ChargePanel AB (publ) är verksamma inom grönteknik och erbjuder en white-label SaaS-plattform för drift och hantering av laddinfrastruktur för eldrivna fordon, eller Electric Vehicle (”EV”). Bolagets SaaS-plattform är en ledande B2B-lösning inom e-Mobility, som underlättar övergången från fossildrivna fordon till elfordon för både privatpersoner och företag oavsett geografisk marknad. Bolaget har idag en bred kundportfölj om över 30 företag vilka är verksamma inom Europa, USA, Asien, Australien och Afrika. Bolaget har varit noterat sedan år 2021 och handlas på Nasdaq First North Growth Market.

Pressmeddelanden

Inleder året med substantiell tillväxt

ChargePanel AB (”ChargePanel” eller ”Bolaget”) uppvisade under helåret 2023 en hög affärsaktivitet och har påvisat en stark tillväxtpotential genom strategiska samarbeten, samt stärkt plattformen och kunderbjudandet. Den solida grunden som ChargePanel har byggt upp under fjolåret har resulterat i en stark inledning av år 2024, där Bolaget bland annat växte de återkommande intäkterna med 78 % Y-Y och 44 % Q-Q. ChargePanel estimeras fortsatt fokusera på systemutveckling och innovation för att säkerställa tillväxt på både kort- och långsikt. Det stärkta kunderbjudandet estimeras bädda för en fortsatt geografisk expansion och ökade återkommande intäkter under helåret 2024 och framåt. För år 2024 estimeras nettoomsättningen uppgå till 19 MSEK, och baserat på en EV/S-multipel om 3,6x motiveras ett potentiellt nuvärde per aktie om 3,1 kr (3,3) i ett Base scenario.

- Inleder året med hög tillväxt

Under det första kvartalet uppgick ChargePanels omsättning till 3,5 MSEK (2,4), vilket motsvarar en tillväxt om 71 % Y-Y och 47 % Q-Q. Omsättningen under kvartalet är även den högst uppmätta för ett kvartal och innebär även att ChargePanel uppvisar en sekventiell tillväxt för andra kvartalet i rad, med en tillväxt om 41 % Q-Q under Q4-23 och 47 % under Q1-24. Intäktsökningen under kvartalet härleds till en hög on boarding under helåret 2023 och inledning av år 2024, tillsammans med utökade samarbeten inom den befintliga kundportföljen. ChargePanels återkommande intäkter växte med 78 % Y-Y, vilket ligger till en grund för en stabilare intäktsföring framgent.

- God kostnadskontroll under kvartalet

Under Q1-24 uppgick ChargePanels totala rörelsekostnader till 4,1 MSEK, vilket motsvarar en ökning om 9 % Y-Y, men en minskning om 16 % Q-Q. ChargePanel har gentemot Analyst Groups estimat (4,4 MSEK) utvecklats med en god kostnadskontroll, där Bolaget balanserar marknadssatsningar med en hållbar kostnadskostym. EBIT-resultatet uppgick till -3,1 MSEK, motsvarande en förbättring om 4 % Y-Y och 27 % Q-Q.

- Når 10 000 uppkopplade laddpunkter

I maj månad meddelade ChargePanel att Bolaget har uppnått 10 000 uppkopplade laddpunkter till SaaS-plattformen. Utöver att det utgör en milstolpe för Bolaget, vilket kan sättas i relation till 8 100 vid utgången av år 2023 eller 3 800 vid utgången av år 2022. Antalet uppkopplade laddpunkter utgör en viktig datapunkt för Bolagets återkommande intäkter, och ökningen innebär att ChargePanel fortsätter sekventiellt öka antalet uppkopplade laddpunkter.

- Uppdaterat värderingsintervall i samtliga scenarion

I samband med rapporten väljer vi att genomföra mindre justeringar i våra prognoser för helåret 2024 och 2025. ChargePanel har uppvisat en hög tillväxt under Q1-24, men vi väljer dock att betona vikten av att balansera investeringar med en hållbar kapitalförbrukning framgent. Följaktligen har vi uppdaterat vårt värderingsintervall i samtliga tre scenarion.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Utökat innovationsfokus för långsiktig tillväxt

ChargePanel AB (”ChargePanel” eller ”Bolaget”) har under helåret 2023 uppvisat en hög aktivitet genom att ha signerat totalt 15 nya kunder, stärkt plattformen och kunderbjudandet samt påvisat en stark tillväxtpotential med strategiska samarbeten och befintliga kunder. ChargePanel estimeras fortsätta fokusera på systemutveckling och innovation för att säkerställa tillväxt på både kort- och långsikt. Det stärkta kunderbjudandet estimeras bädda för en fortsatt geografisk expansion och ökade återkommande intäkter under helåret 2024 och framåt. ChargePanel estimeras nå en nettoomsättning om 21 MSEK under helåret 2024, baserat på en EV/S-multipel om 3,6x motiveras ett potentiellt nuvärde per aktie om 3,3 kr (7,3) i ett Base scenario, motsvarande ett bolagsvärde (Market Cap) om 71 MSEK (119).

- Hög tillväxt under helåret 2023

Under Q4-23 uppgick ChargePanels omsättning till 2,4 MSEK, vilket motsvarar en tillväxt om 53 % Y-Y och 41 % Q-Q. Med en hög tillväxt under Q4-23 står det klart att ChargePanel även uppvisar ett starkt helår 2023, med en tillväxt om 91 %. Omsättningen under helåret 2023 uppgick till 8,8 MSEK (4,6), varpå intäktsökningen har drivits av en hög nykundsanskaffning samt ökade återkommande intäkter från Bolagets befintliga kundportfölj. Trots ett högt affärstempo och stark tillväxt under helåret 2023, var omsättning något i underkant av Analyst Group estimat om 10,2 MSEK.

- Geografisk expansion möjliggör tillväxt framgent

Under helåret 2023 har ChargePanel totalt säkrat 15 nya kundavtal, vilket innebär att Bolagets kundportföljer överstiger 30 bolag vid årsskiftet. Bolaget har därmed stärkt kundportföljen och den geografiska närvaron, varpå de två nya kundavtalen under Q1-24 innebar att ChargePanel uppnådde Bolagets målsättning om närvaro på samtliga kontinenter.

- Stärkt kassan efter kvartalets utgång

Efter kvartalets utgång har ChargePanel genomfört en företrädesemission, som innebar att Bolaget tillförs en nettolikvid om 11,7 MSEK, efter emissionskostnader. ChargePanel stärker därmed nödvändigt rörelsekapital för att exekvera på de tillväxtmöjligheter Bolaget besitter. Kapitaltillskottet avses att användas för att driva innovation och systemutveckling, öka försäljningsinsatserna och återbetala ett konvertibellån.

- Förlängd prognosperiod till år 2026

Analyst Group har förlängt prognosperioden till år 2026. Nettoomsättning estimeras uppgå till 64,6 MSEK år 2026, drivet av fortsatt nykundsanskaffning, utökade samarbeten och en stark underliggande marknadstrend. Dock givet en lägre nettoomsättning än estimerat och med hänsyn tagen till genomförd företrädesemission har vi valt att revidera våra prognoser. Följaktligen har vi uppdaterat vårt värderingsintervall i samtliga tre scenarion.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Laddat med tillväxt inför år 2024

ChargePanel AB (”ChargePanel” eller ”Bolaget”) har under år 2023 uppvisat en hög affärsaktivitet, genom att ha signerat totalt elva (11) nya kunder, stärkt kunderbjudandet och tillväxtpotentialen genom strategiska samarbeten, samt fortsatt uppvisat hög tillväxt avseende antalet uppkopplade laddpunkter. ChargePanel besitter en bred kundportfölj med närvaro på fem kontinenter och har en god position för att exekvera på Bolagets tillväxtstrategi. Den stärkta marknadspositionen utgör en stabil grund för fortsatt geografisk expansion och tillväxt slutet av år 2023, samt under helåret 2024. ChargePanel estimeras nå en nettoomsättning om 28,4 MSEK under helåret 2024, baserat på en EV/S-multipel om 4,6x motiveras ett potentiellt nuvärde per aktie om 7,3 kr (7,6) i ett Base scenario.

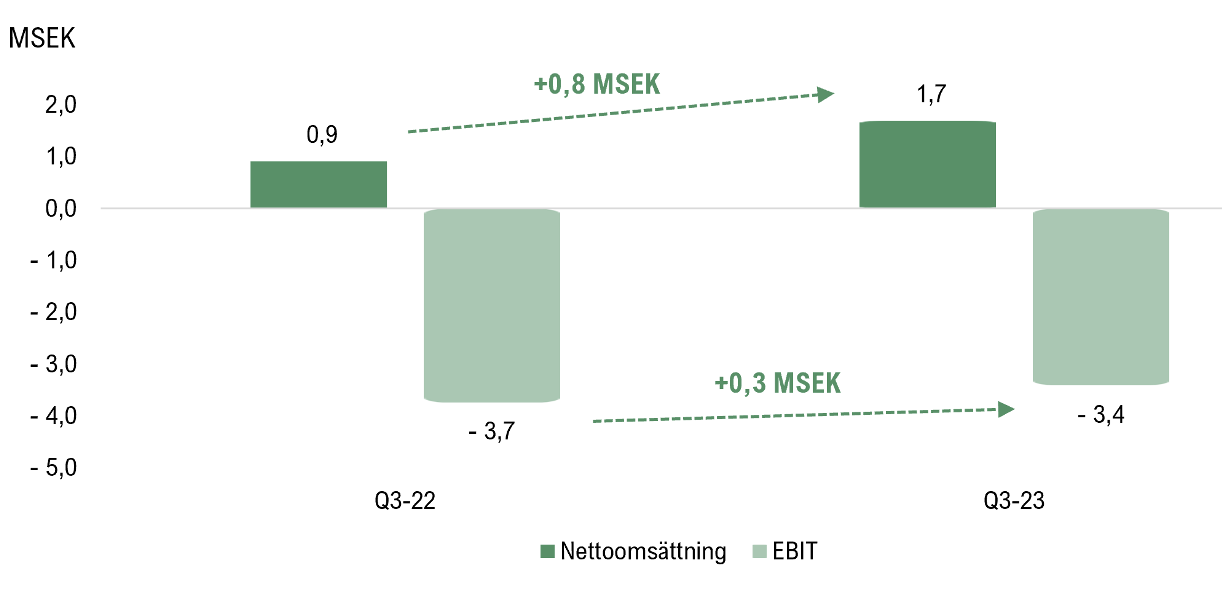

- Tillväxt om 86 % Y-Y under det tredje kvartalet

ChargePanels uppvisade en tillväxt om 86 % Y-Y under Q3-23, där omsättning uppgick till 1,7 (0,9). Vid jämförelse mot föregående kvartal (Q2-23) har dock intäkterna minskat med cirka 36 %, eller 0,9 MSEK i absoluta tal. Dock ska det tilläggas att intäkterna för det nio första månaderna uppgår till 6,4 MSEK och så når Bolagets intäkter LTM 7,9 MSEK, vilket kan sättas i relation till helåret 2022 om 4,6 MSEK. Tillväxt under år 2023 är drivet av ett högt antal nya kunder, vilket bekräftar ett starkt kunderbjudande, samt stark tillväxt inom antalet uppkopplade laddpunkter. Under kvartalet har ChargePanel fortsatt det höga affärstempot med två nya Enterprise-kunder och efter kvartalets utgång ytterligare två till, vilket sammantaget innebär att ChargePanel har tecknat elva (11) nya kunder under år 2023.

- Minskad kostnadskostym

ChargePanels EBIT-resultat under kvartalet uppgick till -3,4 MSEK (-3,7), vilket motsvarar en resultatförbättring om 0,3 MSEK Y-Y. Vid jämförelse mot föregående kvartal innebär resultatet en EBIT-försämring om 0,1 MSEK (-3,3), förklarat av en lägre omsättning under kvartalet. Sett till ChargePanels kostnadsbas (exkl. COGS) uppgick dessa till 3,9 MSEK och kan jämföras med motsvarande kvartal föregående år om 4,1 MSEK och 4,3 MSEK under föregående kvartal. Trots att Analyst Group tidigare estimerade en något starkare effekt av organisationsförändringarna så är ChargePanel i en expansiv fas, där Bolaget under kvartalet har bibehållit en hög aktivitet, vilket har resulterat i ett fortsatt starkt momentum.

- Laddar för ett rekordår

Under det tredje kvartalet har ChargePanel bäddat för en fortsatt uppskalning av Bolagets intäkter fragment, både genom fortsatt nykundsanskaffning, utökade samarbeten och ett växande antal uppkopplade laddpunkter. Givet det höga affärstempo, med bland annat nya kunder på nya geografiska marknader, förväntas ChargePanel uppvisa en hög tillväxt under år 2024, varför vi har valt har uppdatera våra estimat, dels för Q4-23 och för helåret 2024. Följaktligen har vi uppdaterat vårt värderingsintervall i Base- och Bull scenariot.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Högt affärstempo bäddar för ett rekordår

ChargePanel AB (”ChargePanel” eller ”Bolaget”) har under det första halvåret 2023 uppvisat en hög aktivitet, genom att ha signerat åtta (8) nya kunder, tecknat strategiska avtal med Parkster och EasyPark, samt fortsatt uppvisa hög tillväxt i antalet uppkopplade laddpunkter. ChargePanel besitter en bred kundportfölj med närvaro på fem kontinenter och har genom samarbetsavtal och teknisk utveckling stärkt kunderbjudandet. Den stärkta marknadspositionen utgör en stabil grund för fortsatt geografisk expansion och tillväxt under H2-23. ChargePanel estimeras nå en nettoomsättning om 13,1 MSEK under helåret 2023 och baserat på en EV/S-multipel om 10,5x motiveras ett potentiellt nuvärde per aktie om 7,6 kr (7,8) i ett Base scenario.

- Nettoomsättningen ökar både Y-Y och Q-Q

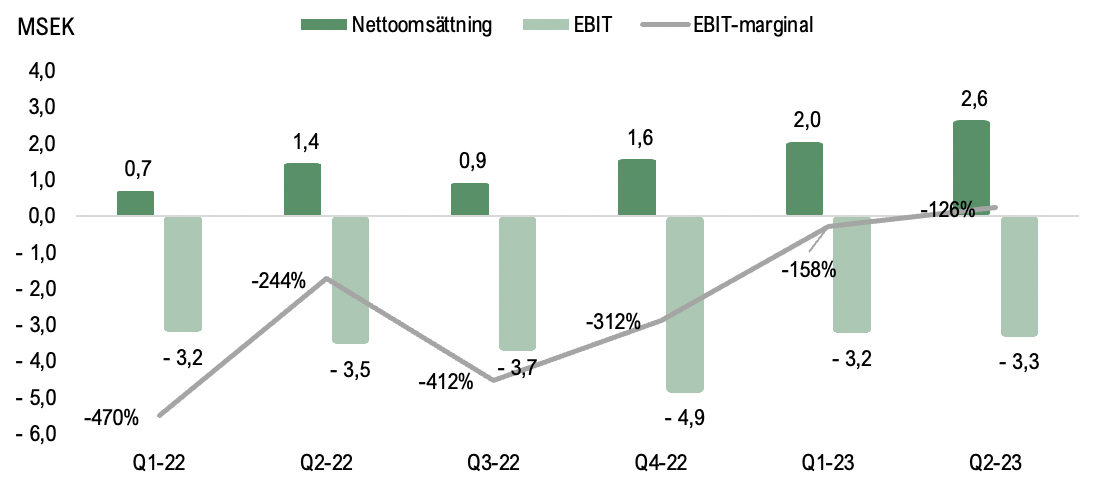

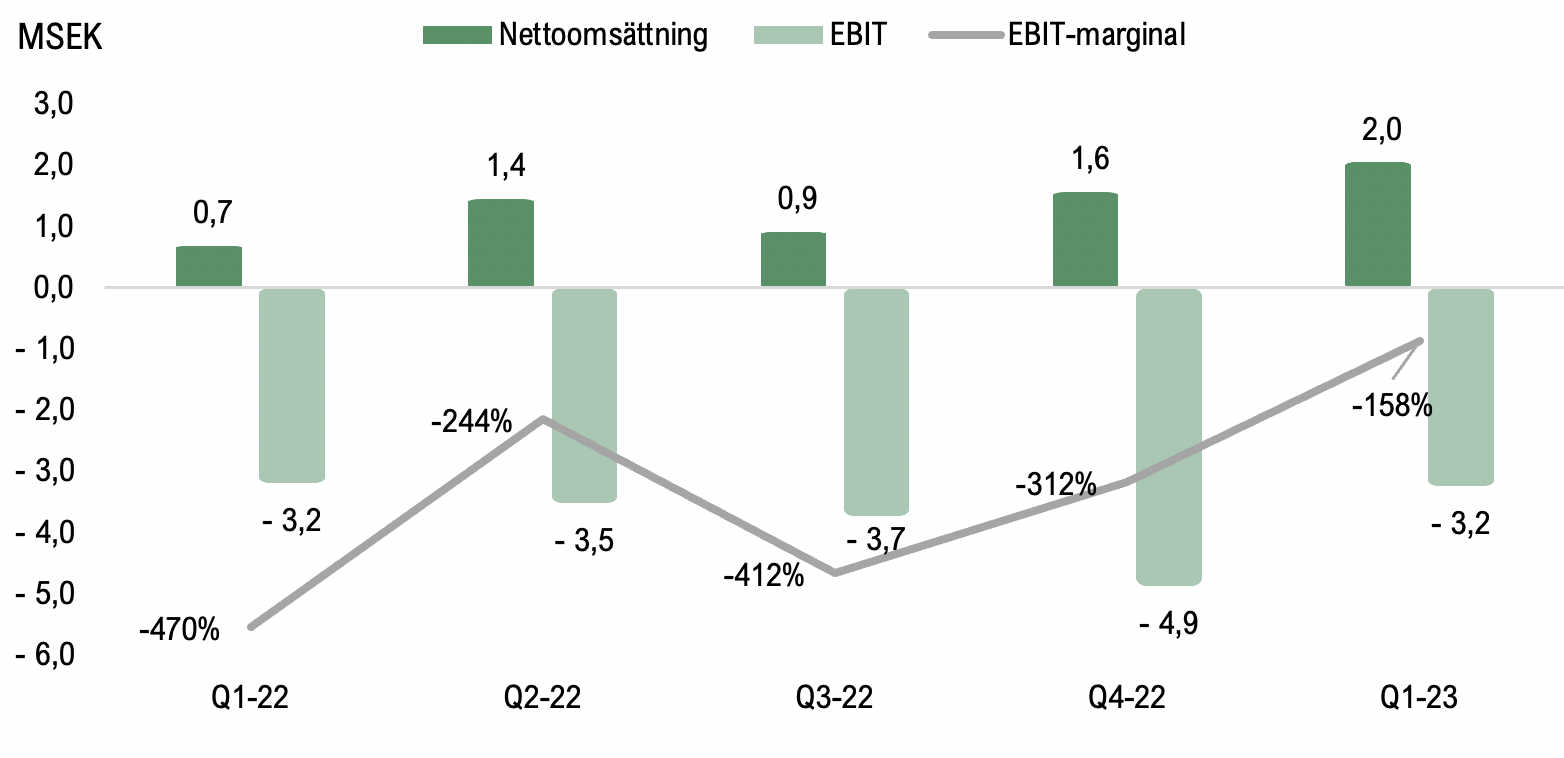

ChargePanels har presenterat ett starkt kvartal, med en tillväxt uppgående till 82 % Y-Y och 29 % Q-Q. Nettoomsättningen under Q2-23 uppgick till 2,6 MSEK (1,5), härlett till en hög nykundsanskaffning under kvartalet och ökade återkommande intäkter. Under årets första kvartal uppgick EBIT-resultatet till

-3,3 MSEK (-3,5), vilket motsvarar en förbättring om ca 0,2 MSEK Y-Y. Vid jämförelse mot föregående kvartal försämrades dock EBIT-resultatet med ca 0,1 MSEK, dock ska det tilläggas att ChargePanel har ökat intäkterna med 29 % Q-Q, samtidigt som totala rörelsekostnader (inkl. COGS) har ökat med 13 % Q-Q. De totala rörelsekostnaderna (inkl. COGS) uppgick till 6,0 MSEK (5,0). Tidigare kommunicerade organisationsförändringar förväntas ge effekt under Q3- och Q4-23.

- Större kundportfölj medför ökade återkommande intäkter

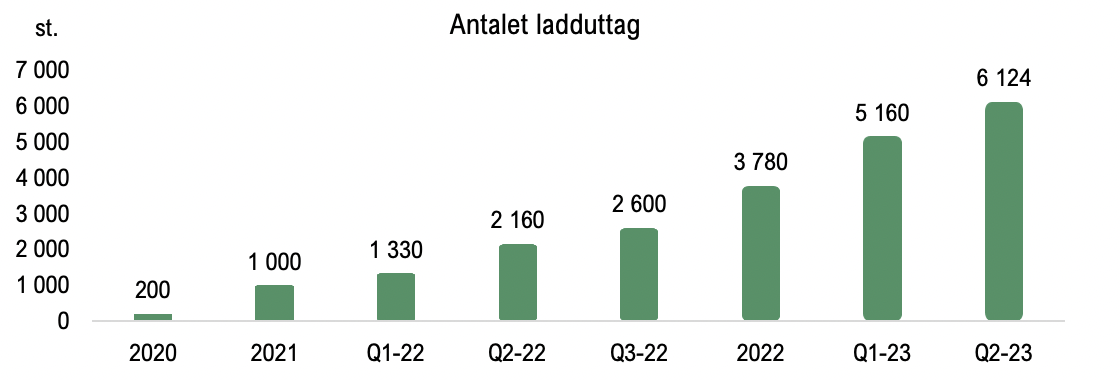

ChargePanel har uppvisat högt affärstempo under Q2-23 och har totalt tecknat åtta (8) nya kunder sedan årsskiftet, varav sex (6) under Q2-23. Därmed uppgår den totala kundportföljen till 24 kunder med en geografisk närvaro på fem kontinenter, däribland nya kunder i USA, Australien och Asien. Antalet uppkopplade laddpunkter utgör en viktig framåtblickande datapunkt avseende Bolagets återkommande intäkter. Antalet uppkopplade laddpunkter har ökat med ca 62 % från årsskiftet, vilket därmed estimeras uppgå till 6 124 stycken (2 160). Därutöver avser de nya kunderna ansluta ytterligare 6 300 laddpunkter tills slutet på år 2024, vilket enbart avser Bolagets nya kunder från år 2023. En större kundbas bidrar till ökade återkommande intäkter, genom både prenumerations-intäkter och anslutna laddpunkter.

- Vi upprepar våra prognoser

Nettoomsättning uppgick till 4,7 MSEK (2,1) under H1-23, motsvarande en tillväxt om 120 % mot jämförbar period föregående år. Givet det höga affärstempo, med bland annat nya kunder på nya geografiska marknader, som ChargePanel har uppvisat under H1-23, förväntas Bolaget fortsatt uppvisa en hög tillväxt under H2-23. Detta i kombination med ett stärkt kunderbjudande genom både samarbetsavtal och utvecklade tjänster, väljer Analyst Group att bibehålla våra prognoser för prognosperioden, år 2023–2025.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Accelererar tillväxten under år 2023

ChargePanel AB (”ChargePanel” eller ”Bolaget”) har inlett år 2023 med hög fart genom att ha knutit betydande kunder såsom Blue Planet EV och EVPoint LTD, samt utökat samarbetet med Assemblin genom att tillstå tjänster till Securitas. Det utökade samarbetet med Assemblin påvisar ChargePanels förmåga att växa med befintliga kunder, och med befintlig kundportfölj, strategiska samarbetspartners och fortsatt kundanskaffning står Bolaget redo för fortsatt geografisk expansion och tillväxt. ChargePanel estimeras nå en nettoomsättning om 13,1 MSEK under helåret 2023, baserat på en EV/S-multipel om 10,5x motiveras ett potentiellt nuvärde per aktie om 7,8 kr (8,0) i ett Base scenario.

- Substantiell tillväxt under fösta kvartalet

ChargePanels uppvisar en substantiell tillväxt under Q1-23 där Bolaget dels uppvisar en tillväxt i intäktsföring med en tillväxt om 201 % Y-Y, dels antalet uppkopplade laddpunkter, vilket utgör en viktig komponent i ChargePanels återkommande intäkter, och likväl antalet nya kunder och samarbeten. Under Q1-23 uppgick ChargePanels nettoomsättning till 2,0 MSEK (0,7) och vid jämförelse mot föregående kvartal växte intäkterna med 31 %, trots att intäktsökning i absoluta tal är på relativt låga nivåer, uppvisar Bolaget en betydande tillväxt både Y-Y och Q-Q. Antalet uppkopplade laddpunkter växte med 37 % Q-Q och överstiger vid kvartalets utgång 5000 stycken, vilket motsvarar en tillväxt om ca 288 % Y-Y. Bolaget har även under Q1-23 tecknat ett samarbete med Easypark, en ny kund i Malta (EVPoint) och efter kvartalets utgång även tecknat den första kunden och återförsäljaren i USA (Blue Planet).

- Resultatförbättring om 33 % Q-Q

Under årets första kvartal uppgick EBIT-resultatet till -3,2 MSEK (3,2), vilket utgör en marginell försämring mot samma period föregående år. Vid jämförelse mot föregående kvartal förbättras EBIT-marginalen med 33 %, vilken uppgick till 4,5 MSEK. Därtill ska det tilläggas att ChargePanel resultatförbättring inte skett i bekostnad av tillväxt mot jämförelsebara perioder. Sett till Bolagets totala rörelsekostnader (inkl. COGS) uppgick dessa till 5,3 MSEK, vilket kan jämföras med 6,5 MSEK föregående kvartal. Dock ska det tilläggas att bruttomarginal försämras från 41 % under Q4-22 till 27 % Q1-23. Exklusive COGS minskar de totala rörelsekostnaderna med 1,3 MSEK Q-Q, vilket är ett första resultat avseende ChargePanels organisationsförändringar.

- Förlängd prognosperiod till år 2025

Analyst Group har förlängt prognosperioden till 2025, nettoomsättning estimeras uppgå till 48,6 MSEK år 2025, drivet av att ChargePanel fortsätter knyta till sig nya kunder, i synnerhet ESMP- och CPO-bolag, i kombination med att Bolaget skalar upp Bolagets återkommande intäkter i takt med att ChargePanels befintliga kunder expanderar. Med bakgrund till den starka inledningen av 2023 och en nettoomsättning i linje med våra förväntningar, väljer Analyst Group att bibehålla våra prognoser för år 2023 och 2024.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Står inför tillväxt

ChargePanel AB (”ChargePanel” eller ”Bolaget”) erbjuder en SaaS-plattform för drift och hantering av laddinfrastruktur för eldrivna fordon (EV). Under helåret 2022 har ChargePanel knutit betydande kunder såsom Bumblebee EV och P-Air, samt efter kvartalets utgång ingått ett samarbetsavtal, med Easypark, det tekniska samarbetsavtalet underlättar roaming mellan plattformar och stärker kund-erbjudandet. Med befintlig kundportfölj, strategiska samarbetspartners och fortsatt kundanskaffning står Bolaget redo för fortsatt geografisk expansion och tillväxt. ChargePanel estimeras nå en nettoomsättning om 13,1 MSEK under helåret 2023, baserat på en EV/S-multipel om 10,5x motiveras ett potentiellt nuvärde per aktie om 8,0 kr (9,5) i ett Base scenario.

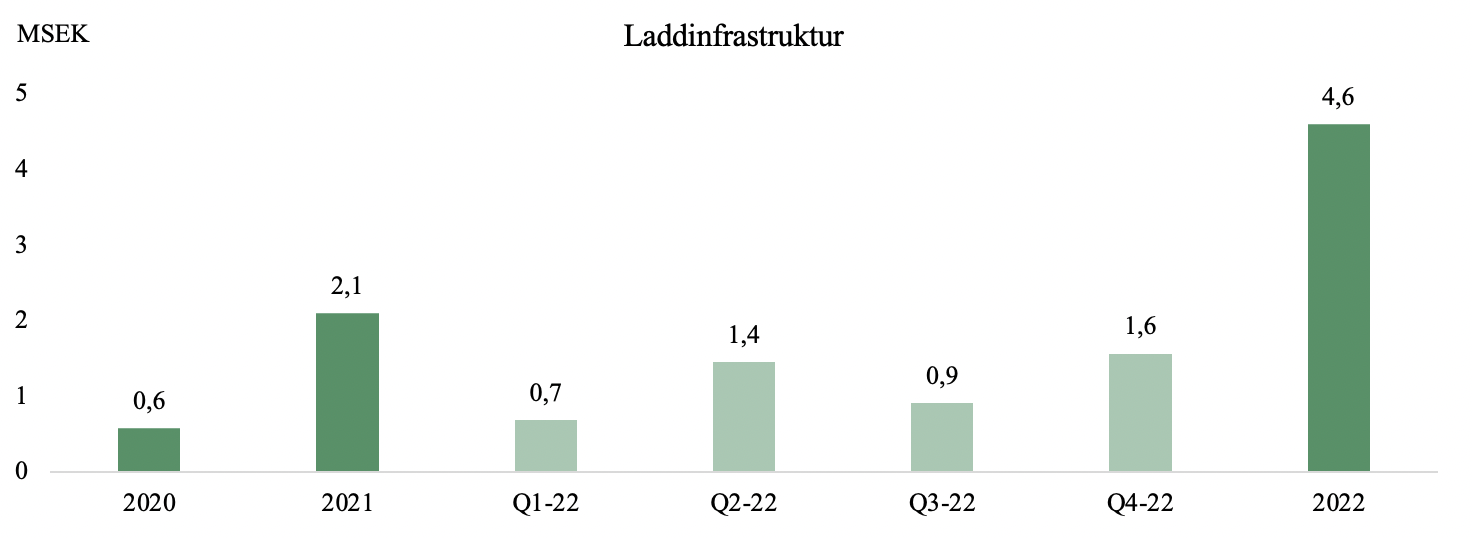

- Nettoomsättning något under våra förväntningar

Nettoomsättning under det fjärde kvartalet 2022 uppgick till 1,6 MSEK (1,0), motsvarande en tillväxt om 55 % mot jämförbart kvartal föregående år och 72 % Q-Q. Intäktsökningen härleds i synnerhet till att ChargePanel har signerat två nya kunder under kvartal fyra, Bumblebee EV i oktober och P-Air i december, samt ett ökat antal uppkopplade laddpunkter. För helåret 2022 uppgick nettoomsättning till 4,6 MSEK (4,1), vilket var något under vårt estimat om 5,3 MSEK, vilket är ett resultat av mindre onboarding-intäkter än estimerat. ChargePanel meddelade under Q3-22 att Bolaget har påbörjat arbetet med att optimera affärsmodellen mot en mer renodlad SaaS-modell, vilket antas stabilisera Bolagets intjäning framgent. Därutöver guidar Peter Persson, VD för ChargePanel, att intäkterna i januari månad har ökat med 457 % Y-Y vilket ger en antydan om tillväxten, samtidigt som Bolaget fortsatt har expanderat kundportföljen.

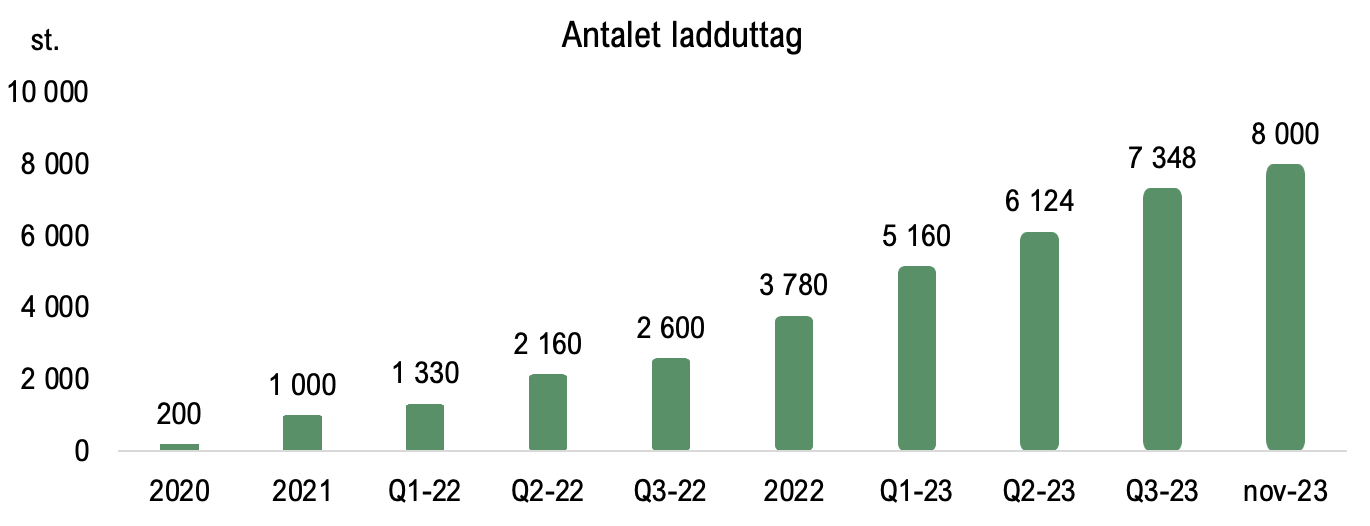

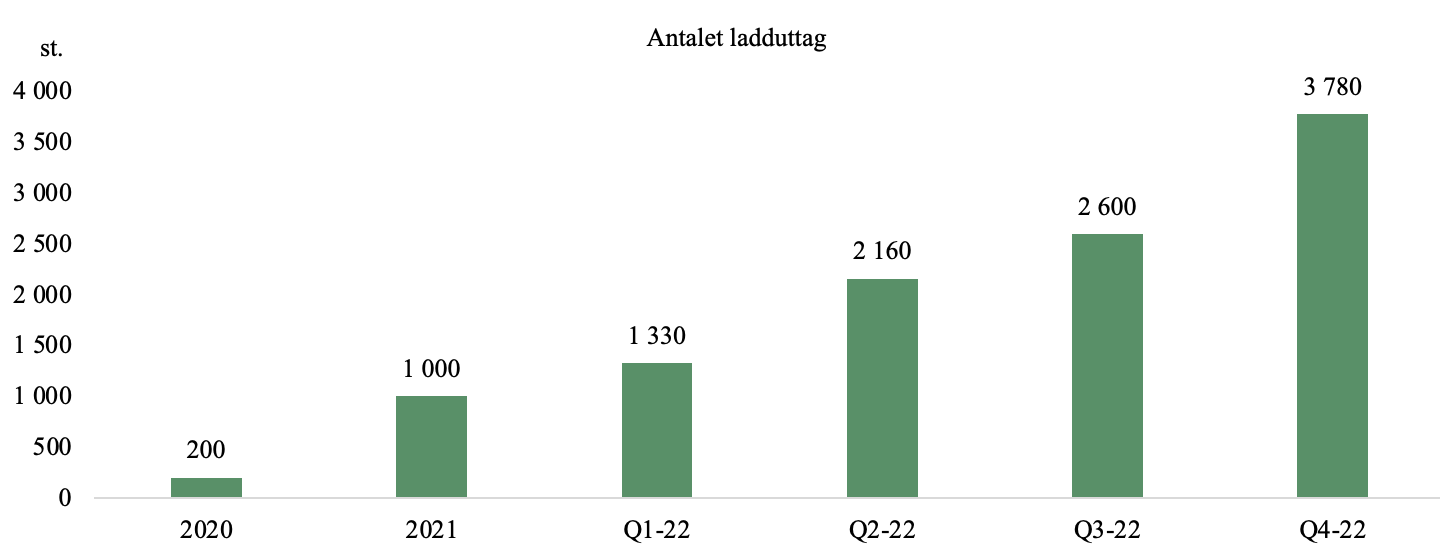

- Bygger långsiktigt värde

Antalet uppkopplade laddpunkter till ChargePanels SaaS-plattform utgör en viktig framåtblickande datapunkt avseende Bolagets återkommande intäkter och enligt Analyst Groups estimat har Bolaget kontinuerligt ökat antalet uppkopplade laddpunkter. Bolaget har under det fjärde kvartalet 2022 ökat antalet uppkopplade laddningspunkter med ca 278 % Y-Y, vilka därmed estimeras uppgå till ca 3 780 laddpunkter. Ökningen av antalet uppkopplade laddpunkter bygger ett långsiktigt värde och bäddar för en stabilare intjäning framgent. Ökningen härleds i synnerhet till att ChargePanel har knutit till sig åtta Enterprise-kunder under året och genom att befintliga kunder expanderar sina laddningsnätverk.

- Reviderat värderingsintervall

Givet en något lägre omsättning och högre EBITDA-förlust under Q4-22 än estimerat har vi valt revidera våra finansiella prognoser för perioden 2023-2024, likväl vårt värderingsintervall. Detta då vi bedömer att ChargePanel kan möta svårigheter att uppfylla våra tidigare prognoser för helåret 2023. Samtidigt ställer Bolaget om affärsmodellen mot en mer renodlad SaaS-modell, vilket estimeras resultera i en något lägre omsättning i ett kortare perspektiv, men samtidigt resultera i en minskad kostnadsmassa.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Accelererar mot hållbar tillväxt

ChargePanel är ett GreenTech-företag som erbjuder en white-label SaaS-plattform för drift och hantering av laddinfrastruktur för eldrivna fordon (EV). Bolagets ledande B2B-lösning inom e-Mobility har under året kompletterats med tilläggstjänsterna Fleet Management och e-Roaming. Med befintlig kundportfölj och fortsatt kundanskaffning står Bolaget redo för fortsatt geografisk expansion. ChargePanel estimeras nå en nettoomsättning om 15,1 MSEK under helåret 2023 och baserat på en EV/S-multipel om 10,5x, motiveras ett potentiellt nuvärde per aktie om 9,5 kr i ett Base scenario.

- Produktportföljen växer – bäddar för långsiktig tillväxt

ChargePanel har hittills under år 2022 ingått sju kommersiella avtal med Enterprise-kunder, vilket innebär att kundstocken har expanderats till 15 företag per dagens dato. Genom ChargePanels skalbara SaaS-lösning tillåts Bolaget växa tillsammans med sina kunder, där flertalet kunder dessutom ämnar expandera geografiskt. ChargePanel är via sina kunder positionerat mot den strukturella och långsiktiga tillväxten i marknaden och kan dessutom undvika exponering mot den mer volatila B2C-marknaden, som exempelvis konsumenternas val av laddningsoperatör.

- GreenTech som bidrar till en hållbar framtid

ChargePanel är verksamma inom e-Mobility där Bolaget förenklar, förbättrar och ökar ladd-infrastrukturen för elfordon via sina kunder. Marknaden drivs av en tydlig och stark omställning inom fordons-industrin där omställningen går ifrån fossildrivna fordon till fossilfri drivkraft. Globala biltillverkare ställer om i ökad utsträckning till elfordon, på bekostnad av fossildrivna fordon, vilket följaktligen ställer krav på infrastrukturen för elbilsladdning. Majoriteten av länderna idag når inte upp till en tillräcklig ladd-infrastruktur. Antalet laddpunkter estimeras globalt öka från ca 2,4 miljoner stycken år 2022 till 14,6 miljoner år 2027, motsvarande en CAGR om 44,1 %.

- Återkommande intäkter ger finansiell stabilitet

Bolaget har under 2022 ökat de månatliga åter-kommande intäkter från ca 70 tSEK i januari 2022 till ca 200 tSEK i juli 2022, motsvarande en ökning om 186 %. Ökningen härleds till att Bolagets befintliga kunder successivt ansluter laddpunkter och ökar antalet använda tjänster hos ChargePanel. Idag utgör intäkter från onboarding en majoritet av de totala intäkterna. Bolagets återkommande intäkter estimeras utgöra en större andel av försäljningen framgent, vilket bäddar för stabilare intjäning och en stärkt finansiell styrka. Parallellt medför intäktsmodellen en hög skalbarhet, där Bolaget kan växa med sina kunder utan att öka sina kostnader.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar på ChargePanels Q4-rapport

2024-03-18

ChargePanel publicerade den 18 mars år 2024 bolagets delårsrapport för det fjärde kvartal 2023. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 2,4 MSEK (1,6)

- Satsningar inom innovation och systemutveckling

- EBIT-resultatet uppgick till -4,3 MSEK

- Stärker kassan efter kvartalets utgång

ChargePanel uppvisar en nettoomsättningstillväxt om 91 % under helåret 2023

ChargePanel redovisade under det fjärde kvartalet 2023 en nettoomsättning om 2,4 MSEK (1,6), vilket motsvarar en tillväxt om 53 % Y-Y och en tillväxt om 41 % Q-Q (1,7). ChargePanels intäkter härleds i synnerhet från onboarding– eller serviceintäkter, det vill säga engångsintäkter i samband med att nya kunder integreras i plattformen, samt återkommande intäkter, som till exempel prenumerationsavgifter avseende användning av plattformen, anslutna uttag och andra kringtjänster. Under det fjärde kvartalet 2023 uppgav ChargePanel att bolagets återkommande intäkter har ökat med 108 % Y-Y och 30 % Q-Q. Under det fjärde kvartalet har ChargePanel även upprätthållit ett högt affärstempo där bolaget har tecknat tre nya Enterprise-kunder och innebär att bolaget totalt har säkrat 15 nya kundavtal under helåret 2023. Analyst Group estimerar att bolagets återkommande intäkter successivt utgör en allt större del av intäkterna i takt med att kundportföljen växer, där det ska dock tilläggas att bolaget inte särredovisar intäktsfördelningen.

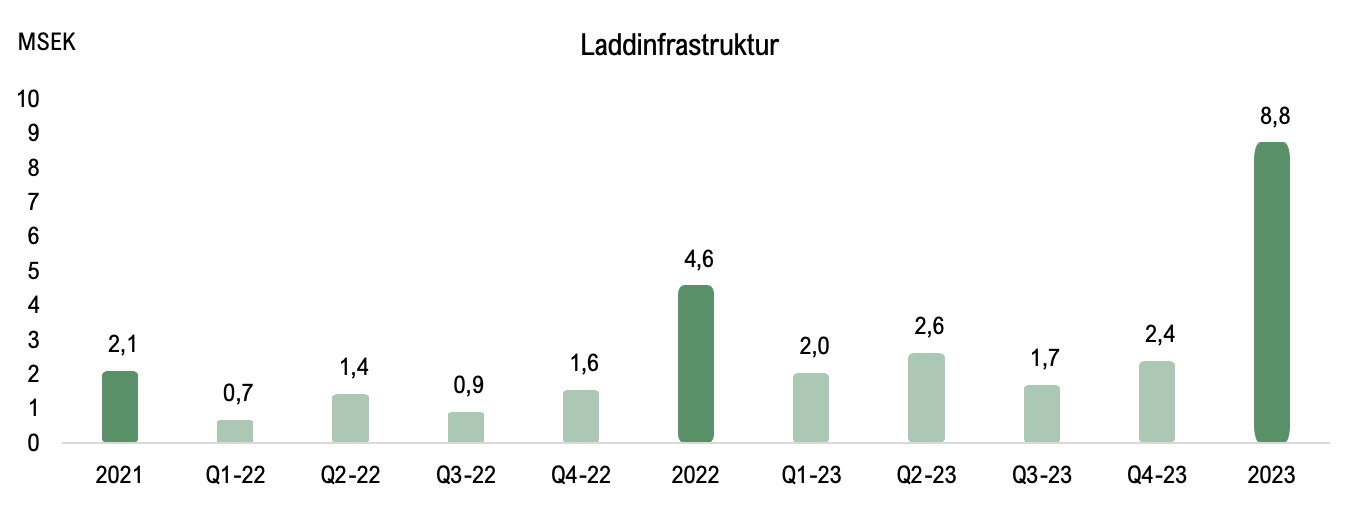

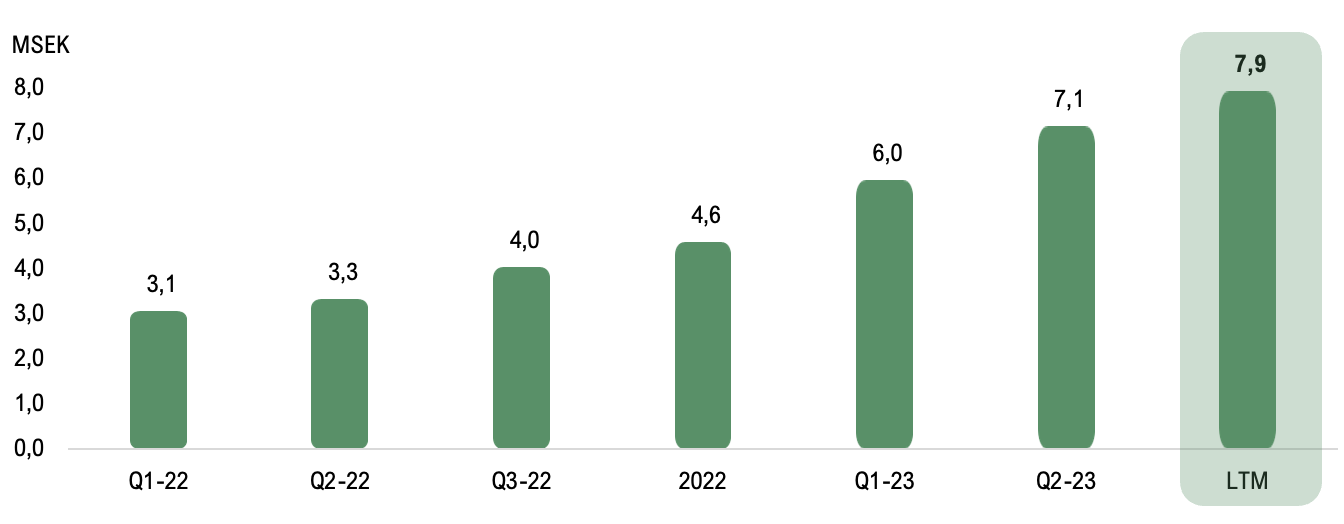

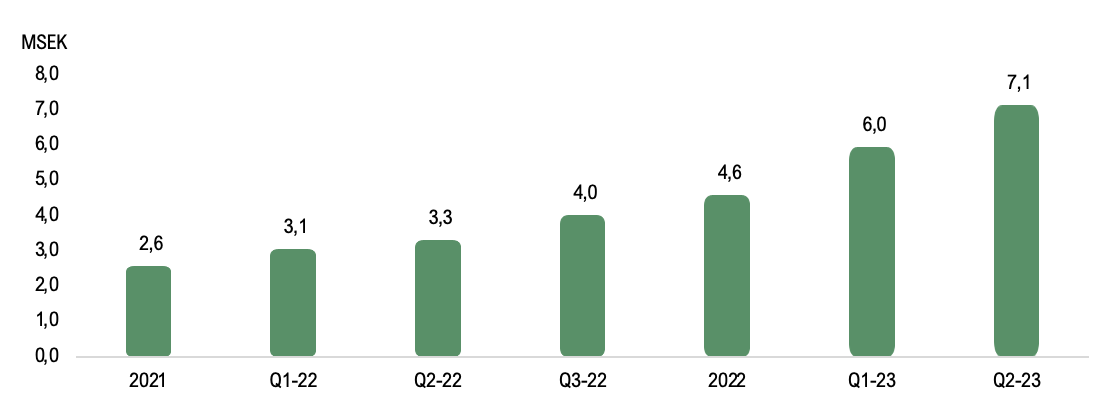

ChargePanel har sedan år 2021 renodlat verksamheten med inriktning mot laddinfrastruktur. Diagrammet nedan visar att bolaget har ökat intäkterna inom laddinfrastruktur (justerat för en jämförelsestörande post under helåret 2021).

ChargePanel nettoomsättning per kvartal och år sedan helåret 2021

Sett över helåret 2023 uppgick ChargePanels nettoomsättning till 8,8 MSEK (4,6), vilket motsvarar en tillväxt om cirka 91 %. Det höga affärstempot under året har bidragit till en stärkt och bred kundportfölj, där Analyst Group estimerar att ChargePanels kundportfölj uppgår till cirka 30 bolag, vilket genererar ökade återkommande intäkter och har resulterat i hög tillväxt under helåret 2023. Utöver att bolaget har uppvisat ett högt affärstempo med nya Enterprise-kunder har ChargePanel påvisat tillväxtmöjligheter med befintliga kunder, där bolaget har utökat samarbeten och tecknat avtal med exempelvis Securitas och PostNord. Trots en stark tillväxt och ett högt affärstempo är omsättningen dock lägre än våra estimat om 10,2 MSEK. ChargePanel har dock uppvisat en hög nykundsanskaffning under helåret 2023 och har därmed successivt ökat intäkterna, vilket blir tydligt sett till nettoomsättningen per LTM-basis, vilket även ger upphov till ökade återkommande intäkter och en fortsatt hög tillväxt framgent.

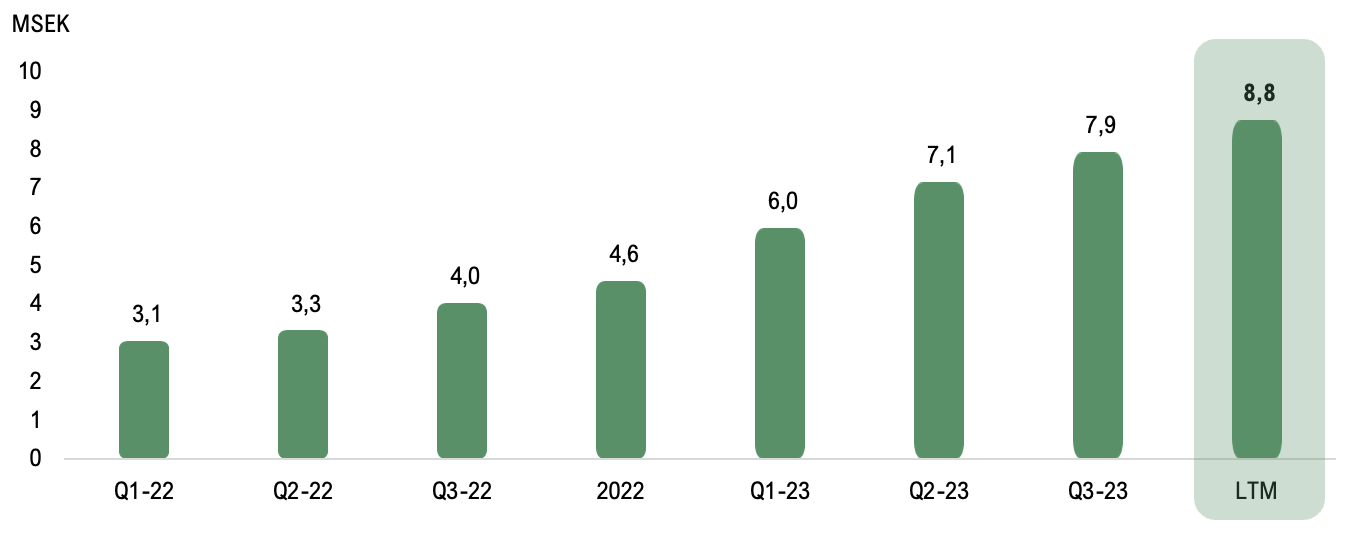

ChargePanels nettoomsättning per LTM-basis visar att bolaget har successivt ökat intäkterna från år 2021/2022 till LTM (Q4-22 – Q4-23).

Stärkt marknadsposition och satsning inom innovation och systemutveckling

ChargePanel har uppvisat en hög efterfråga på bolagets produkter och tjänster, vilket, likt tidigare nämnt, bekräftas av att bolaget har totalt säkrat 15 nya kundavtal under helåret 2023. Under Q4-23 har ChargePanel tecknat tre nya Enterprise-avtal, där de nya kunderna utgörs av Bubro på den svenska marknaden, iCharge på den albanska marknaden och Laser Imports på den nya zeeländska marknaden. Efter kvartalets utgång har ChargePanel tecknat ytterligare två nya Enterprise-kunder, vilka utgörs av Quarker Corporation, verksamma i Filippinerna, och SmartPay Inc, verksamma i Barbados, vilket innebär att ChargePanel har inlett år 2024 med ett fortsatt högt affärstempo. Bolaget har stärkt den geografiska närvaron och kundportföljen, varpå de nya kundavtalen under Q1-24 innebär att ChargePanel har uppnått bolagets målsättning om närvaro på samtliga kontinenter. Analyst Group ser positivt på att bolaget har levererat på den uppsatta målsättningen om geografisk expansion och närvaro på alla kontinenter, varpå det bör tilläggas att mognadsgraden av e-Mobilitet skiljer sig på olika kontinenter. Analyst Group estimerar att befintliga och nya kunder på olika marknader kan därav växelvis utgöra tillväxtdrivare i takt med att kunderna expanderar. Samtidigt bekräftar den breda geografiska närvaron att ChargePanel erbjuder en plattform och tjänster som möter ett internationellt behov.

ChargePanel är ett mjukvarubolag och verkar inom en marknad som drivs av hög teknikutveckling, varför fortsatta systemuppdateringar, ny funktionalitet och utveckling är essentiellt för att bibehålla en hög nykundsanskaffning och låg churn. Under helåret 2023 och inledningen av år 2024 har ChargePanel successivt stärkt produkterbjudandet genom utökad funktionalitet i plattformen, samt genom nya samarbeten och integrationer. ChargePanel har bland annat tecknat strategiskt viktiga integrationer och samarbetsavtal som har stärkt kunderbjudandet, vilket exempelvis utgörs av Vourity (under Q1-24) och NordPool (under Q4-23), samt Northe (under Q4-23), Parkster (under Q2-23) och EasyPark (under Q1-23). Därutöver har bolaget under helåret 2023 eller inledningen av år 2024 exempelvis lanserat lösningar som Dynamic Smart Charging, Connect GO och AutoCharge. Analyst Group ser positivt på att ChargePanel har uppvisat ett högt tempo i utvecklingen av plattformen och stärkt kunderbjudandet via integrationer och samarbeten. Analyst Group bedömer att fortsatt utveckling av ChargePanels kunderbjudande, däribland uttalade satsningar inom områden som Artificiell Intelligens (AI) och Machine Learning (ML), säkerställer hög tillväxt även på längre sikt.

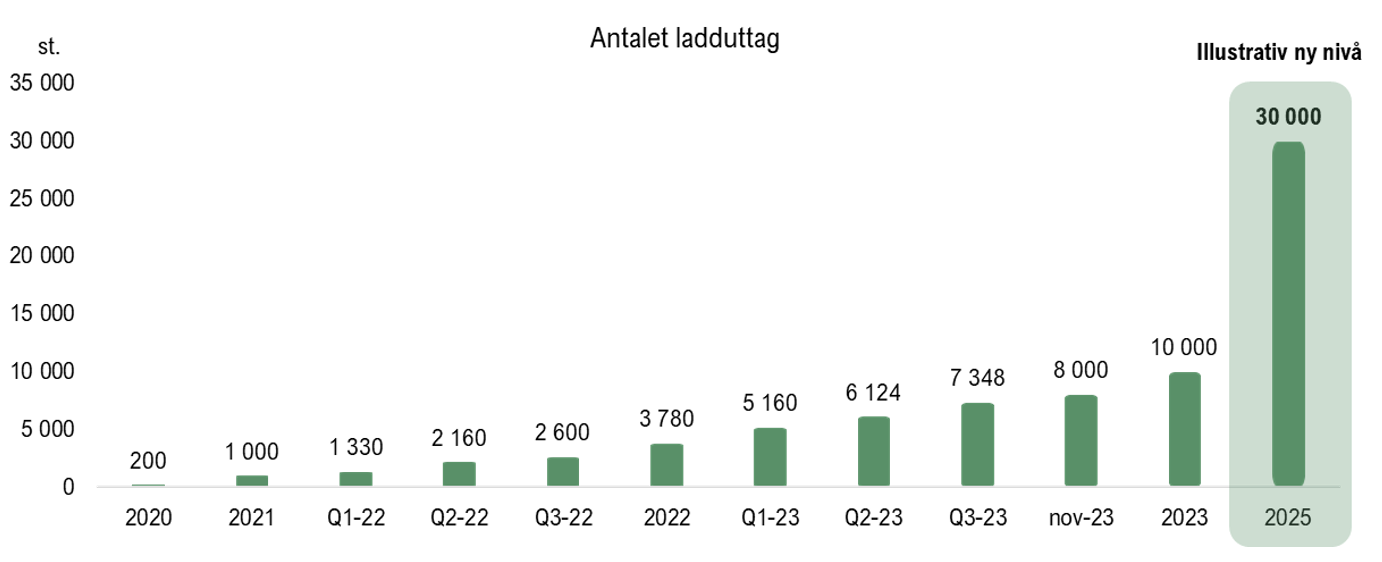

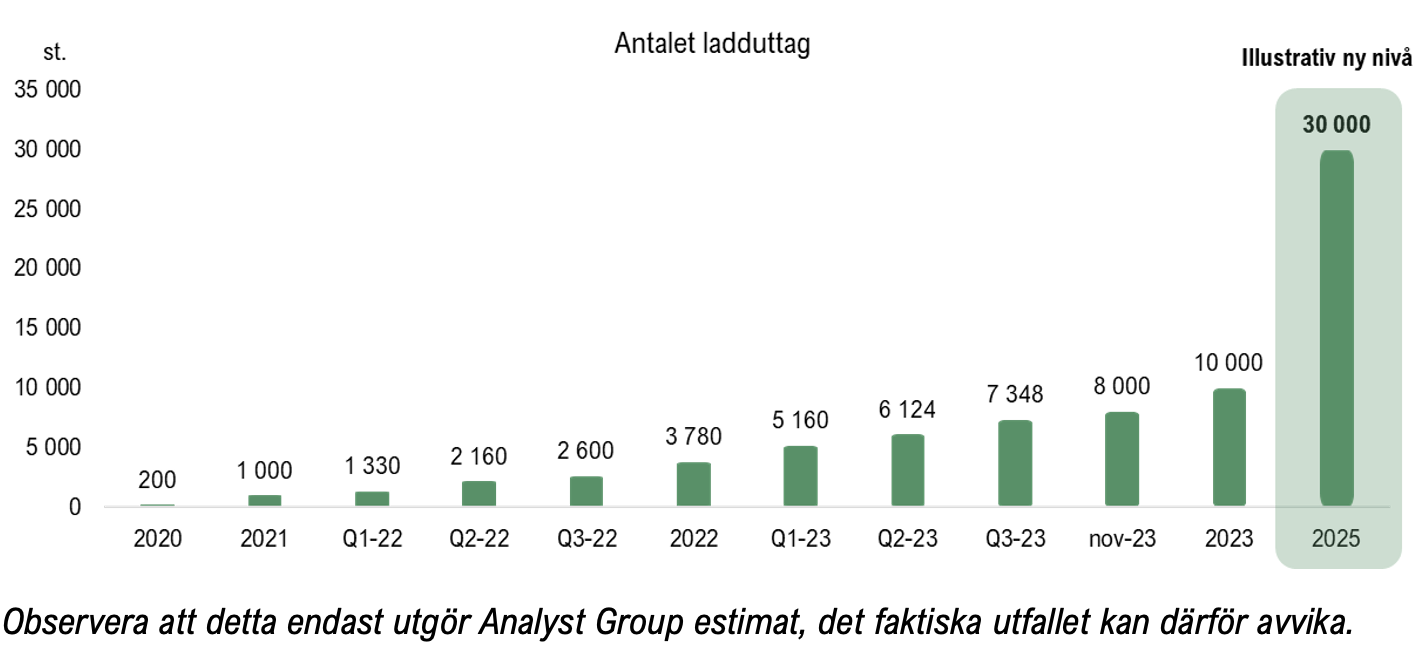

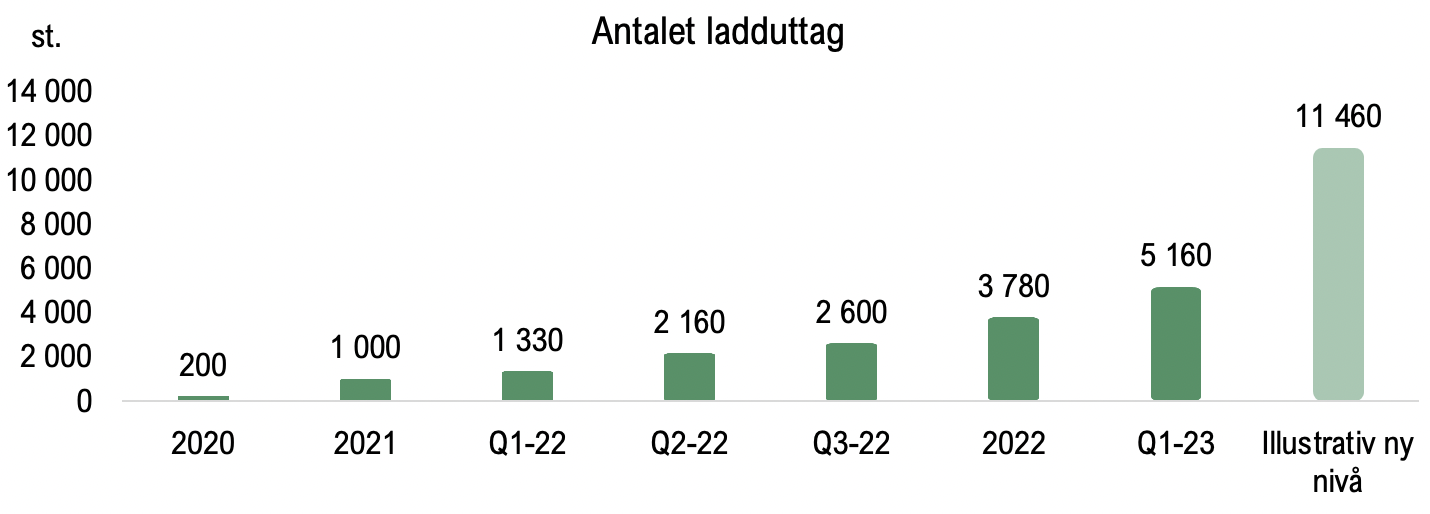

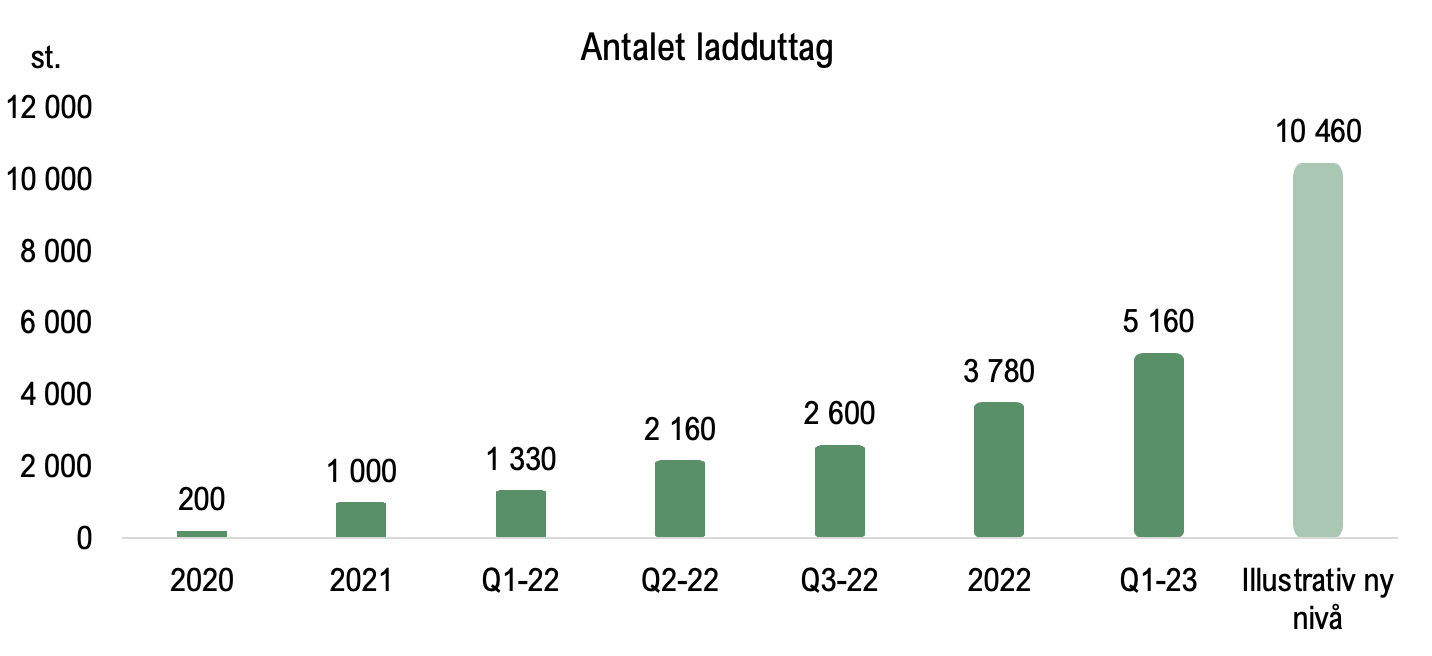

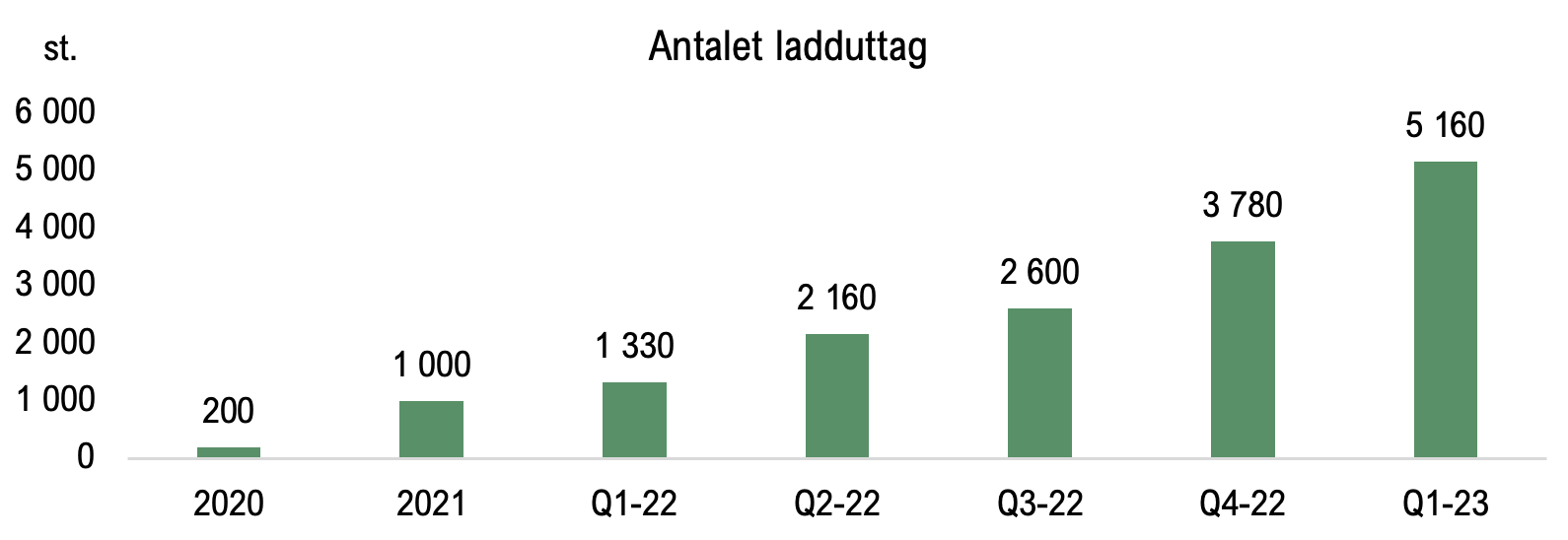

En positiv datapunkt från rapporten var att ChargePanel ökade antalet uppkopplade laddpunkter med

ca 95 % jämfört med samma period föregående år. Antalet uppkopplade laddpunkter avseende ChargePanels SaaS-plattform utgör en viktig framåtblickande datapunkt avseende bolagets återkommande intäkter och enligt Analyst Groups beräkningar har bolaget kontinuerligt ökat antalet uppkopplade laddpunkter. I samband med ChargePanels företrädesemission under Q1-23 framgick det i ChargePanels tillväxtprospekt att antalet uppkopplade laddpunkter uppgick till cirka 10 000 vid slutet av år 2023, samtidigt som ChargePanel beräknar att antalet laddpunkter estimeras uppgå till 30 000 vid slutet av år 2025, vilket skulle motsvara en årlig tillväxttakt om 73 % mellan åren 2023 och 2025.

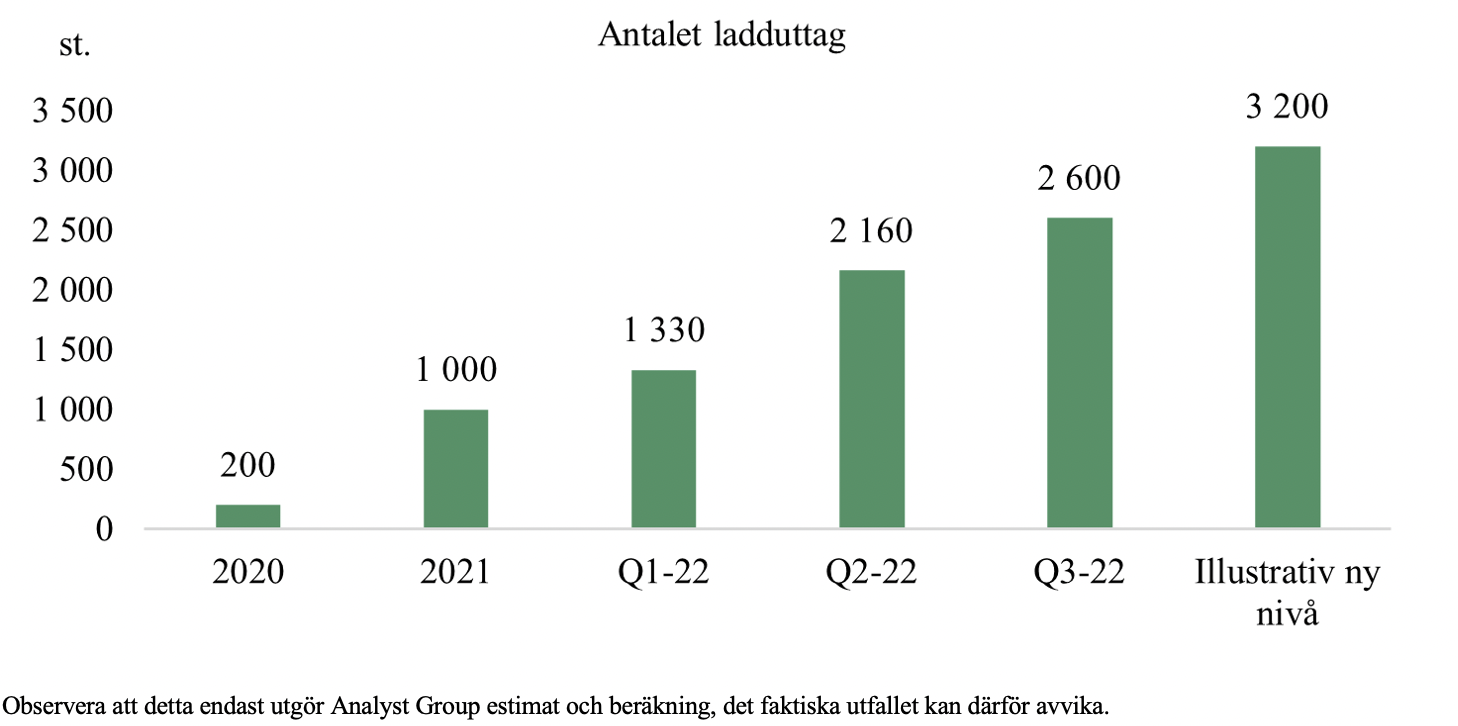

Diagrammet nedan visar Analyst Groups estimerade antalet uppkopplade ladduttag vid utgången av år 2020–2023 och per kvartalsbasis, samt illustrativ ny nivå baserat bolagets guidning i företrädesemissionen 2024. Observera att detta endast utgör Analyst Group estimat, det faktiska utfallet kan därför avvika.

Observera att detta endast utgör Analyst Group estimat, det faktiska utfallet kan därför avvika.

EBIT-resultatet uppgick till -4,3 MSEK

ChargePanels totala rörelsekostnader, inklusive varu- och materialkostnader, uppgick till 6,7 MSEK (6,4) under Q4-23, vilket motsvarar en ökning med cirka 0,2 MSEK Y-Y. De totala rörelsekostnaderna, exklusive varu- och materialkostnader, uppgick till 4,9 MSEK (5,5) under kvartalet, vilket innebär att ChargePanel minskade rörelsekostnaderna med cirka 0,6 MSEK Y-Y, vilket härleds till minskade personalkostnader. I relation till omsättningen är rörelsekostnaderna höga, men det bör tilläggas att ChargePanel befinner sig i en expansiv fas och i ett relativt tidigt skede i en marknad med hög underliggande tillväxt. Därför anser Analyst Group att det är essentiellt för ChargePanel att driva innovation och utveckling för att säkerställa ett starkt kunderbjudande, samt att öka försäljningsinsatserna för att fortsätta stärka den etablerade marknadspositionen. Under det fjärde kvartalet uppgick EBIT-resultatet till -4,3 MSEK (-4,9), vilket avser en förbättring om cirka 0,6 MSEK absolut jämfört med motsvarande period föregående år. Jämfört med föregående kvartal (Q3-23) uppgick EBIT-resultatet till -3,4 och motsvarar en försämring om 0,9 MSEK.

Sett över helåret 2023 uppgick de totala rörelsekostnaderna, exklusive varu- och materialkostnader, till 16,8 MSEK (17,8), vilket innebär en minskning om cirka 1 MSEK. Följaktligen uppgick EBIT-resultatet till -14,2 MSEK under helåret 2023, jämfört med föregående år (2022) om -15,3 MSEK, vilket motsvarar en förbättring om cirka 1,1 MSEK. Likt tidigare nämnt befinner sig ChargePanel i en expansiv fas, där onboarding av nya kunder, utökade samarbeten och integrationer, samt systemutveckling förväntas driva kostnaderna. Analyst Group hade förväntat sig en något starkare effekt av de organisationsförändringar som påbörjades och kommunicerades i slutet av år 2022, dock bekräftar bokslutskommunikén en minskad kostnadsbas under helåret 2023, samtidigt som ChargePanel ökar intäkterna med 91 %, vilket Analyst Group ser positivt på.

Stärker kassan efter kvartalets utgång

Vid utgången av Q4-23 uppgick kassan till 1,4 MSEK, jämfört med utgången av föregående kvartal om 4,2 MSEK, vilket motsvarar en minskning med cirka 2,8 MSEK. Bolagets burn rate (efter förändringar av rörelsekapital) uppgick under kvartalet till -4,2 MSEK (-1,4 MSEK/månad), vilket är något över genomsnittet under helåret 2023, där den genomsnittliga kapitalförbrukningen per månad uppgick till cirka 1,1 MSEK. Efter kvartalets utgång har dock ChargePanel genomfört en företrädesemission, vilken blev tecknad till totalt 42,8 % med och utan stöd av uniträtter, därutöver tog ChargePanel garantiåtaganden om 1 152 335 units i anspråk, motsvarande 49,6 % av företrädesemissionen. Därmed tillfördes ChargePanel cirka 13,9 MSEK före emissionskostnader. Emissionskostnaderna beräknas uppgå till cirka 2,1 MSEK och medför därmed en nettolikvid om 11,7 MSEK efter emissionskostnader.

Analyst Group ser positivt på att ChargePanel har genomfört en företrädesemission, trots ett utmanande marknadsklimat, vilket innebär att ChargePanel stärker nödvändigt rörelsekapital för att exekvera på de tillväxtmöjligheter bolaget besitter. Kapitaltillskottet avses att användas för att driva innovation och systemutveckling, öka försäljningsinsatserna och återbetala ett konvertibellån. Därutöver innefattar företrädesemissionen teckningsoptioner av serie TO1 och TO2, vilket vid fullt utnyttjande kan tillföra ChargePanel ytterligare kapitaltillskott. TO1 kan maximalt tillföra ChargePanel 20,8 MSEK före emissionskostnader och TO2 kan maximalt tillföra 24,2 MSEK före emissionskostnader.

Sammantaget uppvisar ChargePanel en fortsatt hög aktivitetsnivå och ett fortsatt starkt affärsmomentum med både nya kunder och utökade samarbeten. Den höga nykundsanskaffningen under helåret 2023 innebär att ChargePanel besitter en kundportfölj om cirka 30 bolag, vilket lägger en god grund för ökade återkommande intäkter och en stärkt marknadspositionen. Därutöver har ChargePanel tecknat strategiskt viktiga samarbeten, vilket i kombination med fortsatta satsningar inom systemutveckling, förväntas bidra till fortsatt nykundsanskaffning och stärkta tillväxtutsikter för helåret 2024. Genomförandet av företrädesemission efter kvartalets utgång innebär även att ChargePanel besitter en finansiell uthållighet för att genomföra satsningar inom kunderbjudandet och försäljning för att ta bolaget till lönsamhet.

Vi kommer att återkomma med en uppdaterad aktieanalys av ChargePanel.

Analyst Group kommenterar ChargePanels företrädesemission och senaste avtal

2024-02-12

ChargePanel AB (publ) meddelade den 21 december att bolaget har beslutat genomföra en nyemission av units, bestående av aktier och teckningsoptioner av serie TO1 respektive TO2 med företrädesrätt för befintliga aktieägare om cirka 15 MSEK före emissionskostnader. Teckningsperioden inleddes den 31 januari 2024 och löper till och med den 14 februari 2024.

Villkoren i företrädesemissionen är att befintliga aktieägare har erhållit en uniträtt för varje aktie, där sju (7) uniträtter ger rätten att teckan en (1) unit i företrädesemissionen. En unit består av tre (3) nyemitterade aktier, tre (3) teckningsoptioner av serie TO1 och tre (3) teckningsoptioner av serie TO2. Vid fullt nyttjande av samtliga teckningsoptioner av serie TO1 kan ChargePanel erhålla ytterligare högst cirka 22,5 MSEK, före emissionskostnader, och vid fullt nyttjande av samtliga teckningsoptioner av serie TO2 kan bolaget erhålla ytterligare högst cirka 26,2 MSEK, före emissionskostnader. Teckningskursen uppgår till 6,45 kr per unit, vilket motsvarar 2,15 kr per aktie och en Pre Money-värdering om cirka 35 MSEK.

ChargePanel har erhållit teckningsåtaganden om 4,7 MSEK, motsvarande cirka 31,4 % av företrädesemissionen från VD, Peter Persson (via bolag, Skandnet Group), KG Knutsson och ChargePanels styrelseordförande, Johan Nordin. Bolaget har även tecknat garantiåtaganden om cirka 7,4 MSEK, motsvarande cirka 49,6 % av företrädesemissionen. Företrädesemission är därmed säkerställd till 81 %.

Syftet med emissionen är att maximera den tillväxtpotential ChargePanel besitter och säkerställa en dominerande marknadsnärvaro genom investeringar i bland annat utveckling och säljresurser. ChargePanel avser att disponera emissionslikviden enligt följande:

- Återbetalning av konvertibellån, cirka 22 %.

- Expandering av sälj- och utvecklingsteam, cirka 28 %.

- Innovation och systemutveckling, cirka 40 %.

- Förstärkning av kundtjänst, cirka 10 %.

Fortsätter uppvisa hög affärsaktivitet

Under år 2023 uppvisade ChargePanel ett högt affärstempo, där bolaget signerade totalt 12 nya Enterprise-kunder och parallellt utöver en hög nykundsanskaffning har ChargePanel tecknat strategiskt viktiga samarbetsavtal med bland annat Northe (under Q4-23), Parkster (under Q2-23) och EasyPark (under Q1-23). ChargePanel har inlett år 2024 i ett fortsatt högt tempo och tecknat två nya Enterprise-kunder, vilka utgörs av Quarker Corporation, verksamma i Filippinerna, och SmartPay Inc, verksamma i Barbados. ChargePanels nya Enterprise-kunder innebär att bolaget utvidgar den geografiska närvaron på två nya marknader, vilket är i linje med ChargePanels tillväxtstrategi om geografisk expansion. ChargePanel avser disponera cirka 28 % av emissionslikviden för att ytterligare accelerera bolagets försäljning och de tillväxtmöjligheter bolaget besitter genom att expandera sälj- och utvecklingsteam. Genom ett större sälj- och utvecklingsteam kan ChargePanel fortsätta exekvera på bolagets tillväxtstrategi och öka affärsmöjligheterna.

Satsningar inom innovation och systemutveckling

ChargePanel är ett mjukvarubolag och verkar inom en marknad som drivs av hög teknikutveckling, varför fortsatta systemuppdateringar, ny funktionalitet och utveckling är essentiellt för att bibehålla en hög nykundsanskaffning och låg churn. ChargePanel avser att disponera cirka 40 % av emissionslikviden för investeringar i innovation och systemutveckling. Investeringarna ska accelerera innovation och framförallt ske inom områden som Artificiell Intelligens (AI) och Machine Learning (ML) för att stärkta bolagets konkurrenskraft och säkerställa att bolagets plattform är i marknadens framkant. ChargePanel har under föregående år (helåret 2023) och under inledningen av år 2024 stärkt kunderbjudande, där bolaget har bland annat lanserat lösningar som Dynamic Smart Charging, Connect GO och AutoCharge. Dynamic Smart Charging, automatiserad systemintegration, är en lösning för att förbättra stabiliteten och effektiviteten vid elbilsladdningsplatser, vilket enkelt kan implementeras hos bolagets kunder och effektiviserar elhantering för bolagets kunder.

Under slutet av januari månad meddelade ChargePanel att bolaget har lanserat Connect GO, vilket är bolagets egen tjänst för att hantera laddinfrastruktur och möjliggör för kunder en enklare och mer tidseffektiv anslutningsprocess. Connect GO tillhandahåller ett mer inkluderande ekosystem som möjliggör för marknadsaktörer, oavsett storlek, bransch eller plats i värdekedjan, att anslutas. Connect GO blir ett viktigt verktyg för ChargePanel att fungera som en White-Label-lösning på global nivå, där företag har enklare möjlighet att testa och utvärdera ChargePanels tjänster. Tjänsten är ett resultat av omfattande marknadsundersökningar och förfrågningar från större och internationella aktörer. ChargePanels Connect Go estimeras effektivisera bolagets nykundsanskaffning, där företag kan enkelt använda bolagets tjänster och utvidgar affärsmöjligheterna med flera och större internationella aktörer.

Under inledningen av februari månad lanserade ChargePanel AutoCharge, en teknik som möjliggör automatisk laddning och identifiering av elbilar. AutoCharge är en praktisk lösning som automatiserar autentisering, auktorisering och faktureringsprocessen för elbilsladdning. Tekniken eliminerar behovet av traditionella laddningsmetoder som kräver användning av appar eller RFID-kort, istället identifieras elbilar automatiskt när de ansluts till en laddningsstation och påbörjar laddningsprocessen direkt, vilket görs via bilens MAC-adress. AutoCharge integreras sömlöst med ChargePanels system och tillhandahåller en användarvänlig laddningslösning, vilket ytterligare stärker erbjudandet mot slutkund.

Stark tillväxt i antalet uppkopplade laddpunkter

ChargePanels kunder ansluter laddpunkter till ChargePanels SaaS-plattform och antalet uppkopplade laddpunkter utgör en viktig framåtblickande datapunkt avseende bolagets återkommande intäkter, samt ger en indikation på ChargePanels befintliga kunders expansion. Under Q4-23 meddelade ChargePanel ett betydande strategiskt avtal med Northe för laddning av elfordon i Sverige, där bolagen har ambitionen att växa till fler länder inom Europa. I samband med det strategiska avtalet med Northe meddelade ChargePanel även att bolagets uppkopplade laddpunkter till ChargePanels SaaS-plattform uppgick till cirka 8 000, vilket skulle innebära en ökning om cirka 31 % från utgången av Q2-23 enligt Analyst Groups beräkning. Potentialen i samarbetsavtalet kan innebära en ökning med cirka 75 % av antalet uppkopplade laddpunkter för ChargePanel innan slutet av år 2024, motsvarande cirka 6 000 laddpunkter. I ChargePanels tillväxtprospekt framgår det att antalet uppkopplade laddpunkter uppgår till cirka 10 000 vid slutet av år 2023, samtidigt som bolaget beräknar att antalet laddpunkter estimeras uppgå till 30 000 vid slutet av år 2025, vilket skulle motsvara en årlig tillväxttakt om 73 % mellan åren 2023 och 2025.

Sammantaget anser Analyst Group att ChargePanel besitter en god marknadsposition för att accelerera tillväxten, och där emissionslikviden estimeras kunna ta ChargePanel till lönsamhet. Analyst Group ser positivt på att ChargePanel avser att använda emissionslikviden för att driva innovation och systemutveckling, samt öka försäljningsinsatserna, varpå Analyst Group bedömer att fortsatt utveckling av ChargePanels kunderbjudande säkerställer hög tillväxt även i ett längre tidsperspektiv. Därutöver innebär teckningsoptioner (TO1 och TO2) att ChargePanel maximalt kan ytterligare tillföras cirka 48,7 MSEK för emissionskostnader, vilket stärker ChargePanels förmåga att genomföra nödvändiga marknadssatsningar och minskar risken för extern kapitalanskaffning framgent. Med hänsyn till ChargePanels höga affärsaktivitet och stärkta kunderbjudande, estimeras ChargePanel kunna skala upp tillväxten och nå lönsamhet under slutet av år 2024. Givet detta, i kombination med nuvarande Pre Money-värdering om cirka 35 MSEK, anser Analyst Group att emissionsvillkoren bjuder in till en attraktiv risk/reward.

Kommentar på ChargePanels Q3-rapport

2023-11-14

ChargePanel publicerade den 14 november år 2023 bolagets delårsrapport för det tredje kvartal 2023. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 1,7 MSEK (0,9)

- Utökade samarbetsavtal och stärkt marknadsposition

- EBIT-resultatet uppgick till -3,4 MSEK

- Hög kapitalförbrukning

ChargePanel uppvisar nettoomsättningstillväxt om 86 % Y-Y

ChargePanel redovisade under det tredje kvartalet 2023 en nettoomsättning uppgående till 1,7 MSEK (0,9), vilket motsvarar en tillväxt om 86 % mot jämförbart kvartal 2022. Vid jämförelse mot föregående kvartal (Q2-23) har dock intäkterna minskat med cirka 36 %, eller 0,9 MSEK i absoluta tal, vilket uppgick till 2,6 MSEK. Likt tidigare kommunicerat baseras ChargePanels intäktsmodell rent generellt på bolagets återkommande intäkter och uppstartskostnader för nya kunder, det vill säga engångsintäkter i samband med onboarding. Onboarding av nya kunder antas fortsatt utgöra en betydande del av intäkterna, vilket ger upphov till en relativt fluktuerande omsättning kvartal till kvartal, beroende på när engångsintäkterna intäktsförs. Trots detta uppvisar ChargePanel en stark tillväxt Y-Y och fortsätter uppvisa en hög affärsaktivitet. ChargePanel tecknade två (2) nya Enterprise-kunderna under det tredje kvartalet och efter kvartalets utgång har bolaget tecknat ytterligare två (2) nya Enterprise-kunder, vilket sammantaget har resulterat i att ChargePanel har tecknat hela 14 nya kunder hittills under år 2023. I vår senaste analys estimerade vi att ChargePanels omsättning för helåret 2023 skulle uppgå till 13,1 MSEK, vilket i relation till omsättningen under perioden Q1-Q3 2023 om 6,4 MSEK (3,0) är något under våra förväntningar. På rullande tolv månader har ChargePanel sekventiellt skalat upp intäkterna, vilka uppgår LTM till 7,9 MSEK, vilket är en bekräftelse på den höga affärsaktiviteten under år 2023.

ChargePanels nettoomsättning per LTM-basis visar att bolaget har successivt ökat intäkterna från år 2021/2022 till LTM (Q4-22 – Q3-23).

Utökade samarbetsavtal och stärkt marknadsposition

ChargePanel har återigen uppvisat en hög efterfrågan på bolagets produkter och tjänster samt via hög affärsaktivitet har ChargePanel tecknat två nya kunder under kvartalet, trots intensivt arbete med onboarding av nya kunder från föregående kvartal. De nya kunderna bestod av EVChaja och PSW Power & Automation, vilket innebär att bolaget stärker marknadspositionen på den kenyanska respektive norska marknaden. Efter kvartalets utgång har ChargePanel även tecknat Enterprise-avtal med med Bubro på den svenska marknaden och iCharge på den albanska marknaden, där sistnämnda innebär en helt ny marknad. Därutöver har ChargePanel utökat samarbetet med KG Knutsson efter att KG Knutsson och PostNord har inlett ett samarbete avseende elbilsladdning, vilket möjliggörs av ChargePanels SaaS-plattform. ChargePanel tillhandahåller den tekniska plattformen för att möjliggöra tjänsterna i samarbetet via ChargePanels: EV Fleet Management, EV Roaming och kundtjänstverksamhet. Samarbetet innebär att PostNord förväntas installera kontorsladdare på lokala kontor, vilket beräknas avse en total volym om ca 5 000 fordon, vilket påvisar ChargePanels förmåga att växa med befintliga kunder och bolagets starka kunderbjudande. Vidare, efter kvartalets utgång har ChargePanel även tecknat ett strategiskt samarbetsavtal med Northe, vilka är verksamma på den svenska marknaden. Avtalet innebär även en ambition att växa tillsammans till fler länder inom Europa. Potentialen i samarbetsavtalet kan innebära en ökning med cirka 75 % av antalet uppkopplade laddpunkter för ChargePanel gällande tidigare avtal innan slutet av år 2024, motsvarande 6 000 laddpunkter.

I samband med det strategiska avtalet med Northe den 2 november 2023 meddelade ChargePanel även att bolagets uppkopplade laddpunkter till bolagets SaaS-plattform uppgick till cirka 8 000, vilket skulle innebära en ökning om cirka 31 % från utgången av Q2-23 enligt Analyst Groups beräkning. Antalet uppkopplade laddpunkter utgör en viktig framåtblickande datapunkt avseende bolagets återkommande intäkter och ger även en indikation på ChargePanels befintliga kunders expansion. I rapporten för det tredje kvartalet uppger ChargePanels VD, Peter Persson, att antalet uppkopplade laddpunkter har ökat med ca 20 % från föregående kvartal (Q2-23), vilket vid utgången av Q3-23 innebär över 7 000 uppkopplade laddpunkter. Den höga aktiviteten under tredje kvartalet men likväl efter utgången av kvartalet bäddar för en stark tillväxt under Q4-23 och under helåret 2024. ChargePanel har genom nya Enterprise-avtal och utökade samarbeten stärkt den redan väletablerade marknadspositionen, samt fortsatt bolagets geografiska expansion. Totalt avser de nya kunderna efter kvartalets utgång, inklusive samarbetsavtalet med Northe, ansluta 7 300 ladduttag tills slutet på år 2024, vilket enbart avser bolagets nya kunder från hösten år 2023.

Diagrammet nedan visar Analyst Groups estimerade ackumulerade antal uppkopplade laddpunkter vid utgången av år 2020–2022 och per kvartalsbasis Q1-22 – Q4-2023, samt vid den 2 november 2023, exklusive kommunicerade nya anslutna ladduttag via nykundsanskaffning tills slutet på år 2024.

Observera att detta endast utgör Analyst Group estimat, det faktiska utfallet kan därför avvika.

EBIT-resultatet uppgick till -3,4 MSEK

ChargePanels varu- och materialkostnader minskade i absoluta under kvartalet i jämförelse mot föregående kvartal och uppgick till 1,2 MSEK, från 1,7 MSEK under Q2-23. Dock uppgick bruttomarginalen till ca 27 % under Q3-23, vilket kan jämföras med en bruttomarginal om ca 53 % under helåret 2022 och ca 37 % under föregående månad (Q2-23). Sett till ChargePanels kostnadsbas (exkl. varu- och materialkostnader) uppgick dessa till 3,9 MSEK och kan jämföras med motsvarande kvartal föregående år om 4,1 MSEK och 4,3 MSEK under föregående kvartal, motsvarande en minskning om 6 % Y-Y respektive 6 % Q-Q. Under det tredje kvartal uppgick EBIT-resultatet till -3,4 MSEK (-3,7), vilket avser en resultat förbättring om cirka 0,3 MSEK i absoluta tal mot motsvarande period föregående år. Vid jämförelse mot föregående kvartal (Q2-23) uppgick EBIT-resultatet till -3,3 och avser därmed en försämring om 0,1 MSEK, vilket förklaras av de minskade intäkterna Q-Q. ChargePanel befinner sig i en expansiv fas, vilket i kombination med onboarding av nya kunder, samt utökade samarbeten förväntas driva kostnaderna, samtidigt ska det tilläggas att Analyst Group hade förväntat sig en något starkare effekt av de organisationsförändringarna som påbörjades och kommunicerade i slutet av år 2022. Å andra sida bekräftar rapporten en minskad kostnadsbas under Q3-23 både Y-Y och Q-Q, samtidigt som ChargePanel ökar intäkterna med 86 % Y-Y, vilket Analyst Group ser positivt på.

ChargePanels nettoomsättning och EBIT-resultat, Q3-22 vs. Q3-23

Hög kapitalförbrukning under det tredje kvartalet

Vid utgången av Q3-23 uppgick kassan till 4,2 MSEK, vilket kan jämföras mot utgången av föregående kvartal om 3,0 MSEK, motsvarande en ökning om ca 1,2 MSEK. Ökningen härleds till ett konvertibelt lån som ChargePanel upptog i början av juli månad, uppgående till cirka 6 MSEK från Exelity AB (publ). Bolagets burn rate (efter förändringar av rörelsekapital) uppgick under Q3-23 till -4,0 MSEK (-1,3 MSEK/månad). Trots att ChargePanels burn rate har varit högt under kvartalet, bör det tilläggas att bolaget befinner sig i en kraftig tillväxtfas och givet att bolaget upprätthåller en god kostnadskontroll, samt i takt med att intäkterna skalas upp, förväntas bolagets burn rate minska betydligt.

Sammantaget har ChargePanel uppvisat ett fortsatt starkt affärsmomentum med nya kunder och utökade samarbeten, vilket bäddar för en stark avslutning av år 2023, samt stärker tillväxtutsikterna för helåret 2024. Detta bekräftas även av ChargePanels VD, Peter Persson, som guidar för ett starkare fjärde kvartalet, samtidigt som bolaget har en effektiviserad onboarding-process, vilket möjliggör en snabbare uppskalning för nya kunder framgent.

Vi kommer att återkomma med en uppdaterad aktieanalys av ChargePanel.

Analyst Group kommenterar ChargePanels strategiska samarbetsavtal med Northe och Enterprise-avtal med iCharge

2023-11-03

ChargePanel AB (publ) meddelade den 2 november att bolaget har ingått ett samarbete med Charge4Go AB (”Northe”) för laddning av elfordon i Sverige med ambitionen att även växa till fler länder i Europa. ChargePanel meddelade även den 2 november att bolaget har ingått ett avtal för ChargePanels Enterprise-tjänst med iCharge SHPK i Albanien.

Strategiska samarbetsavtalet med Northe

ChargePanel och Northe meddelade den 2 november ett samarbete för elfordon i Sverige, vilket även inkluderar en ambition att växa tillsammans till fler länder inom Europa. Northe är svenskt plattformsbolag som erbjuder företagskunder möjligheten att skapa egna ”laddningserbjudande” till kunder eller anställda. Idag har Northe en etablerad verksamhet i Skandinavien för EV Fleet Management. Genom samarbetet med ChargePanel så möjliggörs nästa dimension för Northes kunder i monitorering och administration av semipublik laddinfrastruktur. Därutöver kommer ChargePanels befintliga kunder, så kallade CPO:er (Charge Point Operator), att ha möjligheten att via OCPI (Open Charge Point Interface protocol) koppla på Northes betaltjänst för att på så vis kunna öka tillgängligheten.

ChargePanel meddelar samtidigt att bolaget per dagens dato, 2 november, har cirka 8 000 uppkopplade laddpunkter anslutna till via bolagets SaaS-plattform. Potentialen i samarbetsavtalet kan innebära en ökning med cirka 75 % av antalet uppkopplade laddpunkter för ChargePanel innan slutet av år 2024, motsvarande 6 000 laddpunkter. Där det ska tilläggas att antalet uppkopplade laddpunkter utgör en viktig framåtblickande datapunkt avseende bolagets återkommande intäkter.

Enterprise-avtal med iCharge – första avtalet i Albanien

ChargePanel har även den 2 november tecknat ett avtal med iCharge avseende prenumerationstjänsten Enterprise. iCharge är idag verksamma i Albanien, vilket innebär att ChargePanel tecknar sitt första avtal i Albanien och därmed fortsätter bolagets geografiska expansion. Genom avtalet kan iCharge erbjuda en molnbaserad lösning för effektiv och säker hantering av laddinfrastruktur för kundens nuvarande och framtida kunder. iCharge uppskattar att ansluta cirka 500 laddpunkter till ChargePanels prenumerationstjänst Enterprise under år 2024. Därutöver kommer iCharge aktivt arbeta för att teckna ytterligare samarbetsavtal inom ramen för avtalet med ChargePanel.

Analyst Groups syn på ChargePanels senaste avtal

ChargePanel har under hösten uppvisat ett högt affärstempo, där bolaget nu har tecknat tre Enterprise-avtal, vilket innefattar PSW Power & Automation på den norska marknaden i september, Bubro på den svenska marknaden i oktober och nu iCharge på den albanska marknaden. De nya kunderna, inklusive samarbetsavtalet med Northe, kommunicerat att gemensamt ansluta 7 300 ladduttag tills slutet på år 2024, där det ska tilläggas att detta enbart avser bolagets nya kunder från hösten år 2023. Därutöver har ChargePanel meddelat att samarbetet med KG Knutsson har utökats genom att KG Knutsson och PostNord inledde ett samarbete för elbilsladdning, vilket möjliggörs av ChargePanels SaaS-plattform. Samarbetet innebär att PostNord förväntas installera kontorsladdare på lokala kontor, vilket beräknas avse en total volym om ca 5 000 fordon. ChargePanel tillhandahåller den tekniska plattformen för att möjliggöra tjänsterna och utökar därmed samarbetet med KG Knutsson för att förse PostNord med ChargePanels-tjänster: EV Fleet Management, EV Roaming och kundtjänstverksamhet.

Sammantaget bekräftar avtalen ChargePanels höga affärsaktivitet och det attraktiva erbjudandet ChargePanel besitter. ChargePanel stärker den redan väletablerade marknadspositionen i Norden och fortsätter expansionen globalt, vilket bäddar för en fortsatt stark tillväxt framgent.

Kommentar på ChargePanels Q2-rapport

2023-08-24

ChargePanel publicerade den 24 augusti år 2023 bolagets delårsrapport för det andra kvartal 2023. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 2,6 MSEK (1,5) – motsvarande en tillväxt om 82 %

- Geografisk expansion

- Ökar antalet uppkopplade laddpunkter

- EBIT-resultatet uppgick till -3,3 MSEK

- Konvertibelt lån om 6 MSEK

Nettoomsättningen växte både Y-Y och Q-Q

ChargePanel redovisade under det andra kvartal 2023 en nettoomsättning uppgående till 2,6 MSEK (1,5), vilket motsvarar en tillväxt om 82 % mot jämförbart kvartal 2022 och en tillväxt om 29 % Q-Q (2,0). ChargePanel har uppehållit en hög aktivitetsnivå under det andra kvartal och har totalt tecknat sex (6) nya Enterprise-kunder under Q2-23, varav fem (5) av de nya kunderna tecknades under enbart en månad (juni). Intäkterna under kvartalet härleds till ökade återkommande intäkter och uppstartskostnader för nya kunder, det vill säga engångsintäkter i samband med onboarding av nya kunder. ChargePanel tecknade fem (5) nya kunderna under juni månad, kvartalets sista månad, varav samtliga nya kunder förväntas inte ha hunnit blivit ”onboardade” under kvartalet, varför en del engångsintäkter förväntas intäktsföras under Q3-23. För det första halvåret 2023 uppgår intäkterna till 4,7 MSEK (2,1), motsvarande en tillväxt om 120 %. I vår senaste analys estimerade vi att ChargePaenls omsättning för helåret 2023 skulle uppgå till 13,1 MSEK, vilket i relation till omsättningen under H1-23 är i linje med våra estimat. Nettoomsättningen för det första halvåret om 4,7 MSEK, kan även sättas i relation till nettoomsättningen för helåret om 4,6 MSEK, vilket Analyst Group anser är en bekräftelse på att ChargePanel har kraftigt skalat upp sina intäkter, både genom ökade återkommande intäkter och ett högt tempo i nykundsanskaffning. Därmed har ChargePanel presterat ett väldigt starkt första halvår 2023.

ChargePanels nettoomsättning per LTM-basis, diagrammet nedan visar att bolaget har ökat intäkterna inom laddinfrastruktur (justerat för en jämförelsestörande post under 2021).

Geografisk expansion

ChargePanel har haft ett starkt affärsmomentum under kvartalet där ChargePanel totalt har tecknat sex (6) nya kunder på nya geografiska marknader, däribland USA, Australien och Malaysia. Antalet nya kunder under Q2-23 kan sättas i relation till helåret 2022 då ChargePanel totalt tecknade åtta (8) nya kunder. Därutöver tecknade ChargePanel ytterligare en Enterprise-kund efter kvartalets utgången, där bolaget i början av juli ingick ett avtal med EVChaja Limited, vilka är verksamma på den Kenyanska marknaden. Därmed har ChargePanel totalt tecknat åtta (8) Enterprise-kunder sedan årsskiftet 2022/2023 och parallellt utöver en hög nykundsanskaffning har ChargePanel tecknat samarbetsavtal med EasyPark (under Q1-23) och Parkster (under Q2-23), vilka utgör strategiskt viktiga samarbeten för att både stärka erbjudande mot kund och ytterligare skala upp bolagets återkommande intäkter. Kvartalet har genomsyrats av hög aktivitet genom hög nykundsanskaffning och geografisk expansion, vilket är ett kvitto på en framgångsrik säljstrategi och en tjänst som möter kundernas krav. Under kvartalet har ChargePanel bland annat ingått ett avtal med den första kunden och återförsäljaren i USA, Blue Planet EV, vilket framgångsrikt följdes upp med ytterligare en kund på den amerikanska marknaden, EV-Charge Inc, något vi kommenterade här. Därutöver har ChargePanel bland annat även tecknat Enterprise-avtal med kunder på den Asiatiska-marknaden, Strateq, och den Australienska-marknaden, Anzu Charging, vilket breddar bolagets geografiska närvaro.

Likt tidigare kommenterat utgör antalet uppkopplade laddpunkter en viktig framåtblickande datapunkt avseende bolagets återkommande intäkter och kan ge en indikation på ChargePanels befintliga kunders expansion. ChargePanel uppger att antalet uppkopplade laddpunkter har ökat med ca 62 % från den 1 januari till den 30 juni 2023, vilket därmed estimeras överstiga 6 000 uppkopplade laddpunkter och motsvarar att antalet uppkopplade laddpunkter ökat med ca 183 % mot jämförbart kvartal föregående år. ChargePanel antas ha ökat antalet laddpunkter genom dels befintliga kunder som utökar sina laddningsnätverk, dels via nya kunder som ansluter sig till ChargePanels SaaS-plattform, vilka totalt avser att ansluta ytterligare 6 300 ladduttag tills slutet på år 2024.

Diagrammet nedan visar Analyst Groups estimerade ackumulerade antal uppkopplade laddpunkter vid utgången av år 2020–2022 och per kvartalsbasis Q1-22 – Q2-2023, exklusive kommunicerade nya anslutna ladduttag via nykundsanskaffning tills slutet på år 2024. Observera att detta endast utgör Analyst Group estimat, det faktiska utfallet kan därför avvika.

EBIT-resultatet uppgick till -3,3 MSEK under Q2-23

ChargePanels varu- och materialkostnader ökade under kvartalet mot jämförbara kvartal och uppgick till 1,6 MSEK, motsvarande en ökning om 0,2 MSEK i absoluta tal Q-Q. Bruttomarginalen uppgick därmed till ca 37 % under Q2-23, vilket kan jämföras med en bruttomarginal om ca 53 % under helåret 2022 och ca 27 % under föregående månad (Q1-23). Under det andra kvartal uppgår EBIT-resultatet till 3,3 MSEK. Vid jämförelse mot jämförbar period föregående år (Q2-22) uppgick EBIT-resultatet till -3,5 och mot föregående kvartal (Q1-23) uppgick EBIT-resultatet till -3,2 MSEK. De totala rörelsekostnaderna uppgick till 4,3 MSEK, vilken är en förbättring mot motsvarande period föregående om 0,2 MSEK, men en försämring mot föregående kvartal om 0,5 MSEK. Samtidigt ska det tilläggas att ChargePanel har haft ett högt tempo under kvartal, där onboarding av nya kunder förväntats ha drivit kostnaderna under kvartalet. ChargePanel genomför även organisationsförändringarna som påbörjades och kommunicerade i slutet av år 2022. Organisationsförändringarna uppges av ChargePanel VD, Peter Persson, ge effekt under tredje och fjärde kvartalet år 2023. Därutöver ska det tilläggas att de totala rörelsekostnaderna har ökat med 14 % Q-Q, medan intäkterna ökar med 29 % Q-Q, vilket Analyst Group ser positivt på.

ChargePanels nettoomsättning, EBIT-resultat och EBIT-marginal på kvartalsbasis, Q1-22 – Q2-23

Stärker kassan via ett konvertibelt lån om 6 MSEK

Vid utgången av Q2-23 uppgick kassan till 3,0 MSEK, vilket kan jämföras mot utgången av föregående kvartal om 7,3 MSEK, motsvarande en minskning om ca 4,2 MSEK. ChargePanel har efter kvartalets utgång, i början av juli månad, beslutat att uppta ett konvertibelt lån om 6 MSEK från Exelity AB (publ). Ett konvertibelt lån innebär att det underliggande skuldebrevet ger långivaren (Exelity AB) rätt att byta ut sin fordran mot aktier i det låntagande bolaget (ChargePanel). ChargePanel har därav genomfört en riktad emission av 6 000 000 konvertibler med ett nominellt belopp om 1,00 SEK per konvertibel. Det konvertibla lånet om totalt 6 MSEK löper med en ränta om 1,25 % per påbörjad månad. Lånet kan konverteras till aktier från och med från och med dagen för registrering av emissionsbeslutet till och med lånets förfallodag den 30 juni 2024 till en konverteringskurs om 6,00 SEK. Vid konvertering av samtliga konvertibler ökar bolagets antal akter med 1 000 000 till totalt 17 270 196, vilket motsvarar en utspädning om ca 5,8 %. ChargePanel befinner sig i en expansiv fas och har totalt under år 2023 tecknat åtta (8) nya Enterpriser-kunder, varav sex (6) kunder sedan maj månad, varför Analyst Group ser positivt på att ChargePanel stärker rörelsekapitalet och har möjlighet att exekvera på den position ChargePanel idag besitter.

Givet att ChargePanel framgångsrikt genomför organisationsförändring och därmed minskar bolagets totala rörelsekostnader samt fortsätter skala upp intäkterna, både genom bolagets återkommande intäkter och ytterligare nykundsanskaffning, estimerar Analyst Group att kapitalet kommer räcka till ChargePanel är kassaflödespositiva.

Vi kommer att återkomma med en uppdaterad aktieanalys av ChargePanel.

Analyst Group kommenterar ChargePanels avtal med Strateq

2023-06-26

ChargePanel AB (publ) (”ChargePanel” eller ”bolaget”) meddelade den 26 juni att bolaget har ingått ett avtal avseende ChargePanels Enterprise-tjänst med Strateq Systems Sbn Bhd (”Strateq”) för den malaysiska marknaden. Strateq kommer verka som laddoperatör och agera återförsäljare för de tjänster som ChargePanel erbjuder.

Avtalet med Strateq är bolagets första avtal i Asien och innebär att ChargePanel knyter an en återförsäljare på den asiatiska marknaden. Strateq kommer verka som laddoperatör (Charge Point Operator) med ChargePanel Enterprise som mjukvara på den malaysiska marknaden och genom avtalet kommer ChargePanel ha närvaro på fem kontinenter. ChargePanel uppger att bolaget under den senaste tiden noterat att antalet förfrågningar från potentiella kunder på den asiatiska marknaden har ökat, en marknad som är viktig för bolaget. Strateq har idag närvaro i Malaysia, Kina, Filippinerna, Singapore, Thailand och USA, vilket innebär att ChargePanel, genomStrateq, har möjlighet att effektivt kunna expandera till dessa länder framgent. Strateq beräknar att ansluta ca 1 000 laddpunkter till ChargePanels plattform innan utgången av år 2024.

Utöver avtalet med Strateq meddelade ChargePanel den 26 juni att bolaget har ingått ett tekniskt samarbete med Parkster för laddning av elfordon i tre länder (Sverige, Tyskland och Österrike). Avtalet innebär att ChargePanels Enterprise-kunder kommer kunna göra sina offentliga laddstationer tillgängliga för användning av elfordonsförare via Parkster-appen. Parkster tillhandahåller en av de mest populära och använda parkeringsapparna i Sverige. Likt det tidigare kommunicerade samarbetet med Easypark kommer kommunikationen mellan ChargePanels plattform och Parkster att ske via OCPI (Open Charge Point Interface protocol), vilket underlättar roaming mellan plattformarna och ger elfordonsförare som använder Parksters app tillgång till godkända offentliga laddstationer anslutna till ChargePanels plattform.

Tidigare under juni månad (16 juni) kommunicerade även ChargePanel ett ingått avtal avseende ChargePanels Enterprise-tjänst med Simba Innovative LTD (”Electrify Africa”). Electrify Africa kommer agera både som CPO (Charge Point Operator) och EMP (eMobility Service Provider) i Uganda och har som mål att etablera verksamhet i sju länder i östafrikanska regionen inom två år. Uppkopplingen av laddpunkter kommer påbörjas i Ugandas huvudstad Kampala när onboardingen in i ChargePanels plattform är genomförd, vilket av ChargePanel beräknas vara klart i juli månad.

Analyst Groups syn på ChargePanels senaste avtal

ChargePanel uppvisar ett starkt affärsmomentum och avtalet med Strateq och Electrify Africa innebär att ChargePanel har tecknat fem (5) Entreprise-kunder hittills under juni månad. Därutöver tecknade ChargePanel ett tekniskt avtal med Parkster under juni månad vilket, likt avtalet med Easypark, är strategiskt viktigt och stärker erbjudandet mot kund. Avtalet med Strateq innebär att ChargePanel fortsätter bolagets geografiska expansion och adresserar nu även den asiatiska marknaden. Med en Enterprise-kund på den asiatiska marknaden möjliggörs ytterligare tillväxt för ChargePanel genom kundens affärsnätverk och organiska expansion, vilka förväntas uppkoppla 1 000 laddpunkter vid slutet av år 2024, vilket på sikt kan innebära ökad ARR för ChargePanel genom att fler ladduttag ansluts till plattformen.

Utöver att ChargePanel tecknat en Enterprise-kund och expanderar till Malaysia, knyter ChargePanel ett strategiskt avtal för att effektivare och enklare bearbeta fler kunder på den asiatiska marknaden genom att Strateq agerar återförsäljare i Asien, där kunden redan har ett utbrett affärsnät i flertalet länder. Detta förväntas medföra, i kombination med ett befintligt intresse från aktörer på den asiatiska marknaden, att ChargePanel kan knyta till sig fler Enterprise-kunder och fortsätta den geografiska expansionen.

Genom det momentum som ChargePanel uppvisat under år 2023 besitter bolaget en bred kundportfölj med 23 företag, med närvaro i fem kontinenter. Totalt avser de nya kunderna gemensamt ansluta 6 300 ladduttag tills slutet på år 2024, där det ska tilläggas att detta enbart avser bolagets nya kunder från år 2023. Likt tidigare nämnt, växer ChargePanel därutöver med befintliga kunder och under år 2023 har ChargePanel även tecknat ett strategiskt samarbete med Easypark och Parkster, som stärker erbjudandet mot kund, samt ett fördjupat samarbete med Assemblin.

Diagrammet nedan visar Analyst Groups estimerade ackumulerade antal uppkopplade laddpunkter per kvartalsbasis Q1-22 – Q1-2023 samt en illustrativ ny nivå efter de kommunicerade Enterprise-avtalen under år 2023. Observera att detta endast utgör Analyst Group estimat, det faktiska utfallet kan därför avvika.

Om Strateq

Strateq grundades 1983 och är en ledande teknologisk aktör som tillhandahåller integrerade lösningar och tjänster för en mängd olika branscher, inklusive hälsovård, olja och gas, bank- och finansieringstjänster, telekommunikation, energi och allmännyttiga tjänster, utbildning, konsumentvaror samt verkar inom den offentliga sektorn. Strateq är för närvarande verksamt i Malaysia, Kina, Hong Kong, Filippinerna, Singapore, Thailand och USA. Strateq har över 600 anställda och för närvarande affärsrelationer med över 5 000 bensinstationer i de länder som bolaget är verksamma inom.

Analyst Group kommenterar ChargePanels avtal med EVCharge INC

2023-06-14

ChargePanel AB (publ) meddelade den 14 juni att bolaget har ingått ett avtal för både ChargePanel Enterprise-tjänsten och ett återförsäljaravtal med EVCharge Inc. EVCharge kommer verka som laddoperatör och agera återförsäljare för de tjänster som ChargePanel ebjuder på den amerikanska marknaden.

Avtalet med EVCharge Inc innebär att ChargePanel tecknar bolagets andra avtal på den amerikanska marknaden, efter att ha tecknat Enterprise- och återförsäljaravtal med Blue Planet EV under april månad, 2023. EVCharge kommer att agera både CPO (Charge Point Operator) och EMP (eMobility Service Provider) genom ChargePanels plattform Enterprise på den amerikanska marknaden. EVCharge kommer även agera återförsäljare för ChargePanels tjänster till företag på den amerikanska marknaden. ChargePanel uppger att bolaget under den senaste tiden noterat att antalet förfrågningar från potentiella kunder på den amerikanska marknaden har ökat, en marknad som är viktig för bolaget. EVCharge beräknar att ansluta ca 500 laddpunkter till ChargePanels plattform innan utgången av år 2024.

Analyst Groups syn på avtalet

Avtalet med EVCharge innebär att ChargePanel tecknar bolagets andra kund på den amerikanska marknaden, vilket påvisar intresset för ChargePanels tjänster även på den amerikanska marknaden. Utöver att ChargePanel tecknar en strategiskt viktig kund, tecknar även ChargePanel ett återförsäljaravtal med EVCharge, vilket innebär att kunden agerar återförsäljare på den amerikanska marknaden, likt avtalet med Blue Planet EV. Detta förväntas innebära, i kombination med ett befintligt intresse från aktörer på den amerikanska marknaden, att ChargePanel enklare kan bearbeta den amerikanska marknaden och fortsätta expansionen i USA. Analyst Group ser positivt på att ChargePanel tecknar en ny Enterprise-kund, vilket bekräftar intresset på marknaden, samt att kunden dessutom väljer att agera återförsäljare, vilket är i linje med bolagets strategi att växa tillsammans med befintliga kunder och knyta till sig nya kunder samt samarbetspartners.

ChargePanel meddelade utöver det den 9 juni att bolaget har ingått ett avtal för ChargePanel Enterprise-tjänst med ChargeBuddy på den svenska marknaden. ChargeBuddy avser använda ChargePanels SaaS-plattform för utbyggnad och förvaltning av laddningsnätverk för elfordon i Sverige, där kunden planerar att ansluta både AC- och DC-laddningsstationer, vilka uppskattas till ca 2 000 laddningsuttag som är anslutna till ChargePanels Enterprise-tjänst tills slutet på år 2024.

Enterprise-avtalen med EVCharge i USA och ChargeBuddy i Sverige innebär att ChargePanel har tecknat fem (5) nya Enterprise-kunder under år 2023. ChargePanel besitter därmed en bred kundportfölj om 21 företag, vilka är verksamma inom Europa, USA, Australien och Afrika. Totalt avser de nya kunderna gemensamt anslutna 5 300 ladduttag tills slutet på år 2024, där det ska tilläggas att detta enbart avser bolagets nya kunder från år 2023. Därutöver växer ChargePanel med befintliga kunder och under år 2023 har ChargePanel även tecknat ett strategiskt samarbete med Easypark, som stärker erbjudandet mot kund, samt utökat samarbetet med Assemblin. Likt tidigare nämnt, avser antalet uppkopplade laddpunkter till ChargePanels SaaS-plattform en viktig datapunkt avseende bolagets återkommande intäkter (ARR) och givet att antalet uppkopplade laddpunkter har ökat med närmare 37 % från den 1 januari till den 31 mars 2023, uppskattar Analyst Group att ca 5 160 ladduttag var uppkoppplade till ChargePanels Saas-plattform vid utgången av Q1-23.

Diagrammet nedan visar Analyst Groups estimerade ackumulerade antal uppkopplade laddpunkter per kvartalsbasis Q1-22 – Q1-2023 och illustrativ ny nivå (givet kommunicerade Enterprise-avtal under år 2023). Observera att detta endast utgör Analyst Group estimat, det faktiska utfallet kan därför avvika.

Analyst Group kommenterar ChargePanels avtal med Anzu Charging

2023-06-08

ChargePanel AB (publ) meddelade den 8 juni att bolaget har ingått ett avtal för ChargePanels Enterprise-tjänst med Anzu Charging Pty Ltd. Anzu Charging är ett australiensiskt företag som erbjuder en rad lösningar för laddning av elbilar, inklusive installation och underhåll av laddstationer. Genom avtalet möjliggör ChargePanel Enterprise för Anzu Charging att bedriva CPO (Charge Point Operator)- och EMP (eMobility Service Provider)-tjänster i Australien under eget varumärke. Anzu Charging har som målsättning att ansluta 500 laddpunkter innan utgången av år 2024.

ChargePanel tillhandahåller en white-label plattform för drift och hantering av laddnätverk för eldrivna fordon och är idag verksamma med kunder inom Europa, USA och Afrika och nu även Australien. ChargePanel har under den senaste tiden fått ett ökat antal förfrågningar från potentiella kunder på den australiensiska marknaden varigenom bolaget nu tecknat avtal med en första aktör, vilket förväntas förenkla bearbetningen där ytterligare avtal förväntas under år 2023 i Australien. Anzu Charging har som målsättning att ansluta 500 laddpunkter innan utgången av år 2024 med ChargePanel som mjukvaruleverantör, där Anzu Charging kan bedriva CPO- och EMP-tjänster under eget varumärke.

Analyst Groups syn på avtalet

Avtalet med Anzu Charging innebär att ChargePanel fortsätter bolagets geografiska expansion och nu adresserar den australienska marknaden. Avtalet är i linje med ChargePanels tillväxtstrategi, vilken inkluderar närvaro inom alla världsdelar innan utgången av år 2025 med ambition att växa med bolagets kunder. Med en Enterprise-kund på den australienska marknaden möjliggörs ytterligare tillväxt för ChargePanel genom kundens expansion, vilka förväntas ansluta 500 ladduttag innan utgången av år 2024, vilket på sikt förväntas innebära ökad ARR. Därutöver uppger ChargePanel att bolaget upplever ett ökat antal förfrågningar från potentiella kunder på den australienska marknaden och genom avtalet förväntar Analyst Group att ChargePanel kan knyta till sig fler Enterprise-kunder och fortsätta expansionen i Australien. Avtalet med Anzu Charging innebär att ChargePanel nu har knutit till sig tre Enterprise-kunder under år 2023, varav tidigare knutna kunder utgörs av Blue Planet EV på den amerikanska marknaden och EVPoint som är verksamma på Malta.

Om Anzu Charging

Anzu Charging är ett australiensiskt företag som erbjuder en rad lösningar för laddning av elbilar, inklusive installation och underhåll av laddstationer för bostäder, kommersiella- och offentliga platser. Anzu Chargings målsättningen är att koppla upp 500 laddpunkter innan utgången av 2024.

Kommentar på ChargePanels Q1-rapport

2023-05-11

ChargePanel publicerade den 11 maj år 2023 bolagets delårsrapport för det första kvartalet 2023. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 2,0 MSEK (0,7) – motsvarande en tillväxt om 201 %

- Inleder året med hög aktivitet

- Ökar antalet uppkopplade laddpunkter

- Effekter av organisationsförändringen

- Stark inledning av det nya året: samarbete med EasyPark, första kund- och återförsäljaravtalet i USA och utökat samarbete med befintlig kund Assemblin

Nettoomsättningen växte med över 200 % Y-Y

ChargePanel redovisade under årets första kvartalet 2023 en nettoomsättning uppgående till 2,0 MSEK (0,7), vilket motsvarar en tillväxt om 201 % mot jämförbart kvartal 2022 och en tillväxt om 31 % Q-Q (1,6). ChargePanels intäktsföringen härleds rent generellt till bolagets återkommande intäkter och uppstartskostnader för nya kunder, det vill säga engångsintäkter i samband med onboarding, kvartalets intäktsökning antas förklaras av att bolaget har fortsatt öka återkommande intäkter, men även genom engångsintäkter från onboarding av nya kunder. Vid en jämförelse Y-Y och Q-Q (Q1-22 och Q4-22) ökade nettoomsättning med ca 1,4 MSEK, respektive ca 0,5 MSEK, i absoluta tal. Trots ChargePanels höga tillväxttakt både Y-Y och Q-Q, är ökningen i absoluta tal på relativt låga nivåer, vilket delvis beror på att marknaden fortsatt är i en tidig fas samtidigt så bygger ChargePanels affärsmodell på en intjäning under en längre tid som avses skalas upp succesivt med kund.

ChargePanel har inlett år 2023 i en positiv anda, vilket rapporten är ett kvitto på, bolaget fortsätter att skala upp både bolagets återkommande intäkter, vilket bekräftas av ökade antal anslutna laddpunkter, och engångsintäkter genom nya ansluta kunder, och visar samtidigt en minskad rörelseförlust Q-Q. Ett kvitto på ChargePanels höga aktivitet hittills under år 2023 (Q1 och inledningen av Q2) är att bolaget har presenterat flertalet nya kunder, expanderat till flertalet nya marknader, utökade samarbeten med befintliga kunder och funnit ytterligare en samarbetspartner.