Alltainer tillverkar, marknadsför och säljer sjöcontainrar inredda som bostäder, barer, sanitetsanläggningar eller andra ändamål som kunderna efterfrågar. Tillverkningen baseras på nya sjöcontainrar som inredas enligt kundens specifikationer i Bolagets anläggning i Vietnam. Försäljningen sker framförallt via försäljningskanaler på den amerikanska marknaden, men även i Afrika, Sverige och övriga Europa.

Pressmeddelanden

Stor potential i USA

Alltainer AB (”Alltainer” eller ”Bolaget”) har presenterat Bolagets första kvartal 2023/2024, vilka har brutet räkenskapsår, där kvartalet visade på en osäker marknad och en avvaktande hållning från kunder, vilket resulterade i en låg omsättning under kvartalet. Alltainer avslutade dock räkenskapsåret 2022/2023 starkt och bevisade en stark lönsamhet i affärsmodellen, med en bruttomarginal om 80 % och en EBITDA-marginal om 35 %. Alltainer står inför att certifiera Bolagets boendecontainers i USA, vilket skulle bredda den adresserbara marknaden i USA. Givet detta, samt Bolagets offertstock och möjlighet till utökade orders av befintliga kunder, förväntas Alltainer leverera ett starkt helår 2023/2024. Utifrån en applicerad EV/EBIT-multipel om 16x på 2023/2024 års prognos i kombination med tillämpad diskonteringsränta, motiveras ett potentiellt nuvärde per aktie om 6,9 kr (7,4) i ett Base scenario.

- Utmanande marknad resulterade i en låg omsättning

Omsättningen under Alltainers första kvartal 23/24 uppgick till 0,2 MSEK (7,7), motsvarande en minskning om 97 % Y-Y och 92 % Q-Q. Detta var lägre än vad vi hade estimerat och förklaras i synnerhet av en osäker marknad, där potentiella affärer drar ut på tiden. Den låga omsättning bidrog till en ökad EBITDA-förlust, vilken uppgick till -2,9 MSEK (1,5). Å andra sidan, uppgav Alltainer att flera affärer närmar sig ett avslut och Analyst Group estimerar att boendecontainers vid fabriksbyggen i Sverige, samt Bolagets återförsäljare i USA kan bidra till en stark tillväxt under andra halvan av år 23/24. Därutöver visade Alltainer på Bolagets skalbarhet under föregående kvartal (Q4-22/23), där EBITDA-marginalen uppgick till 35 %, varför Bolaget förväntas kunna uppvisa en lönsam tillväxt när försäljningen väl tar fart.

- Certifiering av boendecontainer breddar marknaden i USA

Alltainer estimeras inom kort påbörja arbetet för en certifiering, ”Modular Manufacturer”, av Bolagets boendecontainer i USA, vilket görs tillsammans med den nya återförsäljaren RLC Service Group. Trots att Alltainer redan idag har en etablerad position i USA, estimeras en erhållen certifiering utvidga marknaden i USA väsentligt, där Alltainer kan vinna större ordrar och ramavtal och utgör en stark värdedrivare framgent.

- Uppdaterat värderingsintervall

Alltainer har inlett räkenskapsåret 23/24 med låg omsättning, förklarat av en osäker marknad, vilket har resulterat i att Alltainer inte har kommunicerat några order sedan maj månad, vilket pekar på ett svagt första halvår 23/24. Utfallet i företrädesemissionen var lägre än våra förväntningar, vilket innebär att Alltainer erhåller en mindre nettolikvid och därmed har svårare att genomföra de tillväxtmöjligheter Bolaget besitter. Alltainer besitter dock en hög offertstock, samt har möjlighet att snabbt skala upp produktionstakten när försäljningen väl tar fart. Som ett resultat av de försämrade marknadsutsikterna på kort sikt har vi valt att revidera våra finansiella estimat för helåret 23/24, detta medför också ett uppdaterat värderingsintervall i samtliga tre scenarion.

7

Värdedrivare

3

Historisk lönsamhet

7

Ledning & Styrelse

8

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Alltainer avslutar helåret 2022/2023 starkt

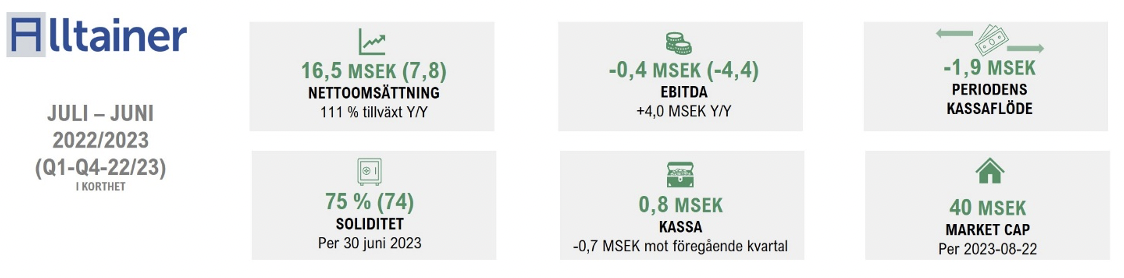

Alltainer AB (”Alltainer” eller ”Bolaget”) har presenterat Bolagets fjärde kvartalet, vilka har brutet räkenskapsår, och därmed står det klart att Alltainer avslutar helår 2022/2023 med en omsättningstillväxt som uppgår till hela 111 %, en förbättrad bruttomarginal och nära ett break-even resultat. Alltainer redovisade en nettoomsättning om 16,5 MSEK (7,8) för det brutna räkenskapsåret 2022/2023, under senaste kvartalet uppgick bruttomarginalen till 80 %, samtidigt som Bolagets EBITDA-marginal uppgick till 35 %. Alltainer påvisar därmed en tydlig skalbarhet i affärsmodellen och givet Bolagets offertstock, samt möjlighet till utökade orders av befintliga kunder, förväntas Alltainer leverera ett starkt helår 2023/2024. Utifrån en applicerad EV/EBIT-multipel om 16x på 2023/2024 års prognos i kombination med tillämpad diskonteringsränta, motiveras ett potentiellt nuvärde per aktie om 7,4 kr (7,4) i ett Base scenario.

- Både omsättning och lönsamhet över förväntan

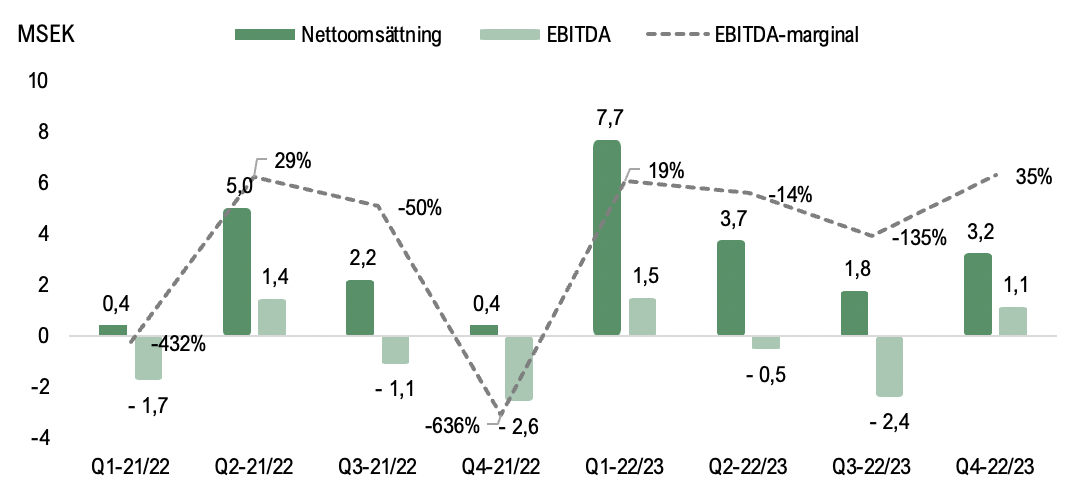

Under Alltainers Q4 uppgick omsättningen till 3,2 MSEK (0,4), vilket motsvarar en tillväxt om 694 % Y-Y. Sett till Alltainers helår 2022/2023 uppgick intäkterna till 16,5 MSEK (7,8), vilket kan jämföras mot vår tidigare prognos om 15,5 MSEK, vilket innebär att Alltainer levererar över vår prognos med ca 1 MSEK. Längre ned i resultaträkningen slår även Alltainer våra tidigare estimat, där bruttomarginalen för Q4 uppgick till 80 % (neg.), vilket bidrog till en bruttomarginal för helåret 22/23 om 59 % (58), i jämförelse mot vårt estimat om 53 % för helåret 22/23. EBITDA-resultat för helåret 22/23 uppgick till -0,4 MSEK (-4,4), vilket är en klar förbättring mot föregående år och är därmed nära ett break-even resultat. EBITDA-resultat var likväl över Analyst Groups estimat om -3,2 MSEK. Det ska även tilläggas att EBITDA-marginalen för Q4-22/23 uppgick till hela 35 %, vilket påvisar skalbarheten i affärsmodellen.

- Bra position för nya affärer

Under kvartalet har Alltainer fokuserat på utökad kvalitet genom systematisering av Bolagets produktion i Vietnam, vilket förväntas medföra högre produktkvalitet samt effektivisering och skalbarhet vid högre volymer. Därutöver har Alltainer signerat återförsäljaravtal och distributörer i USA, Sverige och Australien, vilket i kombination med ovan utgör en bra position för ytterligare affärer under kommande kvartal.

- Vi upprepar vår prognos och värdering

Alltainer avslutade räkenskapsåret 22/23 starkt med en omsättning om 16,5 MSEK (7,8). Trots att Alltainer har haft ett högt tempo senaste kvartalet har Alltainer inte kommunicerat några orders sedan maj månad, vilket pekar på en något svagare start år 23/24. Å andra sidan besitter Alltainer en stor orderbok och har flertalet större offerter ute, vilket i kombination med förbättrade ledtider och prisbild mot kund möjliggör både effektivare intäktsföring och attraktivare erbjudande mot kund. Detta anser Analyst Group utgör en bra grund för att skala upp försäljningen ytterligare år 23/24. Således har vi valt att behålla våra prognoser samt upprepa vårt tidigare värderingsintervall i samtliga scenarion.

7

Värdedrivare

3

Historisk lönsamhet

7

Ledning & Styrelse

7

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Står inför spännande tider

Alltainer AB (”Alltainer” eller ”Bolaget”) ökade försäljningen under perioden juli-mars 2022/2023, Alltainers redovisningsmässiga nio (9) månaders period, med 74 % mot jämförbar period, motsvarande en omsättning om 13,2 MSEK. Därutöver har Bolaget erhållit två ordrar sedan årsskiftet och har flertalet större offerter ute. Trots att faktiska affärsbeslut har senarelagts, förväntas befintlig offertstock materialiseras och utgöra en grund för fortsatt tillväxt framgent. Alltainer har historiskt påvisat en tydlig skalbarhet i affärsmodellen vid högre omsättning och givet Bolagets offertstock samt möjlighet till utökade orders av befintliga kunder, samt utifrån en applicerad EV/EBIT-multipel om 16x på 2023/2024 års prognos i kombination med tillämpad diskonteringsränta, motiveras ett potentiellt nuvärde per aktie om 7,4 kr (7,6) i ett Base scenario.

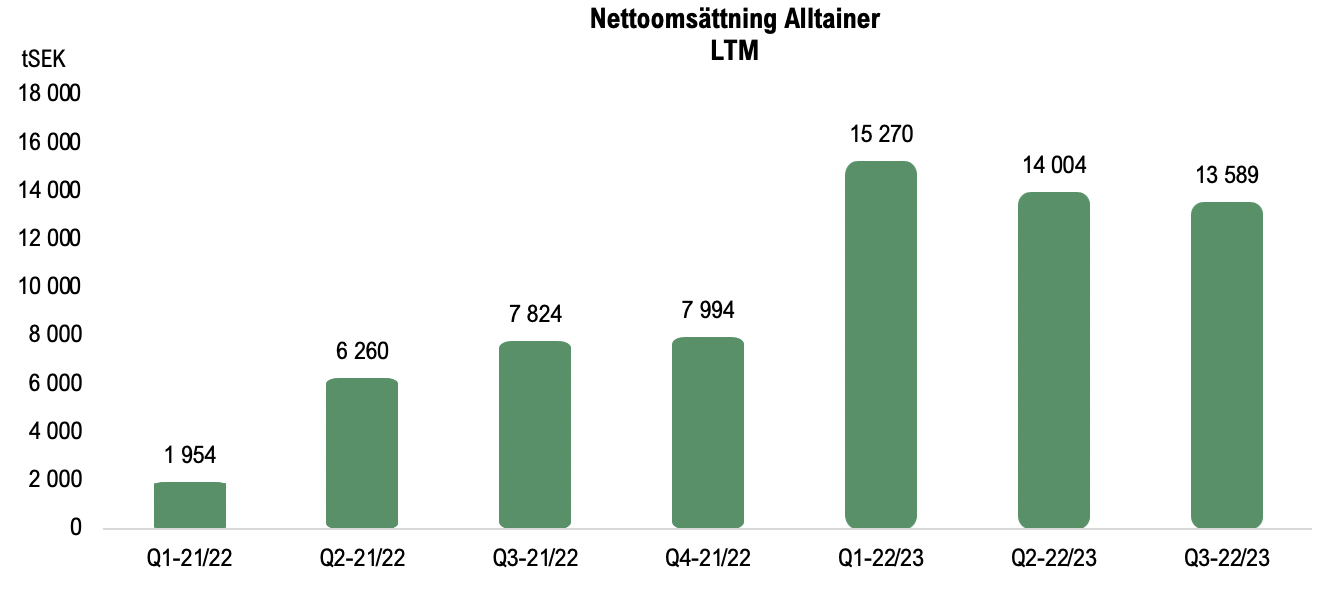

- Lägre omsättning än väntat

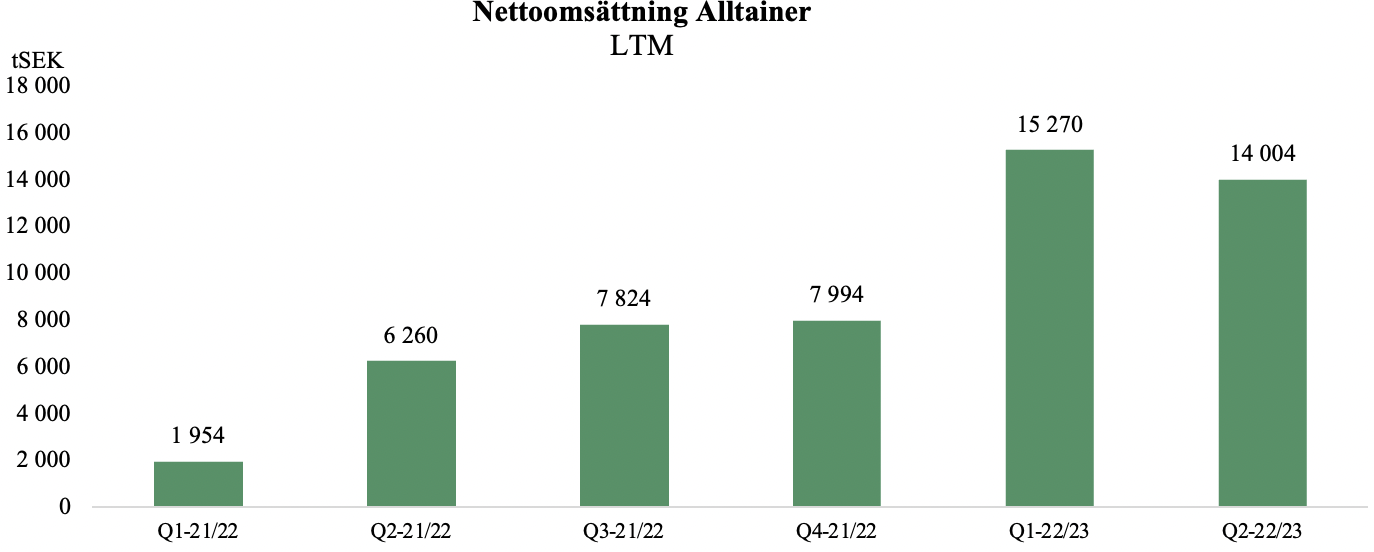

Under Alltainers tredje kvartal 2022/2023 uppgick omsättningen till 1,8 MSEK (2,2), vilket motsvarar en minskning Q-Q och Y-Y, -53 % respektive -19 %. Intäkterna härleds till leverans av boendecontainrar till Norrland och till en ny återförsäljare i USA. Rullande tolv månader (LTM) uppgår nettoomsättningen till 13,6 MSEK (7,8), vilket innebär att Alltainer har växt intäkterna med 74 % i jämförelse mot samma period föregående år. Trots detta är det med ett kvartal kvar att rapportera en bit kvar till vår tidigare helårsprognos om

27 MSEK för 2022/2023.

- Stabil grund för ytterligare tillväxt

Alltainer har under våren knutit till sig nya återförsäljare i USA, där marknadsbearbetningen i USA är ett viktigt strategiskt kliv för att öka återförsäljarnätverket och nå målet om att adressera samtliga delstater i USA. Alltainer har tidigare levererat containers för personalbostäder i Norrland och har erhållit fler förfrågningar från kunden, dock har faktiska affärsbeslut senarelagts, vilket dock förväntas materialiseras framgent. Därutöver erhöll Alltainer efter kvartalets utgång en uppföljningsorder från Dark Edition (2,2 MSEK), vilket påvisar Alltainers förmåga att växa med befintliga kunder. Sammantaget utgör nuvarande kundbas och ingångna återförsäljaravtal en stabil grund för att Alltainer ska kunna växa vidare.

- Justerad och utökad prognos

Alltainer har hittills under år 2022/2023 skalat upp rörelse-intäkterna och för Bolagets nio första månader växte omsättningen med 74 % Y-Y. Med hänsyn till att Alltainer enbart har kommunicerat en (1) levererad order efter kvartalets utgång, och givet Bolagets ledtider, bedömer Analyst Group dock att Alltainer kommer få det svårt att uppfylla vår tidigare prognos för det brutna räkenskapsåret 2022/2023, varför vi har valt att revidera våra finansiella prognoser. Därutöver har vi förlängt prognosperioden till år 2025/2026, då nettoomsättning estimeras uppgå till ca 98 MSEK, drivet av större ordervärden och god leveranskapacitet.

7

Värdedrivare

3

Historisk lönsamhet

7

Ledning & Styrelse

7

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Förbättrade marknadsutsikter

Alltainer AB (”Alltainer” eller ”Bolaget”) ökade försäljningen under perioden juli-december 2022, Alltainers redovisningsmässigt första halvår, med 111 % mot jämförbar period förra året, motsvarande en omsättning om 11,4 MSEK. Därutöver har Bolaget erhållit tre ordrar sedan november 2022 och har flertalet större offerter inför beslut. Under föregående kvartalet (Q1-22/23) bevisade Alltainer sin styrkan i affärsmodellen och dess skalbarhet, varpå EBITDA-resultatet uppgick till 1,5 MSEK, motsvarande en marginal om 19 %. Vi upplever att Bolaget har ett bra momentum och utifrån estimerat rörelseresultat, tillämpad målmultipel och diskonteringsränta, ser vi ett nuvärde per aktie om 7,6 kr (7,9) i ett Base scenario. Justeringen som görs i denna analysuppdatering beror enbart på en lägre nettokassa vid utgången av december.

- Hög försäljningstillväxt under första halvåret

Med delårsrapporten presenterad kan vi konstatera att omsättningen uppgick till 3,7 MSEK (5,0), vilket innebär en minskning Q-Q och Y-Y, -51 % respektive -25 %. Jämförbara kvartal är dock en aning missvisande, då de avser Bolagets kvartal med historiska rekordnivåer avseende försäljning. För Alltainers första halvår 2022/2023, i det brutna räkenskapsår, uppgår nettoomsättning till 11,4 MSEK (5,4), vilket motsvarar en tillväxt om 111 %. Att Bolaget även framgångsrikt har levererat den första ”man-campen” till Pacific Unlimited, skapar en förväntan om ytterligare tilläggsbeställning under 2023.

- Goda utsikter för fortsatt tillväxt

Alltainer har stärkt sin marknadsbearbetning och knutit till sig tre nya återförsäljare, Lindelöf & Co i Sverige, samt West Gulf Containers och Container King i USA efter kvartalets utgången. Därutöver har marknadsklimat ljusnat, med minskad fraktproblematik och lägre fraktkostnader, vilket möjliggör en mer attraktiv leverans- och prisbild för kunder. Detta kan vara en bidragande faktor till att Bolaget sedan november 2022 har erhållit tre ordrar och uppges har flertalet större offerter ute för beslut. Detta, i kombination med god möjlighet för återupptagen leverans till Mountain Container, bäddar för att Alltainer ska kunna uppvisa fortsatt tillväxt.

- Justerar värderingsintervallet enbart utifrån nettokassa

Alltainer har under sitt första rapporthalvår levererat en nettoomsättning om 11,4 MSEK, parallellt har marknadsutsikterna ljusnat och Bolaget innehar en god orderstock. Därutöver uppges fabriken i Vietnam ha outnyttjad kapacitet, vilket ytterligare pekar på en god leveransförmåga och Bolagets förmåga att leverera vid högre efterfrågan. Givet ovan och utifrån dagens affärsläge ser vi fortsatt att Alltainer är lågt värderat, varför vi i samband med denna analysuppdatering väljer att upprepa vårt värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear. Anledningen till att intervallet är något lägre än vid senaste analysuppdatering är en effekt av minskad nettokassa.

Bra vind i seglet

Alltainer AB (”Alltainer” eller ”Bolaget”) ökade försäljningen kraftigt under perioden juli-september, närmare bestämt med +1 800 % mot jämförbar period förra året, motsvarande en omsättning om 7,7 MSEK. Detta är dessutom i nära nivå med den totala försäljningen under de föregående tolv månaderna om 7,8 MSEK. Under kvartalet bevisade verkligen Alltainer styrkan i affärsmodellen och dess skalbarhet, med ett EBITDA-resultat om 1,5 MSEK, motsvarande en marginal om 19 %. Vi upplever att Bolaget har ett bra momentum och utifrån estimerat rörelseresultat, tillämpad målmultipel och diskonteringsränta, ser vi ett nuvärde per aktie om 7,9 kr (7,4) i ett Base scenario.

- Kraftig tillväxt

Med Q1-rapporten presenterad kan vi konstatera att omsättningen växte kraftigt, från 0,4 MSEK under jämförbart kvartal 2021 till 7,7 MSEK. Eftersom Alltainer visade en låg försäljning under Q4-21/22 hade vi estimerat att en ”större del” av orderboken borde kunna tillfalla Alltainers Q1-period – vilket med juli-september-rapporten presenterad också visade sig bli fallet. Samtidigt bevisade Alltainer skalbarheten i sin affärsmodell, då Bolagets rörelsekostnader, trots tillväxten, var relativt konstanta. Detta resulterade i en stark EBITDA-marginal, vilket vi såklart ser positivt på.

- Vi höjer våra prognoser…

Till följd av den starka starten på Alltainers brutna räkenskapsår, samt Bolagets guidning för ett mer positivt marknadsklimat, där t.ex. den tidigare fraktproblematiken till det amerikanska fastlandet nu börjar ljusna, höjer vi våra helårsestimat i samtliga scenarion. En viktig drivare till detta är bl.a. den tidigare vunna ramordern till Mountain Container, vilken Alltainer nu ser goda möjligheter till att kunna återuppta leveranserna kring. I ett Base scenario estimerar vi en nettoomsättning om 27 MSEK (23) för helåret 2022/2023, med en EBITDA-marginal om 19 %, motsvarande ett resultat om 5 MSEK.

- … samt uppdaterar värderingsintervallet

Alltainer har bra vind i seglet och med en fortsatt god orderbok ser vi att utrymme finns för en fortsatt stigande försäljning. Bolaget har dessutom börjat bearbeta kunder på den australiensiska marknaden, vilket således skulle kunna resultera i ytterligare affärer. Även den svenska marknaden är intressant, där t.ex. Lindelöf & Co, vilka har blivit en ny distributör för Alltainers boendecontainer, lade en order på 1,6 MSEK under november. Utifrån dagens affärsläge ser vi fortsatt att Alltainer utvecklas i rätt riktning, varför vi i samband med denna analysuppdatering väljer att justera upp vårt värderingsintervall i samtliga tre scenarion.

Det bubblar i Stilla Havet

Alltainer AB (”Alltainer” eller ”Bolaget”) presenterade nyligen sin Q4-rapport, vilken i sig inte innehöll några större överraskningar. Bolaget har under kvartalet haft fortsatta fraktutmaningar till USA, varför Europa och Sverige fått ett större fokus. Under hösten räknar vi med en hög beläggningsgrad och produktion i Alltainers fabrik i Vietnam och att USA-marknaden kan öppna upp, samtidigt som vi ser att Stillahavsregionen kommer att kunna bidra starkt till försäljningen. Det bör resultera i en högre tillväxt, samt att Alltainer kan leverera ett positivt rörelseresultat under kommande kvartal. Med avstamp i estimerat rörelseresultat, tillämpad målmultipel och diskonteringsränta, ser vi ett nuvärde per aktie om 7,4 kr (7,4) i ett Base scenario.

- Låg försäljningsnivå under kvartalet

Med Q4-rapporten presenterad kan vi konstatera att omsättningen uppgick till 0,4 MSEK (0,2), motsvarande en ökning om 72 % Y-Y. Detta var lägre än vad vi estimerat då vi hade utgått från att en ”större del” av orderboken hade kunnat tillfalla Alltainers Q4-period. Detta innebär samtidigt att en ännu större andel av orderboken finns kvar att inkludera i kommande kvartalsrapporter, varför vi räknar med att dessa kan uppvisa högre försäljningssiffror, vilket då bör utgöra en bra värdedrivare i aktien.

- Har vunnit en viktig genombrottsorder

Alltainer vann viktiga affärer under juni månad där vi anser att ordern om ett s.k. ”man-camp” för 30 personer till en militär anläggning i Stilla Havet är särskilt intressant. Affären är intressant ur flera perspektiv, t.ex. att den militära anläggningen är under uppbyggnad vilket kan innebära ett fortsatt behov av Alltainers lösningar – där vi redan nu vet att den befintliga ordern om 4,3 MSEK som motsvarar en beställning för 30 personer, förväntas utökas till 100 personer senare i år. Det militära området ligger även nära Alltainers fabrik i Vietnam, vilket gör att Bolaget inte blir utsatta för fraktbegränsningar. Vi ser att den befintliga ordern även utgör en viktig referensorder för andra offentliga och militära aktörer, vilket således öppnar upp en ännu större marknad för Alltainer.

- Behåller värderingsintervallet

Alltainer uppvisade en låg försäljning under sin Q4-period, samtidigt som vi tidigare nämnt att så kunde bli fallet till följd av hur Bolagets ordrar faktureras och ”bokförs” kvartal till kvartal. Utifrån dagens affärsläge ser vi fortsatt att Alltainer utvecklas i rätt riktning, varför vi i samband med denna analysuppdatering väljer att upprepa vårt värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

Laddar för tillväxt

Alltainer AB (”Alltainer” eller ”Bolaget”) presenterade nyligen sin Q3-rapport, vilken var i nära linje med våra förväntningar. På kort sikt återstår vissa fraktutmaningar, samtidigt som nuvarande prognoser pekar på att vi redan i höst skulle kunna komma att befinna oss i ett normalläge igen. Alltainers nuvarande orderstock uppgår till 51 MSEK, vilket i kombination med en förväntan om bättre marknadsförhållanden såväl som ytterligare vunna affärer, bäddar för tillväxt under kommande kvartal. Med avstamp i estimerat rörelseresultat, tillämpad målmultipel och diskonteringsränta, väljer vi att behålla vårt tidigare värderingsintervall. En justering görs dock i termer av värde per aktie, till följd av tillkommande aktier från tidigare företrädesemission. Med hänsyn till detta ser vi ett nuvärde per aktie om 7,4 kr i ett Base scenario.

- Stark försäljningstillväxt

Med Q3-rapporten presenterad kan vi konstatera att omsättningen uppgick till 2,2 MSEK (0,2), motsvarande en ökning om 252 % Y-Y. Det står således klart att Alltainer levererade den näst högsta omsättningen för ett enskilt kvartal i Bolagets historia, vilket vi såklart ser positivt på. Att bruttomarginalen dessutom uppgick till 82 % (34), att jämföra med vår förväntan omkring 55 %, ser vi som ett styrketecken på Alltainers möjlighet att realisera en god skalbarhet i sin affär.

- Orderstock om 51 MSEK

Alltainers nuvarande orderstock uppgår till ca 51 MSEK, varav merparten utgörs av tidigare ramavtal, vilket ger en bra grund att växa från framgent. Senaste månaderna har Bolaget dessutom bearbetat flera potentiella kunder i bl.a. USA och Europa och det finns en förväntan om att Alltainer ska kunna teckna avtal med ett antal nya kunder under kommande kvartal. Gällande USA är det dock fortsatta svårigheter gällande frakt, samtidigt som logistikföretagen bedömer att hösten kommer att bli mer ”normal”. Detta, i kombination med container- och fraktpriser som är på väg ner, påverkar Alltainer positivt.

- Påfylld kassa via emission

Under april fyllde Alltainer på kassan med en nettolikvid om ca 4,3 MSEK via en företrädesemission, vilket kommer väl till hands för att kunna hantera rörelsekapitalet under kommande period där order-ingången förväntas stiga.

- Upprepar värderingsintervall i termer av bolagsvärde

Alltainer utvecklas i rätt riktning varför vi väljer att upprepa vårt värderingsintervall i samtliga tre scenarion i termer av absoluta värden. Med hänsyn till nämnd företrädesemission har dock värdet per aktie justerats i denna analys.

Hög efterfrågan på förädlade containrar

Alltainer AB (”Alltainer” eller ”Bolaget”) tillverkar modifierade, inredda sjöcontainrar med högt förädlingsvärde. Bolagets produkter har en stor efterfrågan på en global marknad med strukturell tillväxt om ca 7 % årligen och under år 2021 erhöll Alltainer en genombrottsorder värd 5 MUSD, vilken väntas börja levereras under kommande vår. Genom stordriftsfördelar förväntas den starka tillväxten driva rörelsemarginalen från negativ LTM till ca 28 % år 2024/2025. Med avstamp i estimerat rörelseresultat, tillämpad målmultipel och diskonteringsränta, härleds ett motiverat nuvärde om 9 kr per aktie idag i vårt Base scenario.

- Goda tillväxtmöjligheter genom långsiktiga avtal

Alltainer fick nyligen tillträde till Bolagets nya fabrik i Vietnam vilket ökat möjligheten till en produktionskapacitet från 10 till 60 containrar per månad, vilket innebär en omsättning om 12–14 MSEK. År 2021 erhöll Alltainer en ramorder från Mountain Container till ett värde om 5 MUSD, motsvarande 47 MSEK, där avtalet sträcker sig till år 2023 och kan komma att utökas i takt med Alltainers leveransförmåga. Utöver denna ram-order erhölls ytterligare en order under slutet av år 2021 från Dark Edition till ett värde om 3,6 MSEK. Ordrarna visar på den globala efterfrågan för Bolagets produkter. Alltainer har idag 30+ köpande kunder i primärt USA, som under 2022 förväntas återkomma med fler orders när fraktkostnaden från Asien till USA normaliseras.

- Strukturell medvind i marknaden

I USA finns det ca 13 000 ”RV Parks” där behovet är stort för billiga alternativa lösningar för boende. Prisskillnaden på Alltainers boendecontainer och en typisk standardhusvagn är obetydlig, vilket är en av många anledningar till att husvagnar successivt byts ut mot boendecontainrar, vilket Alltainer förväntas kapitalisera på. Enligt Allied Analytics (2017) förväntas marknaden för boendecontainrar växa med en CAGR om 6,5 %, från ~45 mdUSD år 2017 till 73 mdUSD år 2025.

- Högt insynsägande ingjuter förtroende

Insynsägandet uppgår till ca 79 % av utestående aktier, vilket ingjuter förtroende och skapar incitament för att skapa långsiktiga aktieägarvärden. Vidare har styrelsen rätt kompetenser, både inom bolagsbyggande och logistik vilket ingjuter tillit till Bolagets operationella utveckling framgent.

- Stordriftsfördelar talar för marginalexpansion

I samband med att Alltainer stärker sin marknadsposition väntas Bolaget bland annat ha möjlighet att förhandla ned priset vid inköp av containrar, material, komponenter m.m.. Stordriftsfördelarna förväntas bidra till att rörelsemarginalen ökar till ca 28 % år 2024/2025, ifrån negativ LTM idag.

Analytikerkommentarer

Kommentar på Alltainers företrädesemission

2023-10-13

Alltainer meddelade den 3 oktober att bolaget har beslutat att genomföra en nyemission av aktier med företrädesrätt för bolagets befintliga aktieägare om cirka 9,9 MSEK före emissionskostnader. Teckningsperioden inleddes igår (den 12 oktober) och löper tills den 26 oktober 2023, teckningskursen uppgår till 2,5 kr per aktie, motsvarande en Pre Money-värdering om cirka 27,2 MSEK.

Syftet med emissionen är att fortskrida Alltainers expansion på den amerikanska marknaden, intensifiera sälj- och marknadsaktiviteter samt stärka bolagets balansräkning. Alltainer avser att fördela emissionslikviden enligt följande:

- Arbeta med att få bolagets produkter inom containerhem certifierade av amerikanska myndigheter för att påbörja volymförsäljning av boendecontainrar i USA (cirka 40 %)

- Etablera ”mancamps” vid större svenska fabriksbyggen, för att sedan sälja dem på plats (cirka 30 %)

- Rörelsekapital och amortering av lån (30 %)

Certifiering av boendecontainer utvidgar den amerikanska marknaden

Redan idag har Alltainer en etablerad position i USA, bland annat genom förvärvet av Container Solutions Worldwide, bolagets tidigare exklusiva återförsäljare i USA, återförsäljaravtal samtidigt som bolaget redan har levererat ett flertal boendecontainer till sina distributörer i USA, varför Alltainers förväntas snabbt kunna skala upp intäkterna på den amerikanska marknaden vid en certifiering. Alltainer arbetar nu för en certifiering ”Modular Manufacturer” av bolagets boendecontainer i USA och 40 % av emissionslikviden avses att användas för att fortskrida samt påskynda certifieringen från amerikanska myndigheter. I dagsläget bor det cirka 28 miljoner amerikaner i s.k. trailerparks och i hela USA råder det bostadsbrist där flera hundra tusen är hemlösa. En certifiering av Alltainers boendecontainer skulle innebära en utvidgad adresserbar marknad i USA, då boendecontainers kan säljas som permanentboende.

Stor potential vid större byggprojekt i Sverige

Alltainer har tidigare bearbetat den svenska byggmarknaden och bolaget tecknade bland annat under år 2023 ett återförsäljaravtal med Morgan Nyman AB avseende arbetsbostäder för den svenska marknaden. Flertalet större fabriksbyggen och byggprojekt som idag pågår i Sverige innebär en tydlig tillväxtmöjlighet för Alltainer. Bolaget avser att använda 30 % av emissionslikviden för att etablera ”mancamps” vid större svenska fabriksbyggen, för att sedan sälja dem på plats. På flera av dessa orter råder det stor brist på boenden. Containerparkerna är enkla att montera, kräver minimalt underhåll, kan flyttas mellan olika fabriksbyggen och bär ett andrahandsvärde efter uthyrningsperioden. Alltainer förväntas erhålla hyresintäkter, och på sikt även kunna sälja av etableringarna på plats eller i mindre delar. För att finansiera etableringar vid fabriksbyggen avser Alltainer stå för en del av den initiala kostnaden för att producera containern.

Helägd fabrik kan möta ökad orderingång

Alltainer erbjuder containerlösningar till konkurrenskraftiga priser med hög kvalitet i jämförelse med konkurrerande lösning, vilket möjliggörs via bolagets produktion i den helägda fabriken i Vietnam. Nuvarande fabrik tillträdes 2021 och har en kapacitet att producera 60 containrar i månaden, motsvarande en omsättning om 12–18 MSEK. Vietnam har i dagsläget låga inflationsnivåer i relativa mått samt ett överskott av arbetskraft vilket kan bidra till ytterligare lönsamhetsförbättring. Därutöver har Alltainer under år 2023 fokuserat på utökad kvalitet genom systematisering av bolagets produktion i Vietnam, vilket förväntas medföra högre produktkvalitet samt effektivisering och skalbarhet vid högre volymer.

Sammantaget anser Analyst Group att Alltainer besitter en stor potential och där emissionslikviden förväntas kunna möjliggöra en betydlig ökning av Alltainers intäkter samt ta bolaget till lönsamhet. Därutöver ska det tilläggas att Alltainer uppvisade ett starkt räkenskapsår 2022/2023 med en tillväxt om 111 %, uppgående till 16,5 MSEK (7,8) och där EBITDA-resultatet förbättrades med ca 4 MSEK, som uppgick till -0,4 MSEK (-4,4). Med hänsyn till Alltainers position med tydliga tillväxtmöjligheter i USA och Sverige, skalbarhet vid högre ordervolymer, samt nuvarande Pre Money-värdering om 23,7 MSEK, motsvarande en P/S multipel om 1,6 (LTM), anser Analyst Group att emissionsvillkoren bjuder in till en attraktiv risk/reward.

Om Emissionen

Alltainer genomför just nu en företrädesemission, där bolaget förväntas tillföras cirka 10 MSEK, före emissionskostnader (vilka uppgår till ca 750 tSEK), vid full teckning. Nyemissionen görs med företrädesrätt för bolagets befintliga aktieägare samt till allmänheten, varav aktieägare med aktier på avstämningsdagen 10 oktober 2023 har rätt att teckna aktie med företrädesrätt. Innehavare av en (1) aktie berättigare till en (1) teckningsrätt, varav elva (11) teckningsrätter ger rätten att teckna fyra (4) nyemitterade aktier. Teckningskursen uppgår till 2,5 kr per aktie, vilket motsvarar en Pre Money-värdering om 27,2 MSEK. För befintliga aktieägare som inte deltar i företrädesemission innebär, vid full teckning, en utspädningseffekt om cirka 26,7% av rösterna och kapitalet i bolaget.

Kommentar på Alltainers rapport

2023-08-24

Alltainer publicerade den 23 augusti 2023 bolagets delårsrapport för sitt fjärde kvartal 2022/2023, avseende perioden 2023-04-01 till 2023-06-30. Följande är några punkter vi valt att titta närmare på i samband med rapporten:

- Ökar intäkterna både Y-Y och Q-Q

- Förbättrad produktkvalitet och produktionsprocesser

- Uppvisar stark lönsamhet i Q4-22/23

Under Alltainers fjärde kvartal år 2022/2023 uppgick nettoomsättningen till 3,2 MSEK (0,4), motsvarande en tillväxt om 694 % Y-Y. Tillväxten har flerdubblerats Y-Y, men det ska dock tilläggas att det sker från låga nivåer och i absoluta tal avser ökningen 2,8 MSEK. Vid föregående kvartal (Q3-22/23) uppgick rörelseintäkterna till 1,8 MSEK, vilket motsvarar en tillväxt om 82 % Q-Q och en ökning om 1,5 MSEK i absoluta tal. För Alltainers brutna räkenskapsår 2022/2023, avseende perioden 1 juli 2022 till 30 juni 2023, uppgick intäkterna till 16,5 MSEK (7,8) och vi kan därmed konstatera att Alltainer ökar sina intäkter med hela 111 %. I vår senaste analys hade vi estimerat att Alltainers omsättning under helåret 2022/2023 skulle uppgå till 15,5 MSEK, vilket således innebär att Alltainer slår vår prognos med ca 1 MSEK. Alltainers bokslutskommuniké påvisar att Alltainer har levererat en hög intjäningsförmåga på bolagets orderbok och vi kan konstatera att Alltainer har avslutat året över våra förväntningar.

Under Alltainers fjärde kvartal erhöll Alltainer en uppföljningsorder av en Food market-container från Dark Edition om 2,15 MSEK. Givet kvartalets höga nettoomsättning samt att Alltainer har tidigare aviserat att produktion och leverans från Vietnam förväntades ske under innevarande kvartal, varför ordern antas ha utgjort en betydande del av intäkterna under kvartalet. Att ordern har kunnat levererats och intäktsföras under innevarande kvartal påvisar Alltainers starka leveransförmåga, samtidigt som en uppföljningsorder likväl bekräftar bolagets produkt- och designkvalité, vilket bäddar för fortsatta ordrar framgent. Vidare uppger Jakob Kesje, VD på Alltainer, i bokslutskommunikén att bolaget ser en potential inom boendeenheter för större byggprojekt i Sverige, men likväl i USA för både boendeenheter och kontorsenheter för uthyrare. Under senaste året har Alltainer knutit an nya distributörer i USA, Sverige och Australien, vilket förväntas bredda marknaden och effektivisera försäljningen. Därutöver har Alltainer under året fokuserat på att öka produktkvalitén och systematisering av produktionsprocesser i Vietnam, vilket utgör en bra grund för att öka skalbarheten vid högre volymer.

Sett till Alltainers bruttokostnader (COGS) uppgick dessa till -0,6 MSEK (-1,0), vilket i förhållande till intäkterna om 3,2 MSEK motsvarar en bruttomarginal om ca 80 % (-151 %). Utifrån de historiska kvartalsrapporterna som finns att tillgå, är detta den näst högsta bruttomarginalen någonsin i Alltainers historia, vilket vi såklart ser mycket positivt på. Samtidigt ska det tilläggas att bruttomarginalen kan fluktuera mellan kvartal, vilket antas vara en effekt av lageruppbyggnad och bokföringsmetod. Dock för Alltainers helår 2022/2023 uppgår bruttomarginalen till 59 % (58), vilket kan ses som en något mer normaliserad bruttomarginal och i jämförelse mot våra tidigare estimat om 53 %, kan vi konstatera att Alltainers har levererat en hög bruttomarginal.

Sett till Alltainers rörelseresultatet (EBITDA och EBIT) under det fjärde kvartalet 2022/2023 kan vi se att Alltainer har uppvisat en betydande lönsamhet, med ett EBITDA-resultat som uppgick till 1,1 MSEK och EBIT-resultat om 0,7 MSEK. Under Q4 uppgick Alltainers totala rörelsekostnader till -1,5 MSEK (-2,0), vilket är en klar förbättring mot både motsvarande period föregående år och föregående kvartal (-3,3), om 0,5 MSEK respektive 1,8 MSEK i absoluta tal. Alltainer har därmed kraftigt ökat omsättningen både Y-Y och Q-Q, samtidigt som bolaget lyckats minskat den totala kostnadsmassan, vilket har resulterat i EBITDA-marginal om hela 35 %. Analyst Group anser att det är en stark prestation av Alltainer och påvisar tydligt skalbarheten i affärsmodellen.

För Alltainers helår 2022/2023 uppgick de totala rörelsekostnader till -10,1 MSEK (8,9), vilket innebär att Alltainer har ökat sin kostnadsmassa med ca 14 % mot föregående räkenskapsår, samtidigt som bolaget har levererat en omsättningstillväxt om 111 %. Detta har resulterat i att Alltainers EBITDA-resultat uppgick till -0,4 MSEK (-4,4), vilket är en klar förbättring mot föregående år och är nära break-even. I jämförelse mot Analyst Groups estimat om -3,2 MSEK, kan vi fastslå att Alltainer har slagit Analyst Groups estimat i samtliga parametrar (omsättning, bruttoresultat och rörelseresultat), vilket Analyst Group självklart ser stark positivt på och utgör en stark prestation av Alltainer.

Vi kommer att återkomma med en uppdaterad aktieanalys av Alltainer.

Kommentar på Alltainers rapport

2023-05-24

Alltainer har publicerat sin delårsrapport för bolagets tredje kvartal 2022/2023, avseende perioden 2023-01-01 till 2023-03-31. Följande är några punkter vi valt att titta närmare på i samband med rapporten:

- Nettoomsättningen uppgick till 1,8 MSEK (2,2)

- Upprepande order från Dark Edition

- Utvecklingen i rörelsekostnader och bruttomarginal

Under Alltainers tredje kvartal år 2022/2023 uppgick nettoomsättningen till 1,8 MSEK (2,2), motsvarande en minskning om 19 % Y-Y. Vid föregående kvartal (Q2-22/23) uppgick rörelseintäkterna till 3,7 MSEK och motsvarar därmed en minskning om 53 % Q-Q. Om vi däremot ser till nettoomsättningen för de nio (9) första månaderna av Alltainers brutna räkenskapsår 2022/2023 uppgick intäkterna till 13,2 MSEK (7,6), vilket motsvarar en tillväxt om 73 % Y-Y och i relation till Alltainers helår 2021/2022 om 7,8 MSEK, motsvarar det en tillväxt om 68 %. Intäkterna för Alltainers nio (9) första månader bekräftar att Alltainer har vuxit verksamheten sedan problemen från pandemin och har lyckats i en större utsträckning etablera bolagets container-lösningar på marknaden, vilket har resulterat i flertalet ordrar, tillika leveranser, under den föregående nio månaders-perioden. Under Alltainers tredje kvartal antas intäkterna härledas till tidigare order på boendecontainer till Norrland som meddelades under slutet av år 2022, vilket förväntas ha levererats under innevarande kvartalet, samt en order från en ny återförsäljare (Container King i Dallas), vilken meddelades under kvartalet.

Analyst Group bedömer att orderingången och leveransen under de nio första månaderna för räkenskapsåret 2022/2023 är stark och ett betydande kliv framåt för Alltainer, men givet Analyst Groups estimat från tidigare analys för Alltainers räkenskapsår 2022/2023 om ca 27 MSEK är nettoomsättningen under Q3-22/23 under våra förväntningar. Med hänsyn till att Alltainer enbart har kommunicerat en (1) levererad order efter kvartalets utgång (från Dark Edition, mer om det nedan) och att vi nu befinner oss snart halvvägs in i år 2023, och därmed närmare oss slutet av Alltainers räkenskapsår 2022/2023, medför det att vi bedömer det som svårt att Alltainer kommer nå vår helårsprognos. För rullande tolv månader (LTM) uppgår nettoomsättningen till 13,6 MSEK (7,8). Således räknar vi med att en den av de intäkter som vi estimerat för perioden 2022/2023 kommer att förskjutas in i nästkommande räkenskapsperiod (2023/2024).

Efter kvartalets utgång presenterade Alltainer en uppföljningsorder av Food market-container från Dark Edition, motsvarande ett ordervärde om 2,15 MSEK. Produktion och leverans från Vietnam beräknas enligt bolaget att ske under innevarande kvartal, vilket påvisar effektiva ledtider. Ordern är likväl en bekräftelse på att Dark Edition är nöjda med Alltainers containerlösning och service, då Dark Edition tidigare under augusti 2021 beställde containrar för lansering av bolagets Food market i Roslags Näsby, Täby. Ordern påvisar värdet av tidigare ordrar, vilket kan följas upp med fler ordrar, vilket i detta fall innebär att Alltainer kan växa med Dark Edition, då företagets plan är att etablera ett antal Food markets i Sverige och Europa, efter att framgångsrikt lanserat konceptet i Täby och givet ordern förväntas Dark Edition nu etablera en ny Food market på Kungsholmen (Stockholm).

Vidare uppger Jakob Kesje, VD på Alltainer, i rapporten att tidigare förfrågningar om boendecontainers i Norrland har skjutits upp, men antas kunna komma in under kommande kvartal. Alltainer har levererat boendecontainers för personalbostäder vilket förväntas kunna resultera i flertalet orders framgent. Därutöver har Alltainer under Q3-22/23 knutit nya återförsäljaravtal i USA och levererat den första boendecontainern på den viktiga amerikanska marknaden, vilket utgör ett strategiskt steg i att bygga upp ett återförsäljarnätverk i samtliga delstater i USA, vilket kan ge ringar på vatten under kommande kvartal.

Sett till Alltainers bruttokostnader (COGS) uppgick dessa till -0,9 MSEK (-0,4), vilket i förhållande till försäljningen om 1,8 MSEK motsvarar en bruttomarginal om ca 50 % (82). Under bolagets tredje kvartal uppgick Alltainers totala rörelsekostnader till -3,3 MSEK (-2,9), vilket är en försämring mot både motsvarande period föregående år och föregående kvartal, om 0,4 MSEK respektive 0,3 MSEK i absoluta tal. Trots att ökningen är relativt marginell i absoluta tal, bidrar de ökade rörelsekostnaderna, och bruttokostnader, i förhållande till den rapporterade omsättningen till ett försämrat EBITDA-resultatet om -2,4 MSEK (-1,1). Samtidigt har Alltainer tidigare påvisat en tydlig skalbarhet i affärsmodellen vid högre omsättning, vilket har bidragit till positivt resultat och givet att Alltainer skalar upp antalet ordrar, tillika leveranser, framgent, räknar vi fortsatt med att Alltainer ska kunna uppvisa en betydande lönsamhet i verksamheten.

Vi kommer att återkomma med en uppdaterad aktieanalys av Alltainer.

Kommentar på Alltainers rapport

2023-02-20

Alltainer publicerade den 20 februari 2023 bolagets delårsrapport för sitt andra kvartal 2022/2023, avseende perioden 2022-10-01 till 2022-12-31. Följande är några punkter vi valt att titta närmare på i samband med rapporten:

- Nettoomsättningen som uppgick till 3,7 MSEK (5,0)

- Utvecklingen i rörelsekostnader och bruttomarginal

- Positivt rörelseresultat för första halvåret 2022/2023

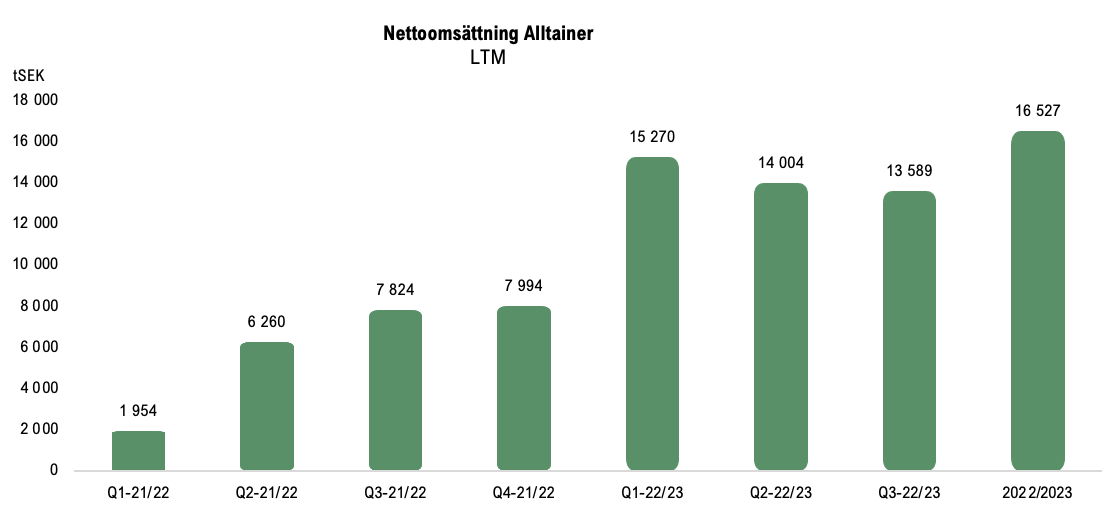

Under Alltainers Q2 uppgick nettoomsättningen till 3,7 MSEK (5,0), motsvarande en minskning om 25 % Y-Y. Vid jämförelse mot föregående kvartal (7,7) minskade omsättningen med ca 51 %. Dock ska det tilläggas att omsättningen under jämförbart kvartal föregående år utgjorde 64 % av Alltainers helårsomsättning 2021/2022, samt att föregående kvartal (Q1-2022/2023) var den högsta nettoomsättningen för ett enskilt kvartal som bolaget någonsin rapporterat. Därutöver ska det även tilläggas, likt vi tidigare har skrivit, att nettoomsättningen på kvartalsbasis kan fluktuera, beroende på inom vilken period en affär rent ”bokföringsmässigt” tilldelas. Jämförbara kvartal kan därav bli en aning missvisande, varför vi anser att en nettoomsättning om 3,7 MSEK är en bra prestation och i linje med våra förväntningar. För Alltainers första halvår 2022/2023, i sitt brutna räkenskapsår, uppgår nettoomsättning därmed till 11,4 MSEK, vilket kan jämföras med det första halvåret 2021/2022 om 5,4 MSEK, motsvarande en tillväxt om 111 %. Rullande tolv månader (LTM) uppgår nettoomsättningen till 14,0 MSEK.

Alltainer har tidigare påverkats av globala fraktutmaningar, samtidigt som Jakob Kesje, VD på Alltainer, uppger att container- och fraktkostnaderna har sjunkit, vilket möjliggör en mer attraktiv prisbild för kunder. Därutöver har Alltainer, efter kvartalets utgång, knutit nya återförsäljaravtal i USA, däribland West Gulf Containers och Container King, där sistnämnda även har lagt en första order om 0,7 MSEK. Under hösten levererade Alltainer även ett s.k. ”mancamp”, en militär uppbyggnad, till Pacific Unlimited på Guam, vilket förväntas resultera i ytterligare tilläggsbeställningar framgent. Därtill har Alltainer arbetat på att få en certifiering av Alltainers boendecontainers i USA, vilket skulle utvidga den adresserbara marknaden i USA, där boendecontainers kan säljas som permanentboende. Sammantaget anser vi att Alltainer har levererat ett stabilt kvartal, samtidigt som bolaget besitter en god position för att skala upp antalet ordrar under kommande kvartal.

Sett till Alltainers bruttokostnader (COGS) uppgick dessa till -1,3 MSEK (-1,1), vilket i förhållande till försäljningen om 3,7 MSEK motsvarar en bruttomarginal om 66 % (78). Under bolagets andra kvartal uppgick Alltainers totala rörelsekostnader till -3,0 MSEK (-2,5), vilket är i nära linje med jämförbart kvartal föregående år. Ökningen i absoluta tal uppgår till endast 0,5 MSEK, vilket antas bero på en accelererad marknadsbearbetning. I förhållande till den rapporterade omsättningen uppgick EBITDA-resultatet till -0,5 MSEK (1,4), därmed nära break even. För Alltainers första halvår 2022/2023 uppgår EBITDA-resultatet till 0,9 MSEK (-0,3), motsvarande en EBITDA-marginal om 8 %.

Vi kommer att återkomma med en uppdaterad aktieanalys av Alltainer

Kommentar på Alltainers rapport

2022-11-23

Alltainer har publicerat sin delårsrapport för bolagets första kvartal 2022/2023, för perioden 2022-07-01 till 2022-09-30. Vi delar våra tankar om rapporten nedan.

Under Alltainers Q1 uppgick nettoomsättningen till 7,7 MSEK (0,4), motsvarande en ökning om 1 805 % Y-Y %. Tillväxten sker dock från låga nivåer, vilket gör att den procentuella ökningen blir något missvisande. Likväl är 7,7 MSEK under Alltainers första kvartal i sitt brutna räkenskapsår en minst sagt stark prestation. Detta blir särskilt tydligt i ljuset av bolagets totala omsättning under föregående fyra kvartal, vilken uppgick till 7,8 MSEK. Alltainer har således, på en period om tre månader, levererat en försäljning som är i linje med den totala försäljningen under föregående tolvmånadersperiod.

Vi har tidigare skrivit att rent kvartalsmässigt kan försäljningen slå olika för Alltainer, beroende på inom vilken period en affär ”bokföringsmässigt” tilldelas. I vår senaste analys från augusti hade vi räknat med en ökad försäljning under kommande månader, vilket med Alltainers Q1-rapport presenterad, visade sig bli fallet och därmed i linje med våra estimat. Rullande tolv månader (LTM) uppgår nu Alltainers omsättning till 15,3 MSEK, vilket kan ställas i relation till bolagets Market Cap om 48 MSEK i skrivande stund (2022-11-23).

Sett till Alltainers bruttokostnader (COGS) uppgick dessa till 4,1 MSEK (0,6), vilket i förhållande till försäljningen om 7,7 MSEK motsvarar en bruttomarginal om 47 %. Detta får anses vara en helt godkänd marginal, även om vi vet att Alltainer, med tanke på bolagets affärsmodell, kan leverera en högre marginal än så. I takt med att Alltainer växer och uppnår större skala förväntas bolaget ha möjlighet att nyttja sin stärkta marknadsposition för att förhandla ned inköpspriser. Det gör att Alltainer borde kunna uppvisa en bruttomarginal omkring 60-70 % över tid, vilket i kombination med att övriga externa kostnader kan hållas relativt låga jämfört med omsättningstillväxten, bidrar till en stärkt rörelsemarginal.

Under Q1 uppgick Alltainers totala rörelsekostnader till 2,1 MSEK (1,5), vilket är i nära linje med jämförbart kvartal förra året, såväl som föregående kvartal i år, trots den kraftigt stigande försäljningen. Detta påvisar tydligt skalbarheten i affärsmodellen och bidrog således till ett positivt EBITDA-resultat om 1,5 MSEK (-1,7) under kvartalet, motsvarande en marginal om 19 %. I Alltainers föregående kvartalsrapport, vilken publicerades den 22 augusti, skrev bolaget att ”[…] Det råder just nu full produktionsbeläggning i vår fabrik i Vietnam och vi förväntar oss ett positivt resultat för kommande kvartal.” Vi ser såklart positivt på att Alltainer har följt sin guidning och levererat en minst sagt bra start på bolagets första kvartal i det nya räkenskapsåret.

Ett positivt EBITDA-resultat i kombination med ett även positivt rörelsekapital bidrog till att Alltainer fyllde på sin kassa, vilken vid utgången av september uppgick till ca 4,1 MSEK och således utgjorde 25 % av den totala balansomslutningen.

Vi kommer att återkomma med en uppdaterad aktieanalys av Alltainer.

Kommentar på Alltainers rapport

2022-08-22

Alltainer publicerade den 22 augusti sin delårsrapport för bolagets fjärde kvartal 2021/2022, för perioden 2022-04-01 till 2022-06-30. Vi delar våra tankar om rapporten nedan.

Under Alltainers Q4 uppgick nettoomsättningen till 0,4 MSEK (0,2), motsvarande en ökning om 72 % Y-Y %. Tillväxten sker dock från låga nivåer och i vår tidigare analys hade vi räknat med en omsättning närmare 4 MSEK för bolagets fjärde kvartal. Förklaringen till den stora skillnaden mellan vårt estimat och det faktiska utfallet kan dock återfinnas i vår tidigare analys från i maj, där vi bl.a. skrev följande:

”[…] Hur bolagets helår 2021/2022 avslutas, där perioden 1 april till 31 juni 2022 ännu återstår att rapportera (Q4), kommer bl.a. beror på hur snabbt Alltainer kan tillgodoräkna sig och således bokföra vunna orders. Nuvarande [Not: per 17 maj] orderstock uppgår till ca 51 MSEK, vilket således utgör en bra grund för tillväxt under kommande år. Rent kvartalsmässigt kan dock försäljningen slå olika framgent, beroende på just inom vilken period en affär ”bokföringsmässigt” tilldelas. Totalt sett tror vi att den kommande Q4-rapporten och sedermera efterföljande Q1-rapporten kan uppvisa god tillväxt, men att det återstår att se exakt inom vilken period de estimerade intäkterna kommer bokföras.” – den 17 maj 2022.

Med Alltainers Q4-rapport presenterad står det klart att en klart mindre andel tilldelades kvartalet rent ”bokföringsmässigt”. Med det sagt, i kombination med att Alltainer har vunnit ytterligare orders, ser vi fortsatt att bolaget kan komma att visa bra siffror under juli – september, d.v.s. Alltainers Q1-period, såväl som efter det. Detta antagande styrks bl.a. av de två senaste affärerna under juni som Alltainer vann, där den ena om 1,5 MSEK avser en testorder på personalbostäder i Norrland, vilken även förväntas resultera i fler och större beställningar under hösten 2022. Den andra ordern från juni är en första order till en militär uppbyggnad i Stilla havet, där ordervärdet uppgår till 4,3 MSEK och avser ett s.k. ”man-camp” för 30 personer. Utöver denna order har ytterligare offerter för fler man-camps lämnats och den order som avser 30 personer förväntas skalas upp till 100 personer senare i år. Det skulle i sådana fall innebära ett högre ordervärde för Alltainer och är således något vi ser som en värdedrivare under resten av 2022.

Sett till Alltainers bruttokostnader (COGS) uppgick dessa till -1,0 MSEK (-0,7), vilket i förhållande till försäljningen om 0,4 MSEK motsvarar en negativ bruttomarginal. Bolagets bruttokostnader var helt i linje med vår prognos om -1 MSEK. Under Q4 uppgick Alltainers totala rörelsekostnader till -2,0 MSEK (-2,1), vilket motsvarar en minskning om 0,1 MSEK mot jämförbart kvartal föregående år. I vårt Base scenario hade vi estimerat -2,9 MSEK i rörelsekostnader, vilket gör att vi såklart ser positivt på att Alltainer överträffade våra estimat, samt att bolaget har utvecklats med en god kostnadskontroll under kvartalet.

Vid utgången av juni uppgick kassan till ca 3,5 MSEK och under Q4 hade bolaget en kapitalförbrukning, s.k. burn rate, om -0,6 MSEK/månad. Givet en oförändrad burn rate skulle det innebära att Alltainer är finansierade tills årsskiftet 2022/2023, allt annat lika, vilket nedan graf illustrerar.

Om hänsyn även tas till en ökad försäljning, vilket vi räknar med att Alltainer kan leverera under kommande månader, stärker det såklart kassaflödet och således även likviditeten i bolaget. Vid utgången av juni uppgick dessutom Alltainers ”Övriga omsättningstillgångar” till 6,7 MSEK och givet att en del av denna post innehåller t.ex. kundfordringar, så skulle detta kunna komma att bidra positivt till rörelsekapitalet kommande kvartal.

Vi kommer att återkomma med en uppdaterad aktieanalys av Alltainer.

Kommentar på Alltainers delårsrapport

2022-05-17

Alltainer publicerade idag den 17 maj sin delårsrapport för bolagets tredje kvartal 2021/2022, för perioden 2022-01-01 till 2022-03-31. Vi delar våra tankar om rapporten nedan.

Under Alltainers Q3 uppgick nettoomsättningen till 2,2 MSEK (0,6), motsvarande en ökning om 252 % Y-Y %. Det är i nära linje med den näst högsta försäljningen för ett enskilt kvartal i Alltainers historia som noterat bolag, där förstaplatsen fortsatt innehas av föregående kvartal (Q2), då försäljningen uppgick till 5 MSEK. Med tanke på att det fortsatt råder fraktutmaningar globalt, med högre fraktkostnader som en konsekvens, anser vi att Alltainer gjort en bra prestation under föregående kvartal. Hur bolagets helår 2021/2022 avslutas, där perioden 1 april till 31 juni 2022 ännu återstår att rapportera (Q4), kommer bl.a. bero på hur snabbt Alltainer kan leverera och således bokföra vunna orders. Nuvarande orderstock uppgår till ca 51 MSEK, vilket således utgör en bra grund för tillväxt under kommande år. I VD-ordet från dagens rapport andas dessutom optimism kring att ytterligare orders är att vänta under 2022. Rent kvartalsmässigt kan dock försäljningen slå olika framgent, beroende på just inom vilken period en affär ”bokföringsmässigt” tilldelas. Totalt sett tror vi att den kommande Q4-rapporten och sedermera efterföljande Q1-rapporten kan uppvisa god tillväxt, men att det återstår att se exakt inom vilken period de estimerade intäkterna kommer bokföras.

Sett till Alltainers bruttokostnader (COGS) uppgick dessa enbart till -0,4 MSEK (-0,4), vilket i förhållande till försäljningen om 2,2 MSEK motsvarar en bruttomarginal om 82 % (34). Utifrån de historiska kvartalsrapporterna som finns att tillgå, är detta den högsta bruttomarginalen någonsin i Alltainers historia, vilket vi såklart ser mycket positivt på. Det kan även jämföras med vårt eget estimat omkring 55 %, vilket bolaget således överträffade.

Under Q3 uppgick Alltainers totala rörelsekostnader till -2,9 MSEK (-1,7), vilket motsvarar en ökning om 1,2 MSEK mot jämförbart kvartal föregående år. Förklaringen till ökningen, jämfört med föregående år, är troligen hänförligt till Alltainers förvärv av CSW under slutet av 2021. Detta blir även tydligt vid en jämförelse med föregående kvartal (Q2), då rörelsekostnaderna uppgick till -2,4 MSEK och CSW ”delvis ingick” i Alltainer, varför vi drar slutsatsen att Alltainer uppvisat en god kostnadskontroll under Q3. Det kan även antas att en del av kostnaderna hänförliga till den tidigare företrädesemissionen belastat kvartalet och således är av engångskaraktär.

Vid utgången av mars uppgick Alltainers kassa till ca 1,1 MSEK och under det föregående kvartalet hade bolaget en kapitalförbrukning, s.k. burn rate, om -0,5 MSEK/månad. Under april stärktes kassan med en nettolikvid om 4,3 MSEK och givet en oförändrad burn rate skulle det innebära att Alltainer skulle vara finansierade tills omkring årsskiftet 2022/2023, allt annat lika, vilket nedan graf illustrerar.

Dock, om exempelvis hänsyn även tas till en ökad försäljning, vilket vi räknar med att Alltainer kan leverera under kommande månader, stärker det såklart kassaflödet och således även likviditeten i bolaget. Vid utgången av mars uppgick dessutom Alltainers ”Övriga omsättningstillgångar” till 7,2 MSEK, en ökning med 1,7 MSEK från föregående kvartal. Givet att en del av denna post innehåller t.ex. kundfordringar, så skulle detta också kunna komma att bidra positivt till rörelsekapitalet kommande kvartal.

Vi kommer att återkomma med en uppdaterad aktieanalys av Alltainer.

Okt

Intervju med Alltainers VD Jakob Kesje

Dec

Intervju med Alltainers VD Jakob Kesje

Feb

Intervju med Alltainers VD Jakob Kesje

Aktiekurs

N/A

Värderingsintervall

2023-11-28

Bear

2,6 SEKBase

6,9 SEKBull

10,7 SEKUtveckling

Huvudägare

2023-05-31

Kommentar på Alltainers rapport

2023-11-22

Alltainer publicerade den 22 november 2023 bolagets delårsrapport för sitt första kvartal 2023/2024, avseende perioden 2023-07-01 till 2023-09-30. Följande är några punkter vi valt att titta närmare på i samband med rapporten:

Låg omsättning under Alltainers första kvartal

Under Alltainers första kvartal år 2023/2024 uppgick nettoomsättningen till 0,2 MSEK (7,7), vilket motsvarar en minskning om 97 % Y-Y och 92 % Q-Q. Förklaringen till den låga omsättningen under kvartalet är att bolaget inte har levererat någon containerlösning under perioden, vilket delvis kan förklaras av en mer avvaktande hållning från kunder, där potentiella affärer antas ta längre tid än beräknat. Samtidigt ska det tilläggas att Alltainer har bibehållet ett högt tempo i marknadsbearbetning med fokus på USA, Sverige och Australien, vilket antas ha resulterat i en hög offertstock per dagens dato. Detta, i kombination med Alltainers effektiva ledtider och förbättrade produktkvalitet, pekar på att försäljningen snabbt kan ta fart igen. Sammantaget är Alltainers omsättning under bolagets första kvartal 2023/2024 lägre än vad Analyst Group hade estimerat, vilket dock förklaras av en mer avvaktande hållning på marknaden rent generellt. Därtill ska det tilläggas att Alltainers omsättning rent kvartalsmässigt kan fluktuera kraftigt beroende på just vilken period ordrar tilldelas och levereras, varför Analyst Group ser kvartalet mer som ett hack i tillväxtkurvan.

Hög marknadsbearbetning – stärker utsikterna framåt

Likt tidigare nämnt har Alltainer fortsatt marknadsbearbetningen, där bolaget har ett stort fokus på USA, Sverige och Australien. Efter kvartalet utgång meddelade Alltainer att bolaget har tecknat RLC Service Group till att bli en ny återförsäljare av Alltainers produkter i USA, vilka även ska bistå Alltainer med certifieringen av boendecontainers. RLC Service Group är verksamma i Asheville, North Carolina, USA och har tidigare erfarenhet av certifiering för boendecontainers. Vid erhållen certifiering breddas marknaden i USA väsentligt och innebär att större köpare som fastighetsutvecklare, RV Parks och offentliga myndigheter kan köpa Alltainers boendecontainer i syfte att minska den stora bostadsbristen. Certifieringsarbetet förväntas påbörjas under december månad, det vill säga i slutet av Alltainers andra kvartal 2023/2024, och förväntas utgöra en betydande tillväxtdrivare. Fram tills certifiering erhålls ska det dock tilläggas att marknaden i USA kan fortfarande bearbetas genom försäljning av kontorscontainers, samt bostadscontainer till mindre fastighetsutvecklare och privatpersoner, där bolaget redan idag har ett brett nätverk av återförsäljare.

I Sverige och övriga Skandinavien bearbetas även marknaden via återförsäljare samt via bolagets etablerade kontaktnät. Under kvartalet tecknades ett återförsäljaravtal med Morgan Nyman AB, vilka är en väletablerad aktör med en bred kundbas på den svenska marknaden. Efter kvartalets utgång meddelade även Alltainer att bolaget avser att uppställa boendecontainers i Norrland, vilka avses att hyras ut till byggarbetare på närliggande fabriksbyggen. Givet att bolaget levererar och ställer upp 24 boendecontainers (48 lägenheter), estimeras hyresintäkterna per år uppgå till över 4 MSEK utifrån dagens hyresnivåer, vilket skulle innebära en återkommande och stabil intäktsström för Alltainer. Parallellt besitter Alltainer en god prospektlista på den skandinaviska marknaden, där flertalet större byggprojekt och närliggande områden har en hög bostadsbrist.

Brutto- och rörelseresultat

Under Q1 2023/2024 uppgick Alltainers bruttokostnader (COGS) till -0,4 MSEK, vilket i förhållande till försäljningen om 0,2 MSEK motsvarar en negativ bruttomarginal. Sett till Alltainers totala rörelsekostnader uppgick dessa till 2,7 MSEK (2,1), vilket innebär en ökning om 0,6 MSEK i absoluta tal i jämförelse mot motsvarande period föregående år. Dock sett i relation till genomsnittet per kvartal under Alltainers räkenskapsår 2022/2023 var bolagets totala rörelsekostnader under kvartalet marginellt högre, där genomsnittet uppgick till 2,5 MSEK. I och med de lägre intäkterna under kvartalet, har rörelseresultatet (EBITDA och EBIT) tyngts, varav EBITDA-resultatet uppgick till -2,9 MSEK (1,5) och EBIT-resultatet till -3,4 MSEK (1,2).

Genomfört företrädesemission efter kvartalets utgång – tillförs 1,3 MSEK

Vid utgången av september månad uppgick kassan till ca 0,3 MSEK, vilket kan jämföras mot utgången av föregående kvartal om 0,8 MSEK, motsvarande en minskning om 0,6 MSEK. Trots att Alltainer gör en EBITDA förlust om -2,9 MSEK upprätthåller Alltainer en låg kapitalförburkning, vilket Analyst Group ser positivt på. Den låga kapitalförbrukningen under kvartalet förklaras av en positiv förändring av rörelsekapitalet, där bland annat bolagets ”övriga omsättningstillgångar” har minskat från 9,0 MSEK vid utgången av föregående kvartal (Q4 2022/2023) till 6,5 MSEK vid utgången av september månad. Därutöver har Alltainer efter kvartalets utgång genomfört en företrädesemission med en teckningsperiod som löpte från den 12 oktober och till den 26 oktober, vilket vi tidigare har kommenterat, se kommentaren här. Utfallet av företrädesemission blev att totalt 525 205 aktier tecknades, motsvarande en teckningsgrad om 13,3 % och innebär att Alltainer tillförs ca 1,3 MSEK. Trots att teckningsgraden var lägre än vad Analyst Group hade estimerat, förväntas Alltainer fortsatt kunna exekvera på de tillväxtmöjligheter bolaget besitter, dock möjligt i en något lägre takt än tidigare beräknat.

Vi kommer att återkomma med en uppdaterad aktieanalys av Alltainer.