Scandinavian Astor Group är verksamt inom försvarsindustrin. Koncernen äger flera dotterbolag som delas upp i två huvudsakliga affärsområden: Astor Industry och Astor Tech. Koncernen levererar produkter, tjänster och tekniska lösningar inom framförallt försvarssektorn men även till andra stora industriella segment. Astor Group har en internationell marknadsnärvaro, med grunden i Sverige och huvudkontor i Kista.

Pressmeddelanden

Fortsatt expansion och stärkt marknadsposition i sikte

Scandinavian Astor Group AB (”Astor Group”, ”Koncernen” eller ”Bolaget”) har flyttat fram positionen som en framstående koncern inom försvarsindustrin under år 2024. Det strategiska förvärvet av Scandiflash, vilka har visat på stark lönsamhet och tillväxt, positionerar affärsområdet Astor Tech för ytterligare expansion och ökad lönsamhet. Därutöver uppvisar Astor Industry hög efterfrågan och ökad skalbarhet, där en rekordstark orderbok och fortsatt vunna ordrar bäddar för ytterligare expansion framgent. Sammantaget är Astor Group positionerad för fortsatt hög tillväxt och marginalexpansion inom båda affärsområdena. För år 2025 estimeras ett EBIT-resultat om 34 MSEK och baserat på en antagen EV/EBIT-multipel om 23x, härleds ett potentiellt nuvärde om 15,3 kr per aktie i ett Base scenario.

- Strategiskt förvärv driver fortsatt expansion

Scandiflash utvecklar och säljer blixtröntgensystem för att mäta snabbrörliga objekt, vilka förvärvades och konsoliderades den 1 oktober, och förväntas bidra till ett starkt avslut på år 2024. Scandiflash förvärvades till en bakåtblickande (2023) EV/EBIT-multipel om 5,7x, där det bör tilläggas att dotterbolaget har uppvisat en årlig omsättningstillväxt om 43 % under de senaste fem åren. Under H1-24 uppgick omsättningen till 30 MSEK, med ett EBIT-resultat om 10,5 MSEK, motsvarande en EBIT-marginal om 35 %. Det strategiska förvärvet av Scandiflash innebär att Koncernen breddar utbudet inom Astor Tech med ytterligare högteknologiska system riktade mot försvarsindustrin. Detta, i kombination med att Astor Group kan utöka genom förvärvet Koncernens närvaro globalt, vilket stärker utsikterna för synergier och ytterligare expansion framgent.

- Ökande efterfrågan från försvarsindustrin

Astor Group har en bevisad tillväxtstrategi, där Koncernens ökade omsättning och den starka orderingången under 2023 och 2024 bekräftar att Bolaget har genomfört framgångsrika strategiska satsningar och förvärv. Affärsområdet Astor Industry har uppvisat ett högt affärstempo och god leverans hittills i år, bland annat drivet av en stark efterfrågan från försvarsindustrin, vilket bidrar till fortsatt expansion av Astor Group. Astor Group uppvisade dessutom en rekordhög utgående orderstock i Q2-24, uppgående till 177 MSEK, vilket ytterligare bekräftar den höga efterfrågan och det starka affärsmomentumet Astor Industry har. Givet förvärvet av Scandiflash, som vid utgången av juni hade en orderbok om cirka 21 MSEK, uppgår den totala orderstocken till 198 MSEK.

- Exponerad mot ökade försvarsbudgetar

Efter kriget i Ukraina och globala konflikter har försvars- och samhällsberedskapsfrågor aktualiserats globalt. Det förändrade säkerhetspolitiska läget ställer nya krav på det militära försvaret och har föranlett ökade försvarsbudgetar, både i Sverige och internationellt. Astor Group är tydligt exponerat mot den växande försvarsmarknaden inom flera affärssegment och förväntas, genom ett starkt kommersiellt fokus och hög branschkunskap, kapitalisera på marknadstillväxten.

9

Värdedrivare

3

Historisk lönsamhet

7

Ledning & Styrelse

8

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Rekordstor orderstock bäddar för en flygande start år 2024

Scandinavian Astor Group AB (”Astor Group” eller ”Bolaget”) har redovisat ett starkt första år som noterat bolag, där Astor Group ökar omsättningen med 57 % och avslutar året med en rekordhög orderstock om 150 MSEK. Därtill har Astor Group flyttat fram positionen som en försvarsindustrikoncern med högteknologisk expertis, nu senast genom ett förvärv av Mikroponent, vilka visar på en positiv lönsamhetstrend. Givet en rekordhög orderingång under helåret 2023, internationella samarbeten inom Astor Tech och den sammantaget stärkta positionen inom försvarssektorn, besitter Astor Group en stark utgångspunkt, parallellt som Astor IV utgör en stark värdedrivare under år 2024. Baserat på en SOTP-värdering erhålls ett motiverat värde per aktie om 14,9 (10,6) kr i ett Base scenario för Astor Group.

- Stark omsättningstillväxt

För helåret 2023 uppgick Astor Groups nettoomsättning till 83 MSEK (53), vilket motsvarar en tillväxt om 57 %, med en organisk en tillväxt om 20 %. Trots att omsättningen för helåret var något lägre än våra estimat, har Astor Group uppvisat ett starkt momentum och hög affärsaktivitet under året, vilket blir tydligt sett till orderingången som ökat med 79 % till 133 MSEK. Sett till de totala rörelsekostnaderna (exkl. COGS och avskrivningar), vilka uppgick till 58 MSEK (47) under helåret 2023 och motsvarade en ökning med 23 %, vilket kan sättas i relation till Astor Groups omsättningstillväxt om 57 %. Följaktligen uppgick det justerade EBITDA-resultatet till 0,9 MSEK (0,8) under år 2023, vilket innebar en marginell förbättring jämfört med föregående år.

- Stark position inför år 2024

Under Q4-23 förvärvade Astor Group laserskärnings- och etsningsbolaget, Mikroponent, som för helåret 2023 växte omsättningen med 15 % och EBITDA-resultatet med 25 %, där omsättning uppgick till 50 MSEK och EBITDA-resultat till 5,9 MSEK. Givet Mikroponents omsättning under år 2023, uppgår Astor Groups nettoomsättning pro forma till 133 MSEK för helåret 2023. Detta, i kombination med en rekordhög utgående orderstock om 150 MSEK, besitter Astor Group en stark position för att fortsatt kapitalisera. Därutöver utgör Astor IV en stark värdedrivare framgent, där tester och integration i Frankrike fortlöper, parallellt som Astor Group intensifierar försäljnings-arbetet, vilket har resulterat i en utökad säljorganisation och internationella samarbeten, däribland ett MoU med ett ukrainskt industribolag inom anti-drönarteknik.

- Uppdaterat värderingsintervall

Efter att Astor Group har lämnat ett starkt år, med ett breddat produkterbjudande och stärkt position inom försvarssektorn, står Astor redo för att exekvera på Bolagets finansiella målsättning. Den starka orderboken medför att Analyst Group har valt att göra mindre justeringar i prognoser för år 2024 och 2025. Följaktligen har vi justerat våra värderingsintervall i samtliga tre scenarion. Värderingen tar en fundamental ansats, men tar rådande marknadssentiment i beaktning, vilket har resulterar i ett brett värderingsintervall.

8

Värdedrivare

5

Historisk lönsamhet

8

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Flyger mot ett starkt år 2023

Scandinavian Astor Group AB (”Astor Group” eller ”Bolaget”) har redovisat ett starkt tredje kvartal, där Astor Group vänder till vinst, parallellt som Bolaget uppvisar hög tillväxt. Astor Group har stärkt Bolagets positioner som en försvarsindustri-grupp med högteknologisk expertis, genom ett förvärv av Mikroponent, vilka är verksamma inom laserskärning och etsning. Astor Group breddar därmed erbjudandet inom industriproduktion, parallellt som båda verksamheterna inom Astor Groups koncern har uppvisat hög aktivitet under kvartalet. Bolaget besitter vid november månad en orderbok om 113,5 MSEK, vilket bäddar för fortsatt tillväxt. Baserat på en sum–of-the-parts-värdering erhålls ett motiverat värde per aktie om 10,6 (8,6) kr i ett Base scenario för Astor Group.

- Uppvisar sekventiell tillväxt…

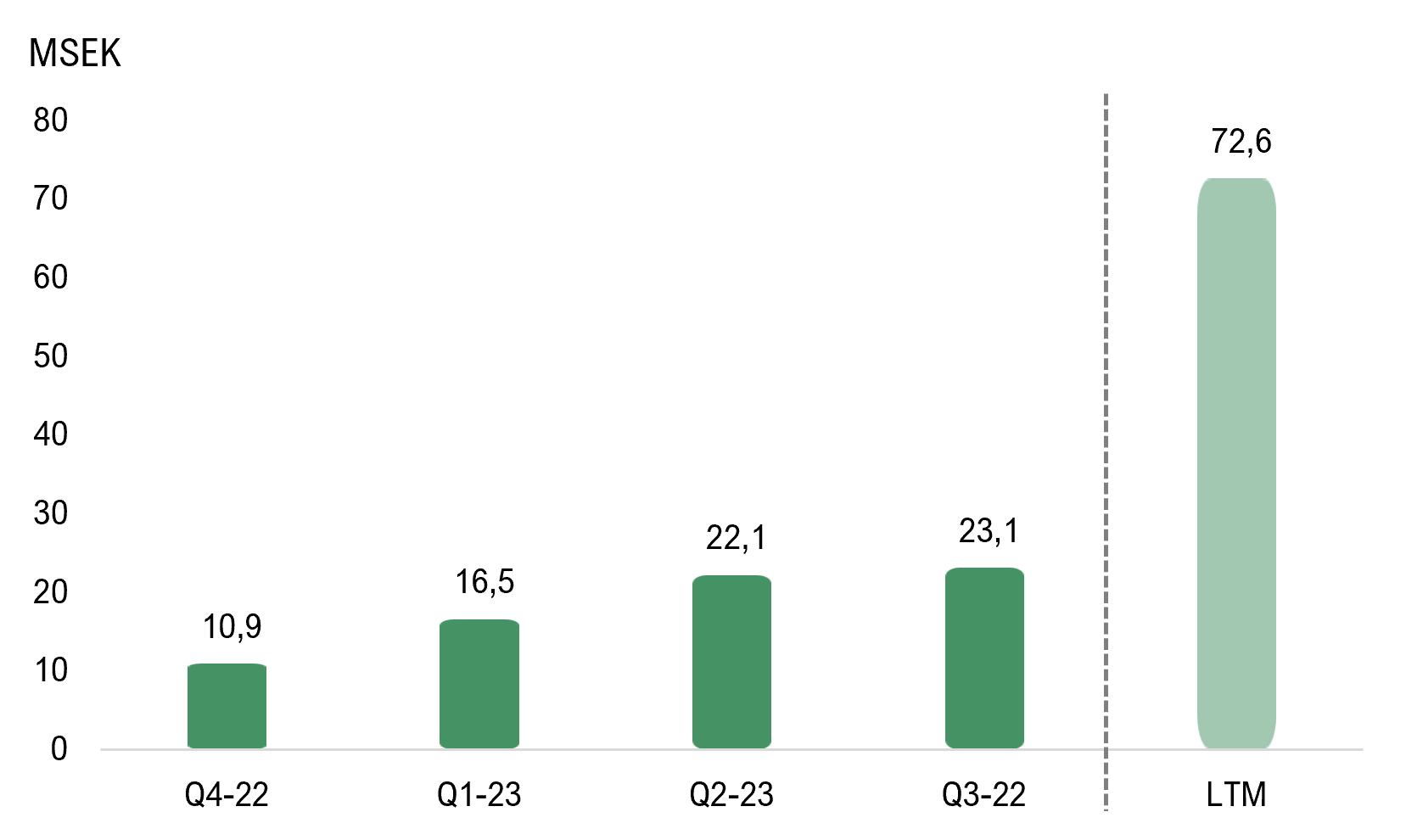

Under Q3-23 uppgick Astor Groups nettoomsättning till 23,1 MSEK (14,5), vilket motsvarar en tillväxt om 59 % Y-Y och 4 % Q-Q (22,1). Astor Group har därmed sekventiellt visat tillväxt sedan Q4-22 vilket resulterar i en omsättning LTM uppgående till 73 MSEK. Den höga tillväxten är ett resultat av god leveransförmåga, tillika hög affärsaktivitet under år 2023, vilket bekräftas av en hög orderingången hittills under år 2023. Trots god leveransförmåga under Q3-23 uppgick orderstocken till 96 MSEK per den 8 november och givet förvärvet av Mikroponent stärks orderstocken till 113,5 MSEK.

- … och vänder till vinst under tredje kvartalet

Trots att utvecklingsarbetet med Astor IV fortskrider och att Astor Group befinner sig i en expansionsfas, har Astor Group under Q3-23 vänt till vinst, både på EBITDA- och EBIT-nivå. EBITDA-resultatet uppgick till 1,9 MSEK (-0,9), vilket motsvarar en EBITDA-marginal om 8 %, medan EBIT-resultatet uppgick till 1,0 MSEK (-1,6), motsvarande en EBIT-marginal om 4 %. Astor Group har därmed uppvisat en hög tillväxt, samtidigt som Bolaget uppvisar en god kostnadskontroll under Q3-23.

- Astor IV stark och tydlig värdedrivare framgent

Under slutet av Q2-23 levererade Astor Group framgångsrikt Astor IV till Frankrike för omfattande tester och integration, vilka har fortlöpt under kvartalet. Därutöver har Astor Group utvidgat affärsdiskussionerna genom deltagande på försvarsforum och mottagit en delegation från Ukraina. Astor Group närmar sig kommersialisering och försäljning av Astor IV, vilket utgör en stark och tydlig värdedrivare framgent.

- Förvärvar Mikroponent

Astor Group meddelade 8 november att Astor Group förvärvar Mikroponent, vilket delfinansieras av två riktade emissioner. Astor Group stärker Bolagets redan etablerade position som en försvarsindustrigrupp genom att utvidga Bolagets industriproduktion till laserskärning och etsning. Samtidigt tillförs Astor Group cirka 36 MSEK och antalet aktier ökar med cirka 5 miljoner. Vi har med bakgrund till detta justerat våra prognoser och värderingsintervall i samtliga tre scenarion.

8

Värdedrivare

5

Historisk lönsamhet

8

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Flyttar fram positionerna inom försvarssektorn

Scandinavian Astor Group AB (”Astor Group” eller ”Bolaget”) har under det första halvåret 2023 stärkt Bolagets positioner som en försvarsindustrigrupp med högteknologisk expertis. Astor Group har erhållit och tecknat flertalet ordrar och avtal under H1-23, däribland en rekordorder om 26,4 MSEK. Därutöver har Astor Group under H1-23 tagit strategiska kliv mot kommersialisering av Astor IV, där försäljning av ett system estimeras innebära omfattande ekonomiska värden. Inom båda verksamheterna har Astor Groups uppvisat hög aktivitet och Bolaget besitter vid kvartalets utgång en orderbok om 96 MSEK, vilket bäddar för fortsatt tillväxt. Baserat på en sum–of-the-parts-värdering erhålls ett motiverat värde per aktie om 8,6 (4,3) kr i ett Base scenario för Astor Group.

- Astor Group presenterar nya finansiella mål

Under augusti månad presenterade Astor Group nya finansiella mål för koncernen som gäller fram till år 2026. Astor Groups styrelse har fastställt en ny finansiell målsättning som redan efter två kvartal ersätter de tidigare finansiella målen som kommunicerades i samband med noteringen (januari), vilka tidigare innefattade en årlig tillväxt om 10-15 % organiskt och via förvärv, med en positiv EBITDA. De nya finansiella målen innefattar en omsättning om minst 400 MSEK år 2026, med en EBITDA-marginal om minst 15 %. Astor Group bekräftar därmed den starka utveckling inom koncernen och tilltron på Bolagets förmåga att leverera hög tillväxt under lönsamhet. Genom stärkt position inom försvarssektorn, uppvisades leveransförmåga och en hög orderingång vilket möjliggör för Astor Group kunna nå den nya finansiella målsättningen.

- Stark leveransförmåga och orderingång under Q2-23

Under Q2-23 uppgick Astor Groups nettoomsättning till 22,1 MSEK (18,3), motsvarande en tillväxt om 21 % Y-Y och vid jämförelse mot föregående kvartal (Q1-23) uppgick tillväxten till 34 % (16,5). Omsättningstillväxten påvisar Astor Groups goda leveransförmåga, tillika höga aktivitet. Därutöver bekräftas den höga aktiviteten av en dubblerad orderingång Y-Y, vilken uppgick till ca 52 MSEK (25). Orderstocken vid kvartalets utgång summeras till hela 96 MSEK (59). EBITDA-resultatet är fortsatt belastat av utvecklingsarbetet av Astor IV, vilken uppgick till -1,2 MSEK (2,2), motsvarande en försämring Y-Y om 3 MSEK och 0,3 MSEK Q-Q (-0,9).

- Vi höjer våra prognoser

Astor Group har levererat ett kvartal med hög affärsaktivitet, där orderingång uppgår till 52 MSEK, vilket ökar visibiliteten för intäktsföringen framgent. Utöver den höga orderingången besitter Astor Group optioner kopplat till tidigare ordrar och avtal, vilka uppgår till totalt 42 MSEK. Detta, i kombination med fortsatta kommersiella framsteg med Astor IV och den utökade produktionskapacitet motiverar fortsatt stigande försäljning. Utifrån de stärkta positionerna väljer vi i samband med denna analysuppdatering att justera upp våra prognoser och värderingsintervall i samtliga tre scenarion.

8

Värdedrivare

5

Historisk lönsamhet

8

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Flyger under många investerares radar

Scandinavian Astor Group AB (”Astor Group” eller ”Bolaget”) är en försvars- och industrikoncern som idag består av två affärsben. Det första benet avser försvarslösningar vilket utgörs av utveckling och försäljning av ett radarstörningssystem, det andra affärsbenet innefattar tillverkning och försäljning av kompositkomponenter. Astor Group har under år 2023 tagit kliv mot kommersialisering av Astor IV, där försäljning av ett system estimeras innebära omfattande ekonomiska värden. Inom kompositområdet har Astor Groups dotterbolag uppvisat god leveransförmåga under Q1-23 och besitter per dagens dato en full orderbok för helåret 2023, vilket bäddar för fortsatt lönsam tillväxt. Baserat på en sum–of-the-parts-värdering erhålls ett motiverat värde per aktie om 4,3 (5,1) kr i ett Base scenario för Astor Group. Justering beror på ett ökat antal aktier genom TO1.

- Inleder året med ett högt tempo

Under Q1-23 uppgick Astor Groups nettoomsättning till 16,5 MSEK (2,5), motsvarande en ökning om 558 %. Jämförelsen blir dock missvisande eftersom större delen av kompositverksamheten tillträdes april 2022, varför jämförelse avseende Q-Q blir mer rättvisande. Astor Group påvisar genom omsättningen den höga efterfrågan och starka orderboken genom att uppvisa en tillväxt om 52 % Q-Q, motsvarande en intäktsökning om ca 5,7 MSEK (10,9). Efter kvartalets utgång erhöll Astor Group en order från BAE Systems om 5,3 MSEK inom komposit-verksamheten. Inom radarstörningssystem har Astor Group erhållit en order från FMV om 0,5 MSEK för service och uppgradering av tidigare levererade system. Sammantaget har Bolaget uppvisat en stark intjäningsförmåga under Q1-23 och påvisat en hög affärsaktivitet därefter.

- Tar kliv mot kommersialisering av Astor IV

Astor Group EBIT-resultat uppgick till -1,6 MSEK (-1,1) under Q1-23, motsvarande en resultatförsämring om ca 0,5 MSEK. Kompositverksamheten uppges leverera positivt resultat, samtidigt som produktutveckling av Astor IV, som fortskrider, kräver investeringar och förklarar koncernens negativa resultat. Astor IV utgör en tydlig och stark värdedrivare i Astor Group, där Bolaget har ett aktivt samarbete med den franska motsvarigheten till FMV (DIA), det franska flygvapnet och målflygbolaget SDTS. Hittills i år har Astor Group demonstrerat Astor IV för en fransk delegation och genomfört framgångsrika tester i skarp miljö mot en radarstation i FMV:s regi. Astor Group har därmed tagit strategiska kliv för att framgångsrikt genomföra testflygning i Frankrike och följaktligen kommersialisera Astor IV.

- Bibehållen prognos

Astor Group redovisade en omsättning och ett rörelseresultat i linje med Analyst Group förväntningar under första kvartalet 2023. Därutöver har Bolaget påvisat ett starkt momentum med en hög efterfrågan och leverans inom kompositverksamheten, samt affärsviktiga kliv mot en framgångsrik testning och kommersialisering av Astor IV, varför Analyst Group väljer att upprepa sin prognos för åren 2023-2025.

8

Värdedrivare

5

Historisk lönsamhet

8

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Flyger under många investerares radar

Astor Group är en försvars- och industrikoncern grundad år 2006 som idag består av två affärsben. Det första benet avser försvarslösningar vilket utgörs av utveckling och försäljning av ett radarstörningssystem, det andra affärsbenet innefattar tillverkning och försäljning av kompositkomponenter till ett flertal olika industrier. Inom försvarsbenet ska Bolaget under H1-23 genomföra tester av system Astor IV, vilket givet god funktionalitet därefter kan kommersialiseras, där försäljning av ett system skulle innebära omfattande ekonomiska värden. Inom kompositområdet, primärt bestående av kolfiberprodukter, sker försäljningen mot bl.a. marin-, försvars- och flygindustrin. Baserat på en sum–of-the-parts-värdering erhålls ett motiverat värde per aktie om 5,1 kr i ett Base scenario för Astor Group.

- Ökade investeringar inom försvarsindustrin

Det säkerhetspolitiska läget är spänt efter att Ryssland invaderade Ukraina, vilket har ökat den globala oron. Länder utökar nu sina försvarsbudgeter, däribland Sverige som uttalat siktar på att investera 2 % av BNP, från tidigare 1,2 % under år 2022. Astor Group utvecklar idag Astor IV som är ett avancerat radarstörningssystem vilket kan störsända på flera radarfrekvensband samtidigt och avses att användas inom övningsverksamhet och tester. Radarstörningssystem ingår i elektronisk krigföring, vilket förväntas utgöra en allt mer närvarande roll inom krigföring. Den globala marknaden för elektronisk krigföring förväntas uppvisa en CAGR om 5,6 % för att tills år 2026 nå ett marknadsvärde om ca 38 mdUSD.

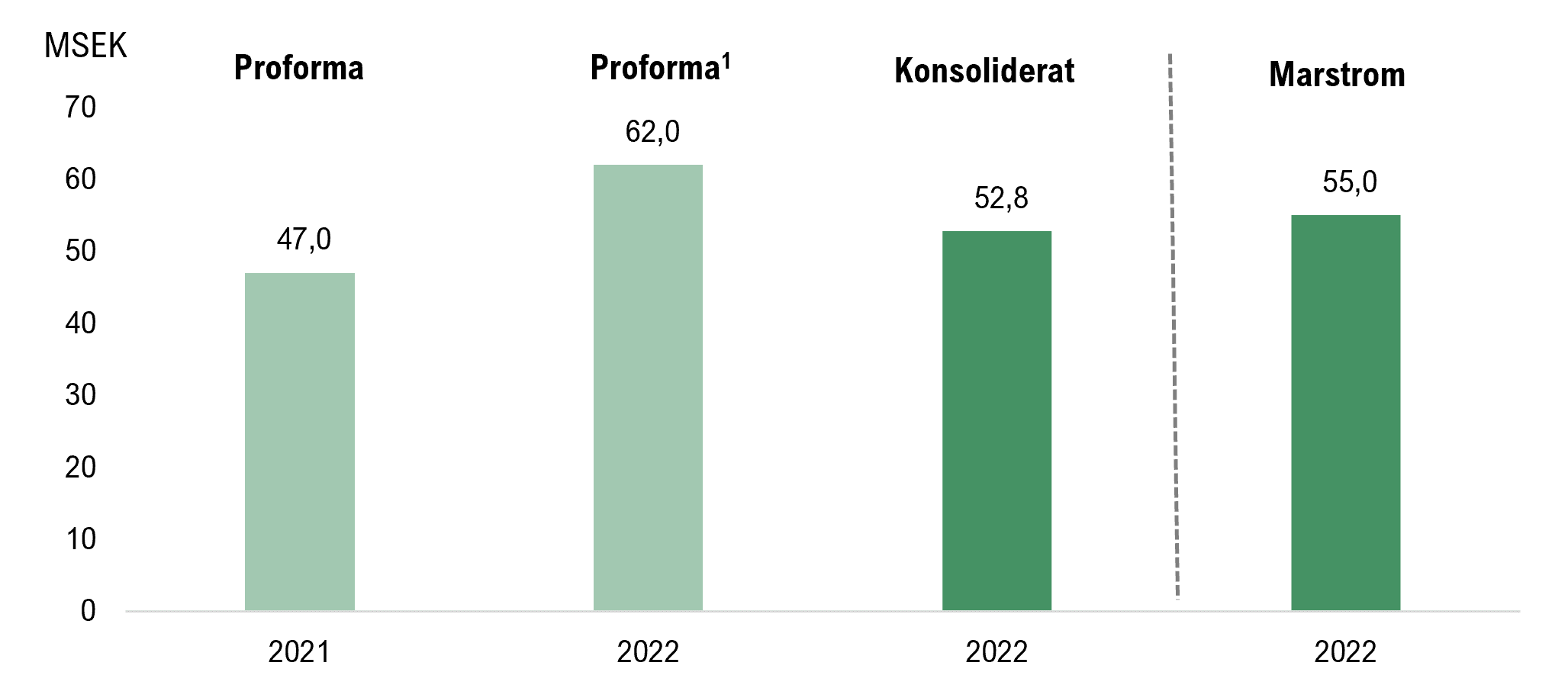

- Tidigare förvärv ger stabila kassaflöden

Dotterbolaget Marstrom Composite, som förvärvades under inledningen av år 2022, uppvisade en omsättningstillväxt för helåret 2022 om 34 %, motsvarande 55 MSEK. Under år 2021 uppgick Marstroms EBITDA-marginal till 8,2 %, vilken har uppgetts ha förbättrats för helåret 2022. Marstrom har idag en bred och god kundbas inom flertalet industrier, samtidigt som kolfibermarknaden som helhet förväntas växa med en CAGR om ~13 % fram tills år 2032. Analyst Group estimerar en hög aktivitet inom affärsområdet kommande kvartal, delvis drivet av ökad efterfrågan från kunder inom försvarsindustrin. För helåret 2023 estimerar Analyst Group att kompositverksamheten når en omsättning om 68,8 MSEK.

- Astor IV flyger mot kommersialisering

Astor Group har slutit ett samarbetsavtal för utveckling av Astor IV med franska SDTS, där respektive part står för sina egna utvecklingskostnader. Franska försvarsverket (DGA) har godkänt projektet och stödjer den franska delen, vilket Analyst Group anser vara en betydande kvalitetsstämpel för projektet. Under 2023 planeras en testflygning av Astor IV med flygplanet MB-339, vilket kan resultera i en kommersialisering av systemet om god funktionalitet uppnås. Analyst Group estimerar ett försäljningsvärde i spannet 50 – 80 MSEK per system och vid framgångsrika resultat vid testflygning antas sannolikheten för en första order öka.

8

Värdedrivare

5

Historisk lönsamhet

8

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar på Astor Groups avtal om förvärv av Airsafe och genomförda riktade nyemission om 70 MSEK

2024-04-10

Scandinavian Astor Group (”Astor Group” eller ”bolaget”) meddelade den 9 april att bolaget har ingått avtal avseende förvärv av samtliga aktier i Airsafe Sweden AB (”Airsafe”). Köpeskillingen uppgår till 20 MSEK, samt med en potentiell tilläggsköpeskilling om ytterligare högst 5 MSEK, förutsatt att förutbestämda finansiella mål och villkor uppfylls, varför den totala köpeskillingen uppgår till maximalt 25 MSEK. Förvärvet förväntas slutföras i maj månad 2024 och avses finansieras via den riktade emissionen som genomfördes den 9 april genom ett accelererat bookbuilding-förfarande.

Astor Group meddelade även den 9 april att bolaget, med stöd av det bemyndigande som styrelsen erhöll på extra bolagsstämman den 27 november 2023, har beslutat om en riktad nyemission om 3 500 000 aktier till en teckningskurs om 20 kr per aktie. Teckningskursen för aktierna i den riktade nyemissionen fastställdes den 9 april genom ett accelererat bookbuilding-förfarande. Den riktade nyemissionen var kraftigt övertecknad och innebär att Astor Group tillförs 70 MSEK före transaktionskostnader. Ett antal svenska och internationella institutionella investerare deltog i den riktade nyemission.

Om Airsafe

Airsafe är ett flygsäkerhetsutrustningsbolag baserat i Upplands Väsby, vilka erbjuder konstruktion, tillverkning och försäljning av militär och civil flygsäkerhetsmateriel, samt skräddarsydda lösningar och omfattande underhållstjänster. Airsafe:s grundidé bygger på tillverkning av tekniskt avancerade sydda produkter så som fallskärmssystem, delar till ammunition och vapensystem. Vidare tillverkar även Airsafe produkter för logistik och säkerhet. Airsafe avses bli en del av affärsområdet Astor Tech och genom att konsolideras i Astor Group, förväntas möjligheterna för tillväxt och förbättrade resultat förstärkas ytterligare.

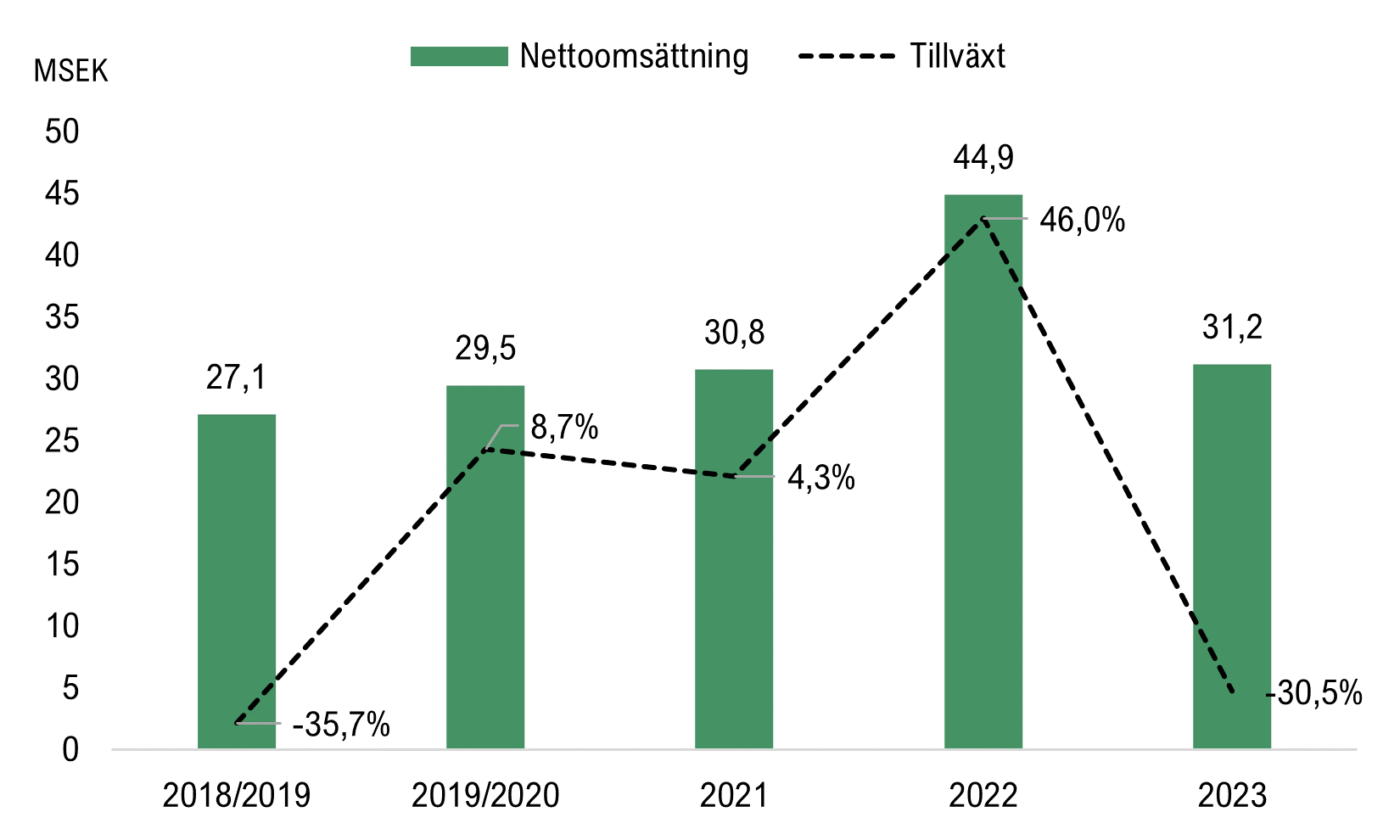

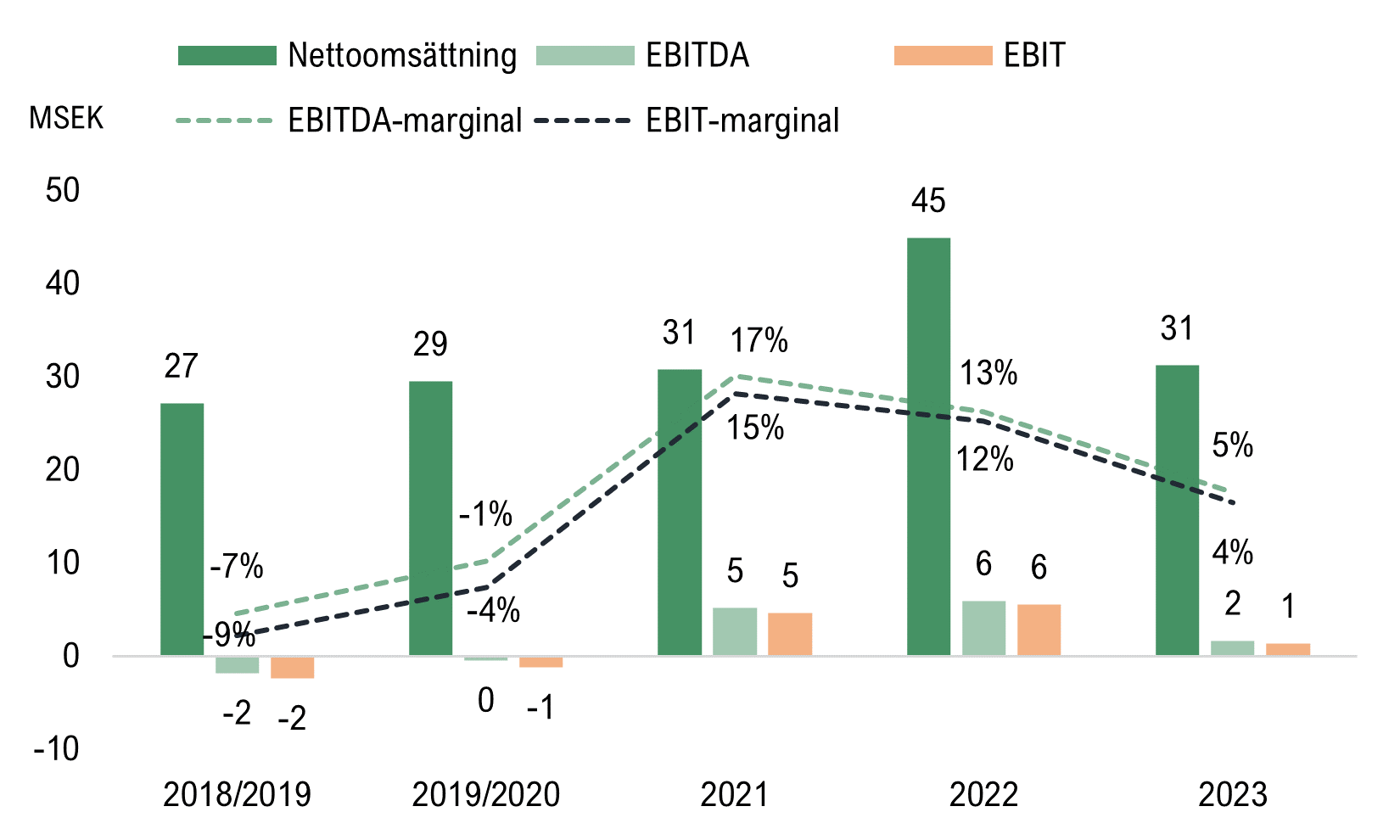

Under helåret 2023 uppgick Airsafe:s omsättning till cirka 31,6 MSEK, varav cirka 40–45 % utgörs av återkommande intäkter från serviceverksamhet. Andelen av försäljningen till försvarssektorn uppgick under helåret 2023 till cirka 85 %, där 45 % utgjordes av försäljning till privata försvarsföretag och resterande cirka 40 % till statliga verk och försvarsmakter. Nettoresultatet uppgick till 1,4 MSEK, motsvarande en nettomarginal om cirka 4 %.

Airsafe uppges besitta en befintlig orderbok per december 2023 om rekordhöga 18,0 MSEK (exklusive de återkommande intäkterna från serviceverksamhet), vilket kan jämföras med cirka 6,5 MSEK vid våren 2023, vilket motsvarar en ökning om ca 175 %. Airsafe ser även potential för upphandlingar kommande år mot statliga verk som skulle kunna generera betydande intäkter över en flerårsperiod för verksamheten. Givet Astor Groups kommunicerade orderbok från utgången av år 2023 om cirka 150 MSEK, kommer det avtalade förvärvet av Airsafe innebär att Astor Group besitter en total orderbok om cirka 168 MSEK.

Överblickande finansiell historik för Airsafe Sweden AB

*Räkenskapsåret 2019/2020 avser perioden 2019-09-01 – 2020-12-31.

Förvärvet av Airsafe

Förvärvet avser samtliga aktier i Airsafe och den initiala köpeskillingen uppgår till 20 MSEK, varav tilläggsköpeskillingen uppgår till maximalt 5 MSEK, baserat på helårsresultatet för år 2024. Uppnår Airsafe ett EBITDA-resultat överstigande 2 MSEK avser Astor Group att betala 2 MSEK i tilläggsköpeskilling, och om Airsafe uppnår ett EBITDA-resultat som överstiger 2,8 MSEK ska Astor Group erlägga ytterligare 3 MSEK i tilläggsköpeskilling. Tilläggsköpeskillingen kan därmed maximalt uppgå till 5 MSEK, och tilläggsköpeskilling ska erläggas senast tio (10) dagar efter att bokslutet är reviderat, dock senast 2025-06-30. Baserat på helåret 2023 förvärvas Airsafe på en skuldfri basis som motsvarar en EV/S-multipel om 0,4x och en EV/EBITDA-multipel om 8,3x. För att ge en fingervisning om värdering för helåret 2024, givet att Airsafe uppnår ett EBITDA-resultat om 2,8 MSEK för helåret 2024, vilket motsvarar en total köpeskillingen om 25 MSEK och således en EV/EBITDA-multipel om 6,7x, givet att förvärvet genomförs på skuldfribasis.

Om den riktade nyemissionen

Den 9 april meddelade Astor Group att bolaget har, med stöd av bemyndigande från den extra bolagsstämman som hölls den 27 november 2023, genomfört en riktad nyemission till svenska och internationella institutionella, samt andra kvalificerade investerare. Den riktade nyemissionen omfattar 3 500 000 nya aktier till en teckningskurs om 20 kr per aktie, vilket innebär att Astor Group därigenom tillförs 70 MSEK före avdrag för kostnader hänförliga till transaktionen.

Teckningskursen fastställdes genom ett accelererat bookbuilding-förfarande och motsvarar en rabatt om cirka 0,9 % i jämförelse till trettio (30) dagars volymviktad genomsnittskurs (VWAP) och till en premie om 16,4 % i jämförelse till sextio (60) dagars volymviktad genomsnittskurs (VWAP) för bolagets aktie på Spotlight Stock Market. Teckningskursen motsvarar även en rabatt om cirka 19,5 % i jämförelse till stängningskursen för bolagets aktie på Spotlight Stock Market den 9 april 2024 om 24,9 kr per aktie.

Baserat på den riktade nyemissionen där antalet aktier och röster i Astor Group ökar med 3 500 000, kommer antalet aktier i Astor Group öka från 32 746 953 till 36 246 953 och medför därmed en utspädning om cirka 9,7 % baserat på det totala antalet aktier i Astor Group efter den riktade nyemissionen.

Astor Group har även i samband med den riktade nyemissionen åtagit sig att, med sedvanliga undantag (inklusive undantag för aktier som kan tillkomma genom utnyttjande av teckningsoptioner av serie TO2), inte emittera ytterligare aktier för en period om 180 kalenderdagar efter offentliggörande av utfallet av den riktade nyemissionen. Bolagets styrelse och resterande del av ledningsgruppen har även åtagit sig att, med sedvanliga undantag, inte sälja några aktier i Astor Group under en period om 90 kalenderdagar efter offentliggörande av utfallet av den riktade nyemissionen.

Nettolikviden från den riktade nyemissionen avses nyttjas enligt följande:

- Finansiera köpeskillingen avseende förvärvet av bolaget Airsafe, där den initiala köpeskillingen uppgår till 20 MSEK, med en potentiell tilläggsköpeskilling om 5 MSEK, motsvarande en maximal köpeskilling om 25 MSEK.

- Möjliggöra för framtida förvärv där Astor Group har identifierat ett flertal intressanta bolag.

- Möjliggöra investeringar i produktionskapacitet för att möta hög efterfrågan och allmänna företagsändamål.

Analyst Groups syn på förvärvet av Airsafe och den riktade nyemissionen

Astor Group genomför det andra förvärvet som ett noterat bolag, där förvärvet av Mikroponent aviserade i november 2023 och nu avser att förvärva Airsafe, vilket påvisar bolagets höga aktivitet. Förvärvet av Airsafe innebär att Astor Group stärker försvarskoncernen med en etablerad aktör med ett produkterbjudande som väl överensstämmer och kompletterar Astor Groups nuvarande erbjudande inom flygförsvar inom affärsområdet Astor Tech. Förvärvet av Airsafe innebär att Astor Group breddar övningsutbudet från enbart radaroperatörsträning till att även inkludera bekämpning och utvärdering inom flyg. Astor Group uppger även att förvärv medför möjligheter att utöka bolagets närvaro och öka försäljningen inom försvarssektorn på nya marknader, särskilt i Finland och Polen. Astor Group och Airsafe har gemensamma kundgrupper inom den nordiska och europeiska försvarsindustrin, vilket även skapar en bra grund för att skapa synergier, främst inom försäljningsprocessen där Astor Groups idag redan besitter ett etablerat försäljningsnätverk och kontakter, vilket förväntas kunna öppna nya dörrar för Airsafe.

Airsafe har uppvisat en stabil lönsamhet under de senaste tre åren, där bland annat Airsafe har uppvisat en genomsnittlig bruttomarginal om 56,5% och en genomsnittlig EBITDA-marginal om 11,8 % (år 2021–2023). Med en tydlig försvarsexponering, där 85 % av intäkterna under helåret 2023 kommer från försvarssektorn, förväntas Astor Groups starka marknadsposition och etablerade kontaktnätverk inom försvarsmarknaden kunna bidra till en tydlig tillväxtpotential framgent.

Astor Group genomför även en övertecknad riktad nyemission, vilken tillför bolaget 70 MSEK och påvisar dels det höga intresset i Astor Group, dels bolagets förmåga att effektivt tillföra kapital. Utöver att emissionslikviden ska användas för att finansiera det strategiska förvärvet av Airsafe, säkrar även Astor Group kapital för att effektivt kunna genomföra framtida förvärv samt stärka bolagets produktionskapacitet, vilket är i linje med Astor Groups förvärvs- och tillväxtstrategi. Därutöver ska det tilläggas att Astor Group även kan stärka kassan med ytterligare 27,3 MSEK (maximalt) via teckningsoptioner (serie TO 2), teckningsperioden löper från och med den 13 maj 2024 till och med den 30 maj 2024. Vid fullt utnyttjande av samtliga teckningsoptioner av serie TO 2, kommer antalet aktier öka med 2 754 292 aktier. Den högst teckningskursen i TO2 motsvarar 150 % av teckningskursen i de riktade nyemissionerna som genomfördes i november 2023, vilket motsvarar 9,9 kr per aktie. Den högsta teckningskursen är in the money per idag och kan sättas i relation till VWAP under de senaste sextio (60) handelsdagarna om 17,2 kr per aktie. Emissionslikviden från TO2 avses att finansiera tilläggsköpeskillingen för förvärvet av Marstrom, motsvarande 10 MSEK. Astor Group besitter därmed en stark position och en stark kapitalstruktur för att fortsätta genomföra strategiska förvärv som stärker bolagets erbjudande inom försvarssektorn och för att effektivt exekvera på bolagets förvärvs- och tillväxtstrategi framgent.

Kommentar på Astor Groups Q4-rapport

2024-02-26

Scandinavian Astor Group (”Astor Group” eller ”bolaget”) publicerade den 26 februari år 2024 bolagets delårsrapport för fjärde kvartalet 2023. Vi delar våra tankar om rapporten nedan:

- Omsättningstillväxten uppgick till 57 % under helåret 2023

- Hög orderstock om 150 MSEK bäddar för ett starkt år 2024

- Stärkta utsikter inom Astor Industry och Astor Tech

- Uppvisar positivt justerat EBITDA-resultat

Nettoomsättningen uppgick till 21,3 MSEK – tillväxt om 22 % Y-Y

Under det fjärde kvartalet 2023 uppgick Astor Groups nettoomsättning till 21,3 MSEK (17,5), motsvarande en tillväxt om 22 % respektive 3,8 MSEK i absoluta tal i jämförelse med motsvarande period föregående år. Under det fjärde kvartalet år 2023 förvärvade Astor Group bolaget Mikroponent till koncernens affärsområde Astor Industry, ett industribolag inom laserskärning och etsning med hög precision, vilket konsoliderades under december månad år 2023. Under kvartalet bidrog Mikroponent med en nettoomsättning om 2,9 MSEK, den organiska tillväxten för koncernen uppgick därmed till 5 % Y-Y. Den organiska intäktsökningen härleds till en god leveransförmåga och därmed tillväxt inom Astor Industry, där kompositverksamheten har samordnats under år 2023 och uppvisat en hög aktivitetsnivå, vilket blir extra tydligt sett till orderingången under år 2023. I jämförelse mot föregående kvartal (Q3-23) uppgick nettoomsättningen till 23,1 MSEK, vilket motsvarar en minskning om 8 % Q-Q, varav -20% organiskt, varpå minskning estimeras bero på säsongseffekter inom kompositverksamheten i affärsområdet Astor Industry. Orderingången under kvartalet uppgick till cirka 56 MSEK (22), vilket motsvarar en ökning om hela 157 % och utgör en bekräftelse på det starka affärsmomentum Astor Group besitter, samt är den högsta rapporterade orderingången historiskt för Astor Group. Under kvartalet har dotterbolaget Marstrom Composite inom affärsområdet Astor Industry erhållit en order om cirka 22 MSEK inom marinsegmentet, vilket vi kommenterade här.

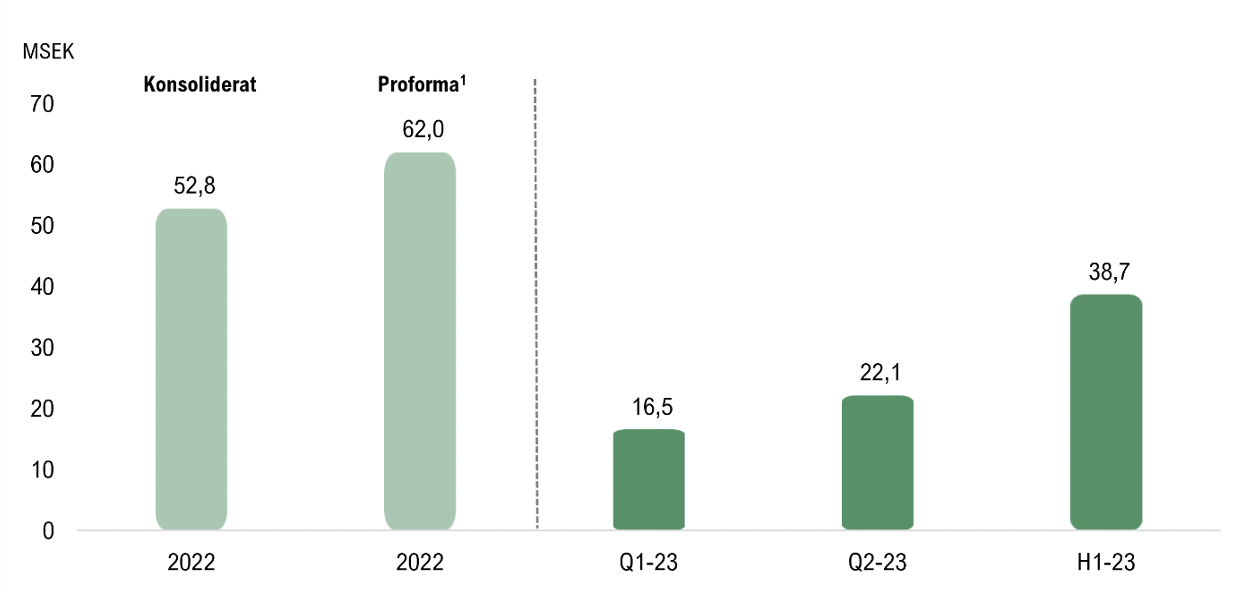

För helåret 2023 uppgick nettoomsättningen till 83 MSEK (53), vilket motsvarar en tillväxt om hela 57 %. Astor Group genomförde under år 2022 förvärv av Marstrom Composite och resterande 40 % av kompositföretaget JPC Composite, vilka tillträddes under april 2022, varför jämförelsen mot föregående år blir något missvisande, den organiska tillväxten uppgick till 20 %, vilket är ett resultat på den höga affärsaktiviteten bolaget har uppvisat under år 2023, primärt inom kompositverksamheten. Omsättningen för helåret var dock lägre än våra estimat om 90 MSEK, Astor Group har dock uppvisat en hög aktivitet, vilket blir extra tydlig sett till orderingången under år 2023 vilken uppgick till cirka 133 MSEK (74), motsvarande en ökning om 80 % mot föregående år. Därtill meddelade Astor Group i slutet av januari månad 2024 de reviderade siffrorna för dotterbolaget Mikroponent för helåret 2023, där dotterbolagets omsättning uppgick till 50 MSEK, vilket motsvarar en omsättningstillväxt om cirka 13 % och innebär en nettoomsättning pro forma om 133 MSEK för helåret 2023.

Trots god leveransförmåga under år 2023 har den höga orderingången under år 2023 resulterat i att den utgående orderstocken nådde en ny rekordnivå, vilken vid utgången av kvartalet uppgick till cirka 150 MSEK. Dock, likt tidigare nämnt, förvärvade Astor Group bolaget Mikroponent under december månad 2023 och i samband med annonserande av förvärvet hade Mikroponent en orderstock om cirka 17,5 MSEK, vilket var i början av november månad år 2023. Samtidigt har Astor Group uppgivit att den förväntade leveransen av orderboken för år 2024 förväntas vara cirka 121 MSEK av orderboken levereras, vilket utgör en stark position för att fortsätta leverera tillväxt under år 2024. Den förväntade leverans av orderboken under år 2024 om 121 MSEK kan sättas i relation till nettoomsättningen under år 2024 om 83 MSEK eller nettoomsättning pro forma om cirka 133 MSEK, där det ska tilläggas att den utgående orderboken och de förväntade leveranserna endast utgör ordrar som Astor Group har mottagit under år 2023 och givet ett fortsatt högt affärstempo inom Astor Industry, samt det höga intresset för Astor Tech, affärsområdet med tjänster och produkter inom EW (Electronic Warfare), estimerar Analyst Group en fortsatt stark orderingång under år 2024 som kan komma att levereras under år 2024 och 2025.

Framflyttade positioner inom både Astor Industry och Astor Tech – stark position för år 2024

Under februari månad meddelade Astor Group att bolaget har infört en ny koncernstruktur för fortsatt tillväxt, lönsamhet och utveckling. Astor Groups koncernstruktur består av två affärsområden: Astor Industry och Astor Tech. Astor Industry agerar som underleverantörer avseende komponenter samt närliggande tjänster till försvarsindustrin samt flera andra industrisegment såsom fordons-, verkstads- och maritima industrin med flera. Affärsområdet består av dotterbolagen Marstrom Composite och JPC Composite inom kompositverksamhet och Mikroponent inom laserskärning och etsning med hög precision.

Astor Tech levererar färdiga produkter och tjänster som är kritiska för ett modernt försvarslandskap. Affärsområdet består av dotterbolagen My-konsult System och My-konsult Teknik, vilka fokuserar på att leverera tjänster och produkter inom Electronic Warfare (EW), däribland radarstörningssystemet Astor IV, där försäljning av Astor IV utgör en stark och tydlig värdedrivare framgent.

Under kvartalet har Astor Group genomfört förvärvet av Mikroponent, vilka är verksamma inom laserskärning och etsning med hög precision. Mikroponent har en tydlig exponering mot försvarsmarknaden, där bland annat dotterbolagets kundbas överlappar med Astor Group och stärker den redan väletablerade positionen Astor Group besitter. Mikroponent konsoliderades under december månad 2023 och full effekt av förvärvet kommer först under år 2024. Mikroponent har dessutom en positiv trend med tillväxt inom både intäkterna och lönsamheten. Givet att Astor Group redan har ett etablerat och kompletterande kontaktnät inom försvarsmarknaden, estimeras Astor Group skapa goda synergier och dotterbolaget utgör en ytterligare värdedrivare inom Astor Industry.

Därutöver upplever Astor Group en kraftigt ökad efterfråga inom Astor Industry och i synnerhet inom kompositverksamheten. För att möta produktionsbehovet kommer investeringar att genomföras inom Astor Industry, vilket innefattar en utökad maskinpark som möjliggör ökad automation. Marstrom Composite har bland annat avtalat en storskalig CNC-maskin, vilken kan automatisera flera delar av tillverkningen och öppnar upp för egen formtillverkning av kompositdelar. Genom formtillverkning av kompositdelar kommer Marstrom Composite att kunna kontrollera en större del av värdekedjan och på så vis öka marginalerna, vilket förväntas stärka den redan starka positionen.

Under år 2023 implementerades även radarstörningssystemet Astor IV i Frankrike för integration och tester, vilket innebar ett steg mot en kommersialisering och försäljning av Astor IV, vilket utgör en betydande värdedrivare för Astor Group framgent. Testerna av Astor IV fortlöper med goda resultat och har skapat ett ökat intresse från marknaden enligt bolaget. Investeringar fortlöper i färdigställandet av Astor IV, men likväl för ett nytt applikationsområde inom drönarstörning. Astor Tech och arbetet med samarbetspartnern i Frankrike har skapat ett globalt intresse, vilket bland annat har resulterat i att Astor Group har tecknat MoU (Memorandum of Understanding) för anti-drönarteknik med en industriell aktör i Ukraina under kvartalet, där det primära målet initialt är utveckling och utvärdering av en prototyp för anti-drönarstörning. Samarbetsprojektet med det ukrainska bolaget innebär att Astor Group anpassar delar av befintlig teknik från teknikgeneratorn (TG) i Astor IV för drönarstörning och innebär att Astor Group breddar produktutbudet inom Astor Tech. Därutöver har Astor Group stärk säljorganisationen och fortsatt ökat aktivitetsnivån inom Astor Tech, vilket bekräftas av att dotterbolaget My-Konsult har etablerat en säljorganisation i Kanada och Grekland, genom att kontrakterat TDA Connect Inc (Kanada) och Nextron (Grekland). Därmed har Astor Group flyttat fram positionerna inom Astor Tech och tar steg för en kommersialisering och försäljning av Astor IV.

Uppvisar positivt justerat EBITDA-resultat

Astor Groups bruttokostnader uppgick till 6,4 MSEK (9,5) under det fjärde kvartalet och innebär att bruttomarginalen (justerad för förändring av lager, aktiverat arbetet och övriga rörelseintäkter) uppgick till 70 % (45) och innebär en klar förbättring Y-Y, i jämförelse med förgående kvartal (Q3-23) då bruttokostnaderna uppgick till 10,1 MSEK och bruttomarginalen till 56 % har Astor Group även förbättrat bruttomarginalen från föregående kvartal. Rörelseresultatet på EBITDA-nivå (inkl. förändring av lager, aktiverat arbetet och övriga rörelseintäkter) uppgick till -0,7 MSEK (-7,2) under Q4-23 och innebär en förbättring om 6,5 MSEK i absoluta tal Y-Y. I jämförelse med föregående kvartal, då EBITDA-resultatet uppgick till 1,9 MSEK, försämrades rörelseresultat med cirka 2,6 MSEK. Under kvartalet har Astor Group haft jämförelsestörande poster, vilket under perioden utgörs av nedskrivningar i lager och övriga fordringar, om totalt 1,2 MSEK, vilket innebär att det justerade EBITDA-resultatet uppgick till cirka 0,5 MSEK (-0,2), vilket innebär en förbättring om 0,7 MSEK i absoluta tal och motsvarar en justerad EBITDA-marginal om 2 %. Exkluderat för förändring av lager, aktiverat arbetet och övriga rörelseintäkter uppgick EBITDA-resultatet till -2,9 MSEK (-5,2), vilket innebär en förbättring om 2,3 MSEK.

För helåret 2023 uppgick bruttomarginalen (justerad för förändring av lager, aktiverat arbetet och övriga rörelseintäkter) till cirka 60 % (51), vilket innebär en förbättring om 18 % mot föregående år. Sett till rörelseresultatet på EBITDA-nivå (inkl. förändring av lager, aktiverat arbetet och övriga rörelseintäkter), uppgick det till -0,9 MSEK (-6,2) och innebar en förbättring om 5,3 MSEK i absoluta tal. Det justerade EBITDA-resultatet uppgick till 0,9 MSEK (0,8), vilket innebar en marginell förbättring mot föregående år. De totala rörelsekostnaderna (exkl. COGS och av- och nedskrivningar) uppgick under helåret 2023 till cirka 58 MSEK (47), vilket innebär en ökning om 23 % och kan sättas i relation med Astor Groups nettoomsättning som under motsvarande period ökade med 57 %. Samtidigt har Astor Group förvärvat Marstrom Composite, resterande 40 % av kompositföretaget JPC Composite och Mikroponent under år 2022 och 2023, vilket påverkar jämförelsen mellan helåret 2023 och föregående år (2022), något som påverkar de övriga externa kostnaderna och resulterar i att övriga externa kostnader ökade med cirka 4,8 MSEK under år 2023, varpå bolaget uppger att resterande kostnadsökning är planerad och följer koncernens starka tillväxt.

Baserat på de reviderade siffrorna för dotterbolaget Mikroponent för helåret 2023 som Astor Group publicerade i slutet av januari månad, står det klart att det förvärvade dotterbolaget uppvisar en god lönsamhet. Under helåret 2023 uppgick EBITDA-resultatet till 5,9 MSEK, vilket innebär en EBITDA-marginal om 12 %, Mikroponent uppges ha växt EBITDA resultatet med hela 25 % i jämförelse med föregående år. Mikroponents resultat efter finansiella poster uppgick under helåret 2023 till 5 MSEK. Detta innebär även att hela beloppet av tilläggsköpeskillingen om 10 MSEK kommer att aktiveras och den totala köpeskillingen för förvärvet av Mikroponent uppgår således till 40 MSEK.

Finansiell ställning

Vid utgången av Q4-23 uppgick kassan (inkl. kortfristig placering) till 15,6 MSEK, vilket kan jämföras mot utgången av föregående kvartal om 6,4 MSEK, motsvarande en ökning om ca 8,9 MSEK. Ökningen av kassan härleds till att Astor Group under kvartalet genomförde riktade emissioner, vilket totalt tillförde bolaget 36 MSEK före emissionskostnader och genomfördes i syfte att delfinansiera förvärvet av Mikroponent. Givet att Mikroponents EBITDA-resultat översteg 5 MSEK, vilket innebär att hela beloppet av tilläggsköpeskillingen om 10 MSEK kommer att aktiveras och den totala köpeskillingen för förvärvet uppgår således till 40 MSEK. De riktade emissionerna innefattar även en teckningsoption av serie TO 2, varav teckningsperioden av serie TO 2 avses äga rum under perioden 13 maj – 30 maj 2024 och vid fullt utnyttjande kan Astor Group stärka kassan ytterligare med 18 – 27 MSEK beroende på teckningskurs. Kapitalet från TO 2 innebär att Astor Group med marginal täcker tilläggsköpeskillingen om 10 MSEK, vilket även estimeras stärka rörelsekapital under år 2024 och minskar risken för ytterligare kapitalbehov under år 2024.

Under det fjärde kvartalet uppgick kassaflödet från den löpande verksamheten till ca -3,5 MSEK, vilket primärt ökat till följd av en ökning av varulagret. De totala räntebärande skulder uppgick vid kvartalet till 35,2 MSEK, vilket kan jämföras med 21,1 MSEK vid utgången av föregående kvartal. Ökningen förklaras av det förvärvslån om 15 MSEK Astor Group upptog i samband med förvärvet av Mikroponent. Dotterbolagen, Marstrom Composite och Mikroponent, har checkkrediter om totalt 7 MSEK, vilka är vid kvartalets utgång outnyttjade.

Sammantaget uppvisar Astor Group en hög aktivitetsnivå i samtliga affärsområden med en kraftigt ökad efterfrågan inom Astor Industry, inklusive en stärkt position genom förvärvet av Mikroponent, och framflyttade positioner inom Astor Tech. Trots att nettoomsättning kom in under våra förväntningar, ser vi att Astor Group har levererat ett starkt år 2023, där tillväxten uppgick till 57 % och 20 % organiskt. Den höga affärsaktiviteten bekräftas även av den starka positionen bolaget besitter med en rekordhög orderingång och utgående orderstock, vilket bäddar för ett starkt år 2024.

Vi kommer att återkomma med en uppdaterad aktieanalys av Astor Group.

Analyst Group kommenterar Astor Groups order om ca 22 MSEK

2023-12-18

Scandinavian Astor Group (”Astor Group” eller ”bolaget”) meddelade den 15 december att dotterbolaget Marstrom Composite AB (”Marstrom”) har erhållit en order om ca 22 MSEK inom marinsegmentet, för leverans under år 2024 och 2025.

Astor Groups dotterbolag Marstrom, verksamma inom kompositmarknaden, erhöll den 15 december en order om cirka 22 MSEK från Hudson Yacht Group. Ordern avser segelbåtsmaster som kommer att levereras under år 2024 och 2025. Marstrom tillverkar högkvalitativa kompositkonstruktioner till den maritima näringen, försvarsindustrin, flyg- och fordonsindustrin samt till övrig industri. Ordern från den kinesiska båttillverkaren Hudson Yacht Group avser dotterbolagets maritima segment. Hudson Yacht Group grundades 2007 och är idag en global båttillverkare med expertis inom användning av kolfiberkonstruktion för att designa, konstruera och producera ett komplett sortiment av segel- och motorbåtar.

Analyst Groups syn på Astor Group

Den 11 december meddelade Astor Group att bolaget har fullföljt det tidigare aviserade förvärvet av Mikroponent Aktiebolag, vilket är ett industriföretag inom laserskärning och etsning. Förvärvet bidrar till att bredda Astor Groups försäljning av försvarsprodukter och stärker Bolagets redan etablerade position som en försvarsindustrigrupp genom att utvidga Bolagets industriproduktion till laserskärning och etsning. I samband med offentliggörandet av förvärvet meddelade Astor Group att den senast rapporterade orderstocken uppgick till 96 MSEK den 8 november 2023, och med tanke på att förvärvet nu har fullföljts uppgår den senaste rapporterade orderstocken till 113,5 MSEK, varav Mikroponent innehav i november månad en orderstock om 17,5 MSEK.

Den senaste erhållna storordern inom marinsegmentet från Hudson Yacht Group innebär att dotterbolaget stärker sin position inom dotterbolagets (Marstrom Composite) största affärssegment, vilket bekräftar bolagets position som en pålitlig och internationell leverantör av avancerade kompositkonstruktioner. Givet den tidigare rapporterade orderstocken om 113,5 MSEK och med den senaste ordern från Hudson Yacht Group uppgår orderstocken nu till 135,5 MSEK. Dessutom, som tidigare kommunicerat, besitter Astor Group även optioner från tidigare meddelade ordrar under år 2023, vilket innefattar ett förlängt avtal med FMV samt uppföljningsordrar av lättviktshus till NKT, med ett sammanlagt optionsvärde om 42 MSEK. Den höga orderstocken, tillsammans med ytterligare optioner, utgör en stark position för år 2024 där Analyst Group ser att kompositverksamheten har välfyllda orderböcker, vilket i kombination med förvärvet av Mikroponent skapar förutsättningar för en fortsatt hög aktivitet och intäktsföring under hela 2024.

Dessutom befinner sig även Astor Group inför en stundande kommersialisering av Astor IV, ett radarstörningssystem för störsändning inom flera radarfrekvensband samtidigt. Omfattande tester och integration har inletts i Frankrike under året. Astor Group har också utvidgat affärsdiskussioner genom att delta på försvarsforum och stärkt affärsrelationerna med Ukraina. Astor Group närmar sig kommersialisering och försäljning av Astor IV, vilket utgör en stark och tydlig värdedrivare under 2024.

Kommentar på Astor Groups Q3-rapport

2023-11-06

Scandinavian Astor Group (”Astor Group” eller ”bolaget”) publicerade den 6 november år 2023 bolagets delårsrapport för tredje kvartalet 2023. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 23,1 MSEK (14,5)

- Stärkta utsikter för Astor IV

- Vänder till vinst

”Astor Group levererat en stark rapport för tredje kvartalet, där bolaget uppvisar en hög tillväxt, samtidigt som bolaget vänder till vinst och uppvisar stark lönsamhet på EBITDA- och EBIT-nivå, trots att bolaget bedriver utvecklingsarbete av Astor IV och befinner sig i en expansionsfas. Den höga efterfrågan inom kompositverksamheten gör att bolaget redan har levererat mer än föregående år inom kompositverksamheten, samtidigt som bolaget fortsätter flytta fram positionerna inom verksamheten för elektronisk krigsföring (EW) med Astor IV. Orderstocken uppgår vid kvartalets utgång till 87 MSEK, vilket i kombination med en utökad produktionskapacitet, medför en stark position för fortsatt lönsam tillväxt framgent”, säger ansvarig analytiker på Analyst Group.

Nettoomsättningen uppgick till 23,1 MSEK – tillväxt om 59 % Y-Y

Astor Group redovisade under årets tredje kvartal 2023 en nettoomsättning uppgående till 23,1 MSEK (14,5), motsvarande en ökning om 59 % respektive 8,5 MSEK i absoluta tal i jämförelse mot samma period föregående år. I jämförelse mot föregående kvartal (Q2-23) uppgick nettoomsättningen till 22,1 MSEK, vilket motsvarar en tillväxt om 4 % Q-Q, varav intäktsökningen motsvarar ca 1,0 MSEK i absoluta tal. Därmed har Astor Group sekventiellt ökat intäkterna sedan noteringen, vilket är ett kvitto på den höga affärsaktiviteten bolaget har haft under år 2023. Intäktsökningen härleds i synnerhet till en hög aktivitet och tillväxt inom kompositverksamheten vilket har resulterat i att Astor Group uppvisar tillväxt både Y-Y och Q-Q, trots marginella säsongseffekter Q-Q. För de nio första månaderna 2023 (januari – september) uppgår intäkterna till 61,8 MSEK (35,3), där det dock ska tilläggas att Marstrom Composite och resterande 40 % av kompositföretaget JPC Composite tillträddes under april 2022, varför jämförelsen mot föregående år blir något missvisande. Dock kan det sättas i relation till dotterbolaget Marstrom Composites nettoomsättning under helåret 2022, vilken uppgick till 55 MSEK och innebär därmed att Astor Group redan har passerat fjolårets omsättning inom kompositverksamheten.

Sett till orderingången under kvartalet uppgick den till 13,0 MSEK (26,7), vilket innebär en minskning i jämförelse mot motsvarande period föregående år. Astor Group har dock haft en hög efterfrågan inom komposit under år 2023, vilket har resulterat i en stark utgående orderbok, vilken vid kvartalets utgång uppgick till 87,1 MSEK (71,4), trots en god leveransförmåga under kvartalet. Den höga orderingången under år 2023 innebär att kompositverksamheten står med fulla orderböcker, vilket bäddar för ett starkt år 2023 och fortsatt tillväxt under år 2024. Därtill ska det tilläggas att dotterbolaget Marstrom Composite säkrade ett lån under kvartalet för att tidigarelägga investering i ökad produktionskapacitet, vilket även möjliggör ett utökat handlingsutrymme. Samt så har dotterbolaget JPC Composite tillträtt sina nya lokaler, vilket likväl möjliggör en utökad produktionskapacitet. Sammantaget förväntas Astor Group kunna stärka produktionskapaciteten något från innevarande kvartal (Q4-23) och nå full effekt under år 2024, vilket innebär att bolaget kommer kunna ”räkna hem” ordrar effektivare, uppnå Economies of Scale samt utöka intagandet av nya ordrar.

Astor Group uppvisar sekventiell tillväxt under de senaste fyra kvartalen (Q4-22 – Q3-23)

Stärkta utsikter för Astor IV

Under oktober månad meddelade Astor Group att dotterbolaget My-Konsult deltog vid försvarsindustriforumet International Defence Industry Forum i Kiev, Ukraina, efter en direkt inbjudan från ukrainska myndigheter. Deltagande innebär att Astor Group har inlett affärsdiskussioner med Ukraina, där Astor Groups produkter kan användas för taktiska insatser, samtidigt som forumet innebär en utökad varumärkeskännedom och exponering för Astor IV. Affärsrelationerna med Ukraina stärktes snabbt efter forumet efter att en ukrainsk delegation besökte dotterbolaget My-Konsult redan under slutet av oktober månad, med fokus på radarstörningssystemet Astor IV och teknologiska möjligheter. Syftet med besöket var att fördjupa kunskapen om bolagets produkter och teknologiska möjligheter. Parallellt fortlöper den omfattande testverksamheten i Frankrike efter att bolaget framgångsrikt levererade radarstörningssystemet Astor IV under slutet av Q2-23 till samarbetspartnern SDTS i Frankrike. Kommersialiseringen och försäljningen av Astor IV utgör enligt Analyst Group en betydande värdedrivare för Astor Group framgent.

Vänder till vinst – uppvisar ett EBITDA-resultat om 1,9 MSEK

Astor Groups bruttomarginal uppgick till 57 % (58) under det tredje kvartalet, där bruttoresultatet uppgick till 12,4 MSEK (8,2), vilket är marginellt lägre än motsvarande period föregående år. Rörelseresultatet på EBITDA-nivå (inkl. aktiverat arbete) uppgick till 1,9 MSEK (-0,9) och motsvarar en EBITDA-marginal om cirka 8 %. Vid jämförelse mot föregående kvartal (Q2-23) har Astor Group levererat en resultatförbättring (EBITDA) om ca 3 MSEK, vilken uppgick till -1,2 MSEK. Exkluderat för aktiverat arbete uppgick EBITDA-resultatet till 1,0 MSEK; vilket motsvarar en EBITDA-marginal om cirka 4 %. Rörelseresultatet på EBIT-nivå (inkl. aktiverat arbete) uppgick till 1,0 MSEK (-1,6) under Q3-23, motsvarande en EBIT-marginal om cirka 4 %. Förklaringen till det positiva rörelseresultatet är att Astor Group har uppvisat en hög tillväxt med god kostnadskontroll, där de totala rörelsekostnaderna (exkl. COGS) uppgick till 11,4 MSEK (10,6) under kvartalet. I jämförelse med föregående kvartal har bolaget minskat de totala rörelsekostnaderna med cirka 24 %, vilka då uppgick till 15 MSEK. Det ska även tilläggas att Astor Group fortsatt bedriver utvecklingsarbetet av Astor IV samt befinner sig i en expansionsfas, varför det positiva rörelseresultatet utgör en stark prestation, där bolaget uppvisar hög tillväxt och samtidigt har minskat kostnadsmassan Q-Q. Under kvartalet har även resultatet påverkats av en engångskostnad i form av återbetalning av omställningsstöd till Skatteverket, vilken uppgick till 0,7 MSEK.

Finansiell ställning

Vid utgången av Q3-23 uppgick kassan (inkl. kortfristig placering) till 6,4 MSEK, vilket kan jämföras mot utgången av föregående kvartal om 5,4 MSEK, motsvarande en ökning om ca 1,0 MSEK. Under kvartalet har kassaflödet från den löpande verksamheten uppgått till ca -7,5 MSEK, förklarat av en ökning av varulagret och övriga fordringar samt en minskning av bolagets kortfristiga skulder. Totala räntebärande skulder uppgick till 21,1 MSEK, vilket innebär en minskning mot föregående kvartal (Q2-23) om 0,6 MSEK. Dotterbolaget har en checkkredit om 4 MSEK, som är fortsatt outnyttjad.

Sammantaget har Astor Group återigen levererat ett starkt kvartal med hög tillväxt och där bolaget nu även gör det med ett positivt resultat. En stark leveransförmåga under kvartalet gör att Astor Group kan uppvisa tillväxt både Y-Y och Q-Q, trots höga jämförelsetal mot föregående kvartal (Q2-23). Därutöver uppvisar Astor Group en god kostnadskontroll och därav uppvisar ett positivt rörelseresultat med en EBITDA-marginal om ca 8 % och en EBIT-marginal om ca 4 %. Sammantaget levererar Astor Group en rapport i det övre spannet av Analyst Groups förväntningar. Bolaget uppvisar ett fortsatt högt affärstempo inom kompositverksamheten, vilket bekräftas av den höga orderingången under år 2023, samtidigt som bolaget flyttar fram positionerna inom verksamheten för elektronisk krigsföring, där bolaget har utökat affärsrelationerna samtidigt som testverksamheten med samarbetspartnern SDTS fortlöper. Den utgående orderstocken uppgår till 87 MSEK, vilket tillsammans med en utökad produktionskapacitet, bäddar för ett starkt helår 2023 och fortsatt hög tillväxt under år 2024, parallellt som bolaget är närmare en potentiell kommersialisering av Astor IV, vilket utgör en stark och tydlig värdedrivare framgent.

Vi kommer att återkomma med en uppdaterad aktieanalys av Astor Group.

Analyst Group kommenterar Astor Groups Q2-rapport

2023-08-25

Scandinavian Astor Group (”Astor Group” eller ”bolaget”) publicerade den 25 augusti år 2023 bolagets delårsrapport för andra kvartalet 2023. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 22,1 MSEK (18,3)

- Hög affärsaktivitet under Q2-23

- Tar kliv mot kommersialisering av Astor IV

- EBITDA-resultatet uppgår till -1,2 MSEK under Q2-23

”Astor Group har under det första halvåret presterat över våra förväntningar, där omsättningstillväxten bland annat under Q2-23 uppgår till 21 % Y-Y och 34 % Q-Q. Astor Group har därutöver haft ett högt affärstempo med flertalet vunna ordrar, vilket har inneburit att orderingången under kvartalet uppgår till ca 52 MSEK, vilket motsvarar en ökning om 106 % i jämförelse med samma period föregående år. Orderstocken uppgår vid kvartalets utgång till 96 MSEK, vilket i kombination med ytterligare kliv mot kommersialisering av radarstörningssystemet Astor IV utgör en stark position för ytterligare tillväxt under det andra halvåret 2023”, säger ansvarig analytiker på Analyst Group.

Nettoomsättningen uppgick till 22,1 MSEK – tillväxt om 34 % Q-Q

Astor Group redovisade under årets andra kvartal 2023 en nettoomsättning uppgående till 22,1 MSEK (18,3), motsvarande en ökning om 21 % respektive 3,8 MSEK i absoluta tal i jämförelse mot samma period föregående år. Astor Groups dotterbolag inom komposit, Marstrom Composite och resterande 40 % av kompositföretaget JPC Composite, tillträddes under april 2022, vilket gör jämförbar period föregående år till en rättvisande jämförelse. Under föregående kvartal (Q1-23) uppgick nettoomsättningen till 16,5 MSEK, vilket motsvarar en tillväxt om 34 % Q-Q, där intäktsökningen motsvarar ca 5,6 MSEK i absoluta tal. Därmed kan vi konstatera att Astor Group har tagit stora operativa kliv sedan noteringen i januari månad 2023, med en omsättning uppgående till 10,9 MSEK i Q4-22, till 16,5 MSEK i Q1-23 och nu 22,1 MSEK under Q2-23. Trots att marginella säsongseffekter kan ha påverkat intäktsföringen, har Astor Group ökat intäkterna med ca 6 MSEK per kvartal, vilket påvisar den höga aktivitetsnivå Astor Group har haft under H1-23.

För det första halvåret 2023 uppgår Astor Groups nettoomsättning till 38,7 MSEK (20,8), där det ska tilläggas att förvärvade verksamheter tillträdes under april 2022, vilket gör jämförelse mot fjolåret missvisande. Den höga aktiviteten som Astor Group har bibehållit bekräftats av orderingången som uppgick till ca 52 MSEK (25,1) under Q2-23, vilket innebär att Astor Group har dubblerat orderingången i jämförelse med samma period föregående år, ökningen uppgår till 106 %. Vidare uppvisas en hög orderstock vid utgången av kvartalet, vilken uppgick till 96,0 MSEK (58,8) och motsvarar en ökning om 63 % mot samma tidpunkt föregående år.

Hög affärsaktivitet under Q2-23

Det andra kvartalet 2023 har varit ett intensivt kvartal för Astor Group där bolaget har uppvisat ett starkt affärsmomentum, genom att bland annat ha stärkt bolagets positioner som en försvarsindustrigrupp med högteknologisk expertis, där Astor Group erhöll en order från BAE Systems om 5,3 MSEK inom kompositverksamheten och tecknade ett ramavtal med FMV och FM inom affärsområdet elektronisk krigföring (dotterbolaget My-Konsult) där det initiala värdet uppgår till 10,8 MSEK. Astor Groups VD, Odd Werin, uppger även i delårsrapporten att bolaget har erhållit avropbeställningar inom affärsområdet elektronisk krigföring till ett värde om ca 2,5 MSEK under sommaren. Inom Astor Groups kompositverksamhet har dotterbolaget Marstrom Composite även erhållit den största ordern i bolagets historia, uppgående till 26,4 MSEK, vilket vi tidigare har kommenterat här. I slutet av juni månad erhöll Marstrom Composite även en order om ca 10 MSEK, något vi kommenterade här. Det bör även tilläggas att Astor Group besitter optioner kopplat till ordrar inom komposit och ramavtalet med FMV och FM, vilket innefattar ett förlängt avtal med FMV samt uppföljningsordrar av lättviktshus till NKT. Det summerade optionsvärde uppgår till totalt 42 MSEK, vilket innebär att avtalen sammantaget, med de erhållna ordrar under kvartalet, har ett potentiellt värde om ca 94 MSEK.

Under kvartalet har även dotterbolaget JPC Composite expanderat verksamheten genom större lokaler, vilket förväntas medföra en utökad produktionskapacitet och Economies of Scale samt en förbättrad effektivitet i verksamheten. Sammantaget kan Analyst Group fastställa att Astor Group har en hög efterfrågan på produkter och tjänster och därmed bibehållit ett högt affärstempo under kvartalet, vilket har inneburit att bolaget presterar en stark orderingång, samtidigt som positionerna stärkts inom både kompositverksamheterna och affärsområdet för elektronisk krigsföring.

Tar kliv mot kommersialisering av Astor IV

I mitten av juni månad meddelade Astor Group att bolaget framgångsrikt har levererat radarstörningssystemet Astor IV till samarbetspartnern SDTS i Frankrike, vilket innebär att testning och integrering har påbörjats. En omfattande testperiod har inletts vilket innebär att Astor Group tar strategiska kliv mot en stundande kommersialisering av Astor IV, något som är en viktig milstolpe att uppnå. Det ska dock tilläggas att Astor Group inte kommer att presentera ytterligare information om testernas genomförande på grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen. Framgångsrika resultat från testningen och integreringen i Frankrike innebär stärkta möjligheter för affärsdiskussioner som förts med olika partners. Kommersialiseringen och försäljningen av Astor IV utgör enligt Analyst Group en betydande värdedrivare för Astor Group framgent.

EBITDA-resultatet uppgår till -1,2 MSEK under Q2-23

Astor Groups bruttomarginal uppgick till 59 % (64) under årets andra kvartal, där bruttoresultatet uppgick till 13,8 MSEK (14,5). Vid exkludering av aktiverat arbete för egen räkning uppgår dock bruttomarginalen till 56 % under Q2-23 (58), vilket är i linje med föregående kvartal (Q1-23) om 56 %. Rörelseresultatet på EBITDA-nivå (inkl. aktiverat arbete) uppgick till -1,2 MSEK (2,2) under Q2-23 och innebär en resultatförsämring om ca 3 MSEK i jämförelse med motsvarande period föregående år. Dock vid jämförelse mot föregående kvartal innebär det enbart en försämring om ca 0,3 MSEK, då EBITDA-resultatet uppgick till -0,9 MSEK. Rörelseresultatet på EBIT-nivå (inkl. aktiverat arbete) uppgick till -2,2 MSEK (0,9) under Q2-23. Likt tidigare kommenterat bedrivs fortfarande utvecklingsarbetet av Astor IV, vilket intensifierades under H1-23 och antas förklara resultatförsämringen. Utvecklingsarbetet av Astor IV kräver investeringar då radarstörningssystemet inte är kommersialiserat än, vilket bidrar till koncernens negativa resultat.

Finansiell ställning

Vid utgången av Q2-23 uppgick kassan (inkl. kortfristiga placering) till 5,4 MSEK, vilket kan jämföras mot utgången av föregående kvartal om 2,8 MSEK, motsvarande en ökning om ca 2,6 MSEK. Under kvartalet har kassaflödet från den löpande verksamheten uppgått till ca -6,3 MSEK, motsvarande ca -2,1 MSEK per månad. Astor Group har under kvartalet genomfört en riktad emission om 2 409 337 aktier till en teckningskurs om 2,55 kr per aktie. Teckningskursen motsvarade en rabatt om ca 14,7 % i förhållande till stängningskursen den 24 maj (2,99 kr/aktie). Genom emissionen tillfördes bolaget ca 6,1 MSEK före emissionskostnader och inklusive kvittning om 1 MSEK från styrelseledamot. I den riktade emission ska det belysas att Wictor Billström, styrelseledamot och CFO i Astor Group, kvitterade Astor Groups tidigare skuld mot aktier i emissionen om 1 MSEK, motsvarande 392 157 aktier. Samt så har Odd Werin, VD i Astor Group, tecknat 200 000 aktier i emissionen, motsvarande ca 510 tSEK (0,5 MSEK). Sammantaget har Wictor Billström och Odd Werin därmed tecknat 592 157 aktier i emission, motsvarande ca 1,5 MSEK, vilket därmed motsvarar ca 25 % av den genomförda emissionen.

Sammantaget har Astor Group presterat ett starkt första halvår 2023 med ett högt affärstempo, där orderingången uppgår till hela 64,5 MSEK under det första halvåret, vilket Analyst Group ser som ett starkt kvitto på den höga efterfrågan Astor Group besitter. Därutöver har Astor Group uppvisat en sekventiell tillväxt där intäkterna ökat med 34 % Q-Q vilken uppgick till 22,1 MSEK. Den höga orderstocken vid kvartalets utgång, ett starkt affärsmomentum samt att Astor Group närmar kommersialisering av Astor IV besitter Astor Group en god position, vilket bäddar för en händelserik höst. Efter kvartalets utgång nådde även Sverige en uppgörelse med Turkiet som innebär att Sverige närmare sig ett NATO-medlemskap. Astor Group adresserar tydligt försvarssektorn, genom både kompositverksamheten och genom affärsområdet inom elektronisk krigföring, vilket vid ett NATO-medlemskap innebär att Astor Group kan öka den adresserbara marknaden betydligt.

Vi kommer att återkomma med en uppdaterad aktieanalys av Astor Group.

Analyst Group kommenterar Astor Groups order om ca 10 MSEK

2023-06-27

Scandinavian Astor Group (”Astor Group” eller ”bolaget”) meddelade den 26 juni att dotterbolaget Marstrom Composite AB (”Marstrom”) har erhållit en order om ca 0,9 MEUR inom marinsegmentet, för leverans under 2024.

Astor Groups dotterbolag Marstrom, verksamma inom kompositmarknaden, erhöll den 26 juni en order om ca 0,9 MEUR från Baltic Yachts Ltd, motsvararande ca 10,1 MSEK. Orden avser en segelbåtsmast och bom som kommer att levereras under år 2024. Marstrom tillverkar högkvalitativa kompositkonstruktioner till den maritima näringen, försvarsindustrin, flyg- och fordonsindustrin, samt till övrig industri, där ordern från Baltic Yachts Ltd avser dotterbolagets maritima segment. Baltic Yachts Ltd grundades 1973 och är ett finländskt segelbåtsvarv, med en världsledande position inom avancerade komposittillverkade yachter.

Tidigare under juni månad (22 juni) kommunicerade Astor Group även att dotterbolaget JPC Composite har expanderat verksamheten genom större lokaler. JPC Composite tecknade ett tioårigt avtal för utökad produktionsyta i syfte att kunna möta dotterbolagets växande produktionsbehov. Genom avtalet kommer JPC öka lokalytorna från 500 kvm till 1 286 kvm, vilket förväntas medföra en utökad produktionskapacitet och Economies of Scale samt en förbättrad effektivitet i verksamheten.

Analyst Groups syn på senaste ordern

Astor Group är idag en försvars- och industrikoncern bestående av två affärsben: radarstörningssystem samt tillverkning och försäljning av kompositkomponenter, där Astor Group har uppvisat en hög aktivitet inom respektive affärsben. Astor Groups senaste erhållna order inom marinsegmentet från en ledande segelbåtstillverkare innebär att dotterbolaget stärker sin position inom dess största affärssegment genom en ytterligare välrenommerad kund, vilket medför en ökad vidimering samt sänker framtida införsäljningströsklar. Givet tidigare kommunicerade ordrar från BAE Systems Bofors om 5,3 MSEK, kommunicerad i april 2023, och ordern från NKT om 26,4 MSEK, kommunicerad i maj 2023, samt tecknade avtal med FMV och FM inom affärsbenet radarstörningssystem, och den senaste ordern från Baltic Yachts om 10,1 MSEK, summeras det totala kommunicerade ordervärdet till ca 53 MSEK. Därutöver ska det tilläggas att Astor Group har uppgett att Marstrom Composite redan har fulla orderböcker för helåret 2023. Likt tidigare kommunicerat besitter Astor Group även optioner som innefattar ett förlängt avtal med FMV samt uppföljningsordrar av lättviktshus till NKT, med ett summerat optionsvärde om 42 MSEK. Sammantaget har avtalen ett potentiellt värde om ca 95 MSEK. Detta, i kombination med att Astor Group har stärkt JPC produktionskapaciteten, gör att Analyst Group bedömer att Astor Group har positionerat sig väl för att accelerera tillväxten framgent.

Därutöver står Astor Group inför en stundande kommersialisering av Astor IV, radarstörningssystem för störsändning inom flera radarfrekvensband samtidigt, där testning i Frankrike med samarbetspartnern SDTS inleddes tidigare under juni månad (15 juni). Den framgångsrika leveransen av radarstörningssystemet Astor IV till samarbetspartnern SDTS var en viktig milstolpe och innebär att Astor IV kommer att genomföra omfattande tester och integrering med målflygplanet. Det ska dock tilläggas att Astor Group inte kommer att presentera ytterligare information om testernas genomförande på grund av branschens karaktär och omständigheter som rör kunden samt nationella säkerhetsintressen. Kommersialiseringen och försäljningen av Astor IV utgör enligt Analyst Group en betydande värdedrivare för Astor Group framgent då Analyst Group estimerar att en försäljning av ett radarstörningssystem av Astor IV skulle innebära intäkter mellan 50 – 80 MSEK, inkluderat service och eftermarknad.

Analyst Group kommenterar Astor Groups ramavtal med FMV och FM om 10,8 MSEK

2023-06-02

Scandinavian Astor Group meddelade den 1 juni att dotterbolaget My-Konsult AB AB har tecknat ett ramavtal med Försvarets materielverk (”FMV”) och Försvarsmakten (”FM”). Ramavtalen avser service och underhåll av tidigare levererad Astor III system. Det totala värdet för avtalen motsvarar 10,8 MSEK och exekveras enligt avropsförfarande.

Astor Group är idag en försvars- och industrikoncern bestående av två affärsben: radarstörningssystem samt tillverkning och försäljning av kompositkomponenter. Astor Groups dotterbolag My-Konsult är verksamma inom radarstörningssystem och har tidigare levererat radarstörningssystemet Astor III till FMV och FM. My-Konsult tecknade ett ramavtal den 1 juni, efter börsens öppettider, avseende service och underhåll av tidigare Astor III system. Avtalet med FMV sträcker sig över en period om två år med start år 2023 och avslutas efter 2024 års utgång, med en option för en förlängning till åren 2025 och 2026. Avtalet med FM löper under en period om tre år från år 2023 till och med år 2025. Det totala värdet för avtalen motsvarar 10,8 MSEK och exekveras genom avropsförfarande. Värdet på en eventuell förlängning av avtalet med FMV (optionen) för år 2025 och 2026, motsvarar 20 MSEK.

”Astor Group har en hög aktivitet inom båda affärsbenen, radarstörningssystem samt tillverkning och försäljning av kompositkomponenter. De senaste två månaderna har Astor Group erhållit ordrar och tecknat ramavtal inom båda affärsbenen till ett totalt värde om 42,5 MSEK. Därtill ska det tilläggas att optionsvärdet för ett förlängt avtal med FMV motsvarar 20 MSEK, och givet tidigare kommunicerade kompositordern från NKT, med ett optionsvärde om ca 22 MSEK, summeras Astor Groups totala optionsvärde till 42 MSEK. Sammantaget är avtalen därmed potentiellt värda 84,5 MSEK. Ramavtalet påvisar Astor Groups starka position inom försvarsindustrin genom ytterligare ordrar från FMV och FM. I samband med Q1-rapporten meddelade Astor Group att bolaget hade erhållit en order om 0,5 MSEK från FMV inom bolagets eftermarknadsaffär och Analyst Group ser positivt på att Astor Group nu har lyckats teckna ett ramavtal med FMV och FM, vilket innebär att koncernen skalar upp bolagets eftermarknadsintäkter. Ramavtalet bekräftar Astor Group intäktsmodell, där intäktstjäningen förlängs genom att leverera service och uppgradering på redan levererade radarstörningssystem, vilket skapar stabilare intäktsflöden inom affärsområdet. Ramavtalen med FMV och FM innebär även att Astor Group dels förlänger livstiden och säkerställer att Astor III-system fungerar optimalt, dels innebär en stabilare intäktsföring inom affärsområdet för radarstörningssystem. Därutöver befinner sig Astor Group i slutfasen av utvecklingsarbetet avseende Astor IV, radarstörningssystem för störsändning inom flera radarfrekvensband samtidigt, där testning i Frankrike med samarbetspartnern SDTS och kommersialisering fortfarande kvarstår. Likt ovan nämnt är ramavtalet ett kvitto på eftermarknadsintäkterna av levererade system, vilket likväl antas vara aktuellt vid försäljning av det mer avancerade radarstörningssystemet Astor IV”, säger ansvarig analytiker på Analyst Group.

Analyst Groups syn på Astor Group som en investering

Astor Group har under år 2023 tagit kliv mot kommersialisering av Astor IV, där försäljning av ett system estimeras innebära omfattande ekonomiska värden. Inom kompositområdet har Astor Groups dotterbolag uppvisat god leveransförmåga under Q1-23 och besitter per dagens dato en full orderbok för helåret 2023, vilket bäddar för fortsatt lönsam tillväxt. Därutöver har Astor Group kommunicerat orders inom kompositverksamheten från den globala försvarsaktören BAE Systems Bofors och från den industriella aktören NKT, samt tecknat ramavtal med FMV och FM, vilket totalt uppgår till ett värde om 42,5 MSEK. Därtill, i ett längre tidsperspektiv, besitter Astor Group möjlighet på att erhålla ordrar om 42 MSEK, genom optioner till NKT och FMV. Givet den konsoliderade nettoomsättningen för helåret 2022, vilken uppgick till 52,8 MSEK, där det dock bör noteras att kompositverksamheterna inte blev tillträdda förrän april 2022, handlas Astor Group till en P/S-multipel om 1,2x. Därtill har Astor Group inlett året med god leveransförmåga och uppvisat en hög affärsaktivitet, vilket i kombination med att Bolaget närmare sig kommersialisering av radarstörningssystemet Astor IV, är skäl varför Analyst Group anser att Astor Group handlas till en attraktiv värdering för investerare.

Analyst Group kommenterar Astor Groups genomförande av riktad emission – tillförs 6,1 MSEK

2023-05-25

Scandinavian Astor Group meddelade den 24 maj att styrelsen har beslutat att utreda förutsättningarna för att genomföra en kontant nyemission av aktier om upp till 10 % av utestående aktier. Den 25 maj meddelade Scandinavian Astor Group att bolaget har, i enlighet med pressmeddelandet den 24 maj och med stöd av det bemyndigande som styrelsen erhöll på årsstämman den 11 maj, genomfört en riktad emission om 2 409 337 aktier till en teckningskurs om 2,55 kr per aktie. Teckningskursen motsvarar en rabatt om ca 14,7 % i förhållande till stängningskursen den 24 maj (2,99 kr/aktie). Genom emissionen tillförs bolaget ca 6,1 MSEK före emissionskostnader och inklusive kvittning om 1 MSEK från styrelseledamot. Teckningskursen i emissionen har fastställts genom ett accelererat bookbuilding-förfarande som genomförts av bolaget. Emissionen har genomförts i syfte att stärka rörelsekapitalet och därmed skapa förutsättningar för ytterligare ökad tillväxt i Bolaget. Den riktade emissionen genomförs till en grupp om 18 investerare.

Analyst Groups syn på emissionen

Likt tidigare kommunicerat besitter Astor Group en bra position för att accelerera tillväxten och växa verksamheten, genom hög efterfrågan och orderingång inom kompositverksamheten, parallellt som bolaget befinner sig i slutskedet av utvecklingsarbetet med radarstörningssystemet Astor IV. Analyst Group ser positivt på att Astor Group snabbt och effektivt lyckats genomföra en kapitalanskaffning, till en relativt låg rabatt givet rådande marknadsläge och riskvilja, samtidigt som man stärker aktieägarbasen och rörelsekapitalet, vilket är nödvändigt för att exekvera fullt på de tillväxtmöjligheter Astor Group besitter.

Därtill ska det belysas att Wictor Billström, styrelseledamot i Astor Group, har kvitterat Astor Groups tidigare skuld mot aktier i emission om 1 MSEK, motsvarande 392 157 aktier. Samt har Odd Werin, VD i Astor Group, tecknat 200 000 aktier i emissionen, motsvarande ca 510 tSEK (0,5 MSEK). Sammantaget har Wictor Billström och Odd Werin därmed tecknat 592 157 aktier i emission, motsvarande ca 1,5 MSEK, vilket därmed motsvarar ca 25 % av emissionen. Analyst Group anser att det ingjuter förtroende till att skapa fortsatt aktieägarevärde att Odd Werin (VD) och Wictor Billström (styrelseledamot) väljer att teckna en betydande del i emission, vilket i kombination med att bolagets VD och styrelse tidigare tecknade 25 % av TO1 i mars, då det totala insynsägandet nu ökat till ca 24 % i Astor Group.

Kommentar på Astor Groups rekordorder om 26,4 MSEK från NKT

2023-05-24

Scandinavian Astor Group meddelade den 24 maj att dotterbolaget Marstrom Composite AB har erhållit en rekordstor order om 26,4 MSEK från den industriella aktören NKT, för leverans under 2024. Ordern avser tolv mobila lättviktshus som ska användas som väderskydd vid skarvning av elkablar i fält.

Astor Groups dotterbolag Marstrom Composite är verksamma inom kompositmarknaden och dotterbolaget erhöll den 24 maj en order om 26,4 MSEK från den industriella aktören NKT som avser leverans av mobila lättviktshus för industriell tillämpning. Lättviktshusen kommer att levereras under år 2024 och därutöver har NKT även en option på ytterligare tio (10) enheter. NKT är ett danskt bolag och är verksamma inom den industriella sektorn med specialisering inom tillverkning av kraftkablar.

Analyst Groups syn på Astor Group som en investering

Rekordordern om 26,4 MSEK från NKT innebär att redan nu dotterbolaget säkerställer en stark tillväxt under år 2024 och bekräftar den höga efterfrågan inom kompositverksamheten. Astor Groups dotterbolag Marstrom Composite har en ledande position inom den svenska kompositmarknaden och levererar produkter till bland annat den maritima näringen, försvarsindustrin, flyg- och fordonsindustrin, samt till övrig industri. Genom ordern av lättviktshus, vilket antas klassificeras inom övrig industri, breddar dotterbolaget kundbasen ytterligare genom en stor industriell aktör och säkerställer en betydande tillväxt under år 2024, vilket Analyst Group ser som ett styrketecken. Marstrom Composite nettoomsättning för helåret 2022 uppgick till ca 55 MSEK, vilket belyser storleken av ordern om 26,4 MSEK.