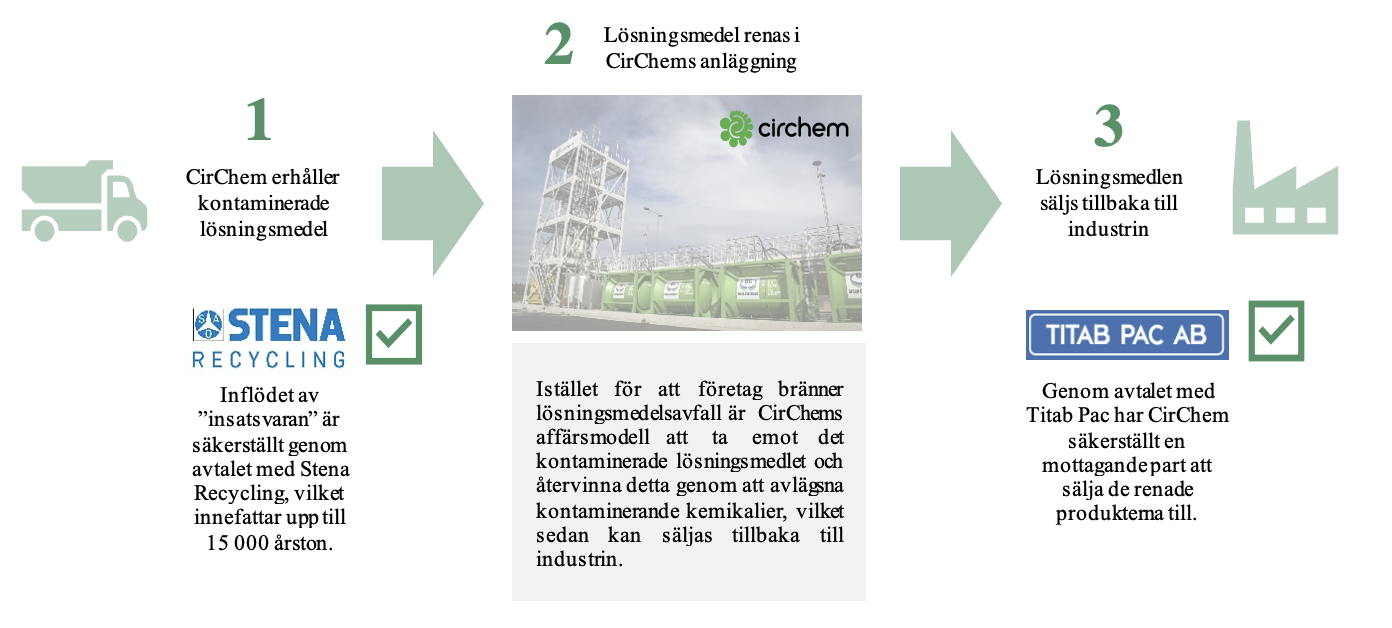

CirChem AB (“CirChem” eller “Bolaget”) är det ledande företaget i Norden som i industriell skala erbjuder cirkulär återvinning av flera olika slags lösningsmedel genom bland annat destillationsteknologi. Bolaget gör det enkelt och lönsamt för industrin att minska sitt klimatavtryck. I CirChems anläggning i Vargön renar och förädlar Bolaget använt lösningsmedel, så att det går att använda på nytt. Återanvändning av lösningsmedel bidrar till både ökad resurseffektivitet och signifikant minskade koldioxidutsläpp. Dessutom är det ekonomiskt lönsamt för alla parter. Med hjälp av cirkulär kemi bidrar således CirChem till både industrin och klimatet.

Pressmeddelanden

Kapitaltillskott förväntas accelerera kommersialiseringsresan

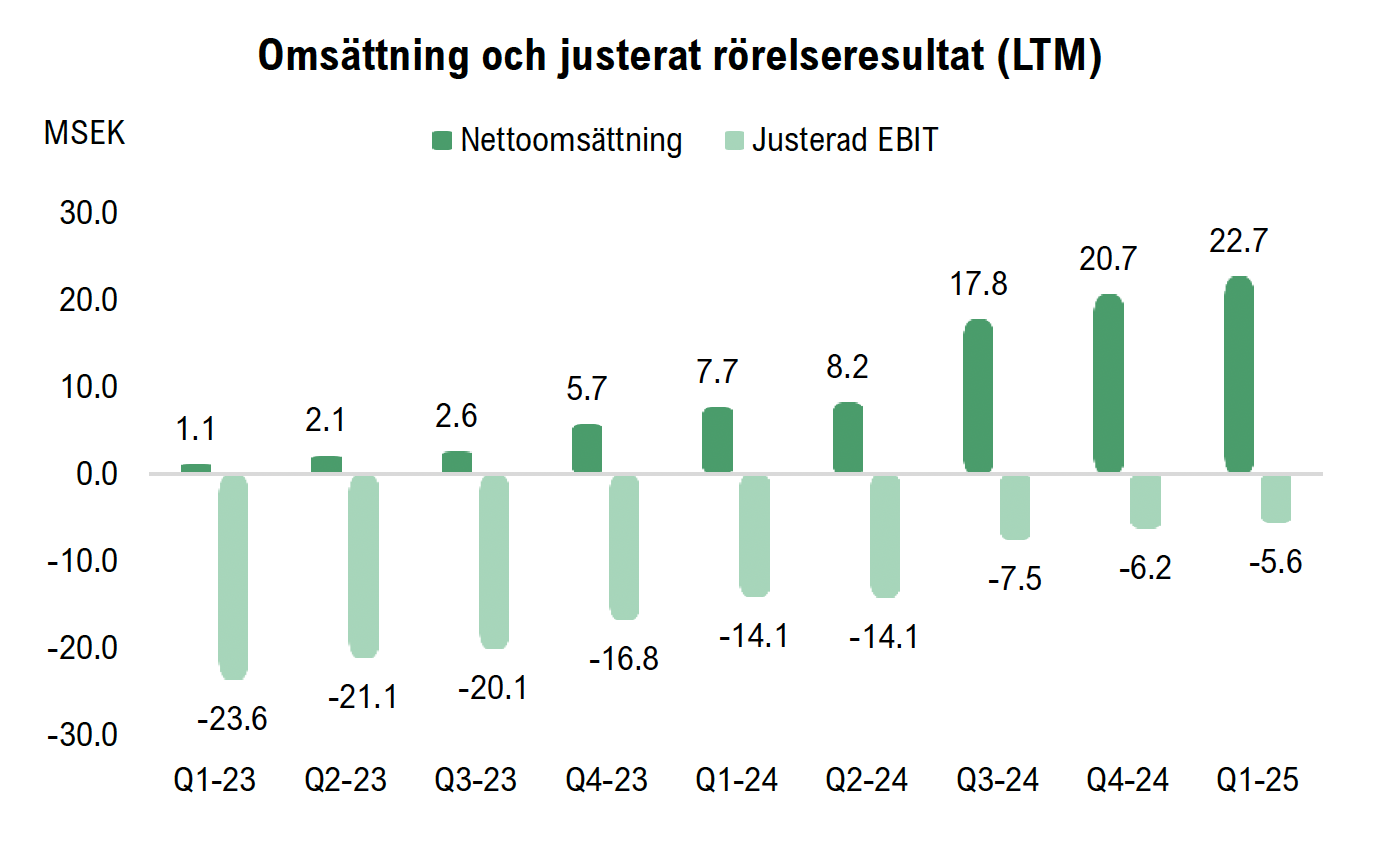

CirChem (”CirChem” eller ”Bolaget”) levererade under första kvar-talet 2025 en stark omsättningstillväxt (82 % Y-Y) och solid kostnadskontroll. Kvartalet markerade en viktig kommersiell milstolpe då Bolaget inledde löpande leveranser till en global fordonstillverkare, ett samarbete som nu utgör grunden för minst 4,4 MSEK i årligen återkommande intäkter. Efter Q1-25 meddelade CirChem avsikten att genomföra en företrädesemission som vid full teckning förväntas tillföra en nettolikvid om ca 11,1 MSEK. Kapitalet avses allokeras till att omvandla en växande pipeline av kunddialoger till intäktsgenererande samarbeten, möjliggöra investeringar i kapacitet och teknik samt stärka närvaron inom prioriterade tillväxtsektorer, däribland fordons- och färgindustrin. Med en applicerad målmultipel om EV/EBITDA 10x på 2026 års estimerade EBITDA-resultat om 21,0 MSEK härleds ett motiverat nuvärde per aktie om 4,6 kr (5,6) i ett Base scenario, delvis en teknisk justering i spåren av företrädesemissionen.

- Återkommande intäktsströmmar

CirChem rapporterade en nettoomsättning om ca 4,6 MSEK (2,5) under Q1-25, motsvarande en tillväxt om ca 82 % Y-Y. Utfallet var något lägre än Analyst Groups förväntningar, vilket delvis kan förklaras av slagighet Q-Q till följd av primärt linjära intäktsflöden. Ett viktigt steg togs dock under kvartalet i och med att löpande leveranser till en global fordonstillverkare inleddes, med återkommande intäkter om minst 4,4 MSEK på årsbasis. Parallellt har Bolaget en bred pipeline av pågående pilotprojekt inom fordons- och färgindustrin, där kommersiella förhandlingar förs med en aktör. Analyst Group bedömer att CirChem är på rätt väg i arbetet med att successivt etablera en mer förutsägbar intäktsmodell, där en ökande andel återkommande affärer, i kombination med stigande volymer, väntas minska slagigheten och stärka förutsättningarna för uthållig lönsamhet över tid.

- Etablering av nytt kontor belastar övriga externa kostnader

Under Q1-25 ökade rörelsekostnaderna (exkl. avsk.) med 23 % Y-Y men minskade med 8 % Q-Q, uppgående till ca 7,1 MSEK (5,8) under kvartalet. Kostnadsökningen Y-Y förklaras huvudsakligen av högre övriga externa kostnader, vilka steg med 24 %, bl.a. till följd av etableringen av det nya kontoret vid anläggningen. Personalkostnaderna ökade däremot endast med 4 % Y-Y, vilket, i relation till omsättningstillväxten om 82 %, illustrerar affärsmodellens skalbarhet. Med en stabil personalbas, som vid behov kan förstärkas temporärt genom inhyrda resurser, bedömer Analyst Group att CirChem har en flexibel kostnadsstruktur som möjliggör effektiv kapacitetsanpassning i takt med tillväxt.

- Den långsiktiga tillväxtpotentialen är intakt

Vi har reviderat omsättningsprognoserna för åren 2025-2026 till följd av lägre tillväxt än förväntat. Givet affärsmodellens slagighet förväntar vi oss fortsatt variation mellan kvartal, beroende på tidpunkt och karaktär för inkommande orders. Vi bedömer att CirChem har goda möjligheter att öka omsättningen väsentligt över tid, genom en kombination av cirkulära kretsloppslösningar och större engångsorders. Med ett estimerat EBITDA-resultat om 21,0 MSEK år 2026, en applicerad målmultipel om EV/EBITDA 10x, en antagen WACC om 12,2 % samt med hänsyn till kapitalstrukturen justerat för den stundande emissionen, härleds ett motiverat nuvärde om 4,6 kr per aktie i ett Base scenario.

8

Värdedrivare

4

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Skalbar tillväxt med sikte på lönsamhet

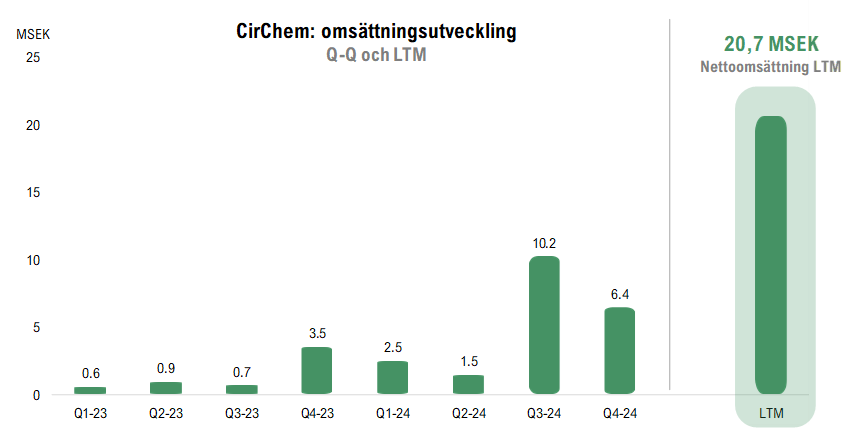

CirChem (”CirChem” eller ”Bolaget”) har nyligen stängt böckerna för Q4-24 och kan summera ett år präglat av stark tillväxt och operationell utveckling. Kvartalets omsättning uppgick til, 6,4 MSEK, motsvarande en tillväxt om 82 % Y-Y, för helåret 2024 summeras omsättningen till 20,7 MSEK (5,7). Bolaget avslutar därmed året med fortsatt starkt momentum, drivet av ytterligare pilotprojekt med god potential, robust tillväxt trots utmanande jämförelsetal och en effektiv kostnadskontroll. Med en stärkt balansräkning (nettokassa) och en gedigen pipeline av projekt som förväntas generera återkommande och lönsamma intäkter, står CirChem väl positionerat för att accelerera tillväxten och uppnå lönsamhet på helårsbasis, vilket Analyst Group estimerar realiseras under år 2025. Med en applicerad målmultipel om EV/EBITDA 10x på 2026 års estimerade EBITDA-resultat om 22,9 MSEK härleds ett motiverat nuvärde per aktie om 5,6 kr (5,9) i ett Base scenario.

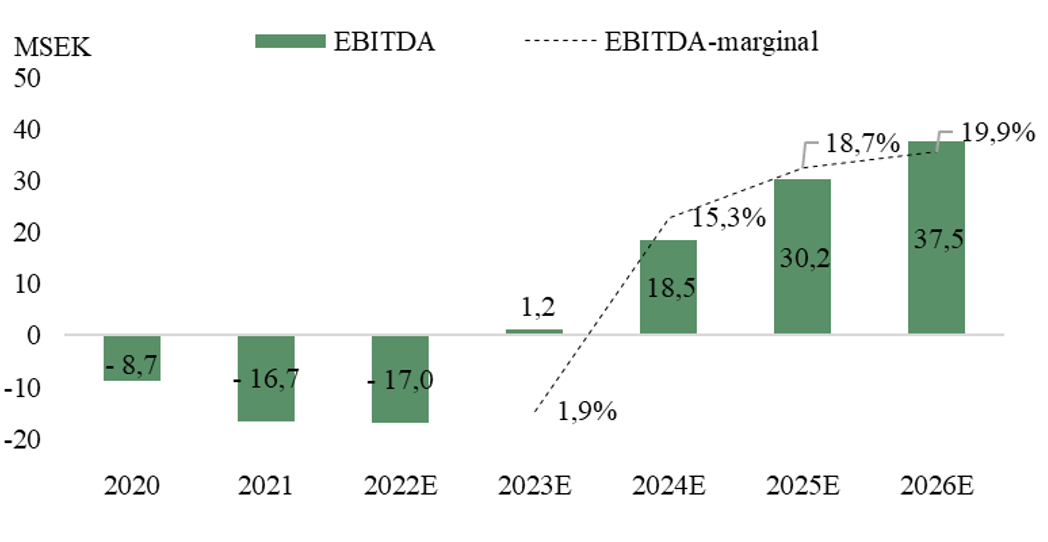

- Robust tillväxt och prov på underliggande skalbarhet

Under Q4-24 uppgick CirChems nettoomsättning till 6,4 MSEK (3,5), en tillväxt om ca 82 % Y-Y, trots tuffa jämförelsetal. Under samma period ökade rörelsekostnaderna, exklusive avskrivningar, med 26 % Y-Y, vilket understryker affärsmodellens inneboende skalbarhet. För helåret 2024 uppgick omsättningen till 20,7 MSEK, en markant ökning om 260 % jämfört med år 2023. Bolaget har mottagit hela ordern från Stena DK samt återvunnit och sålt drygt 50 % av avfallsvolymen under år 2024, vilket bådar gott för tillväxt under år 2025 då resterande volym säljs. Det justerade rörelseresultatet (EBIT) för året blev -6,2 MSEK (-16,8), där H2-24 utmärker sig starkt med ett justerat rörelseresultat om 1,8 MSEK och en EBIT-marginal om ca 11 %. Med fortsatt starkt momentum och växande efterfrågan har Bolaget visat förmåga att skala upp verksamheten, vilket tillsammans med god kostnadskontroll förväntas möjliggöra lönsam tillväxt, där vi för år 2025 och 2026 estimerar ett EBITDA-resultat om 5,3 MSEK respektive 22,9 MSEK, motsvarande EBITDA-marginaler om 3,1 % och 22,5 %.

- Gedigen pipeline av potentiella samarbetsavtal

Under Q4-24 inledde CirChem ytterligare ett pilotprojekt med en framstående fordonstillverkare, där använt lösningsmedel avses renas vid Bolagets anläggning i Vargön och återföras inom en sluten kretsloppslösning. Projektet liknar avtalet som slöts med en annan fordonstillverkare under Q2-24, vilket omfattar återkommande intäkter om minst 13,2 MSEK över tre år. Därmed driver CirChem nu tre parallella pilotprojekt inom slutna kretslopp, med potential att generera betydande återkommande intäktsströmmar. Bolaget har dessutom fler kunddialoger än någonsin, vilket indikerar ett starkt kommersiellt intresse för CirChems tjänster, något som Analyst Group bedömer kan leda till flera nya affärsavtal under de kommande åren.

- God potential på lång sikt

I samband med Q4-rapporten reviderar vi våra estimat, vilka innefattar en något lägre omsättningstillväxt, men detta kompenseras av uppreviderade bruttomarginaler under prognosperioden. Baserat på ett estimerat EBITDA-resultat om 22,9 MSEK för år 2026, en applicerad målmultipel om EV/EBITDA 10x, en antagen WACC om 12,3 % samt med hänsyn till kapitalstrukturen, härleds ett motiverat nuvärde om 5,6 kr per aktie i ett Base scenario.

8

Värdedrivare

4

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

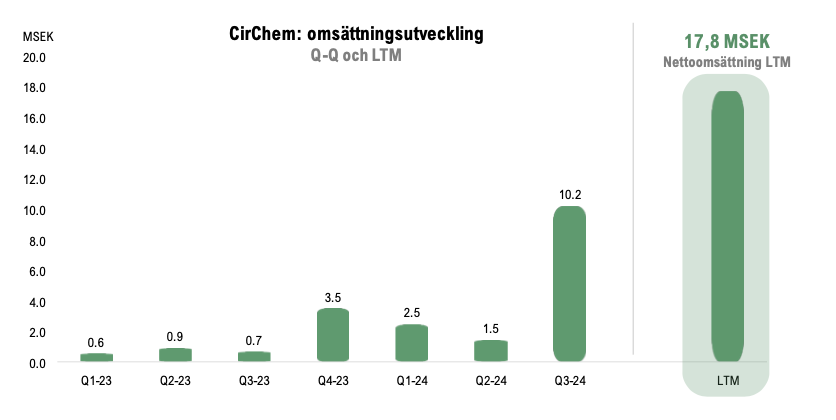

Rekordstark omsättningstillväxt och lönsamhet på sista raden

CirChem (”CirChem” eller ”Bolaget”) uppvisade en rekordstark nettoomsättning om 10,2 MSEK (0,7) under Q3-24, motsvarande en tillväxt om 1 378 % Y-Y och 591 % Q-Q. Tillsammans med robust kostnadskontroll visade CirChem ett justerat rörelseresultat om 3,2 MSEK, motsvarande en marginal om 31 %. Utfallet marke-rar ett tydligt kvitto på skalbarheten i den cirkulära affärsmodellen och påvisar hur Bolaget med en solid omsättning skapar en grund för framtida volymökningar. Under året har CirChem gjort betydande operativa framsteg och byggt upp en stark pipeline av pilotprojekt med potential att generera återkommande och lönsamma intäkter framöver. Med en stabil balansräkning och fortsatt starkt momentum är Bolaget väl positionerat för att accelerera tillväxten framgent. Med en applicerad målmultipel om EV/EBITDA 10x på 2026 års estimerade EBITDA-resultat härleds ett motiverat värde per aktie vid utgången av år 2024 om 5,9 kr (7,9) i ett Base scenario.

- Kraftig omsättningstillväxt

Under Q3-24 uppgick CirChems nettoomsättning till hela 10,2 MSEK (0,7), en betydande tillväxt om nästintill 1 400 % Y-Y, samt en tillväxt om 591 % Q-Q. Engångsordern från Stena Recycling Danmark, som erhölls under Q2-24, var bl.a. en av bidragsgivarna till den starka utvecklingen. Bolagets omsättning LTM uppgår till ca 17,8 MSEK, att jämföra med ca 5,7 MSEK för helåret 2023, vilket visar på Bolagets starka momentum samt att marknaden nu är mogen för de tjänster som CirChem erbjuder.

- Visar prov på betydande skalbarhet

CirChem uppvisade en stark bruttomarginal om ca 75 % under Q3-24, att jämföra med ca 73 % LTM. Analyst Group bedömer att den höga bruttomarginalen kan tillskrivas ett gynnsamt inflöde av lösningsmedelsavfall, där en hög återvinningsgrad sannolikt har uppnåtts, i kombination med Bolagets effektiva metoder för hante-ring av specifika typer av lösningsmedelsavfall. Under Q3-24 uppgick Bolagets rörelsekostnader (exkl. D&A) till ca 7,1 MSEK (4,2), en ökning om 70 % Y-Y och 15 % Q-Q. Den kraftiga omsättningstillväxten, i kombination med stark bruttomarginal och solid kostnadskontroll på rörelsenivå, resulterade i ett justerat rörelseresultat om 3,2 MSEK, vilket motsvarar en justerad EBIT-marginal om 31 %. Analyst Group bedömer att detta är ett starkt bevis på affärsmodellens inneboende skalbarhet, och att denna lönsamhetsnivå kan uppnås vid relativt låga volymer bådar gott inför kommande år, då volymerna förväntas öka avsevärt.

- Reviderat värderingsintervall

Analyst Group har justerat prognoserna för perioden 2024–2026, vilka innefattar en lägre estimerad omsättningstillväxt men en förbättrad lönsamhetsprofil. De reviderade omsättningsestimaten kan främst tillskrivas förväntade flaskhalsar inom produktionen samt en långsammare konvertering av pågående pilot-projekt till kommersiella avtal än vad som tidigare antagits. År 2026 estimeras nettoomsättningen uppgå till 91 MSEK, med en EBITDA-marginal om ca 23 %, motsvarande ett EBITDA-resultat om 24,2 MSEK. Utifrån en applicerad målmultipel om EV/EBITDA 10, en antagen diskonteringsränta om 12,2 % samt med hänsyn till kapitalstrukturen, härleds ett motiverat värde per aktie om 5,9 kr vid utgången av år 2024 i ett Base scenario.

7

Värdedrivare

4

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

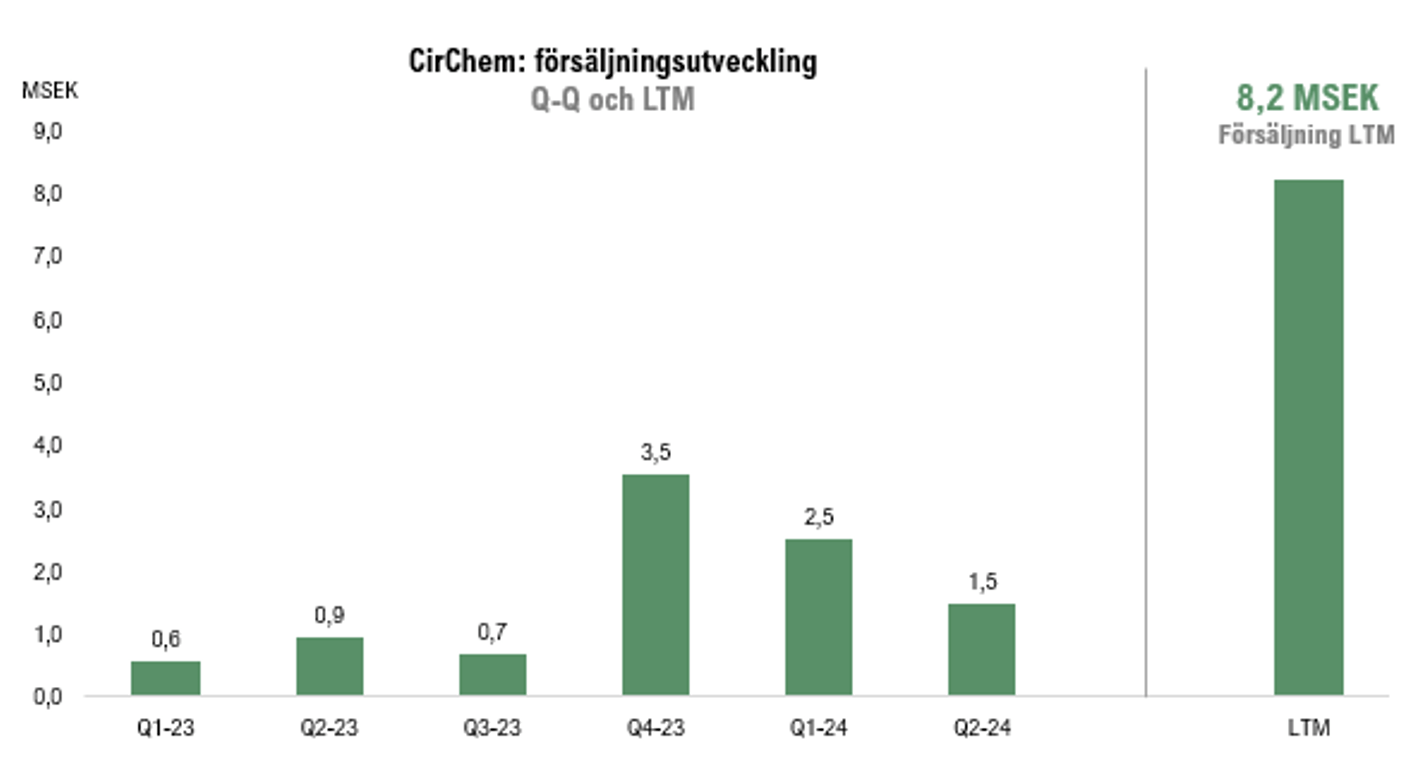

Ökade investeringar bäddar för stark tillväxt framgent

CirChem (”CirChem” eller ”Bolaget”) har nyligen stängt böckerna för Q2-24, ett kvartal präglat av fortsatt stark omsättningstillväxt (56 % Y-Y), strategiskt viktiga samarbetsavtal och en ökad kostnadsmassa bl.a. till följd av investeringar inför påbörjade leveranser från Stena Recycling Danmark. Den sistnämnda ordern är CirChems hittills största och omfattar cirka 4 000 ton lösningsmedelsavfall som avses renas och återvinnas under H2-24, vilket förväntas bidra till en markant intäktsökning under årets avslutande två kvartal. Bolaget har under Q2-24 stärkt kassan genom en riktad emission samt ett konvertibellån om sammanlagt 9,9 MSEK, vilket skapar finansiellt utrymme för tillväxtsatsningar. Med en applicerad målmultipel om EV/EBITDA 10x på 2026 års estimerade EBITDA-resultat härleds ett motiverat värde per aktie vid utgången av år 2024 om 7,9 kr (8,6) i ett Base scenario.

- Signifikant intäktsökning förväntas under H2-24

Nettoomsättningen under Q2-24 uppgick till ca 1,5 MSEK (0,9), motsvarande en tillväxt om 56 % Y-Y. Även om tillväxttakten Y-Y har avtagit i jämförelse med föregående två kvartal, där tillväxten uppgick till 867 % under Q4-23 och 344 % under Q1-24, anser Analyst Group att tillväxten under Q2-24 är solid, särskilt med tanke på att en substantiell intäktsökning förväntas under H2-24, primärt driven av storordern från Stena Recycling Danmark. I rapporten nämns att Q3-24 har inletts starkt, vilket stärker tesen att Bolaget står inför en kraftig tillväxt under avslutningen av år 2024.

- Ökad kostnadsmassa till följd av ökade investeringar

Under Q2-24 ökade rörelsekostnaderna (exkl. avsk.) med 9 % Y-Y och 6 % Q-Q, uppgående till ca 6,2 MSEK (5,6) under kvartalet. Ökningen kan primärt tillskrivas ökade investeringar inför de påbörjade leveranserna från Stena Recycling Danmark, vilka förväntas generera god ROI framgent. Den ökade nettoomsättningen kompenserade dock för den, enligt Analyst Group, tillfälliga kostnadsökningen, vilket resulterade i en marginell minskning av det justerade EBIT-resultatet2 om -1 % Y-Y.

- Erhållit en omfattande order från Stena Recycling Danmark

CirChem har under Q2-24 mottagit den första internationella ordern, tillika den största enskilda ordern hittills, från Stena Recycling Danmark, omfattande hantering av ca 4 000 ton lösningsmedelsavfall som förväntas levereras under H2-24. En avgörande faktor bakom ordern bedöms vara CirChems first-mover-advantage, till följd av att Bolaget innehar den enda anläggningen i Norden som kan återvinna lösningsmedel i industriell skala. Ordern förväntas ge ringar på vattnet i form av ytterligare engångsordrar av liknande dignitet från fler aktörer.

- Reviderat värderingsintervall

Årets operativa framsteg banar väg för fortsatt kraftig tillväxt, en förutsättning för att nå break-even och sedermera realisera den underliggande skalbarheten i affärsmodellen. Analyst Group väljer att göra mindre justeringar i våra antaganden samt diskonteringsränta, vilket tillsammans med ett ökat antal aktier efter den riktade emissionen resulterar i reviderade värderingar i samtliga tre scenarier: Base-, Bull- och Bear.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Trenden av kraftig omsättningstillväxt håller i sig

CirChem (”CirChem” eller ”Bolaget”) har presenterat Bolagets Q1-rapport och fortsätter på den inslagna vägen av markant tillväxt, då Bolagets nettoomsättning uppgick till 2,5 MSEK, motsvarande en tillväxt om 344 % Y-Y. Att Bolaget samtidigt lyckas minska kostnadskostymen är ett styrketecken, då det visar på god kostnadskontroll, vilket är en viktig förutsättning för att på sikt nå break even och därefter realisera den inneboende skalbarheten i affärsmodellen. CirChem fortsätter att göra betydande operativa framsteg, och den positiva utvecklingen under Q1-24, i kombination med de strategiskt viktiga samarbetsavtal som hittills ingåtts under år 2024, gör att vi står fast vid våra prognostiserade antaganden. Därmed upprepar vi vårt motiverade bolagsvärde om 267 MSEK i ett Base scenario, motsvarande 9,2 kr (9,2) per aktie.

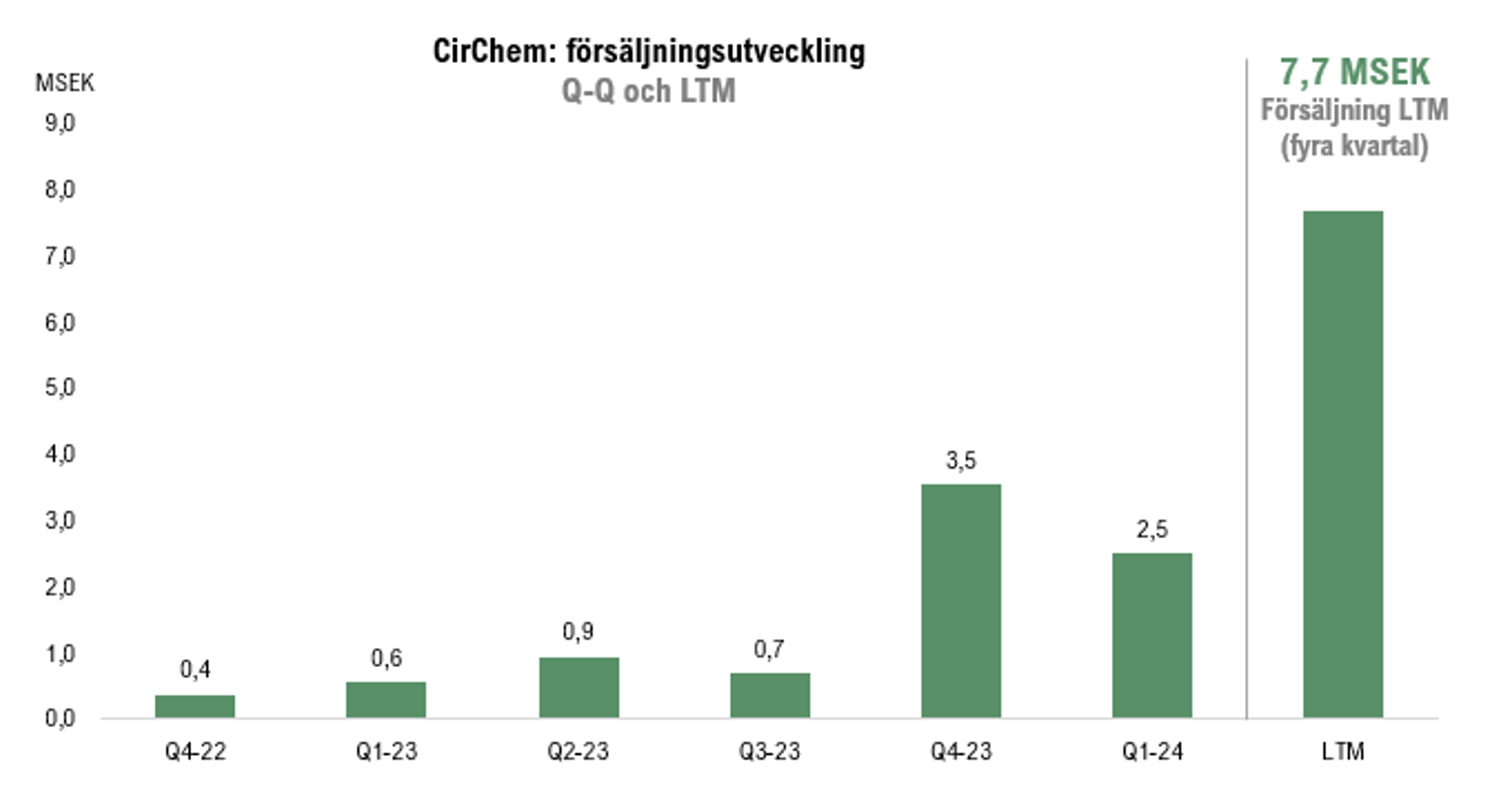

- Stark omsättningstillväxt och god kostnadskontroll

Under Q1-24 uppgick CirChems nettoomsättning till 2,5 MSEK (0,6), vilket är en betydande ökning i jämförelse med Q1-23, motsvarande en tillväxt om 344 %. Det positiva momentum som kunnat skönjas de senaste kvartalen är fortsatt ett faktum och när Bolagets omsättning LTM (7,7 MSEK) ställs i relation till helåret 2022 (0,6 MSEK) samt 2023 (5,7 MSEK), blir det tydligt att CirChems kommersiella resa har tagit ordentlig fart. Avseende rörelsekostnaderna (exkl. avsk.) minskade dessa med 11 % Y-Y och 6 % Q-Q, vilket illustrerar en betydande kostnadsmedvetenhet, en grundbult i en hälsosam tillväxt framgent.

- Strategiskt viktiga avtal bäddar för fortsatt tillväxt

De nyligen ingångna avtalen med en ledande aktör inom fordons- respektive färgindustrin, som omfattar pilotstudier avseende återvinning av lösningsmedel i slutna kretsloppslösningar, verifierar inte bara den starka efterfrågan på CirChems erbjudande, utan främjar även långsiktig tillväxt, då potentiellt positiva utfall kan resultera i en stark inlåsningseffekt och därmed återkommande intäktsströmmar. Bolagets proaktiva ansökan om att förvärva ytterligare mark för att utöka lagringskapaciteten beviljades efter kvartalets utgång, vilket ytterligare bäddar för långsiktig tillväxt. Analyst Group ser positivt på detta, då utökad kapacitet minskar eventuella flaskhalsar i logistikkedjan, vilket är en förutsättning när efterfrågan snabbt ökar.

- Solid finansiell ställning

Avseende den operativa kapitalförbrukningen efter förändringar i rörelsekapitalet uppgick denna till ca -2,9 MSEK under Q1-24, motsvarande ca -1 MSEK/månad. Med hänsyn till CirChems kassa om 12,9 MSEK vid utgången av mars 2024 och antagandet om en burn rate i linje med Q1-24, är CirChem finansierade tills Q2-25, allt annat lika. Således anses den finansiella ställningen möjliggöra för Bolaget att fortsätta ta viktiga operativa kliv framgent.

- Upprepar värderingsintervallet

CirChems Q1-rapport bekräftar den tidigare inledda trenden och det starka momentum som råder, där CirChem försäljningsmässigt är på rätt väg. Vi väljer därför att lämna vår prognos oförändrad och upprepar därmed vårt värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

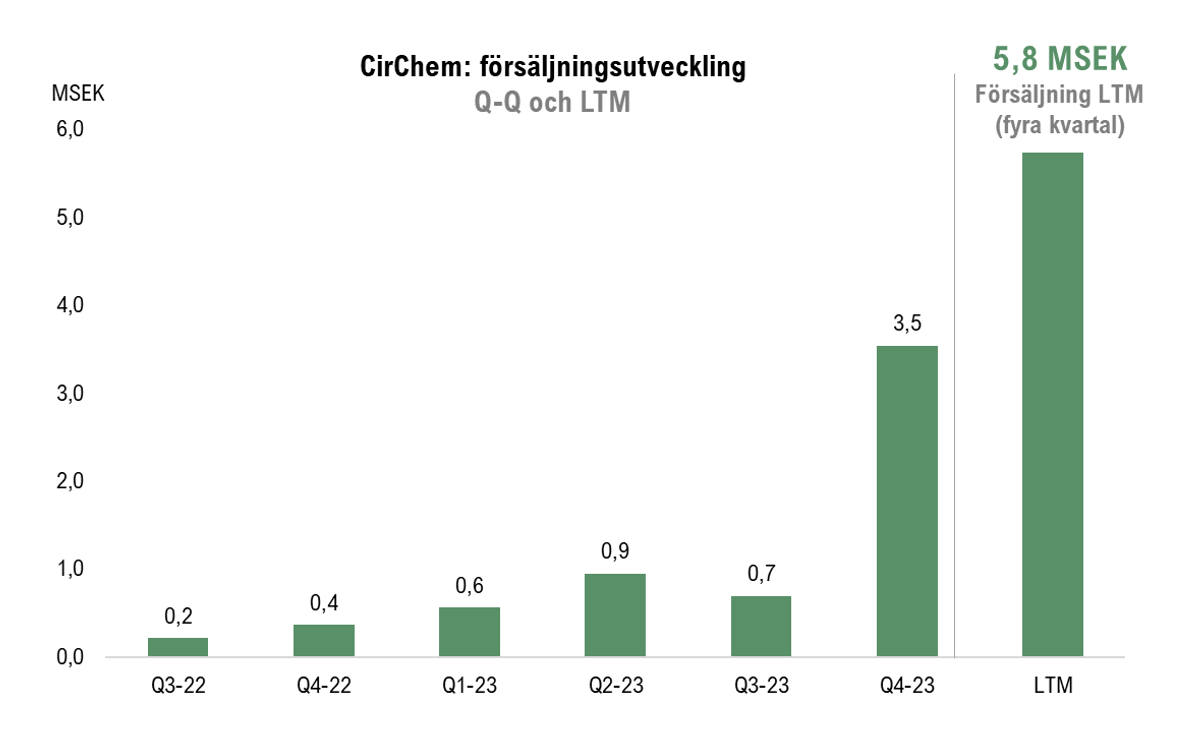

Fortsätter att sätta nya rekord

CirChem har nyligen presenterat sin Q4-rapport där vi vill betona att det faktum att CirChem lyckas öka sin försäljning med 867 % till 3,5 MSEK under kvartalet, och samtidigt upprätthålla en bibehållen kostnadsmassa, är en mycket anmärkningsvärd prestation. Att Bolaget dessutom fortsätter att leverera kvartal till kvartal sedan den nya ledningsgruppen tillträdde anser vi ingjuter ett stort förtroende. CirChem fortsätter att utvecklas i bra takt, varför vi står fast vid våra tillämpade värderingsantaganden och upprepar vårt motiverade bolagsvärde om 267 MSEK i ett Base scenario, motsvarande 9,2 kr (9,2) per aktie.

- Rekordförsäljning och resultat

Under Q4-23 uppgick CirChems nettoomsättning till 3 540 KSEK (366), vilket är en kraftig ökning mot jämförbart kvartal, motsvarande en tillväxt om 867 %. Den rekordhöga försäljningen för ett enskilt kvartal kan även ställas i relation till CirChems försäljning under helåret 2022, vilken uppgick till 591 KSEK, såväl som vårt eget estimat om 1 500 KSEK i ett Base scenario. I kombination med en stabil kostnadsbas bidrog den kraftiga försäljningsökningen till att CirChem kunde rapportera ett EBIT-resultat om -1 601 KSEK (-5 912) vilket, om än negativt, är det bästa resultatet i Bolagets historia för ett enskilt kvartal. Vi har tidigare i vår analys räknat med möjligheten att CirChem ska kunna visa svarta siffror på månadsbasis omkring årsskiftet 2023/2024, där vi ser Q4-rapporten som ett bevis på detta.

- Samarbete med ledande aktör inom fordonsindustrin

Tidigare i februari meddelade CirChem att de inlett en pilotstudie i med en ledande aktör inom fordonsindustrin, där syftet är att utvärdera och verifiera kvaliteten och logistiken avseende cirkulär återvinning av lösningsmedel. Fordonsbranschen är generellt trögrörlig, särskilt när det gäller investeringar i nya tekniker och lösningar – exempelvis krävdes det sju månader av granskning och utvärdering av CirChem för att ens komma till nuvarande pilotstadie. Fördelen men denna trögrörlighet är att om CirChem väl kommer inför dörren hos denna aktör, kommer den positionen troligen kunna bibehållas över en längre tid vilket således kan ge upphov till stabila intäktsströmmar. Vidare sänder det en stark signal till övriga branschaktörer. Med en sådan kvalitetsstämpel blir det enklare för CirChem att inleda ytterligare samarbeten.

- Stabil finansiell position

CirChems burn rate uppgick till ca 1,3 MSEK/månad under Q4-23. Vid ett antagande om en liknande kapitalförbrukning framgent och en kassa om 16,6 MSEK vid utgången av december 2023, skulle CirChem vara finansierade tills Q3-24, allt annat lika. Med det sagt så har CirChem även tillgång till ytterligare skuldfinansiering vilket skulle innebära att CirChem kan vara finansierade längre än så. Vidare hade CirChem per den sista december ca 2 MSEK i kortsiktiga fordringar, vilka under kommande månader kan bidra till att stärka rörelsekapitalet. Med detta i åtanke, samt en förväntan om en fortsatt ökad försäljning, anser vi i linje med tidigare att CirChem har tillräckligt god likviditet för att kunna fortsätta ta viktiga kliv framåt i sin expansion.

7

Värdedrivare

6

Historisk lönsamhet

4

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Godkännanden på plats som möjliggör ökad produktionsnivå

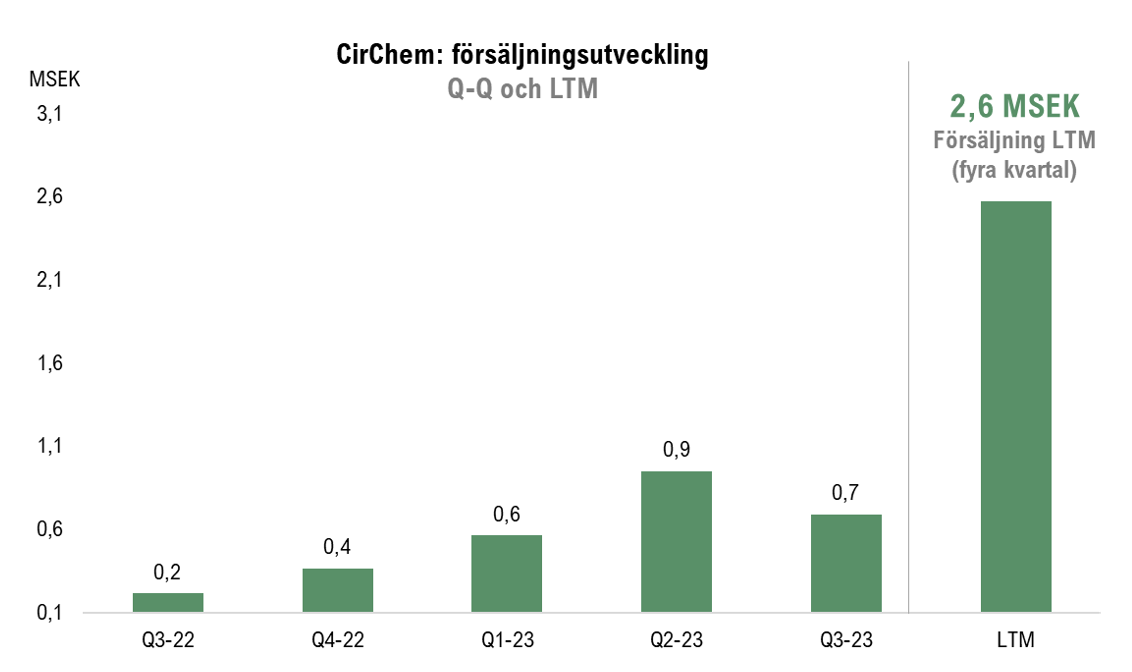

CirChems kommersiella resa fortsätter och på rullande basis uppgår Bolagets intäkter nu till ca 2,6 MSEK, vilket är en ny högstanivå i CirChems historia. CirChem har under sommaren slutfört byggnationen av lagret i Vargön vilket innebär en utökad lagerkapacitet till 350 ton och med godkännanden på plats har CirChem påbörjat en successiv ökning av sin beläggningsgrad. Det möjliggör därmed fortsatt ökade försäljningsnivåer. Utifrån nuvarande estimat samt tillämpade värderingsantaganden i denna analysuppdatering upprepar vi vårt motiverade bolagsvärde om 267 MSEK i ett Base scenario, motsvarande 9,2 kr (9,2) per aktie.

- Den kommersiella resan fortsätter

Under Q3-23 uppgick CirChems nettoomsättning till 693 KSEK (216), vilket således är en kraftig ökning mot jämförbart kvartal 2022, motsvarande en tillväxt om 221 %. Intäkterna är helt hänförliga till försäljning av återvunnet lösningsmedel där vi ser tillväxten som ytterligare en bekräftelse på att CirChems kommersiella resa har ett bra momentum. Omsättningen under årets första nio månader 2023 är dessutom +880 % högre än jämförbar period 2022 och sett till de senaste fem kvartalen uppvisar CirChem en tydligt positiv försäljningstrend. Med tanke på rådande momentum räknar vi med att CirChem har goda möjligheter att avsluta året starkt och presentera en god försäljningstillväxt även för årets sista kvartal.

- God kostnadskontroll även under Q3

Utöver god tillväxt lyckades CirChem även under Q3-23 bibehålla en god kostnadskontroll. Under kvartalet uppgick de totala rörelsekostnaderna till ca 4,1 MSEK, att jämföra med 4,7 MSEK under jämförbar period 2022 och 5,6 MSEK under föregående kvartal i år (Q2-23). Detta illustrerar den skalbarhet som Bolagets affärsmodell möjliggör. Rörelseresultatet (EBIT) uppgick under Q3-23 till -3,5 MSEK (-3,0), vilket därmed var en försämring mot föregående år. Det ska då dock tilläggas att CirChem under Q3-22 aktiverade 1,5 MSEK vilket rent redovisningsmässigt bokförs som en intäkt, och således stärker rörelseresultatet. CirChem har sedan dess inte aktiverat något arbete för egen räkning, varför en direkt jämförelse med Q3-22 blir missvisande. Justerat för detta uppgick EBIT-resultatet under Q3-22 till

-4,5 MSEK, vilket därmed innebär att CirChem de facto levererar ett operativt bättre rörelseresultat under Q3-23 jämfört med 2022.

- Potential till värdeutveckling

Q3-rapporten bekräftar den tidigare inledda trenden där CirChem visar att bolaget försäljningsmässigt är på rätt väg, varför vi väljer att behålla vårt motiverade värderingsintervall. Med knappt tre veckor kvar av 2023 ser vi dock att vårt Base- och Bull scenario i termer av värde per aktie kommer att kunna realiseras först under år 2024.

7

Värdedrivare

6

Historisk lönsamhet

4

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

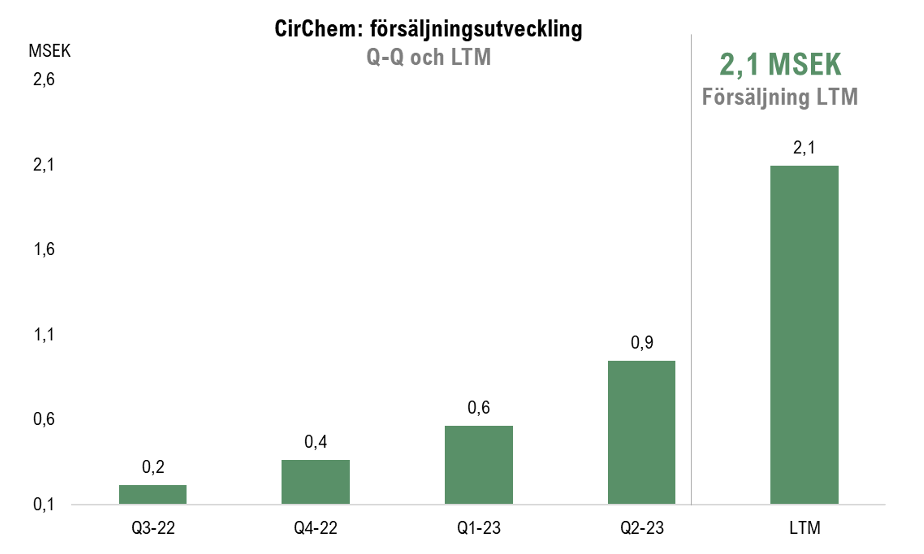

Fortsätter att öka försäljningen

CirChems intäkter fortsätter att öka och uppgick till nära miljonen under årets andra kvartal – på rullande basis uppgår Bolagets intäkter nu till ca 2,1 MSEK vilket är den högsta nivån i CirChems historia. CirChem har under sommaren slutfört byggnationen av lagret i Vargön vilket innebär en utökad lagerkapacitet från 100 ton till 350 ton och inväntar nu de slutliga godkännandena från berörda myndigheter. När detta har erhållits så kan CirChem börja hantera ännu högre volymer, vilket därmed möjliggör fortsatt ökade försäljningsnivåer. Utifrån nuvarande estimat samt tillämpade värderingsantaganden i denna analysuppdatering upprepar vi vårt motiverade bolagsvärde om 267 MSEK i ett Base scenario, motsvarande 9,2 kr (9,2) per aktie.

- Visar nytt intäktsrekord…

Under det andra kvartalet 2023 uppgick CirChems nettoomsättning till 949 KSEK (2), vilket således är en kraftig ökning mot jämförbart kvartal 2022, såväl som föregående kvartal i år (Q1-23) då omsättningen uppgick till 564 KSEK, motsvarande en tillväxt om 68 %. Intäkterna är hänförliga till försäljning av återvunnet lösningsmedel där vi ser tillväxten som ytterligare en bekräftelse på att CirChems kommersiella resa har ett bra momentum. Omsättningen under Q2-23 är dessutom 61 % högre än hela försäljningen under 2022, och sett till de senaste fyra kvartalen uppvisar CirChem en tydlig försäljningsökning

Q-Q. Inför kvartalsrapporten hade vi estimerat en omsättning omkring 600 KSEK, vilket CirChem således överträffade.

- … i kombination med lägre kostnader

Tillväxt tenderar att kosta men under årets andra kvartal är det tydligt att CirChem har lyckats leverera en ökad omsättning i kombination med en bibehållen kostnadskontroll. Under Q2-23 uppgick de totala rörelsekostnaderna till ca 5,6 MSEK, att jämföra med 7,1 MSEK under jämförbar period 2022 och 6,5 MSEK under föregående kvartal i år (Q1-23). Detta illustrerar den skalbarhet som CirChems affärsmodell möjliggör. Vid fortsatt ökad försäljning, med god bruttomarginal, kan CirChem därmed öka sin rörelsemarginal snabbt. I förhållande till Bolagets intäkter uppgick rörelseresultatet (EBIT) under Q2-23 till -4,6 MSEK (-6,3), vilket därmed är en klar förbättring mot dels föregående år, dels föregående kvartal.

- Upprepar värderingsintervallet

Q2-rapporten bekräftade den tidigare inledda trenden där CirChem visar att bolaget försäljningsmässigt är på rätt väg. Vi väljer därför att lämna vår prognos oförändrad och upprepar därmed vårt värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

7

Värdedrivare

2

Historisk lönsamhet

4

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

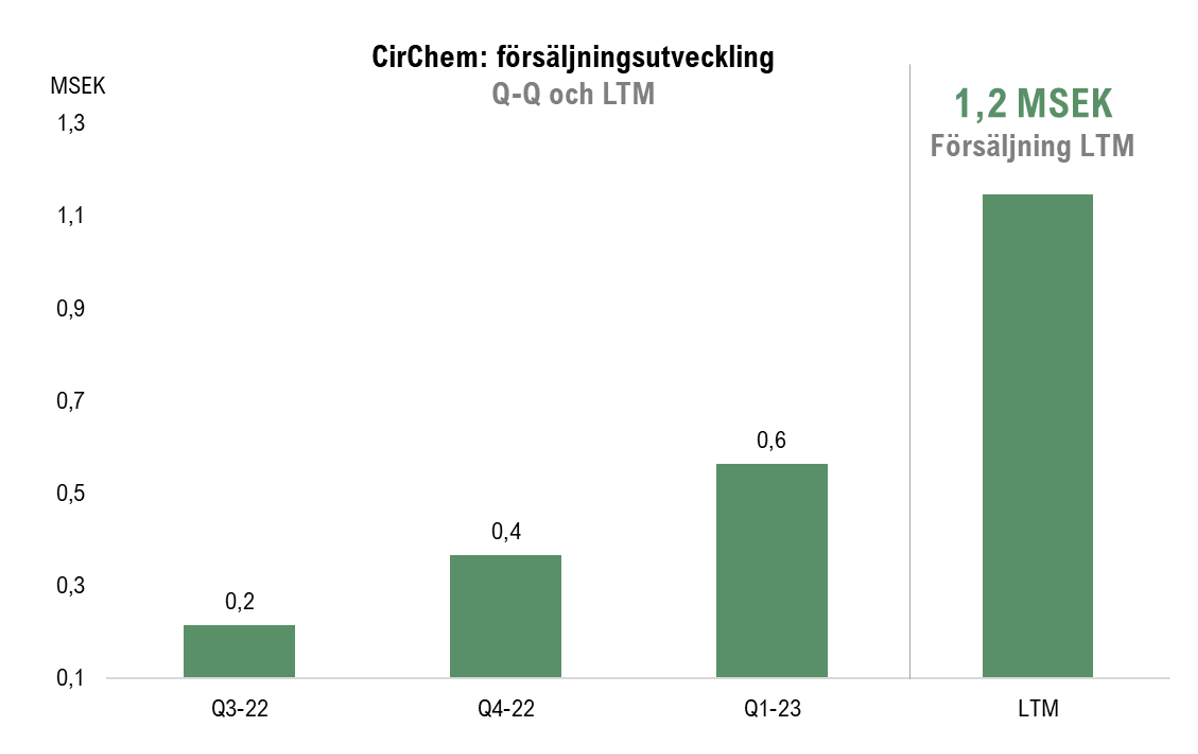

Visar kommersiella framsteg

CirChems intäkter uppgick till 564 KSEK under Q1-23, att jämföra med 366 KSEK under föregående kvartal (Q4-22), motsvarande en tillväxt om 54 %. Nettoomsättningen är helt hänförlig till försäljning av återvunnet lösningsmedel där vi ser tillväxten som ett tydligt bevis på att CirChems kommersiella resa har ett bra momentum. Omsättningen under Q1-23 är dessutom i nära linje med hela försäljningen under 2022, och sett till de senaste tre kvartalen uppvisar CirChem en tydlig försäljningsökning Q-Q. Utifrån nuvarande estimat samt tillämpade värderingsantaganden i denna analysuppdatering upprepar vi vårt motiverade bolagsvärde om 267 MSEK (267) i ett Base scenario, motsvarande 9,2 kr per aktie.

- Bevisar skalbarheten i affärsmodellen

Sett till CirChems rörelsekostnader var dessa lägre jämfört med föregående kvartal (Q4-22). Trots en bra tillväxt har CirChem därmed kunnat uppvisa en relativt fast kostnadsbas, vilket är ett resultat av den skalbarhet som Bolagets affärsmodell möjliggör. Vi räknar med att denna effekt kommer att fortsätta visa sig under kommande kvartal.

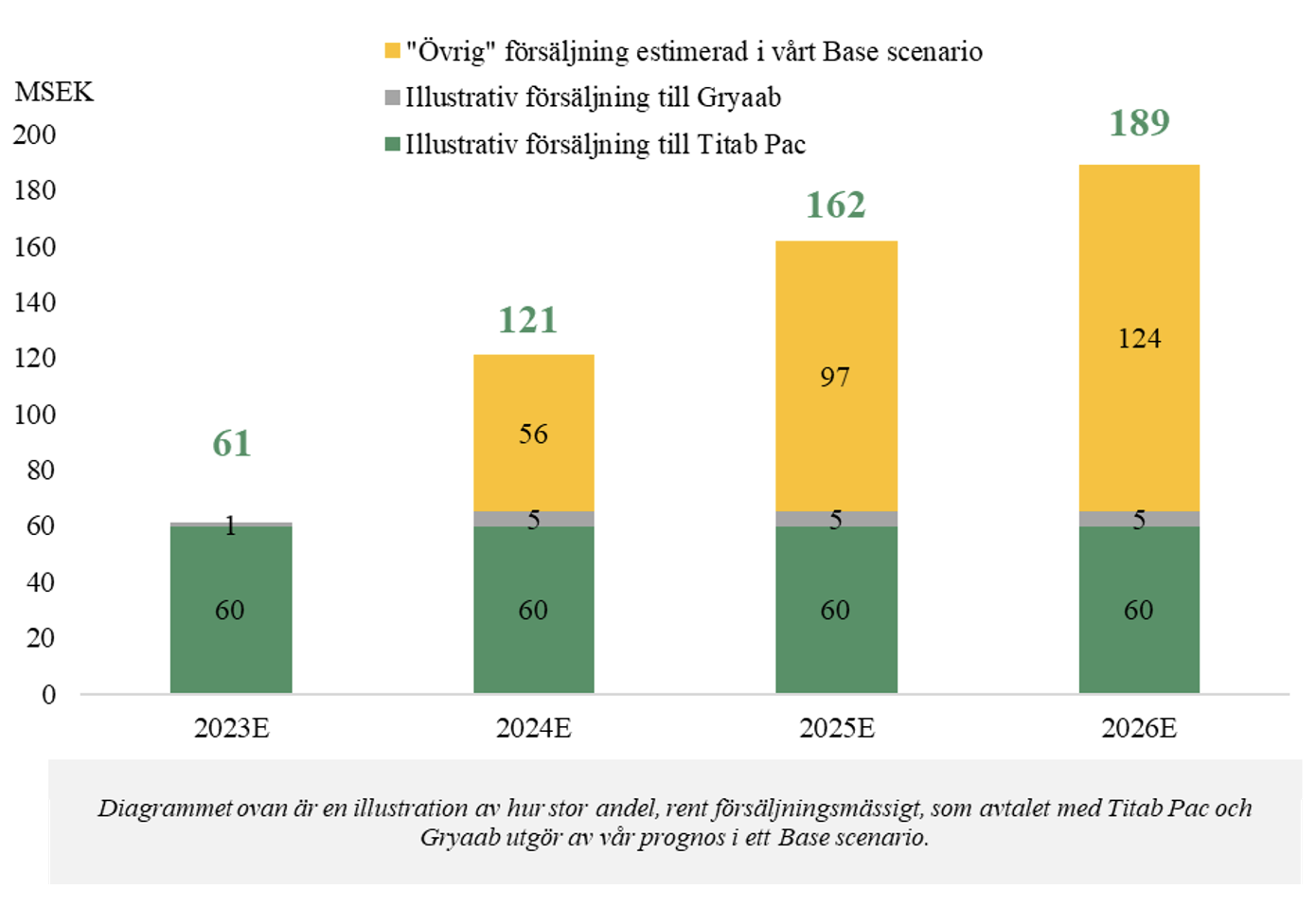

- Har tecknat ytterligare ett viktigt ramavtal

Utöver intäktsbidrag är ramavtalet från april med Gryaab av stor strategisk vikt och kan utgöra en dörröppnare för fler liknande affärer framgent. Gryaab driver ett av Nordens största reningsverk vilket tar hand om avloppsvattnet från omkring 800 000 personer. Givet att CirChem kan bevisa sig vara en kvalificerad leverantör till Gryaab borde detta rimligen kunna resultera i ett växande intresse från andra stora reningsverk i Norden. Vi räknar därför med att CirChem kommer att kunna kommunicera ytterligare liknande avtal under de närmaste kvartalen, vilket således skulle kunna utgöra en stark värdedrivare i aktien.

- Upprepar värderingsintervallet

Q1-rapporten visar försäljningsmässigt att CirChem är på rätt väg, samtidigt som Bolaget har en bra bit kvar till vår tidigare helårsprognos för 2023, även om befintliga ramavtal kan komma att ge bra bidrag redan i år. Vi väljer därför att sänka vår omsättningsprognos för 2023 i samband med denna analysuppdatering men betonar samtidigt att intäkterna från de vunna ramavtalen är nära till hands för CirChem, varför det egentligen handlar om när i tiden CirChem rent operativ kan börja hantera ännu större volymer och därmed vad som intäktsmässigt kan ”bokföras” på den ena eller andra sidan om årsskiftet 2023/2024. I praktiken innebär vår justering för 2023 således en intäktsförskjutning, där en större del av intäkterna estimeras landa i 2024. Med det sagt tror vi fortsatt att CirChem kan närma sig lönsamhet på månadsbasis redan omkring årsskiftet 2023/2024. Vad gäller värderingsintervallet lämnar vi därmed detta oförändrat, dock justeras värdet per aktie i samtliga våra scenarion till följd av ett något lägre antal tillkommande aktier från den tidigare företrädesemissionen. Vi hade innan utfallet blev känt räknat med full teckning, att jämföra med det faktiska resultatet om 85 %.

7

Värdedrivare

2

Historisk lönsamhet

4

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Laddar för att skala upp

CirChem har nyligen presenterat sin Q4-rapport vilken var i nära linje med våra förväntningar och under februari fyller Bolaget på kassan via en företrädesemission om ca 41 MSEK, säkerställd upp till 85 %. Utifrån nuvarande estimat samt tillämpade värderingsantaganden i denna analysuppdatering upprepar vi vårt motiverade bolagsvärde om 267 MSEK (267) på 2023 års prognos i ett Base scenario. Med hänsyn till den kapitalstruktur som kommer att gälla efter att den pågående företrädesemissionen avklarats, där vi antar full teckning, översätts detta till ett motiverat värde per aktie om 8,6 kr. Detta är i termer av värde per aktie lägre än i vår analys från i december, vilket dock enbart är en teknisk justering till följd av ett ökat antal aktier efter företrädesemissionen, då vi som nämnt behåller vårt tidigare motiverade bolagsvärde i absoluta tal om 267 MSEK för CirChem.

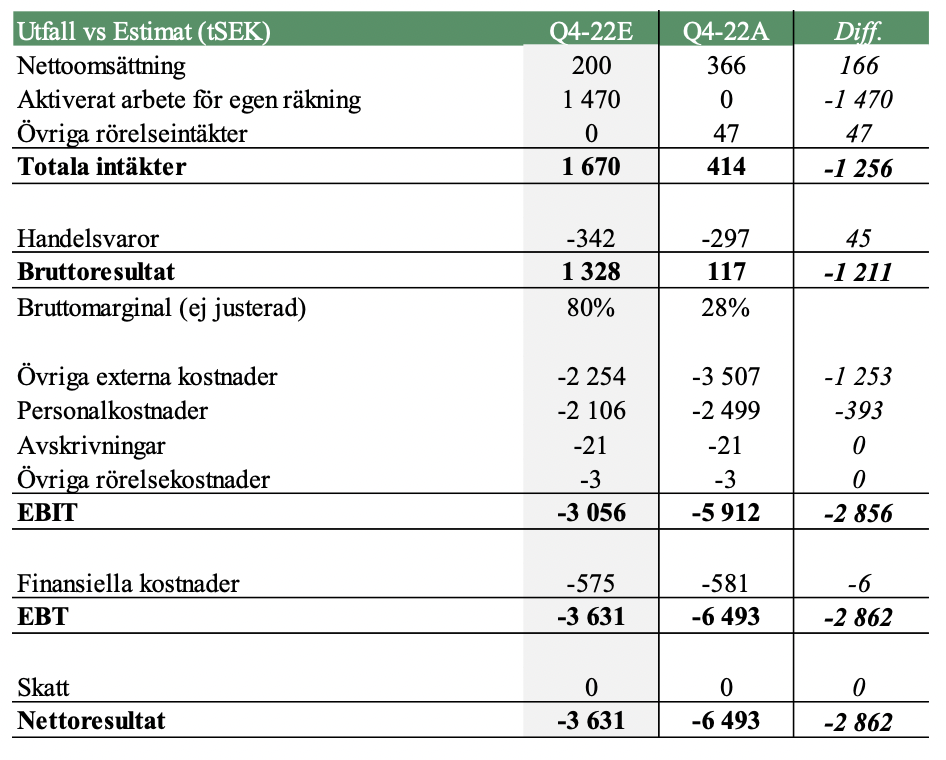

- Ser tecken på att produktionen börjar öka

Under Q4-22 uppgick CirChems nettoomsättning till 366 KSEK, att jämföra med 216 KSEK under föregående kvartal (Q3-22), vilket innebär en tillväxt om 70 %. Det ser vi som ett tydligt tecken på att CirChem har börjat skala upp sin produktion. Sett till de totala rörelsekostnaderna uppgick dessa till ca

6,3 MSEK, att jämföra med 4,7 MSEK under föregående kvartal (Q3-22). Den huvudsakliga förklaringen till ökningen är högre externa kostnader, vilket dock är helt naturligt då CirChem som nämnt har börjat skala upp produktionstakten, vilket initialt resulterar i exempelvis underhållskostnader, tillsynsrelaterade kostnader m.m. Dessa förväntas inte öka i takt med en stigande försäljning, vilket möjliggör en högre marginal vid högre volymer. Givet en ökad volym såväl som en optimerad produktmix ser vi att CirChem bör kunna leverera rörelse-marginaler omkring 20 % över tid.

- Flera värdedrivare under året…

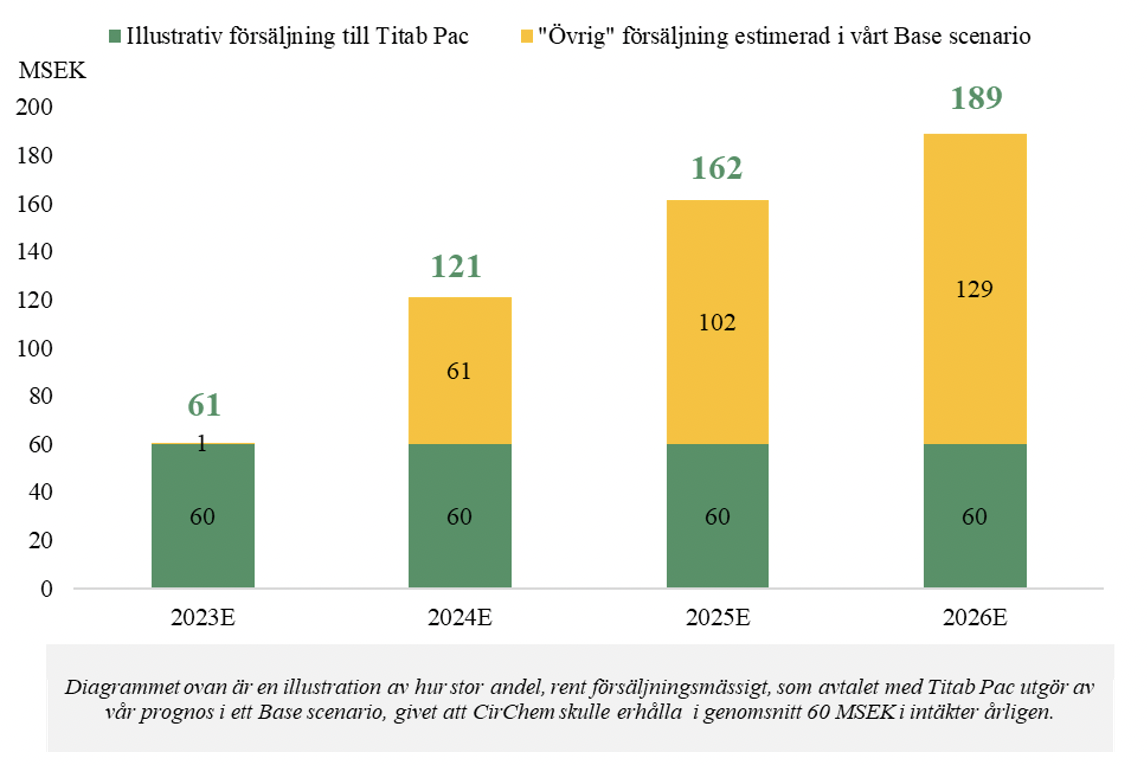

2022 var ett spännande år för bolaget och vi tror att CirChem kommer att bli minst lika intressanta att följa under år 2023, där vi ser att det finns flera värdedrivare under kommande kvartal. Utifrån redan befintliga avtal räknar vi med att försäljningen ska kunna öka kraftigt under året, och att CirChem kan närma sig lönsamhet. I ett Base scenario estimerar vi att försäljningen kan stiga till ca 61 MSEK år 2023, vilket i kombination med relativt fasta rörelsekostnader kan möjliggöra att CirChem når lönsamhet mot slutet av året. Fler försäljningsavtal under året kan även komma att bidra ytterligare till detta. En viktig faktor för att kunna skala upp kommer även bl.a. vara CirChems lagerkapacitet, vilken vi räknar med kommer att byggas ut i etapper. En första bygglovsansökan om ytterligare 250 ton har redan har lämnats in.

- … vilka möjliggörs av en påfylld kassa

Företrädesemission om 41 MSEK är säkerställd upp till 85 % vilket kommer stärka kassan väsentligt, där merparten av likviden är avsedd för bl.a. uppskalning och kapacitetsutbyggnad av anläggningen i Vargön, samt driftskapital.

7

Värdedrivare

2

Historisk lönsamhet

4

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Redo att ta nästa kliv

Det femåriga avtalet med Stena Recycling innebär att CirChem täcker nära 80 % av den kapacitet som anläggningen i Vargön har tillstånd att hantera. Det är minst sagt ett kommersiellt genombrott och får anses tillhöra en av de största milstolparna i CirChems historia. Bolaget har under hösten även tecknat ett flertal kundavtal, en viktig pusselbit då det är vid försäljning av den återvunna produkten som CirChem erhåller huvuddelen av sina intäkter. Vad gäller Q3-rapporten uppvisade CirChem lägre rörelsekostnader än väntat, vilket vi såklart ser positivt på. Vi upplever att CirChem har ett bra momentum och utifrån gjorda estimat samt tillämpade värderingsantaganden i denna analysuppdatering höjer vi vårt motiverade värde per aktie till 15,5 kr (10,1) på 2023 års prognos i ett Base scenario.

- Genombrottsavtal med Stena Recycling

Avtalet med Stena Recycling innefattar rening av löpande insamling av lösningsmedel motsvarande en volym om upp till 15 000 ton per år, där CirChems intäkter genereras i samband med försäljning av det renade återvunna lösningsmedel till industrin. Avtalet säkerställer således att CirChem har tillgång till ”insatsvaran”, varpå det nu handlar om att maximera befintliga säljavtal.

- Viktigt att optimera driften

Utöver försäljningsarbetet är det av stor vikt att CirChem är framgångsrika i sin drift av produktionsanläggningen. Det kan låta som en självklarhet, men är samtidigt något CirChem måste hantera väl. För att anläggningen ska kunna nå sin fulla potential krävs, utöver en full beläggningsgrad, kompetenta driftsoperatörer för att kunna optimera hanteringen av inkommande lösningsmedel. Om det görs på rätt sätt kommer det inte bara möjliggöra en högre output i termer av försäljningsvolym, utan också en högre marginal i rörelsen.

- Kan närma sig lönsamhet i slutet av 2023

CirChem har genom det kommersiella avtalet tagit ett stort kliv, varför vi i denna analysuppdatering höjer vår försäljnings- och resultatprognos. Dessutom visade Q3-rapporten på relativt lägre rörelsekostnader och vi bedömer att utrymme finns för en fortsatt minskad kostnadsnivå framgent. Det, i kombination med en förväntan om stigande försäljning, gör att vi räknar med lönsamhet under slutet av år 2023 för CirChem.

- Höjer värderingsintervallet

Då vi anser att CirChem, genom avtalet med Stena Recycling, har intagit en helt ny position vad gäller förväntad tillväxt och lönsamhet kommande kvartal, höjer vi det bolagsvärde som vi tidigare ansett varit motiverat i samtliga av våra tre scenarion Base-, Bull och Bear. Vårt aktuella värderingsintervall framgår i denna analys.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Tar en allt större plats i industrin

CirChem uppnådde en minst sagt viktig milstolpe när mark- och miljödomstolen beviljade Bolagets ansökan om miljötillstånd för en kapacitet om 20 000 ton per år i Vargön. Domen vann laga kraft under juli 2022 och CirChem fortsätter nu förberedelserna för utbyggnaden. Även om de stora intäkterna kommer ta lite längre tid än vad vi tidigare räknat med anser vi att Bolaget har ett bra momentum och försätter ta steg i rätt riktning. Utifrån gjorda estimat samt tillämpade värderingsantaganden i denna analysuppdatering härleder vi ett nuvärde per aktie om 10,1 kr i ett Base scenario.

- Kan förhandla om större volymer

Att CirChem fick sitt miljötillstånd på plats var viktigt då det gör att Bolaget med större kraft kan rikta sitt fokus mot att fortsätta knyta till sig fler kunder samt skala upp redan befintliga samarbetsavtal och pilotprojekt. Vi ser även att det kommer vara enklare för CirChem att förhandla och skriva kontrakt för volymer som överstiger nuvarande kapacitet. CirChem har bra momentum och under augusti återkom Swed Handling, som först tecknade ett treårigt avtal under maj omfattande 100 årston återvunnet aceton, och tecknade ännu ett treårigt avtal som omfattar 120 årston återvunnen aceton – med dessutom en högre renhet än tidigare överenskomna volymer.

- Ett tydligt fokus framåt

Utöver att fortsätta föra kunddialogar kommer de närmaste två åren att präglas av en stegvis utbyggnad av anläggningens kapacitet, där byggnationen kommer att ske i etapper. Utifrån strategin att bygga ut i takt med att kundavtal tecknas minskar även den operationella risken, något vi såklart ser positivt på. Det utökade miljötillståndet ger även CirChem möjlighet att öka lagervolymerna i Vargön från nuvarande 100 ton till 1 000 ton. Det ökar Bolagets flexibilitet när det gäller att hantera ingående och utgående leveranser, något som även kan bidra till ett mer kontrollerat rörelsekapital.

- Justerat värderingsintervall

CirChem uppvisar ännu inga större intäkter varför vi i samband med denna analysuppdatering justerar ner vårt helårsestimat för 2022, samtidigt som vi, till följd av det utökade miljötillståndet, lämnar våra estimat oförändrade för 2023 och framåt. Vad gäller vår applicerade EV/EBTDA-multipel har vi antagit en försiktigare ansats och justerar från tidigare 12x till istället 10x på 2026 års prognos. Detta, i kombination med det rådande avkastningskravet i marknaden resulterar i ett lägre värderingsintervall, vilket framgår i denna analys. Med det sagt vill vi understryka att vi fortsatt anser att CirChem rent operativt tar steg i rätt riktning, men att det inte går att ignorera befintligt marknadssentiment ur ett värderingsperspektiv. Att nuvarande Market Cap om 29 MSEK faktiskt understiger Bolagets materiella tillgångar och kassa, anser vi bjuder in till en attraktiv risk reward.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Gör sig redo för utbyggd kapacitet

CirChem presenterade nyligen sin Q1-rapport vilken var i linje med våra estimat. Bolaget fortsätter teckna viktiga kundavtal och den 9 juni ska huvudförhandlingen i Mark- och miljödomstolen ske avseende det utökade tillståndet om att hantera en årsvolym om 20 000 ton. Hur detta faller ut kan potentiellt komma att utgöra en stark trigger i aktien. Trots en turbulent omvärld anser vi att CirChem fortsätter ta steg framåt, och utifrån gjorda estimat samt tillämpade värderingsantaganden i denna analysuppdatering härleder vi ett nuvärde per aktie om 12,8 kr på 2022 års prognos.

- Fortsatt god kostnadskontroll

Under Q1-22 uppgick CirChems rörelsekostnader till -5,9 MSEK, att jämföra med ca -5,6 MSEK under Q4-21. Det blir således tydligt att CirChem har utvecklats med en god kostnadskontroll även under årets inledande månader. Sett till vår helårsprognos utvecklas därmed CirChems kostnadsbas i linje med våra estimat.

- Har finansiella muskler

I vår förra analys hade vi estimerat att CirChems kassa skulle uppgå till omkring 28-29 MSEK vid utgången av mars, att jämföra med faktiskt utfall om ca 7,7 MSEK. Dock är förklaringen till den stora diskrepansen att CirChem först under april erhöll tidigare nettoemissionslikvid om ca 20 MSEK. Skulle detta istället ha inkommit under mars hade likviden ”hunnit” tillgodoräknas sista balansdagen i Q1 (31 mars), varpå CirChems kassa hade uppgått till ca 28 MSEK och således varit i linje med vår prognos.

- Viktig förhandling med Mark- och miljödomstolen

Vad gäller ansökan om utökat miljötillstånd till 20 000 ton per år har CirChem fått beskedet att huvudförhandling äger rum hos Mark- och miljödomstolen den 9 juni. Därefter kommer det dröja ytterligare en tid innan beskedet kommer. Att CirChem skulle få ett tillstånd på plats innebär att det blir enklare att förhandla och skriva kontrakt med kunder för volymer som överstiger dagens kapacitet. Vi ser således fortsatt att ett tillstånd skulle utgöra en stark värdedrivare, och att detta kan komma att ske innan årets slut.

- Justerat värderingsintervall

Med Q1-rapporten presenterad, där intäkterna likt väntat var på låga nivåer, har CirChem en bit kvar till vår helårsprognos för 2022. Med ett utökat miljötillstånd som potentiellt ligger nära väljer vi dock att i denna uppdatering lämna våra estimat oförändrade. Vad gäller vår applicerade EV/EBTDA-multipel har vi däremot antagit en försiktigare ansats och justerar från tidigare 14x till istället 12x på 2026 års prognos. Detta, i kombination med en högre diskonteringsränta till följd av ett ökat avkastningskrav i marknaden, resulterar i ett lägre värderingsintervall, vilket framgår i denna analys. Med det sagt vill vi understryka att vi fortsatt anser att CirChem rent operativt tar steg i rätt riktning, men att det inte går att ignorera befintligt marknadssentiment ur ett värderingsperspektiv.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Finansiella muskler möjliggör utbyggnad

CirChem presenterade nyligen sin Q4-rapport, vilken var i linje med våra förväntningar. Även om Bolaget under inledningen av 2022 varit drabbade av Covid-19 ser vi att steg fortsatt tas mot att bli en större aktör inom återvinning av lösningsmedel. Att kassan fyllts på rejält under februari ser vi såklart positivt på, då detta bidrar till att möjliggöra den planerade utbyggnaden av anläggningen i Vargön. Eftersom CirChem fortsätter ta kliv framåt, samt med hänsyn till den aktuella kapitalstrukturen efter genomförd företrädesemission, upprepar vi vårt värderingsintervall i termer av motiverat bolagsvärde i ett Base scenario. Med hänsyn till de nu 16M utestående aktierna, motsvarar det ett nuvärde om 16,1 kr per aktie.

- Fortsatt ökat intresse

Med CirChems erbjudande kan aktörer öka sin återvinning, minska kostnader för förbränning samt korta ned långa, och i många fall internationella, transportsträckor. I ljuset av ökad geopolitisk oro har dessutom allt fler aktörer börjat överväga att minska sitt beroende av insatsvaror från ”riskfyllda” områden. Detta gynnar en aktör likt CirChem.

- Har fyllt på kassan

Under februari tillfördes CirChem ca 20 MSEK i nettolikvid via den tidigare annonserade företrädesemissionen. Med hänsyn till detta, och ett antagande om att Bolagets kapitalförbrukning under Q1-22 varit i linje med Q4-21, d.v.s. -2 MSEK/månad, uppskattar vi att CirChems kassa uppgår till omkring 28-29 MSEK per den sista mars 2022. Befintlig kassa antas primärt vara öronmärkt för fortsatt utveckling av CirChems kärnverksamhet, där vi anser att Bolaget vilar på en stark finansiell ställning vilket möjliggör den planerade utbyggnaden av anläggningen i Vargön, vilket i sin tur kommer leda till att CirChem kan ta emot större volymer från kunder.

- Justerat värderingsintervall efter emission

Vi anser att CirChem utvecklas enligt plan, varför vi därmed håller fast vid det bolagsvärde som vi tidigare ansett varit motiverat i samtliga av våra tre scenarion Base-, Bull och Bear. Dock, med hänsyn till företrädesemissionen och efterföljande balansräkning, justeras vårt värderingsintervall i termer av värde per aktie.

- Pandemin påverkar

Även om vi närmar oss eftermattningen från den pandemin som hållit världen i ett järngrepp under snart två års tid, så är Covid-19 fortfarande en högst påverkande faktor för samhället och aktörer i stort. För CirChems del så har organisationen varit drabbade av Covid-19 under första kvartalet 2022, vilket har resulterat i försenade testkörningar och rening av inkommande lösningsmedel, vilket i sig har inneburit lägre intäkter. Det gör att vi räknar med att den kommande Q1-rapporten, vilken enligt kalendern ska publiceras den 24 maj, kommer att visa låga intäktsnivåer.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Radar upp avtal efter avtal

CirChem har tecknat viktiga avtal med Stena Recycling och nu senast med ett tillverkande läkemedelsbolag i Sverige. Avtalen är viktiga i den bemärkelse att de utgör ett kvitto på att CirChems affärsmodell är attraktiv. Utöver att följa utvecklingen kring dessa samarbeten är vår blick fortsatt riktad mot den tidigare inlämnade ansökan om ett utökat miljötillstånd i Vargön om att hantera 20 000 ton lösningsmedelsavfall per år, vilket är en förutsättning för att CirChem ska kunna uppvisa en högre tillväxt. Givet ett godkännande estimerar vi att EBITDA-resultatet successivt kan stiga och tills år 2026 uppgå till 30 MSEK. Baserat på en applicerad målmultipel och diskonteringsränta ser vi ett nuvärde per aktie om 20,1 kr i ett Base scenario.

- Fortsatt god kostnadskontroll

Under Q3-21 uppgick CirChems totala rörelsekostnader till -4,8 MSEK (-4,0), vilket procentuellt är en ökning om 20 %, samtidigt som det i termer av absoluta tal (0,8 MSEK) är lågt, varför vi inte drar några stora växlar kring detta. Bolagets rörelseresultat (EBIT) uppgick till -4,5 MSEK under Q3-21, att jämföra med -3,3 MSEK under årets andra kvartal. Sett till vår helårsprognos för 2021 utvecklas därmed CirChems totala kostnadsbas i nära linje med våra estimat, även om de externa kostnaderna ligger något över våra förväntningar.

- Positivt kassaflöde under kvartalet

Vid utgången av Q3-21 uppgick CirChems kassa till 10,5 MSEK, att jämföra med 10,0 MSEK vid utgången av juni, vilket således innebär att kassaflödet stärktes med 0,5 MSEK. Vi ser positivt på att CirChem kan uppvisa ett positivt kassaflöde, där den primära drivaren är en ökning av balansräkningsposten ”Övriga skulder”, vilken ökat från ca 2,2 MSEK under Q2-21 till 7,8 MSEK under Q3-21 (+5,6 MSEK). Det har således bidragit till att rörelsekapitalet stärkts, vilket totalt uppgick till +6,5 MSEK under årets tredje kvartal. Utöver kassan, vid utgången av september, har även CirChem 10 MSEK i tillgängliga likvida medel från gällande kreditram.

- Avtal om fullskalig testkörning med läkemedelsbolag

CirChem har tecknat ett avtal med ett tillverkande läkemedelsbolag om fullskalig testkörning av ett använt lösningsmedel. När testkörningen genomförts med framgångsrikt resultat har läkemedelsbolaget för avsikt att ingå ett längre samarbete. Likt tidigare avtal med Stena Recycling sänder detta en stark signal till industrin såväl som till investerare om det teknik- och miljövärde CirChem möjliggör. Ett längre samarbetsavtal med läkemedelsbolaget ser vi som en potentiell trigger i aktien under år 2022.

- Mindre justeringar i vårt värderingsintervall

CirChem utvecklas i nära linje med våra förväntningar, även om de tänkta intäktsströmmarna tagit längre tid än vad vi tidigare räknat med. Vi gör därmed vissa justeringar i våra prognoser, vilket påverkar vårt värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Avtal med branschledare sänder en stark signal

Under juli antogs The European Green Deal med målbilden att EU ska bli den första klimatneutrala kontinenten tills år 2050. CirChem är fortsatt den enda kommersiella aktören i Norden som kan adressera behovet kring effektivare återvinning inom kemi- och läkemedelsbranschen, där ansökan om miljötillstånd tidigare har lämnats in gällande anläggningen i Vargön för att kunna hantera 20 000 ton lösningsmedelavfall per år. Parallellt med att ansökan hanteras pågår projekteringen av utbygganden, samtidigt som CirChem redan bearbetar nya kunder, vilket bl.a. resulterat i att Stena Recycling tecknat ett treårigt avtal med CirChem. Tills år 2026 estimerar vi fortsatt ett EBITDA-resultat om 30 MSEK, varför vi i samband med Q2-rapporten upprepar vårt nuvärde per aktie om 23,5 kr (23,5) i ett Base scenario.

- Minskade rörelsekostnader

Under Q2-21 uppgick de totala rörelsekostnader, inklusive kostnad sålda varor (KSV), till ca -4,0 MSEK, att jämföra med ca -5,3 MSEK under föregående kvartal (Q1-21). Rent procentuellt är det en minskning med 26 %, vilket vi, med tanke på det läget CirChem befinner sig idag, såklart ser positivt på. I förhållande till intäkter och bokfört aktiverat arbete, uppgick rörelseresultatet (EBIT) till -3,3 MSEK under Q2-21, att jämföra med -4,6 MSEK under Q1-21. Sett till vår helårsprognos för 2021 utvecklas därmed CirChems kostnadsbas i linje med våra estimat.

- Strategiskt lån stärker kassan

Vid utgången av Q2-21 uppgick CirChems kassa till 10 MSEK, att jämföra med 15,5 MSEK vid utgången av mars. Under Q2-21 uppgick därmed kassaflödet till ca -1,8 MSEK/månad. Givet en liknande kapitalförbrukning under kommande månader, och vårt estimat om att kassan per den sista juli uppgått till omkring 8 MSEK, skulle CirChem vara finansierade tills Q4-21. Bolaget har dock under augusti ingått ett kreditavtal om 15 MSEK, bl.a. för att säkerställa fortsatta förberedelser för utbyggnad av anläggningen i Vargön. Med hänsyn till krediten stärks den finansiella positionen och utifrån samma applicerade kapitalförbrukning per månad framgent, skulle CirChem vara finansierade tills Q3-22, allt annat lika.

- Nyckelavtal med ledande återvinningsaktör

Avtalet med Stena Recycling sänder en stark signal till industrin såväl som till investerare om det teknik- och miljövärde CirChem möjliggör och kan erbjuda. Det monetära värdet kring avtalet är inte känt, varför det kommer bli intressant att följa utvecklingen under kommande kvartal och vilka intäkter som kan genereras.

- Behåller vårt värderingsintervall

CirChem utvecklas fortsatt i linje med våra förväntningar och i samband med Q2-rapporten har vi endast gjort mindre förändringar i våra estimat. Vi väljer därmed att behålla vårt tidigare värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Fler kundavtal kan vara nära

Trycket ökar på effektivare återvinning inom kemi- och läkemedelsbranschen och CirChem, som den enda kommersiella aktören i Norden som kan adressera behovet, har flera pågående och långt gångna kunddialoger med stora internationella bolag. CirChem har även tagit de första kontakterna utanför Sverige och parallellt med ett utökat miljötillstånd i Vargön samt förberedelserna för utbyggnad, ser vi att fler kundavtal kan vara nära. Bolaget har ett First Mover Advantage, vilket med hänsyn till branschens inträdesbarriärer och inlåsningseffekter för slutkunder, kan bibehållas och skapa utrymme för en större marknadsandel. Tills år 2026 estimerar vi fortsatt ett EBITDA-resultat om 30 MSEK, vilket ligger till grund för ett nuvärde per aktie om 23,5 kr i ett Base scenario.

- Uppvisar god kostnadskontroll

Under årets första kvartal uppgick CirChems totala rörelsekostnader, inklusive kostnad sålda varor (KSV), till ca -5,4 MSEK, att jämföra med ca -4,4 MSEK under föregående kvartal (Q4-20). Rent procentuellt är det en större ökning om 22 %, samtidigt som det i termer av absoluta tal (1 MSEK) fortfarande är relativt lågt, varför vi inte drar några stora växlar kring detta. I förhållande till Bolagets intäkter och bokfört aktiverat arbete, uppgick rörelseresultatet (EBIT) till -4,6 MSEK under Q1-21, att jämföra med -4,0 MSEK under fjärde kvartalet 2020. Sett till vår helårsprognos för 2021 utvecklas CirChems kostnadsbas i linje med våra estimat.

- Stabil finansiell position

Vid utgången av Q1-21 uppgick CirChems kassa till ca 15,5 MSEK, att jämföra med 22,1 MSEK vid utgången av december. Under Q1-21 uppgick därmed det totala kassaflödet till ca -2,2 MSEK/månad. Givet en liknande kapitalförbrukning under kommande månader skulle CirChem vara finansierade tills Q4-21, allt annat lika. Om exempelvis hänsyn även tas till en ökad försäljning, vilket vi räknar med att CirChem kan leverera i år, stärker det såklart kassaflödet och således även likviditeten i Bolaget. Detta blir således en viktig faktor att bevaka utvecklingen kring under kommande månader.

- Utökat miljötillstånd kan bli en stark trigger

Utifrån vad vi kan utläsa i Q1-rapporten finns ett flertal tänkbara händelser att se fram emot framöver, t.ex. att den inlämnade ansökan om utökat miljötillstånd i Vargön om att hantera 20 000 ton per år, blir godkänd. Dessutom kan ytterligare kund- och partneravtal komma att ingås, parallellt med en ökad försäljning under resten av året.

- Behåller vårt värderingsintervall

CirChem utvecklas i linje med våra förväntningar och i samband med Q1-rapporten har vi valt att lämna våra prognoser oförändrade. Vi väljer därmed att behålla vårt tidigare värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

En flygande start sedan noteringen

EU-regleringar ökar trycket på effektivare återvinning inom kemi- och läkemedelsbranschen och idag är CirChem den enda aktören i Norden som kan adressera behovet. Under 2021 ligger fokus på fortsatta kunddialoger, att etablera kundavtal, söka tillstånd för utökat miljötillstånd i Vargön samt fortsätta förberedelserna för utbygganden av anläggningen. Som ensam aktör finns ett First Mover Advantage, vilket med hänsyn till branschens inträdesbarriärer och inlåsningseffekter för slutkunder, kan bibehållas och skapa utrymme för en större marknadsandel. Tills år 2026 estimerar vi fortsatt att omsättningen har stigit till ca 219 MSEK, vilket med ett EBITDA-resultat om 30 MSEK ligger till grund för ett nuvärde per aktie om 23,5 kr i ett Base scenario år 2021.

- Vidhåller målsättningen för när break-even kan nås

Under Q4-20 var som väntat försäljningen låg och rörelseresultat negativt (-4,0 MSEK). I samband med rapporten upprepar dock CirChem sin tidigare kommunicerade målsättning att vinna tillräckligt med kontrakt för att nå break-even på månadsbasis under Q1-21. Givet de pågående kunddialogerna kan det vara möjligt, samtidigt som vi, och Bolaget, flaggar för en risk att pandemin kan ge upphov till vissa förseningar.

- Framgångsrikt genomfört pilotprojekt

Under fjärde kvartalet har CirChem genomfört ett pilotprojekt i full skala med en större internationell kund. Projektet avslutades under januari och Bolaget har meddelat att de preliminära resultaten från utvärderingen är positiva. Resultaten utvärderas nu ytterligare och diskussionen om ett långsiktigt samarbete pågår, där ett avtal skulle kunna utgöra en bra värdedrivare i aktien.

- Regeringens handlingsplan och utökat tillstånd

Under januari meddelade Regeringen sin handlingsplan med åtgärder för en cirkulär omställning av Sverige, med bl.a. krav på kvotplikt för återvunnen råvara. Det innebär att CirChems erbjudande och lösning blir än mer betydelsefullt för industrin eftersom industrin kan uppfylla en kvotplikt för återvunna lösningsmedel med Bolagets miljöteknik. Baserat på nuvarande kunddialoger och rådande marknadstrend, kommer CirChem att ansöka om tillstånd för att utöka kapaciteten i anläggningen i Vargön.

- En Cleantech-investering för framtiden

CirChems adresserbara marknad kan delas in i underkategorier, där t.ex. den globala marknaden för industriell alkohol uppskattats varit värderad till ca 180 mdUSD år 2020 och uppvisa en genomsnittlig årlig tillväxt om närmare 10 % mellan åren 2017-2022. Med cirkulära flöden och slutna kretslopp kan CirChem minska klimatpåverkande utsläpp i tillverkningsprocesser och användningen av fossila naturresurser, vilket ger miljö-besparingar och skapar värde för generationer.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Cirkulär kemi som gör skillnad

Med sin återvinningsteknik kan CirChems anläggning bespara miljön upp till 150 000 ton Co2-utsläpp/år, motsvarande 30 % av det svenska inrikesflygets totala koldioxidutsläpp. EU-regleringar ökar trycket på effektivare återvinning inom kemi- och läkemedels-branschen och idag är CirChem den enda aktören i Norden som kan adressera behovet. En första anläggning är redan på plats och vid rätt produktmix och stigande volym möjliggör affärsmodellen höga vinstmarginaler. Som ensam aktör finns ett First Mover Advantage, vilket med hänsyn till branschens inträdesbarriärer och inlåsningseffekter för slutkunder, kan bibehållas och skapa utrymme för en större marknadsandel. Tills år 2026 estimerar vi att omsättningen har stigit till ca 219 MSEK, vilket med ett EBITDA-resultat om 32 MSEK ligger till grund för ett nuvärde per aktie om 12 kr i ett Base scenario år 2021.

- En Cleantech-investering för framtiden

CirChems adresserbara marknad kan delas in i underkategorier, där t.ex. den globala marknaden för industriell alkohol förväntas värderas till ca 180 mdUSD år 2020 och uppvisa en genomsnittlig årlig tillväxt om närmare 10 % mellan åren 2017-2022. Med cirkulära flöden och slutna kretslopp kan CirChem minska klimatpåverkande utsläpp i tillverkningsprocesser och användningen av fossila naturresurser, vilket ger miljöbesparingar och skapar värde både nu och för framtida generationer. CirChem har påbörjat en ansökan om ett utökat tillstånd för en återvinningsvolym om 20 000 ton/år, från dagens

2 500 ton/år, där ett tänkbart godkännande under Q2-21 kan utgöra en värdedrivare i aktien på kort sikt.

- Skalbar affärsmodell och regleringar på sin sida

Miljöregleringar från EU ökar kraven på att återvinningsteknik måste användas inom kemibranschen, om sådan teknik finns tillgänglig, där myndigheternas utgivande av dispenser till industrin förväntas avta under perioden 2021-2026. CirChem har en etablerad anläggning i kommersiell drift och i och med att anläggningarna är standardiserade kan de konstrueras med låga investeringar och bibehållen kvalitet, där en ny anläggning beräknas ha en återbetalningstid på ca 2-3 år vid full beläggningsgrad. Det ger upphov till en hög skalbarhet vilket möjliggör starka rörelsemarginaler över tid.

- Kundavtal som ger mer förutsägbara kassaflöden

CirChem adresserar konservativa branscher med starka kassaflöden och höga barriärer mot konkurrenter, där Bolaget redan har etablerade kontakter med de större potentiella kunderna i Sverige. Eftersom beslutsprocesserna är relativt långa, uppstår en form av inlåsningseffekt då kunder i kemi- och läkemedels-branschen osannolikt byter leverantör om de är nöjda med kvaliteten. Det bidrar således till en ökad säkerhet i CirChems verksamhet och mer förutsägbara kassaflöden.

7

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar på CirChems Q1-rapport

2025-05-14

CirChem (”CirChem” eller ”Bolaget”) har publicerat Bolagets delårsrapport för det första kvartalet 2025.

Följande är några punkter som vi valt att belysa i samband med rapporten:

- Omsättningen uppgick till ca 4,6 MSEK (2,5) – tillväxt om 82 % Y-Y

- Påbörjad leverans till fordonstillverkare förväntas bidra med högre förutsägbarhet

- Rörelsekostnaderna uppgick till ca 7,1 MSEK (5,8) – motsvarande en ökning om 23 % Y-Y

- Gedigen pipeline av pilotprojekt borgar för ytterligare avtal under år 2025

- Strategiska investeringar förväntas möjliggöra framtida tillväxt

- Stark balansräkning skapar finansiellt spelrum och möjliggör fortsatta investeringar

Fortsatt stark omsättningstillväxt och påbörjade leveranser till fordonstillverkare

Under det första kvartalet 2025 uppgick CirChems nettoomsättning till ca 4,6 MSEK (2,5), vilket motsvarar en omsättningstillväxt om 82 % Y-Y. Lejonparten av intäkterna härrörde från försäljning av återvunna lösningsmedel, främst från enskilda ordrar i form av styckegods samt återkommande avfallsströmmar. Under kvartalet påbörjade Bolaget även löpande leveranser till en global fordonstillverkare, hänförligt till det avtal som slöts under Q2-24 och som omfattar återkommande intäkter om minst 13,2 MSEK över tre år.

Därtill har Bolaget under Q1-25 slutfört ordern från Stena Recycling DK. Vid utgången av Q4-24 hade ca 50 % av avfallsvolymen återvunnits och sålts, och Bolaget meddelar i Q1-rapporten att återstående fraktioner nu behandlas, där de mer komplexa delarna hanteras med god processanpassning. Analyst Group bedömer att den första hälften av avfallet utgjordes av mer lätthanterliga fraktioner, varför resterande volymer förväntas ta längre tid att behandla. Detta bedöms dock kunna bidra positivt till omsättningstillväxten under kommande kvartal.

CirChem befinner sig i en tidig och expansiv uppbyggnadsfas, där Bolaget ännu inte har etablerat en bred bas av återkommande avfallsströmmar. Detta bidrar till viss intäktsmässig slagighet mellan kvartalen, särskilt då varje avfallsström är unik och kräver anpassade processer för effektiv återvinning. På kort sikt kan detta skapa operativa utmaningar och temporära flaskhalsar, men på längre sikt genererar det ett värdefullt tekniskt försprång. Under Q1-25 har Bolaget produktionsmässigt haft vissa variationer i destillationsprocessen, vilket adresseras genom ett riktat underhållsarbete med avsikt att höja och stabilisera kapaciteten ytterligare, ett naturligt steg i produktions- och processverksamheter. Genom att kontinuerligt utveckla Bolagets processförståelse bygger CirChem upp ett starkt know-how kring behandling av olika avfallstyper, ett område där få aktörer besitter motsvarande kompetens, vilket således stärker Bolagets konkurrensfördel.

Hög tillväxt (82 %) och måttlig kostnadsökning (23 %) bekräftar skalbarhet

Bruttomarginalen uppgick till 69,0 % (68,9) under Q1-25, i linje med motsvarande period föregående år. Tittar vi längre ned i resultaträkningen uppgick personalkostnaderna, vilka utgör Bolagets största kostnadspost, till ca 3,4 MSEK (3,3), en ökning om ca 4 % Y-Y samt en minskning om 3 % Q-Q. Beträffande de övriga externa kostnaderna uppgick dessa till ca 2,1 MSEK (1,7) under Q1-25, en ökning om 24 % Y-Y och 11 % Q-Q, där ökningen kan tillskrivas arbeten med etableringen av det nya kontoret på anläggningen som stod klart under Q1-25.

Summerat uppgick de totala rörelsekostnader (exkl. avskrivningar) till ca 7,1 MSEK (5,8), motsvarande en ökning om 23 % i jämförelse med Q1-24. Den växande kostnadsmassan är en direkt konsekvens av högre förbrukningskostnader relaterade till den ökade mängden avfall som processats vid anläggningen i Vargön, samt tidigare nämnda kostnader hänförligt till byggnationen av kontoret. Analyst Group vill dock lyfta fram att rörelsekostnaderna enbart växer med 23 % Y-Y samtidigt som top-line tillväxten uppgick till 82 % Y-Y, ett kvitto som återigen bekräftar skalbarheten i CirChems affärsmodell.

CirChem rapporterade ett rörelseresultat (EBIT) om -1,2 MSEK (-3,1) under Q1-25, och justerat för aktiverat arbete samt övriga rörelseintäkter och kostnader uppgick rörelseresultatet till ca -2,7 MSEK (-3,3). Under kvartalet uppgick aktiverat arbete till ca 1,6 MSEK, hänförligt till projektet som delfinansieras av Klimatklivet.

Långtgående piloter och kommersiella förhandlingar borgar för ytterligare avtal under år 2025

Som tidigare nämnts inledde CirChem under Q1-25 löpande leveranser till en global fordonstillverkare, vilket bedöms generera återkommande intäkter om minst 4,4 MSEK årligen – ett konkret exempel på hur Bolagets cirkulära affärsmodell nu materialiseras i kommersiella flöden. Parallellt har två framgångsrika pilotprojekt genomförts med ytterligare aktörer inom fordons- och komponentindustrin. Med den ena pågår nu kommersiella förhandlingar, medan tekniska kravspecifikationer slutförs för den andra.

Därtill driver CirChem pågående piloter inom färgindustrin i Sverige och Norge, vilket enligt Analyst Group talar för att ytterligare affärer kan realiseras under året inom slutna kretsloppslösningar. Även om säljcyklerna är komplexa och utdragna, skapar just detta höga trösklar för konkurrenter. I takt med att CirChem blir en integrerad del i kundernas avfallshantering och hållbarhetsomställning ökar inlåsningseffekterna, vilket i förlängningen banar väg för stabila och förutsägbara intäktsströmmar, tillika kassaflöden. Genom Bolagets starka know-how och centrala roll i värdekedjan positioneras CirChem som en cirkulär hanterare och kemikalieleverantör, snarare än en traditionell avfallshanterare. Detta ger Bolaget en roll som närmast kan liknas vid en trusted advisor, vilket ytterligare stärker CirChems konkurrensfördel.

Strategiska investeringar för framtida tillväxt

För att möta en successivt ökande efterfrågan genomför CirChem löpande kapacitetshöjande investeringar. Nästa steg är etableringen av ett nytt laboratorium med syftet att stärka kvalitetssäkringen och möjliggöra ökad kundanpassning. Givet att samtliga inkommande avfallsströmmar måste analyseras innan återvinning och försäljning kan ske, utgör labbet en nyckelkomponent i Bolagets produktionsprocess och en förutsättning för skalbar tillväxt.

Parallellt förbereds bygglovsprocesser för framtida utbyggnad av lagrings- och produktionsytor, ett logiskt nästa steg i takt med att volymerna förväntas öka. Analyst Group bedömer att dessa investeringar skapar förutsättningar för ökad operationell hävstång på sikt.

Därutöver har CirChem under Q1-25 inlett ett AI-projekt i samarbete med Almi och AI Sweden. Syftet är att utvärdera hur AI kan tillämpas för att optimera interna processer, inklusive flödeshantering, processtyrning och kvalitetssäkring. Även om det ännu befinner sig i ett tidigt skede, ser Analyst Group en betydande långsiktig potential, särskilt mot bakgrund av den komplexitet som uppstår i hanteringen av avfallsströmmar med hög varians och kontamineringsgrad. I takt med ökade volymer bedöms AI kunna spela en allt viktigare roll i att stärka CirChems interna effektivitet och marginalstruktur.

Robust balansräkning möjliggör fortsatt strategisk flexibilitet

Det operativa kassaflödet från den löpande verksamheten uppgick till ca -2,0 MSEK (-2,9), där förändring av rörelsekapital har en negativ inverkan på kassaflödet med ca 0,8 MSEK. Bolagets investeringar (CAPEX) uppgick till ca 1,0 MSEK (0,6) under Q1-25, vilket innebär att det fria kassaflödet uppgår till -2,9 MSEK (-3,5). Den framtida investeringsnivån bedöms i hög grad styras av typen av lösningsmedelsavfall som ska hanteras, vilket i sin tur beror på vilka kundavtal som sluts och med vilken typ av aktörer.

Vid utgången av Q1-25 uppgick kassan till ca 8,3 MSEK, vilket motsvarar Bolagets räntebärande skulder. Nettokassan uppgick därmed till ca 0 MSEK. Utöver detta kvarstår 3 MSEK att erhålla från Naturvårdsverket inom ramen för det beviljade klimatinvesteringsstödet från Q2-23. Därtill kan inlösen av teckningsoptioner av serie TO3 potentiellt stärka balansräkningen ytterligare under Q3-25 med ca 4,1 MSEK vid full teckning. Mot denna bakgrund bedömer Analyst Group att CirChem har en solid balansräkning, vilket skapar handlingsutrymme för att exekvera på pilotprojekt och framtida strategiska tillväxtinitiativ.

Sammanfattningsvis anser Analyst Group att CirChems första kvartal ytterligare utgör en bekräftelse på att Bolaget successivt tar kliv i rätt riktning. Även om Analyst Group hade förväntat sig en något högre omsättning under årets inledande kvartal, ser vi positivt på att den underliggande skalbarheten återigen gör sig påmind, något som illustreras av den robusta omsättningstillväxten i relation till kostnadsmassans utveckling. Med en gedigen pipeline av potentiella affärer som på sikt kan generera återkommande intäktsströmmar, samt strategiska investeringar i syfte att öka kapaciteten och effektivisera verksamheten, bedömer Analyst Group att Bolaget lägger grunden för ökade volymer och fortsatt tillväxt framgent.

Vi kommer att återkomma med en uppdaterad aktieanalys av CirChem.

Kommentar på CirChems Q4-rapport

2025-02-18

CirChem (”CirChem” eller ”Bolaget”) har publicerat Bolagets delårsrapport för det fjärde kvartalet 2024. Följande är några punkter som vi valt att belysa i samband med rapporten:

- Omsättningen uppgick till 6,4 MSEK – tillväxt om 82 % Y-Y

- Rörelsekostnaderna växte med 26 % Y-Y, vilket i relation till omsättningstillväxten visar på skalbarheten i affärsmodellen

- Ytterligare ett pilotprojekt med en ledande fordonstillverkare bekräftar den växande efterfrågan

- Solid balansräkning (nettokassa) skapar finansiell flexibilitet framgent

Stark omsättningstillväxt trots tuffa jämförelsetal

Under det fjärde kvartalet 2024 uppgick CirChems nettoomsättning till 6,4 MSEK (3,5), vilket motsvarar en omsättningstillväxt om 82 % Y-Y. Majoriteten av omsättningen under Q4-24 är hänförlig till försäljning av återvunna lösningsmedel, främst från enskilda ordrar i form av styckegods och återkommande avfallsströmmar. Noterbart är den starka omsättningstillväxten trots tuffare jämförelsetal från motsvarande period föregående år, då Bolaget växte med hela 866 % Y-Y (Q4-23). Omsättningen under Q4-24 minskade med 37 % Q-Q, primärt med anledning av att engångsordern från Stena Recycling Danmark var en stark bidragsgivare till den rekordstarka omsättningen under föregående kvartal. För helåret 2024 uppgick nettoomsättningen till ca 20,7 MSEK (5,7), motsvarande en tillväxt om hela 260 %. Den starka omsättningstillväxten under året är ett tydligt bevis på den växande efterfrågan avseende Bolagets hållbara tjänster, samt att CirChem besitter kapaciteten att skala upp volymerna vid ökad efterfrågan.

Skalbarheten i affärsmodellen gör sig påmind

Bruttomarginalen uppgick till 64,3 % (75,5) under kvartalet, där minskningen Y-Y primärt kan hänföras till en förändrad inflödesmix. För att möta den ökade efterfrågan har Bolaget hyrt in operatörer via bemanningsföretag, om än i mindre omfattning jämfört med Q3-24, vilket medförde en viss belastning på bruttokostnaderna. Personalkostnaderna, vilka utgör Bolagets största kostnadspost, uppgick till ca 3,5 MSEK (3,3) under det fjärde kvartalet, en ökning om ca 5 % Y-Y. Beroende på faktorer såsom avfallstyp, mängd och processtid kan CirChem vid behov anlita inhyrd personal för att hantera volymtoppar, vilket belastar bruttokostnaderna snarare än personalkostnaderna. Denna strategi möjliggör en anpassning av resursutnyttjandet utan att bygga upp en större fast kostnadsbas, vilket i sin tur bidrar till en effektiv kapacitetsanpassning och en mer flexibel kostnadsstruktur. Med en väsentligt lägre inhyrning i Q4-24 jämfört med föregående kvartal anser Analyst Group att den begränsade ökningen av personalkostnaderna om ca 5 % Y-Y jämfört med omsättningstillväxten om 82 % Y-Y indikerar Bolagets förmåga att hantera volymtillväxt utan att samtidigt behöva expandera personalstyrkan i samma takt, ett tydligt tecken på den underliggande skalbarheten.

Sammantaget uppgick Bolagets totala rörelsekostnader (exkl. avskrivningar) till ca 7,7 MSEK (6,2), motsvarande en ökning om 26 % i jämförelse med Q4-23. Ökningen av OPEX beror främst på högre förbrukningskostnader relaterade till den ökade mängden avfall som processats vid anläggningen i Vargön. Analyst Group anser att Q4-24 utgör ytterligare ett kvitto på den underliggande skalbarhet som affärsmodellen besitter, vilket illustreras av att rörelsekostnaderna enbart växer med 26 % samtidigt som omsättningen växer med hela 82 % Y-Y.