Windon är en systemleverantör av hela solcellssystem, vilket innefattar ett helt system med allt som behövs för en komplett installation av en solcellsanläggning. Produktportföljen består av solcellspaneler, växelriktare, batterilagringssystem och ett patenterat montagesystem. Därtill är Windon exklusiv distributör av den unika vindturbinen RidgeBlade i Sverige och Norge. Affärsmodellen är B2B där försäljning av solcellsanläggningarna sker till installatörer. Således agerar Windon som en ren producent snarare än en installatör. Windon förvärvades i maj år 2023 av HODL SPAC Europe, vilka har varit noterade på Spotlight Stock Market sedan år 2022.

Pressmeddelanden

Ljusare tider i sikte

Windon Energy Group AB (”Windon” eller ”Bolaget”) första kvartal var tuffare avseende de rapporterade siffrorna, däremot har Bolaget blivit exklusiv distributör av vindturbinen RidgeBlade under kvartalet, vilket redan har lett till ett första större partnerskap på den nya norska marknaden. Därtill adresserar Windon företagsmarknaden i allt högre grad, vilket diversifierar kundbasen och skapar bättre förutsättningar till dess att marknaden förväntas vända. Likväl, med hänsyn till nuvarande marknadsklimat sänker vi vårt motiverade värde för Windon och baserat på ett estimerat EBITDA-resultat om 12,3 MSEK år 2025, en målmultipel om EV/EBITDA 11x samt en diskonteringsränta om 12,4 %, härleds ett potentiellt nuvärde per aktie om 9,5 (11,5) kr i ett Base scenario.

- Fortsatt tuffare marknad påverkade omsättningen

Omsättningen under Q1-24 uppgick till 4,6 MSEK och då Windon förvärvades under maj år 2023 saknas jämförelsesiffror från Q1-23. Även om marknaden förväntas fortsätta vara tuff under de kommande kvartalen, speciellt avseende privatmarknaden, estimeras Windon stärka omsättningen under kommande kvartal jämfört med Q1-24. Detta genom bättre säsongsmässiga kvartal, att Windon har ökat fokuset mot företagsmarknaden samt expanderat till den norska marknaden.

- Expanderar till den norska marknaden

Windon ingick under det första kvartalet ett partnerskap med Østa Elektro, ett norskt installationsbolag inom bl.a. solceller. Samarbetet innebär att Windon kommer leverera Bolagets hela produktutbud till installatören, inklusive vindturbinen RidgeBlade. Avtalet innebär att Windon expanderar till den norska marknaden och en avgörande detalj kring att avtalet upprättades antas ha varit att Windon innehar den exklusiva distributörsrätten för RidgeBlade i Sverige och Norge. Således ser vi avtalet som ett första bevis på att Windon kan expandera hela produktutbudet genom korsförsäljning till installatörer som är intresserade av RidgeBlade.

- Lanserar de första demoanläggningarna för RidgeBlade

Under inledningen av juni meddelade Windon att Bolaget har erhållit de första ordrarna avseende vindturbinen RidgeBlade och de två anläggningarna som förväntas sättas upp under sommaren 2024 förväntas bli de första demoanläggningarna. Givet det stora intresset för RidgeBlade, bl.a. illustrerat genom 1 300 kundförfrågningar, anser Analyst Group att det finns ett stort värde i att ha demoanläggningarna på plats för att på så sätt kunna visa upp tekniken för potentiella kunder.

- Uppdaterat värderingsintervall

Vi har antagit en ny värderingsmetod för Windon, vilket gör att Bolagets värderas baserat på resultatet samt att värderingen utgår från 2025 års prognos snarare än år 2024. Sammantaget medför justeringen, i kombination med mindre uppdateringar av prognoserna, ett justerat värderingsintervall för Windon.

7

Värdedrivare

6

Historisk lönsamhet

8

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Lönsamhet på tillväxtmarknad till låg värdering

Det fjärde kvartalet blev något mer utmanande för Windon Energy Group AB (”Windon” eller ”Bolaget”) till följd av tuffare marknadsförhållanden, vilka förväntas hålla i sig under H1-24. Däremot väntas räntesänkningar ligga i korten till sommaren, vilket förväntas stärka investeringsviljan främst hos konsumenter, något som sedan estimeras bädda för ett starkt år 2025. Windon värderas för närvarande till EV/EBITA 3,7x på 2023 års resultat justerat för noteringskostnader och sett till våra estimat för år 2025 uppgår värderingen till EV/EBITA 3,2x, varför Analyst Group ser betydande uppsida i aktien. Baserat på en estimerad omsättning om 70,4 MSEK år 2024 och en målmultipel om EV/S 1,8x, härleds ett potentiellt värde per aktie om 11,5 (11,7) kr i ett Base scenario.

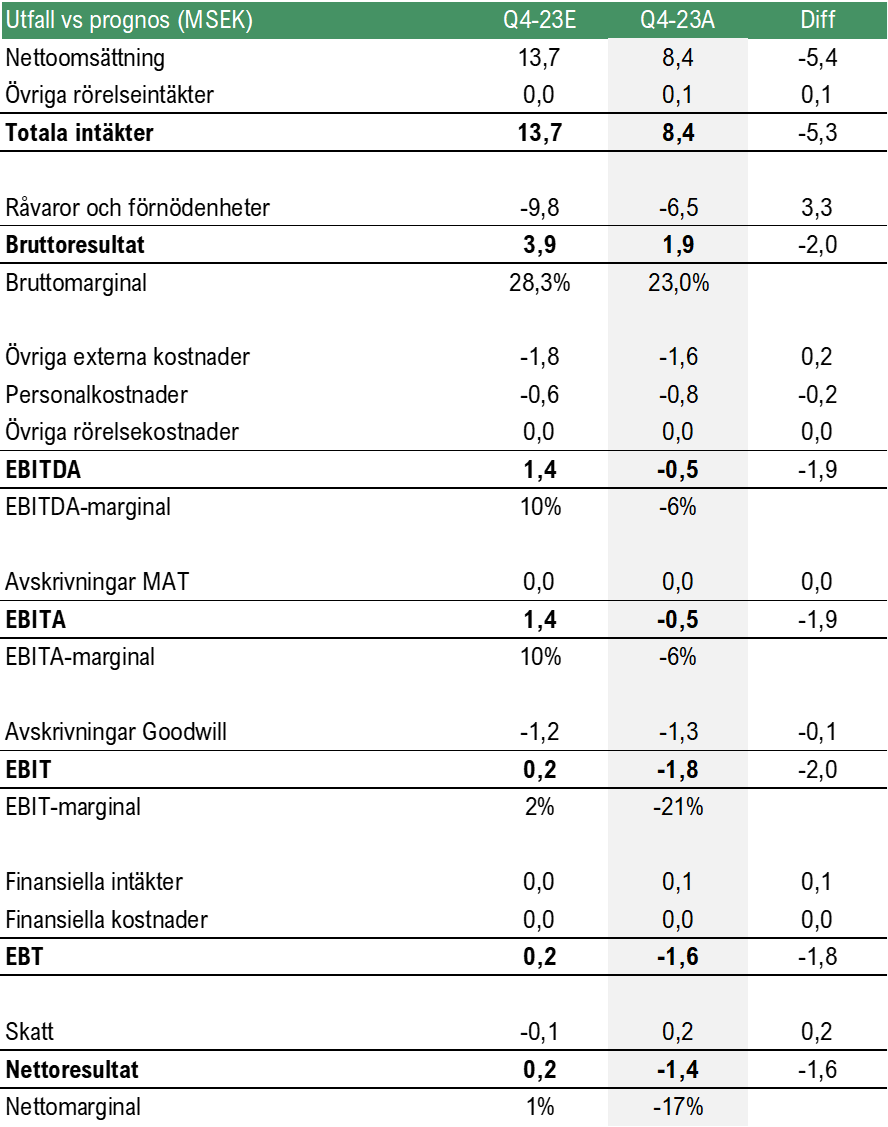

- Svårare marknadsförhållanden påverkade omsättningen

Omsättningen under Q4-23 uppgick till 8,4 MSEK, jämfört med vårt estimat om 13,7 MSEK. Stigande räntor och fallande elpriser under år 2023 har påverkat privatpersoners investeringsvilja, vilket också har påverkat Windons omsättning under avslutningen på året. Det utmanande klimatet förväntas kvarstå under H1-24 och således fortsatt påverka Windons försäljning. Däremot förväntas de första räntesänkningarna under sommaren, vilket väntas stärka efterfrågan på såväl solceller som batterier under H2-24 och framgent.

- Låg kostnadsbas understödde lönsamheten

EBITA-resultatet uppgick till -0,5 MSEK under det fjärde kvartalet, vilket Analyst Group ser som ett bevis att Windon kan hantera även tuffare kvartal utan större förluster. De totala rörelsekostnaderna exkl. avskrivningar uppgick till -2,4 MSEK, vilket understryker den låga kostnadsbas som Windon opererar med.

- Exklusiv distributör för banbrytande vindturbin

Windon meddelade efter utgången av det fjärde kvartalet att Bolaget blir exklusiv distributör för RidgeBlade, en banbrytande takmonterad vindturbin som genererar ren och förnybar energi på plats, i Sverige och Norge. De första produkterna väntas levereras under andra halvåret år 2024, varför vi inte någon större finansiell påverkan förväntas under innevarande år, däremot ser vi det exklusiva distributörsavtalet som en stark värdedrivare på sikt, givet den höga efterfrågan som väntas och som redan till viss del har påvisats genom att över 50 installatörer har kontaktat Windon gällande RidgeBlade.

- Små justeringar i värderingsintervallet

Resultatet under det fjärde kvartalet var något under våra förväntningar till följd av tuffare marknadsförhållanden. Utmaningarna som väntas fortgå under H1-24 medför att vi har reviderat våra prognoser något för år 2024. Lättnader avseende viktiga makroekonomiska faktorer väntas däremot under H2-24, vilket bäddar för ett starkt år 2025. Likväl medför de uppdaterade prognoserna mindre justeringar i vår härledda värdering i samtliga scenarion.

7

Värdedrivare

6

Historisk lönsamhet

8

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

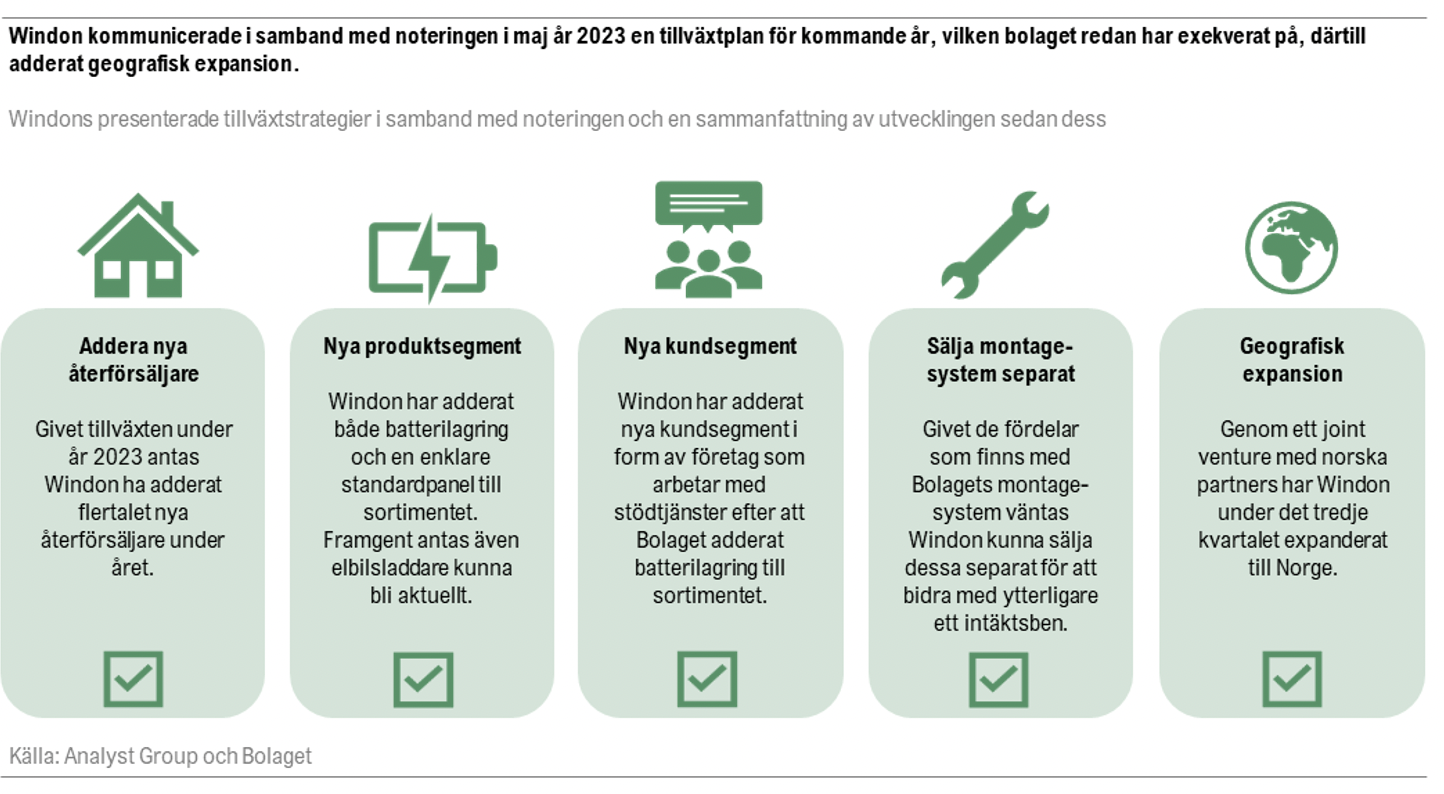

Fortsätter leverera på tillväxtplanen

Under det tredje kvartalet år 2023 fortsatte Windon Energy Group AB (”Windon” eller ”Bolaget”) uppvisa en stark tillväxt under god lönsamhet, drivet bl.a. av adderingen av batterilagring, vilket antas drivit såväl tillväxt som en stark bruttomarginal. Under de kommande kvartalen väntas en tuffare marknad hämma tillväxten något men givet att Bolaget har breddat erbjudandet och nu adresserar en större marknad anser vi att Windon står väl rustade för att hantera en vikande marknad och generera starka kassaflöden under prognosperioden. Baserat på en estimerad omsättning om 88,2 MSEK år 2023 och en målmultipel om EV/S 1,5x, härleds ett potentiellt värde per aktie om 11,7 (13,1) kr i ett Base scenario.

- Går mot ett rekordår

Under Q3-23 uppgick Windons omsättning till 20,7 MSEK, vilket innebär att Bolaget har omsatt 74,4 MSEK under årets tre första kvartal, att jämföra med 44,6 MSEK under helåret 2022. Den starka tillväxten antas vara hänförlig till de konkurrensfördelar som Windons produkter besitter, bl.a. en effektivare panel och ett tidsbesparande montagesystem samt en gynnsam marknad. Dock förväntas stigande räntor samt fallande elpriser under år 2023 minska investeringsviljan i solceller under de kommande kvartalen. Däremot har Windon breddat Bolagets erbjudande med bl.a. batterilagring, vilket vi estimerar ska växa starkt under kommande år till följd av den goda ROI som för närvarande erbjuds för koppla batterier till stödtjänster för elnätet, vilket även kan driva försäljningen av solpaneler eftersom det krävs för att få s.k. grön teknik-avdrag på batterier. Vi väntar oss också att nuvarande utmaningar är kortsiktiga och på lång sikt kvarstår vår vy om en stark tillväxt för solceller, bl.a. till följd av elektrifieringen.

- Stark lönsamhet väntas fortsatt trots svagare marknad

EBITA-resultatet uppgick under Q3-23 till 3,5 MSEK, motsvarande en marginal om 17 %. Vidare uppgick bruttomarginalen till 29 %, vilket var högre än i Q2-23 (24,5 %). Ökningen antas bl.a. vara hänförlig till att batterilagring har adderats till Bolagets system, vilka antas ha en högre bruttomarginal. Till följd av detta har vi höjt våra estimat gällande bruttomarginalen under prognosperioden, vilket, i kombination med att Windon opererar med en låg kostnadsbas, väntas medföra att Bolaget kan upprätthålla en god marginal även i ett sämre marknadsklimat.

- Uppdaterat värderingsintervall

Till följd av försämrade marknadsutsikter på kort sikt har vi uppdaterat våra finansiella estimat för Windon, främst gällande omsättning år 2024. Däremot kvarstår vår vy på lång sikt och då vi estimerar en succesivt förbättrad marknad från H2-24 lämnar vi våra estimat för år 2025 och 2026 till stor del oförändrade. Sedan vår senaste uppdatering har en multipel-kontraktion skett bland Windons peers, vilket vittnar om de kortsiktigt försämrade utsikterna på Bolagets marknad. Som ett resultat av detta har vi sänkt vår målmultipel för Windon , vilket medför ett reviderat värderingsintervall i samtliga scenarion.

7

Värdedrivare

6

Historisk lönsamhet

8

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Redan överträffat 2022 års omsättning

Under det första halvåret 2023 har Windon Energy Group AB (”Windon” eller ”Bolaget”) levererat en omsättning om 53,7 MSEK, vilket således överstiger helårsomsättningen år 2022 om 44,7 MSEK. Givet att Windon har adderat batterilagringssystem, vilket Bolaget redan erhållit en större order om 6,7 MSEK på, samt en enklare standardpanel till sortimentet, anser Analyst Group att Windon kan fortsätta leverera en stark omsättningsutveckling under resterande del av år 2023, samt med en god lönsamhet, motsvarande en EBITDA-marginal om 15 % år 2023. Baserat på en estimerad omsättning om 86,4 MSEK år 2023 och en målmultipel om EV/S 1,8x, härleds ett potentiellt värde per aktie om 13,1 kr i ett Base scenario.

- Fortsatt starkt momentum

Windons omsättning under Q2-23 uppgick till 29,2 MSEK (proforma), varpå Bolaget uppvisar en omsättning om 53,7 MSEK under det första halvåret år 2023, vilket således överstiger helårsomsättningen 2022 om 44,7 MSEK och påvisar ett fortsatt starkt momentum gällande försäljning. Tillväxten antas vara hänförlig till ett fortsatt ökat försäljningsfokus samt hög efterfrågan på Bolagets system, givet fördelarna med Windons produkter avseende effektivitet och tidsbesparing.

- Engångskostnader påverkade marginalen

Windon redovisade ett EBITA-resultat om 2,1 MSEK, motsvarande en marginal om 7 %, vilket påverkades negativt av engångskostnader om 2,4 MSEK, vilket till stor del är hänförliga till förvärvet av Windon. Justerat för dessa kostnader, vilka inte väntas återkomma under kommande kvartal, uppgick EBITA-resultatet till 4,5 MSEK, motsvarande en marginal om 15 %.

- Breddat produktsortiment

Efter kvartalets utgång meddelade Windon att Bolaget breddar sortimentet med både batterilagringssystem och en enklare solpanel. Analyst Group ser positivt på att Windon exekverar på en av Bolagets tillväxtstrategier, att addera nya produktsegment. Batterilagringssystemen väntas öka efterfrågan, såväl som intäkten per system och därmed utgöra en viktig tillväxtdrivare, samtidigt som den nya enklare standardpanelen medför att Windon kan erbjuda Bolagets kunder ett bredare sortiment för att möta efterfrågan.

- Bibehållet värderingsintervall

Med Q2-rapporten presenterad står det klart att Windon fortsatt levererar en stark tillväxt samtidigt som kostnaderna var något högre än väntat. Framgent estimeras bl.a. de nya produktsegmenten möta en ökad efterfrågan och således en fortsatt stark försäljningsutveckling, givet att Windon redan erhållit en större order på ett batterisystem om 6,7 MSEK anses Bolaget redan ha ett starkt momentum inom segmentet, varför vi har uppdaterat våra omsättningsprognoser. Givet de högre kostnaderna än väntat har vi även uppdaterat kostnadsprognoserna, vilket sammantaget medför ett oförändrat värderingsintervall.

7

Värdedrivare

6

Historisk lönsamhet

8

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Snabbväxande solcellstillverkare

Windon Energy Group AB (”Windon” eller ”Bolaget”) levererade en omsättningstillväxt om 316 % år 2022 med en omsättning uppgående till 45 MSEK och en EBITDA-marginal om 24 %. Nu står Windon redo att fortsätta kapitalisera på den snabbt växande solcellsmarknaden genom Bolagets solcellssystem, vilket innefattar solpaneler, växelriktare och montagesystem, samt exekvera på en tydlig tillväxtplan, vilken bl.a. innefattar nya produktsegment såsom batterilagring. Baserat på en estimerad nettoomsättning om 80 MSEK år 2023 och en målmultipel om EV/S 2x, härleds ett potentiellt värde per aktie om 13,1 kr i ett Base scenario.

- Utrymme för fortsatt tillväxt på marknaden

Solenergi har en stor potential att bli en viktig del i omställningen till förnyelsebar energi, och i takt med att tekniska framsteg medför en bättre effekt samt en lägre kostnad förbättras avkastningen på investeringar i solceller. I Sverige finns fortsatt ett stort utrymme för solenergi att växa då endast cirka 1,9 % av den totala elproduktionen i landet härstammar ur solceller och på den globala marknaden för solceller estimeras en tillväxt om 15,7 % årligen, vilket Windon kan kapitalisera på genom Bolagets solcellssystem.

- Nya intäktsben kan skapa ytterligare tillväxt framgent

Som en del av Windons tillväxtstrategi förväntas Bolaget addera nya produktsegment till erbjudandet, där exempelvis batterilagring är en sådan, vilket estimeras adderas under år 2024. Genom att addera fler produkter kan intäkten per system öka samtidigt som efterfrågan väntas bli än högre. Vidare kan även Windons montagesystem, vilka medför omfattande tidsbesparing hos installatörer, säljas separat vilket därmed skapar ytterligare ett intäktsben att växa från.

- Produktionsprocessen medför fördelar

Windon köper kisel från Taiwan och tillverkar solpanelerna i Litauen, medan merparten av konkurrenterna importerar produkter från Kina, där det finns frågetecken avseende den långsiktiga hållbarheten då arbetsförhållandena generellt anses vara dåliga samt att olja och kol används som energikällor i fabrikerna. Förutom hållbarhetsaspekten medför den mer lokala produktionen kortare ledtider och bättre förutsägbarhet gällande leveranser, vilket skapar konkurrensfördelar.

- Heta marknader medför konkurrens

Intresset för investeringar i solceller ökade under år 2022 bl.a. till följd av höga energipriser, vilket medförde en bättre förväntad avkastning på investeringen. På en marknad i kraftig tillväxt tenderar konkurrensen att öka vilket oftast medför en generell prispress och sjunkande marginaler. Samtidigt väntas Windon lansera nya produkter och intäktsben som antas ha en högre marginal, exempelvis batterilagring och separat försäljning av montagesystemet, vilket således till viss del kan motverka denna effekt.

7

Värdedrivare

6

Historisk lönsamhet

8

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Analyst Group kommenterar Windons lansering av de första demoanläggningarna för RidgeBlade

2024-06-03

Windon Energy Group meddelade den 3 juni år 2024 att bolaget har erhållit de första ordrarna på den banbrytande vindturbinen RidgeBlade. Anläggningarna har erhållit bygglov och kommer att sättas upp inom ett par månader för Helsingborgs stad samt Sol och vind på Österlen AB. Det sammanlagda ordervärdet uppgår till under 1 MSEK.

Anläggningarna hos Helsingborgs stad samt Sol och Vind på Österlen AB kommer att fungera som demoanläggningar för att kunna demonstrera teknologins funktion till potentiella kunder. I samband med Windons Q4-rapport i februari, några veckor efter att Windon publicerade nyheten om att bolaget blir exklusiv distributör för RidgeBlade i Sverige och Norge, hade 500 privatpersoner hört av sig med intresse för vindturbinen, en siffra som nu uppgår till över 1 300 kundförfrågningar. Således finns ett fortsatt stort intresse för RidgeBlade och därmed anser Analyst Group att det finns ett stort värde i att ha demoanläggningarna på plats för att på så sätt kunna visa upp tekniken för potentiella kunder.

RidgeBlade förväntas finnas tillgänglig för kundinstallationer från Q4-24 och givet det nämnda höga intresset förväntar vi oss en hög efterfrågan. Fram till den förväntade lanseringen estimerar vi att Windon kan fortsätta addera nya återförsäljare i form av installatörer som vill erbjuda RidgeBlade och därmed även korsförsälja bolagets övriga produktutbud i form av solceller, montagesystem, växelriktare och batterilagringssystem. Genom att addera nya återförsäljare anser Analyst Group att Windon skapar goda förutsättningar för stark tillväxt när marknaden för solceller och batterilagring förväntas vända samt att RidgeBlade lanseras.

Kommentar på Windon Energy Groups Q1-rapport

2024-05-30

Windon Energy Group publicerade den 30 maj 2024 bolagets rapport för det första kvartalet 2024. Följande är några punkter vi valt att belysa i samband med rapporten:

- Svagare försäljning under det första kvartalet

- Fortsätter exekvera på tillväxtstrategin

- Fortsatt låg kostnadsbas

- Geografisk expansion genom partnerskap med norskt installationsbolag

Starkare kvartal står runt dörren

Windons omsättning under Q1-24 uppgick till 4,6 MSEK, då Windon förvärvades och börsnoterades i maj år 2023 redovisas inte siffror från jämförelsekvartalet. Windon påverkades under kvartalet av den nya tolkningen från Skatteverket avseende grön teknik-avdrag vid batteriinvestering för att delta i marknaden för stödtjänster, vilket vi har påtalat vid tidigare analysuppdateringar. Den nya tolkningen antas ha påverkat investeringsviljan avseende batterier, vilket även påverkat försäljningen avseende solceller. Den svagare försäljningsutvecklingen för Windon förväntas främst vara hänförlig till en svagare konsumentmarknad, där investeringsviljan har påverkats av, utöver den nya tolkningen från Skatteverket, högre räntor och låga elpriser. Givet att den första räntesänkningen från Riksbanken nu har skett samt att säsongsmässigt starkare kvartal nu står runt dörren förväntar vi oss att Windon kan leverera starkare siffror under de kommande kvartalen jämfört med Q1-24.

I ljuset av den tuffa marknaden fortsätter dock Windon exekvera på bolagets tillväxtstrategi. Under kvartalet har bolaget fortsatt att addera installatörer till återförsäljarnätverket, bl.a. på den norska marknaden, samt genom nya kundsegment genom att fokusera mer på företagsmarknaden. Detta fokus har medfört att Windon har fått förfrågningar bl.a. avseende solparker samt att den utestående offertstocken är stor.

Fortsatt låg och stabil kostnadsbas

Sett till kostnadsbasen så var rörelsekostnaderna stabila under det första kvartalet och Windon fortsätter uppvisa en låg kostnadsbas, vilket limiterar förlusterna vid svagare kvartal likt Q1-24. Samtidigt var bruttomarginalen om 12 % något lägre än våra estimat vilket också påverkade resultatet, varpå EBITA-resultatet uppgick till -2,4 MSEK. Den lägre bruttomarginalen antas vara hänförlig till en prispress på marknaden, vilken dock antas ha stabiliserats nu och vi förväntar oss att Windon kan redovisa en högre bruttomarginal under kommande kvartal. Givet att säsongsmässiga starkare kvartal nu står runt dörren, i kombination med den låga kostnadsbasen som förväntas vara stabil, estimeras Windon uppvisa lönsamhet under de kommande kvartalen.

Kassan minskade under Q1-24 till 4,1 MSEK jämfört med 10,4 MSEK vid utgången av december år 2023. Utöver det negativa rörelseresultatet var kassautvecklingen hänförlig till en negativ utveckling av rörelsekapitalet. Givet att vi förväntar oss att Windon är kassaflödespositiva under kommande kvartal samt att bolaget är skuldfria anser vi fortsatt att den finansiella ställningen är stabil.

Geografisk expansion genom partnerskap med norskt installationsbolag

I slutet av det första kvartalet meddelade Windon att bolaget ingått ett partnerskap i Norge med Østa Elektro, ett installationsbolag inom el, luftkonditionering och ventilation men som även har ett samarbete med, samt delägarskap i, Energi Pluss, vilket är ett solcellsbolag som har en kundbas bestående av ca 1 000 kunder och har monterat solcellsanläggningar till ett värde om ca 150 MNOK, vilka Windon nu kommer leverera bolagets hela produktutbud till, bestående av ett komplett solcellssystem, batterilagringssystem samt vindturbinen RidgeBlade. I vår senaste analysuppdatering av Windon belyste vi möjligheten att Windon kan bedriva korsförsäljning av solcellssystemen till installatörer som är intresserade av RidgeBlade och således även expandera organiskt på den norska marknaden, vilket partnerskapet med Østa Elektro verifierar.

Sammantaget levererade Windon en Q1-rapport vars siffror var svaga, vilket dock bör ses i ljuset av ett svagt säsongsmässigt kvartal samt en svag konsumentmarknad. Framgent förväntas starkare kvartal rent säsongsmässigt när sommaren nu står runt dörren samtidigt som Windon i allt större grad adresserar företagsmarknaden, vilken för närvarande utvecklas starkare än privatmarknaden, vilket i kombination med den låga kostnadsbasen förväntas stärka lönsamheten.

Vi kommer att återkomma med en uppdaterad aktieanalys av Windon.

Kommentar på Windons expansion på den norska marknaden genom ett nytt partnerskap

2024-03-27

Windon Energy Group meddelade den 27 mars år 2024 att bolaget har ingått ett partnerskap i Norge med Østa Elektro AS för att förstärka erbjudandet av solenergi och vindkraftsturbiner på den norska marknaden. Partnerskapet innefattar Windons fullständiga produktutbud, bestående ett komplett solcellssystem, batterilagringssystem samt vindturbinen RidgeBlade.

Om Østa Elektro

Østa Elektro är ett installationsbolag inom el, luftkonditionering och ventilation men har även ett samarbete med, samt delägarskap i, Energi Pluss, vilket är ett solcellsbolag som har en kundbas bestående av ca 1 000 kunder och har monterat solcellsanläggningar till ett värde om ca 150 MNOK, vilka Windon nu kommer leverera bolagets solcellssystem till. Dessa anläggningar levereras till olika typer av kunder såsom företag, privatpersoner, offentlig sektor samt solcellsparker och bolaget har under flera år har de byggt upp ett betydande nätverk inom sol- och energimarknaden; leverantörer, samarbetspartners och potentiella kunder.

Analyst Groups syn på partnerskapet

I vår senaste analysuppdatering av Windon inkluderade vi en illustrativ beräkning kring potentialen för den exklusiva distributörsrätten avseende RidgeBlade, vilken går att finna här. Där nämnde vi även möjligheten att Windon kan bedriva korsförsäljning av solcellssystemen till installatörer som är intresserade av RidgeBlade och således även expandera organiskt till den norska marknaden, vilket partnerskapet med Østa Elektro verifierar. Givet det stora intresset för RidgeBlade anser Analyst Group att partnerskapet med Østa Elektro kan ge ringar på vattnet och innebära fler liknande avtal som bidrar till Windons organiska expansion, både på den norska och svenska marknaden.

Hur Analyst Group ser på Windon som investering

Det fjärde kvartalet blev något mer utmanande för Windon Energy Group till följd av tuffare marknadsförhållanden, vilka förväntas hålla i sig under H1-24. Däremot väntas räntesänkningar ligga i korten till sommaren, vilket förväntas stärka investeringsviljan främst hos konsumenter, något som sedan estimeras bädda för ett starkt år 2025. Windon handlas i skrivande stund till en kurs om 4,83 kr, vilket gör att bolaget värderas till EV/EBITA 4,3x på 2023 års resultat justerat för noteringskostnader och sett till våra estimat för år 2025 uppgår värderingen till EV/EBITA 3,7x, varför Analyst Group ser betydande uppsida i aktien. Baserat på en estimerad omsättning om 70,4 MSEK år 2024 och en målmultipel om EV/S 1,8x, härleds ett potentiellt värde per aktie om 11,5 kr i ett Base scenario.

Kommentar avseende distributörsavtalet för RidgeBlade

2024-03-07

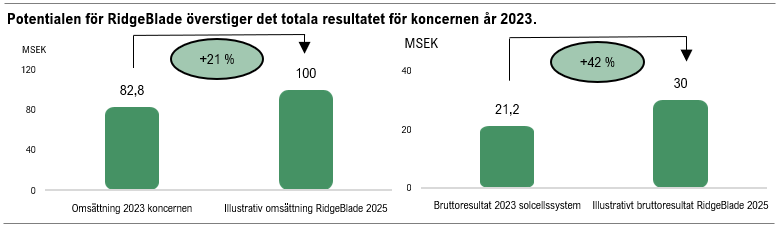

Windon Energy Group AB (”Windon” eller ”Bolaget”) har slutit ett avtal med Badger Energy avseende att bli exklusiv distributör av RidgeBlade, vilket är en banbrytande takmonterad vindturbin som utnyttjar den turbulenta vind som skapas av taket för att generera ren och förnybar energi på plats som kan användas för att driva byggnaden eller matas ut på elnätet oberoende av solen. Med hänsyn till svårigheter att göra finansiella prognoser för RidgeBlade inkluderas inte försäljning av produkten explicit i genomförda estimat i analysen, vilket således lämnar utrymme för upprevidering och utgör en extra option i värderingen. Däremot har Analyst Group gjort en illustrativ visualisering avseende vad produkten skulle kunna generera försäljnings- och vinstmässigt, vilket följer nedan.

En unik lösning med bevisat stort intresse

Turbinkonstruktionen, baserad på en vertikal axel och tre rotorblad, är utformad för att fånga upp vind från alla riktningar, vilket ger effektiv energigenerering även vid låga vindhastigheter. RidgeBlade har vunnit flertalet priser inom grön innovation och dess teknik är unik då det tidigare inte funnits teknik för att producera el genom småskalig vindkraft. Sedan Windon kommunicerade det exklusiva distributörsavtalet under mitten av Q1-24 har Bolaget upplevt ett starkt gensvar från marknaden och Windon har kontaktats av 50 installatörer som är intresserade av att bli ackrediterade partners, varav LOI har tecknats med fyra. Därtill har drygt 500 privatpersoner hört av sig med intresse för att få offert avseende RidgeBlade, vilket sammantaget anses illustrera ett starkt intresse. Däremot, med hänsyn till svårigheter att härleda en intäkt per såld installation samt prognostisera på antal sålda enheter samt vilka marginaler som försäljning av RidgeBlade förväntas generera så inkluderas inte försäljning av RidgeBlade explicit i gjorda estimat, vilket således lämnar utrymme för upprevidering och utgör en extra option i värderingen. Däremot har Analyst Group gjort en illustrativ visualisering av vad produkten skulle kunna generera försäljnings- och vinstmässigt.

Illustrativ bild av potentialen för RidgeBlade

Sett till kostnaden för att installera RidgeBlade så antas denna variera kraftigt mellan olika typer installationer där variabler som väntas påverka bl.a. är storleken på installationen och om den sker på bostäder eller kommersiella fastigheter. Sedan Windon blev exklusiv distributör för RidgeBlade har över 500 privatpersoner kontaktat Bolaget för att få en offert och baserat på de prisuppgifter som finns estimeras den totala kostnaden för en installation av RidgeBlade uppgå till ca 20-40 tUSD inklusive installation. Givet att Windon skulle leverera produkter till alla 500 personer under år 2025 och ett pris i nedre delen av intervallet med hänsyn till att det är installationer till privatpersoner, härleds en total försäljning om ca 100 MSEK. Sett till marginalen antas denna vara liknande den på Bolagets solcellsaffär och givet en bruttomarginal om 30 % på RidgeBlade genereras således ett bruttoresultat om 30 MSEK.

Det bör återigen poängteras att detta är en illustrativ bild av försäljningspotentialen och inte Analyst Groups estimat. Därtill finns riskfaktorer att ta hänsyn till som kan hämma försäljningsutvecklingen, där exempelvis produktionen utgör en sådan. RidgeBlade har hittills inte producerats i stor skala och med en förväntad hög global efterfrågan kan det medföra utmaningar för utbudet och att matcha denna, vilket därmed kan hämma försäljningstillväxten. Däremot finns det även flera fördelar med det exklusiva distributörsavtalet som kan generera ökade intäkter även för Windons solcellssystem. Bolaget har som nämnt redan blivit kontaktade av ett 50-tal installatörer avseende RidgeBlade och där förväntas Windon även kunna bedriva korsförsäljning av solcellssystemen till installatörer som är intresserade av RidgeBlade. Exempelvis väntas Windon organiskt expandera till Norge genom att kapitalisera på det stora intresset för RidgeBlade och därmed teckna avtal även för solcellssystemen på marknaden. Givet intresset för produkten och det faktum att Windon är exklusiv distributör, ser Analyst Group det som möjligt att flera större installatörer kan visa intresse för RidgeBlade och om Windon därtill kan korsförsälja solcellssystemen till dessa aktörer kan endast några få partneravtal generera betydande intäkter.

Genom att addera den illustrativa omsättningen av RidgeBlade till vårt omsättningsestimat om 99,3 MSEK avseende solcellssystemen år 2025 erhålls en omsättning om 199,3 MSEK. Baserat på detta samt en multipel om EV/S 1,3x, således i linje med vår värdering av Windon i ett Base scenario på 2025 års omsättning avseende solcellssystemen, härleds ett potentiellt värde per aktie om 22,2 kr på 2025 års omsättning, därmed 24 månader framåtblickande, vilket påvisar en hög värdedrivande potential för RidgeBlade.

Vi kommer inom kort återkomma med en uppdaterad aktieanalys på Windon.

Kommentar på Windon Energy Groups Q4-rapport

2024-02-29

Windon Energy Group publicerade den 29 februari 2024 bolagets rapport för det fjärde kvartalet 2023. Följande är några punkter vi valt att belysa i samband med rapporten:

- Mer avvaktande marknad bidrog till lägre omsättning än väntat

- Exklusiv distributör till RidgeBlade i Sverige och Norge – en banbrytande takmonterad vindturbin

- Fortsatt låg kostnadsbas

Fortsatt stark omsättning i en tuffare marknad

Windon redovisade under det fjärde kvartalet en omsättning om 8,4 MSEK, jämfört med vårt estimat om 13,7 MSEK. Det fjärde kvartalet präglades av en mer avvaktande marknad jämfört med de tidigare rekordkvartalen under år 2023 dessförinnan. Stigande räntor och fallande elpriser under året har påverkat investeringsviljan i solcellsanläggningar, samtidigt som en tidig vinter medförde ökade svårigheter för installation av solpaneler, vilket antas vara förklaringar bakom skillnaden i omsättning jämfört med vårt estimat. Därtill har Skatteverket antagit en mer restriktiv tolkning gällande skattereduktion för batterilagring efter årsskiftet, vilket väntas påverka efterfrågan på batterier på kort sikt och förväntas tillsammans med en mer avvaktande marknad för solceller medföra några mer utmanande kvartal för Windon avseende försäljning. Däremot väntas räntetoppen vara nådd och sänkningar ligga i korten under H1-24, vilket återigen väntas stärka efterfrågan på såväl solceller som batterier.

Vidare ser vi fortsatt flera starka värdedrivare på längre sikt. Marknadstillväxten drivs på genom såväl nationella som internationella mål om att minska de globala utsläppen. Exempelvis kommer det enligt ett nytt EU-direktiv i samtliga EU-länder krävas solcellsinstallationer på alla nya offentliga och kommersiella byggnader senast år 2026, på samtliga nya bostadsbyggnader senast år 2029 och på icke-bostadsbyggnader som genomgår en relevant renovering senast år 2027, vilket väntas utgöra en stark tillväxtdrivare på solcellsmarknaden inom Europa på lång sikt. Windon har även kommunicerat att bolaget löpande ser över möjligheterna att växa genom förvärv, där intressanta förvärvsobjekt antas vara inom segmenten energi, energieffektivisering och elektrifiering. Bolaget har en stark finansiell position genom att vara skuldfria och inneha en kassa om 10,4 MSEK, vilket skapar goda förutsättningar för att genomföra förvärv och således accelerera tillväxten.

Därtill meddelade Windon efter det fjärde kvartalets utgång att bolaget tecknat ett avtal med Badger Energy för att bli exklusiv distributör för RidgeBlade i Sverige och Norge. RidgeBlade är en banbrytande takmonterad vindturbin som utnyttjar den turbulenta vind som skapas av taket för att generera ren och förnybar energi på plats. Givet RidgeBlades unikhet och att Windon blir exklusiv distributör väntar vi oss en hög efterfrågan på produkten, vilket redan har visat sig två veckor efter att Windon redovisade nyheten. Bolaget har kontaktats av 50 installatörer som är intresserade att bli partners varav ett LOI har ingåtts med fyra av dessa, samtidigt som över 500 privatpersoner har hört av sig med intresse för att få en offert. De första produkterna väntas levereras under slutet av år 2024, varför det inte väntas bidra nämnvärt till försäljningen under innevarande år. Däremot ser vi det exklusiva distributörsavtalet som en stark värdedrivare på sikt, givet den höga efterfrågan som väntas och som redan till viss del har påvisats. Därtill väntas distributörsrätten möjliggöra att Windon kan korsförsälja solcellssystem och batterier till de installatörer som vill erbjuda RidgeBlade till slutkunden och således underlätta etableringen för Windon som helhet på den marknaden i Norge.

Stabil kostnadsbas med låga fasta kostnader

De totala rörelsekostnaderna exklusive avskrivningar uppgick under Q4-23 till -2,4 MSEK att jämföra med -2,6 MSEK under föregående kvartal, vilket påvisar att Windon opererar med en stabil kostnadsbas med låga fasta kostnader. Bruttomarginalen sjönk till 23 % under kvartalet jämfört med 29 % under föregående kvartal, vilket antas vara hänförligt till minskad försäljningsvolym och produktmix. Trots den vikande försäljningen och sjunkande bruttomarginalen redovisade Windon ett EBITA-resultat om -0,5 MSEK, vilket påvisar att Windon kan operera även med svårare marknadsförhållanden och svagare säsongsmässiga kvartal utan att redovisa större förluster. I tabellen nedan följer en sammanfattning av våra estimat jämfört med utfallet.

Ny regeltolkning från Skatteverket påverkar batterimarknaden

Efter årsskiftet 2023/2024 har Skatteverket ändrat tolkningen av skattereduktionen om 50 % som gäller vid installation av system för lagring av egenproducerad elenergi. Den nya tolkningen innebär att skattereduktionen endast tillämpas om de installerade batterierna i huvudsak används för att lagra egenproducerad el, vilket innebär att nyinstallerade batterier anslutna till Svenska kraftnäts tjänst för stödtjänster inte är berättigade till grönt teknik-avdrag från och med 2024. Att investera i ett batteri och ansluta till Svenska kraftnäts stödtjänster var lönsamt under 2023, vilket resulterade i en återbetalningstid på 2-3 år med det gröna teknik-avdraget om 50 % baserat på 2023 års priser och ökade starkt intresset för batteriinvesteringar. Följaktligen förlängs nu återbetalningstiden till cirka 5-6 år utan skattereduktionen, allt annat lika. Däremot gäller alltså skattereduktionen fortsatt vid installation av batterisystem för att lagra egenproducerad el, vilken sedan kan användas då solceller inte producerar någon el och då elpriserna är högre.

Den nya regeltolkningen anses kunna påverka investeringsviljan i batterier på kort sikt. Däremot är avkastningen på en investering i batterilager fortsatt god även utan skattereduktionen, baserat på historiska priser för stödtjänster. Därtill gör omställningen till mindre planerbara energikällor, såsom vind- och solenergi, att energilagring och andra flexibilitetstjänster väntas bli en viktig faktor för att stabilisera elnätet framgent. Således anses batteriaffären fortsatt utgöra en god tillväxtdrivare för Windon framgent.

I den positiva regleringsvågskålen ligger dock det tidigare nämnda direktivet från EU som innebär att det i samtliga EU-länder kommer krävas solcellsinstallationer på samtliga nya offentliga och kommersiella byggnader senast år 2026, på samtliga nya bostadsbyggnader senast år 2029 och på icke-bostadsbyggnader som genomgår en relevant renovering senast år 2027. Direktivet väntas utgöra en stark tillväxtdrivare på solcellsmarknaden inom unionen på lång sikt.

Handlas till EV/EBITA 4,6x

I skrivande stund har Windons aktie handlats ned 13 % under rapportdagen till en kurs om 4,20 kr, förvisso under låga volymer. Detta ger en värdering om ett Enterprise Value om 40,6 MSEK, för helåret 2023 (proforma) redovisade Windon ett EBITA-resultat om ca 8,8 MSEK, vilket ger en värdering om EV/EBITA 4,6x bakåtblickande. Det ska också nämnas att Windon har haft engångskostnader hänförligt till förvärvet av Windon AB, justerat för dessa uppgick EBITA-resultatet till ca 11,2 MSEK, motsvarande en värdering om EV/EBITA 3,6x. Även om vi ser några tuffare kommande kvartal på kort sikt ser vi att det finns gott om utrymme för en uppvärdering av Windon på nuvarande aktiekurs.

Sammantaget levererade Windon en rapport som försäljningsmässigt inte riktigt uppnådde våra förväntningar, givet en mer avvaktande marknad och tidig vinter. Den tuffare marknaden väntas fortsätta påverka Windon under H1-24 men där bl.a. räntesänkningar väntas driva upp försäljningen under H2-24. Bolaget fortsätter operera med en låg kostnadsbas och på längre sikt ser vi flera tydliga tillväxtdrivare, där vi ser det exklusiva distributörsavtalet avseende försäljning av RidgeBlade som extra intressant.

Vi kommer att återkomma med en uppdaterad aktieanalys av Windon.

Kommentar på att Windon blir exklusiv distributör för RidgeBlade

2024-02-13

Windon Energy Group meddelade den 13 februari år 2024 att bolaget har tecknat ett avtal med Badger Energy för att bli exklusiv distributör för RidgeBlade i Sverige och Norge – en banbrytande vindkraftsteknik för takinstallationer.

Windon har under det senaste året breddat produktportföljen med en ny solpanel samt batterilagring och tar nu nästa steg till att bli en ledande leverantör inom energilösningar genom att addera den patenterade vindturbinen RidgeBlade. Produkten erbjuder en unik vindkraftslösning som utnyttjar den turbulenta vind som skapas av tak på byggnader. Deras patenterade turbin monteras på taket och genererar el som kan användas för att driva byggnaden eller matas ut på elnätet oberoende av solen.

RidgeBlade har vunnit flertalet priser inom grön innovation och dess teknik är unik då det tidigare inte funnits teknik för att producera el genom småskalig vindkraft. Genom innehavandet av de exklusiva rättigheterna för försäljning av RidgeBlade i Sverige och Norge ser Windon goda förutsättningar att själva bygga upp ett återförsäljarnätverk i Norge, varför det joint venture som startades i landet under år 2023 tillsammans med norska partners nu avslutas.

RidgeBlades lösning har flera fördelar:

- Kan installeras på de flesta typer av tak.

- Tystgående och visuellt diskret.

- Kräver minimalt underhåll.

- Producerar betydande mängder el.

- Kan med fördel kombineras med solpaneler för optimal effekt.

Windon kommer nu påbörja arbetet med att bygga upp ett återförsäljarnätverk och den första leveransen av RidgeBlade förväntas under H2-24.

Om Badger Energy och RidgeBlade

Badger Energy är en distributör av produkter inom hållbar energi och erbjuder lösningar inom solenergi, batterilagring, elbilsladdare samt, genom RidgeBlade, vindenergi. RidgeBlade Wind Turbine är ett innovativt, enkelt och effektivt sätt att utnyttja vindkraft för att producera el i mindre skala, genom installation på tak. RidgeBlade innebär en helt ny designfilosofi och tar itu med många av nackdelarna som är förknippade med solenergi och traditionella vindturbiner.

Analyst Groups syn på distributörsavtalet

Att kunna producera småskalig vindkraft är något som har efterfrågats av marknaden men som tidigare inte varit möjligt. Med RidgeBlades lösning, vilken Windon nu har exklusiv distributionsrätt för i Sverige och Norge, blir detta nu en möjlighet både för företag och privatpersoner, där vi förväntar oss en hög efterfrågan från installatörer när Windon börjar bearbeta marknaden i de båda länderna. Tekniken är ny och unik samt ger möjlighet till fastighetsägare att ytterligare bidra till en mer hållbar energiframställning.

I samband med att Windon blir exklusiv distributör till RidgeBlade meddelade bolaget att det joint venture som startats i Norge avslutas då Windon ser goda förutsättningar att själva bygga upp ett återförsäljarnätverk i Norge snarare än genom de norska partners som avtalet om ett joint venture tecknades med. Analyst Group ser detta som ett tecken på att Windon redan nu upplever en hög efterfrågan på RidgeBlade och att etableringen i Norge kan underlättas av att erbjuda denna unika lösning i produkterbjudandet. Givet en hög efterfrågan på RidgeBlade från installatörer kan Windon därtill bedriva korsförsäljning av övriga produkter i produktportföljen för att således öka antalet kunder även för solceller, montagesystem och batterier, då RidgeBlade med fördel installeras i kombination med solpaneler och batteri.

En av fördelarna med RidgeBlade jämfört med solceller är att vindturbinen kan producera el under större delen av året, såväl under nätter som vintrar, vilket ökar förutsägbarheten i produktionen samt avkastningen på investeringen. Vidare medför en installation av RidgeBlade på lutande tak en ökad vindeffekt då den rådande vinden tvingas färdas över takytan upp mot taknocken, där RidgeBlade sitter, vilket påskyndar luftflödet genom turbinen. Som ett resultat kan uppmätt vindhastighet runt åsen vara drygt tre gånger den faktiska vindhastigheten, vilket medför en ökad energiproduktion jämfört med ett traditionellt vindkraftverk.

Sammanfattningsvis ser vi inte någon större finansiell påverkan av distributionsavtalet under innevarande år då den första leveransen är planerad till det andra halvåret 2024. Däremot ser vi det exklusiva distributörsavtalet som en stark värdedrivare på lång sikt, givet den höga efterfrågan på RidgeBlade som förväntas, något som bl.a. bekräftas av den hårda konkurrensen för att erhålla den exklusiva rätten för distribution av produkten. Distributörsrätten väntas möjliggöra att Windon kan korsförsälja solcellssystem och batterier till de installatörer som vill erbjuda RidgeBlade till slutkunden och således underlätta etableringen för Windon som helhet på den nya marknaden Norge.

Vi kommer att återkomma med en rapportkommentar samt en uppdaterad analys av Windon i samband med att bolaget släpper bokslutskommunikén för år 2023.

Kommentar på Windon Energy Groups Q3-rapport

2023-11-16

Windon Energy Group publicerade den 16 november 2023 bolagets delårsrapport för det tredje kvartalet 2023. Följande är några punkter vi valt att belysa i samband med rapporten:

- Fortsatt stark omsättning i en tuffare marknad

- Stark lönsamhet – förväntas fortsätta även i en mer utmanande marknad

- Expanderar till Norge genom ett joint venture

Fortsatt stark omsättning i en tuffare marknad

Omsättningen för Windon uppgick under Q3-23 till 20,7 MSEK, vilket var något över våra förväntningar. Då motsvarande siffra för jämförelseperioden saknas kan det istället ställas i relation till omsättningen i Q2-23 om 29,2 MSEK, vilket således motsvarar en utveckling om -29 % Q-Q. Det tredje kvartalet är dock säsongsmässigt något svagare än det andra kvartalet, vilket ses som det starkaste på året för Windon, varför vi inte lägger någon större vikt vid utvecklingen Q-Q. Däremot vittnar bolaget om ett utmanande marknadsläge till följd av högre räntor och fallande elpriser, vilket således påverkar slutkundens investeringsvilja i solpaneler. Däremot har Windons tillväxtplan, vilken innebär att addera nya återförsäljare, sälja montagesystemet separat, nya kundsegment och nya produktsegment, medfört en större addresserbar marknad och att Windon nu står bättre rustade för en vikande marknad. Exempelvis har bolaget adderat batterilagring till sortimentet, vilket Analyst Group ser positivt på, givet att energilagring väntas bli en viktig faktor för att stabilisera elnätet framgent samt att det breddar bolagets erbjudande. Däremot väntas något längre ledtider från order till fakturering för batteriaffären. Detta, i kombination med en vikande marknad för solpaneler samt att de säsongsmässigt svagaste kvartalen i form av Q4 och Q1 ligger framför oss, gör att vi estimerar något lägre omsättning under de kommande kvartalen jämfört med de rekordstarka första tre kvartalen år 2023.

Stark lönsamhet – förväntas fortsätta även i en mer utmanande marknad

Trots en vikande marknad för solpaneler fortsätter Windon leverera en stark lönsamhet med ett EBITA-resultat om 3,5 MSEK, motsvarande en EBITA-marginal om 17 %. Givet att Windon fortsatt opererar med en låg kostnadsbas med totala rörelsekostnader om 3,4 MSEK under Q3-23 och att majoriteten av kostnadsbasen således består av bruttokostnader väntas Windon kunna upprätthålla en god lönsamhet även i en tuffare marknad med lägre försäljning.

Gällande kassaflödet från den löpande verksamheten så uppgick detta, efter förändringar av rörelsekapital, till 0 MSEK, där skillnaden jämfört med rörelseresultatet främst är hänförligt till en uppbyggnad av lagret om 2,3 MSEK. Analyst Group anser inte att nuvarande varulagernivå om 9,2 MSEK är ett stort problem och att en viss lageruppbyggnad är väntad givet att Windon har utökat sortimentet med batterier och en enklare standardpanel under kvartalet, vilka båda importeras från Kina, något som medför längre leveranstider och att bolaget således behöver inneha dessa produkter på lager i större utsträckning. Däremot ser vi det som viktigt att Windon inte fortsätter binda mycket kapital i lager, vilket i kombination med en vikande försäljning i ett sådant scenario kan komma att pressa bolagets likviditet. Kassan uppgick vid utgången av Q3-23 till 6 MSEK, vilket indikerar en fortsatt stabil finansiell ställning, speciellt med hänsyn till att Windon är nästintill skuldfria och således har en nettokassa om 5,9 MSEK.

Expanderar till Norge genom ett joint venture

Under det tredje kvartalet meddelade Windon att bolaget expanderar till Norge genom ett joint venture tillsammans med norska partners. Windons produkter, innefattande solpaneler, växelriktare, montagesystem och batterilagring, kommer därmed säljas till norska installatörer av solpaneler, fastighetsbolag och andra kommersiella aktörer. Kapaciteten på den norska solenergimarknaden väntas uppgå till 4 943 MW år 2028, att jämföra med 358 MW år 2022, motsvarande en årlig tillväxttakt om 55 % enligt Blackridge Research, vilket är en snabbare förväntad tillväxttakt än exempelvis den svenska marknaden. Detta antas bl.a. vara hänförligt till att den norska solenergimarknaden är något mindre utvecklad än den svenska till följd av den goda tillgången till vatten- samt vindkraft, vilket medfört en långsammare utveckling för solenergi, något som dock väntas förändras framgent i takt med en fortsatt accelererande elektrifiering. Den geografiska expansionen blir nästa steg i Windons tillväxtstrategi, där bolaget tidigare bl.a. har adderat nya kund- och produktsegment, samtidigt som den finansiella risken begränsas genom att avtalet innebär att varje part ska bära egna kostnader under det första verksamhetsåret, vilket till största del avser produktionskostnader.

Sammantaget levererade Windon en omsättning och lönsamhet i nära linje med våra förväntningar, om än något högre. Bolaget vittnar om en vikande efterfrågan på solpaneler givet högre räntor och fallande elpriser, vilket i kombination med svagare säsongsmönster under Q4 och Q1 medför att vi estimerar något lägre försäljning under de kommande kvartalen. Däremot väntas Windon vara väl positionerade för att hantera ett mer utmanande marknadsklimat givet att bolaget har adderat fler försäljningskanaler, där batterilagring ses som extra intressant under det kommande året. Därtill kvarstår den långsiktigt positiva vyn för solcellsmarknaden drivet av en ökad elektrifiering och efterfrågan på förnyelsebara energikällor, varför en stark tillväxt estimeras under kommande år, något som Windon förväntas kunna kapitalisera på även framgent.

Vi kommer att återkomma med en uppdaterad aktieanalys av Windon.

Analyst Group kommenterar Windons expansion till Norge

2023-09-29

Windon Energy Group AB (”Windon” eller ”bolaget”) meddelade den 28 september år 2023 att bolaget expanderar till Norge genom ett joint venture. Avtalet som har upprättats tillsammans med norska partners innebär att parterna gemensamt kommer att etablera ett svenskt bolag som kommer ha ett helägt norskt dotterbolag. Initialt kommer Windon äga 51 % av det nybildade svenska bolaget men har sedan en option på att förvärva resterande 49 % efter en period av tre eller fyra år.

Det nystartade norska bolaget kommer sälja Windons produkter, innefattande solpaneler, växelriktare, montagesystem och batterilagring, till norska installatörer av solpaneler, fastighetsbolag och andra kommersiella aktörer. Enligt avtalet kommer varje part under det första verksamhetsåret bära sina egna kostnader, vilket begränsar de initiala kostnaderna för Windon som kommer att bidra med produktsortiment, teknisk expertis och kunskap. Den norska verksamheten kommer att startas och påbörja sin drift under det fjärde kvartalet år 2023.

Kapaciteten på den norska solenergimarknaden väntas uppgå till 4 943 MW år 2028, att jämföra med 358 MW år 2022, motsvarande en årlig tillväxttakt om 55 % enligt Blackridge Research. Den norska marknaden anses i dagsläget vara mindre utvecklad än exempelvis den svenska, bl.a. till följd av den goda tillgången till vatten- samt vindkraft, vilket medfört en långsammare utveckling för solenergi. Däremot, i takt med att elektrifieringen har accelererat så har även solcellsmarknaden vuxit, något som även förväntas framgent. Viktiga tillväxtfaktorer under kommande år är en ökad medvetenhet för klimatfrågor, en ökad vilja att vara självförsörjande av energi, samt fortsatta regleringar från stater och organisationer med avsikt att öka incitament för investeringar i solenergi. I Norge appliceras de förordningar som röstats fram av EU vilket innebär att alla nya byggnader, med teknisk och ekonomisk förutsättning, ska vara utrustat med solceller från år 2028, vilket väntas vara en tillväxtdrivare på marknaden.

”Sedan noteringen har Windon levererat starkt på bolagets uttalade tillväxtplan, innefattande addering av nya återförsäljare, nya produktsegment genom batterilagring samt genom nya kundsegment i form av företag som arbetar med stödtjänster. Nu tar bolaget nästa steg i tillväxtresan genom geografisk expansion till Norge. Den geografiska expansionen väntas inte medföra någon större finansiell påverkan på kort sikt utan ses som en mer långsiktig tillväxtdrivare i takt med att marknaden bearbetas och växer. Däremot anser vi att den eventuella finansiella nedsidan för Windon är låg givet att avtalet innebär att varje part ska bära egna kostnader under det första verksamhetsåret, vilket till största del avser produktionskostnader, något som också reducerar risken för Windon. Givet de fördelar som Windons solcellssystem besitter, med en premiumpanel som medför en ökad kapacitet om ca 8 % jämfört med konkurrerande paneler, ett montagesystem som minskar installationstiden samt ett brett produktsortiment, väntas bolaget kunna penetrera den norska marknaden och vinna marknadsandelar samt kapitalisera på den förväntade marknadstillväxten, vilket medför att vi förväntar oss att en god försäljning har uppnåtts på marknaden efter det första verksamhetsåret, då högre kostnader kan komma att uppstå för Windon”, säger ansvarig analytiker på Analyst Group.

Kommentar på Windon Energy Groups Q2-rapport

2023-08-29

Windon Energy Group publicerade den 29 augusti 2023 bolagets delårsrapport för det andra kvartalet 2023. Följande är några punkter vi valt att belysa i samband med rapporten:

- Omsättningen uppgick till 53,7 MSEK under H1-23 (proforma) – högre än helårsomsättningen år 2022 om 44,6 MSEK

- Engångskostnader pressade lönsamheten – förbättringar väntas framgent

- Breddar erbjudandet med batterilagring och nya solpaneler

Fortsatt stark omsättningstillväxt

Under det andra kvartalet år 2023 redovisade Windon en nettoomsättning om 15,2 MSEK. Givet att Windon Energy Group (tidigare HODL SPAC Europe) slutförde förvärvet av Windon den 17 maj år 2023, inkluderas Windon AB:s räkenskaper under ungefär halva det andra kvartalet. Således ger nettoomsättningen proforma en mer korrekt bild av bolagets utveckling under kvartalet, vilken uppgick till 29,2 MSEK, vilket innebär att Windons omsättning uppgår till 53,7 MSEK under H1-23, något som kan jämföras med omsättningen för helåret 2022 om 44,6 MSEK vilket således är en stark tillväxt jämfört med föregående år. Tillväxten antas vara hänförlig till ett fortsatt ökat försäljningsfokus samt hög efterfrågan, bl.a. drivet av fördelarna med Windons produkter, exempelvis mer effektiva solpaneler samt kostnadsbesparande montagesystem.

Något svagare lönsamhetsutveckling – engångskostnader påverkade

EBITA-resultatet uppgick under Q2-23 till 2,1 MSEK (proforma), motsvarande en marginal om 7 %. Kvartalet påverkades av engångskostnader om 2,4 MSEK, hänförliga till förvärv, noteringsprocess samt organisationsförändringar i samband med förvärv, vilka vi inte förväntar oss ska uppkomma igen under kommande kvartal. Justerat för dessa kostnader uppgick EBITA-resultatet till 4,5 MSEK, motsvarande en marginal om 15 %. Marginalen är något svagare i jämförelse med helåret 2022 då EBITA-marginalen uppgick till 24 %, något vi hade räknat med till följd av att den kraftiga efterfrågan på solceller som kunde skönjas år 2022 skulle sjunka något, i kombination med en ökad konkurrens på marknaden, vilket oftast medför en generell prispress och sjunkande marginaler.

Beträffande kassaflödet så redovisas inte proforma-siffror men vi noterar att kassan stärktes till 6 MSEK, vilket kan jämföras med 2,4 MSEK vid utgången av Q1-23 (proforma). I vår initieringsanalys av Windon nämndes att kassaflödet under år 2022 var negativt, trots stark lönsamhet, vilket var hänförligt till växande kundfordringar. Vid utgången av Q2-23 uppgick de kortfristiga fordringarna till 18,4 MSEK, jämfört med 19,4 MSEK vid utgången av Q1-23 (proforma), vilket således medförde en positiv utveckling i kassan och är enligt Analyst Group ett bevis på att bolaget kan växa utan att det ”kostar” för mycket att växa i termer av rörelsekapital.

Stärker produktportföljen med batterilagringssystem

Efter kvartalets utgång meddelade Windon att bolaget har inlett ett samarbete med UZ Energy för att komplettera det befintliga erbjudandet av solcellssystem med batterilagringssystem. Batterierna är lämpliga för olika typer av kunder – från villaägare till kommersiella fastighetsägare och mer storskaliga lösningar för att bidra till att balansera nätet. Batterilagringssystemen stärker Windons kunderbjudande och medför även en högre intäkt per sålt system och då batterierna adderas till bolagets befintliga erbjudande avseende solcellssystem behöver inget ytterligare försäljningsarbete för att sälja batterisystemen separat genomföras, varför kostnaderna för att integrera batterisystemen väntas vara låga och således bidra positivt till Windons marginal. Effekten av en högre intäkt per sålt system samt bättre marginal estimeras till viss del synliggöras i slutet av år 2023 men främst från år 2024. Därutöver antas batterierna kunna säljas separat för att skapa ytterligare ett intäktsben.

Batterilagring väntas utgöra en stor del i omställningen mot mer förnyelsebara energikällor, givet att några av de mest populära, såsom vind- och solenergi, är att betrakta som mindre planerbara energikällor som påverkas av väder, varför energilagring och andra flexibilitetstjänster blir en viktig faktor för att stabilisera elnätet. Således anser Analyst Group att adderingen av batterilagring stärker Windons position ytterligare för att fortsätta kapitalisera på elektrifieringstrenden och omställningen till mer förnyelsebar energi.

Breddar sortimentet av solpaneler

I samband med Q2-rapporten meddelade Windon även att bolaget nu breddar sortimentet av solpaneler genom att addera en enklare standardpanel, vilken tillverkas och importeras från kinesiska JH Solar. Den nya panelen kommer vara tillgänglig från september år 2023 och är kompatibel med Windons patenterade montagesystem, vilket medför en minskad installationstid, således kostnader för Windons kunder. Analyst Group ser positivt på att Windon breddar erbjudandet för att möta efterfrågan inom allt från villainstallationer till större solparker, för att således kunna vinna fler upphandlingar. Däremot ser vi fortsatt Windons egen solpanel, Windon Effekta, som bolagets viktigaste produkt och konkurrensfördel, givet att det etsade glaset medför en ökad kapacitet om ca 8 % jämfört med andra solpaneler, vilket anses vara en viktig faktor när slutkunden väljer solpaneler.

Sammantaget anser vi att Windon levererade en rapport i nära linje med våra förväntningar både gällande omsättning och lönsamhet, justerat för engångskostnader. Under kommande kvartal väntas något svagare utveckling till följd av säsongsvariationer med semestertider under det tredje kvartalet samt det generellt svagare fjärde kvartalet med mörkare och kallare klimat. Likväl ser vi fortsatt goda tillväxtmöjligheter för Windon bl.a. givet den breddning som skett av sortimentet, där bolaget redan mottagit en större order om 6,7 MSEK avseende batterilagring, vilket påvisar att Windon redan innehar ett starkt momentum inom segmentet.

Vi kommer att återkomma med en uppdaterad aktieanalys av Windon.

Analyst Group kommenterar Windons första större batteriorder

2023-08-22

Windon Energy Group meddelade den 21 augusti år 2023 att bolaget tecknat sitt första avtal om försäljning av ett större batteri avsett för kommersiellt bruk, där ordervärdet uppgår till 6,7 MSEK.

Den 28 juli år 2023 meddelade Windon att bolaget stärker produktportföljen med batterilagrings-system genom ett samarbete med UZ Energy, vilka tillhandahåller energilagringssystem, för att komplettera det befintliga erbjudandet av solcellssystem. Batterilagring möjliggör för användare av solcellssystem att lagra den energi som produceras för att kunna användas under de tidpunkter då solpanelerna inte genererar någon energi och batterierna är lämpliga för olika typer av kunder – från villaägare till kommersiella fastighetsägare och mer storskaliga lösningar för att bidra till att balansera nätet. Nu har Windon fått en första större order om 6,7 MSEK från NVS El AB, vilka för en kunds räkning kommer installera batteriet för att leverera stödtjänster till elnätet, och ordern förväntas levereras under augusti år 2023.

”I takt med att elförbrukningen förväntas öka framgent till följd av elektrifieringstrenden, medför det en ökning i behovet av elproduktion. Givet att några av de mest populära förnyelsebara energikällorna såsom vind- och solenergi, vilka är att betrakta som mindre planerbara energikällor som påverkas av väder, förväntas stå för en allt större del av energiproduktionen blir även energilagring och andra flexibilitetstjänster en viktig faktor för att stabilisera elnätet. Det förväntas alltså uppkomma ett ökat behov av att flytta förbrukning och produktion av el från tider med högt utbud till tider med hög efterfrågan, om dessa inte sammanfaller, vilket Windon kan kapitalisera på genom försäljning av bolagets batterilagringssystem.

Ordern från NVS El AB är den första av större karaktär, vilket påvisar efterfrågan som finns för stödtjänster i elnätet. Windons batterier är lämpliga för olika typer av kunder, allt från villaägare till mer storskaliga lösningar, vilket även nu valideras då ordern, givet det stora värdet, antas vara till ett mer storskaligt projekt, vilket ökar den adresserbara marknaden för bolaget. Batterilagringssystemen stärker Windons kunderbjudande men medför även en högre intäkt per sålt system och då batterierna adderas till bolagets befintliga erbjudande avseende solcellssystem behöver inget ytterligare försäljningsarbete för att sälja batterisystemen separat genomföras, varför kostnaderna för att integrera batterisystemen väntas vara låga och således bidra positivt till Windons marginal”, säger ansvarig analytiker på Analyst Group.

Vi kommer att återkomma med en rapportkommentar samt en uppdaterad analys av Windon i samband med att bolaget släpper Q2-rapporten den 29 augusti år 2023.

Nov

Intervju med Windon Energy Groups VD Henrik Karstensen

Jun

Intervju med Windon Energy Groups VD Henrik Karstensen

Aktiekurs

1.49

Värderingsintervall

2024-03-08

Bear

2,9 SEKBase

9,5 SEKBull

13,4 SEKUtveckling

Huvudägare

2024-03-26

Analyst Group kommenterar Windons order om 2,4 MSEK

2024-07-02

Windon Energy Group (”Windon” eller ”bolaget”) meddelade den 2 juli år 2024 att bolaget har erhållit en order avseende bolagets svenskbyggda och patenterade montagesystem från Solid Vind & Sol Sverige AB (”Solid”). Ordervärdet uppgår till 2,4 MSEK.

Ordern från Solid, vilka är en ledande solparksaktör, avser som nämnt Windons patenterade montagesystem till en solpark i Katrineholm med en kapacitet om 2,2 MW och leveransen förväntas ske under juli månad.

Analyst Groups syn på ordern

Windons egenutvecklade och patenterade montagesystem är utformat för att underlätta installationen och är anpassat efter det svenska klimatet. Genom montagesystemet kan installatörer erhålla stora och värdefulla tidsbesparingar, vilket antas vara en bidragande faktor till att Windons lösning valts av Solid. I samband med noteringen i maj år 2023 kommunicerade Windon en tillväxtplan för en fortsatt organisk tillväxt, vilken bolaget har levererat på. Ett av benen i planen var att sälja montagesystemet separat till installatörer som använder andra solpaneler än Windons, vilket antas vara möjligt genom de tidsbesparande fördelarna. Även om Windon antas ha sålt montagesystemet separat även tidigare, om än i mindre affärer, så är ordern från Solid den första större kommunicerade ordern avseende montagesystemet och validerar enligt Analyst Group dess unikhet och fördelar.

Vidare ser Analyst Group positivt på att Windon adresserar nya kundsegment i form av exempelvis solparker. Historiskt har en stor del av bolagets försäljning skett till installatörer inriktade på privatmarknaden och nya kundsegment såsom solparker bidrar till en förbättrad intäktsdiversifiering, vilket anses vara extra värdefullt i nuvarande marknadsklimat med en pressad konsumentmarknad. Slutligen utgör ordervärdet om 2,4 MSEK ca 3,7 % av vårt helårsestimat för omsättningen om 64,6 MSEK och är därmed inte obetydligt.

Hur Analyst Group ser på Windon som investering

Windons första kvartal var tuffare avseende de rapporterade siffrorna, däremot har bolaget blivit exklusiv distributör av vindturbinen RidgeBlade under kvartalet, vilket redan har lett till ett första större partnerskap på den nya norska marknaden. Därtill adresserar Windon företagsmarknaden i allt högre grad, vilket diversifierar kundbasen och skapar bättre förutsättningar till dess att marknaden förväntas vända. Baserat på ett estimerat EBITDA-resultat om 12,3 MSEK år 2025, en målmultipel om EV/EBITDA 11x samt en diskonteringsränta om 12,4 %, härleds ett potentiellt nuvärde per aktie om 9,5 kr i ett Base scenario.