Windon Energy Group AB (”Windon” eller ”Bolaget”) har slutit ett avtal med Badger Energy avseende att bli exklusiv distributör av RidgeBlade, vilket är en banbrytande takmonterad vindturbin som utnyttjar den turbulenta vind som skapas av taket för att generera ren och förnybar energi på plats som kan användas för att driva byggnaden eller matas ut på elnätet oberoende av solen. Med hänsyn till svårigheter att göra finansiella prognoser för RidgeBlade inkluderas inte försäljning av produkten explicit i genomförda estimat i analysen, vilket således lämnar utrymme för upprevidering och utgör en extra option i värderingen. Däremot har Analyst Group gjort en illustrativ visualisering avseende vad produkten skulle kunna generera försäljnings- och vinstmässigt, vilket följer nedan.

En unik lösning med bevisat stort intresse

Turbinkonstruktionen, baserad på en vertikal axel och tre rotorblad, är utformad för att fånga upp vind från alla riktningar, vilket ger effektiv energigenerering även vid låga vindhastigheter. RidgeBlade har vunnit flertalet priser inom grön innovation och dess teknik är unik då det tidigare inte funnits teknik för att producera el genom småskalig vindkraft. Sedan Windon kommunicerade det exklusiva distributörsavtalet under mitten av Q1-24 har Bolaget upplevt ett starkt gensvar från marknaden och Windon har kontaktats av 50 installatörer som är intresserade av att bli ackrediterade partners, varav LOI har tecknats med fyra. Därtill har drygt 500 privatpersoner hört av sig med intresse för att få offert avseende RidgeBlade, vilket sammantaget anses illustrera ett starkt intresse. Däremot, med hänsyn till svårigheter att härleda en intäkt per såld installation samt prognostisera på antal sålda enheter samt vilka marginaler som försäljning av RidgeBlade förväntas generera så inkluderas inte försäljning av RidgeBlade explicit i gjorda estimat, vilket således lämnar utrymme för upprevidering och utgör en extra option i värderingen. Däremot har Analyst Group gjort en illustrativ visualisering av vad produkten skulle kunna generera försäljnings- och vinstmässigt.

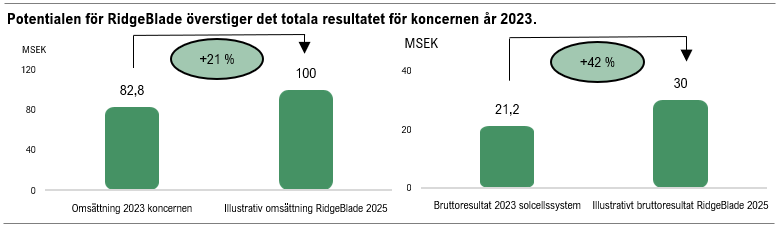

Illustrativ bild av potentialen för RidgeBlade

Sett till kostnaden för att installera RidgeBlade så antas denna variera kraftigt mellan olika typer installationer där variabler som väntas påverka bl.a. är storleken på installationen och om den sker på bostäder eller kommersiella fastigheter. Sedan Windon blev exklusiv distributör för RidgeBlade har över 500 privatpersoner kontaktat Bolaget för att få en offert och baserat på de prisuppgifter som finns estimeras den totala kostnaden för en installation av RidgeBlade uppgå till ca 20-40 tUSD inklusive installation. Givet att Windon skulle leverera produkter till alla 500 personer under år 2025 och ett pris i nedre delen av intervallet med hänsyn till att det är installationer till privatpersoner, härleds en total försäljning om ca 100 MSEK. Sett till marginalen antas denna vara liknande den på Bolagets solcellsaffär och givet en bruttomarginal om 30 % på RidgeBlade genereras således ett bruttoresultat om 30 MSEK.

Det bör återigen poängteras att detta är en illustrativ bild av försäljningspotentialen och inte Analyst Groups estimat. Därtill finns riskfaktorer att ta hänsyn till som kan hämma försäljningsutvecklingen, där exempelvis produktionen utgör en sådan. RidgeBlade har hittills inte producerats i stor skala och med en förväntad hög global efterfrågan kan det medföra utmaningar för utbudet och att matcha denna, vilket därmed kan hämma försäljningstillväxten. Däremot finns det även flera fördelar med det exklusiva distributörsavtalet som kan generera ökade intäkter även för Windons solcellssystem. Bolaget har som nämnt redan blivit kontaktade av ett 50-tal installatörer avseende RidgeBlade och där förväntas Windon även kunna bedriva korsförsäljning av solcellssystemen till installatörer som är intresserade av RidgeBlade. Exempelvis väntas Windon organiskt expandera till Norge genom att kapitalisera på det stora intresset för RidgeBlade och därmed teckna avtal även för solcellssystemen på marknaden. Givet intresset för produkten och det faktum att Windon är exklusiv distributör, ser Analyst Group det som möjligt att flera större installatörer kan visa intresse för RidgeBlade och om Windon därtill kan korsförsälja solcellssystemen till dessa aktörer kan endast några få partneravtal generera betydande intäkter.

Genom att addera den illustrativa omsättningen av RidgeBlade till vårt omsättningsestimat om 99,3 MSEK avseende solcellssystemen år 2025 erhålls en omsättning om 199,3 MSEK. Baserat på detta samt en multipel om EV/S 1,3x, således i linje med vår värdering av Windon i ett Base scenario på 2025 års omsättning avseende solcellssystemen, härleds ett potentiellt värde per aktie om 22,2 kr på 2025 års omsättning, därmed 24 månader framåtblickande, vilket påvisar en hög värdedrivande potential för RidgeBlade.

Vi kommer inom kort återkomma med en uppdaterad aktieanalys på Windon.