TCECUR Sweden AB (”TCECUR” eller ”Koncernen”) är en teknikorienterad säkerhetskoncern med lång historik och erfarenheter av leveranser till stora koncerner och den offentliga sektorn. TCECUR består idag av 10 dotterbolag, alla specialiserade inom olika områden av säkerhet, som levererar säkerhetssystem och säker kommunikation till samhällets mest krävande kunder. Erbjudanden består av en kombination av egna produkter och lösningar samt agenturer från världsledande producenter. Koncernen består av TC Connect AS i Norge, TC Connect Sweden AB, RF Coverage AB, LåsTeam Sverige AB, Mysec Sweden AB, Lamport Sweden AB, Access World Technic AB, Kungslås AB, Sectragon AB och Sectragon International AB.

Pressmeddelanden

Omstrukturering för att påvisa underliggande lönsamhet

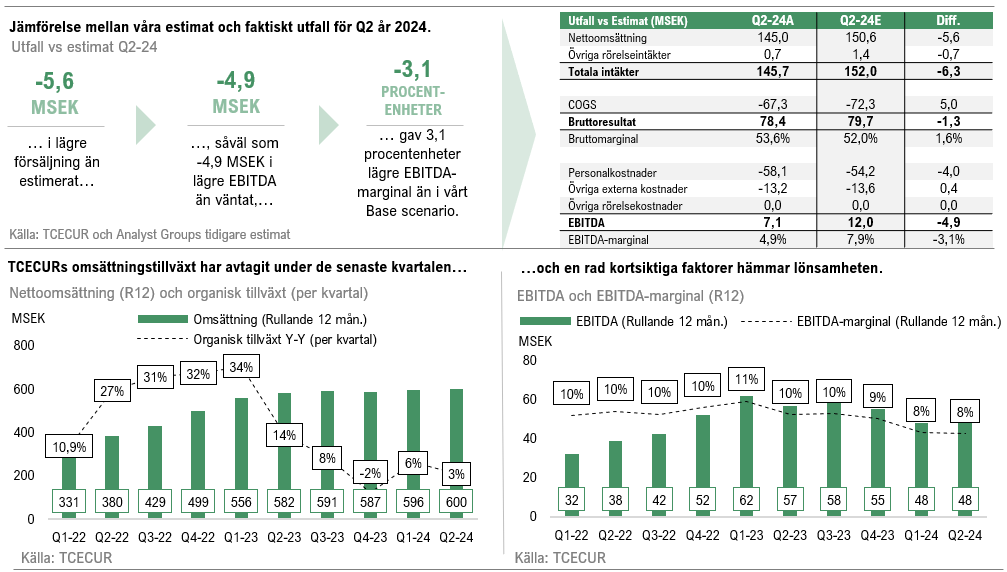

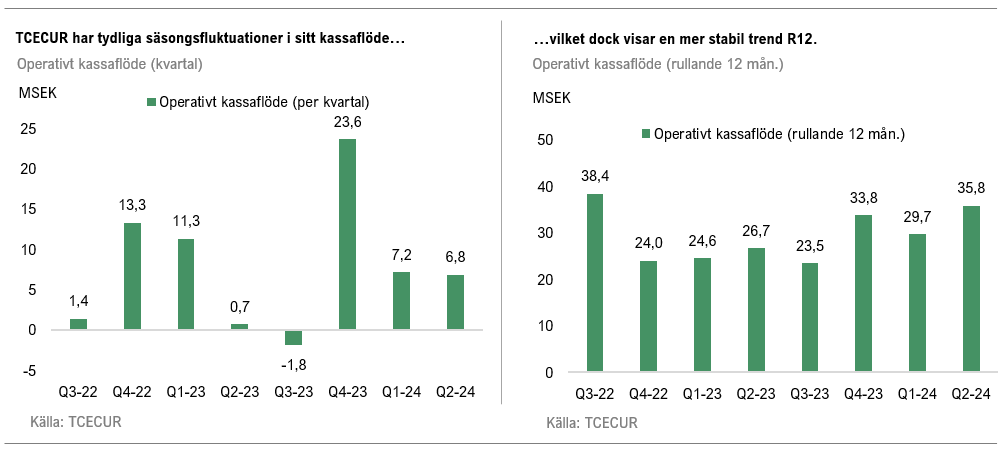

TCECUR (”TCECUR” eller ”Koncernen”) har stängt böckerna för årets andra kvartal, vilket färgats av modest omsättningstillväxt (3 % Y-Y) och lönsamhet som lämnar mer att önska. Trots att H1-24 inte levt upp till marknadens förväntningar finns det en rad ljusglimtar under kvartalet som bådar gott inför lönsam tillväxt framgent. Fortsatta nödvändiga investeringar i primärt Sectragon International och Lamport, samt ökade investeringar i produktutveckling av en larmsändare i syfte att kapitalisera på avvecklingen av 2G- och 3G-näten, är viktiga initiativ som förväntas främja framtida tillväxt. Vidare presenterades uppdaterade finansiella mål, där Koncernen bl.a. har som ambition att 20 % av de totala intäkterna skall vara av återkommande karaktär, vilket har potential att bidra till ökad lönsamhet framgent. Utifrån en reviderad helårsprognos för år 2024 härleds ett potentiellt nuvärde per aktie om 38,2 kr (49,8) i ett Base scenario.

- Modest omsättningstillväxt men robust orderstock

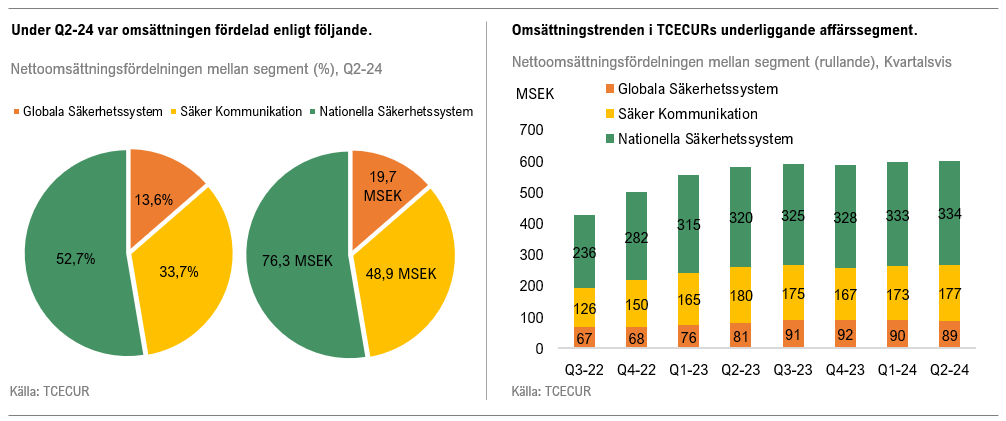

Nettoomsättningen under årets andra kvartal uppgick till 145,0 MSEK (140,7), motsvarande en tillväxt om 3 % Y-Y, vilket understeg våra estimat om 150,6 MSEK. Tillväxten i återkommande intäkter fortsätter att imponera (24 % Y-Y), och uppgår vid periodens slut till 65,4 MSEK, motsvarande ca 11 % av omsättningen LTM. Blickar vi framåt ger orderstocken om 194,4 MSEK en indikation på en återhämtning under H2-24, samt utgör en stark signal om den robusta efterfrågan på Koncernens konkurrenskraftiga tjänsteportfölj.

- Lönsamheten uppfyller inte förväntningarna

Rörelsekostnaderna (exkl. COGS och D&A) ökade med 9 % Y-Y, där personalkostnader stack ut med en ökning om 11 % Y-Y. Den tilltagande kostnadskostymen på rörelsenivå, driven av ökade personalkostnader i samband med förändring av ledningspersoner, kompenserades dock av en stark bruttomarginal under Q2-24, vilken uppgick till 53,6 % (50,0). Trots detta minskade EBITDA-resultatet med -4,2 % Y-Y, uppgående till 7,1 MSEK (7,4). Lönsamhetsprofilen varierar kraftigt mellan Koncernens dotterbolag, där affärsområdet Säker Kommunikation utmärker sig som det mest lönsamma segmentet, vilket även är källan till merparten av Koncernens återkommande intäkter, ett fokusområde som utgör en viktig pusselbit för att närma sig lönsamhetsmålet om 10 % EBITA-marginal. Vidare anser Analyst Group att det är av yttersta vikt att effektivt adressera de identifierade förbättringsområdena inom dotterbolagen, då framgångsrika effektiviseringsåtgärder är essentiella för att bidra till en starkare marginalprofil på lång sikt.

- Reviderade värderingsintervall i samtliga scenarion

I samband med Q2-rapporten reviderar vi våra estimat, vilka innefattar en lägre omsättningstillväxt samt lönsamhet under prognosperioden. Baserat på ett estimerat EBITDA-resultat om 43,5 MSEK för år 2024, en EV/EBITDA-multipel om 10,0x och en oförändrad kapitalstruktur, härleds ett potentiellt nuvärde per aktie om 38,2 kr (49,8) i ett Base scenario.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

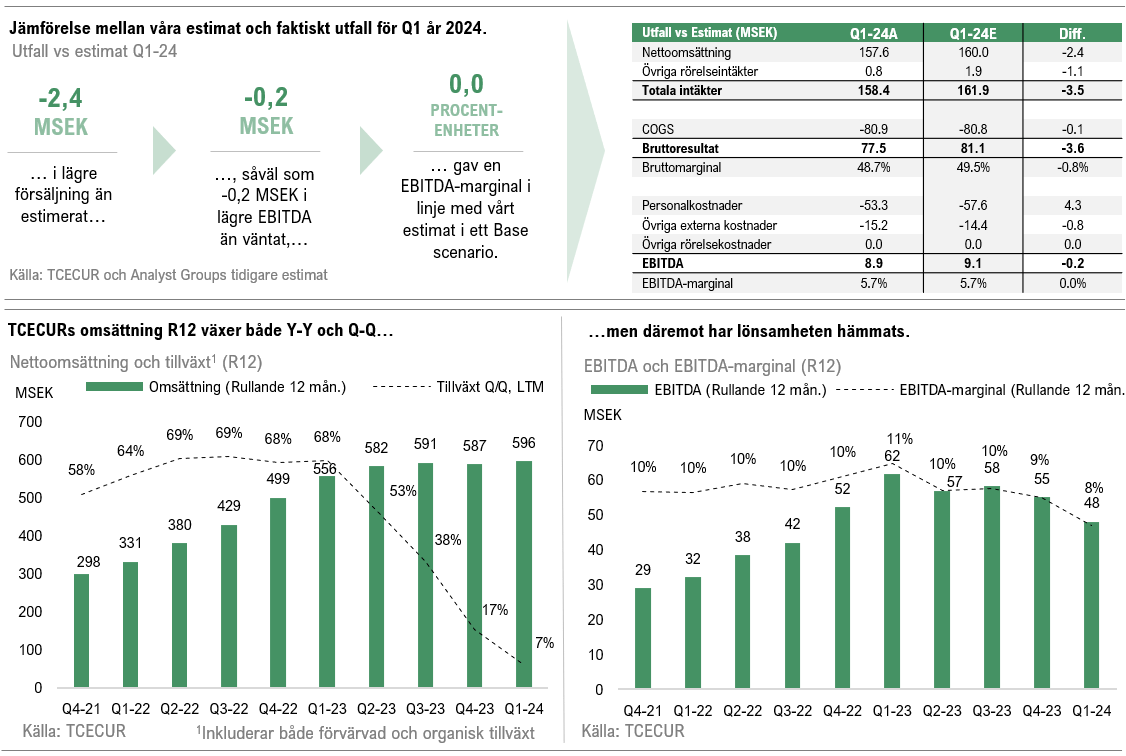

Kortsiktiga lönsamhetsproblem – långsiktiga tesen intakt

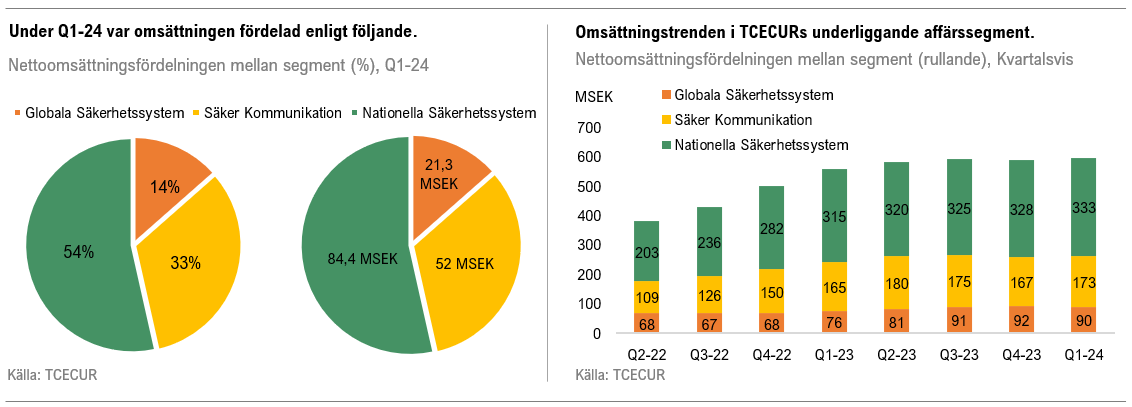

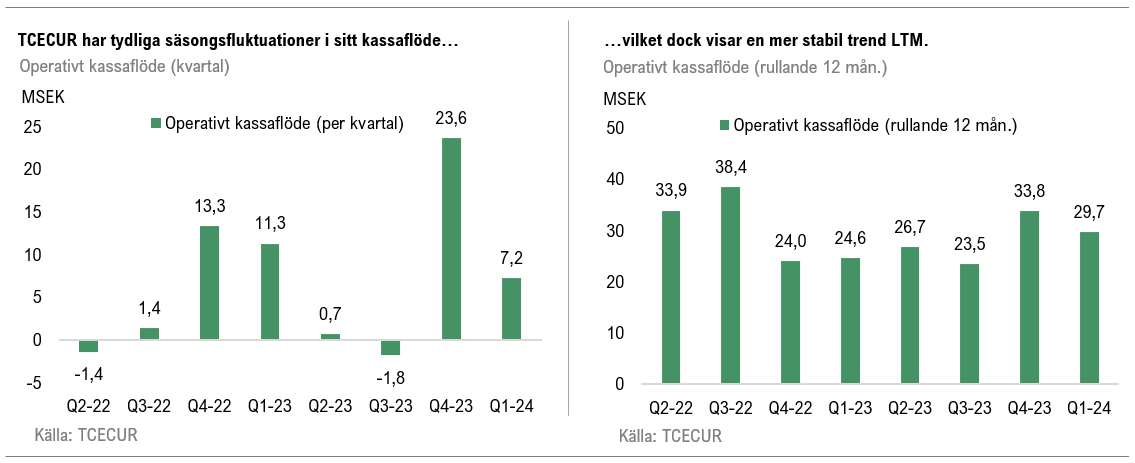

TCECUR (”TCECUR” eller ”Koncernen”) presenterade en Q1-rapport som kom in något lägre än estimerat avseende omsättning. Flera faktorer, såsom ökade kostnader till följd av ett tillfälligt behov av underentreprenörer, en engångskostnad och ökade investeringar i Sectragon Internationals expansion, resulterade i ett minskat EBITDA-resultat om -44 % Y-Y, varför marknaden handlade ned aktien kraftigt under rapportdagen. Detta till trots anser Analyst Group att det finns flera positiva aspekter att lyfta fram från Q1-rapporten, såsom stark tillväxt i de återkommande intäkterna (25 % Y-Y), att åtta av tio dotterbolag når ATH i försäljning och att Sectragon International har inlett bolagets tillväxtresa på den globala marknaden. Utifrån en reviderad helårsprognos för år 2024 estimeras ett EBITDA-resultat om ca 58,3 MSEK (65,2) i ett Base scenario, vilket leder till ett potentiellt nuvärde per aktie om 49,8 kr (55,2).

- Åtta av tio dotterbolag når ATH avseende omsättning

Under årets första kvartal rapporterade TCECUR en omsättning om 157,6 MSEK (148,4), motsvarande en tillväxt om 6,2 % Y-Y, något under estimerad nettoomsättning i ett Base scenario om 160,0 MSEK. Trots att majoriteten av dotterbolagen når försäljningsrekord under kvartalet hämmas tillväxten för Koncernen som helhet av en inbromsning i orderläggningen från en av AWTs största kunder och tuffa jämförelsetal för RF Coverage.

- Kortsiktiga lönsamhetsproblem

Sett till bruttomarginalen uppgick denna till 48,7 % (52,5), vilket således understeg vårt estimat om 49,5 %. Detta, i kombination med en ökad kostnadsbas på grund av ett tillfälligt behov av underentreprenörer, en engångskostnad om 1 MSEK hänförligt till en strategistudie och ökade investeringar i Sectragon International, ledde det till ett minskat EBITDA-resultat i jämförelse med samma period föregående år. Analyst Group anser att lönsamhetsproblemen är av övergående karaktär och att effekterna av TCECURs tillväxtinitiativ ännu inte har realiserats fullt ut, vilket skapar goda möjligheter för en gynnsam lönsamhetsutveckling framgent.

- Reviderade värderingsintervall i samtliga scenarion

I samband med rapporten väljer vi att justera våra estimat, vilka inkluderar en något lägre omsättningstillväxt samt lönsamhetsutveckling under prognosperioden. Kortsiktiga utmaningar föranleder att Analyst Group estimerar en något långsammare utväxling av den underliggande skalbarheten som TCECURs affärsmodell besitter. Vi bedömer dock att utsikterna för H2-24 ser goda ut i termer av tillväxt och lönsamhet, vilket återspeglas i ett estimerat EBITDA-resultat om 58,3 MSEK för helåret 2024, motsvarande en EBITDA-marginal om 9,3 %. Baserat på ovan nämnda EBITDA-resultat, en EV/EBITDA-multipel om 9,8x och en oförändrad kapitalstruktur, härleds ett potentiellt nuvärde per aktie om 49,8 kr (55,2) i ett Base scenario.

7

Värdedrivare

7

Historisk lönsamhet

7

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

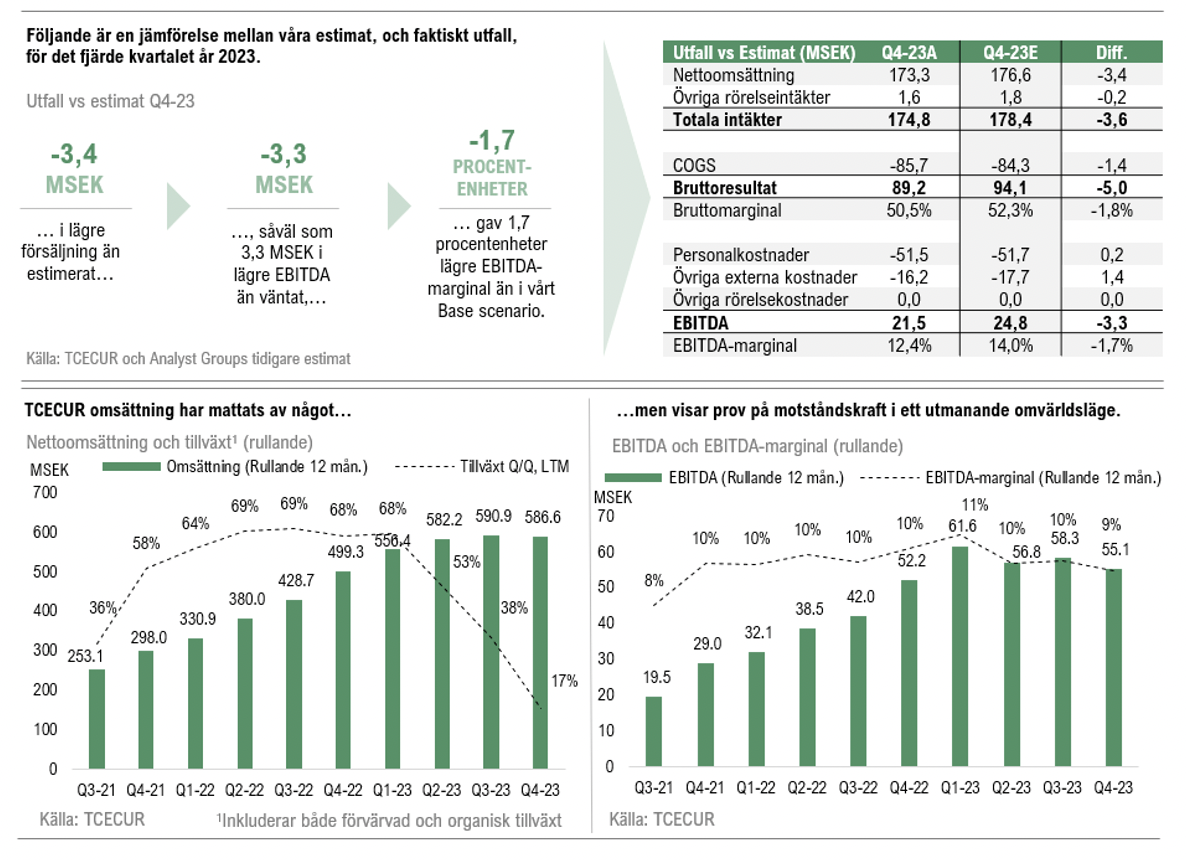

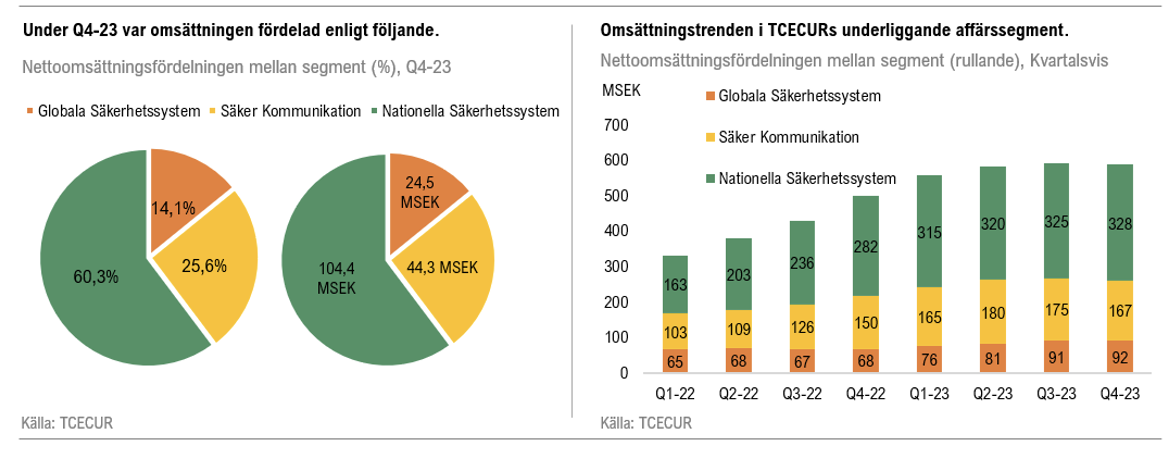

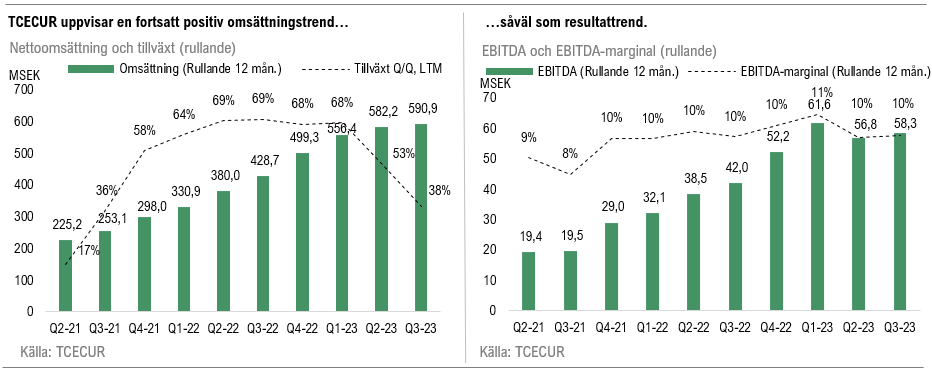

Ett år präglat av förändringar

TCECUR (”TCECUR” eller ”Koncernen”) avslutade år 2023 med en något lägre omsättning och lönsamhet än estimerat, men sett till helåret har Koncernens solida affärsmodell bekänt färg, vilket illustreras av den organiska tillväxten om 10,5 %. En stark orderstock vid utgången av Q4-23 indikerar att det nya året börjat på samma inslagna bana, vilket stärker vår tes om att även nuvarande år kan präglas av fortsatt stadig tillväxt. Med en robust balansräkning (Nd/EBITDA 0,8x), en ny erfaren VD vid rodret och fortsatt fokus på lågt hängande frukter för att stärka lönsamheten, anser Analyst Group att TCECUR är väl positionerade för fortsatt lönsam tillväxt. Utifrån en reviderad helårsprognos för år 2024 estimeras ett EBITDA-resultat om ca 65,2 MSEK (71,2) i ett Base scenario, vilket leder till ett potentiellt nuvärde per aktie om 55,2 kr (66,7).

- Svåra jämförelsesiffror

Under årets sista kvartal rapporterade TCECUR en omsättning om 173,3 MSEK (177,6), motsvarande en minskning om 2,4 % Y-Y. Därmed understeg Koncernens nettoomsättning våra estimat i ett Base scenario om 176,6 MSEK, där den primära orsaken till minskningen var en stor leverans till Trafikverket under Q4-22, vilket därmed ökade omsättningen avsevärt. TCECUR avslutar året med en solid orderbok om 186,5 MSEK, vilket i kombination med en stark strukturell medvind i samtliga marknader där dotterbolagen verkar, bådar gott för fortsatt hållbar tillväxt.

- Bruttomarginalen understeg våra estimat

Bruttomarginalen uppgick till 50,5 % (48,1), i jämförelse med Q3-23, då bruttomarginalen uppgick till 49,1 %, vilket således understeg våra estimat om 52,3 %. Detta kan härledas till resursbrist, främst inom affärsområdet Nationella Säkerhetssystem, vilket tvingade Koncernen att öka användningen av underleverantörer och därigenom hämmades bruttomarginalen. De ovan nämnda faktorerna, i kombination med att en rad projekt översteg kostnaderna enligt prognos, samt ökade investeringar till följd av uppstarten av två lovande initiativ, gjorde att även EBITDA-resultatet understeg våra estimat (21,5 MSEK vs. 24,8 MSEK). EBITDA-marginalen uppgick till 12,4 %, vilket var 1,7 procentenheter lägre än vad vi hade räknat med.

- Reviderade värderingsintervall i samtliga scenarion

I sämre konjunkturstider tenderar stabilitet och förutsägbara kassaflöden att premieras, vilka är egenskaper som TCECUR besitter. Analyst Group anser dock att detta inte återspeglas i värderingen, varför vi bedömer att aktien för närvarande erbjuder en attraktiv risk/reward. I samband med rapporten väljer vi att revidera våra estimat, vilka innefattar en något lägre omsättningstillväxt samt lönsamhetsutveckling under prognosperioden. Baserat på ett estimerat EBITDA-resultat om 65,2 MSEK för helåret 2024, en EV/EBITDA-multipel om 9,8x och en oförändrad kapitalstruktur, härleds ett potentiellt nuvärde per aktie om 55,2 kr (66,7) i ett Base scenario.

7

Värdedrivare

8

Historisk lönsamhet

7

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Rekordstor orderbok och förbättrad lönsamhet

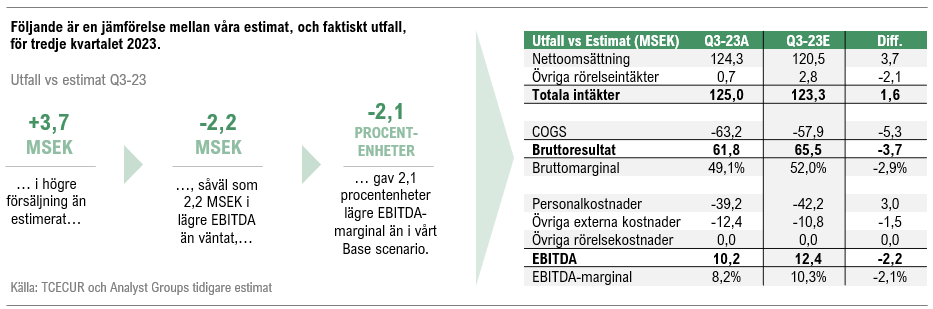

TCECUR (”Koncernen”) levererade en Q3-rapport som överraskade positivt på översta raden, men där marginalen inte nådde upp till vårt estimat, främst hänförligt till högre COGS än förväntat. Trots rådande marknadsklimat uppvisar TCECUR en hälsosam tillväxt om 7,6 % och vid utgången av Q3-23 uppgick orderstocken till rekordhöga 214 MSEK, vilket bäddar för stark tillväxt under kommande kvartal. Givet att Koncernens genomförda lönsamhetsåtgärder bär frukt finns goda möjligheter till fortsatt stärkt lönsamhet. Vi anser fortsatt att aktien är undervärderad och utifrån en uppdaterad helårsprognos för år 2023, estimeras ett EBITDA-resultat om ca 58,5 MSEK (60,7) i ett Base scenario, vilket leder till ett potentiellt värde per aktie om 66,7 kr (70,0).

- Högre omsättning men lägre bruttoresultat än väntat

Under årets tredje kvartal levererade TCECUR en omsättning om 124,3 MSEK (115,5), motsvarande en ökning om 7,6 %, varav den organiska tillväxten var i nivå med 7,6 %, då endast tilläggsförvärvet, Jocab, inkluderas som förvärv under jämförelsekvartalet. Koncernens nettoomsättning kom därmed in något över våra förväntningar i ett Base scenario om 120,5 MSEK. Sett till bruttomarginalen uppgick denna till 49,1 % (45), vilket var 2,9 procentenheter lägre än vårt estimat om 52 %, främst på grund av högre COGS än estimerat, där vi antar att denna post belastats av ökade materialkostnader. Ökade COGS, i kombination med OPEX som var något lägre än vårt estimat, resulterade i ett EBITDA-resultat om 10,2 MSEK (8,7), motsvarande en marginal om 8,2 % (7,5), vilket var något lägre än Analyst Groups estimat om 12,4 MSEK.

- Fortsatt lönsamhetsfokus framgent

TCECUR har under kvartalet genomfört en rad aktiviteter som på sikt väntas leda till ökad lönsamhet inom Koncernen, där bl.a. en fusion har genomförts mellan Mysec och Automatic Alarm, i syfte att stärka det sammanslagna produkt- och tjänsteerbjudandet samt att realisera kostnadssynergier genom samordnade inköp. Utöver det har Sectragon genomfört en internationell expansion för att dra nytta av den ökade efterfrågan, vilket Analyst Group estimerar kommer leda till ökad lönsamhet för Koncernen som helhet, givet fortsatt stark tillväxt i kombination med dotterbolagets lönsamma affärsmodell. Givet att TCECUR lyckas exekvera på angivna lönsamhetsåtgärder och därigenom uppnå kostnadssynergier och interna effektiviseringar, ser Analyst Group goda möjligheter för Koncernen att fortsätta förbättra marginalen.

- Reviderat värderingsintervall

I samband med Q3-rapporten gör vi mindre justeringar i våra estimat för helåret 2023, vilka innefattar en högre omsättning men med en lägre bruttomarginal. Utifrån en bibehållen EV/EBITDA-multipel om 12x, härleds ett värde per aktie om 66,7 kr (70,0) i ett Base scenario.

7

Värdedrivare

8

Historisk lönsamhet

7

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

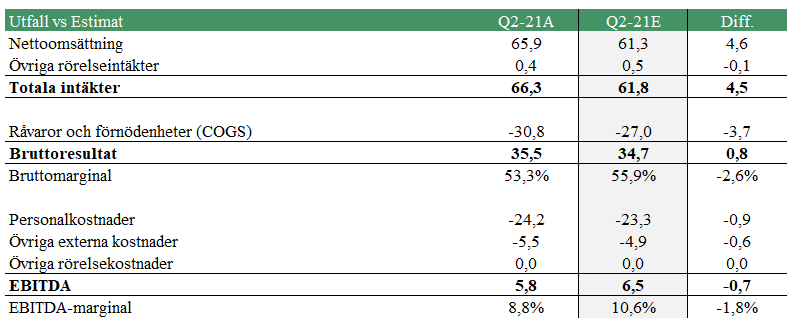

Kursreaktionen är överdriven – vi ser fortsatt god uppsida

TCECUR har presenterat sin Q2-rapport vilken intäktsmässigt var i linje med våra estimat, men där bl.a. omstruktureringar resulterade i engångskostnader vilket pressade marginalen. Som en följd straffade marknaden aktien hårt och även om vi kan hålla med om att en viss nedgång var rimlig, var inte den graden av reaktion motiverad. Vi anser fortsatt att aktien är undervärderad och utifrån en uppdaterad helårsprognos för 2023, där vi räknar med ett EBITDA-resultat omkring 61 MSEK (63) i ett Base scenario, härleder vi ett potentiellt värde per aktie om 70 kr (74).

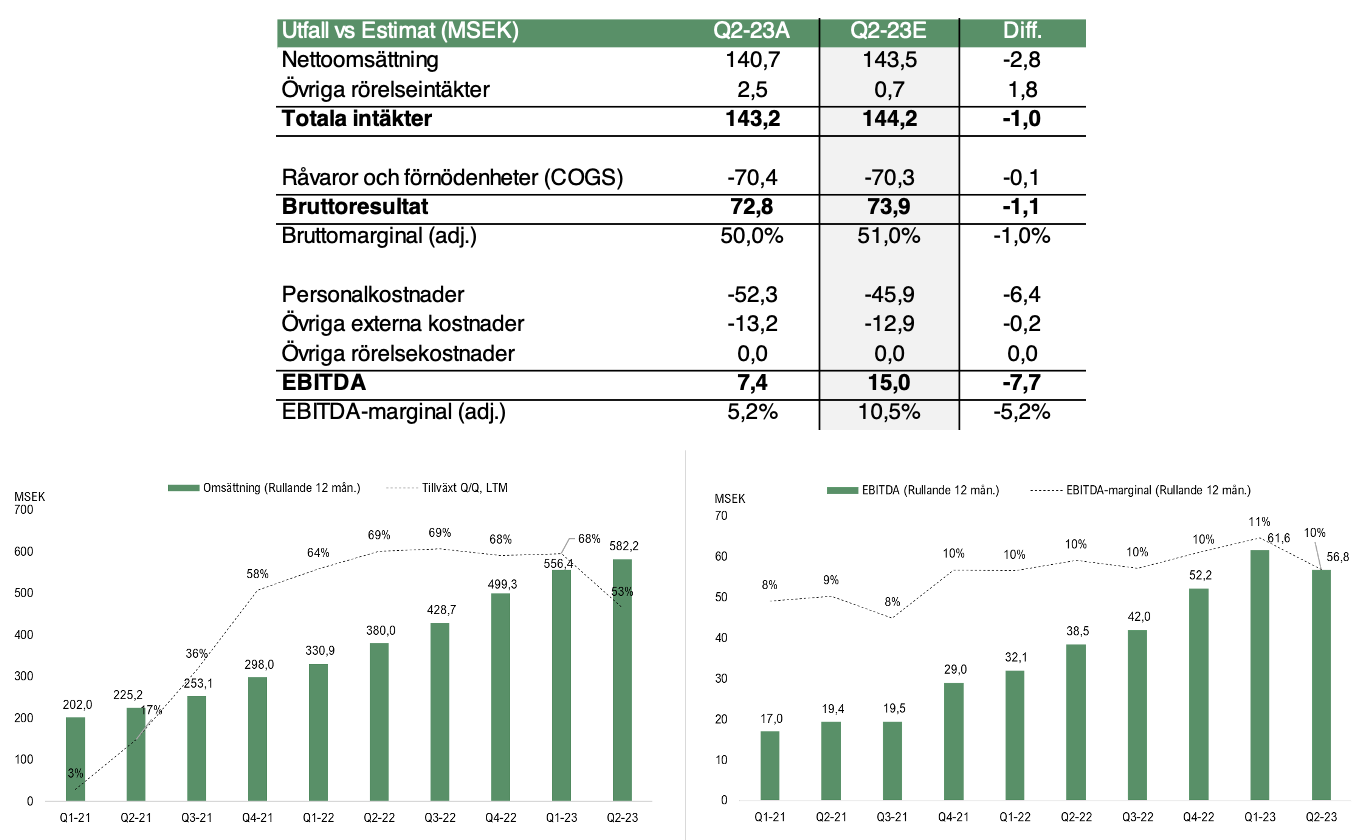

- Intäkter i linje med estimat – men negativt resultat

Under årets andra kvartal levererade TCECUR en omsättning om 140,7 MSEK (114,9), motsvarande en ökning om 22 %. Koncernen prickade därmed i stort sett in vårt estimat i ett Base scenario om 143,5 MSEK. Sett till bruttomarginalen uppgick denna till 50 % (55,7), vilket var en (1) procentenhet lägre än vårt estimat om 51 %. Detta, i kombination med engångskostnader om 4,1 MSEK hänförligt till om-struktureringar, bidrog till ett sjunkande EBITDA-resultat och röda siffror på sista raden, något som inte hänt sedan tredje kvartalet år 2021. Justerat för nämnda engångskostnader uppgick dock EBITDA-resultatet till 11,5 MSEK, vilket skulle ha motsvarat en marginal om 8,2 %.

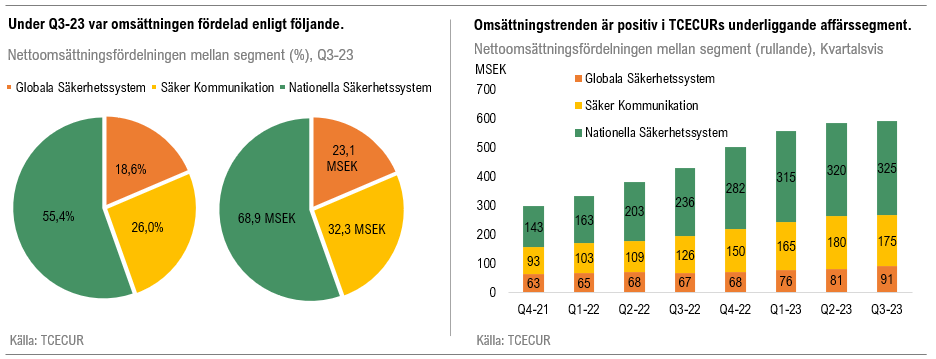

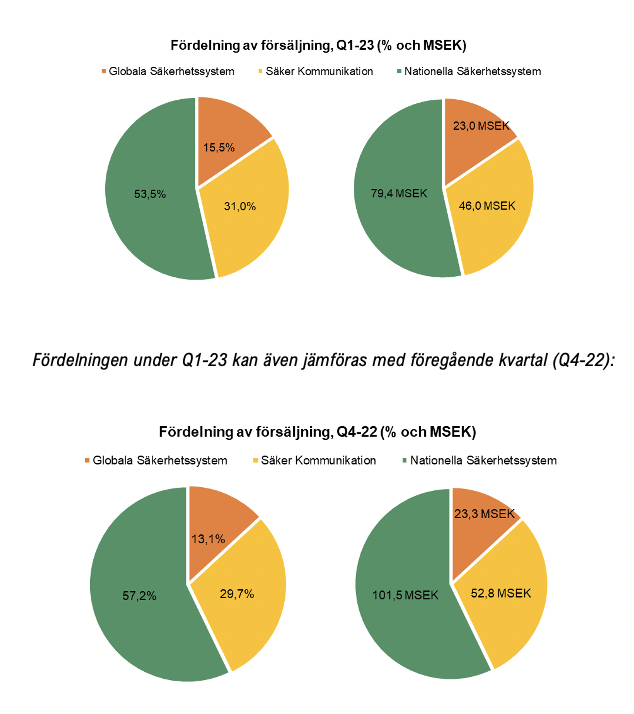

- Fokus på att höja lönsamheten

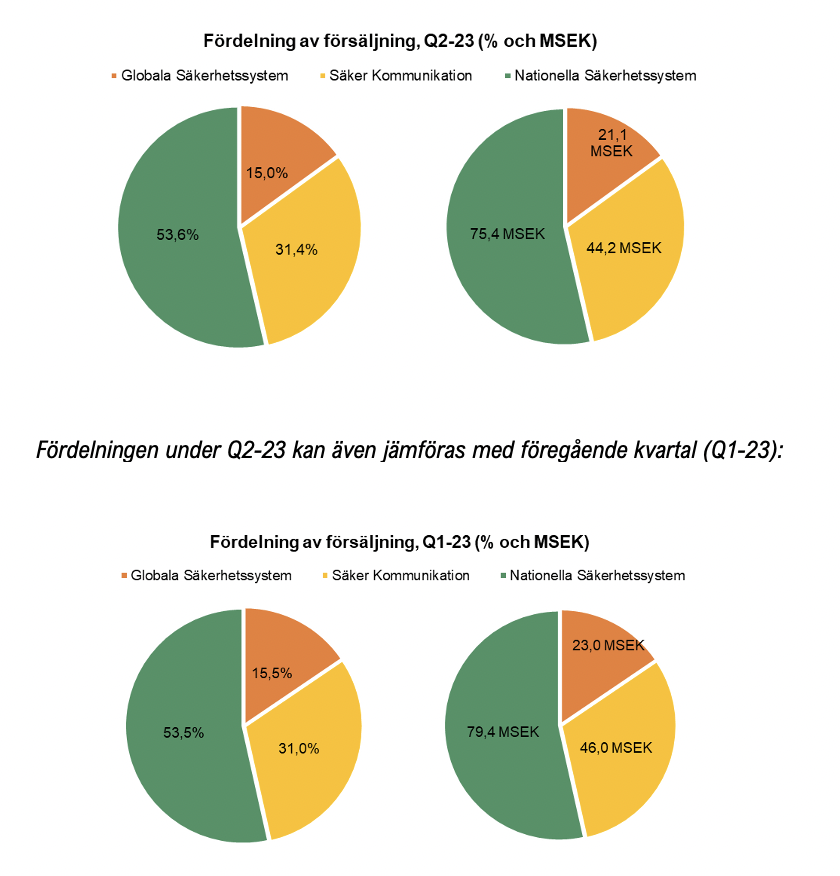

Nationella Säkerhetssystem är fortsatt det segment som står för den största andelen av Koncernens totala försäljning, vilken under Q2-23 uppgick till 75,4 MSEK (70,2), motsvarande en tillväxt om ca 7,4 %. I Q2-rapporten skriver TCECUR att arbetet med den operativa effektiviteten har blivit eftersatt främst inom just detta segment, inom vilket fem fristående bolag ingår. TCECUR arbetar nu därför med att höja resultatgenereringen inom segmentet, vilket såklart är viktigt – inte minst med tanke på hur pass stor andel av Koncernens totala försäljning som kommer från segmentet. Vad gäller de resterande två segmenten Säker Kommunikation och Globala Säkerhetssystem är det fortsatt bra vind i seglet, både vad gäller tillväxt och lönsamhet. Om TCECUR därmed kan förbättra resultatet även inom segmentet för Nationella Säkerhetssystem, ser vi chanserna som goda att Koncernen kan fortsätta stärka sin marginal.

- Uppdaterat värderingsintervall

I samband med Q2-rapporten väljer vi att behålla vår estimerade nettoomsättning om 574 MSEK år 2023, samt tilltro om att TCECUR kan upprätthålla en god lönsamhet under H2-23. Till följd av utfallet under Q2-23, vilket vi ser som ett hack i kurvan, räknar vi i denna analysuppdatering med ett EBITDA-resultat om 61 MSEK för helåret, att jämföra med 63 MSEK i vår föregående analys. Utifrån en bibehållen EV/EBITDA-multipel om 12x motsvarar det således värdering om 730 MSEK (EV). Baserat på ett antagande om en oförändrad kapitalstruktur vid utgången av 2023, ger det ett värde per aktie om 70 kr i ett Base scenario.

7

Värdedrivare

8

Historisk lönsamhet

7

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

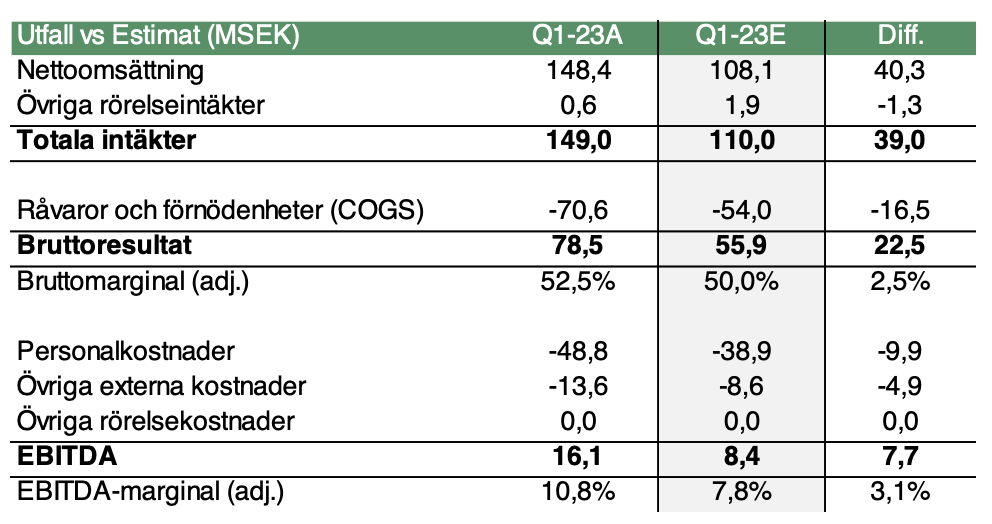

Har börjat året på bästa möjliga sätt

TCECUR avslutade 2022 starkt och temat har fortsatt även under de inledande tre månaderna 2023, där Koncernen med råge slog våra estimat i både ett Base- och Bull scenario. Tillväxten uppgick till 63 %, varav 34 % organisk, i kombination med en EBITDA-marginal som klättrade upp till närmare 11 %. TCECUR ser fortsatt inga tecken på avmattning i efterfrågan från marknaden utan snarare ljusa utsikter för fortsatt lönsam tillväxt. I samband med denna analysuppdatering gör vi ett par mindre justeringar i våra helårsestimat för 2023, där vi utifrån en bibehållen EV/EBITDA-multipel om 12x upprepar vårt motiverade värde per aktie om 74 kr (74) i ett Base scenario.

- Kraftig tillväxt och lönsamhet under årets tre första månader

Under årets tre första månader levererade TCECUR en omsättning om 148,4 MSEK (91,3), motsvarande en ökning om 63 %. Koncernen slog därmed vårt estimat i ett Base scenario om 108 MSEK, vilket vi såklart ser positivt på. I kombination med en hög tillväxt levererade TCECUR även en god lönsamhet, där EBITDA-resultatet steg till 16,1 MSEK (6,7), motsvarande en marginal om 10,8 % (7,3). Även detta överträffade vår prognos om ett EBITDA-resultat om

8,4 MSEK.

- Fortsatt hög efterfrågan

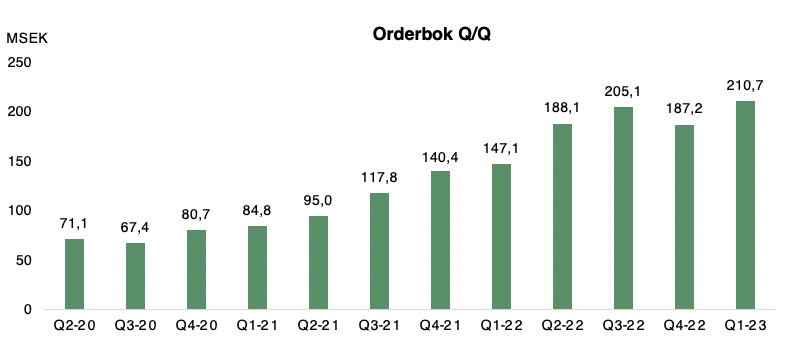

Även om vissa ljuspunkter har börjat lysa under de senaste veckorna är det fortfarande en generellt svag och skakig konjunktur som vi befinner oss i. Många branscher och bolag har det fortsatt tufft, där vinstvarningar och besparingsprogram har avlöst varandra. Vad gäller TCECUR har dock bilden sett helt annorlunda ut, där Koncernen har en fortsatt bibehållen trend av starka kvartalsprestationer i ryggen. Vid utgången av mars nådde dessutom orderstocken en ny rekordnivå, motsvarande 211 MSEK. Enligt TCECUR syns ännu inga tecken på att marknaderna för säkerhetssystem eller säker kommunikation håller på att bromsa in, varför vi räknar med en fortsatt god och lönsam tillväxt under kommande kvartal.

- Upprepar värderingsintervallet

I samband med Q1-rapporten väljer vi att justera upp våra estimat något för 2023 i samtliga scenarion, till följd av en starkare inledning på året än tidigare estimerat. Än sålänge syns inga tecken på avmattning vad gäller efterfrågan, men för att kunna göra en större höjning av våra estimat väljer vi att avvakta ytterligare ett kvartal för att kunna bekräfta trenden. Utifrån en bibehållen EV/EBITDA-multipel om 12x på 2023 års prognos om 63 MSEK i EBITDA-resultat i ett Base scenario, motsvarar det en värdering om 755 MSEK (EV). Baserat på ett antagande om en oförändrad kapitalstruktur vid utgången av 2023, ger det ett värde per aktie om 74 kr (74).

7

Värdedrivare

8

Historisk lönsamhet

7

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

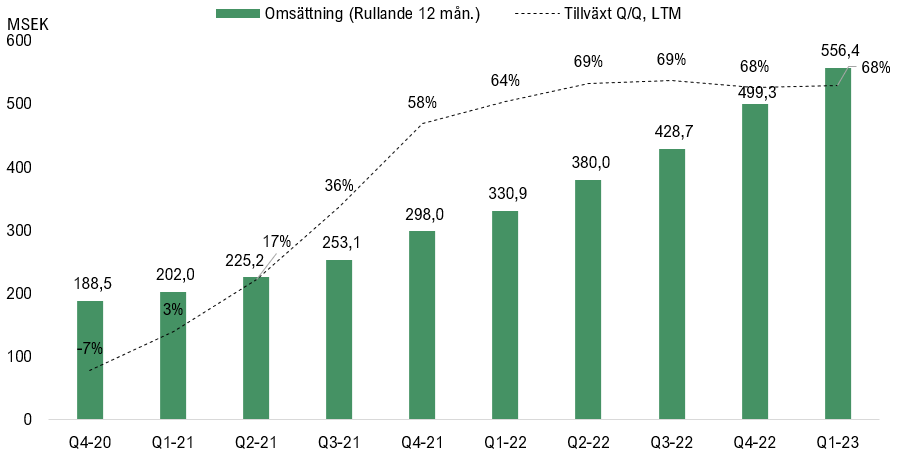

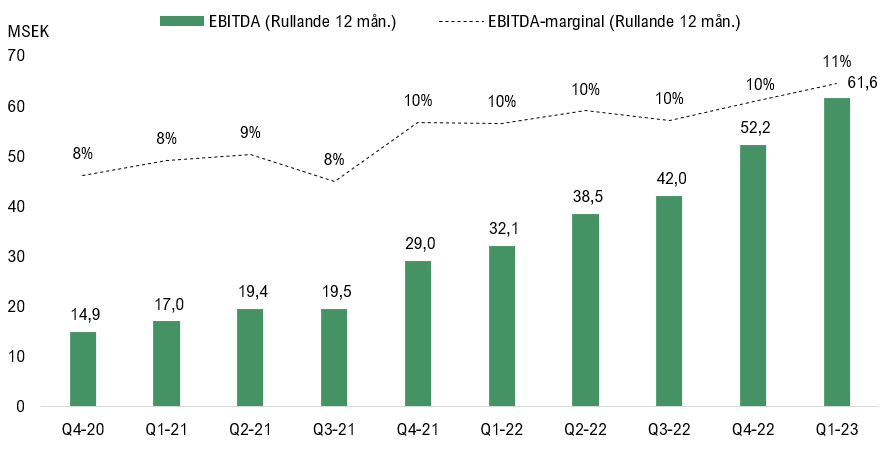

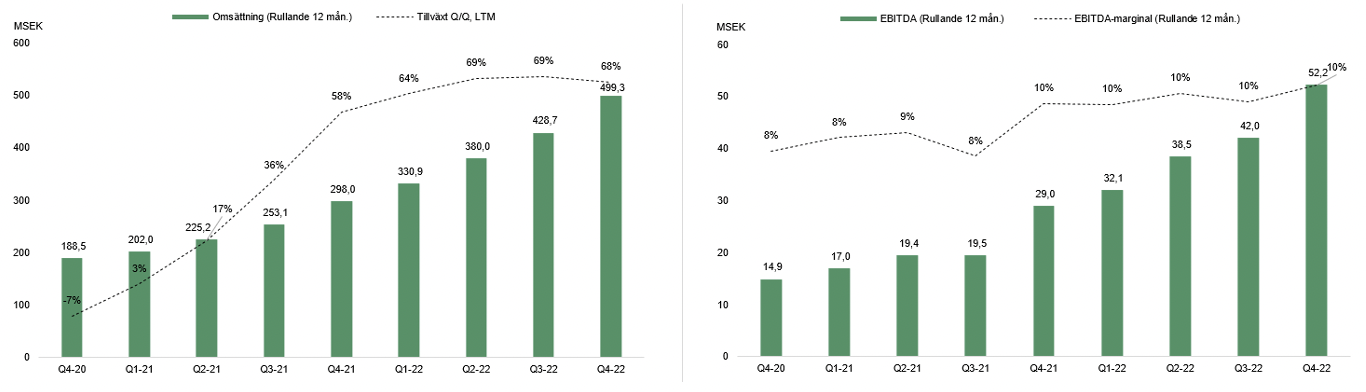

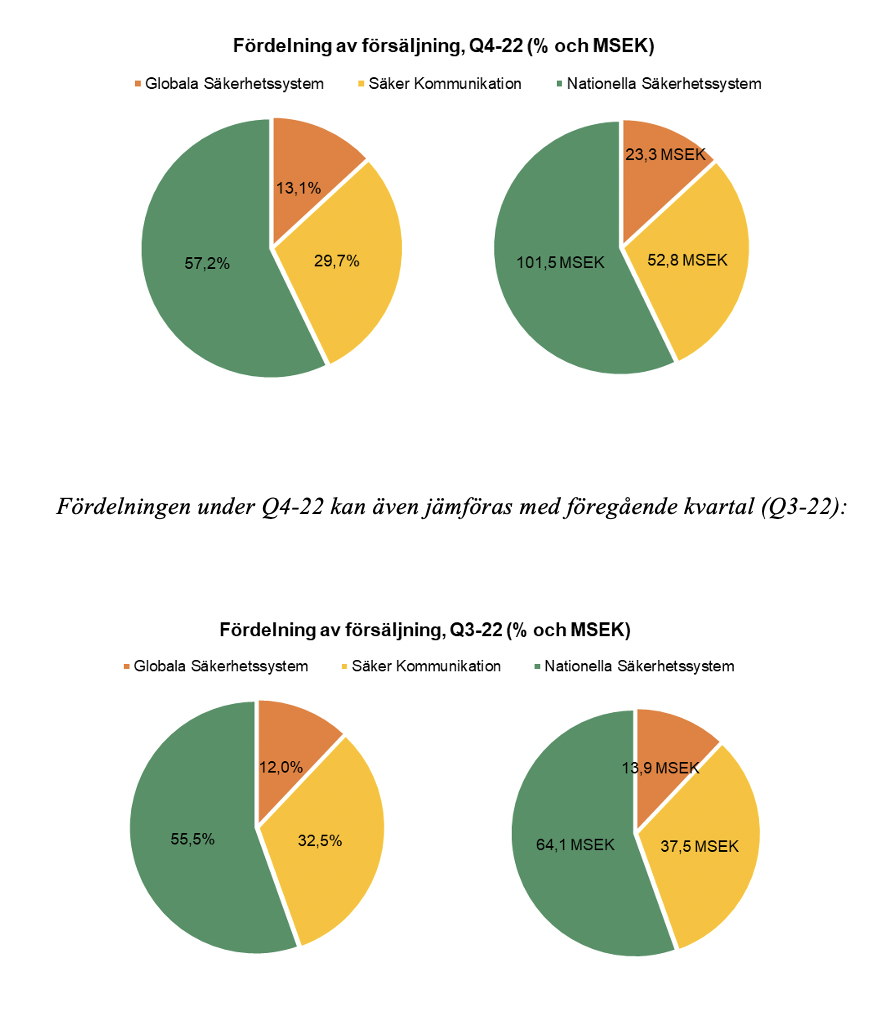

Fortsätter att visa lönsam tillväxt

TCECUR avlutade 2022 starkt där Koncernen återigen överträffade vårt försäljningsestimat och levererade en omsättning om 499 MSEK för helåret. EBITDA-marginalen var fortsatt stabil och i linje med vårt basscenario. Många företag kämpar med det rådande konjunkturläget men hittills verkar TCECUR inte tillhöra denna skara, tvärtom syns hittills inga tecken på avmattning utan snarare ljusa utsikter för fortsatt lönsam tillväxt. I samband med denna analysuppdatering reviderar vi upp våra helårsestimat för 2023, vilket utifrån en tillämpad EV/EBITDA-multipel om 12x ger ett motiverat värde per aktie om 74 kr (69) i ett Base scenario.

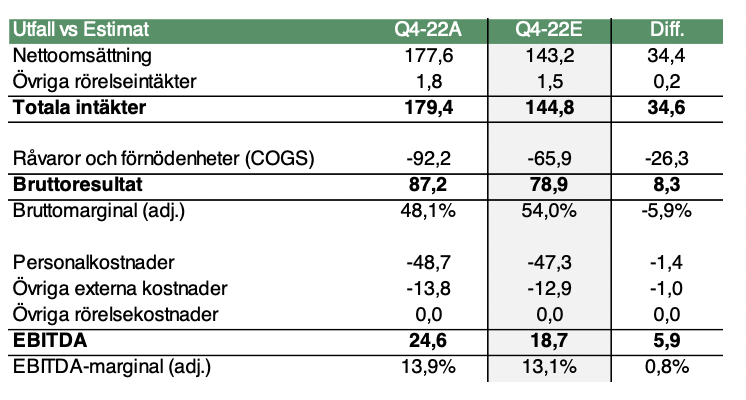

- Slog våra estimat med råge

TCECUR levererade en omsättning om 177,6 MSEK (106,9) under Q4-22, motsvarande en ökning om 66 %. Koncernen slog därmed vårt estimat i ett Base scenario om 143,2 MSEK, vilket vi såklart ser positivt på. I kombination med en hög tillväxt levererade TCECUR även en god lönsamhet, där EBITDA-resultatet steg till 24,6 MSEK (14,4), motsvarande en marginal om 13,9 % (13,5). Detta var i nära linje med vår prognos där vi hade estimerat en marginal om 13,1 %.

- Inleder 2023 med en stabil balansräkning

Vid utgången av december uppgick TCECURs totala skuldsättning till 81,5 MSEK, vilket utgjorde ca 15 % av den totala balansomslutningen. Det kan ställas i relation till kassan om 31,5 MSEK och kundfordringarna om 109,1 MSEK, vilka tillsammans utgjorde 26 % av balansomslutningen. I kombination med en Net Debt/EBITDA om 1,0x anser vi därmed att Koncernen har en stabil balansräkning.

- Ser inga tecken på avmattning

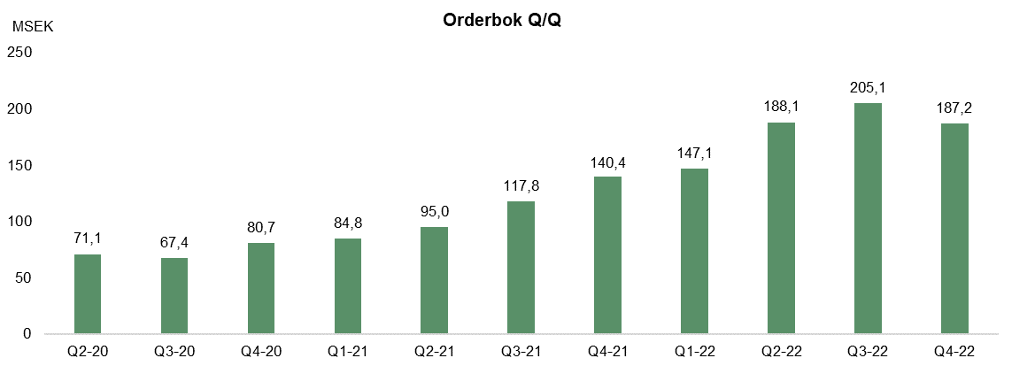

Den allmänna konjunkturen är skakig och många branscher har påverkats negativt, där företag tvingats kostnadseffektivisera för att möta en sviktande försäljning. Läget är fortsatt ostadigt, både inom Sverige såväl som globalt, men hittills verkar inga tecken finnas på att TCECUR har drabbats. Tvärtom är orderingången fortsatt stark och med en orderbok som uppgick till 187 MSEK (140) vid utgången av december, ser Koncernen ännu inga tecken på avmattning. Utöver att vila på en grund av tio stabila dotterbolag, har TCECUR dessutom en strukturell medvind från den fortsatta tillväxten inom säkerhetsmarknaden i stort.

- Höjer värderingsintervallet

I samband med Q4-rapporten väljer vi att revidera våra estimat för 2023 i samtliga scenarion, samtidigt som vi behåller vår applicerade EV/EBITDA-multipel. I denna analysuppdatering utgår vi från en EV/EBITDA-multipel om 12x på 2023 års prognos i ett Base scenario vilket, givet ett estimerat EBITDA-resultat om 62 MSEK för helåret, motsvarar en värdering om 749 MSEK (EV). Baserat på ett antagande om en oförändrad kapitalstruktur vid utgången av 2023, ger det ett värde per aktie om 74 kr (69).

7

Värdedrivare

8

Historisk lönsamhet

7

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Attraktiv investering för kommande kvartal

Med Q3-rapporten presenterad står det klart att Koncernen överträffade vårt försäljningsestimat, varpå vi kan konstatera att årets tredje kvartal blev ovanligt starkt, med tanke på den säsongseffekt som vanligtvis brukar gälla. Bruttomarginalen var dock lägre än väntat men tack vare en god kostnadskontroll i rörelsen kunde TCECUR leverera ett EBITDA-resultat om 9 MSEK, vilket således var i nära linje med vårt estimat om 8 MSEK. Allt pekar på att TCECUR kommer avsluta 2022 starkt, frågan som återstår är hur rådande konjunkturläge kommer att påverka under 2023. Vi tror inte att TCECUR kommer vara helt skonade, men med tanke på de produkter och tjänster som Koncernen tillhandahåller ser vi att utrymme finns för tvåsiffrig organisk tillväxt, i kombination med stigande lönsamhet. Givet tillämpad EV/EBITDA-multipel upprepar vi vårt motiverade värde per aktie om 69 kr (69) i ett Base scenario.

- Ett starkt tredje kvartal

TCECUR levererade en omsättning om 116 MSEK (67) under Q3-22, motsvarande en ökning om 73 %. Koncernen slog därmed vårt estimat i ett Base scenario om 102 MSEK, vilket vi såklart ser positivt på. I kombination med en hög tillväxt levererade TCECUR även en god lönsamhet, där EBITDA-resultatet steg till 9 MSEK (5), motsvarande en marginal om 7,5 % (7,7). Detta var som nämnt i nära linje med vår förväntan, där vi hade estimerat ett EBITDA-resultat om 8 MSEK och en marginal om 7,8 %.

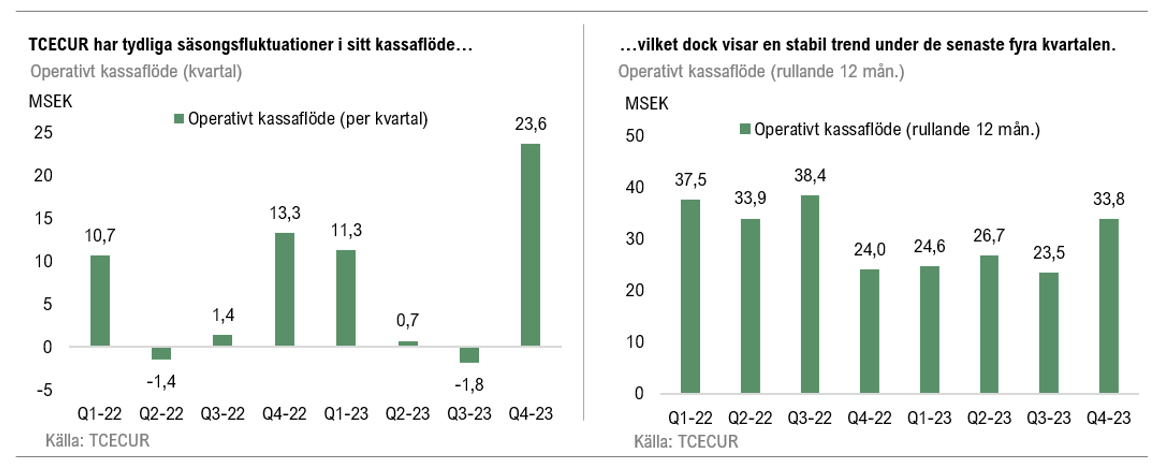

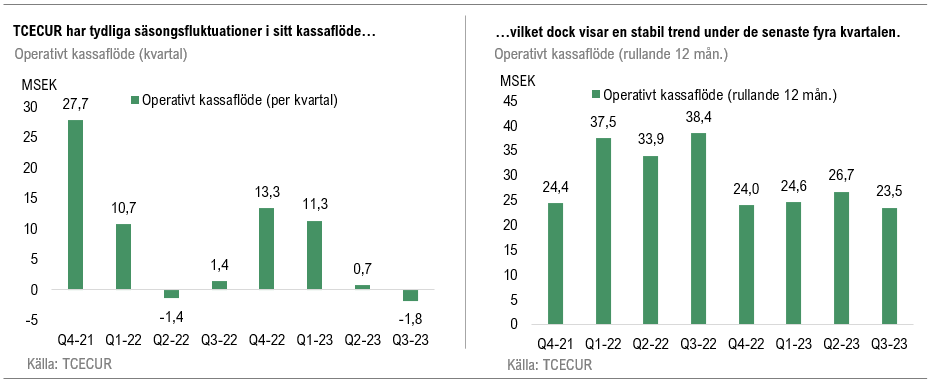

- Attraktiv investering för kommande kvartal

Under framförallt 2022 har många investerare i högre grad riktat sitt kapital till lönsamma kvalitetsbolag, något vi tror kommer vara fallet även under 2023. Stabilitet är en egenskap som ofta premieras på börsen, särskilt i sämre tider, där vikten av att bolag kan uppvisa ett uthålligt kassaflöde blir allt viktigare. TCECURs Cash Conversion Ratio uppgår LTM till 3.4x, d.v.s. för varje en (1) krona vinst Koncernen genererat, har 3,4 kr positivt operativt kassaflöde genererats. Rullande uppgår EBITDA-resultatet till 42 MSEK med en marginal på ca 10 %, och trenden är fortsatt positiv. I kombination med en tvåsiffrig organisk tillväxt borde TCECUR vara en attraktiv investering under kommande kvartal.

- Upprepar värderingsintervallet

För Q4-22 estimerar vi en omsättning om 143 MSEK (146), vilket innebär ett helårsestimat om 465 MSEK (454) för år 2022. Med hänsyn till att vi räknar med en något konservativare bruttomarginal under avslutningen av året justerar vi EBITDA-resultatet till ca 19 MSEK (22) under Q4-22. Vi anser att TCECUR på nuvarande nivåer är fortsatt lågt värderat givet den växande orderboken, stigande lönsamheten och ökade försäljningen som vi räknar med under kommande kvartal. Vi upprepar därför vårt tidigare värderingsintervall.

7

Värdedrivare

7

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Resan uppåt fortsätter

TCECUR avslutar H1-22 med flaggan i topp där den nyligen presenterade Q2-rapporten visade stark tillväxt i kombination med ökad lönsamhet. De nyligen förvärvade bolagen Sectragon och Kungslås har fått en bra start och med en total orderbok för TCECUR-koncernen om 188 MSEK vid utgången av juni ser vi att alla förutsättningar finns för att fortsätta växa. Det, i kombination med en god lönsamhet, finansiell ställning och stark ägarbild, gör att vi ser TCECUR som en defensiv tillväxtaktie på småbolagslistorna. För 2022 räknar vi, i ett Base scenario, med en nettoomsättning om 454 MSEK (ej pro forma) med ett EBITDA-resultat om 49 MSEK, motsvarande en marginal om ca 11 %. Givet tillämpad EV/EBITDA-multipel upprepar vi vårt motiverade värde per aktie om 69 kr på 2022 års prognos.

- Överträffar återigen våra estimat

TCECUR levererade en omsättning om 115 MSEK (66) under Q2-22, motsvarande en ökning om 74 %. Koncernen slog därmed vårt estimat i ett Base scenario om 104 MSEK, vilket vi såklart ser positivt på. I kombination med en hög tillväxt levererade TCECUR även en god lönsamhet, där EBITDA-resultatet steg till

12 MSEK (6), motsvarande en marginal om 11 % (9). Även detta var över vår förväntan, där vi hade estimerat ett EBITDA-resultat om 11 MSEK. TCECUR har således för andra kvartalet i rad överträffat vår prognos.

- Starka marknadstrender

TCECUR består idag av tio dotterbolag och tillsammans har Koncernen en sammansatt portfölj av lösningar inom både nationella- och globala säkerhetssystem samt säker kommunikation. Behovet av säkerhetslösningar blir allt större, något allt fler rapporter pekar på. Exempelvis spår analysföretaget Markets and Markets att den globala marknaden för videohanteringsmjukvara kommer att växa från 11 mdUSD år 2022 till 31 mdUSD år 2027, motsvarande en genomsnittlig årlig tillväxt på 23 %. Dessa trender ger TCECUR medvind i seglet, och kan bidra till en fortsatt tillväxt.

- Vi justerar upp helårsestimat

Till följd av Q2-rapporten har vi justerat våra finansiella estimat för 2022. I ett Base scenario räknar vi med en omsättning om 454 MSEK (443), med ett EBITDA-resultat om 49 MSEK (47).

- Behåller värderingsintervallet

TCECUR har levererat ett starkt H1 och utvecklas i rätt riktning. Q2-rapporten var över vår förväntan vilket gör att vi räknar med en något högre omsättning och EBITDA-resultat för helåret 2022. Vi väljer att i denna analysuppdatering upprepa vårt tidigare värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear, där vi ser en fortsatt god risk reward i aktien från nuvarande nivåer.

7

Värdedrivare

7

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Når tvåsiffrigt antal dotterbolag inom koncernen

TCECUR har inlett året starkt där Q1-rapporten visade den näst högsta försäljningen för ett enskilt kvartal i Koncernens historia. Sett till TCECURs intäkter pro forma per den 31 mars 2022 (LTM), vilket då även inkluderar de senaste förvärvstillskotten Kungslås och Sectragon, uppgår intäkterna till 436 MSEK. Med hänsyn till detta samt att orderboken översteg 147 MSEK den sista mars, vilket då är exklusive tillkommande affärer från Kungslås och Sectragon, ser vi att förutsättningarna är goda för att TCECUR ska kunna fortsätta växa även under kommande kvartal. För 2022 räknar vi, i ett Base scenario, med en nettoomsättning om 443 MSEK (ej pro forma) med ett EBITDA-resultat om 47 MSEK, motsvarande en marginal om ca 11 %. Givet tillämpad EV/EBITDA-multipel höjer vi vårt motiverade värde per aktie till 69 kr (64) på 2022 års prognos.

- Överträffar våra estimat

Med Q1-rapporten presenterad kan vi konstatera att omsättningen under årets första kvartal uppgick till 91 MSEK (58), motsvarande en total ökning om 56 % Y-Y och organiskt 11 %, med ett EBITDA-resultat om 6,7 MSEK (3,6), motsvarande en marginal om 7,3 % (6,2). Det står således klart att TCECUR slog vårt omsättnings-estimat (76 MSEK), såväl som vårt estimerade EBITDA-resultat (5 MSEK). Med tanke på att första kvartalet generellt är säsongsmässigt svagt, anser vi att TCECUR har börjat året starkt.

- Orderboken på ny rekordnivå

Vid utgången av mars uppgick orderboken till ca 147 MSEK (85), vilket innebär att denna nu växt sex kvartal i rad. Efter perioden har dessutom ytterligare orders tillkommit, såväl som att förvärven under maj månad av Kungslås och Sectragon bidrar med ytterligare affärer. Det ger en bra fingervisning om förutsättningarna för att TCECUR ska kunna fortsätta uppvisa tillväxt även under kommande kvartal 2022, något vi räknat med i våra estimat.

- Välkomnar två nya förvärv

Med de två senaste förvärven av Kungslås och Sectragon får TCECUR-koncernen en ännu större, starkare och lönsammare plattform av bolag att fortsätta växa från. Vi räknar med att detta kommer att resultera i positiva intäkts- och kostnadssynergier framöver.

- Vi höjer vårt värderingsintervall

Vi anser att TCECUR utvecklas över våra förväntningar med god tillväxt och stigande lönsamhet. Utifrån våra uppdaterade estimat för år 2022, vilka då även inkluderar de senaste förvärven av Kungslås och Sectragon, presenterar vi därför i denna analys ett uppdaterat värderingsintervall i samtliga av våra tre scenarion Base-, Bull och Bear.

7

Värdedrivare

7

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Rekordavslutning och nya höjder i sikte

Rekord på rekord på rekord – ungefär så kan TCECURs nyligen presenterade Q4-rapport sammanfattas, där det framgick att omsättningen steg med 73 %, vilket bidrog till att den rapporterade försäljningen för helåret 2021 landade på 298 MSEK. I kombination med en EBITDA-marginal om 13,5 % för fjärde kvartalet 2021 anser vi att TCECUR avslutar året starkt. Sett till Koncernens intäkter Pro Forma för 2021, vilka då inkluderar hela LåsTeams och RF Coverage:s fjolår, uppgår dessa till 362 MSEK. Med hänsyn till detta samt att orderboken nu överstiger 140 MSEK, ser vi att förutsättningarna är goda för att TCECUR ska kunna fortsätta växa även under kommande kvartal. För 2022 räknar vi, i ett Base scenario, med en nettoomsättning om 399 MSEK och ett EBITDA-resultat om 40 MSEK, motsvarande en marginal om ca 10 %. Givet tillämpad EV/EBITDA-multipel ser vi ett motiverat värde per aktie om 64 kr på 2022 års prognos.

- Som väntat en riktig ”Slam Dunk”

I vår tidigare analys hade vi räknat med att TCECUR skulle avsluta 2021 starkt, och att förutsättningarna fanns för att Koncernen skulle kunna leverera en riktig Slam Dunk vad gäller tillväxt och lönsamhet. Med Q4-rapporten presenterad kan vi konstatera att så blev fallet, vilken visade att omsättningen under Q4-21 uppgick till 107 MSEK (62), motsvarande en total ökning om 73 % Y-Y och organiskt 23 %, med ett EBITDA-resultat om 14,4 MSEK (4,9), motsvarande en marginal om 13,5 % (7,9). Fjärde kvartalet 2021 blev därmed det historiskt bästa kvartalet i TCECURs historia.

- Välfylld orderbok pekar på fortsatt tillväxt

Sett till TCECURs orderbok kan vi konstatera att denna växt fem kvartal i rad och nu uppgå till totalt 140 MSEK (81), vilket är 74 % högre än samma period föregående år. I kombination med att de återkommande intäkterna fortsätter stiga, vilka nu uppgår till 46 MSEK (39), ger det en viss guidning om förutsättningarna för att TCECUR ska kunna fortsätta uppvisa organisk tillväxt även under 2022.

- Fler förvärv är troligen att vänta

I rapporten skriver TCECUR att med en välfylld kassa och positivt kassaflöde så står Koncernen ”väl rustade inför kommande förvärv” under 2022. Med hänsyn till detta, och TCECURs finansiella position, ser vi det som troligt att nya förvärv kan vara att vänta under kommande kvartal.

- Uppdaterat värderingsintervallet

Vi anser att TCECUR utvecklas i bra takt med god tillväxt och stigande lönsamhet. Utifrån våra estimat på 2022 års prognos presenterar vi därför i denna analys ett uppdaterat värderingstervall i samtliga av våra tre scenarion Base-, Bull och Bear.

7

Värdedrivare

7

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Går mot ett rekordår

Vi befinner oss snart i andra halvan av årets sista kvartal, och med nio rapporterade månader i ryggen står det redan klart att TCECUR kommer att överträffa 2020 helårsprestation. De drivande faktorerna bakom detta är en kombination av god organisk tillväxt och flertalet gjorda förvärv som bidragit positivt. Med en orderbok som uppgår till 118 MSEK räknar vi med att TCECUR kommer leverera en rekordavslutning på året med en omsättning omkring 92 MSEK för Q4-21. Utifrån ett estimerat EBITDA-resultat om 24 MSEK för helåret 2021, en EV/EBITDA-målmultipel om 20x och med hänsyn till den kapitalstruktur som kommer att gälla efter den stundande företrädesemissionen avklarats, ser vi ett motiverat värde per aktie om 49 kr i ett Base scenario på 2021 års prognos.

- Ökar intäkterna med +70 %

Under Q3-21 uppgick omsättningen till ca 67 MSEK (39), motsvarande en total ökning om 72 % Y-Y och organiskt 13 %, med ett justerat EBITDA-resultat om 5,7 MSEK (5,1) motsvarande en marginal om 9 % (13). På EBIT-nivå levererade TCECUR ett resultat om 0,8 MSEK (2,6), motsvarande en EBIT-marginal om 1 % (6). Att orderboken nu uppgår till 118 MSEK (67), en ökning om 75 % mot jämförbar period, talar för en stark tillväxt under kommande kvartal.

- Fyller på kassan via säkerställd nyemission…

Mellan den 12-26 november reser TCECUR ca 52 MSEK genom en 100 % säkerställd företrädesemission, där teckningsåtagandena från ledning, styrelse och huvudägare uppgår till hela 52 %. Av emissionslikviden går 20 MSEK till att återbetala tidigare förvärvslån, vilket kommer resultera i att Koncernens Net Debt/EBITDA går från 4,1x till att åter understiga målsättningen om 2,5x.

- … vilket skapar utrymme för nya förvärv

Med den återstående likviden från företrädesemissionen om ca 32 MSEK kan TCECUR investera i både en ökad organisk tillväxt såväl som nya strategiska förvärv. Angående förvärv visar TCECUR inga tecken på att slå av takten vad gäller att hitta nya bolag att köpa, något som de totalt tre gjorda förvärven under de senaste 13 månaderna verkligen visar. Detta har även återspeglat sig i värderingen av TCECUR, där en närmast islossningsliknande effekt i kursutvecklingen har kunnat bevittnas sedan inledningen av Q3-20. Med ett bevisat track record, utrymme för nya förvärv och fortsatt god organisk utveckling i befintliga dotterbolag, tror vi att kommande kvartal kan bli riktigt spännande för TCECUR.

- Värderingsintervall justerat utifrån emissionen

Vi anser att TCECUR utvecklas enligt plan, varför vi därmed håller fast vid det bolagsvärde som vi tidigare ansett varit motiverat i våra samtliga tre scenarion Base-, Bull och Bear på 2021 års prognos. Dock, med hänsyn till företrädesemissionen och efterföljande balansräkning, justeras vårt värderingsintervall i termer av värde per aktie.

7

Värdedrivare

7

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Tar klivet upp i en ny division

Med senaste förvärven av RF Coverage och LåsTeam tar TCECUR ett kliv uppåt och förstärker sin position på marknaden som en ledande säkerhetskoncern. Aktien befinner sig i en positiv trend, samtidigt, med tanke på nuvarande värdering LTM, anser vi i vårt Base scenario att det finns en fortsatt god uppsida från nuvarande nivåer. För 2021 estimerar vi en nettoomsättning om 302 MSEK (ej pro forma), med ett EBITDA-resultat om ca 26 MSEK. Utifrån en målmultipel om EV/EBITDA 17,5x, ser vi nu ett motiverat värde per aktie om 60 kr (46) på 2021 års prognos i ett Base scenario.

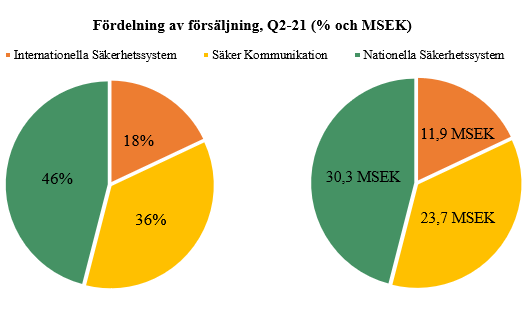

- Förtjänar en värderingspremie

Under Q2-21 uppgick omsättningen till ca 66 MSEK (43), motsvarande en total ökning om 55 % Y-Y och organiskt 21 %, med ett EBITDA-resultat om 5,8 MSEK (3,4) motsvarande en marginal om 9 % (8). För att ställa detta i relation till marknaden i övrigt kan en illustrativ jämförelse göras med t.ex. Securitas som under Q2-21 växte organiskt med 8 %, levererade en rörelsemarginal om 6 % och nu värderas till 13x EBITDA (LTM). I jämförelse anser vi att TCECURs prestation under Q2 är minst sagt stark, och att Koncernens nuvarande värdering LTM (pro forma) om EV/EBITDA 17,5x är motiverad då TCECUR har gjort sig förtjänt av en värderingspremie.

- Förvärv i rekordstorlek

Med förvärvet av LåsTeam växer TCECUR sin affär betydligt, där det nytillkomna dotterbolaget levererade en helårsomsättning om 90 MSEK år 2020, motsvarande en tillväxt om -3 %, med en EBIT-marginal om 5,9 %. Utifrån den omsättning och det EBIT-resultat som TCECUR meddelade att Koncernen uppvisar pro-forma per den 30 juni 2021 (LTM), estimerar vi att LåsTeam kan nå närmare 100 MSEK i omsättning för helåret 2021. Lönsamhetsmässigt visar bolaget en stigande trend, där vi i ett Base scenario utgår från en EBIT-marginal om 7,5 % för år 2021.1 Utifrån den totala köpeskillingen om 65 MSEK motsvarar det förvärvsmultiplar om P/S 0.7x och P/EBIT 8.7x.

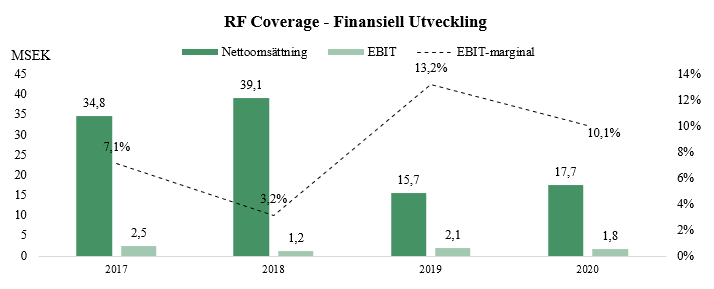

- Affären inom säker kommunikation har stärkts

I termer av försäljning är RF Coverage, relativt LåsTeam, en mindre aktör, men har samtidigt historiskt uppvisat en tvåsiffrig rörelsemarginal. Vi anser att förvärvet passar bra in i Koncernen och stärker TCECURs erbjudande inom säker kommunikation. För 2021 estimerar vi att bolaget kan växa med 13 % för att nå en försäljning om ca 20 MSEK, med en EBIT-marginal om 11 %.1

- Höjer värderingsintervallet

TCECUR utvecklas över våra förväntningar och i samband med Q2-rapporten, och de senaste två förvärven, har vi justerat våra prognoser. Vi väljer därmed att samtidigt höja vårt tidigare värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

7

Värdedrivare

7

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

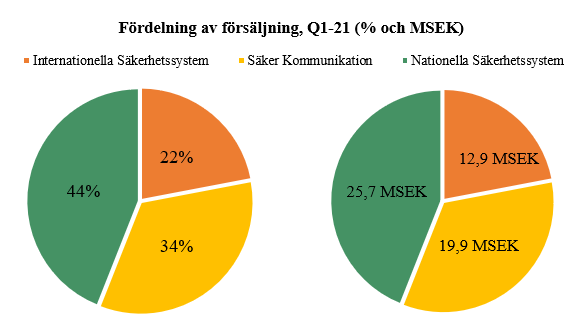

Fortsätter att växla upp

Under första kvartalet 2021 steg försäljningen med 30 %, rörelsemarginalen ökade med tre procentenheter och sett till Koncernens skuldsättning minskade denna med 10 %. Den finansiella positionen är fortsatt god och med en orderbok om 85 MSEK vid ingången av andra kvartalet har TCECUR fortsatt vind i seglet. För 2021 estimerar vi en nettoomsättning om 236 MSEK, med ett EBITDA-resultat om ca 21 MSEK. Utifrån en målmultipel om EV/EBITDA 16, ser vi ett fortsatt motiverat värde per aktie om 46 kr (46) på 2021 års prognos i ett Base scenario.

- Första kvartalet levererade en stark försäljning

Under Q1-21 uppgick omsättningen till ca 58 MSEK (45), motsvarande en ökning om 30 % Y-Y, med ett EBITDA-resultat om 3,6 MSEK (1,5). TCECUR har därmed fått en bra start på året, vilket även går i linje med vår prognos. Jämfört med Q4-20 har även Koncernens totala rörelsekostnader minskat med 6 %, vilket således också bidragit positivt till det stärkta rörelseresultatet. På EBIT-nivå levererade TCECUR ett resultat om 0,7 MSEK (-0,8), motsvarande en EBIT-marginal om 1,1 %. Att dessutom orderboken nu uppgår till 85 MSEK (56) talar dels för en stark tillväxt under kommande kvartal, dels ser vi ökningen om 51 % mot jämförbar period som ett rejält styrketecken, särskilt med tanke på att senaste året präglats av Covid-19. Ser vi till andra noterade säkerhetsaktörer som t.ex. Securitas och Tempest Security, sticker verkligen TCECURs prestation under Q1-21 ut.

- D/E-ratio understiger 0.2x

Under inledningen av året har Koncernens räntebärande skulder minskat med 10 %, från 50,6 MSEK vid utgången av december till 45,4 MSEK vid utgången av mars. Utifrån ett Market Cap om 230 MSEK motsvarar det en D/E-ratio om 0.2x. Vi ser även att detta gett en positiv effekt på Koncernens finansiella kostnader, vilka minskade till -0,8 MSEK (-1,9). Under kommande kvartal räknar vi med att dessa kan fortsätta minska, vilket bidrar till att stärka resultatet på sista raden.

- Fler förvärv ligger i korten

Utifrån en redan stabil finansiell position, samt förslaget till årsstämman om bemyndigande för att besluta om nyemission av aktier till ett marknadsvärde om 75 MSEK, är det rimligt att anta att fler förvärv kan komma att ske under året. Historiskt har TCECUR varit framgångsrika i att både identifiera, såväl som integrera, nya dotterbolag i koncernen, så att dessa kan fortsätta växa i en allt högre takt och med stigande lönsamhet.

- Vi behåller vårt värderingsintervall

TCECUR utvecklas i linje med våra förväntningar och i samband med Q1-rapporten har vi gjort vissa justeringar i våra prognoser som nu sträcker sig till slutet av år 2022. Vi väljer att behålla vårt tidigare värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Står på fem starka pelare

Bra utveckling i dotterbolagen, tillskottet av Automatic Alarm, en stark kassa och en orderbok om +80 MSEK i kombination med fortsatt ökade kundförfrågningar – förutsättningarna ser fortsatt bra ut för 2021. Med en aktuell EBITDA-marginal om närmare 8 % (4) för 2020 är det tydligt att TCECUR:s arbete för vinsttillväxt verkligen börjar synas. För 2021 estimerar vi en nettoomsättning om 238 MSEK, med ett EBITDA-resultat om ca 25 MSEK. Utifrån en målmultipel om EV/EBITDA 12, ser vi ett motiverat värde per aktie om 46 kr på 2021 års prognos i ett Base scenario.

- Bra avslutning på 2020

Under Q4-20 uppgick omsättningen till ca 62 MSEK (59), motsvarande en ökning om 4 % Q-Q, med ett EBITDA-resultat om 4,9 MSEK (4,3). TCECUR avslutade därmed 2020 i nära linje med vår prognos. Koncernens finansiella ställning är stark, med ca 21 MSEK i kassan vid utgången av december, vilket i kombination med en lägre skuldsättning och stärkt rörelseresultat, gör att Net Debt/EBITDA sjunkit ytterligare till 1,2x. Det är därmed långt under målsättningen om 2,5x, vilket vi såklart anser är positivt.

- God lönsamhet i dotterbolagen

Samtliga av koncernens bolag visar nu lönsamhet på EBITDA-nivå, där vi tycker det är extra värt att belysa

TC Connect Norge som levererade en marginal om 6 % för helåret 2020. Omställningsarbetet har således gett resultat samtidigt som AWT, Mysec och TC Connect Sverige fortsätter vinna andelar inom sina respektive marknader.

- Senaste tillskottet förväntas fortsätta bidra positivt

Under hösten 2020 förvärvades Automatic Alarm, ett bolag som vi anser passar väl in i den befintliga koncernen. Bolaget fick en rivstart och uppnådde sin högsta försäljning någonsin (12,6 MSEK) för ett enskilt kvartal under Q4-20. För 2021 estimerar vi att Automatic Alarm kan fortsätta sin lönsamma tillväxtresa i linje med tidigare år, där den genomsnittliga tillväxten legat omkring 13 % (CAGR) med en EBITDA-marginal runt

7-8 %.

- Vi höjer vårt värderingsintervall

TCECUR står idag på fem starka pelare i form av sina befintliga dotterbolag. Net Debt/EBITDA har som nämnt sjunkit ytterligare och både kassan samt orderboken är välfylld, varför vi anser att förutsättningarna känns rätt för att TCECUR ska kunna fortsätta leverera under kommande kvartal. I samband med Q4-rapporten och med hänsyn till det nyligen genomförda förvärvet av Automatic Alarm, väljer vi att justera upp vårt värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Lönsamheten fortsätter stiga

Förvärvet av Automatic Alarm, en säkerställd emission om ca 25 MSEK och en orderbok om +38 MSEK inför Q4-20 i kombination med fortsatt ökade kund-förfrågningar – förutsättningarna ser minst sagt bra ut för en stark avslutning på 2020 för TCECUR. Med en EBIT-marginal som dessutom närmade sig 7 % under årets tredje kvartal, börjar TCECUR:s arbete för vinsttillväxt verkligen att löna sig. För 2020 estimerar vi en nettoomsättning om 187 MSEK, med ett EBITDA-resultat om ca 15 MSEK. Utifrån en målmultipel om EV/EBITDA 15, ser vi ett motiverat värde per aktie om 32 kr (28) på 2020 års prognos i ett Base scenario.

- Rörelsemarginalen fortsätter att stiga

Under Q3-20 uppgick omsättningen till ca 39 MSEK (46), motsvarande en minskning om 15 % Y-Y, med ett EBIT-resultat om 2,6 MSEK (0,3). Den minskade försäljningen förklaras primärt, i linje med tidigare, av den ändrade affärsstrategin i Norge. Det starkaste i rapporten anser vi är EBIT-resultatet om 2,6 MSEK, motsvarande en marginal om nära 7 % och således i nära linje med Koncernens mål om 10 % över en konjunkturcykel. Mysec, AWT och TC Connect Norge levererar ett bra Q3, medan TC Connect Sverige känt av effekterna från pandemin. Förutsättningarna finns för en stark avslutning på året, där förvärvet av Automatic Alarm bidrar på både översta och nedre raden i räkenskaperna.

- Automatic Alarm passar väl in i koncernen

Automatic Alarm har under de senaste fem åren uppvisat en lönsam tillväxt på över 13 % per år (CAGR). Analyst Group anser att företaget passar väl in i TCECUR-koncernen, där både intäkts- och kostnadssynergier kan uppstå, primärt mellan Automatic Alarm och Mysec då båda företagen verkar inom samma geografiska områden och adresserar en liknande kundgrupp i form av bl.a. kommuner och större bolag. Köpet av Automatic Alarm görs till 0,5x omsättningen och 5,1x EBITDA, vilket vi anser är rimliga förvärvsmultiplar.

- Stärker kassan genom säkerställd emission

Under oktober genomför TCECUR en företrädesemission om 25,3 MSEK (exkl. övertilldelningsoption), vilken är fullt säkerställd via teckningsåtaganden och garantier. Delar av likviden ska bl.a. användas för betalningen av Automatic Alarm, samt möjliggöra fortsatt organisk- och förvärvsdriven tillväxt för TCECUR-koncernen.

- Vi höjer vårt värderingsintervall

TC Connect Sverige har haft vissa utmaningar samtidigt som övriga dotterbolag presterar bra, och med Automatic Alarm som senaste tillskott känns förutsättningarna rätt för att TCECUR ska kunna avsluta året starkt. Net Debt/EBITDA har sjunkit ytterligare och uppgick till 1,8x LTM vid utgången av Q3-20. I samband med Q3-rapporten och förvärvet av Automatic Alarm, väljer vi att justera upp vårt värderingsintervall.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Lönsamma genom stormen och redo för nya nivåer

Med Q2-rapporten presenterad så visar TCECUR att omställningsarbetet i Norge verkligen börjar ge resultat, där dotterbolaget visar lönsamhet för andra kvartalet i rad. De svenska bolagen är fortsatt stabila, detta trots en minst sagt utmanande vår till följd av rådande pandemi. Med ordrar som skjutits in i Q3, en stabil finansiell position och en rörelsemarginal som fortsätter stiga, blir årets två återstående kvartal mycket intressanta att följa. Vi tycker TCECUR levererar varför vi väljer att justera upp vår målmultipel och därmed även vårt värderingsintervall, där vi i ett Base scenario ser ett motiverat värde per aktie om 28 kr (25) på 2020 års prognos.

- Plus på sista raden

Under Q2-20 uppgick omsättningen till 42,6 MSEK (45,7), motsvarande en minskning om 7 % Q-Q, med ett EBIT-resultat om 1,3 MSEK (-2,3). Den minskade försäljningen förklaras dels av den planerade ändringen av affären i Norge, dels av att ett antal ordrar flyttats till Q3 främst på grund av den pågående pandemin. Det starkaste i rapporten anser vi är EBIT-resultatet om +1,3 MSEK, där tidigare problemtyngda TC Connect Norge fortsätter att bidra med ett positivt resultat även under årets andra kvartal, något vi ser som ett bevis på att omställningen i Norge går som den ska. Sett till de svenska dotterbolagen går dessa fortsatt bra, vilket tillsammans med Norge-verksamheten resulterade i även ett positivt nettoresultat på koncernnivå om 0,7 MSEK (-2,4) under Q2-20.

- Rätta förutsättningarna för en bra höst

Det ska även tilläggas att kvartalet har belastats med engångskostnader om -0,7 MSEK, vilka nu bedöms vara utfasade och således banar väg för en fortsatt stärkt rörelsemarginal under H2-20. Detta, i kombination med förskjutna ordrar till Q3, lägger en bra grund för att hösten kan ge god avkastning i både räkenskaperna och aktien.

- Uppdaterad prognos

Till följd av den planenligt minskade omsättning i Norge, och i spåren av Corona-pandemin som belastat Q2, väljer vi att justera ned vår försäljningsprognos för helåret 2020. Samtidigt justerar vi upp våra marginalestimat, främst motiverat av att Norge börjat leverera i kombination med att tidigare engångskostnader inte förväntas tynga H2-20.

- Vi höjer vårt värderingsintervall

TC Connect Norge levererar sitt andra kvartalet i rad med lönsamhet, Sverige-bolagen visar god stabilitet och Net Debt/EBITDA har nu sjunkit från 2,7x till 2,1x LTM. Med ett bra Q2 i ryggen, förbättrad balansräkning och i vad rapporten kan utläsas som positiva utsikter för andra halvan av 2020, har vi all anledning att se fortsatt positivt på TCECUR. I samband med Q2-rapporten väljer vi att justera upp vår målmultipel och därmed även vårt värderingsintervall i samtliga tre scenarion Base-, Bull och Bear.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Gör en bra start på året

Omställningen i Norge ser ut att lyckas samtidigt som de svenska dotterbolagen fortsätter gå starkt – TCECUR har fått en bra start på året. Sammanfattningsvis tycker vi att Q1-rapporten försäljnings- och resultatmässigt var i linje med våra förväntningar, där omsättningen planenligt till följd av omställningen i Norge minskade, och att TCECUR-koncernens rörelsemarginal steg. Att TCECUR som helhet kan öka och upprätthålla en uthållig lönsamheten är enligt oss en av de allra viktigaste faktorerna att bevaka på kort- till medellång sikt, där en stigande rörelsemarginal anses utgöra en stark värdedrivare i aktien under kommande kvartal. I dagsläget väljer vi att behålla vårt tidigare värderingsintervall, där vi i ett Base scenario ser ett motiverat värde om 25 kr per aktie på 2020 års prognos.

- Fortsatt stigande marginaltrend

Under första kvartalet 2020 uppgick nettoomsättningen till 45,0 MSEK (52,3), motsvarande en minskning om 14 % Q-Q, med ett EBITDA-resultat om 1,5 MSEK (0,7). Den minskade omsättningen förklaras av att TCECUR planenligt har fortsatt att anpassa den norska verksamheten till att fokusera på lönsammare affärer, snarare än affärer med stor volym. En stark punkt i Q1-rapporten är det förbättrade rörelseresultatet, där det även ska nämnas att kvartalet har belastats med 1,3 MSEK i engångskostnader som inte kunde tas under Q4-19. Justerat för dessa visar TCECUR ett EBITDA-resultat om 2,8 MSEK (0,7) och ett EBIT-resultat om 0,5 MSEK (-1,5). Vi har tidigare kommunicerat att vi anser att fokus bör vara vinsttillväxt, varför vi ser positivt på att TCECUR fortsätter att stärka sin marginal, vilket vi bedömer är en av de viktigaste värdedrivarna under 2020.

- Omställningen i Norge ser ut att lyckas

Precis som TC Connect Sverige så upplever även TC Connect Norge en ökad efterfrågan av säkra kommunikationslösningar till följd av de förändringar som just nu sker i samhället. I Q1-rapporten går det att utläsa att omsättningen för Norge-segmentet uppgick till ca 14,2 MSEK (22,7), vilket var i linje med våra estimat. Vi anser att Norge-verksamheten går från klarhet till klarhet, där vi räknar med att dotterbolaget kommer kunna bidra med en fortsatt bra rörelsemarginal under året. I linje med vad TCECUR skriver i sin rapport, så ser även vi att omställningen till ett mindre och mer fokuserat bolag med bättre lönsamhet ser ut att lyckas.

- TCECUR ökar andelen återkommande intäkter

En intressant faktor att nämna är att TCECUR:s strategi att öka sina satsningar på service- och underhållsavtal (SoU) börjar ge bra resultat, i Q1-rapporten framgår det att dessa ökar med 20 % jämfört med motsvarande period till ca 37 MSEK på årsbasis. Det resulterar i mer förutsägbara kassaflöden för Koncernen och bidrar samtidigt till att minska den operationella risken.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Avslutade 2019 starkt – bågen spänd för 2020

TCECUR är en teknikkoncern som kommande år ska växa både organiskt och genom förvärv. Under 2019 gick de svenska dotterbolagen från klarhet till klarhet, medan den norska verksamheten genomgått ett omfattande omställningsarbete till att fokusera på mindre ordervolymer men med bättre lönsamhet. Givet en fortsatt bra trend i Sverigesegmentet, tillsammans med stigande marginaler i Norge, kan TCECUR-aktien återhämta sig och klättra vidare under 2020. Givet gjorda prognoser, där TCECUR estimeras kunna visa bra lönsamhet under 2020, motiveras i dagsläget ett potentiellt värde om 25 kr per aktie i ett Base scenario.

- Starkt resultat under sista kvartalet 2019

Under fjärde kvartalet 2019 uppgick nettoomsättningen till 59,5 MSEK (61,9), motsvarande en minskning om ca 4 % Q-Q, med ett EBITDA-resultat om 4,3 MSEK (3,0). Nettoomsättningen för 2019 landar därmed på 203 MSEK med ett EBITDA-resultat om 7,8 MSEK. Försäljnings-mässigt var våra estimat i linje med faktiskt utfall, samtidigt som EBITDA-resultatet överträffade vår prognos med 1,3 MSEK. Med tanke på att vi i vår senaste analys skrev att fokus bör vara vinsttillväxt, något TCECUR nu verkligen uppvisar under sista kvartalet 2019, tycker vi att rapporten är stark och motiverar en uppgång i aktien.

- Norge minskar omsättningen enligt plan

Omsättningsmässigt räknade vi med en minskning för TC Connect Norge, vilket i sig är i enlighet med vad som tidigare har kommunicerats från TCECUR. Norge-delen har som känt successivt skalat ned sin verksamhet till att fokusera på mindre ordervolymer men med bättre marginal. Med rapporten presenterad står det klart att våra förväntningar var i linje med faktiskt utfall, i VD-ordet framgår att Norge planenligt minskat omsättningen med 20 % från 99 MSEK till 79 MSEK under 2019. Vi hade estimerat en helårsomsättning om 77 MSEK för 2019, vilket därmed visade sig falla ut väl i linje med rapporten. I rapporten skriver även TCECUR att kostnaderna i Norge förväntas minska med ca 12 MSEK årligen då personalen reduceras och tre regionkontor avvecklas. Detta menar vi kommer bidra till en starkare rörelsemarginal under 2020 för dotterbolaget.

- Svenska dotterbolagen fortsätter ta nya nivåer

För de svenska dotterbolagen räknade vi med att de även under Q4-19 bör ha visat fortsatt god tillväxt. I rapporten framgår att den gemensamma försäljningen för Mysec, AWT och TC Connect Sverige ökade med totalt ca 20 % under året, dotterbolagen fortsätter således ta sig till nya nivåer och vinna marknadsandelar.

7

Värdedrivare

5

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Vinsttillväxt i fokus under kommande kvartal

TCECUR är en teknikkoncern som kommande år ska växa både organiskt och genom förvärv. Under 2019 fortsätter de svenska dotterbolagen gå från klarhet till klarhet, medan den norska verksamheten för tillfället agerar sänke i koncernen. Givet en fortsatt bra trend i Sverigesegmentet, tillsammans med positiva resultat från det pågående omställningsarbetet i Norge, kan TCECUR-aktien under kommande kvartal bjuda på en intressant utveckling. Givet gjorda prognoser, där TCECUR estimeras kunna visa bra lönsamhet under 2020, motiveras i dagsläget ett potentiellt värde om 28 kr per aktie i ett Base scenario.

- Vinsttillväxt i fokus framgent

De svenska dotterbolagen går fortsatt starkt, där tillväxten uppgick till ca 30 % under det tredje kvartalet. Sett till koncernens totala omsättning hade Analyst Group inte estimerat någon större tillväxt, vilket också visade sig bli fallet i rapporten. Under kvartalet minskade försäljningen nämligen med ca 4 % mot jämförbar period föregående år. Den primära förklaringen är just den omställningen som sker i Norge, vilket på kort sikt resulterar i en lägre omsättningsnivå men på sikt med bättre marginal. Under Q3-19 omsatte Norge ca 17 MSEK, vilket kan jämföras med 25 MSEK under Q3-18. Det är dock helt enligt plan och något Analyst Group menar kommer möjliggöra högre marginaler under kommande kvartal. Detta bör således ses som en av de mest intressanta faktorerna att bevaka ur ett investeringsperspektiv framgent, dvs. hur vinsttillväxten utvecklas kvartal till kvartal.

- Norge visar positivt EBITDA under kvartalet

Som det framgick i Q3-rapporten och Oftedal VD-ord fortlöper arbetet i Norge enligt plan med omställningen mot ett dotterbolag med mer fokus mot service och mindre projekt med bättre marginaler. Det nya

TC Connect Norge ska bli mer likt sitt svenska systerbolag, dvs. med försäljning och installation av mindre säkerhetslösningar inom kommunikation, service och underhåll, samt då även ytterligare satsningar på det egna nätverket Diginet. Under tredje kvartalet visade TC Connect Norge ett positivt EBITDA-resultat om 0,3 MSEK, att jämföra med -3,1 MSEK under föregående kvartal. Siffrorna talar för att arbetet går åt rätt håll.

- Behåller tidigare värderingsintervall

I samband med Q3-rapporten gör vi endast mindre justeringar avseende den finansiella prognosen för helåret 2019, men räknar samtidigt med lägre tillväxt 2020 fast med betydligt bättre lönsamhet. Vi anser fortsatt att TCECUR-aktien är undervärderad, särskilt i ljuset av att Norge börjar prestera bättre där dotterbolaget under tredje kvartalet faktiskt visade lönsamhet på EBITDA-nivå, om än på låg nivå. Analyst Group behåller sitt tidigare värderingsintervall för aktien, motsvarande 28 kr i ett Base scenario.

7

Värdedrivare

5

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Sverige går starkt medan Norge har mer att bevisa

TCECUR är en teknikkoncern som kommande år ska växa både organiskt och genom förvärv. Under 2019 fortsätter de svenska dotterbolagen gå från klarhet till klarhet, medan den norska verksamheten för tillfället agerar sänke i koncernen. Givet en fortsatt bra trend i Sverigesegmentet, tillsammans med positiva resultat från det pågående omställningsarbetet i Norge, kan fortfarande andra halvan av 2019 bjuda på en intressant utveckling för TCECUR-aktien. Givet gjorda prognoser, där TCECUR estimeras kunna fortsätta växa under 2019 och 2020, i kombination med en bättre lönsamhet, härleds i dagsläget ett potentiellt värde om 28 kr per aktie i ett Base scenario.

- Hade räknat med ett något starkare kvartal

Under Q2-19 uppgick omsättningen till ca 46 MSEK (43), motsvarande en ökad försäljning om ca 7 % jämfört med föregående års kvartal, varav den organiska tillväxten uppgår till 5 %. Tolv månader rullande omsättning uppgår nu till ca 207 MSEK, vilket innebär att TCECUR till aktiekursen 19,8 kr värderas till ungefär 0,4x försäljningen. Med tanke på rådande konjunkturläge och inledningen av 2019, hade vi själva räknat med en högre tillväxt under Q2-19 tillsammans med ett starkare resultat, även om break even på rörelsenivå (EBITDA 9 tSEK) är en klar förbättring mot -3,8 MSEK under Q2-18.

- Norge har mer att bevisa

Sett till segmentsrapporteringen är det tydligt att det är Norge-verksamheten som tynger resultatet under 2019. Volymerna har minskat vilket i kombination med omstruktureringar och lågmarginalprojekt pressar lönsamheten. Under H1-19 har antalet anställda i Norge minskat från 22 till 18 anställda, ett tydligt tecken på det organisatoriska arbetet som fortgår. TCECUR bedömer att omvandlingen till ett mindre och mer lönsamt bolag i Norge kommer fortsätta under resten av 2019.

- Dotterbolagen i Sverige fortsätter leverera

AWT dubblar sin volym, Mysec växer med 20 % och TC Connect Sverige växer med 25 %. De svenska dotterbolagen går fortsatt starkt i linje med våra estimat, varför dessa prognoser är relativt oförändrade. Exkluderat den norska verksamheten är TCECUR lönsamma under H1-19, med en EBITDA-marginal om ca 6,5 %.

- Ny ägargrupp möjliggör nya förvärv

Tidigare huvudägare TPE har avyttrat större delen av sitt innehav till investeringsbolagen Mertiva, Arbona och Koncernens ledning och styrelse. Med en finansiellt stark ägargruppering som stöttar TCECURs planer för förvärv och skapar nya förutsättningar att erhålla finansiering, öppnas nya möjligheter för TCECUR att genomföra fler förvärv framgent. Ett förvärv av ett nytt dotterbolag under andra halvan av 2019 skulle kunna vara möjligt och anses utgöra en potentiell värdedrivare på kort sikt.

7

Värdedrivare

5

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Börjar året med stark försäljning

TCECUR är en teknikkoncern som kommande år ska växa både organiskt och genom förvärv. Med nuvarande dotterbolag och en organisk helårstillväxt om 12 %, prognostiseras TCECUR omsätta ca 210 MSEK 2019. Med tanke på att TC Connect Norge ska prioritera ökad lönsamhet snarare än tillväxt, och AWT och Mysec driver upp lönsamheten i Sverige, prognostiseras en EBITDA-marginal om 7 % för TCECUR 2019. Givet en målmultipel om EV/EBITDA 12 ger det ett potentiellt värde om 33 kr per aktie i ett Base scenario. Med tanke på den förändring som skett i ägarbilden öppnas helt nya möjligheter upp för ytterligare förvärv, vilket skulle kunna bli aktuellt under andra halvan av 2019.

- Växer med 46 % under första kvartalet

Under första kvartalet 2019 uppgick omsättningen till 52,3 MSEK (35,7), motsvarande en ökad försäljning om ca 46 % jämfört med föregående års kvartal, varav den organiska tillväxten uppgår till 21 %. Tolv månader rullande omsättning uppgår nu till ca 205 MSEK, vilket innebär att TCECUR till aktiekursen 23,5 kr värderas till ungefär 0,5 gånger försäljningen. Baserat på TCECURs nuvarande momentum, en stärkt ägarbild som öppnar upp för möjlighet till ytterligare förvärv samt fortsatt förbättringspotential i Norge, anser Analyst Group att nuvarande värderingsnivå lämnar utrymme för uppvärdering.

- Fortsatt fokus på lönsamhet i Norge

TC Connect Norge har en ny ledning där en ny strategi har implementerats som syftar till ett ökat fokus på högre effektivitet och lönsamhet, snarare än volym. Färre kundsegment och produktområden i kombination med en större satsning på Diginet förväntas visa resultat under senare delen av 2019.

- AWT och Mysec visar vägen i Sverige

De två säkerhetsbolagen AWT och Mysec går fortsatt starkt och vinner allt fler orders. Både Mysec och AWT nyanställer och stärker organisationen för att kunna leverera en ökad volym. På kort sikt resulterar det i högre kostnader, men möjliggör samtidigt högre utväxling över tid. TC Connect Sverige har medvind i marknaden och utvecklas enligt plan med god orderingång under 2019.

- Ny ägargrupp möjliggör nya förvärv

Tidigare huvudägare TPE har avyttrat större delen av sitt innehav till investeringsbolagen Mertiva, Arbona och Koncernens ledning och styrelse. Med en finansiellt stark ägargruppering som stöttar TCECURs planer för förvärv och skapar nya förutsättningar att erhålla finansiering, öppnas nya möjligheter för TCECUR att genomföra fler förvärv framgent. Ett förvärv av ett nytt dotterbolag under andra halvan av 2019 skulle kunna vara möjligt och anses utgöra en potentiell värdedrivare på kort sikt.

7

Värdedrivare

5

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Svenska dotterbolagen fortsätter att visa vägen

TCECUR är en teknikkoncern som kommande år ska växa både organiskt och genom förvärv. Med nuvarande dotterbolag och en organisk helårstillväxt om 10 %, prognostiseras TCECUR omsätta ca 210 MSEK 2019. Med tanke på att TC Connect Norge ska prioritera ökad lönsamhet snarare än tillväxt, och AWT och Mysec driver upp lönsamheten i Sverige, prognostiseras en EBITDA-marginal om 8 % för TCECUR 2019. Givet en målmultipel om EV/EBITDA 10 ger det ett potentiellt värde om 35 kr per aktie i ett Base scenario. En viktig del för att få igenom en uppvärdering är att ägarstrukturen, där TPE fortfarande är enskilt största ägare (41 %), förändras och att mer långsiktiga ägare kommer in i TCECUR.

- Marknaden för säkerhetslösningar växer

Den globala marknaden för säkerhetslösningar förväntas växa med ca 10 % årligen och nå ett värde om ca 370 mdUSD 2023. Globalt investerar aktörer i identifikation, verifikation, kontroll- och passersystem, övervakning och styrning av säkra kommunikationslösningar. TCECUR adresserar flera aktörer där kraven på säkerhet är hög, bl.a. inom off shore-industrin i Norge, globala finansinstitut, energianläggningar, stora produkt- och tjänsteföretag, samhällskritiska organisationer m.fl.

- Norge ska prioritera lönsamhet snarare än volym

I samband med Q4-rapporten 2018 kommunicerade TCECUR att TC Connect Norge, med ny VD i spetsen, ska fokusera på att få upp lönsamheten snarare än att öka tillväxten. I gjorda estimat räknar vi med att omsättningen under 2019 minskar, men att rörelsemarginalen stiger, som en följd av strategiomställning.

- AWT och Mysec visar vägen i Sverige

De två säkerhetsbolagen AWT och Mysec går fortsatt starkt och vinner allt fler orders. Under februari 2019 erhöll Mysec en affär med Sisab som förväntas genera 10 MSEK/år. Upphandlingen har dock blivit överklagad men Mysec och Sisab har tecknat ett tillsvidareavtal under tiden. Under Q4-18 vann AWT en order om 8 MSEK som förväntas levereras under Q1-19.

- TCECUR ska förvärva fler företag framgent

TCECURs affärsmodell har likheter med aktörer som Lagercrantz, Indutrade och Addtech, där lönsamma företag med god tillväxt identifieras, förvärvas och integreras som fristående dotterbolag inom koncernen. Synergieffekter kan således uppstå, samtidigt som den decentraliserade organisationsstrukturen skapar goda förutsättningar för fortsatt tillväxt där dotterbolagen styrs under en egen ledningsgrupp.

7

Värdedrivare

5

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

TCECUR är en teknikkoncern som kommande år ska växa både organiskt och genom förvärv. Via organiskt samt förvärvsdriven tillväxt prognostiseras TCECUR omsätta ca 184 MSEK och 266 MSEK år 2018 respektive 2019, med en EBITDA-marginal omkring 3 % respektive 7 %. Givet en målmultipel om EV/EBITDA 13, härledd från en relativvärdering, samt antagen utveckling av Koncernens kapitalstruktur, ger det ett potentiellt värde om 40 kr per aktie på 2019 års prognos. Utrymme för uppvärdering bedöms således finnas från dagens nivåer.

- Marknaden för säkerhetslösningar växer

Den globala marknaden för säkerhetslösningar förväntas växa med ca 10 % årligen och nå ett värde om ca

370 mdUSD 2023.1 Globalt investerar aktörer i identifikation, verifikation, kontroll- och passersystem, övervakning och styrning av säkra kommunikations-lösningar. TCECUR adresserar flera aktörer där kraven på säkerhet är hög, bl.a. inom off shore-industrin i Norge, globala finansinstitut, energianläggningar, stora produkt- och tjänsteföretag, samhällskritiska organisationer m.fl.

- TCECUR ska förvärva fler företag framgent

TCECURs affärsmodell har likheter med aktörer som Lagercrantz, Indutrade och Addtech, där lönsamma företag med god tillväxt identifieras, förvärvas och integreras som fristående dotterbolag inom koncernen. Synergieffekter kan således uppstå, samtidigt som den decentraliserade organisationsstrukturen skapar goda förutsättningar för fortsatt tillväxt där dotterbolagen styrs under en egen ledningsgrupp.

- Koncernledningen har tidigare erfarenhet av företagsförvärv

För att framtida förvärv ska vara lyckade förutsätter det en erfaren ledningsgrupp och styrelse, med förmåga att dels identifiera bra förvärv, och dels med rätt kompetenser att integrera förvärven i koncernen (även om dotterbolagen verkar fristående). Ole Oftedal, VD för Koncernen, har lång erfarenhet både som företagsledare och entreprenör. Henrik Nordin, CFO, har lång erfarenhet från börsnoterade internationellt ägda bolag och har varit aktiv i tidigare företagstransaktioner. Nuvarande styrelse har kompetenser som kompletterar varandra väl, med erfarenheter från både mindre och större organisationer.

- Olika finansieringsalternativ vid förvärv

TCECUR kommer använda en kombinationen av likvida medel och aktier vid köp av företag. Vid en lägre aktiekurs minskar köpkraften med Bolagets aktier, vilket således är en risk. En lägre värdering på Koncernen kan resultera i färre förvärv, och/eller förvärv av mindre storlek. Om Koncernen som helhet inte utvecklas i önskad takt, kan kreditfinansiering försvåras. Nuvarande prognos förutsätter flera förvärv perioden 2018-2019.

7

Värdedrivare

5

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

TCECUR – God orderingång kan ge bra utväxling

TCECUR är en teknikkoncern som kommande år ska växa både organiskt och genom förvärv. Via organiskt samt förvärvsdriven tillväxt prognostiseras TCECUR omsätta ca 197 MSEK och 330 MSEK år 2018 respektive 2019, med en EBITDA-marginal omkring 3 % respektive 8 %. Givet en målmultipel om EV/EBITDA 13, härledd från en relativvärdering, samt antagen utveckling av Koncernens kapitalstruktur, ger det ett potentiellt värde om 40 kr per aktie på 2019 års prognos. Utrymme för uppvärdering bedöms således finnas från dagens nivåer.

- Marknaden för säkerhetslösningar växer