Luxbright AB (”Luxbright” eller ”Bolaget”) är ett teknikföretag grundat år 2012, baserat i Göteborg, som utvecklar och producerar nästa generations röntgenrör. Med Bolagets patenterade teknik levererar Luxbright avancerade mikrofokusrör till internationella systemleverantörer, vilket möjliggör högupplösta och skarpare röntgenbilder. Luxbright adresserar marknaden för industriell rönt-gen, särskilt inom Non-Destructive Testing (NDT), där röntgen används för att utvärdera egenskaperna hos material, komponenter eller system utan att orsaka skada. Luxbright är noterade på First North sedan år 2020 och under år 2024 nådde Bolaget ett kommersiellt genombrott då strategiskt viktiga samarbetsavtal slöts.

Pressmeddelanden

Fördjupade samarbetsavtal och breddad produktportfölj

Luxbright AB (”Luxbright” eller ”Bolaget”) har under H1-25 uppvisat accelererad affärsaktivitet från såväl befintliga partners som nya internationella kunder. Fördjupade relationer med Fisica och VJ X-Ray, kombinerat med en breddad produktportfölj genom inkrementella produktvarianter, förväntas stärka kapacitetsutnyttjandet och driva tillväxt. Med en stärkt balansräkning efter emissionen under H1-25 bedömer vi att Luxbright är väl positionerat för att kapitalisera på den ökade efterfrågan av Bolagets Made-in-Sweden-strategi, där återkommande orders och strategiska partnerskap kommer att utgöra centrala triggers framgent. Med en applicerad målmultipel om EV/EBIT 15x på 2027 års estimerade EBIT-resultat om ca 10,8 MSEK och en antagen WACC om 11,9 %, härleds ett motiverat nuvärde om 1,0 kr (1,2) per aktie i ett Base scenario, delvis en teknisk justering i spåren av emissionen under H1-25.

- Robust underliggande tillväxt

Nettoomsättningen under H1-25 uppgick till ca 5,4 MSEK (3,3), en tillväxt om 61 % Y-Y. Exklusive kundfinansierade utvecklingsintäkter (NRE) under H1-24 noterades den underliggande tillväxten till ca 600 %, vilket indikerar ett fortsatt starkt kommersialiseringsskede. Bruttomarginalen uppgick under H1-25 till 57,2 % (84,9), där nedgången primärt förklaras av en förändrad produktmix, då H1-24 i huvudsak bestod av NRE-intäkter med betydligt lägre direktkostnader (COGS). Detta till trots bedömer vi att Bolaget uppvisar god produktionseffektivitet, en central faktor framgent, då vi förväntar oss en substantiell volymuppskalning under de kommande åren.

- Breddad produktportfölj reducerar marginalkostnader

Under och efter utgången av H1-25 har Luxbright stärkt relationerna med befintliga nyckelpartners samt öppnat dörrar till nya marknader. Samarbetet med Fisica har fördjupats via typgodkännanden och strategiska orders, inklusive vidareutveckling av ett rör för en uppgraderad applikation inom blixtröntgen, med planerad leverans under Q3-25. Vidare har avtalet med VJ X-Ray förlängts, vilket säkrar fortsatt integration av Luxbrights rör i VJ:s system och stärker Bolagets position i den globala värdekedjan. Parallellt har nya orders från internationella aktörer och ökad efterfrågan lett till en breddad produktportfölj. Genom nya rörmodeller baserade på befintliga produkter kan Luxbright expandera erbjudandet med begränsade inkrementella investeringar, vilket ökar kapacitetsutnyttjandet och driver skalbarhet.

- Kortsiktiga prognoser justeras ned

I samband med rapporten har vi reviderat omsättningsprognoserna, främst för innevarande år, till följd av ett svagare orderinflöde än förväntat. Vi bedömer att Bolaget har etablerat en solid plattform för fortsatt tillväxt, men att nya samarbetsavtal, uppföljningsorders och en fortsatt breddning av produktportföljen blir avgörande för att absorbera kostnadsbasen och närma sig lönsamhet. Det justerade potentiella nuvärdet om 1,0 kr per aktie (1,2) är i huvudsak en teknisk effekt av utspädningen från de 17,5 miljoner aktier som emitterades i samband med emissionen under H1-25.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Genombrottsår lägger grunden för fortsatt tillväxt

Luxbright AB (”Luxbright” eller ”Bolaget”) har stängt böckerna för helåret 2024, ett år präglat av ett kommersiellt genombrott, strategiska samarbeten, framgångsrika produktlanseringar och effektiva produktionsförbättringar. Nettoomsättningen uppgick till ca 5,7 MSEK (0,9) under H2-24 och totalt 9 MSEK (0,9) för helåret 2024. Luxbright har fortsatt vidareutvecklat kundspecifika rörmodeller till Fisica, Inc., där den höga inlåsningseffekten och betydande switching costs stärker samarbetet och skapar förutsättningar för återkommande uppföljningsorders. Parallellt förs dialoger med potentiella kunder, vilket förväntas bana väg för ytterligare kommersiella framsteg. Genom optimerad produktion, där kritiska processteg såsom glasblåsning nu har internaliserats, har Luxbright stärkt den operativa effektiviteten och står väl positionerat för att hantera en växande efterfrågan med bibehållen kostnadskontroll. Med en applicerad målmultipel om EV/EBIT 13x på 2027 års estimerade EBIT-resultat om ca 14,5 MSEK, tillsammans med en antagen WACC om 12,3 %, härleds ett motiverat nuvärde om 140 MSEK, motsvarande 1,2 kr per aktie i ett Base scenario.

- Transformativt år med stark omsättningstillväxt

Luxbright rapporterade en nettoomsättning om ca 9 MSEK för år 2024, motsvarande en tillväxt om hela 956 % Y-Y, om än från låga jämförelsetal. Året markerar ett kommersiellt genombrott, där strategiskt viktiga samarbetsavtal ingåtts med Fisica, Inc. och VJ X-Ray. Under H2-24 accelererade Bolagets momentum, där nettoomsättningen uppgick till ca 5,7 MSEK (0,9), en ökning om 564 % jämfört med H2-23, primärt drivet av serieleveranser till Fisica, Inc. Efter periodens utgång erhöll Bolaget typgodkännande för en ny rörmodell och mottog nya beställningar om ca 1 MSEK, vilket illustrerar Bolagets förmåga att skala upp befintliga samarbeten och skapa återkommande intäktsströmmar.

- Strategiska prioriteringar för år 2025 och framåt

Luxbrights primära fokus framgent förväntas ligga på att stärka samarbeten med nyckelaktörer såsom Fisica, öka produktionskapaciteten genom automatisering och driva innovation med nya röntgenlösningar. Samtidigt intensifieras marknadsförings- och försäljningsinsatserna i Europa och Nordamerika för att möta den ökade efterfrågan. Bolaget för dialoger med potentiella kunder, inte minst efter den framgångsrika lanseringen av röntgenkällan IX1 på branschmässan ASNT i Las Vegas.

- Solid plattform för fortsatt tillväxt

I samband med H2-rapporten reviderar vi våra estimat, vilka innefattar en något lägre omsättningstillväxt under kommande år, vilket dock kompenseras av uppreviderade bruttomarginaler. Trots en långsammare orderkonvertering än väntat bedömer Analyst Group att en stor del av den tidigare rapporterade orderstocken, tillsammans med nya ordrar, kommer att utgöra centrala tillväxtdrivare under år 2025. Med ett genombrottsår i bagaget har Bolaget byggt en solid grund för fortsatt expansion, och i kombination med effektiva produktionsförbättringar står Luxbright väl positionerat att skala upp volymerna i takt med ytterligare strategiska samarbetsavtal av liknande dignitet som det med Fisica.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Betydande orderstock om 17 MSEK och en välfylld kassa

Luxbright AB (”Luxbright” eller ”Bolaget”) har presenterat en H1-rapport som illustrerar att det kommersiella genombrottet är ett faktum, vilket återspeglas i nettoomsättningen om 3,3 MSEK och en betydande orderstock om ca 17 MSEK vid periodens utgång. De strategiskt viktiga samarbetsavtal som ingicks med Fisica, Inc. och VJ X-Ray under H1-24 markerar starten på Luxbrights tillväxtresa, och med stöd av den framgångsrika emissionen som tillförde Bolaget ca 18 MSEK efter utgången av H1-24 är Luxbright väl positionerade att exekvera på både befintliga och framtida avtal. Med en applicerad målmultipel om EV/EBIT 13x på 2027 års prognostiserade EBIT-resultat om ca 15 MSEK, tillsammans med en antagen diskonteringsränta om 12,3 %, härleds ett motiverat nuvärde om 146 MSEK, motsvarande 1,3 kr per aktie i ett Base scenario.

- Påbörjat leveranser till Fisica, Inc. och VJ X-Ray

Som tidigare nämnts har samarbetsavtal ingåtts med den amerikanska industrikoncernen Fisica, Inc., verksam inom försvars- och flygindustrin, samt med VJ X-Ray, en ledande amerikansk tillverkare av röntgenkällor. Under H1-24 har de första leveranserna påbörjats, vilket kan skönjas i den rapporterade nettoomsättningen om 3,3 MSEK. Orderstocken uppgick vid utgången av juni till ca 17 MSEK, och framgent förväntas Luxbright stärka den tekniska kapaciteten samt expandera organisationen genom nya roller och kompetenser för att intensifiera leveranserna av befintliga ordrar samt främja fortsatt tillväxt.

- Framgångsrik emission vittnar om stark framtidstro

Under slutet av H1-24 beslutade Luxbright om en företrädesemission om ca 15,1 MSEK, där Luxbright erhöll teckningsförbindelser för teckning med och utan stöd av företrädesrätt motsvarande cirka 98 % av emissionen, utan ersättning för teckningsförbindelserna. Emissionen tecknades till 123 %, vilket ledde till att Luxbright efter utgången av H1-24 beslutade om en riktad emission om ca 3,3 MSEK. Sammantaget uppgår nettolikviden från emissionerna till ca 18 MSEK, som primärt avses användas för investeringar i produktion, utveckling, försäljning och marknadsföring. Emissionerna genomfördes utan rabatt och finansiell rådgivare, vilket, i kombination med det höga teckningsåtagandet, vittnar om huvudägarnas starka engagemang och framtidstro samt en god kostnadsmedvetenhet från Bolaget, vilket därigenom gynnar aktieägarna.

- Reviderat värderingsintervall

Med en solid finansiell ställning efter ovan nämnda emissioner och en betydande orderstock i ryggen, tar Luxbright nu nästa steg i kommersialiseringsresan, med siktet inställt på att exekvera nuvarande samt presumtiva avtal. Analyst Group gör mindre justeringar i samband med H1-rapporten, vilket medför reviderade värderingsintervall i samtliga scenarion, primärt en konsekvens av att antalet utestående aktier ökat.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Kommersiellt genombrott och redo för fortsatt tillväxt

Under H1-24 har Luxbright AB (”Luxbright” eller ”Bolaget”) erhållit ordrar om ca 15 MSEK, och det kommersiella genombrottet är därmed ett faktum. De operativa framstegen och de strategiskt viktiga samarbetsavtalen med Fisica, Inc. och VJ X-Ray validerar dels den betydande teknikhöjd som Bolagets röntgenrör besitter, dels att Bolagets responsiva applikationsfokus har burit frukt. Branschens höga inträdesbarriärer, i kombination med Luxbrights ökade fokus på kundanpassade röntgenrör med starka inlåsningseffekter, förväntas leda till återkommande intäktsströmmar under flera år. Med en applicerad målmultipel om EV/EBIT 12,5x på 2027 års prognos-tiserade EBIT-resultat om ca 16 MSEK, tillsammans med en antagen diskonteringsränta om 13,0 %, härleds ett motiverat nuvärde om 151 MSEK, motsvarande 1,4 kr per aktie i ett Base scenario.

- Strategiskt viktiga samarbetsavtal

Samarbetsavtal har ingåtts med den amerikanska industrikoncernen Fisica, Inc., verksam inom försvars- och flygindu-strin, samt med VJ X-Ray, en ledande amerikansk tillverkare av röntgenkällor. Avtalet med Fisica, Inc. innebär att Luxbright äger designen av de skräddarsydda röntgenrören och blir således ensam leverantör, vilket skapar återkommande volymer och höga switching costs. Vidare demonstrerar avtalet den betydande teknikhöjden i produkterna samt Bolagets breda know-how, vilket Analyst Group bedömer har potential att ge ringar på vattnet i termer av liknande avtal framgent.

- Adresserar den växande industriella röntgenmarknaden

Luxbright adresserar primärt den industriella röntgenmarknaden, specifikt inom Non-Destructive Testing (NDT), där röntgen används för att utvärdera egenskaperna hos material eller komponenter utan att orsaka skada. Luxbrights mikro-fokusrör täcker ett brett spektrum inom denna marknad, inklusive försvars- och tillverkningsindustrin. NDT-marknaden förväntas växa med en CAGR om 7,4 % under perioden 2024-2029, drivet av bl.a. elektrifieringen som ökar efterfrågan på komplexa röntgenlösningar. Vidare närmar sig Luxbright slutförandet av röntgenrör innehållande kallkatod, vilket har potential att leda till ett tekniskt genombrott i den annars innovationsfattiga röntgenbranschen och öppna dörrar till nya applikationsområden där det idag saknas adekvata metoder.

- Made in Sweden-strategi

Den rådande geopolitiska oron resulterar i att kunder väljer bort kinesiska leverantörer av röntgenrör till förmån för närliggande producenter med bättre insyn i logistikkedjan, en utveckling som gynnar Luxbright, vars produkter utvecklas och produceras i Göteborg. Minskat utbud och höga inträdesbarriärer placerar Luxbright i en gynnsam position, särskilt då röntgenrör utgör det första ledet i röntgenindustrins etablerade värdekedja. Således är det vitalt för kunder att säkra tillgången till dessa avancerade komponenter, vilket Analyst Group bedömer kommer leda till flertalet betydande affärer framgent.

7

Värdedrivare

2

Historisk lönsamhet

8

Ledning & Styrelse

2

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Det disruptiva teknikbolaget Luxbright AB (”Luxbright” eller ”Bolaget”) demokratiserar röntgenbranschen genom att erbjuda kostnads- och produkteffektiva lösningar inom användningsområden där det finns ett tydligt behov, men där det historiskt inte har varit möjligt för vissa aktörer att kunna tillämpa en sådan teknik till en hållbar prisbild. Just nu pågår en verifiering av Bolagets tillverkningsprocess för den första M-serien och när denna har genomförts räknar vi med stora synergier vid kalibreringen av den efterföljande FM-serien, vilken kan komma att bidra till ett tekniskt genombrott i den annars innovationsfattiga röntgenbranschen. Luxbright är enligt oss en tydlig förvärvskandidat och till nuvarande bolagsvärdering om 56 MSEK ser vi ett attraktivt investeringstillfälle.

Arbetar med två typer av röntgenrör

Då mikrofokusrören (M-serien) i hög grad består av standardkomponenter möjliggörs en plug-and-play-lösning som underlättar försäljningsarbetet. För kallkatodrören (FM-serien) räknar vi med att Luxbright söker en partner inom röntgenindustrin där rören kan bundlas direkt med dennes produkt. I ett sådant scenario skulle en kraftig volymförsäljning av FM-serien vara möjlig.

Fördel på hemmaplan genom Made in Sweden

Luxbright hade tidigare sin produktion i Kina men sedan 2022 har Bolaget flyttat hem hela verksamheten till Sverige. Strategin Made in Sweden har gett Luxbright ovärderliga fördelar i att kunna säkerställa en välfungerande produktionsprocess på hemmaplan, vilket även har minskat den operativa risken då Luxbright inte längre är lika exponerade mot makro- och geopolitiska faktorer.

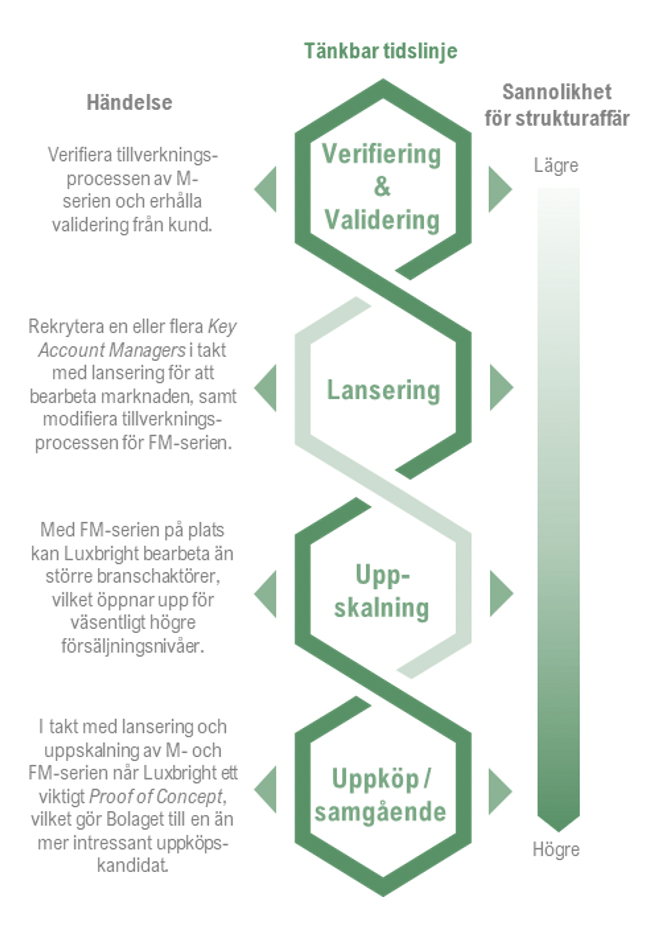

Tydlig förvärvskandidat

Inom röntgenindustrin är det vanligt med samarbeten, samgåenden och uppköp. Vi ser det som tänkbart att en större branschaktör skulle vilja förvärva Luxbright med motiveringen att få tillgång till Bolagets teknik för att därigenom kunna komplettera sin egen produktportfölj. Desto fler operativa steg som Luxbright tar i rätt riktning – desto högre kan ett bud komma att bli.

Analytikerkommentarer

Kommentar på Luxbrights erhållna typgodkännande av 1 MV-modellen samt påbörjad produktion

2025-10-01

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 1 oktober 2025 att Bolaget inlett serieleveranser av Bolagets mest avancerade produkt hittills, ett 1 MV-flashrör, efter att modellen erhållit typgodkännande från samarbetspartnern Fisica. Därmed är hela utvecklingsprogrammet som inleddes under H1-24, som omfattat fyra rörmodeller från 150 kV till 1 MV, slutfört och i full produktion, vilket förväntas driva en tydlig volymökning framgent.

Analyst Groups syn på typgodkännandet

Det nyligen erhållna typgodkännandet av 1 MV-modellen markerar att Luxbright slutfört det utvecklingsprogram som inleddes under H1-24 och etablerar Bolaget som komplett OEM-leverantör till Fisica. Vi anser att detta utgör en central kommersiell milstolpe, då det innebär att Luxbright i högre grad kan skifta fokus från utveckling och anpassning av produktionsprocessen till kommersiell uppskalning.

Som Bolagets mest tekniskt avancerade och kommersiellt mest värdefulla produkt bekräftar 1 MV-modellen Luxbrights kapacitet att leverera högspecialiserade lösningar inom avancerad röntgenteknik. Värdet består dels i högre intäkt per rör, då dessa säljs till avsevärt högre pris än exempelvis 150 kV-rören, även om volymerna är lägre. Därtill skapar produkten betydande kundnytta genom möjligheten att röntga objekt med hög täthet. Genom högre spänningsnivåer i flashrören ökar strålningens genomträngningsförmåga, vilket är avgörande för avbildning av material med varierande tjocklek och densitet. Exempelvis kräver mycket tjocka konstruktioner, såsom en stridsvagn, ett 1 MV-rör, medan tunnare strukturer, exempelvis en metallplåt, kan avbildas med ett 150 kV-rör.

Den godkända modellen stärker även Luxbrights position som strategisk single source-leverantör till Fisica, samtidigt som det fördjupade samarbetet ökar graden av kundinlåsning – något som förväntas generera återkommande intäkter under många år framöver. Genom en etablerad produktionsplattform är Luxbright väl positionerat för att skala upp produktionen och möta framtida variantbeställningar och nya modeller.

Vi anser vidare att det framgångsrikt slutförda utvecklingsprogrammet fungerar som ett starkt referensprojekt, vilket kan bana väg för nya samarbeten av liknande dignitet framgent.

Typgodkännande från Fisica Inc. samt inledd produktion och leverans

I mars 2024 inledde Luxbright samarbetet med L3Harris, nuvarande Fisica Inc., som efter en avyttring av EMRF-divisionen ägs av Kanders & Company. Utvecklingsprogrammet omfattade fyra kundspecifika modeller av flashrör med olika spänningsnivåer (150 kV, 300 kV, 450 kV och 1 MV). Vid mars 2025 hade tre av de fyra modellerna erhållit godkännande, och med den nyligen certifierade 1 MV-modellen är programmet nu slutfört. Ett typgodkännande är en regulatorisk certifiering som bekräftar att en produkt uppfyller fastställda säkerhets- och kvalitetskrav, vilket är en nödvändig förutsättning för produktion och leverans.

Med det senaste godkännandet är Luxbright etablerad som komplett OEM-leverantör till Fisica, med samtliga modeller i serieproduktion. Den nya 1 MV-modellen representerar Luxbrights hittills mest tekniskt avancerade och resurskrävande produkt. Samtidigt visar godkännandet att Bolaget etablerat en produktionsplattform med kapacitet att hantera såväl komplexa kundkrav som en bred variation av modeller.

Produkten är utvecklad för blixtröntgen (Flash X-ray), en teknik som genom ultrakorta exponeringstider möjliggör högupplöst avbildning av snabba förlopp. Detta gör den relevant inom såväl civila som militära applikationer, såsom materialtestning, ballistik och explosionsforskning.

Utöver de fyra skräddarsydda huvudmodellerna har Luxbright även mottagit beställningar på varianter och nya modeller från Fisica, både inom samma produktfamilj och i form av andra konfigurationer. Detta breddar successivt Bolagets teknologiska bas, skapar förutsättningar för återkommande intäkter och öppnar för ytterligare samarbeten och tillämpningsområden, vilket sammantaget stärker grunden för långsiktig tillväxt.

Sammanfattningsvis anser Analyst Group att typgodkännandet av 1 MV-modellen markerar en central milstolpe för Luxbright, då Bolaget nu är etablerat som komplett OEM-leverantör till Fisica och kan skifta fokus från utveckling och produktionsanpassningar till kommersiell uppskalning. Den tekniska höjden i 1 MV-modellen bekräftar Luxbrights position som leverantör av högspecialiserade röntgenlösningar, och vi bedömer att det fördjupade samarbetet med Fisica samt det framgångsrikt slutförda programmet kan fungera som en stark referens för framtida partnerskap och därigenom lägga grunden för uthållig tillväxt.

Om Fisica Inc.

Fisica, Inc. är en ledande tillverkare av försvarsprodukter som designar och tillverkar luftburna antenner, markbaserade antenner och elektromagnetiska system och simulatorer. Fisica leds av ett erfaret ledningsteam och agerar som en viktig partner för den amerikanska flottan och det amerikanska försvarsdepartementet. Under H1-24 ingick Luxbright ett samarbetsavtal med L3Harris, numera Fisica, Inc., som ägs av Kanders & Company, Inc., baserat i USA. Affären föregår L3Harris avyttring av EMRF-divisionen till Kanders & Company.

Kommentar på Luxbrights H1-rapport för år 2025

2025-08-22

Luxbright AB (”Luxbright” eller ”Bolaget”) har publicerat Bolagets delårsrapport för det första halvåret 2025. Följande är några punkter som vi valt att belysa i samband med rapporten:

- Nettoomsättningen uppgick till 5,4 MSEK under H1-25 – tillväxt om 61 % Y-Y

- Solid kostnadskontroll på rörelsenivå bekräftar skalbarheten i affärsmodellen

- Fördjupade kundrelationer och återkommande orders

- Exklusivt samarbetsavtal med ledande aktör inom kallkatodteknologi

- Finansiering från Vinnova möjliggör ansökan till European Defense Fund

- Kapitaltillskott skapar finansiellt handlingsutrymme

Stark underliggande tillväxt vittnar om fortsatt starkt momentum

Nettoomsättningen uppgick till ca 5,4 MSEK (3,3) under årets första halva, vilket motsvarar en tillväxt om 61 % jämfört med H1-24. Anmärkningsvärt är att intäkterna i princip uteslutande härrör från försäljning av egna röntgenrör- och källor, utan stöd från engångskaraktäristiska NRE-intäkter. NRE, som under H1-24 stod för en betydande del av omsättningen, är kundfinansierade ersättningar för utveckling och testning av nya produkter. Justerat för dessa visar Luxbright en underliggande tillväxt om hela 600 % under H1-25.

Jämfört med det starka andra halvåret 2024 noteras en omsättningsnedgång om ca 5 %, då omsättningen uppgick till ca 5,7 MSEK (H2-24). Detta bör dock ses i ljuset av att H2-24 påverkades positivt av inledda serieleveranser till Fisica. På LTM-basis uppgår omsättningen till ca 11,1 MSEK, vilket understryker Bolagets utveckling från ett renodlat utvecklingsbolag till en global kommersiell aktör.

Ökade produktionskostnader men solid kostnadskontroll på rörelsenivå

Luxbrights bruttokostnader uppgick under H1-25 till ca 2,3 MSEK (0,5), vilket motsvarar en bruttomarginal om 57,2 % (84,9). Den lägre bruttomarginalen Y-Y förklaras primärt av den förändrade produktmixen jämfört med H1-24, då omsättningen i huvudsak var hänförlig till NRE-intäkter, vilka är förknippade med betydligt lägre direktkostnader (COGS). Analyst Group bedömer dock att Luxbright uppvisar god produktionseffektivitet trots snabbt stigande volymer, vilket kan tillskrivas ett kontinuerligt arbete med att optimera och effektivisera produktionsprocessens samtliga led, ett arbete som omfattar såväl kvalitetssäkring, stabilitet och skalbarhet.

Under H1-25 uppgick Bolagets totala rörelsekostnader (exkl. COGS och D&A) till ca 14,1 MSEK (13,2), vilket motsvarar en ökning om ca 7 % jämfört med både H1-24 och H2-24. Att kostnadsmassan på rörelsenivå enbart ökar med 7 % på årsbasis samtidigt som omsättningen växer med 61 % anser vi utgör ett tecken på såväl god kostnadskontroll som den underliggande skalbarheten i affärsmodellen vid högre volymer.

Justerat för aktiverat arbete samt övriga rörelseintäkter och kostnader uppgick EBITDA-resultatet till -10,8 MSEK (-10,3) under H1-25, motsvarande en försämring om ca 5 % Y-Y, främst hänförligt till högre produktionskostnader (COGS).

Förstärkta samarbeten med Fisica och VJ X-Ray bekräftar konkurrenskraften

Under H1-25 samt efter periodens utgång har Luxbright fortsatt att utveckla det strategiskt viktiga samarbetet med Fisica, en ledande aktör inom försvarsindustrin. Samarbetet har konkretiserats genom bl.a. typgodkännanden för nya rörmodeller och nya strategiska orders. I början av Q3-25 mottog Luxbright exempelvis en order från Fisica avseende röntgenrör för en uppgraderad blixtröntgenapplikation. Projektet omfattar både initialt utvecklingsarbete och leverans av en första serie rör med beräknad leverans under Q3-25, vilket signalerar ett högt affärsmässigt förtroende och understryker Luxbrights teknologiska konkurrenskraft.

Det strategiska samarbetsavtalet med VJ X-Ray, en ledande amerikansk tillverkare av röntgenkällor, har förlängts i syfte att stärka båda parters marknadspositioner och bredda produktportföljerna. Det nya avtalet bygger vidare på det partnerskap som etablerades under Q1-24 och innebär att VJ X-Ray fortsatt kommer att integrera Luxbrights röntgenrör i sina röntgengeneratorer. Som en följd mottog Luxbright under Q2-25 en order om drygt 0,3 MSEK för leverans av ytterligare mikrofokusrör.

Vi bedömer att det fördjupade samarbetet vittnar om både teknisk konkurrenskraft och kommersiell potential. Genom att VJ X-Ray fortsatt väljer att integrera Luxbrights lösningar bekräftas teknikhöjden i Bolagets produkter, samtidigt som samarbetet ger tillgång till VJ X-Rays omfattande kundnätverk, en kombination som skapar attraktiva tillväxtmöjligheter och möjliggör en skalbar, kostnadseffektiv expansion.

Utöver att stärka befintliga partnerskap har Luxbright erhållit nya orders från internationella aktörer, däribland en amerikansk tillverkare av industriella CT-system (värde ca 0,5 MSEK) samt en global aktör inom röntgenteknik. Den sistnämnda affären mottogs efter periodens utgång och omfattar utveckling samt produktion av prototyper för en ny typ av röntgenrör, med planerad leverans av de första prototyperna under Q4-25.

Strategiskt partnerskap inom kallkatodteknologi

Under Q2-25 tecknade Luxbright ett exklusivt samarbetsavtal med ett ledande sydkoreanskt utvecklingsbolag specialiserat på kallkatodteknologi. Avtalet omfattar utveckling, licensiering och produktion av en ny typ av emitter, en nyckelkomponent i röntgenrör för så kallade prestandarör. Syftet är att skapa en liten fokuspunkt kombinerat med hög bildupplösning, en avgörande egenskap inom Luxbrights kärnsegment Non-Destructive Testing (NDT). Samarbetet vilar på ett gemensamt teknologiskt ramverk där Luxbrights patenterade lösningar integreras med partnerns spetskompetens inom nano-material.

Vi bedömer detta som ett strategiskt viktigt initiativ för Luxbright. Trots att projektet befinner sig i ett tidigt utvecklingsskede och det kommersiella utfallet ännu är osäkert, stärker avtalet Bolagets teknologiska position och breddar framtida möjligheter inom den växande NDT-marknaden. Analyst Group ser samarbetet som en attraktiv option som, vid framgång, kan expandera Luxbrights adresserbara marknad och skapa betydande långsiktig tillväxtpotential.

Erhållit finansiering för ansökan till European Defense Fund

Under inledningen av Q3-25 erhöll Luxbright ca 0,5 MSEK från Vinnova för att finansiera ett förberedelseprojekt med målet att skapa en konkurrenskraftig ansökan till European Defense Fund (EDF) inför 2025 års utlysning. Projektet fokuserar på att kombinera Luxbrights röntgenteknik med autonom drönarteknik för detektion och neutralisering av explosiva hot i konfliktzoner. Genom att utvärdera möjligheterna att anpassa Bolagets civilt utvecklade teknologi för användning inom försvars- och säkerhetssektorn tar Luxbright steg i den långsiktiga ambitionen att bredda tillämpningsområdena för Bolagets teknologi i nära samarbete med strategiska partners. Mot bakgrund av den geopolitiska osäkerheten och den förväntade militära upprustningen, särskilt i Europa, bedömer vi att Luxbrights ökade exponering mot försvarssektorn kan utvecklas till en betydande tillväxtdrivare på sikt.

Kapitaltillskott från företrädesemissionen har stärkt balansräkningen

Vid utgången av juni 2025 uppgick kassan till ca 16,3 MSEK, vilket kan jämföras med kassan vid utgången av december, som uppgick till ca 12,4 MSEK. Den stärkta kassan är hänförlig till den företrädesemission som genomfördes under Q2-25, som tillförde Bolaget ca 14 MSEK före emissionskostnader. Kapitaltillskottet avses i huvudsak att användas till att accelerera produktutvecklingen och för att genomföra tekniska valideringar med målet att omvandla pågående pilotprojekt till kommersiella affärer.

Luxbright har uppvisat en genomsnittlig kapitalförbrukning, s.k. burn rate, om ca -1,9 MSEK per månad under H1-25, vilket är en ökning jämfört med både H1-24 och H2-24, då den uppgick till -1,3 MSEK/mån respektive -1,4 MSEK/mån. Den ökade kapitalförbrukningen beror främst på en ökad rörelseförlust till följd av stigande produktionskostnader samt en mer negativ förändring av rörelsekapital under perioden. Givet en burn rate i linje med H1-25 beräknas kassan, allt annat lika, räcka till slutet av Q1-26.

Sammantaget fortsätter Luxbright att stärka Bolagets kommersiella momentum, vilket bekräftas av 61 % omsättningstillväxt under H1-25, primärt driven av försäljning av egna röntgenrör och källor, med en underliggande tillväxt om ca 600 % exklusive NRE-intäkter. Vi bedömer att den ökade affärsaktiviteten, från både etablerade samarbeten och nya kundrelationer, indikerar en accelererad kommersialiseringsfas, där fördjupningen av strategiska samarbeten med Fisica och VJ X-Ray, kompletterat med nya orders och partnerskap inom bl.a. kallkatodteknologi, understryker Luxbrights tekniska konkurrenskraft och breddar den långsiktiga tillväxtpotentialen. Med stärkt kassa efter emissionen, återkommande orders, nya samarbeten, löpande produktionsoptimeringar och initiativ för ökad exponering mot försvarssektorn bedömer vi att Luxbright är väl positionerat för skalbar tillväxt framgent.

Vi kommer att återkomma med en uppdaterad aktieanalys av Luxbright.

Kommentar på Luxbrights order om ca 0,4 MSEK från Fisica Inc.

2025-07-24

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 24 juli 2025 att Bolaget erhållit en ny order om ca 0,4 MSEK från det amerikanska bolaget Fisica Inc., avseende vidareutveckling av ett 150 kV röntgenrör för en uppgraderad applikation inom blixtröntgen. Det nya projektet omfattar såväl utvecklingsarbete som produktion av en första serie rör och beräknas levereras under Q3-25.

Analyst Groups syn på ordern

Tidigare under året har Bolaget bl.a. mottagit en uppföljningsorder från amerikanska VJX på mikrofokusrör, en order på en anpassad IX1-modell för integration i avancerade industriella CT-system, en initial beställning från Fisica rörande en ny modell av blixtröntgenrör samt en ny order från en internationell aktör inom röntgenteknik. Dessa affärer vittnar sammantaget om en växande efterfrågan samt en fördjupning av befintliga kundrelationer, vilket enligt vår bedömning bådar gott inför potentiella framtida samarbetsavtal och ökade återkommande intäktsströmmar.

Mot denna bakgrund anser vi att den nu kommunicerade ordern från Fisica har särskilt strategiskt värde. Den 2 juni 2025 erhöll Luxbright en initial beställning från Fisica, till ett värde om ca 0,4 MSEK, främst hänförligt till det inledande utvecklingsarbetet av en ny rörmodell. Den aktuella ordern avser ytterligare en ny rörmodell, vilket enligt vår bedömning inte bara bekräftar det affärsmässiga förtroendet mellan parterna, utan även signalerar en breddning av samarbetet och ett potentiellt utökat produktsortiment. Givet det etablerade samarbetet mellan Luxbright och Fisica, där Luxbright har demonstrerat både hög teknisk kompetens och god leveransförmåga genom att exekvera på flera tidigare orders, ser vi goda förutsättningar för att detta projekt även kan resultera i ytterligare beställningar.

Sammantaget bedömer Analyst Group att Luxbrights senaste orderflöde, där den nya beställningen från Fisica samt föregående veckas order från en internationell aktör inom röntgenteknik, vittnar om ett starkt momentum och utgör ett kvitto på Bolagets förmåga att omvandla teknikhöjd till affärsnytta. Samarbetet med Fisica belyser den strategiska potentialen i Luxbrights konkurrenskraftiga röntgenrör, gedigna know-how och breda applikationsfokus. Analyst Group ser därmed goda förutsättningar för Bolaget att både fördjupa befintliga kundrelationer och etablera nya, långsiktiga samarbeten, där relationen med Fisica förväntas utgöra en värdefull referens i kommande affärsdialoger.

Om Fisica Inc.

Fisica, Inc. är en ledande tillverkare av försvarsprodukter som designar och tillverkar luftburna antenner, markbaserade antenner och elektromagnetiska system och simulatorer. Fisica leds av ett erfaret ledningsteam och agerar som en viktig partner för den amerikanska flottan och det amerikanska försvarsdepartementet. Under H1-24 ingick Luxbright ett samarbetsavtal med L3Harris, numera Fisica, Inc., som ägs av Kanders & Company, Inc., baserat i USA. Affären föregår L3Harris avyttring av EMRF-divisionen till Kanders & Company.

Kommentar på Luxbrights nya order från en internationell aktör inom röntgenteknik

2025-07-21

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 18 juli 2025 att Bolaget mottagit en ny order från en internationell aktör inom röntgenteknik. Affären omfattar såväl utveckling som produktion av prototyper för en ny typ av röntgenrör. Utvecklingen inleds omgående, och leverans av de första prototyperna är planerad till Q4-25. Uppdraget bedöms vara av strategisk betydelse för Luxbright, då det markerar ett viktigt steg i Bolagets satsning på kundanpassade tekniska lösningar. Affären stärker dessutom Luxbrights position som en attraktiv utvecklingspartner inom avancerad röntgenteknik.

Analyst Groups syn på ordern

Den aktuella ordern markerar ytterligare ett steg i Luxbrights förmåga att omvandla teknologisk spetskompetens till kommersiella framgångar. Affären bedöms vara av särskild vikt ur ett valideringsperspektiv, då den bekräftar Bolagets kapacitet att leverera högteknologiska lösningar i linje med komplexa kundkrav på en global och konkurrensutsatt marknad.

Varken kundens namn eller ordervärdet har offentliggjorts, men Analyst Group bedömer att affären har ett starkt signalvärde. Det faktum att en internationell aktör väljer att samarbeta med Luxbright vittnar om ett växande förtroende för Bolagets teknologi, leveransförmåga och kapacitet att möta avancerade kundkrav.

Luxbright fortsätter därmed att bygga förtroende på marknaden, såväl tekniskt som kommersiellt, vilket enligt Analyst Group stärker Bolagets position som en relevant aktör inom avancerad röntgenteknik.

Den nya ordern

Affären omfattar såväl utvecklingsarbete (NRE) som produktion av prototyper för en ny typ av röntgenrör. Med Non-Recurring Engineering (NRE) avses de engångskostnader som uppstår i samband med forskning, design, utveckling och testning av en ny produkt eller produktförbättring. Utvecklingsarbetet kommer att påbörjas direkt och de första prototyperna avses att levereras under Q4-25.

Bolagets VD, Mats Alm, lyfter fram att Luxbrights Made in Sweden-strategi har varit en bidragande faktor till den vunna affären. Den geopolitiska oron som för närvarande råder leder till att kunder ofta prioriterar producenter där de erhåller bättre insyn i logistikkedjan. Det minskade utbudet av aktörer som producerar avancerade röntgenrör, som dels uppfyller de högt ställda kvalitetskraven, som dels uppfyller kundernas önskan att komma närmare produktionen, gynnar Luxbright och stärker bolagets konkurrenskraft.

Sammantaget bedömer Analyst Group att den aktuella ordern utgör en betydelsefull validering av både Luxbrights teknologi och affärsmodell. Den nyligen genomförda företrädesemissionen, vilken tillför Bolaget en bruttolikvid om ca 14 MSEK, förväntas skapa finansiella förutsättningar för att understödja den accelererande tillväxtresan under resterande 2025. Analyst Group ser flera potentiella värdedrivare framöver, där återkommande ordrar, strategiska samarbetsavtal och en fördjupad position i värdekedjan utgör centrala triggers att bevaka. Med en växande orderbok, en differentierad och konkurrenskraftig produktportfölj samt tydliga operationella initiativ bedöms Luxbright vara väl positionerat för att kapitalisera på det positiva momentum som nu råder.

Kommentar på utfallet i Luxbrights företrädesemission

2025-06-12

Den 11 juni 2025 meddelade Luxbright AB (”Luxbright” eller ”Bolaget”) utfallet i företrädesemissionen, vilken tecknades till ca 65,5 % med stöd av teckningsrätter och ca 6,2 % utan stöd av teckningsrätter. Därtill kommer garantiåtagandet, motsvarande ca 21,4 % av företrädesemissionen, att nyttjas. Sammantaget tillförs Luxbright därmed ca 14 MSEK före emissionskostnader.

Analyst Groups syn på utfallet

Företrädesemissionen tillför Bolaget ett kapitaltillskott om ca 14 MSEK före emissionskostnader, vilket möjliggör fortsatta tillväxtsatsningar. Dessa inkluderar bl.a. ett ökat fokus på att fördjupa relationerna med nyckelaktörer såsom Fisica, investeringar i kapacitetsökning, fortsatt produktutveckling samt en intensifiering av försäljnings- och marknadsföringsinsatser i Nordamerika och Europa – initiativ som förväntas bana väg för fortsatt expansion.

Med beaktande av garantiersättningen om 20 % på det garanterade beloppet om ca 3,2 MSEK uppgår den estimerade garantiersättningen till ca 0,6 MSEK. Utöver detta har Luxbright tidigare kommunicerat en preliminär emissionskostnad om ca 0,5 MSEK innan garantiavtalen träffades. Analyst Group bedömer därmed att de totala emissionskostnaderna uppgår till omkring 1,1 MSEK, vilket motsvarar en uppskattad nettolikvid om ca 12,9 MSEK.

De omfattande teckningsåtagandena från befintliga aktieägare, inklusive styrelseledamöter, vilka lämnats utan ersättning, utgör ett tydligt signalvärde och vittnar om ett starkt förtroende för Bolagets framtida utveckling. Analyst Group ser även positivt på att ca 6,2 % av emissionen tecknades utan stöd av teckningsrätter, trots att aktiekursen under i stort sett hela teckningsperioden handlades under teckningskursen om 0,80 kr. I en situation där incitamenten att teckna utan företräde, särskilt ur det marknadsperspektiv som nämnts ovan varit begränsade, framstår detta som ett styrkebesked som vittnar om fortsatt förtroende för Luxbrights långsiktiga potential.

Utfall i företrädesemissionen

Utfallet i företrädesemissionen visar att 12 291 885 aktier, motsvarande ca 65,5 %, tecknades med stöd av teckningsrätter, samt att 1 159 010 aktier, motsvarande ca 6,2 %, tecknades utan stöd av teckningsrätter. Totalt tecknades därmed 13 450 895 aktier i emissionen, motsvarande ca 71,6 % av erbjudandet (10,8 MSEK). Därmed kommer garantiåtagandet om 4 009 414 aktier, motsvarande ca 21,4 % av emissionen, att nyttjas. Sammantaget tillför detta Bolaget en bruttolikvid om ca 14 MSEK före avdrag för emissionskostnader.

Företrädesemissionen medför att det totala antalet utestående aktier ökar med 17 460 309 aktier, från 112 687 700 till 130 148 009. Detta motsvarar en utspädningseffekt om ca 13,4 % för aktieägare som inte deltog i emissionen.

Sammantaget anser Analyst Group att emissionen, trots utmanande marknadsförutsättningar, bör betraktas som framgångsrik, i den meningen att Bolaget säkrat nödvändig finansiering samtidigt som ägarbasen visat fortsatt engagemang. Nettoemissionslikviden, som estimeras uppgå till ca 12,9 MSEK, förväntas utgöra en central faktor för att öka kapacitetsutnyttjandet, bredda produktportföljen och exekvera på tillväxtmöjligheter inom den nordamerikanska och europeiska marknaden.

Kommentar på Luxbrights order om 0,4 MSEK avseende en ny modell av blixtröntgenrör

2025-06-02

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 2 juni 2025 att Bolaget erhållit en beställning från Fisica avseende utveckling av en ny modell av blixtröntgenrör, uppgående till 0,4 MSEK. Ordern omfattar både utvecklingsarbete och leverans av en mindre serie prototyprör, vilka avses användas i nya applikationer och har potential att leda till ytterligare beställningar framgent.

Analyst Groups syn på ordern

Med denna order i beaktning har Luxbright inom loppet av ett par veckor erhållit nya beställningar till ett sammanlagt värde om 1,2 MSEK. Dessa inkluderar en uppföljningsorder från VJ X-Ray, en ledande amerikansk tillverkare av röntgenkällor, till ett värde om drygt 0,3 MSEK, samt en order om ca 0,5 MSEK från en amerikansk tillverkare av industriella CT-system avseende en anpassad modell av Luxbrights IX1-röntgenkälla. Sammantaget motsvarar dessa ordrar ca 13 % av Bolagets nettoomsättning för helåret 2024, vilken uppgick till 9 MSEK.

Utöver den kommersiella betydelsen anser vi att ordern från Fisica har ett tydligt strategiskt signalvärde. Den avser utveckling och leverans av en ny modell av blixtröntgenrör för en ny applikation, vilket både bekräftar det affärsmässiga förtroendet mellan parterna och indikerar potential till återkommande intäktsströmmar framgent, förutsatt att Fisicas slutprodukt når kommersiell framgång.

Vi bedömer att merparten av ordervärdet är hänförligt till det initiala utvecklingsarbetet, snarare än volymleveranser. Givet det etablerade samarbetet mellan Luxbright och Fisica, där Luxbright har demonstrerat både hög teknisk kompetens och god leveransförmåga genom att exekvera på flera tidigare orders, ser vi goda förutsättningar för att detta projekt även kan resultera i ytterligare beställningar.

Sammantaget anser Analyst Group att Luxbrights senaste orderinflöde, inklusive beställningen från Fisica, bekräftar Bolagets förmåga att omsätta teknikhöjd till affärsnytta. De återkommande beställningarna från etablerade aktörer vittnar om ett ökat kommersiellt momentum, samtidigt som samarbetet med Fisica understryker den strategiska potentialen i Luxbrights konkurrenskraftiga röntgenrör, gedigna know-how och breda applikationsfokus.

Om Fisica Inc.

Fisica, Inc. är en ledande tillverkare av försvarsprodukter som designar och tillverkar luftburna antenner, markbaserade antenner och elektromagnetiska system och simulatorer. Fisica leds av ett erfaret ledningsteam och agerar som en viktig partner för den amerikanska flottan och det amerikanska försvarsdepartementet. Under H1-24 ingick Luxbright ett samarbetsavtal med L3Harris, numera Fisica, Inc., som ägs av Kanders & Company, Inc., baserat i USA. Affären föregår L3Harris avyttring av EMRF-divisionen till Kanders & Company.

Vår syn på Luxbright som investering

Efter ett genombrottsår 2024, präglat av kommersiellt genombrott, strategiska samarbeten, framgångsrika produktlanseringar och effektiva produktionsförbättringar, går Luxbright AB (”Luxbright” eller ”Bolaget”) in i 2025 med kraftig medvind. Bolaget utvecklar och tillverkar avancerade röntgenrör för industriella applikationer samt tillhandahåller röntgenkällor i samband med partners, vilka besitter hög teknikhöjd och kundanpassning, vilket medför starka inlåsningseffekter och höga byteskostnader för slutkunden.

Nettoomsättningen för helåret 2024 uppgick till ca 9 MSEK, en tillväxt om hela 956 % jämfört med föregående år, och utgör ett tydligt kvitto på Luxbrights förmåga att möta avancerade kundkrav genom Bolagets teknologiska höjd och leveranskapacitet. Det starka momentumet består, vilket bekräftas av de hittills erhållna ordrarna om sammanlagt 0,8 MSEK under år 2025, med potential till återkommande intäktströmmar.

Bolaget genomför nu en offensiv företrädesemission om 15 MSEK för att stärka leveranskapaciteten, etablera långsiktiga partnerskap, driva produktlanseringar och intensifiera marknadsbearbetningen, särskilt i Nordamerika och Europa där efterfrågan ökar. Med en applicerad målmultipel om EV/EBIT 13x på 2027 års estimerade EBIT-resultat om ca 14,5 MSEK, tillsammans med en antagen WACC om 12,3 %, härleds ett motiverat nuvärde om 1,2 kr per aktie i ett Base scenario.

Kommentar på Luxbrights order om 0,5 MSEK avseende en anpassad modell av Luxbrights IX1-röntgenkälla

2025-05-20

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 20 maj 2025 att Bolaget mottagit en order om ca 0,5 MSEK från en amerikansk tillverkare av industriella CT-system. Ordern avser en anpassad modell av Luxbrights IX1-röntgenkälla, framtagen för drift upp till 160 kV och avsedd för integration i avancerade industriella CT-applikationer med höga tekniska krav.

Analyst Groups syn på ordern

Luxbright fortsätter att addera konkreta affärer till orderboken, och den aktuella ordern är av stor vikt ur ett valideringsperspektiv. Den aktuella ordern ses som ett kvitto på Bolagets teknologiska höjd, leveranskapacitet och förmåga att möta avancerade kundkrav på en konkurrensutsatt marknad. Den utgör också ett direkt resultat av de leveranser som genomfördes i september 2024, vilka nu omvandlas till en återkommande affärsrelation.

Ordern bekräftar inte bara att Bolaget levererar tekniskt avancerade produkter, utan även att Luxbright lyckas bygga långsiktiga kundrelationer som förväntas generera återkommande intäktsströmmar. Detta stärker förutsägbarheten i intäktsflödet och skapar en robust plattform för fortsatt tillväxt och, i förlängningen, lönsamhet.

Från utvärdering till affär – viktig milstolpe med långsiktig potential

I september 2024 kommunicerade Luxbright att Bolaget framgångsrikt levererat röntgenkällor utrustade med egenutvecklade röntgenrör till den aktuella amerikanska kunden, efter omfattande tester och kvalitetsgranskning. Den nu inkomna ordern, som gäller en högspänningsmodell om 160 kV, markerar det första kommersiella resultatet av dessa utvärderingar och kompletterar tidigare leveranser av 120 kV-källor.

Att kunden nu går vidare med beställning efter testfasen understryker produkternas prestanda och tillförlitlighet. Luxbright betonar att denna typ av affär har återkommande karaktär, där kundspecifika lösningar och hög teknisk precision utgör kärnan, vilket bådar gott för ytterligare beställningar under år 2025.

Sammantaget anser Analyst Group att den aktuella ordern utgör en viktig validering av Luxbrights teknologi och affärsmodell. Affären är ett konkret resultat av tidigare leveranser och visar på Bolagets förmåga att omvandla tester till återkommande affärer. Ordern stärker inte bara kundrelationen utan bidrar även till ökad förutsägbarhet i intäktsflödet, och utgör ytterligare en byggsten för fortsatt tillväxt och framtida lönsamhet.

Kommentar på Luxbrights nya order om 0,3 MSEK från VJ X-Ray

2025-05-19

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 16 maj 2025 att Bolaget mottagit en ny order från VJ X-Ray, en ledande amerikansk tillverkare av röntgenkällor, till ett värde om drygt 0,3 MSEK, avseende omedelbar leverans av ytterligare mikrofokusrör.

Analyst Groups syn på ordern

Analyst Group ser positivt på att det förlängda partnerskapet redan har lett till konkreta resultat, vilket den aktuella ordern är ett kvitto på. Även om det monetära värdet är begränsat, bedömer vi att signalvärdet och den strategiska betydelsen är desto större.

Det strategiska samarbetet med VJ X-Ray ger Luxbright tillgång till ett väletablerat globalt kundnätverk, vilket skapar goda tillväxtmöjligheter genom geografisk expansion. Det ökar även sannolikheten för att fler potentiella partners får upp ögonen för Bolagets högkvalitativa mikrofokusrör. Att detta sker inom ramen för en kostnadseffektiv revenue share-modell är ytterligare en styrka, då Luxbright kan växa Bolagets marknadsnärvaro utan att behöva bygga upp en egen säljorganisation i samma utsträckning.

Sammantaget anser Analyst Group att Luxbright successivt stärker Bolagets kommersiella plattform. Även om vissa ordrar är av begränsad storlek, bidrar de till att validera såväl mikrofokusrörens tillförlitlighet som Bolagets leveranskapacitet, två centrala faktorer i kommersialiseringsresan.

Samarbetsavtalet med VJ X-Ray och den nya ordern

I slutet av Q1–25 meddelade Luxbright att samarbetsavtalet med VJ X-Ray förlängts, i syfte att stärka respektive bolags marknadspositioner och bredda produktportföljerna. Det nya avtalet bygger vidare på det partnerskap som initialt ingicks under Q1–24 och innebär att VJ X-Ray fortsatt kommer att integrera Luxbrights röntgenrör i sina röntgengeneratorer. Denna samverkan förbättrar både prestanda och effektivitet i de gemensamma produkterna, och skapar mervärde för båda parter.

Den nya ordern, med ett värde om ca 0,3 MSEK, är en del av det förlängda samarbetsavtalet och speglar den fortsatt goda efterfrågan på Bolagets lösningar inom mikrofokus. Luxbright lyfter även fram att Bolaget nu har nått en nivå där det är möjligt att tala om leveranser i hundratal, vilket markerar ett betydande steg i Luxbrights kommersialiseringsresa.

Samarbetet bygger på en revenue share-modell, där intäkterna från försäljningen av röntgenkällan – bestående av Luxbrights röntgenrör och VJ X-Rays generator – delas mellan bolagen. Parterna kompletterar även varandra väl geografiskt, då VJ X-Ray har en stark marknadsposition i USA och Asien, medan Luxbright främst är verksamt i Europa.

Sammantaget anser Analyst Group att den nya ordern från VJ X-Ray bekräftar styrkan i det fördjupade partnerskapet och markerar ytterligare ett steg i Luxbrights kommersialiseringsresa. Trots ett begränsat ordervärde bedöms den strategiska betydelsen som stor, då samarbetet möjliggör geografisk expansion och stärker Bolagets plattform för återkommande intäkter.

Kommentar på Luxbrights exklusiva samarbetsavtal med ett sydkoreanskt utvecklingsbolag avseende utvecklingen av kallkatodbaserade röntgenrör

2025-04-30

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 29 april 2025 att Bolaget har ingått ett exklusivt samarbetsavtal med ett ledande sydkoreanskt utvecklingsbolag inom kallkatodteknologi. Avtalet omfattar utveckling, licensiering och tillverkning av en ny typ av emitter – en central komponent i röntgenröret – för så kallade prestandarör, med målsättningen att uppnå en liten fokuspunkt men med hög bildupplösning, något som är centralt inom Bolagets kärnområde Non-Destructive Testing (NDT). Samarbetet bygger på ett gemensamt teknologiskt ramverk där Luxbrights patenterade lösningar kombineras med det sydkoreanska utvecklingsbolagets expertis inom nano-material.

Analyst Groups syn på utvecklingssamarbetet

Analyst Group bedömer det ingångna samarbetsavtalet som ett strategiskt viktigt steg för Luxbright, där Bolaget tar fortsatta kliv mot att framöver kunna erbjuda en ny generation mikrofokusrör med förbättrad bildkvalitet och teknologisk modularitet. Även om projektet befinner sig i ett tidigt skede och det ännu är svårt att kvantifiera några kommersiella utfall, visar avtalet tydligt på Luxbrights förmåga att driva innovation och attrahera strategiska utvecklingspartners.

Vidare anser Analyst Group att det är positivt att Luxbright, parallellt med den befintliga affären inom mikrofokusrör och röntgengeneratorer, fortsätter att bygga en bred portfölj av potentiella framtida intäktskällor. På så vis stärker Bolaget inte bara det långsiktiga erbjudandet, utan diversifierar även den teknologiska basen. Analyst Group anser att samarbetsavtalet bör betraktas som en intressant option i caset – ett initiativ som, om framgångsrikt, kan bidra till att bredda Luxbrights adressbara marknad och på sikt stärka Bolagets konkurrensposition inom Non-Destructive Testing (NDT).

Samarbetsavtalet

Utvecklingen sker parallellt med, och som en del av, det pågående Eurostars-projektet tillsammans med X-RIS i Belgien, vilket löper till och med Q2-26. Det nya exklusiva avtalet markerar nästa steg i samarbetet och syftar till att ta teknikutvecklingen vidare, där Luxbright tillsammans med den sydkoreanska aktören avser att utveckla kallkatodbaserade glasrör med kraftfull prestanda och framför allt en liten fokuspunkt för hög bildupplösning. Bolagen har hittills byggt och utvärderat prototyper tillsammans, vilka levererat lovande resultat.

Det sydkoreanska utvecklingsbolaget tillför expertis inom avancerade nanostrukturerade emittermaterial – ett område där Luxbright annars hade behövt göra betydande investeringar för att bygga egen produktionskapacitet. Inom ramen för samarbetet ansvarar den sydkoreanska parten för tillverkning av emitterkomponenten enligt Luxbrights specifikationer, medan Luxbright står för utveckling och produktion av det färdiga glasröret. Det ingångna samarbetsavtalet ger Luxbright tillgång till en central komponent för nästa generations kallkatodrör, med potential att förändra mikrofokusmarknaden.

Det är dock viktigt att poängtera att detta fortfarande är ett utvecklingsprojekt som ännu inte nått kommersiell skala. Den potentiella framgången för samarbetet är beroende av att kallkatodröret uppnår en viss specificerad prestandanivå. Givet att Luxbright uppfyller prestandakraven, erhåller Bolaget exklusivitet för den kritiska komponent som den sydkoreanska aktören tillhandahåller. I ett sådant scenario kommer Luxbright att utveckla och tillverka glasrör med dessa emittrar för applikationer inom Non-Destructive Testing (NDT), där Bolaget redan är etablerat på marknaden.

Sammantaget anser Analyst Group att det exklusiva samarbetsavtalet är ett strategiskt viktigt steg för Luxbright. Även om projektet är i ett tidigt skede och det kommersiella utfallet ännu är osäkert, stärker avtalet Bolagets teknologiska position och breddar framtida möjligheter inom den växande NDT-marknaden. Analyst Group ser samarbetet som en attraktiv option som, vid framgång, kan bidra till att utöka Luxbrights adressbara marknad och långsiktiga tillväxtpotential.

Kommentar på Luxbrights annonserade företrädesemission om ca 15 MSEK

2025-04-23

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 22 april 2025 att Bolaget, villkorat av bolagsstämmans efterföljande godkännande, har beslutat att genomföra en nyemission av högst 18 781 283 aktier med en emissionslikvid om ca 15 MSEK, med företrädesrätt för befintliga aktieägare. Teckningsperioden löper mellan den 27 maj och den 10 juni, med en teckningskurs om 0,80 kr per aktie.

Analyst Groups syn på kapitalanskaffningen

Med ett starkt genombrottsår i ryggen och en accelererad tillväxtresa i sikte ser Analyst Group positivt på företrädesemissionen och den bredare satsning som Luxbright nu genomför. Dessa initiativ innefattar ett ökat fokus på att fördjupa relationerna med nyckelaktörer såsom Fisica, investeringar i kapacitetsökning, fortsatt produktutveckling samt en intensifiering av försäljnings- och marknadsföringsinsatser i Nordamerika och Europa.

Vi bedömer att det höga teckningsåtagandet från huvudägarna, där ingen ersättning utgår, sänder ett starkt signalvärde då det indikerar en stark framtidstro hos huvudägarna i Luxbright. Dessutom genomförs emissionen till en premie om 3,9 % i relation till gårdagens stängningskurs om 0,77 kr per aktie, vilket är ett styrketecken i rådande marknadsklimat. Noterbart är även det faktum att emissionen genomförs utan finansiell rådgivare, vilket understryker huvudägarnas starka engagemang i Bolagets framtida resa. Vidare medför detta lägre emissionskostnader, vilket, i kombination med avsaknaden av rabatt och garantiersättning, innebär att Bolaget får mer rörelsekapital, något som i sin tur gynnar aktieägarna.

Företrädesemissionen

Teckningskursen uppgår till 0,80 kr per aktie, vilket motsvarar en premie om ca 3,9 % i jämförelse med stängningskursen om 0,77 kr den 22 april 2025. Givet full teckning i företrädesemissionen kommer antalet aktier i Luxbright att öka med 18 781 283, från 112 687 700 aktier till 131 468 983 aktier, motsvarande en emissionslikvid om 15 MSEK före avdrag för emissionskostnader. Teckningsperioden löper mellan den 27 maj och den 10 juni. Aktieägare som väljer att inte delta i företrädesemissionen kommer att få sin ägarandel utspädd med upp till cirka 14,3 %.

Bolaget har erhållit teckningsförbindelser från befintliga aktieägare, inklusive styrelseledamöter, för teckning av aktier i företrädesemissionen om ca 8,7 MSEK, motsvarande ca 58,1 % av emissionen, utan att erhålla ersättning för teckningsförbindelserna. Teckningsförbindelserna har ingåtts av tolv av Bolagets större befintliga aktieägare, däribland 99M In West AB, Lindeblad Ventures AB, Quiq Holding AB samt T-Bolaget AB.

Det bakomliggande motivet till företrädesemissionen är att tillgodose Luxbrights behov av rörelsekapital. Bolaget har för avsikt att i huvudsak använda nettolikviden till investeringar i produktion, utveckling, försäljning och marknadsföring, att stärka Bolagets finansiella ställning samt till generella verksamhetsrelaterade aktiviteter.

Sammantaget anser Analyst Group att Luxbrights förestående företrädesemission om ca 15 MSEK utgör en viktig pusselbit för att utöka kapacitetsutnyttjandet, bredda produktportföljen och exekvera på tillväxtmöjligheterna inom den nordamerikanska och europeiska marknaden. Vidare ingjuter den höga nivån av teckningsåtagande förtroende från huvudägarna, och att emissionen dessutom genomförs till en premie är ett betydande styrketecken i nuvarande marknadsklimat. Särskilt då många andra bolag på de svenska smålistorna tvingas erbjuda emissioner med kraftiga rabatter, betydligt lägre teckningsåtaganden och därmed kostsamma emissionsgaranter till följd.

Kommentar på Luxbrights ytterligare typgodkännande från Fisica Inc.

2025-03-19

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 19 mars 2025 att Bolaget har erhållit ytterligare ett typgodkännande från Fisica Inc. avseende en ny modell av röntgenrör. Detta innebär att Luxbright nu har tre av fyra produktmodeller godkända, vilket markerar en viktig milstolpe i Bolagets produktutveckling och kommersialisering.

Analyst Groups syn på typgodkännandet

Det senaste typgodkännandet validerar Luxbrights teknologiska spetskompetens och förmåga att leverera kundanpassade lösningar som uppfyller högt ställda krav inom avancerad röntgenteknik. Genom att säkerställa regulatorisk efterlevnad för ytterligare en produktmodell stärker Luxbright Bolagets marknadsposition och fördjupar samarbetet med Fisica, vilket medför en ökad inlåsningseffekt och långsiktiga kommersiella fördelar.

Med tre av fyra produktmodeller godkända har Luxbright etablerat en solid grund för att skala upp produktionen och accelerera kommersialiseringen ytterligare, där Analyst Group förväntar sig att en betydande del av orderstocken konverteras till omsättning under H1-25. Typgodkännandena kan även bana väg för nya samarbeten av liknande karaktär framgent, då Luxbrirght vid upprepade tillfällen har visat prov på Bolagets kapacitet att leverera högspecialiserade röntgenlösningar anpassade för krävande industriella applikationer.

Typgodkännande från Fisica Inc.

Bolaget har erhållit ytterligare ett typgodkännande från Fisica Inc. avseende en ny rörmodell som utvecklats inom ramen för det befintliga samarbetsavtalet, vilket således gör att Luxbright nu har tre av fyra produktmodeller godkända. Ett typgodkännande är en regulatorisk certifiering som bekräftar att en produkt uppfyller specifika säkerhets- och kvalitetskrav, vilket möjliggör produktion och försäljning. Det är en nödvändig process inom branscher där produkter måste uppfylla tekniska standarder innan de får levereras till kunder. Det senaste typgodkännandet markerar således en viktig milstolpe från ett kommersiellt perspektiv, då godkännande eliminerar en flaskhals och gör att Luxbright nu kan konvertera Bolagets befintliga orderstock till faktiska leveranser och försäljning.

Den nyligen godkända produktmodellen består av ett kundanpassat röntgenrör utvecklat för tillämpningar inom blixtröntgen (Flash X-ray), en teknik som används inom både civila och militära applikationer. Genom ultrakorta exponeringstider möjliggör den detaljrik avbildning av snabba förlopp, med användningsområden såsom materialtestning, ballistik, explosionsforskning och andra högdynamiska applikationer där korta exponeringstider är essentiella för att fånga snabba förlopp med hög upplösning.

Sammanfattningsvis anser Analyst Group att det senaste typgodkännandet utgör en viktig milstolpe för Luxbright, då det möjliggör produktion och leveranser från den befintliga orderstocken samtidigt som det stärker samarbetet med Fisica. Med tre av fyra modeller godkända kan Bolaget accelerera kommersialiseringen, samtidigt som framgången potentiellt kan bana väg för nya samarbeten inom avancerad röntgenteknik.

Om Fisica Inc.

Fisica, Inc. är en ledande tillverkare av försvarsprodukter som designar och tillverkar luftburna antenner, markbaserade antenner och elektromagnetiska system och simulatorer. Fisica leds av ett erfaret ledningsteam och agerar som en viktig partner för den amerikanska flottan och det amerikanska försvarsdepartementet. Under H1-24 ingick Luxbright ett samarbetsavtal med L3Harris, numera Fisica, Inc., som ägs av Kanders & Company, Inc., baserat i USA. Affären föregår L3Harris avyttring av EMRF-divisionen till Kanders & Company.

Kommentar på Luxbrights förlängda samarbetsavtal med VJ X-Ray

2025-03-10

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 10 mars 2025 att Bolaget har förlängt samarbetsavtalet med VJ X-Ray, en ledande amerikansk tillverkare av röntgenkällor, i syfte att stärka respektive bolags marknadspositioner samt bredda produktportföljerna. Det förlängda avtalet bygger på ett redan framgångsrikt partnerskap och öppnar upp för nya tillväxtmöjligheter för båda parter.

Analyst Groups syn på det förlängda samarbetsavtalet

Analyst Group anser att det fördjupade samarbetsavtalet med VJ X-Ray ytterligare validerar konkurrenskraften och den höga teknikhöjden i Luxbrights röntgenrör. Samarbetet, som inleddes under Q1-24, har bl.a. resulterat i lanseringen av Luxbright IX1 under H2-24, en högpresterande röntgenkälla anpassad för industriell datortomografi (CT). Med en upplösning om 50 µm möjliggör produkten detektering av små defekter, vilket markerar en viktig milstolpe och stärker Luxbrights position inom marknaden för Non-Destructive Testing (NDT), där röntgen används för att utvärdera egenskaperna hos material, komponenter eller system utan att orsaka skada.

Det strategiska samarbetet ger Luxbright åtkomst till VJ X-Rays omfattande kundnätverk, vilket skapar goda tillväxtmöjligheter framgent. Vidare möjliggör det en kostnadseffektiv affärsmodell, då Luxbright kan expandera utan att i lika stor utsträckning behöva bygga upp en egen säljorganisation. Parternas geografiska närvaro kompletterar dessutom varandra väl, där VJ X-Ray har en stark marknadsposition i USA och Asien, medan Luxbright primärt verkar i Europa.

Det är även noterbart att VJ X-Ray inte har exklusivitet på det röntgenrör som integreras i röntgenkällan, vilket således innebär att Luxbright har möjlighet att ingå liknande samarbeten med andra tillverkare av röntgengeneratorer, något som har potential att på sikt kan generera lukrativa intäktsströmmar.

Genom att erbjuda en komplett röntgenkälla i form av Luxbright IX1 samt genom försäljningen av Bolagets röntgenrör till VJ X-Ray:s egna version, har Luxbright framgångsrikt förflyttat sig uppåt i röntgenindustrins etablerade värdekedja. Detta innebär att Bolaget successivt närmar sig slutkunden, och med hänsyn till de typiska kostnadspålägg längs värdekedjan, samt Bolagets goda applikationsfokus, stärker denna position Luxbrights konkurrenskraft och pricing power, vilket på längre sikt bäddar för en förbättrad lönsamhetsprofil.

Samarbetsavtalet mellan Luxbright och VJ X-Ray

Det förlängda avtalet mellan Luxbright och VJ X-Ray stärker det framgångsrika partnerskapet, där VJ X-Ray fortsatt kommer att integrera Luxbrights röntgenrör i sina röntgengeneratorer. Denna samverkan förbättrar både prestanda och effektivitet i de gemensamma produkterna och skapar mervärde för båda parter.

Samarbetet bygger på en rev-share-modell (revenue share), där intäkterna från försäljningen av röntgenkällan – bestående av Luxbrights röntgenrör och VJ X-Rays generator – delas mellan bolagen. Ett konkret exempel är lanseringen av röntgenkällan Luxbright IX1, som säljs till Luxbrights befintliga kundbas, medan VJ X-Ray marknadsför en egen version av produkten under sitt varumärke.

Då VJ X-Ray har en stark marknadsposition i USA och Asien, medan Luxbright primärt verkar i Europa, kompletterar bolagen varandra geografiskt. Förlängningen av avtalet skapar ytterligare möjligheter för båda parter att gemensamt utveckla och marknadsföra innovativa produkter och teknologier, vilket stärker deras konkurrenskraft på den globala marknaden.

Sammanfattningsvis anser Analyst Group att det fördjupade samarbetet utgör ett starkt signalvärde, primärt i termer av Luxbrights tekniska konkurrenskraft och affärspotential. Genom att VJ X-Ray fortsatt väljer att integrera Luxbrights röntgenrör i sina produkter bekräftas den höga teknikhöjden och kommersiella relevansen i Bolagets innovativa lösningar. Vidare ger samarbetet Luxbright åtkomst till VJ X-Rays omfattande kundnätverk, vilket skapar attraktiva tillväxtmöjligheter samtidigt som det möjliggör en kostnadseffektiv expansion.

Om VJ X-Ray

VJ X-Ray är en ledande amerikansk tillverkare av röntgenkällor och högspänningsgeneratorer för nästa generations röntgensystem, med över 60 000 installerade enheter världen över. Bolaget har en stark global närvaro, med särskilt fokus på den amerikanska och asiatiska marknaden, och levererar avancerade lösningar för applikationer inom bl.a. Non-Destructive Testing (NDT), säkerhet och elektronik. Med ett ingenjörsteam som besitter över tre decenniers expertis inom röntgenteknik och högspänningsdesign, har VJ X-Ray byggt upp ett omfattande nätverk av partners och kunder. Bolaget har arbetat med över 200 ledande OEM-tillverkare (Original Equipment Manufacturers), vilket befäster dess position som en ledande aktör inom branschen.

Kommentar på Luxbrights bokslutskommuniké för år 2024

2025-02-21

Luxbright AB (”Luxbright” eller ”Bolaget”) har publicerat Bolagets bokslutskommuniké för år 2024. Följande är några punkter som vi valt att belysa i samband med rapporten:

- Nettoomsättningen uppgick till 5,7 MSEK under H2-24 – tillväxt om 564 % Y-Y

- Stark orderbok borgar för tillväxt under år 2025

- Robust kostnadskontroll på rörelsenivå

- Lyckade lanseringar av röntgenrör och röntgenkälla – i linje med strategin att växa i värdekedjan

- Gynnsamma framtidsutsikter bäddar för fortsatt tillväxt

Genombrottsår i termer av omsättningstillväxt

Nettoomsättningen för helåret 2024 uppgick till ca 9 MSEK, vilket motsvarar en markant tillväxt om 956 % Y-Y, dock från låga jämförelsetal. Det banbrytande året 2024 markerar därmed en rad historiska milstolpar, då Bolaget har nått ett kommersiellt genombrott och ingått strategiskt viktiga samarbetsavtalen med Fisica, Inc., verksam inom försvars- och flygindustrin, samt VJ X-Ray, en ledande amerikansk tillverkare av röntgengeneratorer.

Luxbright har stängt böckerna för det sista kvartalet år 2024, där det starka momentum som inleddes under H1-24, i spåren av de strategiskt viktiga samarbetsavtalen med Fisica, Inc. och VJ X-Ray, fortsatte under H2-24. Nettoomsättningen uppgick till ca 5,7 MSEK (0,9) under årets andra halva, motsvarande en tillväxt om ca 564 % jämfört med H2-23, där utrullningen av serieleveranser i september 2024 till Fisica, Inc. av Luxbrights specialanpassade röntgenrör är en stark bidragsfaktor till den goda tillväxten.

Nettoomsättningen för helåret 2024 understeg Analyst Groups estimat om 15 MSEK, då vi hade förväntat oss en snabbare konvertering av orderstocken, som vid utgången av H1-24 uppgick till ca 17 MSEK. Vi bedömer således att merparten av den orderstock som tidigare rapporterats, i kombination med nya ordrar, kommer att driva tillväxt under år 2025. Exempelvis erhöll Luxbright typgodkännande från Fisica, Inc. avseende en ny rörmodell som utvecklats inom ramen för det befintliga samarbetsavtalet, och i samband med detta mottogs nya beställningar om ca 1 MSEK.

Kostnadsbas

Luxbrights bruttokostnader uppgick under H2-24 till ca 2,6 MSEK (2,5), motsvarande en bruttomarginal om 53,3 %. Detta kan jämföras med H1-24, då bruttokostnaderna uppgick till 0,5 MSEK, motsvarande en bruttomarginal om 85 %. Eftersom Luxbright fortsatt befinner sig i ett tidigt skede så medför det att bruttokostnaderna uppvisar en viss slagig karaktär, då produktionskostnader ibland tas innan leveransen av röntgenrören. Samtidigt anser Analyst Group att Bolaget uppvisat en god produktionseffektivitet under år 2024, vilket illustreras av helårets bruttomarginal om 65 %. Vidare har Bolaget under H2-24 flyttat hem kritiska processteg såsom glasblåsning, vilket förväntas öka produktionseffektiviteten och bidra till ett högre produktionsutfall framgent. Mot bakgrund av den stabila bruttomarginalen om 65 % i kombination med implementerade effektiviseringsåtgärder, kommer Analyst Group att se över estimaten avseende bruttomarginalen för åren 2025–2026.

Under H2-24 uppgick Bolagets totala rörelsekostnader (exkl. COGS och D&A) till ca 13,1 MSEK (11,0), vilket motsvarar en ökning om ca 19 % jämfört med H2-23, men i linje med H1-24. Analyst Group bedömer att kostnadsökningen på årsbasis är en naturlig följd av den volymexpansion som skett sedan H2-23. Att kostnadsnivån förblivit stabil i relation till H1-24, trots den starka omsättningstillväxten, ser vi som ett tecken på god kostnadskontroll och skalbarhet i verksamheten.

Justerat för aktiverat arbete samt övriga rörelseintäkter och -kostnader uppgick EBITDA-resultatet till -10,1 MSEK (-12,5) under H2-24, motsvarande en förbättring om 19 % jämfört med andra halvåret 2023, primärt hänförligt till den starka omsättningsökningen. Avseende helåret 2024 uppgick det justerade EBITDA-resultatet till ca -20,4 MSEK, vilket också markerar en förbättring jämfört med år 2023, då det uppgick till -24,3 MSEK.

Framgångsrika lanseringar av röntgenrör och röntgenkälla

Under året lanserades Bolagets nya röntgenrör, Luxbright MF1, som utgör en central komponent i den nya röntgenkällan IX1, vilken introducerades under Q3-24 vid den internationella branschmässan American Society for Nondestructive Testing (ASNT) i Las Vegas.

Luxbrights lösning ”Affordable Microfocus” lyftes fram som ett attraktivt och kostnadseffektivt alternativ till mer avancerade och kostsamma lösningar för flera industriella tillämpningar. Bolaget fördjupade även diskussionerna kring utvecklingen och produktionen av ett kundspecifikt rör med en betydande aktör inom industrin, ett resultat av att Luxbright numera har en fullt operativ röntgenrörsfabrik i Sverige och löpande beställningar från en etablerad referenskund. Bolaget drar också nytta av dess Made-In-Sweden-strategi, då många kunder ser det som en fördel att samarbeta med en europeisk partner till följd av det rådande geopolitiska läget.

Lanseringen av den kompletta röntgenkällan IX1 markerar ett viktigt steg i Bolagets långsiktiga strategi att växa inom röntgenindustrins etablerade värdekedja, med ambitionen att kapitalisera på den växande marknaden för industriell CT. Luxbright uppger att röntgenkällan redan fått positiv respons från potentiella kunder och att Bolaget ser en ökande efterfrågan, något Analyst Group anser stärker sannolikheten för att Bolaget framgent kan konvertera de kunddialoger som etablerades under ASNT-mässan till konkreta affärer.

Goda framtidsutsikter bäddar för fortsatt tillväxt

Med det kommersiella genombrottsåret i ryggen, en robust orderstock, strategiskt viktiga partnerskap som väntas generera återkommande intäktsströmmar samt en växande global efterfrågan på Bolagets högteknologiska röntgenrör, är Luxbright väl positionerat för fortsatt tillväxt under år 2025.

Bolagets primära fokus under året förväntas ligga på följande områden:

- Fördjupade samarbeten med strategiska partners – Fortsatt utveckling av relationerna med nyckelaktörer såsom Fisica för leverans av högkvalitativa produkter samt breddning av deras anpassade produktportfölj.

- Kapacitetsökning – Investeringar i automatisering och optimering av produktionsprocessen för att möta stigande efterfrågan med bibehållen kostnadseffektivitet.

- Teknologisk innovation – Fortsatt produktutveckling med ambitionen att introducera lösningar som kan driva teknikskiftet inom röntgenindustrin.

- Global expansion – Fokus på Nordamerika och Europa, med prioritet på att intensifiera försäljnings- och marknadsinsatserna i dessa regioner.

Extern finansiering kan inte uteslutas för att finansiera fortsatta tillväxtinitiativ

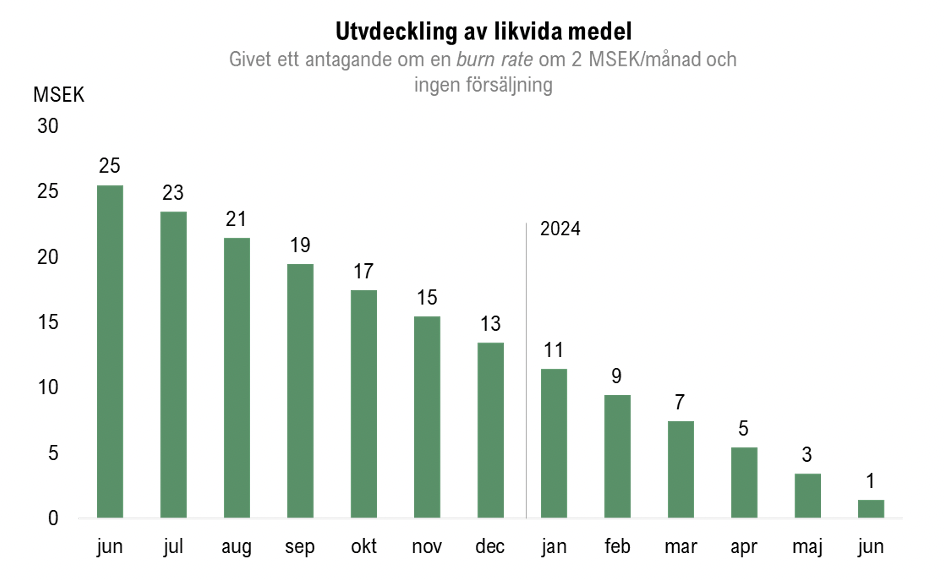

Vid utgången av december 2024 uppgick kassan till ca 12,4 MSEK, vilket kan jämföras med kassan vid utgången av H1-24, som uppgick till ca 4,3 MSEK. Detta förklaras primärt av den företrädesemission samt riktade emission som genomfördes under Q3-24 och tillförde Bolaget sammanlagt ca 18 MSEK efter emissionskostnader.

Luxbright har uppvisat en genomsnittlig kapitalförbrukning, s.k. burn rate, om ca -1,4 MSEK per månad under H2-24, vilket är i linje med H2-23, men en ökning jämfört med H1-24, då den uppgick till ca -1,3 MSEK per månad. Att kapitalförbrukningen är i nivå med motsvarande period 2023, trots att rörelseförlusten har minskat Y-Y, förklaras av förändringar i rörelsekapitalet.

Det kan inte uteslutas att en kapitalanskaffning under år 2025 kan komma att krävas i syfte att finansiera de tillväxtinitiativ som Luxbright står inför. Givet kassan om ca 12,4 MSEK vid utgången av Q4-24, samt en något lägre estimerad burn rate till följd av ökad omsättning, bedömer Analyst Group att Luxbright, allt annat lika, kommer att vara i behov av externt kapital innan 2025 års slut.

Sammantaget har Luxbright tagit betydande kliv i kommersialiseringsresan, där H2-24 präglats av stark tillväxt och en framgångsrik lansering av Bolagets röntgenkälla IX1. Omsättningen understeg Analyst Groups estimat för helåret 2024 men Bolaget har goda förutsättningar för fortsatt tillväxt, i takt med att orderstocken realiseras. Under år 2025 avser Bolaget att intensifiera de strategiska samarbetsavtalen med nyckelaktörer såsom Fisica, investera i automatisering för att öka produktionskapaciteten, fortsätta innovationsresan med nya produkter under utveckling samt prioritera global expansion genom utökade marknadsförings- och försäljningsinsatser i Europa och Nordamerika. Med en solid plattform för fortsatt tillväxt, i kombination med ovan nämnda initiativ, bedömer Analyst Group att Luxbright är väl positionerat för att kapitalisera på den växande marknaden för industriell CT.

Vi kommer att återkomma med en uppdaterad aktieanalys av Luxbright.

Kommentar på Luxbrights typgodkännande för en ny rörmodell och nya ordrar om 1 MSEK från Fisica Inc.

2025-01-10

Luxbright AB (”Luxbright” eller ”Bolaget”) meddelade den 10 januari 2025 att Bolaget har erhållit typgodkännande från Fisica Inc. avseende en ny rörmodell, samt att Luxbright mottagit nya beställningar till ett sammanlagt värde om ca 1 MSEK.

Typgodkännandet från Fisica Inc. avser en ny rörmodell som utvecklats inom ramen för det befintliga samarbetsavtalet. Detta innebär att den nya rörmodellen har testats och godkänts enligt särskilda lagkrav och standarder, för att säkerställa att den uppfyller vissa tekniska, säkerhetsmässiga och miljömässiga krav. De första serieproducerade rören har redan levererats till Fisica Inc., och typgodkännandet markerar således att ytterligare en modell har färdigutvecklats.

“Det här är en viktig milstolpe som bekräftar vår kapacitet och förmåga att möta högt ställda förväntningar. Vi ser fram emot att fortsätta samarbetet med Fisica under 2025 och bygga vidare på vårt gemensamma framgångsrika partnerskap,” säger Mats Alm, VD för Luxbright.

I samband med det erhållna typgodkännandet har Luxbright mottagit nya beställningar på flera varianter av rörmodeller till ett sammanlagt värde om ca 1 MSEK, vilka förväntas levereras successivt under år 2025.

Analyst Groups syn på typgodkännandet och de nya ordrarna

”Det erhållna typgodkännandet är ett starkt kvitto på den höga teknikhöjd och det gedigna applikationsfokus som Bolaget besitter, vilket är en grundförutsättning för att kunna möta de kundspecifika kraven och de högt ställda förväntningarna från kunderna. Med ytterligare en rörmodell färdigutvecklad, specialanpassad för Fisicas unika behov, förstärks inlåsningseffekten ytterligare, vilket placerar Luxbright i en gynnsam position.

De mottagna ordrarna är ytterligare ett bevis på att Luxbright fortsätter att ta kliv i Bolagets kommersialiseringsresa, och markerar en stark inledning på det nya året. Med ett fortsatt starkt momentum, dels i termer av produktutveckling, dels i termer av försäljning, har Luxbright goda förutsättningar att skala upp försäljningen framgent. Tillväxtlånet om 5 MSEK från ALMI, som säkrades under H2-24, utgör en viktig beståndsdel för att kunna säkerställa en stabil komponentförsörjning inför den planerade produktionsökningen, och därigenom exekvera på den ökade efterfrågan. Analyst Group bedömer att dagens nyhet är ytterligare en bekräftelse på att det starka momentum Bolaget hade under år 2024 håller i sig, vilket bådar gott inför år 2025.”

Kommentar på Luxbrights verksamhetsuppdatering

2024-11-20