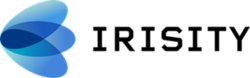

Under det första kvartalet år 2024 uppgick nettoomsättningen till 157,6 MSEK (148,4), motsvarande en organisk tillväxt om 6,2 % Y-Y. Utfallet kan jämföras med Analyst Groups estimat för Q1-24 om 160.0 MSEK i ett Base scenario, vilket TCECUR därmed underskred med -2,4 MSEK. Sett till Koncernens årliga återkommande intäkter har dessa fortsatt att öka stadigt, vilka vid utgången av mars uppgick till 64,7 MSEK (51,6), motsvarande en tillväxt om hela 25,4 % Y-Y och utgör därmed ca 11 % av omsättningen LTM. Den totala orderstocken vid utgången av Q1-24 uppgick till 184,2 MSEK (210,8), vilket visar på att det finns goda förutsättningar för tillväxt under kommande kvartal.

Kortsiktiga faktorer påverkar lönsamheten negativt

Under Q1-24 uppgick bruttomarginalen till 48,7 %, vilket var 0,8 procentenheter lägre än vårt estimat, och innebär därmed både en försämring Q-Q (50,5 %) och Y-Y (52,5 %). Koncernens EBITDA-resultat uppgick under det första kvartalet år 2024 till 8,9 MSEK (16,1), vilket motsvarar en minskning om ca -44 % mot jämförbart kvartal år 2023, motsvarande en marginal om 5,7 % (10,8). Detta var således i linje med Analyst Groups estimat om 5,7 % i ett Base scenario.

Trots att åtta av tio dotterbolag når ATH i omsättning under kvartalet och koncernen växer som helhet, hämmas lönsamheten av ett antal faktorer. Först och främst kan den minskade lönsamheten härledas till att dotterbolaget AWT minskar omsättningen jämfört med samma period föregående år, och att RF Coverage hade ovanligt stora slutleveranser till Trafikverket under Q1-23. Dessa omständigheter påverkar koncernens lönsamhet som helhet, då AWT och RF Coverage var väsentliga bidragsgivare till den solida lönsamheten motsvarande period föregående år. Ytterligare en faktor som påverkar lönsamheten negativt är ökade kostnader till följd av det tillfälliga behovet av underentreprenörer, vilket beror på att de organisatoriska förändringar som genomfördes under H2-23 ännu inte har realiserats fullt ut. Dessutom har en engångskostnad om ca 1 MSEK, som uppstod till följd av en strategistudie, ytterligare belastat lönsamheten under kvartalet. Koncernen framhäver även i rapporten att investeringar i dotterbolaget Sectragon International, som påbörjades under Q4-23, medför en växande kostnadsbas. Trots detta anser Analyst Group att resultatutvecklingen inte är alarmerande, då effekterna av TCECURs ökade tillväxtinitiativ ännu inte har realiserats fullt ut. När de organisatoriska förändringarna som genomfördes under hösten 2023 har nått fullt genomslag, när AWTs orderingång återhämtar sig och när Sectragon Internationals pipeline konverteras till konkreta affärer, estimerar Analyst Group en ”ketchupeffekt” som kan realisera den underliggande lönsamheten i affärsmodellen. Nedan följer en sammanställning och jämförelse mellan vårt kvartalsestimat och faktiskt utfall, samt en överblick av TCECURs rullande omsättning och EBITDA-resultat de senaste tio kvartalen.

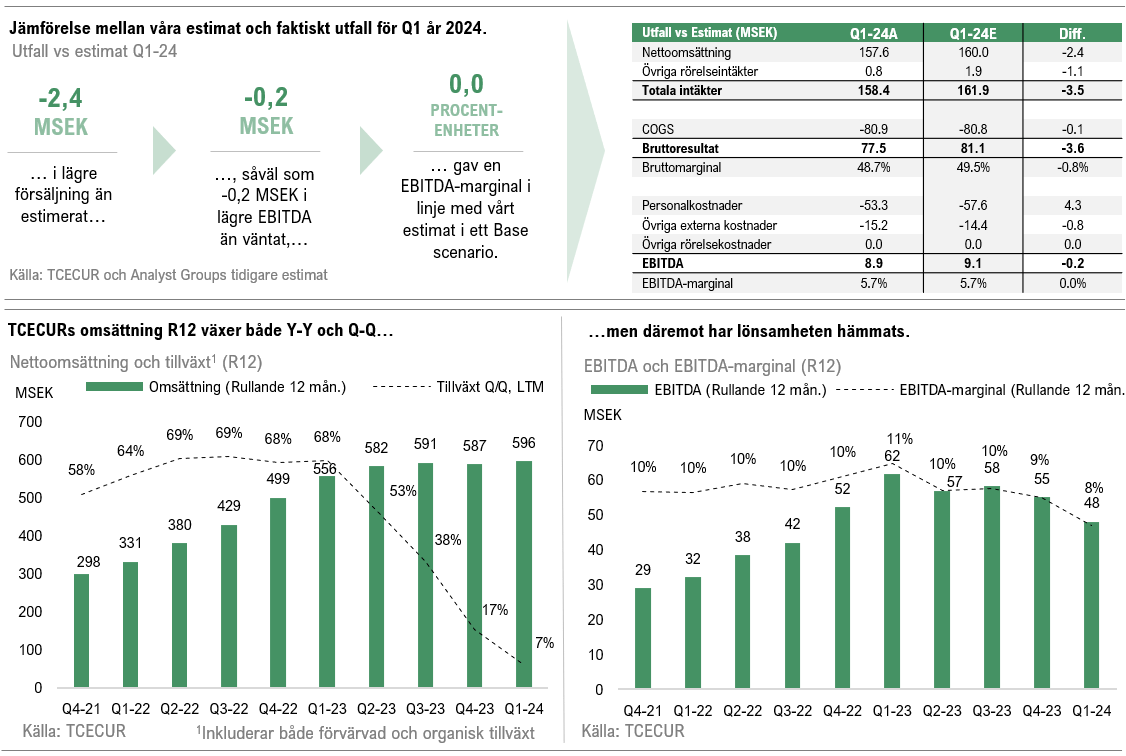

Affärsområdet Nationella Säkerhetssystem levererade en nettoomsättning om 84,4 MSEK (79,4), vilket är en ökning om 6,3 % i jämförelse med Q1-23. Integrationen av Mysec och Automatic Alarm har varit framgångsrik och resulterat i ett lönsamt och stärkt bolag. Affärsområdet har visat god affärsaktivitet under kvartalet, där bl.a. dotterbolaget LåsTeam har vunnit ett betydande ramavtal med Högskolan i Borås, värt 12 MSEK fördelat över fyra år. Avtalet omfattar ett brett spektrum av tjänster inklusive inbrottslarm, brandlarm och värdeförvaringstjänster, vilket säkerställer en trygg och säker miljö för högskolans samtliga verksamheter. Dessutom har Mysec tecknat ett ramavtal med Upplands Bro kommun, värt upp till 6,5 MSEK över en fyraårsperiod, för kontroll, skötsel och underhåll av kommunens 85 säkerhetsanläggningar. Analyst Group anser att de vunna affärerna speglar dotterbolagens breda produktutbud och höga teknikhöjd, samt bolagens förmåga att anpassa design och programutveckling utefter kundens behov, vilket möjliggör betydande affärer.

Globala Säkerhetssystem uppvisade en omsättning om 21,3 MSEK (23,0) under det första kvartalet, vilket motsvarar en minskning om 7,6 % Y-Y. Som tidigare nämnt har AWT haft en svagare omsättning under kvartalet, då en av dotterbolagets större kunder hastigt reducerat orderläggningen. TCECUR bedömer dock att den tillfälliga minskningen av orderläggningen är övergående, och att den tidigare starka orderingången från AWT kommer att återvända. Det nystartade dotterbolaget Sectragon International har däremot uppvisat snabba operativa framsteg. Bland annat har bolaget säkrat dess första internationella affär med FN i Afrika och har även en växande pipeline av europeiska kunder, med vilka bolaget tidigare samarbetat med på den svenska marknaden.

Nettoomsättningen inom affärsområdet Säker Kommunikation uppgick till 52 MSEK (46,0), motsvarande en tillväxt om 13 % jämfört med samma period föregående år, vilket kan tillskrivas en solid utveckling avseende orderingång, omsättning och lönsamhet för samtliga dotterbolag inom affärsområdet.

Sett till koncernens tre affärssegment, Nationella Säkerhetssystem, Globala Säkerhetssystem och Säker Kommunikation, var fördelningen avseende försäljning under Q1-24 enligt nedan figur, i vilken det framgår att Nationella Säkerhetssystem fortsatt utgör den största andelen av koncernens totala försäljning.

Finansiell ställning och kassaflöde

Sett till nettoskulden per den sista mars (exkl. nyttjanderättstillgångar) uppgick denna till ca 47,0 MSEK, utifrån en kassa om ca 18,6 MSEK i förhållande till de räntebärande skulderna om ca 65,7 MSEK. Givet nuvarande EBITDA LTM, motsvarar det en skuldsättning om 1,0x (nettoskuld i förhållande till EBITDA, LTM). Detta är således fortsatt under koncernens långsiktiga mål om 2,5x, vilket Analyst Group ser som ett styrketecken, då den solida balansräkningen ger koncernen ökad flexibilitet och handlingsutrymme, särskilt när det gäller potentiella framtida förvärv.

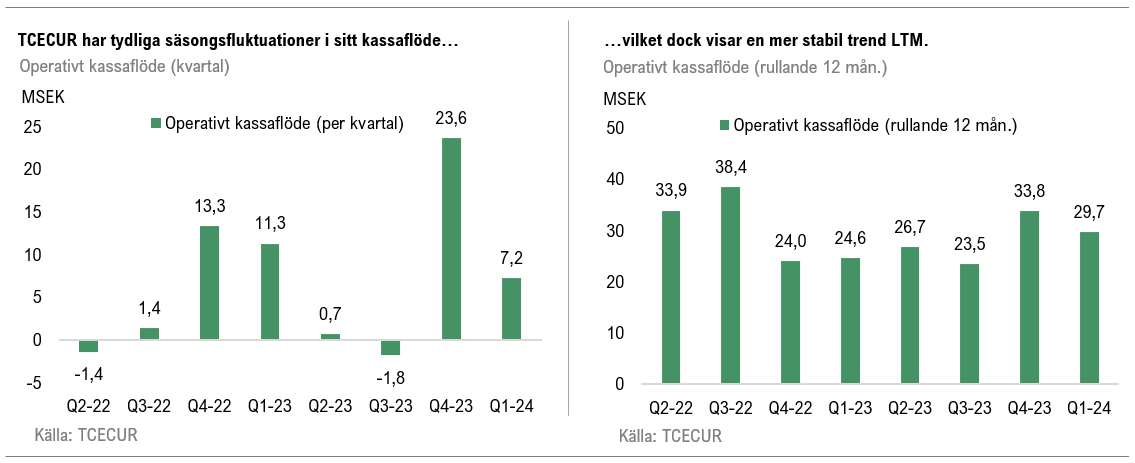

Kassaflödet från den löpande verksamheten efter förändringar i rörelsekapital uppgick till 7,2 MSEK (11,3) under Q1-24, där minskningen Y-Y primärt kan tillskrivas det negativa rörelseresultatet under det första kvartalet. Med tanke på de tydliga säsongsvariationerna inom branschen ger det rullande operativa kassaflödet (LTM) en mer representativ bild av verksamheten eftersom det jämnar ut säsongsbetonade fluktuationer, vilket illustreras i graferna nedan.

Avslutande ord

Sammanfattningsvis presenterar TCECUR en Q1-rapport där nettoomsättningen understeg våra estimat, men där primärt lägre personalkostnader än estimerat ledde till en EBITDA-marginal i linje med Analyst Groups prognoser. Analyst Group bedömer att resultatutvecklingen inte är alarmerande, främst med anledning av att TCECUR genomfört en rad organisatoriska initiativ som ännu inte återspeglats fullt ut i siffrorna. Vi anser att det finns flera ljusglimtar att ta med sig från TCECURs inledande kvartal år 2024, såsom en tillväxt om ca 25 % i de återkommande intäkterna, att åtta av tio dotterbolag når ATH i omsättning, och att Sectragon International har vunnit sina första affärer samt har en växande pipeline som kan komma att konverteras till affärer. Trots de kortsiktiga lönsamhetsproblemen vidhåller Analyst Group uppfattningen att aktien för närvarande är undervärderad och att det erbjuder en gynnsam risk/reward vid nuvarande nivåer.

Vi kommer att återkomma med en uppdaterad aktieanalys av TCECUR inom kort.