Syncro Group har publicerat bolagets delårsrapport för det tredje kvartalet 2023, såväl som att koncernen har kommunicerat en ny tillväxtstrategi. Följande är vår sammanfattning av rapporten och strategin.

- Ökar omsättningen under kvartalet med 6 %

- God kostnadskontroll i den operativa verksamheten

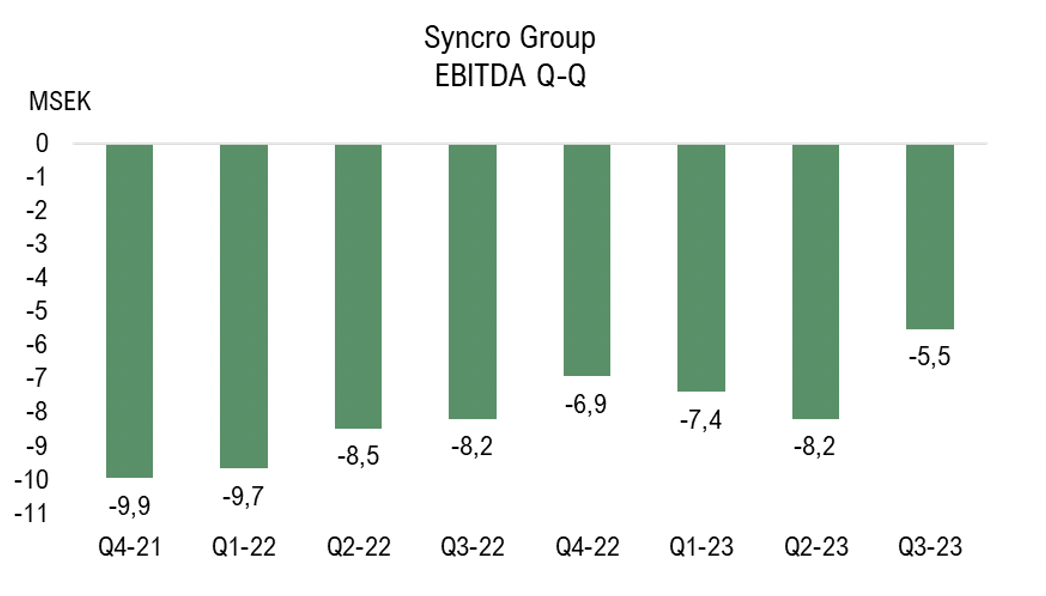

- Förbättrat EBITDA-resultat med 32 %

- Nedskrivning belastar resultatet – dock inget som påverkar kassaflödet

- Ny tillväxtstrategi presenterad

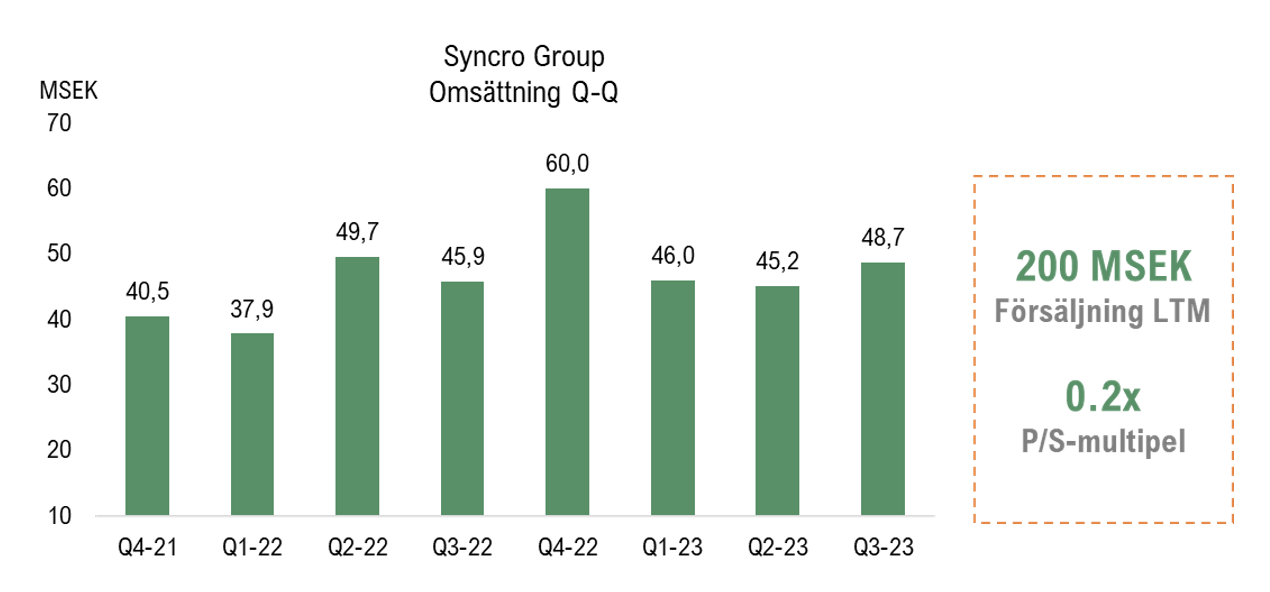

Under det tredje kvartalet 2023 uppgick nettoomsättningen till 48,7 MSEK (45,9), motsvarande en tillväxt om 6 % Y/Y, med ett EBITDA-resultat för hela koncernen om -5,5 MSEK (-8,2). Summerar vi årets nio första månader uppgick omsättningen till 139,9 MSEK (133,4) med ett EBITDA-resultat om -21,0 MSEK (-26,3). I en intervju med Syncro Group guidar bolaget för att lönsamheten ligger runt hörnet, och att det kommer att bevisa sig framgent. Med Q3-rapporten presenterad ser vi tecken som styrker detta, särskilt med tanke på att EBITDA-resultatet successivt fortsätter att förbättras.

”Vi gör ett bra avslut på kvartalet, lite segt i början, men ett bra avslut där vi visar att vi växer och att vi minskar våra kostnader och fortsätter att ta steg mot att öka och realisera skalbarheten i vår affär. För september månad var vi dessutom mycket nära att kunna leverera full lönsamhet för en enskild månad och jag känner verkligen att framtiden ser ljus ut nu”, säger Ebbe Damm, VD för Syncro Group i samband med rapportintervjun hos Direkt Studios.

Vad gäller ”sista raden” belastades Syncro Group av nedskrivningar om 30,2 MSEK, vilket motsvarar 90 % av det kvarvarande goodwillvärdet avseende det tidigare förvärvet av Happyr. Detta resulterade såklart i ett markant sämre nettoresultat, men i slutändan är detta en redovisningsmässig effekt och inte något som påverkar koncernens kassaflöde. Nuvarande målbild är att Syncro Group ska vara lönsamma under år 2024.

I rapporten kan vi även utläsa att den affärsvolym som från CUBE har passerat Collabs nya plattform under årets första nio månader uppgår till ca 7,9 MSEK, vilken dock har eliminerats i koncernredovisningen. Om denna interna verksamhetsvolym, som är en kommersiell volym, inte hade eliminerats som koncernintern hade Syncro Groups nettoomsättning således uppgått till ca 147,8 MSEK under årets nio första månader. På tolv månader rullande basis uppgår nu Syncro Groups omsättning, ej justerat för nämnd post som eliminerats i koncernredovisningen, till ca 200 MSEK. Utifrån nuvarande Market Cap innebär det således en P/S-multipel om 0.2x, vilket fortsatt är att anse som mycket lågt.

Ny tillväxtstrategi

I samband med Q3-rapporten presenterade Syncro Group en ny tillväxtstrategi vilken syftar till att på bästa möjliga vis tillvarata den underliggande skalbarhet som finns i Collabs-plattformen. Tillväxtplanen innebär att bolaget utnyttjar sin teknologiplattform och expertis för att rikta sig till tre nyckelsegment i Sverige och internationellt:

- Direkta kunder: dessa är företag som är allt från start up-bolag till globala bolag med bred internationell närvaro. Vid behov kan Syncro Group också erbjuda konsulthjälp från sitt team av specialister inom influencer marketing.

- Strategiska partners: detta är en viktig försäljningskanal som innebär att Syncro Group går via strategiska partneravtal med medie- och reklambyråer, som i sin tur använder plattformen för sina kunder, vilket gör att skalbarheten ökar markant. Syncro Group har redan säkrat flera avtal och har flera pågående diskussioner med potentiella partners.

- Plattformsleverantörer: Syncro Group kommer även att etablera teknikpartnerskap med stora globala plattformsleverantörer som integrerar Collabs i sina erbjudanden för att komplettera exempelvis e-handelsplattformar med Collabs funktionalitet för influencer marketing.

Genom att bredda strategin och rikta sig till fler segment ser vi att sannolikheten ökar för att Syncro Group ska kunna realisera den potential och skalbarhet som finns inom koncernens plattform.

Vi kommer att återkomma med en uppdaterad analys av Syncro Group.