Refine Group (”Refine”, ”koncernen” eller ”bolaget”) publicerade den 8 november 2024 bolagets delårsrapport för det tredje kvartalet år 2024. Vi delar våra tankar om rapporten nedan:

- Nettoomsättning i linje med estimat – uppgick till 58,6 MSEK

- Organisk tillväxt för dotterbolaget Folkhemmet

- Uppvisar sekventiell tillväxt på EBITDA-nivå

- Minskad skuldsättning genom avyttring

Nettoomsättningen i linje med våra förväntningar – uppgick till 59 MSEK under kvartalet

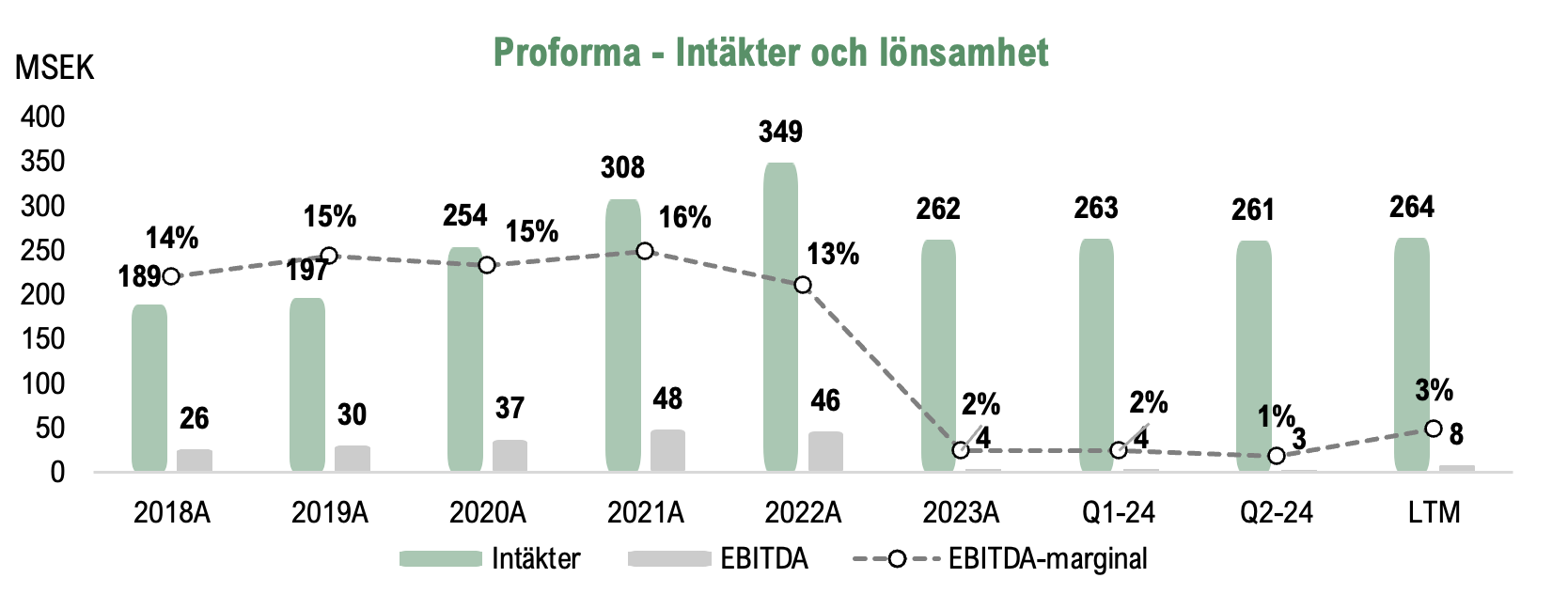

För det tredje kvartalet år 2024 uppgick nettoomsättningen till 58,6 MSEK. Sett till konsoliderade siffror, det vill säga den redovisningsmässiga rapporterade nettoomsättningen, minskade den med 21 % Y-Y. Dock är motsvarande period föregående år inte helt jämförbar, vilket förklaras av ett minskat antal underliggande operationella bolag i koncernen. Under den jämförelsebara perioden föregående år (Q3-23) bestod koncernen av iPhonebutiken (Skogstrollen) och tillgångarna från C3 Scandinavian Lifestyle, vilka har avyttrats och därmed påverkar jämförbarheten mot Q3-23. Sett till omsättningen för de senaste tolv månaderna (LTM) för de operativa dotterbolagen inom koncernen (proforma) uppgår omsättningen till 264 MSEK, vilket visar på en tillväxt för de underliggande dotterbolagen. Nettoomsättningen för helåret 2023 uppgick till 262 MSEK, och för den föregående tolvmånadsperioden (Q3-23 – Q2-24) uppgick nettoomsättningen till 261 MSEK. Analyst Group ser den underliggande tillväxten som ett styrketecken och påvisar Refines förmåga att navigera en utmanande marknad med svag köpkraft hos hushållen och en prismedveten konsument. Om vi ser till den svenska marknaden för e-handeln kan vi se en stark avslutning av kvartalet, där Svensk Handels e-handelsindikator tyder på en stark återhämtning i september månad. Liknande signaler går att tyda i Refines delårsrapport, där VD David Wallinder uppgav att Folkhemmet visade en organisk omsättningstillväxt om cirka 8 % under kvartalet, trots fortsatt påverkan av tidigare leveransstörningar. Refine upplever även en ökad efterfrågan på flera av de tjänster som dotterbolagen inom Digital Service erbjuder. Sett till den konsoliderade omsättningen LTM (Q4-23 – Q3-24) uppgick den till cirka 274 MSEK.

Utvecklingen inom affärsområdet Products visar tecken på en förbättrad marknadssituation

Som en varumärkesgrupp med ett starkt digitalt fokus är Refines utveckling beroende av marknaden. Refine har under 2023 och 2024 verkat i en utmanande marknad genom att e-handelsmarknaden som helhet i Sverige och Europa har drabbats av en lägre efterfrågan till följd av minskad köpkraft hos konsumenter. Under det tredje kvartalet har marknaden fortsatt varit utmanande, vilket även bekräftas av tongångarna på marknaden samt från andra börsnoterade bolag inom e-handeln, särskilt där en mer prismedveten konsument lyfts fram.

Marknadsdata visar dock på en återhämtning i slutet av det tredje kvartalet, och i takt med att räntesänkningarna slår igenom förväntas konsumentförtroende och köpkraft återigen öka. Refine är verksam genom dotterbolag inom två affärsområden, vilka utgörs av Products och Digital Services. Refine särredovisar inte kontinuerligt exakt utveckling för affärsområdena eller dotterbolagen i koncernen, men varumärkesportföljen inom affärsområdet Products bestod under kvartalet av fem dotterbolag (per den 8 november består koncernen av fyra dotterbolag), där de största dotterbolagen inom affärsområdet är Folkhemmet och Gasoltuben.

Under föregående kvartal (Q2-24) drabbades dotterbolaget Folkhemmet av leveransstörningar på grund av problem hos en av koncernens större leverantörer av utemöbler, vilket påverkade Folkhemmets försäljning negativt och resulterade i en minskad försäljning i jämförelse med Q2-23. Leveransproblemen drabbade Folkhemmet under våren och sommaren och påverkade till viss grad även det tredje kvartalet. I takt med att försäljningen skiftade mot inomhusmöbler under Q3-24 har Folkhemmet kunnat kompensera för leveransproblemen, vilket resulterade i en organisk omsättningstillväxt om cirka 8 % under kvartalet. Samtidigt uppger Refines VD, David Wallinder, att inledningen av Q4-23 visar på en god organisk tillväxt för dotterbolaget, vilket förväntas vara ett resultat av koncernens strategiska insatser som har ökat försäljningen av egna varumärken, samt en återgång till en mer normaliserad marknad med en successivt köpstarkare konsument. Under slutet av kvartalet meddelade Refine även att dotterbolaget Folkhemmet kommer att stänga en olönsam butik i Uppsala, vilket förväntas ha en positiv effekt på rörelseresultatet under 2025, vilket vi kommenterade här.

Efter kvartalets utgång meddelade Refine den 18 oktober att koncernen har ingått ett avtal via Refine Holding med grundarna av SQRTN avseende försäljning av samtliga aktier i SQRTN, där köpeskillingen uppgår till 11 MSEK för samtliga aktier i dotterbolaget. Därutöver kommer SQRTN i samband med avyttringen även återbetala en skuld till Refine Holding om cirka 1,8 MSEK. Den 23 oktober meddelade Refine att avyttringen av SQRTN Company har fullföljts och att SQRTN därmed inte kommer konsolideras i koncernens redovisning från och med den 23 oktober. Det ska tilläggas att avyttringen resulterar i en koncernmässig förlust om cirka 29 MSEK, men det är viktigt att förtydliga att det är en redovisningsmässig förlust som inte påverkar koncernens kassaflöde. Därmed kommer affärsområdet Products framgent utgöras av fyra dotterbolag: Folkhemmet, Gasoltuben, Browgame och Mandyskin, medan koncernen som helhet består av sju operativa dotterbolag. Köpeskillingen för SQRTN uppgick till 11 MSEK, och SQRTN återbetalade även en skuld till Refine om cirka 1,8 MSEK, vilket innebär att Refine stärkte balansräkningen med totalt cirka 12,8 MSEK. Avyttringen av SQRTN belyser samtidigt värdet i Refines underliggande dotterbolag, där Refines Market Cap innan annonseringen av avyttringen (stängningskurs 17/10) uppgick till 29,3 MSEK och 40,5 MSEK baserat på stängningskursen den 7 november (igår). Läs hela vår kommentar på avyttringen här.

Sekventiellt positivt EBITDA-resultat

Under kvartalet uppgick Refines bruttomarginal till cirka 40 % (48 %), där den jämförelsebara perioden (Q3-23) inkluderade en redovisningsmässig övrig rörelseintäkt om cirka 12,5 MSEK avseende en utebliven tilläggsköpeskilling, vilket redovisningsmässigt stärkte marginalerna och lönsamheten under den jämförbara perioden. Därutöver, som tidigare nämnts, har dotterbolag avyttrats, vilket gör att jämförelsen inte är helt rättvisande. Samtidigt ska det tilläggas att den justerade bruttomarginalen under motsvarande period föregående år (Q2-24), exklusive övriga rörelseintäkter, uppgick till 39,2 %, vilket innebär att Refine under kvartalet stärkte bruttomarginalen. Vidare har Refine drivit och fortsätter driva strategiska initiativ, vilka innefattar ett breddat sortiment av egna varumärken, automatiseringar och effektiviseringar, vilket förväntas ha stärkt bolagets försäljning och marginaler och bedöms ha påverkat kvartalet positivt samt estimeras kunna stärka bruttomarginalen framgent. Ett kvitto på de strategiska initiativen är att Folkhemmet har stärkt bruttoresultatet cirka 34 % under kvartalet.

Under kvartalet uppgick EBITDA-resultatet till 0,6 MSEK (9,8), vilket motsvarar en EBITDA-marginal om cirka 1 % (11 %). Samtidigt ska det tilläggas att jämförelseperioden är positivt påverkad av den redovisningsmässiga rörelseintäkten om 12,5 MSEK, vilket gör att den justerade EBITDA-marginalen för motsvarande period föregående år (Q3-23) uppgick till -4 %. Det positiva EBITDA-resultatet om 0,6 MSEK innebär att Refine sekventiellt uppvisar ett positivt EBITDA-resultat, där bolaget uppvisade under föregående kvartal (Q2-23) ett positivt EBITDA-resultat om 2,1 MSEK, och har stärkt lönsamheten med 3,3 MSEK Y-Y, vilket Analyst Group anser är ett ytterligare steg mot en normaliserad lönsamhet för koncernen. Sett till rörelsekostnaderna (exkl. COGS och avskrivningar), vilka uppgick till 23,5 MSEK, kan detta jämföras med föregående kvartal som var 28,7 MSEK, eller motsvarande period föregående år som var 31,9 MSEK. Refine har därmed fortsatt drivits med god kostnadskontroll, och sett till operationella dotterbolag kan vi se att Refines fokus och operativa arbete för att driva lönsamma affärer ger effekt, där EBITDA-resultatet under de senaste tolv månaderna (LTM) för de operativa dotterbolagen inom koncernen (proforma) uppgår till 8 MSEK, motsvarande en EBITDA-marginal om cirka 3 %, vilket är en förbättring mot helåret 2023 som var 2 % och LTM vid utgången av föregående kvartal (Q3-23 – Q2-24) som var 1 %.

Minskad skuldsättning genom avyttringen av SQRTN Company

Vid utgången av Q3-24 uppgick kassan till 8,2 MSEK, vilket motsvarar en minskning om cirka 10,8 MSEK jämfört med utgången av föregående kvartal som var 19,1 MSEK. Kassaflödet från den löpande verksamheten uppgick till -13,4 MSEK, vilket förklaras av en betydande minskning av kortfristiga skulder och därmed tynger kassaflödet från den löpande verksamheten under kvartalet. Efter kvartalets utgång har Refine avyttrat dotterbolaget SQRTN Company till en köpeskilling om 11 MSEK. Försäljningen av dotterbolaget är ett steg i det arbete Refine har genomfört under 2023 och hittills under 2024 för att renodla verksamheten mot färre vertikaler och stärka koncernens fokus på de dotterbolag som har starkast utvecklingspotential. Renodlingen av verksamheten genomförs även i syfte att stärka balansräkningen, vilket är ett arbete Refine har drivit under år 2024, genom dels amortering av bankskulden om cirka 27 MSEK i Q2-24, dels genom avyttringen av SQRTN, vilket har möjliggjort att Refine ytterligare kan amortera ned bankskulder med 15 MSEK. Detta har inneburit att all bankskuld i Refines underkoncernbolag, Refine Group Holding AB, har återbetalats och att bolaget inte längre har några utestående bankskulder. Sammantaget har Refine betydligt sänkt bolagets skuldsättning, vilket även innebär minskade räntekostnader framgent, något som förbättrar bolagets kassaflöde.

Sammanfattningsvis anser Analyst Group att Refine har levererat en solid rapport som visar på underliggande tillväxt för de operativa bolagen, där vi ser tecken på en successiv återhämtning i marknaden. Vi anser att Refine har levererat på bolagets uttalade fokusarbete för att dels driva lönsamma affärer genom strategiska initiativ, dels stärka bolagets balansräkning. Försäljningen av dotterbolaget SQRTN Company efter kvartalets utgång innebär att bolaget minskar skuldsättningen, samtidigt som vi anser att det belyser värdet i de operativa dotterbolagen. Avyttringen innebär dock att SQRTN inte kommer att konsolideras i koncernen från och med den 23 oktober 2024, varför vi kommer att revidera våra estimat för prognosperioden. Vidare ska det tilläggas att Refine fortsatt verkar i en utmanande marknad, men där vi anser att kvartal tre tyder på en stegvis förbättring, organisk tillväxt för de underliggande dotterbolagen och ett sekventiellt uppvisat positivt EBITDA-resultat på koncernnivå. Riksbanken genomförde i veckan en räntesänkning om cirka 50 bps, vilket förväntas stärka hushållens köpkraft, dock med en något fördröjd effekt. I kombination med underliggande drivkrafter inom marknaden bäddar detta för en gradvis förbättring i köpkraft, vilket Refine förväntas kunna kapitalisera på och därigenom driva ökad lönsam tillväxt.

Analyst Group kommer att återkomma med en analys av Refine.