Qlosr publicerade den 24 februari 2023 bolagets delårsrapport för det fjärde kvartalet år 2022. Vi delar våra tankar om rapporten nedan:

- Omsättningen uppgick till 145,5 MSEK – 13,8 % organisk tillväxt Y-Y

- Andelen prenumerationsintäkter minskade Q-Q till 42,9 % – flera större direktaffärer är bidragande

- Uppvisar en rekordstark EBITDA-marginal om 12,2 %

- Levererar fortsatt starkt fritt kassaflöde

Omsättningen kom in över våra estimat

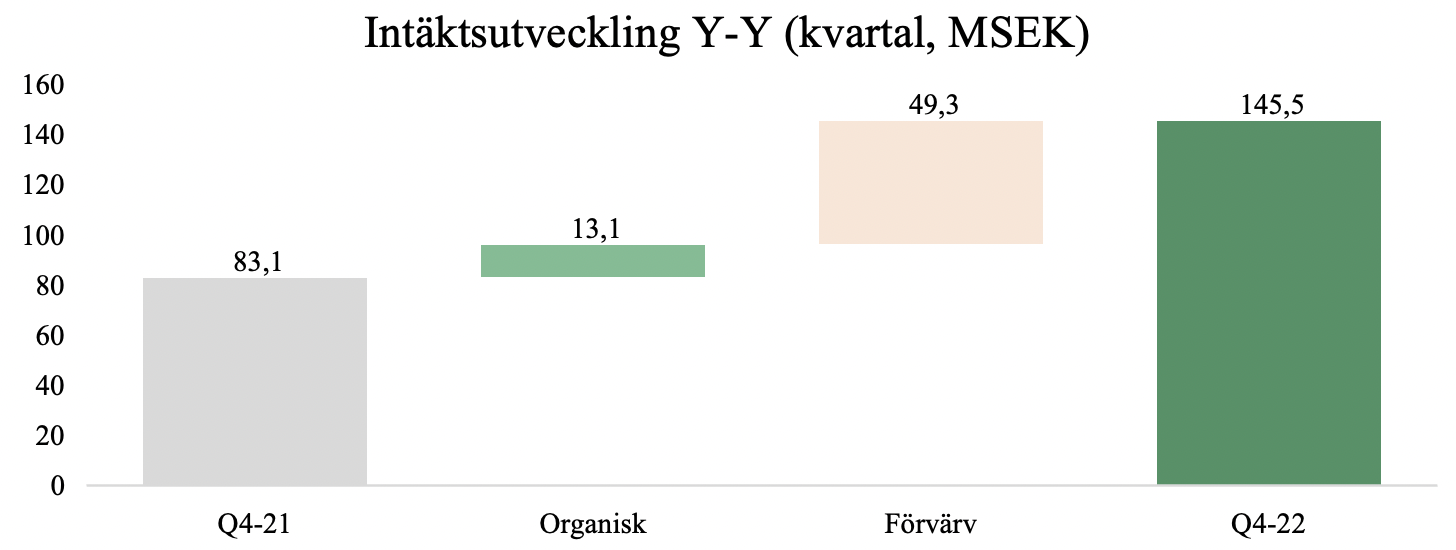

Nettoomsättning under det fjärde och sista kvartalet uppgick till 145,5 MSEK (83,1), motsvarande en total tillväxt om 75 % mot jämförbart kvartal föregående år, varav organisk tillväxt utgjorde 13,8 %. Medan den totala nettoomsättningen slog våra estimat om ca 2,4 %, var den organiska tillväxten lägre än väntat då vi estimerat ca 19 %, samtidigt som vi kan konstatera att vi varit något konservativa vad gäller den förvärvade tillväxten under kvartalet. Däremot ser vi att Qlosr under kvartalet samt under inledningen av år 2023 har lagt en stark grund för att visa god organisk tillväxt kommande kvartal givet de flertalet tilldelningsbeslut och avtal som bolaget har tecknat under Q4-22 samt Q1-23 till ett totalt avtalsvärde om ca 186 MSEK. Detta styrks även av att avtalsvärdet vid utgången av Q4-22 uppgick till 355 MSEK, motsvarande en Q-Q tillväxt om 13,7 %, vilket avser återstående avtalsintäkter beräknat från rapporteringsperiodens slut till kundavtalens slut, och ger således stöd åt den organiska tillväxten framgent.

Prenumerationsintäkterna växte organiskt i en högre takt än den totala organiska tillväxten för Qlosr (14,6 % mot 13,8 %) vilket visserligen är positivt, däremot minskade andelen prenumerationsintäkter under det fjärde kvartalet till 42,9 %, från 48,8 % i föregående kvartal, som ett resultat av att flera större direktaffärer stängdes under kvartalet. Som vi har belyst i tidigare rapportkommentarer kan andelen prenumerationsintäkter fluktuera över tid i takt med att Qlosr genomför förvärv och givet att fyra nya förvärv tillträddes under det tredje kvartalet, vilket initialt ofta medför en ökad andel direktförsäljning, bedöms andelen prenumerationsintäkter har påverkats negativt till följd av det. Viktigt framöver blir att Qlosr ökar andelen prenumerationsintäkter för att ge fortsatt vidimering av strategin att koppla på bolagets paketerade prenumerationstjänster på de nya förvärvade kundbaser fungerar och är efterfrågat, likt vad bolaget har visat historisk.

Levererar högsta bruttomarginalen på sex kvartal

Under Q4-22 uppgick bruttomarginalen till 48 %, vilket dels var högre våra estimat om 44,4 %, dels den högsta bruttomarginalen som Qlosr levererat på sex kvartal. På samma sätt som bruttomarginalen hämmades under Q3-22 på grund av b.la. minskad konsultfakturering, bedöms bruttomarginalen ha gynnats av en starkare konsultfakturering och ökade direktaffärer under det fjärde kvartalet, vilket även förklarade den lägre andelen prenumerationsintäkter under kvartalet, som ovan nämnt.

För helåret 2022 uppgick bruttomarginalen (justerat för engångskostnader om 11,3 MSEK i Q3-22) till 44 %, således över bolagets egen prognos om 43 %. Framöver bedömer vi att Qlosr kan stärka bruttomarginalen jämfört med år 2022 givet ökade volymer i de samlade inköpen som möjliggörs av en större koncern och högre omsättning, men även fortsatt exekvering på att ställa om till prenumerationsintäkter, där prenumerationsavtalen vid årsskiftet 2022/2023 har justerats för inflation, vilket stärker bruttomarginalen på prenumerationsaffärerna. Bruttomarginalen bedöms dock fortsatt att påverkas av säsongsvariation, där första och tredje kvartalet historiskt har varit de svagaste kvartalen, medan det andra och fjärde kvartalet varit de starkaste.

Avslutar år 2022 med ett rekordstarkt EBITDA-resultat

Som vi skrev i anslutning till Q3-rapporten estimerades Qlosr, givet initierade kostnadsbesparingsåtgärder och bidrag från genomförda förvärv under Q3-22, avsluta år 2022 med ett betydligt starkare EBITDA-resultat. Utfallet om 17,7 MSEK, motsvarande en EBITDA-marginal om 12,2 %, var däremot avsevärt högre än vad vi estimerat (10,6), således en positiv datapunkt från rapporten, och är en effekt av dels en högre bruttomarginal än väntat, dels, vad Analyst Group bedömer, att realisationen av kostnadssynergier har fortlöpt snabbare än estimerat. Rörelsekostnaderna (SG&A) som andel av nettoomsättningen uppgick under kvartalet till 35,9 %, ned från 39,1 % under Q3-22, vilket styrker att synergiutvinningen har burit frukt. Givet säsongsvariationen samt de senaste kommunicerade prenumerationsaffärerna, vilka tillfälligt medför ökade kostnader i samband med implementeringen, estimeras EBITDA-marginalen under Q1-23 understiga vad bolaget uppvisade under det fjärde kvartalet något, men sedan återhämtas succesivt under året till nyligen uppvisade nivåer.

Uppvisar över 10 MSEK i fritt kassaflöde under det fjärde kvartalet

Vid utgången av Q4-22 uppgick kassan till 46,8 MSEK, motsvarande en minskning om -1,6 MSEK från Q3-22, men förklaras av betalade tilläggsköpeskillingar om -11,3 MSEK och ökade investeringar i maskiner och inventarier, vilket belastade kassaflödet. Angående det sistnämna, förklaras det av en ökad grad av egenfinansiering av utrustning i kundaffärer, vilket bolaget har guidat för att göra givet en stärkt kassaposition, då det får en positiv effekt på bruttomarginalen, vilket vi även kunde se under Q4-22. Det fria kassaflödet uppgick till 10,3 MSEK under kvartalet, vilket innebär att Qlosr har genererat ca 36,8 MSEK i fritt kassaflöde för helåret 2022, vilket inte enbart vidimerar den underliggande kassaflödesgenereringen i Qlosrs kärnverksamhet och därtill möjliggör nya förvärv, utan även öppnar upp för att med organiska medel amortera ned nettoskulden, vilket Analyst Group ser som gynnsamt givet den stigande räntemiljön även om Qlosr har kapacitet att bära skuld i viss utsträckning.

Sammanfattande ord

Nettoomsättningen under helåret 2022 uppgick till 515,5 MSEK, med en justerad EBITDA-resultat om 36,5 MSEK, motsvarande en EBITDA-marginal om 7,1 %. Vidare uppgick den justerade bruttomarginalen till 44 % och andelen prenumerationsintäkter motsvarade 46,6 %. Därmed går det att konstatera att Qlosr har levererat på bolagets uppsatta mål för år 2022, vilket visar på att bolaget ställer rimliga mål och som därmed ger fortsatt förtroende för att bolaget kommer att nå utstakade mål för år 2024.

Vi kommer att återkomma med en uppdaterad analys av Qlosr.