Qlosr Group publicerade den 26 maj 2023 bolagets delårsrapport för det första kvartalet år 2023. Vi delar våra tankar om rapporten nedan:

- Omsättningen uppgick till 144,4 MSEK – 5,3 % organisk tillväxt Y-Y

- Andelen prenumerationsintäkter ökade Q-Q till 45,6 % (42,9)

- Stark utveckling i avtalsvärdet – tillväxt om 7 % Q-Q

- EBITDA-marginalen under vår prognos – höga implementationskostnader belastar

- Minskad kassa och ökad skuldsättning

Vunna affärer lägger grunden för stark utveckling i omsättningen framöver

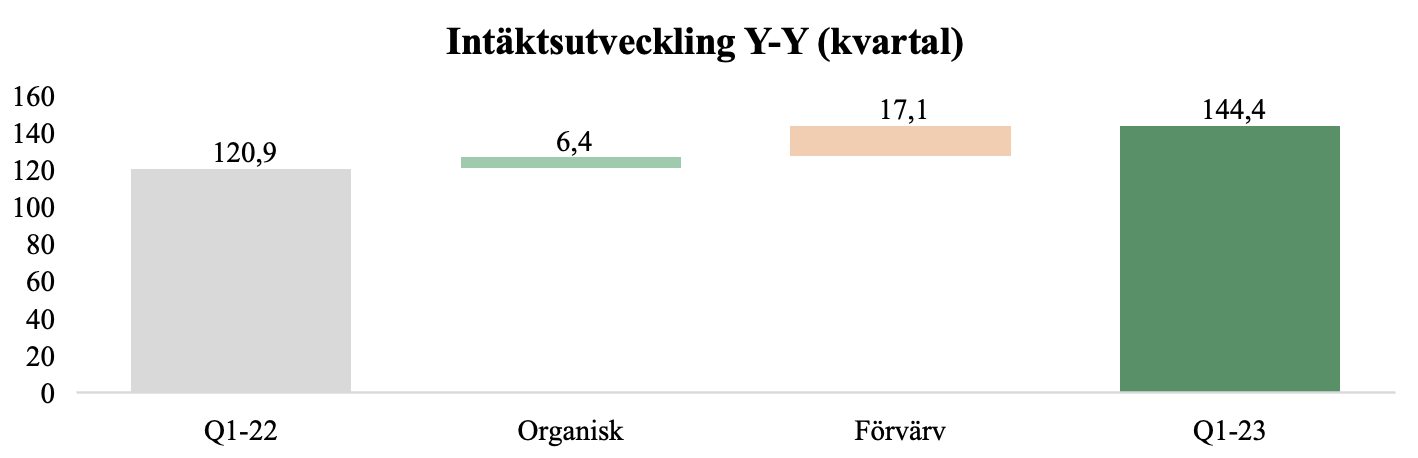

Under det första kvartalet 2023 redovisade Qlosr en nettoomsättning om 144,4 MSEK (120,9), motsvarande en total tillväxt om 19,4 % mot jämförbart kvartal föregående år, varav den organiska tillväxten utgjorde 5,3 %. Utfallet i nettoomsättningen var ca -5,7 % lägre än väntat (153,1), där i synnerhet utvecklingen i den organiska tillväxten var under vår förväntansbild. Andra mindre noterade IT-aktörer/konsulter har vittnat om en något lägre efterfrågan på marknaden, en ökad osäkerhet givet den ekonomiska utveckling, längre säljcykler och ökad konkurrens om uppdrag, vilket Analyst Group bedömer kan ha varit bidragande till den lägre organiska tillväxten som Qlosr uppvisade under kvartalet än estimerat. Parallellt har Qlosr sedan december 2022 ingått flertalet större kundavtal till ett affärsvärde om 288 MSEK, varav 120 MSEK bedöms av bolaget kunna intäktsföras under år 2023, och vid utgången av Q1-23 uppgick det totala avtalsvärdet till 380 MSEK, motsvarande en ökning om 7 % Q-Q. Ökningen i avtalsvärdet är en positiv datapunkt från Q1-rapporten givet att bolaget har guidat om en tillväxt i avtalsvärdet om minst 10 % på årsbasis, varför det starka utfallet under det första kvartalet medför goda förutsättningar till en förbättrad organisk tillväxt under resterande kvartal år 2023 och framgent. Vidare guidade Qlosr i rapporten för att bolaget förväntas nå en nettoomsättning om 650 MSEK under år 2023, vilket är mer eller mindre i linje med våra senaste estimat (651,6), vilket skulle motsvara ca 168,5 MSEK/kvartal i genomsnitt och speglar därmed en förväntan om att starkare kvartal står tillmötes, vilket även Analyst Group estimerar.

Prenumerationsintäkterna ökade organiskt med 4,1 % jämfört med Q1-22 och uppgick till 65,9 MSEK, vilket även var 5,7 % högre än under Q4-22. Andelen prenumerationsintäkter ökade likaså och uppgick till 45,6 % under Q1-23, upp från 42,9 % under Q4-22 men samtidigt lägre sett till Y-Y då motsvarande andel uppgick till 48 %, primärt förklarat av genomförda förvärv vilka initialt medför en större andel direktaffärer. Med bakgrund av de större vunna volymaffärerna under Q1-23 med Västra Götalandsregionen (62 MSEK) och Uddevalla kommun (100 MSEK) estimeras andelen prenumerationsintäkter hållas tillbaka något under år 2023 av den totala omsättningen givet att dessa affärer initialt består till ca 90 % av direktaffärer kopplade till hårdvara. Däremot är affärerna av strategisk vikt då de ger upphov till transformering och kan utvecklas till återkommande intäkter över tid, men på kort sikt bedömer Analyst Group att prenumerationsintäkterna kommer att utgöra en lägre andel av den totala nettoomsättningen givet de höga volymerna på dessa affärer samt den stora andelen direktaffärer.

Ökade direktaffärer och större implementationskostnader belastade bruttomarginalen

Under Q1-23 uppgick bruttomarginalen till 42,2 %, vilket var lägre än våra estimat om 44,5 % samt lägre sett till Q-Q (48 %) och Y-Y (43,7 %). Det första kvartalet är säsongsmässigt svagare rent försäljningsmässigt och som därmed påverkar Economies of Scale, vilket i kombination med en hög andel direktaffärer och ökad hårdvaruförsäljning samt större implementationskostnader i pågående projekt under kvartalet förklarar diskrepansen i bruttomarginalen i viss uträckning jämfört med tidigare nämnda kvartal. Analyst Group bedömer att de större vunna affärerna med b.la. Västra Götalandsregionen och Uddevalla kommun, vilka i stor utsträckning utgörs av hårdvara med en lägre underliggande bruttomarginal, kan komma att hämma bruttomarginalen kommande kvartal något, samtidigt som bolagets inflationsjusterade prenumerationsavtal och de skalfördelar som Qlosrs centrala logistikcenter i Göteborg medför motverkar en större nedgång i bruttomarginalen. Vår vy på bolagets underliggande lönsamhet har dock inte förändrats, då vi ser goda möjligheter för Qlosr att successivt transformera vunna direktaffärer till prenumerationsavtal givet bolagets starka track record, även om vi bedömer att bruttomarginalen på kort sikt kan pressas.

Säsongsvariation, svagare bruttomarginal och ökade personalkostnader medförde en lägre EBITDA-marginal än väntat

Som vi flaggade för i anslutning till Q4-rapporten 2022 estimerades EBITDA-marginalen understiga vad bolaget uppvisade under Q4-22 (12,2 %) givet säsongsvariationen samt de ökade kostnaderna som implementeringen av de nyligen vunna prenumerationsaffärerna gav upphov till. Utfallet om 5,9 %, motsvarande ett EBITDA-resultat om 8,5 MSEK, var däremot lägre än estimerat (12,6 MSEK och 8,2 %), och är en effekt av en lägre uppvisad nettoomsättning och bruttomarginal än väntat. Rörelsekostnaderna (SG&A) uppgick till 52,4 MSEK under Q1-23, vilket motsvarar en andel av nettoomsättningen om 36,3 %, en marginell ökning Q-Q (35,8 %), primärt förklarat av en lägre nettoomsättning Q-Q då rörelsekostnader under kvartalet annars var i linje med föregående kvartal. Vi noterar även att personalkostnaderna har ökat ”på bekostnad” av övriga externa kostnader, drivet av att konsulter har övergått till en fast anställning, vilket vi kommer att justera för i en kommande analysuppdatering. Analyst Group estimerar att EBITDA-marginalen kommer att återhämtas under resterande kvartal under år 2023, däremot guidade bolaget att de höga implementationskostnaderna även kommer att fortgå under det andra kvartalet, varför Analyst Group bedömer att medan EBITDA-marginalen å ena sidan förväntas bli högre än under Q1-23, estimeras nu å andra sidan en lägre EBITDA-marginal under Q2-23 än tidigare. Vidare bedöms vunna volymaffärer få en negativ effekt på EBITDA-marginalen som sådan givet en mer pressad bruttomarginal, å andra sidan stärka EBITDA-resultatet genom ökad försäljning.

Större hårdvaruinköp och tilläggsköpeskillingar medförde en minskad kassa

Vid utgången av Q1-23 uppgick kassan till 35,2 MSEK, motsvarande en minskning om -11,5 MSEK, primärt härlett av ökade hårdvaruinköp för leverans av pågående direktaffärer samt tilläggsköpeskillingar till Qlosr SBL och RG19 om -10,7 MSEK. Det fria kassaflödet uppgick till -9,9 MSEK, vilket står i kontrast till år 2022 då Qlosr genererade ca 12,3 MSEK/kvartal i genomsnitt i fritt kassaflöde, men som under Q1-23 påverkades av ett högre rörelsekapital. Vidare ökade de räntebärande skulderna med 7,4 MSEK, vilket tillsammans med en minskad kassa, har ökat nettoskulden under kvartalet, vilket Analyst Group ser som en negativ datapunkt från Q1-rapporten, då vi vill se en minskad skuldsättning över tid, dels givet den stigande räntemiljön, dels för att möjliggöra för bolaget bättre förutsättningar att minska skuldfinansieringen vid potentiella framtida förvärv. Då fler tilläggsköpeskillingar är att vänta även framöver, ställer det krav på att Qlosr fortsätter att leverera god kassaflödesgenerering kommande kvartal, likt såsom bolaget gjorde under år 2022, för att inte kassan ska belastas även framgent. Analyst Group är dock medvetna om att kvartalet präglades av stora hårdvaruinköp och av större implementeringskostnader relaterat till vunna prenumerationsavtal och bedömer att Qlosr kan återuppta den goda trenden i det fria kassaflöde som bolaget uppvisade under år 2022 under kommande kvartal.

Sammanfattningsvis anser Analyst Group att även om Qlosr uppvisade en nettoomsättning och ett EBITDA-resultat under vår prognos, har bolaget inlett år 2023 positivt genom större vunna affärer och ett ökat avtalsvärde, vilket talar för att starkare kvartal står tillmötes. Vi ser inga behov av att göra några större förändringar avseende nettoomsättningen givet det ökade avtalsvärdet, däremot kan vi komma att göra mindre revideringar vad gäller EBITDA-resultatet, tillika EBITDA-marginalen.

Vi kommer att återkomma med en uppdaterad analys av Qlosr.