First Venture (”First Venture” eller ”bolaget”) publicerade den 22 augusti 2024 bolagets delårsrapport för det andra kvartalet av 2024. Vi delar våra tankar om rapporten nedan:

- Ökat substansvärde under det andra kvartalet

- Fortsatt begränsat utrymme för ytterligare investeringar

- Humble Group lämnade en stabil rapport för det andra kvartalet

- Förbättrad Risk-Reward givet ökad substansrabatt

Ökat substansvärde och ökad substansrabatt förbättrar risk/reward ytterligare

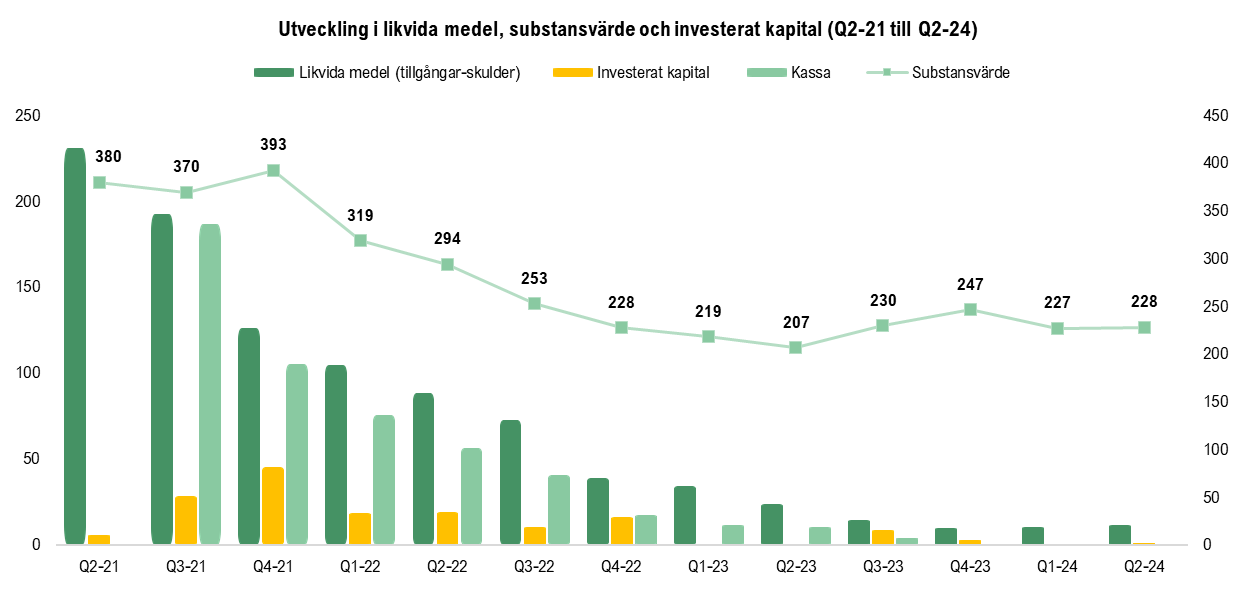

First Venture redovisade ett substansvärde om 228,5 MSEK vid utgången av Q2-24, motsvarande en ökning om 0,5 % mot föregående kvartal, samtidigt som First North ökade med 1,9 % under samma period, och sett till utvecklingen Y-Y så ökade First Ventures substansvärde med 10,4 %, vilket vid utgången av Q2-24 motsvarar ett substansvärde per aktie om 6,1 kr. Samtidigt minskade First Ventures egen aktiekurs med 27,1 % under kvartalet, vilket således medförde att substansrabatten ökade kraftigt från 48 % till ca 62 % vid utgången av Q2-24. I tidigare uppdateringar avseende First Venture har vi poängterat att den höga substansrabatten bjuder in till ett intressant investeringstillfälle och substansrabatten om 62 % vid utgången av Q2-24 är rekordhög sedan noteringen år 2021, varför vi anser att risk/reward har förbättrats ytterligare, givet att bolagets substansvärde fortsätter att utvecklas stabilt.

Det ökade substansvärdet i kvartalet är främst hänförligt till en kursuppgång om 42 % i det noterade innehavet Sprint Bioscience, vilka bl.a. meddelade positiva prekliniska resultat i bolagets onkologiprogram riktat mot TREX1 som visade att behandling med bolagets TREX1-hämmande substanser ger förbättrat immunsvar och minskad tumörtillväxt. Däremot minskade aktiekursen i Kiliaro med 39 %, bl.a. efter att innehavet genomfört en företrädesemission och lämnat en kvartalsrapport för det första kvartalet som inte levde upp till marknadens förväntningar.

Mindre genomförda avyttringar för att stärka likviditeten

Vid utgången av Q1-24 hade First Venture likvida tillgångar (tillgångar/skulder) om 11,6 MSEK, varav kassan utgjorde 0,5 MSEK, mot jämförbart kvartal föregående år har de likvida tillgångarna minskat med ca -12,5 MSEK. Under det andra kvartalet har First Venture gjort mindre avyttringar, vilket främst antas vara hänförligt till bolagets största innehav Humble Group, där ägarandelen har minskat från 0,98 % till 0,87 %, vilket antas ha varit nödvändigt för att täcka de löpande kostnaderna givet First Ventures kassa. Som ett investmentbolag av First Ventures karaktär, kan kassan stärkas (exkl. skuldfinansiering) antingen genom att First Venture gör en Exit, erhåller utdelning från portföljbolagen eller reser kapital via aktiemarknaden. Givet Bolagets nuvarande nettotillgångar (ca 11,6 MSEK) och en antagen burn rate om ca 1 MSEK/månad, går det inte att utesluta att First Venture antingen kommer att behöva avyttra/minska andelar i befintliga innehav eller resa nytt kapital under kommande tolv månader för att delvis finansiera rörelsen, delvis möjliggöra antingen större investering (5-15 MSEK) eller mindre följdinvesteringar, i syfte att tillvarata på det rådande marknadsklimatet som bjuder in till lägre värderingsmultiplar vid förvärv.

First Venture har under Q2-24 genomfört fyra mindre följdinvesteringar i befintliga innehav motsvarande 1,3 MSEK, vilket avser CombiQ, Knodd Vård, Lyckegård och OneTwo Analytics. Rune Nordlander uppger i VD-ordet att flera av portföljbolagen är nära eller har uppnått positivt kassaflöde, vilket minskar sannolikheten för ytterligare kapitalanskaffningar framgent. Ett exempel är innehavet Lyckegård, vilka har renodlat verksamheten mot bevattning och numera består av tre dotterbolaget med en lång historik av lönsam tillväxt. Genom företrädesemission i maj år 2024, i vilken First Venture tecknade för 0,2 MSEK, har även skuldsättningen minskat och med en god finansiell ställning är innehavet nu redo för accelererade tillväxtsatsningar.

Humble fortsätter på inslagen väg med tillväxt och förbättrad lönsamhet

First Ventures största innehav, Humble Group, utvecklades relativt oförändrat under det andra kvartalet 2024, där aktiens utveckling under perioden summeras till ca 6 %. Bolagets Q2-rapport som publicerades i slutet av juli visade på fortsatta framsteg avseende tillväxt och lönsamhetsförbättringar. Omsättningen i kvartalet uppgick till ca 1,86 mdSEK, motsvarande en organisk tillväxt om 9 % jämfört med Q2-23, där försäljningen påverkades positivt om 3 % genom att påsken i år låg under det första kvartalet. Försäljningen påverkades delvis negativt av en svag konsument men enligt bolaget kunde en återhämtning ses under andra halvan av juni, vilket bl.a. antas vara hänförligt till genomförda räntesänkningar. Den internationella expansionen fortsätter att vara framgångsrik och försäljningen på internationella marknader växte med 17 % under kvartalet.

Under andra kvartalet fortsatte bruttomarginalen att stärkas, uppgående till 31,5 % jämfört med 29,3 % under samma kvartal föregående år. Utvecklingen skedde trots att fraktpriserna på leveranser från Asien steg under det första halvåret, vilket ytterligare understryker att bolagets arbete att stärka bruttomarginalen bär frukt. Vidare uppgick det justerade EBITA-resultatet till 141 MSEK (120), motsvarande en marginal om 7,6 %, således en förbättring jämfört med Q2-23 då marginalen uppgick till 7 %. Genom omsättningstillväxten i kombination med marginalexpansion växte det justerade EBITA-resultatet med 18 %.

Sammantaget anser Analyst Group att Humble Group levererade en stabil rapport med fortsatt god organisk tillväxt och förbättrad lönsamhet. Vid utgången av Q2-24 utgjorde Humble 16,9 % av First Ventures substansvärde.

Stark underliggande utveckling under Q2-24 för Lyckegård

Lyckegård, vilka som nämnt har renodlat verksamheten mot bevattning och därmed har avyttrat affärsområdet Soil & Seed som historiskt har bidragit med negativa kassaflöden, lämnade nyligen en rapport för det andra kvartalet som visade en stark fundamental utveckling av den operativa verksamheten. Segmentet lantbruksbevattning uppskattades växa med ca 30 % och försäljningen inom bevattning av golfbanor och golfbaneutrustning, där Lyckegård är den ledande leverantören i Sverige, med 18 %, vilket påvisar en stark underliggande tillväxt. Därtill uppgick EBITDA-marginalen, rensat för omstruktureringskostnader efter försäljningen av Soil & Seed, vilka antas vara av engångskaraktär, till 17,5 % i det säsongsmässigt starkaste kvartalet. Samtidigt har balansräkningen stärkts genom en företrädesemission, i vilken First Venture som tidigare nämnt deltog i, vilket förväntas kunna medföra accelererade tillväxtsatsningar framgent.

Samtidigt har Lyckegårds aktie per börsstängningen den 21:a augusti sjunkit med ca 48 % YTD, trots en god fundamental utveckling och förväntade växande positiva kassaflöden framgent, vilket medför att Analyst Group ser nuvarande värdering i Lyckegård som attraktiv med en betydande uppsida i aktien.

Sprint Bioscience visade positiva prekliniska resultat

First Ventures näst största noterade innehav, Sprint Bioscience, utvecklades starkt under kvartalet, bl.a. efter nyheten om positiva prekliniska resultat i bolagets onkologiprogram riktat mot TREX1 som visade att behandling med bolagets TREX1-hämmande substanser ger förbättrat immunsvar och minskad tumörtillväxt, vilket fick aktien att lyfta ca 23 % under handelsdagen då nyheten publicerades.

Sprint Bioscience lämnade även rapport för det första kvartalet den 8:e maj, vilken visade en nettoomsättning som uppgick till 17,9 MSEK och ett rörelseresultat om -3,7 MSEK, jämfört med 0 MSEK respektive -12,3 MSEK under samma period föregående år. Sammantaget steg Sprint Bioscience aktie med ca 42 % under det andra kvartalet.

Fortsatt attraktiv substansrabatt

Sammanfattningsvis ökade First Ventures substansvärde under det andra kvartalet, samtidigt som aktiekursen sjönk och medförde således att substansrabatten ökade till rekordnivåer om 62 %. Som jämförelse så värderades bolagets noterade portfölj till ca 65 MSEK vid utgången av Q2-24, motsvarande 86 % av bolagets Market Cap, om bolagets likvida tillgångar adderas uppgår samma siffra till 102 %. Detta innebär att investerare får hela First Ventures onoterade portfölj ”gratis” genom att investera i bolaget givet nuvarande substansrabatt, vilken First Venture värderar till 152 MSEK. Givet detta anser Analyst Group fortsatt att First Venture erbjuder en attraktiv risk/reward till nuvarande aktiekurs, vilken ytterligare har förbättrats i och med den senaste nedgången av aktiekursen.

Vi kommer att återkomma med en uppdaterad aktieanalys av First Venture.