EcoRub (”EcoRub” eller ”bolaget”) publicerade den 28 augusti 2024 bolagets delårsrapport för det andra kvartalet år 2024. Följande är vår uppföljning av rapport såväl som vår kommentar på de senaste operativa uppdateringarna.

Rekordhög omsättning – nettoomsättningen uppgick till 3,5 MSEK

Under det andra kvartalet 2024 uppgick EcoRubs nettoomsättning till 3,5 MSEK (3,0), vilket motsvarar en tillväxt om 44 % Q-Q och 15 % Y-Y. Det ska därutöver lyftas fram att kvartalets nettoomsättning är den högsta uppmätta nettoomsättningen för ett enskilt kvartal till dags dato och där den omsättningstillväxten i synnerhet kan förklaras av prishöjningar och ökade volymer från bolagets befintliga kunder, såsom samarbeten med bland annat Svensk Däckåtervinning (SDAB) och Granngården, för att nämna några. I delårsrapporten lyfter EcoRubs VD, Anders Färnlöf, fram att EcoRubs strategiska fokuseringar har börjat bära frukt, där prishöjningar och ökade volymer har bidragit till tillväxten under kvartalet. Därutöver har bolaget fortsatt materialutvärderingar med potentiella kunder och klarat bland annat grundläggande material- och produktivitetstesterna av ett material för Volkswagengruppen i Tjeckien, vilket tillsammans med framgångsrika materialutvärderingsprojekt hos nordiska bolag bäddar för ökade volymer framgent.

Under kvartalet har EcoRub även erhållit två orders, där den ena ordern har erhållits via samarbetet med den globala koncernen KraussMaffei, vilka har lagt en uppföljningsorder på EcoRubs material för 3D-print, EcoAdd, med ett värde om 0,25 MSEK. Därutöver har EcoRub även erhållit en order från Northvolt under kvartalet, där Northvolt har lagt en order på EcoRubs industrimattor, med ett värde om 0,1 MSEK. Trots att ordervärdet är relativt lågt anser Analyst Group att dessa orders utgör en kvalitetsstämpel och validerar EcoRubs kvalité, vilket förväntas lägga grunden för ökade volymer framgent.

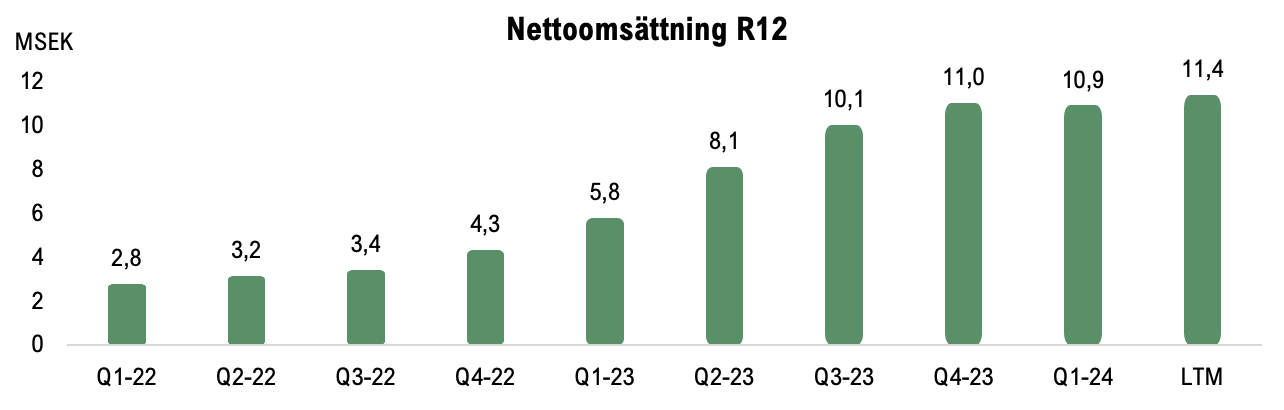

Med H1-24 avklarat visar EcoRub på fortsatt starkt momentum och en fortsatt positiv nettoomsättningstillväxt. Framgent ser Analyst Group att möjligheterna för EcoRub att leverera en hög tillväxt under kommande år som goda, dels till följd av framgångsrika materialutvärderingsprojekt, vilket förväntas ligga till grund för ökade volymer och försäljning. Nettoomsättningen LTM uppgår till 11,4 MSEK, vilket kan jämföras med nettoomsättning per rullande 12-månader vid samma tidpunkt föregående år (Q1-23) om 8,1 MSEK.

Nettoomsättning per LTM-basis, Q1-22 – Q2-24.

Förbättrat brutto- och rörelseresultatet under kvartalet

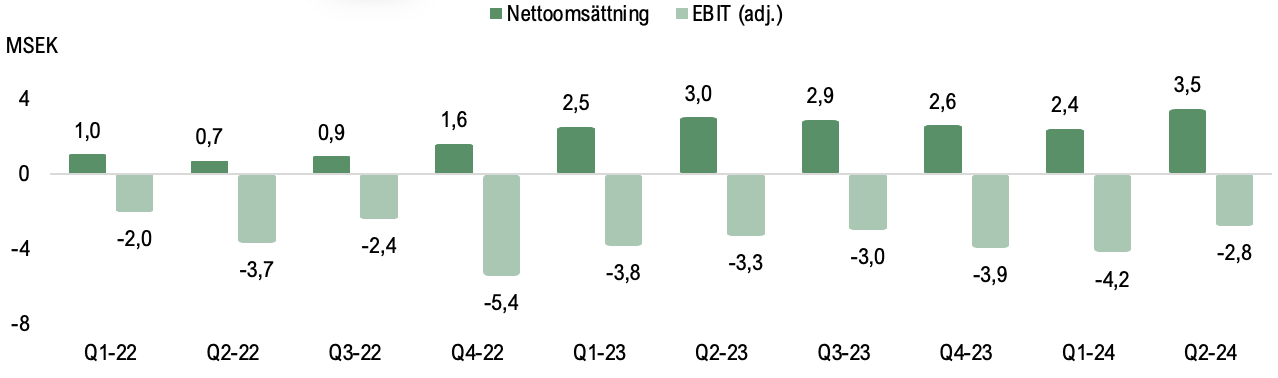

Utöver en omsättningsökning under kvartalet har EcoRub även minskat kostnadskostymen och har genom strikt kostnadskontroll förbättrat rörelseresultat avsevärt. Under det andra kvartalet 2024 uppgick EcoRubs totala rörelsekostnader (inkl. COGS, exkl. avskrivningar) till cirka 4,9 MSEK, vilket kan jämföras mot dels föregående kvartal om 5,8 MSEK och motsvarande period föregående år om 5,5 MSEK. Därmed har de totala rörelsekostnaderna minskat med 11 % Y-Y och 16 % Q-Q, vilket antas vara ett resultat av det tidigare initierade arbetet om att fokusera verksamhet, där bland annat prishöjningar förväntas ha bidragit till att bruttomarginalen (adj.) uppgick till 78 %, vilket är den högsta uppmäta för ett enskilt kvartal och kan jämföras med 45 % under föregående kvartal eller 67 % motsvarande period föregående år.

Det ska samtidigt tilläggas att EcoRub fortsatt befinner sig i en expansiv fas, där bolaget har utökat maskinparken och driver flertalet materialutvärderingsprojekt med potentiella kunder. Trots detta, har EcoRub förbättrat EBITDA-resultatet (exklusive aktiverat arbete och övriga intäkter) med 43 % Y-Y. Rörelseresultatet före avskrivningar på EBITDA-nivå (exklusive aktiverat arbete och övriga intäkter) uppgick till ca -1,4 MSEK, vilket kan jämföras med -2,5 MSEK under motsvarande period föregående år och -3,3 MSEK under föregående kvartal. Sett till rörelseresultatet på EBIT-nivå (adj.), så uppgick det till -2,8 MSEK (-3,3) under andra kvartalet 2024 och motsvarande därmed en förbättring om 16 % Y-Y och 33 % Q-Q.

Nettoomsättning och EBIT (adj.) per kvartal, Q1-22 – Q2-24.

Finansiell ställning – stärker kassan efter kvartalets utgång

Vid utgången av Q2-24 uppgick EcoRubs kassa till cirka 2,2 MSEK, vilket kan jämföras med cirka 1,1 MSEK vid utgången av föregående kvartal (Q1-24) och motsvarar därmed en ökning om cirka 1 MSEK. Ökningen av kassan härleds till att EcoRub har stärkt kassan genom teckningsoptioner av serie TO6 under kvartalet, vilken tecknades till en nyttjandegrad om ca 90,4 %. Därmed nyttjades totalt 44 659 760 teckningsoptioner, vilket innebär att antalet aktier ökade med totalt 44 659 760 aktier, och EcoRub tillfördes totalt 4,9 MSEK före emissionskostnader om cirka 0,1 MSEK.

Sammanfattningsvis anser Analyst Group att EcoRub har redovisat ett starkt andra kvartal och utgör en stark bekräftelse av att fokuseringen av verksamheten har burit frukt. EcoRub uppvisar det starkaste kvartalet hittills sett till omsättningen, samtidigt som bolaget framgångsrikt har verkat med en god kostnadskontroll, vilket har stärkt bruttomarginalen och förbättrat rörelseresultatet. Därutöver har materialutvärderingsprojekt fortsatt drivits under kvartalet, där bolaget har gjort framsteg med både utförda test i Tjeckien med Volkswagengruppen och med nordiska bolag, vilket bäddar för ökade volymer framgent. Analyst Group anser att EcoRub har stärkt bolagets position för att leverera ett genombrottsår, där strategiskt viktiga samarbetspartners är knutna och materialutvärderingsprojekt närmar sig kommersiella avtal, men vi upprepar samtidigt vikten av att bolaget fortsätter leverera nya kommersiella avtal, strategiska avtal, samt avtal om större volymer för att affärsverksamheten ska bli lönsam på sikt. Dock besitter EcoRub en god position med materialutvärderingsprojekt och en växande pipeline som har hög potential, vilket sammantaget bäddar för en bredare kommersialisering och lönsam tillväxt framgent.

Vi kommer att återkomma med en uppdaterad aktieanalys av EcoRub.