Blick Global publicerade den 27 april år 2023 bolagets delårsrapport för det första kvartalet 2023. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgår till 7,1 MSEK – dubblerar omsättning Y-Y

- Dotterbolag OMI har dragits med förseningar

- EBITDA-resultat uppgår till -0,1 MSEK

- Stärkt balansräkning

Nettoomsättningen uppgick till 7,1 MSEK under det första kvartalet 2023

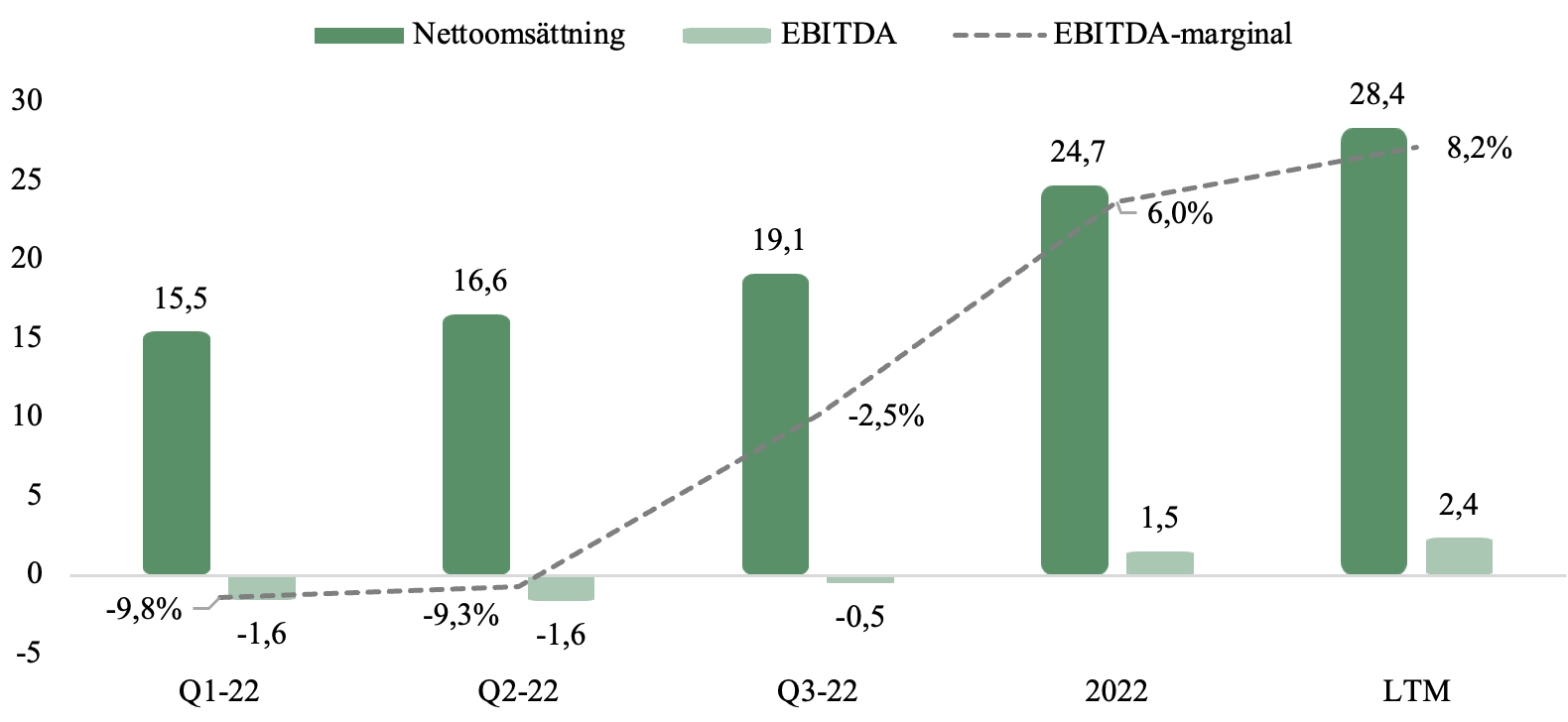

Blick Global redovisade under det första kvartalet 2023 en nettoomsättning uppgående till 7,1 MSEK (3,4), motsvarande en tillväxt om 107 % mot jämförbart kvartal år 2022. Föregående kvartal (Q4-22) uppgick nettoomsättningen till 9,1 MSEK, vilket motsvarar en minskning om -23 % Q-Q. Trots att nettoomsättningen dubbleras Y-Y bör det, likt tidigare kommenterat, tillägas att Brand Legends tillträdes i maj månad 2022 och antas stå för en betydande del av intäktsökningen Y-Y, varför jämförelsen inte blir helt rättvisande. Dock ägde Fotbolls-VM 2022 rum under Q4-22, som innebar en signifikant ökad marknadsaktivet och följaktligen bidrog till en betydande intäktsökning för Blick Global under Q4-22, vilket är en förklarande faktor till en negativ tillväxt Q-Q. Analyst Group antog att kunder skulle bibehålla en hög marknadsaktivitet efter Fotbolls-VM 2022 och genom det behålla nytillkomna kunder, vilket till viss del har varit fallet då omsättning kan jämföras med Q2- och Q3-22, vilka uppgick till 5,6 MSEK respektive 6,5 MSEK. Erik Ahlberg, VD för Blick Global, uppger att bolaget upplever en mer avvaktande hållning från kunder under kvartalets sista månad men uppges samtidigt besitta en breddare kundbas efter Fotbolls-VM 2022. De större europeiska ligorna samt Champions League går in i sitt slutskede under kvartalet och avslutas i slutet av maj och/eller början av juni, där Champions League-finalen är i regel det mest aktiva evenemanget inom betting. Nettoomsättning för Blick Global uppgår till 28 MSEK LTM, vilket kan jämföras med helåret 2022 och 2021, uppgående till 24,7 MSEK respektive 16,5 MSEK.

Dotterbolaget OMI drogs med förseningar under Q1-23

Mindre positivt att urskilja ur rapporten är att koncernens dotterbolag OMI Gaming drogs med förseningar av leverans för det första spelet av fyra under första kvartalet, vilket bidrog till ökade kostnader och antas fördröja intäktsföringen. Det positiva är att OMI nu uppges har levererat första spelet och spelstudion har nu inlett arbetet med det andra spelet, vilket förväntas kunna levereras snabbare i och med att man har förkortat ned ledtider efter arbetet med det första spelet. OMI har ett avtal med en av de största distributörerna inom online-spel och ersättningsmodellen består av fast ersättning för spelutveckling samt rörlig ersättning baserat på prestation. Avtalet möjliggör lansering av de utvecklade spelen och OMI förväntas inom kort kunna lansera det första av fyra spel, vilket möjliggör för OMI att bli inkomstgenererande under år 2023.

EBITDA-resultat uppgick till -0,1 MSEK under årets första kvartal

EBITDA-resultatet uppgick under det första kvartalet 2023 till -0,1 MSEK, vilket är en försämring mot föregående kvartal (1,2), men avser en förbättring i jämförelse med motsvarande period föregående år (-1,0). EBITDA-marginalen uppgick till –2 % (-29 %) under det första kvartalet. Sett till bolagets totala rörelsekostnader uppgick dessa till 7,2 MSEK, vilket kan jämföras mot föregående kvartal om 8,1 MSEK, motsvarande en minskning om ca 1,3 MSEK i absoluta tal, dock i relation mot omsättning så har kostnaderna ökat. Övriga externa kostnader uppgick till 6,2 MSEK och avser den betydligt största kostnadsposten för koncernen, vilka har minskat med ca 0,5 MSEK Q-Q. Blick Global uppges dras med ökade kostnader i samband med förseningen av det första spelet inom dotterbolaget OMI och antas besitta en större kostnadskostym efter den höga marknadsaktivitet under Q4-22. EBIT-resultatet uppgår till ca -1,2 MSEK (-1,9 MSEK), vilket kan jämföras med 0,1 MSEK under föregående kvartal (Q4-22). Blick Global minskar förlusten Y-Y, men kvartalet är det första med minus resultat på EBITDA-nivå sedan förvärvet av Brand Legends. LTM uppgår EBITDA-resultatet till 2,4 MSEK, med en EBITDA-marginal om 8,2 %, vilket kan jämföras med helåret 2022 om 1,5 MSEK och en EBITDA-marginal om 6 %. I grafen nedan illustreras nettoomsättning, EBITDA och EBITDA-marginalen på LTM-basis.

Emissionerna stärkte balansräkningen

Vid utgången av Q1-23 uppgick kassan till 1,2 MSEK, vilket kan jämföras mot föregående kvartal då kassan uppgick till 3,0 MSEK, motsvarande en minskning om ca 1,8 MSEK. Under första kvartalet har stort fokus för Blick Global varit på att slutföra förvärvet av Brand Legends där bolaget genomförde en företrädesemission och en riktad emission. Likt tidigare kommunicerat tillförde emissionerna 19,3 MSEK före emissionskostnader och Blick Global minskade därmed bolagets kortfristiga skulder under kvartalet genom att betalningen av resterande köpeskilling av Brand Legends (15 MSEK) och reglering av brygglånet (0,7 MSEK). Blick Global har därmed under kvartalet stärkt sin balansräkning där övriga skulder har minskat från 20,8 MSEK vid utgången av Q4-22, till 4,2 MSEK vid utgången av Q1-22.

Sammantaget har Blick Global bibehållit en hög aktivitet under årets första kvartal trots en något avvaktande hållning från kunder under kvartalets sista månad. Blick Global har breddat kundbasen från Fotbolls-VM och i kombination med att de europiska ligorna går in i sitt slutskede med Champions League-final under det andra kvartalet förväntas Blick Global bibehålla en hög marknadsaktivitet framåt. Därtill har Blick Global utökat fokuset på korsförsäljning inom koncernen, samt så närmar sig dotterbolaget OMI att bli intäktsgenerande och har under andra kvartalet påbörjat utvecklingen av det andra spelet av fyra. Däremot resulterade det första kvartalet i en EBITDA-förlust och Blick Global behöver fortsätta skala upp intäkterna och upprätthålla god kostnadskontroll för att uppvisa lönsam tillväxt.

Vi kommer att återkomma med en uppdaterad aktieanalys av Blick Global.