Greater Than AB (”Greater Than” eller ”Bolaget”) publicerar imorgon den 21 februari 2019 sin delårsrapport för fjärde kvartal 2018. Nedan framgår våra tankar inför rapporten.

Kan omsättningen stiga för åttonde kvartalet i rad?

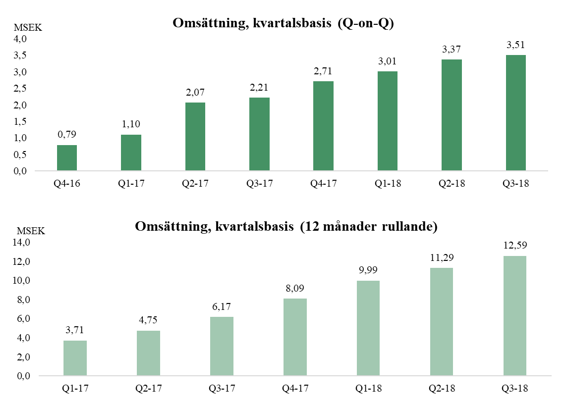

De senaste sju kvartalet har Greater Than ökat sin omsättning, där omsättningen under Q3-18 uppgick till ca 3,5 MSEK, att jämföra med 3,4 MSEK Q2-18 och 3,0 MSEK Q1-18. Intäktsmodellen som baseras på repetitiva intäkter, vilka ökar när fler slutanvändare adderas till plattformen, är vad som möjliggör en sådan linjär utveckling.

Det återstår att se om Greater Than kan fortsätta öka omsättningen, och således bygga vidare på trenden för åttonde kvartalet i rad

I vanlig ordning kommer vi även att bevaka vad Greater Thans kassa och vad den uppgick till vid utgången av december, och således vad kapitalförbrukningen (burn rate) varit under senaste kvartalet (Q4-18). Vid utgången av september (senast rapporterad period) uppgick kassan till ca 6,5 MSEK, att jämföra med ca 9,6 MSEK vid utgången av juni. Bolagets burn rate senaste tre rapporterade månaderna är således ca 1 MSEK/månad, att jämföra med tidigare genomsnitt om nära 2 MSEK. En förklaring till den lägre kapitalförbrukningen är framförallt en fortsatt ökad försäljning och lägre kostnadsmassa. Under januari 2019 genomförde Greater Than en företrädesemission som tillförde Bolaget ca 25 MSEK före emissionskostnader. Den finansiella ställning är således stark, men då Greater Than ännu inte är lönsamma är det viktigt att fortsatt bevaka hur kostnadsmassan utvecklas från kvartal till kvartal.

I samband med delårsrapporten kommer vi inom kort att återkomma med en uppdaterad aktieanalys av Greater Than.