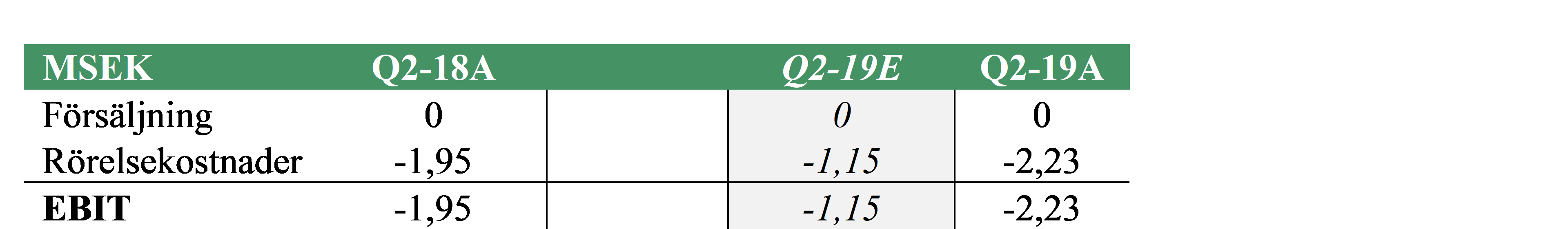

I rapporten noteras inga väsentliga överraskningar, även om rörelseresultatet var cirka 1 MSEK lägre än estimerat som följd av något högre övriga externa kostnader. Kostnadsökningen i jämförelse med det första kvartalet bedöms bero på utgifter relaterade till godkännandeprocessen för Dexa ODF i EU och USA.

Under det andra kvartalet har AcuCort valt Öhrlings PricewaterhouseCoopers AB som revisionsbolag, vilket har inneburit förändringar i den historiska redovisningen av immateriella tillgångar för åren 2012 och 2013. Detta har emellertid inte fått några konsekvenser för bolagets rörelse, resultat eller kassaflöde. Framgent kommer AcuCort redovisa aktiverat arbete för egen räkning uppdelat på varje kvartal, istället för enbart i det fjärde kvartalet som tidigare varit fallet.

I VD-ordet från Mats Lindfors framgår det att Bolaget har gjort fortsatta framsteg. AcuCorts regulatoriska partner, Sofus ProPharma, arbetar intensivt med sammanställningen av ansökan för godkännande av Dexa ODF i EU. Vidare har Bolaget fått klartecken att påbörja den andra bioekvivalensstudien i USA som kommer ske med icke-fastande deltagare, detta efter ett positivt resultat från den första studien. Lindfors kommenterar också beskedet från det europeiska patentverket att godkänna patentansökan för ”Dexamethasone ODF” och menar att patentet stärker Bolagets förhandlingsposition i diskussioner med potentiella kommersiella partners.

Vid en extra bolagsstämma i juni gavs styrelsen bemyndigande att besluta om nyemission vid ett eller flera tillfällen innan nästa årsstämma. AcuCort förväntas genomföra en nyemission under det andra halvåret 2019, i syfte att finansiera den fortsatta processen att nå kommersialisering. Med utgångspunkt i att Bolagets kostnader fortlöper i ungefär samma takt som under det första halvåret kommer ett kapitaltillskott vara nödvändigt innan årsskiftet. Dagens rapport innehöll däremot inte vidare information om när nyemissionen väntas presenteras.

Rörelseresultatet för det andra kvartalet blev -2,2 MSEK, vilket var lägre än väntat som följd av högre övriga externa kostnader. Detta kan jämföras med -1,4 MSEK under första kvartalet (Q1-19). En möjlig förklaring till de högre kostnaderna är en intensifiering av processerna kring läkemedelsgodkännande, vilket bl.a. medför kostnader för konsulter m.m. Analyst Group kommer inför analysuppdateringen undersöka detta vidare.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys