Umida är en företags- och varumärkesgrupp som är verksamma inom dryckesbranschen, där Bolaget utvecklar, marknadsför och säljer dryckesprodukter med och utan alkohol via egna eller externa varumärken. Umida besitter tre affärsområden: Umida Brands, Brands for Fans, och Umida Partners, varav Umida Brands och Brands for Fans idag utgör den huvudsakliga verksamheten. Försäljning av dryckesprodukter sker till dagligvaruhandeln/grossist, systembolaget och export. Umida är noterat på Spotlight Stock Market sedan år 2011.

Pressmeddelanden

Stärk långsiktig potential genom framstående marknadsposition

Umida är en företags- och varumärkesgrupp som utvecklar, marknadsför och säljer drycker med och utan alkohol genom egna och externa varumärken. Historiskt har Systembolaget utgjort Umidas största försäljningskanal, men genom förvärvet av Ekobryggeriet, med en marknadsledande position inom premiumtonic, samt en framgångsrik lansering av Jolucas funktionsdrycker under H2-24 har Bolaget uppvisat en ökad försäljning av drycker inom dagligvaruhandeln, samt bevisat Bolagets förmåga att utveckla egna varumärken. Detta, i kombination med ett högt fokus på egna varumärken och ökade bruttomarginaler, förväntas Umida uppvisa stigande lönsamhet samt tillväxt under kommande år. För år 2025 estimeras ett EBITDA-resultat om 15 MSEK och baserat på en antagen EV/EBITDA-multipel om 11,5x härleds ett potentiellt nuvärde om 3,8 kr (3,8) per aktie i ett Base scenario.

- Omsättningstillväxt om 37 % Y-Y

Under Q1-25 uppvisade Umida en tillväxt om 37 % Y-Y, då nettoomsättning (exklusive punktskatter) uppgick till 18 MSEK (13). Det första kvartalet utgör ett säsongsmässigt svagt kvartal, i synnerhet för alkoholförsäljning, vilket förklarar en sekventiell minskning. Intäktsökningen Y-Y drivs primärt av Jolucas funktionsdrycker samt Ekobryggeriet. Ekobryggeriet växte med 27 % Y-Y, drivet av vunna marknadsandelar inom segmentet för premiumtonics samt lanseringen av Ekobryggeriets ekologiska gin med citronsmak under Q1 2025. Under kvartalet har Umida meddelat att Joluca ytterligare breddat sortimentet genom nya centrala listningar inom dagligvaru- och servicehandeln, där de nya dryckerna utgjordes av två energidrycker med 180 mg koffein och tre koffeinfria vitamindrycker, varav utrullningarna av dryckerna delvis förväntas ha stärkt intäktsföringen under kvartalet.

- Uppvisar god lönsamhet under H2-24

Umida fortsätter att stärka marginalerna – bruttomarginalen uppgick till 40 % under Q1-25, vilket motsvarar en förbättring om 10 procentenheter Y-Y. Marginalökningen påvisar marginalprofilen inom Joluca samt utgör en bekräftelse på det effektiviseringsarbete Umida har bedrivit, vilket initierades under år 2024. Genom solid kostnadskontroll under kvartalet uppgick rörelseresultatet, på EBITDA-nivå, till 1,3 MSEK (0,4), varav EBITDA-marginalen förbättrades från 3 % under motsvarande period föregående år till 7 % under Q1 2025 trots ett säsongsmässigt svagt kvartal.

- Stärker den långsiktiga potentialen

Efter kvartalets utgång har Umida aktualiserat förvärvs- och tillväxtstrategin genom förvärvet av THBC, vilket innebär ökad exponering mot DVH och stärker den långsiktiga potentialen. Umida har därmed förbättrat Bolagets position för att leverera ett starkt år 2025, samtidigt som Joluca breddar produktsortimentet och stärker marknadspositionen. Analyst väljer att upprepa värderingsintervallet i samtliga tre scenarion, där vi räknar med en fortsatt stark tillväxt och god marginalexpansion till följd av förbättrad produktmix och ökad exponering mot DVH.

9

Värdedrivare

4

Historisk lönsamhet

7

Ledning & Styrelse

7

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Framgångsrik lansering av Joluca resulterar i ett rekordår

Umida är en företags- och varumärkesgrupp som utvecklar, marknadsför och säljer drycker med och utan alkohol genom egna och externa varumärken. Historiskt har Systembolaget utgjort Umidas största försäljningskanal, men genom förvärvet av Ekobryggeriet, med en marknadsledande position inom premiumtonic, samt en framgångsrik lansering av Jolucas funktionsdrycker under H2-24 estimeras Bolaget öka försäljningen av alkoholfria drycker inom dagligvaruhandeln, vilket H2-24 var ett tydligt kvitto på med hög tillväxt under lönsamhet. Detta, i kombination med en fortsatt renodling av verksamheten och ökad försäljning via egna varumärken, förväntas medföra att Umida uppnår högre bruttomarginaler och lönsam tillväxt under de kommande åren. För år 2025 estimeras ett EBITDA-resultat om 15 MSEK och baserat på en antagen EV/EBITDA-multipel om 11,5x, härleds ett potentiellt nuvärde om 3,8 kr (4,3) per aktie i ett Base scenario.

- Stark tillväxt under kvartalet

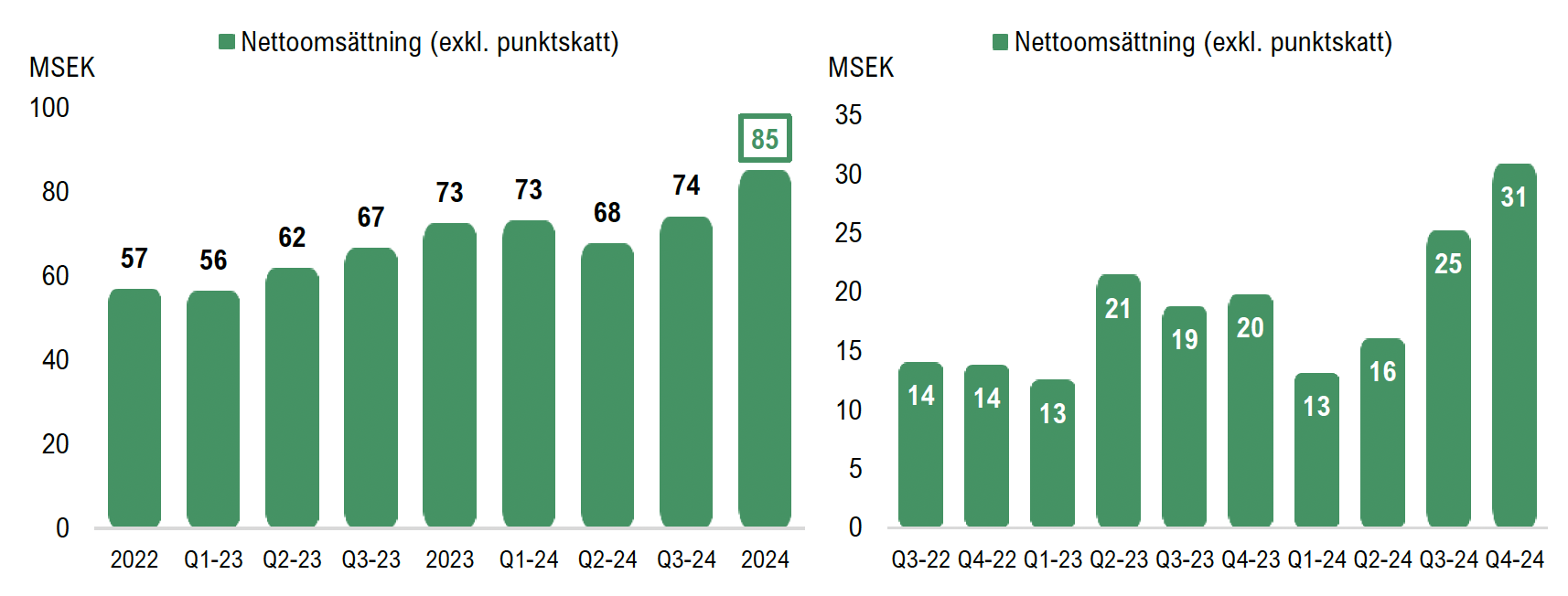

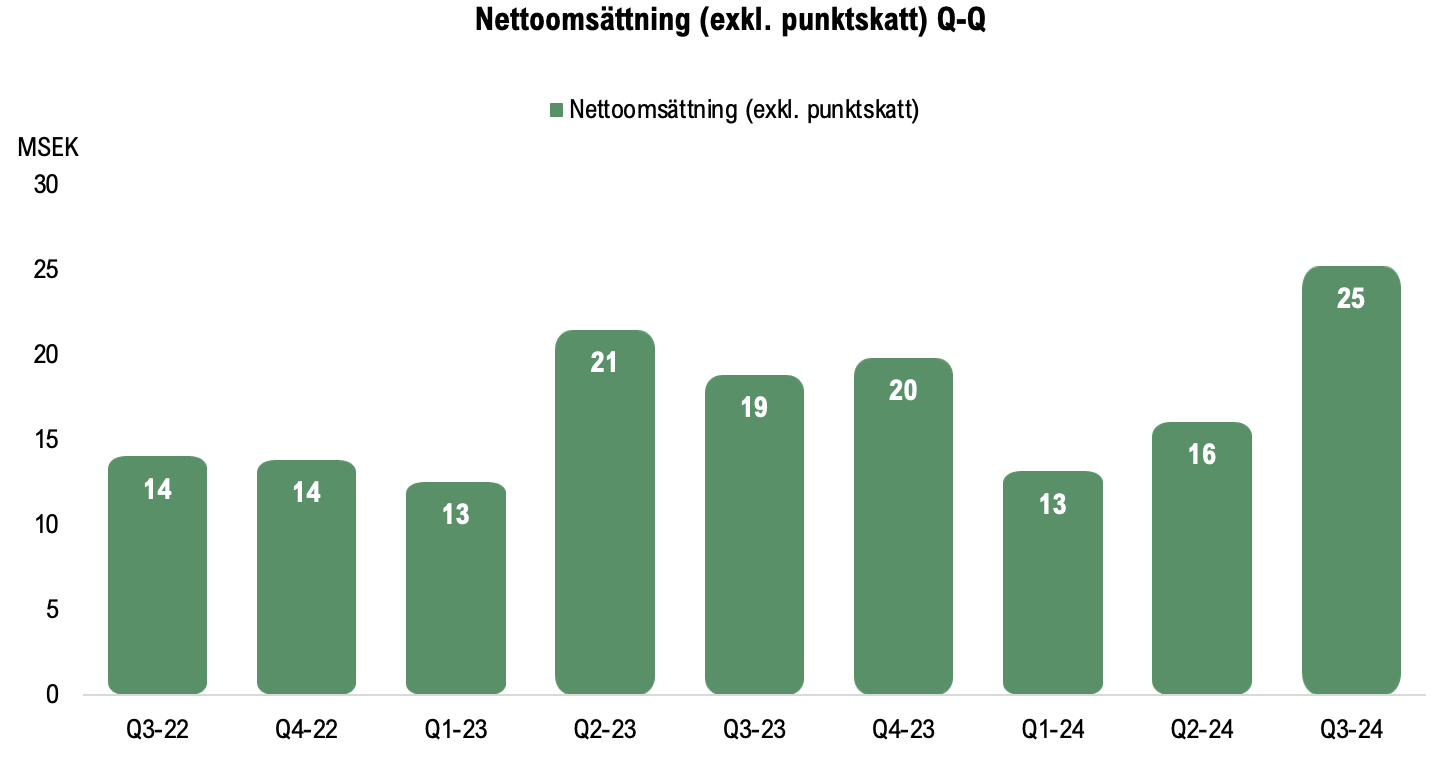

Umida levererade ett starkt fjärde kvartal, vilket visade på en tillväxt om 56 % Y-Y och 22 % Q-Q. Nettoomsättning (exkl. punktskatter) uppgick till 31 MSEK under Q4-24, drivet av den framgångsrika lanseringen av Joluca. Samtidigt utgör kvartalet ett säsongsmässigt starkt kvartal avseende alkoholförsäljning, där bland annat Vinfabriken Äppelglögg uppnådde bra försäljning och säkrade distribution på Systembolaget även för år 2025. För helåret 2024 uppgick omsättningen till 85 MSEK, vilket motsvarar en tillväxt om 17 %. Umida planerar flera produktlanseringar under år 2025, där bland annat ICA och Coop redan har bekräftat central listning av två nya smaker av Joluca till vecka 15, vilket förväntas bidra till fortsatt tillväxt.

- Uppvisar god lönsamhet under H2-24

Bruttomarginalen uppgick till cirka 35 % under Q4-24, vilket motsvarar en förbättring om 16 procentenheter Y-Y trots påverkan av engångskostnad. Rörelseresultatet (EBIT) uppgick till 2,5 MSEK trots nedskrivningar och destruktion av lager (2,3 MSEK) under kvartalet. Sedan lanseringen av Joluca har Umida påvisat god operationell lönsamhet, vilket blir tydligt sett till H2-24, där bruttomarginalen uppgick till 38 % (15 %). EBITDA-resultatet uppgick till 6,8 MSEK under H2-24, vilket motsvarar en EBITDA-marginal om 12 % och påvisar lönsamheten i affärsmodellen. För helåret 2024 uppgick EBITDA-resultatet till 5,2 MSEK, motsvarande en EBITDA-marginal om 6 %.

- Förlängd prognosperiod fram till år 2027

Analyst Group har förlängt prognosperioden till år 2027. Nettoomsättning estimeras uppgå till 133 MSEK år 2027, drivet av vunna marknadsandelar inom funktionsdryckesmarknaden och premiumtonics, samt fortsatta offertvinster och ökad distribution via Systembolaget. Baserat på att utrullningen av den nyligen lanserade smaken under vecka 4 från Joluca intäktsfördes under Q4-24, estimerar Analyst Group ett något svagare Q1-24 i relation till föregående kvartal, samtidigt som Q4-24 utgör ett säsongsmässigt starkt kvartal. Till följd av justeringar i våra estimat har vi valt att uppdatera vårt värderingsintervall i samtliga tre scenarier.

9

Värdedrivare

3

Historisk lönsamhet

7

Ledning & Styrelse

7

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Stärkta marginaler i spåren av Jolucas framgångsrika lansering

Umida är en företags- och varumärkesgrupp som utvecklar, marknadsför och säljer drycker med och utan alkohol genom egna och externa varumärken. Historiskt har Systembolaget utgjort Umidas största försäljningskanal, men genom förvärvet av Ekobryggeriet under år 2023, med en marknadsledande position inom premiumtonic, samt den framgångsrika lanseringen av Jolucas funktionsdrycker under Q3-24 estimeras Bolaget öka försäljningen av alkoholfria drycker inom dagligvaruhandeln, vilket Q3-rapporten var ett tydligt kvitto på. Detta, i kombination med en renodling av verksamheten och ökad försäljning via egna varumärken, förväntas medföra att Umida uppnår högre bruttomarginaler och lönsam tillväxt under de kommande åren. För år 2025 estimeras ett EBITDA-resultat om 18 MSEK och baserat på en antagen EV/EBITDA-multipel om 11,5x, härleds ett potentiellt nuvärde om 4,3 kr per aktie i ett Base scenario.

- Joluca utgör en stark tillväxtdrivare

Umidas nettoomsättning exklusive punktskatter uppgick till 25,2 MSEK (18,8) under Q3-24, vilket motsvarar en tillväxt om 34 % Y-Y och 57 % Q-Q. Jolucas funktionsdryck lanserades i butik under Q3-24 över hela landet, vilket utgjorde en stark tillväxtdrivare under kvartalet och bidrog med en försäljning om cirka 12 MSEK, ett resultat av den initiala försäljningen under cirka 1–2 månader. Vid slutet av kvartalet hade Joluca en butiksdistribution om cirka 750, vilket i delårsrapporten (15 november) uppges ha stigit till cirka 1 300 – motsvarande en ökning om cirka 86 %. Detta ligger till grund för en fortsatt hög försäljning framgent. Till följd av den framgångsrika lanseringen av Joluca har försäljningen via dagligvaruhandeln utgjort en allt större del av Bolagets totala försäljning, där dagligvaruhandeln stod för 76 %, medan exempelvis Systembolaget stod för 21 % under kvartalet.

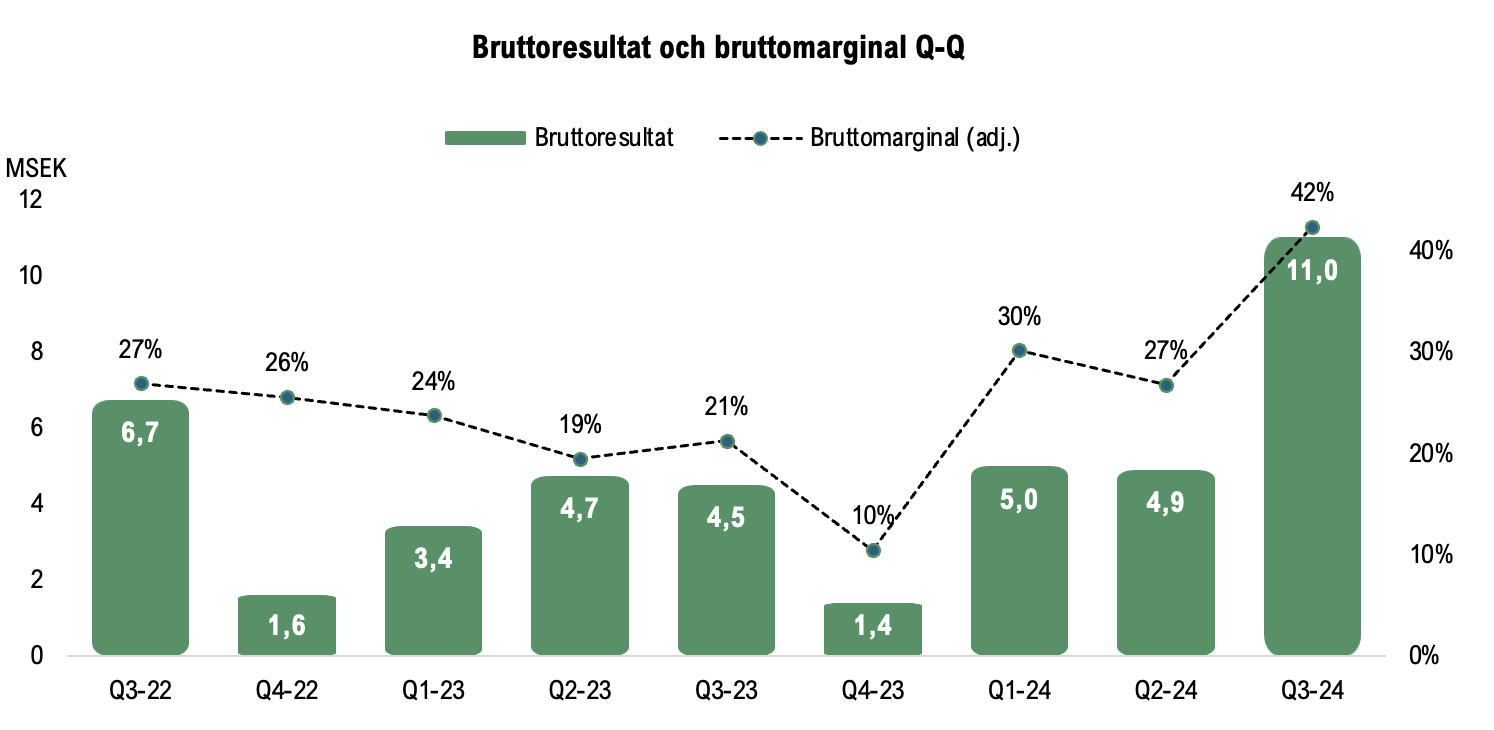

- Starka marginaler

Bruttomarginalen uppgick till cirka 42 % under Q3-24 (21 %), vilket motsvarar en ökning om hela 21,1 procentenheter Y-Y. Under Q3-24 har Joluca utgjort den största intäktsdrivaren, vilket har bidragit till en expansion av bruttomarginalen. Följaktligen har Umida uppvisat en stark lönsamhet under kvartalet, där EBITDA-resultatet uppgick till 3,3 MSEK (-1,3), motsvarande en EBITDA-marginal om 13 %. EBIT-resultatet uppgick till 2,2 MSEK, motsvarande en EBIT-marginal om 8 %.

- Stärkta utsikter

Under kvartalet har Umida framgångsrikt lanserat Joluca, och trots att lanseringen är i ett tidigt skede påvisar detta Umidas förmåga att utveckla egna varumärken samt de marginaler Bolagets affärsmodell besitter, i synnerhet vid en förbättrad produktmix och ökad försäljning via egna varumärken. Därutöver har Umida stärkt balansräkningen genom TO 6B efter kvartalets utgång, där Bolaget tillfördes 9,2 MSEK. Sammantaget har Umida avsevärt stärkt positionen för att leverera både ett starkt avslut av år 2024 och ett starkt helår 2025, där vi estimerar en lönsam tillväxt framgent.

9

Värdedrivare

3

Historisk lönsamhet

7

Ledning & Styrelse

8

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Det bubblar i Umida – står inför ett skifte mot lönsam tillväxt

Umida är en företags- och varumärkesgrupp som utvecklar, marknadsför och säljer alkoholdrycker och alkoholfria drycker genom egna och externa varumärken. Historiskt har Systembolaget utgjort Umidas största försäljningskanal, men genom förvärvet av Ekobryggeriet under år 2023, med en marknadsledande position inom premiumtonic, samt lanseringen av Jolucas funktionsdrycker, med central listning hos samtliga detaljhandelsaktörer, estimeras Bolaget öka försäljningen av alkoholfria drycker inom dagligvaruhandeln. Detta, i kombination med en renodling av verksamheten och ökad försäljning via egna varumärken, förväntas medföra att Umida uppnår högre bruttomarginaler och lönsam tillväxt under de kommande åren. För år 2025 estimeras ett EBITDA-resultat om 18 MSEK och baserat på en antagen EV/EBITDA-multipel om 11,5x, härleds ett potentiellt nuvärde om 4,2 kr per aktie i ett Base scenario.

- Framgångsrik lansering av Jolucas funktionsdryck

Umida har under år 2024 utvecklat en funktionsdryck tillsammans med humorgruppen JLC för varumärket Joluca. Redan innan lanseringen lyckades Joluca teckna en av de ledande säljparterna, Arvid Nordquist, och erhöll centrala listningar hos samtliga av de största aktörerna inom dagligvaru- och servicehandeln. Detta, i kombination med att Joluca kan marknadsföras via JLC:s egna kanaler, som totalt har över 4 miljoner följare, har lagt grunden för en framgångsrik lansering. Joluca har mötts av en hög efterfråga och nådde en försäljning om 12 MSEK under Q3-24 och dubblerade försäljningsprognosen för år 2024. Sammantaget utgör Joluca en stark värdedrivare för Umida framgent.

- Renodlar verksamheten för att driva lönsam tillväxt

Som ett led i att renodla verksamheten har Umida under år 2024 genomfört en strategisk översyn och har därmed initierat en utvärdering av en potentiell avyttring av affärsområdet Brands for Fans, samt undersöker förvärvsmöjligheter som en del av tillväxtstrategin för att driva lönsam tillväxt framgent. Umida renodlar verksamheten i syfte att dels öka försäljning via egna varumärken, dels höja bruttomarginalen genom att förädla affären. Ekobryggeriets starka position inom premiumtonic, i kombination med lanseringen av Jolucas funktionsdryck, har medfört en större exponering mot försäljning inom dagligvaruhandeln, vilket likväl möjliggör en full utväxling på marknadsföring i jämförelse med alkoholdrycker.

- Stärkt kassa möjliggör lönsam tillväxt

Under inledningen av år 2024 genomförde Umida en riktad emission om 8 MSEK för att stärka balansräkningen och aktieägarbasen. Därutöver beslutade Bolaget om en riktad emission av teckningsoptioner till befintliga aktieägare, där aktieägare kan teckna nyemitterade aktier till en kurs om 1,3 kr mellan den 1 oktober och den 15 oktober 2024, vilket vid full teckning motsvarar en emissionslikvid om ca 10 MSEK, vilket avses att användas för att stärka Bolagets finansiella ställning och exekvera på Bolagets strategi för lönsam tillväxt.

9

Värdedrivare

3

Historisk lönsamhet

7

Ledning & Styrelse

8

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar på Umidas förvärv av THBC

2025-04-07

Umida Group AB (”Umida”, ”Koncernen” eller ”Bolaget”) meddelade den 7 april år 2025 att Bolaget har ingått ett aktieöverlåtelseavtal med Rest Drinks Sweden AB och Shewy AB om förvärv av samtliga aktier i THBC AB (”THBC”). Förvärvet är villkorat av att vissa villkor uppfylls, vilket beräknas ha skett senast vecka 15, år 2025. THBC, The Healthy Brands Company, har ett hälsofokus genom tre egna varumärken och marknadsför samt saluför egna och externa uppdragsgivares produkter till dagligvaruhandeln via en egen säljorganisation.

Om THBC

THBC verksamhet startades år 2024 efter ett samgående mellan Rest Drinks Sweden AB och Shewy AB. THBC (The Healthy Brands Company) är verksamt inom FMCG-segmentet och har genom ett hälsofokus lanserat tre innovativa varumärken inom dryck samt tuggummin.

THBC omsättning för verksamhetsåret år 2024 uppgick till cirka 1,6 MSEK med ett rörelseresultat om cirka -1,6 MSEK. För det första kvartalet år 2025 uppgick omsättningen till cirka 0,6 MSEK med ett rörelseresultat om cirka 0 MSEK.

Varumärkena utgörs av avslappningsdrycken Rest Drink, energidrycken FOMO och vitamintuggummit Shewy. THBC marknadsför och saluför både egna och externa uppdragsgivares produkter till dagligvaruhandeln via en egen säljorganisation.

Rest Drinks – är en innovativ avslappningsdryck framtagen för att belysa vikten av återhämtning och vila. Den innehåller naturliga växtextrakt och produceras i Sverige. Drycken är koffeinfri, sockerfri och kolsyrad samt är berikad med kosttillskottet ashwagandha.

FOMO – är verksamt inom funktionsdrycker och erbjuder två svenskproducerade funktionsdrycker med smak av ananas/mango och hallon/persika. Funktionsdryckerna är skapade med enbart naturliga smaker för att ge fruktiga och uppfriskande smaker utan bismaker, har 180 mg koffein samt är berikade med BCAA och vitaminerna: D3, Niacin, B6, B12, Biotin och B5.

Shewy – skapar och erbjuder vitamintuggummin. Tuggummina är berikade med vitaminer och innehåller aktiva ingredienser som främjar prestation, energi, immunsystemet och mycket mer. Shewys funktionstuggummin erbjuds bland annat online och via prenumeration. Produkterna utgörs bland annat av Shewy Immunity, Shewy Beauty, Shewy Energy och Shewy D-Essentials, för att nämna några.

Analyst Group syn på förvärvet av THBC

Förvärvet av THBC innebär att Umida stärker positionen inom dagligvaruhandeln och ökar försäljningspotentialen framgent, där Bolaget genom förvärvet av THBC får exponering mot tre innovativa varumärken samtidigt som THBC besitter en välfungerande säljorganisation. Umida genomförde framgångsrikt under år 2024 en lansering av funktionsdrycken Joluca, vilket medförde en ökad omsättning inom dagligvaruhandeln samt bidrog till ett positivt rörelseresultat för Umida under helåret år 2024, både på EBITDA- och EBIT-nivå. Genom förvärvet av THBC bekräftas Umidas förvärvsstrategi, där förvärvet medför en ökad exponering och potential mot dagligvaruhandeln samt FMCG-segmentet. Förvärvet förväntas därutöver utgöra en god grund för effektiv integrering, likväl förväntas medföra intäkts- och kostnadssynergier, exempelvis genom etablerade partners och kontaktnätverk, säljorganisation och varumärkesbyggnad. Därutöver är Ash Pournouri, musikmanager, investerare och entreprenör, aktieägare i THBC och blir därmed indirekt aktieägare i Bolaget, vilket förväntas utgöra en viktig resurs för THBC tillväxtresa och bidra med erfarenhet kring bolags- och varumärkesbyggnad samt i Umidas fortsatta förvärvsstrategi.

Köpeskillingen med villkor om en fast initial köpeskilling om 0,8 MSEK, vilket erläggs genom nyemitterade B-aktier i Umida, för förvärvet av THBC innebär en låg utspädning för befintliga aktieägare, uppgående till cirka 1,2 %, och påverkar därmed inte Umidas kassaflöde. Därutöver är förvärvet villkorat med tilläggsköpeskilling om totalt maximalt 10 MSEK baserat på att EBIT-resultatet överstiger 1 MSEK för år 2025 och överstiger 3 MSEK för år 2027. Analyst Group anser därmed att förvärvet genomförs till en låg risk för befintliga aktieägare, där förvärvet medför en hög potential med tre underliggande varumärken inom snabbväxande segment inom dagligvaruhandeln och där det förvärvade bolaget redan har etablerat en välfungerande säljorganisation med egna och externa varumärken.

Kommentar på Umidas Q4-rapport 2024

2025-02-14

Umida Group (”Umida”, ”koncernen” eller ”bolaget”) publicerade den 13 februari 2025 bolagets delårsrapport för det fjärde kvartalet år 2024. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen (exkl. punktskatter) uppgick till 31 MSEK under Q4-24 – en tillväxt om 56 % Y-Y

- Joluca utgör fortsatt en stark tillväxtdrivare – bidrar med en försäljning 27,5 MSEK under helåret 2024

- Stark bruttomarginalsförbättring under helåret 2024

- Vänder till lönsamhet under år 2024 – EBITDA-marginal om 6 %

Nettoomsättningen (exkl. punktskatter) uppgick till 31 MSEK – tillväxt om 56 % Y-Y

För det fjärde kvartalet år 2024 uppgick Umidas totala nettoomsättning till 39,1 MSEK (35,2), nettoomsättningen exklusive punktskatter uppgick till 30,9 MSEK (20). Umidas nettoomsättning redovisas inklusive och exklusive punktskatter, varav punktskatterna uppgick till 8,3 MSEK under Q4-24, vilka utgörs av alkoholskatt och varierar beroende på typ av alkoholvara och alkoholhalten i drycken. Nettoomsättningen exklusive punktskatter är därmed de intäkter som tillfaller Umida.

Nettoomsättningen (exkl. punktskatter) om 31 MSEK under kvartalet motsvarar en tillväxt om 56 % Y-Y och 22 % Q-Q. Intäktsökningen tillskrivs den fortsatt framgångsrika lanseringen av funktionsdrycken Joluca, vilken bidrog med en omsättning om 15 MSEK under kvartalet, vilket motsvarar en tillväxt om 30 % i jämförelse med föregående kvartal (Q-Q) då Joluca lanserades. Under vecka 4 2025 lanserade Joluca en ny smak, Rabarber/Hallon, vilken under inledningen av år 2025 har mottagits väl med utgående omsättningsrekord sedan lanseringen under vecka 6 i år, omsättningssiffrorna i Q4-24 inkluderar utrullningsvolymen av Joluca Rabarber/Hallon. Till följd av en stark omsättning genom Joluca samt bidragande omsättning från Ekobryggeriet (om ca 6 MSEK), utgör omsättningen via dagligvaruhandeln/grossist (DVH) cirka 74 % av Bolagets totala omsättning, vilket kan jämföras med 40 % under motsvarande period föregående år. Omsättningen via Systembolaget och export stod för 22 % respektive 4 % under kvartalet.

För helåret 2024 uppgick Umidas nettoomsättning (exkl. punktskatter) till 85,2 MSEK, vilket motsvarar en tillväxt om cirka 17 %. Intäktsökningen tillskrivs den framgångsrika lanseringen av funktionsdrycken Joluca som genomfördes under Q3-24, vilken har bidragit med en omsättning om 27,5 MSEK och innebär att funktionsdrycken överträffade den redan uppreviderade prognosen från Bolaget för helåret 2024 om 20–25 MSEK, och trots att lanseringen skedde under H2-24 utgör Joluca cirka 32 % av Bolagets totala omsättning.

Umida uppvisar stark tillväxt under kvartalet och helåret 2024

Umida är, som nämnt, en företagsgrupp inom dryckesbranschen med både egna och externa varumärken, där affärsområdena utgörs av Umida Brands, Brands for Fans och Umida Partners, där sistnämnda affärsområde för närvarande är vilande och utgjorde endast 1 % av omsättningen under helåret 2024. Likt tidigare kommunikation för Umida dialoger avseende en potentiell avyttring av Brands for Fans, där Bolaget uppges utvärdera alternativen och avser att hitta en långsiktig och lönsam lösning.

Sett till intäktsfördelningen utgör Umida Brands lejonparten och stod för närmare 90 % (uppgående till cirka 76 MSEK) av Bolagets totala omsättning under helåret 2024, där Joluca utgör den största intäktsdrivaren. Varumärket Ekobryggeriet, vilket innehar produkter inom premiumtonics (alkoholfria) samt gin (Ekobryggeriets ekologiska gin), stod för en omsättning om 22,8 MSEK under helåret 2024, medan varumärket Elin, vilket innehar produkter inom gin och cider, stod för 7,2 MSEK och storkökssortimentet (Blomberg och Monteflor) för 10,8 MSEK. Storkökssortimentet uppvisade en tillväxt om 14 % under helåret, vilket var högre än Analyst Groups förväntningar, medan varumärket Elin minskade omsättningen med cirka 34 %, vilket var ett högre omsättningstapp än våra estimat.

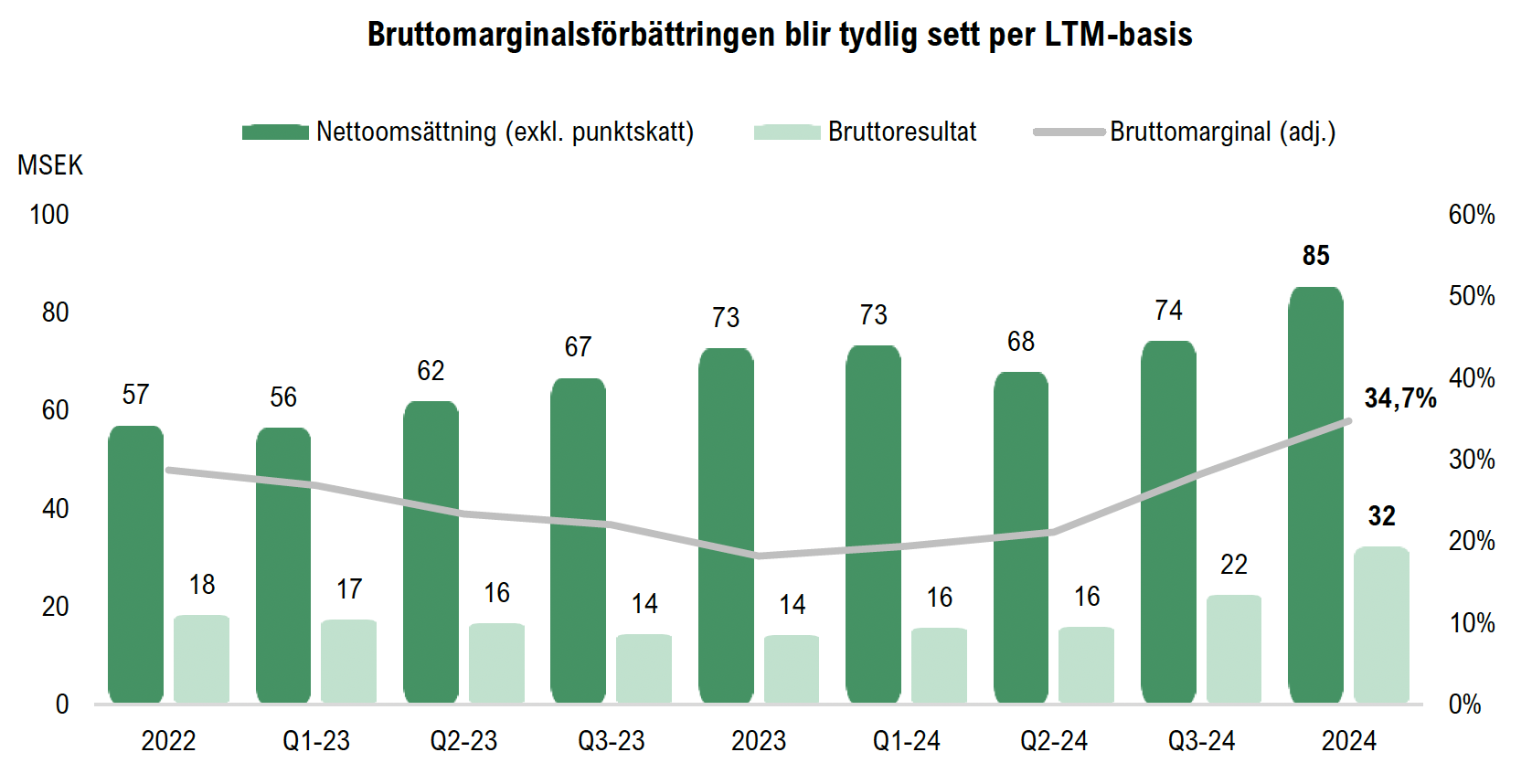

Stark bruttomarginalsförbättring under helåret 2024

Under helåret 2024 uppgick Umidas bruttomarginal (justerad för övriga rörelseintäkter) till cirka 35 % (19 %), vilket innebär en ökning om hela 16 procentenheter. Den lägre bruttomarginalen under år 2023 förklarades av en högre omsättning av blanddryck samt förvärvet av Ekobryggeriet, som historiskt uppvisat bruttomarginaler omkring 20 %. Därutöver skall det tilläggas att helåret 2023 tyngdes av engångskostnader, såsom nedskrivning av lager, vilket påverkade bruttomarginalen negativt under 2023.

Under helåret år 2024 har Umida fokuserat på att stärka bruttomarginalen genom en förbättrad produktmix, bland annat genom att förbättra marginalerna inom Ekobryggeriet. Detta har genomförts framgångsrikt, samtidigt som Joluca, som den största intäktsdrivaren, förväntas ha bidragit betydande till en bruttomarginalsförbättring under år 2024. Samtidigt belastas sista kvartalet av en nedskrivning och destruktionskostnad av lager med cirka 2,3 MSEK, vilket påverkar bruttomarginalen negativt. Det andra halvåret utgör ett tydligt kvitto på detta, då bruttomarginalen uppgick till 38 % under H2-24 (trots engångskostnad om cirka 2 MSEK), att jämföras med 28 % under H1-24. Sett till det fjärde kvartalet uppgick bruttomarginalen till 35 % (10,4 %).

Trots en destruktionskostnad under Q4 2024, vilket aviserades under Q3 2024, där det tidigare kommunicerade avtalet med Salling Group har avslutats. Därmed har Jolucas tidigare produkt, alkoholhaltiga färdigblandade drinkar (produkterna Joluca Rom & Cola och Joluca Gin & Tonic), inte lanserats i Danmark och påverkar bruttomarginalen negativt under kvartalet. Trots detta uppgår bruttomarginalen till cirka 35 %, vilket indikerar en förbättrad produktmix och en stark bruttomarginal inom omsättningen av Jolucas funktionsdrycker, vilket även bäddar för en stegvis förbättrad bruttomarginal framgent. Vid justering för destruktionskostnaden under Q4 2024 är bruttomarginalen i linje med föregående kvartal (Q3 2024), vilken då uppgick till 42 %.

Uppvisar stark lönsamhet under kvartalet – EBITDA-marginal om 11 %

Under det fjärde kvartalet uppgick EBITDA-resultatet till 3,5 MSEK (-12,5), vilket motsvarar en EBITDA-marginal om cirka 11 %. Jämförelsebar period är dock, som tidigare nämnt, påverkad av engångskostnader som tyngde Q4-23, vilket påverkade bruttokostnaderna och övriga externa kostnader. Samtidigt uppvisar Umida en stark lönsamhet trots påverkan om 2,3 MSEK under kvartalet, kopplat till det avslutade avtalet med Salling Group, vilket Analyst Group ser positivt på, och är över tidigare estimat.

De totala rörelsekostnaderna (exkl. bruttokostnader) uppgick till 7,8 MSEK (13,9), och vid en jämförelse mot föregående kvartal har Bolagets totala kostnader enbart ökat med 1 %, vilket kan jämföras med en omsättningstillväxt om 22 % Q-Q. Kostnadsposterna förväntas dock drivas av utrullningen av Joluca, där marknads- och säljinvesteringar förväntas förklara kostnadsökningarna framgent. EBIT-resultatet uppgick till 2,5 MSEK (-2,1), motsvarande en EBIT-marginal om 8 %.

För helåret 2024 uppgick EBITDA-resultatet till 5,2 MSEK, vilket motsvarar en EBITDA-marginal om 6 % och utgör en betydlig förbättring mot föregående år, då EBITDA-resultatet uppgick till -16 MSEK. EBITDA-resultatet under helåret 2024 överträffade Analyst Groups tidigare estimat, där vi hade estimerat ett EBITDA-resultat om 4,5 MSEK. EBIT-resultatet uppgick till 1 MSEK (-21), motsvarande en EBIT-marginal om 1 %. Umida har därmed bevisat lönsamheten i affärsmodellen, och den framgångsrika lanseringen under H2-24 förväntas utgöra den starkaste drivaren till det positiva rörelseresultatet. Umida tar därmed tydliga steg för att uppnå Bolagets långsiktiga målsättning om att uppvisa en hållbar EBITDA-marginal över 10 %, vilket blir tydligt sett till det andra halvåret 2024, då Umida levererar en EBITDA-marginal om 12 %.

Minskad skuldsättning under år 2024

Vid utgången av Q4-24 uppgick kassan till 6,5 MSEK, vilket motsvarar en ökning om cirka 0,3 MSEK jämfört med utgången av föregående kvartal om 6,2 MSEK. Kassaflödet från den löpande verksamheten före förändringar av rörelsekapitalet uppgick till 3,0 MSEK. Kassaflödet från den löpande verksamheten (efter förändring av rörelsekapitalet) uppgick dock till -5,6 MSEK, vilket förklaras av en negativ effekt där leverantörsskulder och kortfristiga skulder har minskat. Under kvartalet tillfördes Umida 9,2 MSEK före emissionskostnader genom TO 6B. Umida har under år 2024 stärkt balansräkningen genom att minska den totala skuldsättningen med 34 %, där Bolagets totala skulder uppgick till cirka 41 MSEK vid utgången av Q4-24. Det tilläggs att övriga skulder (∼14 MSEK) till stor del avser alkoholskatt, medan leverantörsskulder uppgick till cirka 17 MSEK och utgör över 75 % av Bolagets totala skulder.

Därutöver har Umida reglerat det räntebärande lånet till DBT Bank som upptogs i samband med förvärvet av Ekobryggeriet, vilket har minskat med 4,7 MSEK under kvartalet och uppgår till cirka 1,7 MSEK vid utgången av kvartalet. Umida går därmed in i 2025 med en stärkt balansräkning och minskad skuldsättning, vilket minskar räntekostnaderna framåt och innebär att Bolaget får mer utrymme att genomföra nödvändiga tillväxtsatsningar.

Sammanfattningsvis anser Analyst Group att Umida har levererat ett starkt kvartal och helår, med en stark tillväxt och bevisad lönsamhet, där det sistnämnda översteg våra förväntningar. Den starkaste värdedrivaren utgör Joluca, där Bolaget har genomfört en framgångsrik lansering, vilket driver både tillväxt och intjäning för Koncernen. Samtidigt som lanseringen är i ett relativt tidigt skede, påvisar den framgångsrika lanseringen dels Umidas förmåga att utveckla egna varumärken, dels lönsamheten i affärsmodellen med en fortsatt lönsamhetspotential, med tydliga marginalförbättringar under andra halvåret 2024. Rapporten utgör ett tydligt steg mot Bolagets långsiktiga målsättningar, där Joluca sticker ut positivt, vilket bland annat innefattar en bruttomarginal om 45 % och en uthållig EBITDA-marginal om 10 %, vilket bäddar för ett starkt år 2025.

Analyst Group kommer att återkomma med en analys av Umida.

Kommentar på Umidas Q3-rapport 2024

2024-11-14

Umida Group (”Umida”, ”koncernen” eller ”bolaget”) publicerade den 14 november 2024 bolagets delårsrapport för det tredje kvartalet år 2024. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen i linje med våra förväntningar – uppgick till 25 MSEK

- Framgångsrik lansering av Joluca – stärkta utsikter för år 2025

- Ökad försäljning via dagligvaruhandeln med en stark bruttomarginal om 42 %

- Vänder till lönsamhet – EBITDA-marginal om 13 %

- Stärkt balansräkning genom TO

- Förväntad nedskrivning av tidigare alkoholdrycksprodukt

Nettoomsättningen (exkl. punktskatter) i linje med estimat – uppgick till 25,2 MSEK

Umidas nettoomsättning redovisas inklusive och exklusive punktskatter. För det tredje kvartalet år 2024 uppgick den totala nettoomsättningen till 34,0 MSEK (33,6), och nettoomsättningen exklusive punktskatter till 25,2 MSEK (18,8). Punktskatterna, vilka uppgick till 8,8 MSEK under Q3-24, utgörs av alkoholskatt och varierar beroende på typ av alkoholvara och alkoholhalten i drycken. Nettoomsättningen exklusive punktskatter är därmed de intäkter som tillfaller Umida. Nettoomsättningen (exkl. punktskatter) om 25,2 MSEK under kvartalet motsvarar en tillväxt om 34 % Y-Y och 57 % Q-Q, vilket även är i linje med Analyst Groups estimat. Intäktsökningen tillskrivs lanseringen av funktionsdrycken Joluca, vilken bidrog med en försäljning om 11,8 MSEK under kvartalet och är i linje med bolagets tidigare kommunikation i slutet av september, när bolaget uppdaterade försäljningsestimaten för år 2024 avseende Joluca. Till följd av en framgångsrik lansering av Joluca och en försäljning som utgör cirka 47 % av bolagets nettoomsättning under kvartalet, har försäljningen via dagligvaruhandeln/grossist (DVH) utgjort en allt större del av bolagets totala försäljning. Försäljningen via DVH utgjorde 76 % av bolagets totala försäljning, medan Systembolaget och export stod för 21 % respektive 3 %. Detta är i linje med bolagets kommunikation och långsiktiga strategi om att minska beroendet av en enskild kund, där Systembolaget historiskt har utgjort bolagets största försäljningskanal och exempelvis stod för 59 % av bolagets totala försäljning under år 2023.

Umida är som nämnt en företagsgrupp inom dryckesbranschen med både egna och externa varumärken, där affärsområdena utgörs av Umida Brands, Brands for Fans och Umida Partners, där sistnämnda affärsområdet är förnärvarande vilande. Sett till intäktsfördelningen utgör Umida Brands lejonparten och stod för cirka 84 % (21,1 MSEK) av bolagets totala försäljning under kvartalet, där Joluca utgör den största intäktsdrivaren. Varumärket Ekobryggeriet, vilka innehar produkter inom premiumtonics (alkoholfria) samt gin (Ekobryggeriets ekologiska gin), stod för en försäljning om 4,6 MSEK, medan varumärket Elin, vilka innehar produkter inom gin och cider, stod för 2,1 MSEK och storkökssortimentet (Blomberg och Monteflor) för 2,2 MSEK.

Sett till nettoomsättning för de senaste tolvmånaderna (LTM) uppgick den till 74,2 MSEK, vilket kan jämföras med 66,6 MSEK under motsvarande period föregående år eller 72,6 MSEK under helåret 2023.

Framgångsrik lanseringen av funktionsdrycken Joluca

Intäktsökningen under kvartalet har drivits av den framgångsrika lanseringen av funktionsdrycken Joluca. Umida meddelade under H1-24 att bolaget lanserar funktionsdrycker via varumärket Joluca, vilket är ett varumärke som är samägt med humorgruppen JLC. Lanseringen har genomförts med hjälp av sälj- och distributionspartnern Arvid Nordquist, vilket har bidragit till att Joluca har erhållit centrala listningar hos samtliga av de största aktörerna inom dagligvaru- och servicehandeln, såsom Ica, Axfood, Coop, Pressbyrån och 7-Eleven. Joluca lanserades i butik under Q3-24 över hela landet, vilket innebär att försäljningen om cirka 12 MSEK är ett resultat av den initiala försäljningen under cirka 1–2 månader. Lanseringen har därmed varit framgångsrik och initialt mötts av en hög efterfrågan, där bolagets VD, Filip Lundquist, vittnar om en betydande positiv feedback. Den höga efterfrågan från lanseringen föranledde en uppreviderad prognos från bolaget för helåret 2024, som reviderades från 10–12 MSEK till 20–25 MSEK. Vid slutet av september hade Joluca en butiksdistribution om cirka 750, vilket uppges i rapporten ha stigit till cirka 1 300, motsvarande en ökning om cirka 86 %. Jolucas funktionsdryck bedöms ha potential att nå en butiksdistribution om cirka 5 000 under år 2025.

Lanseringen befinner sig i ett tidigt skede och har uppvisat en initial hög efterfrågan, samtidigt som det ska tillägas att år 2024 betraktas som en uppbyggnadsfas. För att ytterligare stärka Jolucas marknadsposition kommer Joluca börja rulla ut egna Joluca-kylskåp i butikerna för att kunna erbjuda konsumenterna en kyld dryck, där bolaget även avser att utöka butiksdistributionen och erbjuda nya smaker under år 2025.

I delårsrapporten meddelar Umida att det tidigare kommunicerade avtalet med Salling Group har avslutats. Därmed har Jolucas tidigare produkt, alkoholhaltiga färdigblandade drinkar (produkterna Joluca Rom & Cola och Joluca Gin & Tonic), inte lanserats i Danmark. Den inställda lanseringen innebär en förväntad minskning i nettoomsättningen under H2-24 om cirka 2 MSEK. Som en konsekvens av den uteblivna lanseringen hos Salling Group har produkterna blivit överskottslager och riskerar att nedskrivas, eventuell destruktion av lager. Detta skulle resultera i en negativ resultatpåverkan om cirka 1,5–2 MSEK.

Förbättrad produktmix har bidragit till stärkt bruttomarginal – uppgick till 42 % under Q3-24

Under kvartalet uppgick Umidas bruttomarginal (justerad för övriga rörelseintäkter) till cirka 42 % (21 %), vilket innebär en ökning om hela 21,1 procentenheter. Bruttomarginalen kan även sättas i relation till helåret 2023, då den var 19 %. Den lägre bruttomarginalen under 2023 förklarades av en högre försäljning av blanddryck samt förvärvet av Ekobryggeriet, som historiskt har haft bruttomarginaler omkring 20 %. Därutöver var helåret 2023 tyngd av engångskostnader, såsom nedskrivning av lager, påverkade bruttomarginalen negativt under 2023. Hittills under år 2024 har Umida fokuserat på att stärka bruttomarginalen genom en förbättrad produktmix, bland annat genom att förbättra marginalerna inom Ekobryggeriet. Detta har genomförts framgångsrikt, då bruttomarginalen uppgick till 28 % under H1-24, att jämföras med 21 % under H1-23. Under Q3-24 har Joluca utgjort den största intäktsdrivaren, vilket har bidragit till en expansion av bruttomarginalen. Bruttomarginalen som uppgick till 42 % under kvartalet, har medfört att bruttomarginalen för de första nio månaderna 2024 (jan–sep 2024) uppgick till cirka 35 %. Detta indikerar en stark bruttomarginal inom försäljningen av Jolucas funktionsdrycker och bäddar för en stegvis förbättrad bruttomarginal framgent. Samtidigt ser Analyst Group positivt på det arbete Umida har fokuserat på inom Ekobryggeriet samt den förbättrade produktmixen, bland annat inom alkoholförsäljning. Detta, i kombination med en stark försäljning av Jolucas funktionsdryck, har resulterat i betydande marginalförbättringar.

Uppvisar stark lönsamhet under kvartalet – EBITDA-marginal om 13 %

Under kvartalet uppgick EBITDA-resultatet till 3,3 MSEK (-1,3), vilket motsvarar en EBITDA-marginal om cirka 13 %. Det starka EBITDA-resultatet kan jämföras med föregående kvartal, då EBITDA-resultatet uppgick till -1,9 MSEK. De totala rörelsekostnaderna (exkl. bruttokostnader) uppgick till 7,8 MSEK (5,8), vilket innebär att de totala rörelsekostnaderna har ökat med 14 % Y-Y och 33 % Q-Q, men därmed ökat i lägre takt än intäkterna. Kostnadsposterna har drivits av lanseringen av Joluca, där marknads- och säljinvesteringar avseende varumärket förklarar kostnadsökningarna. Marknads- och säljinvesteringarna har samtidigt drivit en stark försäljning genom lanseringen av Joluca, vilket tillsammans med en stark bruttomarginal och god kostnadskontroll har resulterat i en stark marginal under kvartalet. EBIT-resultatet uppgick till 2,2 MSEK (-2,1), vilket motsvarar en EBIT-marginal om 8 %.

Sett till de nio första månaderna under år 2024 uppgår EBITDA-resultatet till 1,7 MSEK och EBIT-resultatet till -1,6 MSEK. Umida estimeras gå mot ett rekordår avseende både försäljning och rörelseresultat, trots en förväntad påverkan av en nedskrivning avseende Jolucas alkoholhaltiga färdigblandade drinkar, som estimeras tynga resultatet med cirka 1,5–2 MSEK.

Stärkt balansräkning genom riktad emission samt starkt kassaflöde

Vid utgången av Q3-24 uppgick kassan till 6,2 MSEK, vilket motsvarar en ökning om ca 4,0 MSEK jämfört med utgången av föregående kvartal om 2,3 MSEK. Kassaflödet från den löpande verksamheten uppgick till starka 6,3 MSEK, vilket har påverkats positivt av en minskning av kortfristiga fordringar och en ökning av leverantörsskulder, men påverkas likväl negativt av en ökning av kundfordringar, men som sammantaget har resulterat i ett starkt kassaflöde under kvartalet. Bolagets totala skulder uppgick till cirka 56 MSEK vid utgången av Q3-24, där det bör tilläggas att övriga skulder (∼21 MSEK) till stor del avser alkoholskatt, medan leverantörsskulder uppgick till ca 20 MSEK. Lanseringen av Joluca har under kvartalet drivit leverantörsskulderna, vilka estimeras stabiliseras under kommande kvartal. Därutöver har Umida ett lån från DBT Bank som upptogs i samband med förvärvet av Ekobryggeriet, vilket uppgår till cirka 6,7 MSEK vid utgången kvartalet.

Efter kvartalets utgång har Umida stärkt kassan och balansräkningen genom teckningsoptioner av serie TO 6B, vilka emitterades i samband med bolagets riktade emission under våren 2024. Totalt tecknades 91,3 % av optionerna, vilket har inneburit att Umida har tillförts cirka 9,2 MSEK före emissionskostnader efter kvartalets utgång. Emissionslikviden avses att användas för att stärka bolagets finansiella ställning, vilket förväntas medföra en starkare kapitalstruktur framgent samt minskade räntekostnader. Lånet från DBT Bank förväntas amorteras ned genom emissionslikviden och via bolagets kassaflöde, för att därigenom nå en starkare kapitalstruktur innan slutet av år 2024, vilket estimeras stärker utsikterna för år 2025.

Sammanfattningsvis anser Analyst Group att Umida har levererat ett starkt kvartal vilket visar på en stark tillväxt och en hög intjäning, i synnerhet drivet av en framgångsrik lansering av det egna varumärket Joluca. Lanseringen är i ett tidigt skede, men påvisar dels Umidas förmåga att utveckla egna varumärken, dels lönsamheten i bolagets affärsmodell. Sammantaget bekräftar delårsrapporten även det arbete som Umida har drivit under år 2024, med ett ökat fokus på egna varumärken, ett minskat beroende av försäljningen via Systembolaget samt marginalförbättringar. Rapporten utgör ett starkt steg mot bolagets långsiktiga målsättningar, vilket bland annat innefattar en bruttomarginal om 45 % och en uthållig EBITDA-marginal om 10 %.

Analyst Group kommer att återkomma med en analys av Umida.

Kommentar på Umidas vunnna upphandlingar på Systembolaget

2024-10-21

Umida Group AB (”Umida”, ”koncernen” eller ”bolaget”) meddelade den 21 oktober år 2024 att bolaget har vunnit tre upphandlingar på Systembolaget. Umida deltog i tre spritupphandlingar under Systembolagets första upphandlingsfönster för år 2025, där Umida vann samtliga tre upphandlingar som avgjordes via blindprovning. De vunna upphandlingarna beräknas tillföra cirka 4 MSEK i nettoomsättning exklusive alkoholskatt under 2025.

Systembolagets dryckessortiment styrs av kundernas efterfrågan, där även säsong, högtider och internationella trender påverkar urvalet. Inköpsprocessen baseras bland annat på Systembolagets sortimentsstrategi, som ligger till grund för deras lanseringsplan och därmed styr vilken typ av dryck som Systembolaget efterfrågar vid sortimentinköp. Vid varje lansering gör Systembolaget en offertförfrågan, vilket genomförs genom en upphandling som sker fyra gånger per år, till dryckesleverantörer som ges möjlighet att skicka in varuprover efter Systembolagets produktspecifikation. Dessa prover blindtestas, och de drycker som bäst motsvarar den efterfrågade stilen och håller högsta kvalitet väljs ut till lansering.

För det första upphandlingsfönstret från Systembolaget för 2025 offererade Umida på tre av Systembolagets upphandlingar, vilka avsåg spritprodukter inom smaksatt rom, smaksatt ekologisk gin och hallonlikör. En produkt upphandlas efter att ha vunnit blindprovningsutvärderingen, där konkurrensen i dessa upphandlingar utgjordes av 27, 33 respektive 38 produkter inom smaksatt rom, smaksatt ekologisk gin respektive hallonlikör. Umida vann samtliga tre upphandlingar och erhåller därmed garanterad butiksnärvaro i 9 månader för smaksatt rom, 12 månader för bolagets smaksatta ekologiska gin och 9 månader för bolagets hallonlikör. Ekologiska produkter som upphandlas erhåller en bredare distribution och en garanterad butiksnärvaro i 12 månader, istället för 9 månader för produkter som inte är ekologiskt klassificerade. Givet de vunna upphandlingarna och utifrån distributionen samt erhållen garanterad butiksnärvaro beräknas Umida erhålla en nettoomsättning exklusive alkoholskatt om 4 MSEK under 2025. Umida kommer att återkomma med detaljer kring varumärken för respektive produkt.

Vinsterna innefattade produkterna:

- Smaksatt rom med konsumentpris om 219 kr, vilken paketeras i en 700ml PET-flaska och listas i minst 213 av Systembolagets butiker från den första mars med garanterad butiksnärvaro i 9 månader.

- Smaksatt ekologisk gin med konsumentpris om 149 kr, vilken paketeras i en 350ml PET-flaska och listas i samtliga Systembolagets 448 butiker från den första mars med garanterad butiksnärvaro i 12 månader.

- Hallonlikör med konsumentpris om 149 kr, vilken paketeras i en 500ml PET-flaska och listas i minst 213 av Systembolagets butiker från den första juni med garanterad butiksnärvaro i 9 månader.

Analyst Groups kommentar på Umidas vunna upphandlingar på Systembolaget

Umida har under de senaste åren uppvisat en stark historik av att vinna Systembolagets upphandlingar genom blindprovningar, där bolaget i synnerhet har ett starkt track-record inom rom- och ginprodukter, vilket även bekräftas genom vinsterna i Systembolagets första upphandling för år 2025. Vinsterna förväntas vara ett resultat av ett högt fokus på smak och kvalitet, vilket även bekräftas av att Umidas spritprodukter har konkurrerat med ett stort antal produkter i respektive blindprovning. Den smaksatta romen och den smaksatta ekologiska ginen kommer att listas i butiker från och med den 1 mars 2025 och kommer därmed att påverka bolagets omsättning från och med Q1-25, medan bolagets hallonlikör kommer att listas den 1 juni 2025. Utöver den garanterade butiksnärvaron styr efterfrågan på produkterna listningen framöver, där en bevisad stark efterfrågan för produkten stärker utsikterna för en hög distribution efter perioden med garanterad butiksnärvaro.

Kommentar på Umidas utfall avseende nyttjande av teckningsoptioner av serie TO 6 B

2024-10-17

Umida Group AB (”Umida”, ”koncernen” eller ”bolaget”) meddelade den 17 oktober år 2024 utfallande avseende nyttjande av teckningsoptioner av serie TO 6B, vilka emitterades i samband med bolagets riktade emission under våren 2024. Totalt nyttjades 7 073 250 teckningsoptioner av serie TO 6B för teckning av 7 0 73 250 B-aktier, innebärande att cirka 91,25 % av utestående teckningsoptioner nyttjades för teckning av aktier. Teckningskursen per B-aktie vid nyttjande av teckningsoptionerna av serie TO 6B fastställdes till 1,3 kr per B-aktie och genom nyttjandet av teckningsoptionerna tillförs Umida cirka 9,2 MSEK före emissionskostnader.

Analyst Groups kommentar på utfallet av nyttjande teckningsoptioner

Under mars månad år 2024 genomförde Umida en riktad emission om 8 MSEK för att stärka balansräkningen och aktieägarbasen, därutöver beslutade Umida om en vederlagsfri överlåtelse av teckningsoptioner till befintliga aktieägare, där aktieägare kunde teckna nyemitterade aktier till en kurs om 1,3 kr, vilket vid full teckning motsvarar en emissionslikvid om ca 9,8 MSEK. Utfallet av nyttjandet av teckningsoptioner av serie TO 6B innebär att Umida tillförs cirka 9,2 MSEK före emissionskostnader, vilka estimeras uppgå till cirka 0,4 MSEK.

Emissionslikviden avses att användas för att stärka bolagets finansiella ställning, vilket förväntas medföra en stark kapitalstruktur och minskade räntekostnader, samt för att exekvera på bolagets strategi för lönsam tillväxt. Vid utgången av Q2-24 uppgick bolagets kassa till cirka 2,3 MSEK och bolagets totala skulder till cirka 52 MSEK. Det ska tilläggas att övriga skulder (∼21 MSEK) till stor del avser alkoholskatt, medan leverantörsskulder uppgick till ca 15,5 MSEK. Därutöver har Umida ett lån från DBT Bank som upptogs i samband med förvärvet av Ekobryggeriet, vilket Analyst Group beräknar uppgå till cirka 7 MSEK vid utgången av september månad 2024 (Q3). Lånet förväntas amorteras ned genom emissionslikviden och från bolagets kassaflöde, och därigenom nå en starkare kapitalstruktur innan slutet av år 2024, vilket stärker utsikterna för år 2025. Analyst Group ser därför positivt på genomförandet och utfallet av teckningsoptionerna samt tillhörande teckningsgrad, vilket möjliggör en stark kapitalstruktur framgent och innebär en stark position för Umida att exekvera på bolagets strategi för lönsam tillväxt framgent.

Analyst Groups syn på Umida som en investering

Umida är en företags- och varumärkesgrupp som utvecklar, marknadsför och säljer alkoholdrycker och alkoholfria drycker genom egna och externa varumärken. Historiskt har Systembolaget utgjort Umidas största försäljningskanal, men genom förvärvet av Ekobryggeriet under år 2023, med en marknadsledande position inom premiumtonic, samt lanseringen av Jolucas funktionsdrycker, med central listning hos samtliga detaljhandelsaktörer, estimeras bolaget öka försäljningen av alkoholfria drycker inom dagligvaruhandeln. Detta, i kombination med en renodling av verksamheten och ökad försäljning via egna varumärken, förväntas medföra att Umida uppnår högre bruttomarginaler och lönsam tillväxt under de kommande åren. För år 2025 estimeras ett EBITDAresultat om 18 MSEK och baserat på en antagen EV/EBITDAmultipel om 11,5x, härleds ett potentiellt nuvärde om 4,2 kr per aktie i ett Base scenario.

Okt

Intervju med Umida Groups VD Filip Lundquist

Aktiekurs

1.4

Värderingsintervall

2025-06-02

Bear

1,1 SEKBase

3,8 SEKBull

5,2 SEKUtveckling

Huvudägare

2025-03-27

Kommentar på Umidas Q1-rapport 2025

2025-05-15

Umida Group (”Umida”, ”koncernen” eller ”bolaget”) publicerade den 15 maj 2025 bolagets delårsrapport för det första kvartalet år 2025.

Några viktiga punkter om rapporten nedan:

Sammanfattning

Umida har levererat ett starkt kvartal med en befäst position för Joluca funktionsdryck och en stark tillväxt inom Ekobryggeriet, vilket sammantaget resulterar i att Umida levererar den högsta uppmätta omsättningen för det första kvartalet sedan start. Tillväxten uppgick till 37 % under kvartalet, där Joluca fortsätter utgöra den starka tillväxtdrivaren, men där även Ekobryggeriet levererar över våra förväntningar och växer med hela 27 % under kvartalet. Trots att det första kvartalet utgör ett säsongsmässigt svagt kvartal avseende dryckesförsäljning, samtidigt som påsken infaller i april månad 2025, bevisar Umida en god leverans avseende försäljningen, och även ökad lönsamhet med en tydlig marginaltillväxt under kvartalet. Därutöver har Umida efter kvartalets utgång stärkt den långsiktiga potentialen genom förvärvet av THBC och tar därmed ytterligare steg mot en ökad exponering mot dagligvaruhandeln, samtidigt som det aktualiserar Bolagets tillväxtstrategi. Analyst Group anser att delårsrapporten utgör en stark inledning av år 2025 och utgör ett kvitto på att Umida fortsätter ta steg mot Bolaget långsiktiga mål med en bruttomarginal om ca 45 % och en uthållig EBITDA-marginal om 10 %.

Inleder året med fortsatt stark tillväxt – omsättningstillväxt om 37 % Y-Y

Umidas nettoomsättning exklusive punktskatter uppgick till 18 MSEK (13,1), vilket motsvarar en tillväxt om 37 % Y-Y. Umidas nettoomsättning redovisas inklusive och exklusive punktskatter (alkoholskatter), varav Bolagets totala nettoomsättning inklusive punktskatter uppgick till 24,7 MSEK (21,3) under Q1-25, nettoomsättningen exklusive punktskatter är de intäkter som tillfaller Umida. Vid en jämförelse mot föregående kvartal (Q4-24), då nettoomsättningen exkl. punktskatter uppgick till 30,9 MSEK, ska det tilläggas att det fjärde kvartalet utgör det säsongsmässigt starkaste kvartalet, i synnerhet avseende alkoholförsäljning, och gör den sekventiella jämförelsen missvisande.

Intäktsökningen Y-Y drivs primärt av Jolucas funktionsdrycker, vilka under kvartalet bidrog med en omsättning om 7,6 MSEK. Analyst Group anser att detta utgör en stark prestation, i synnerhet då föregående kvartal påverkades positivt genom utrullningen av smaken ”Rhubarb Raspberry” (Rabarber/Hallon), vilken lanserades i butik under vecka 4 och intäktsfördes under föregående kvartal, då omsättningen från Joluca uppgick till cirka 15 MSEK. Under kvartalet har Umida meddelat att Joluca ytterligare breddat sortimentet genom nya centrala listningar inom dagligvaru- och servicehandeln för nya drycker, vilket utgjordes av två energidrycker med 180 mg koffein och tre koffeinfria vitamindrycker, varav utrullningarna av dryckerna förväntas ha stärkt intäktsföringen under kvartalet.

En annan bidragande faktor till tillväxten och en positiv datapunkt från kvartalet är att Ekobryggeriet uppvisar en hög tillväxt under kvartalet, uppgående till hela 27 % och bidrog med en omsättning om 5,2 MSEK, vilket är över Analyst Groups förväntningar. Tillväxten inom varumärket utgörs av en ökad försäljning av tonics, vilka växer med 16 % och förväntas därmed ha tagit betydande marknadsandelar inom segmentet för premiumtonics, samt lanseringen av Ekobryggeriets ekologiska gin med citronsmak, vilken har vunnit distribution hos Systembolaget. Under slutet av kvartalet har den uppdaterade designen på Ekobryggeriets tonicflaskor börjat rullas ut, vilken enligt Umidas VD, Filip Lundquist, initialt mottagits väl av butiker och konsumenter. Försäljningen av Ekobryggeriets tonic under april månad visar på en stark tillväxt i jämförelse med april månad föregående år, förklarat dels genom en säsongseffekt, då påsken inföll under april månad 2025 (inföll i mars månad 2024), dels av den nya designen.

Sammantaget har Umida visat på en stark leverans under årets första kvartal, vilket säsongsmässigt utgör Bolagets svagaste kvartal, och fortsätter uppvisa en hög tillväxt, vilken drivs främst av varumärket Joluca som redan har befäst en solid marknadsposition, men även av Ekobryggeriet. Intäktsökningen blir även tydlig i omsättningen LTM, vilken under perioden Q2-24 – Q1-25 uppgick till 90,1 MSEK.

Joluca bevisar marknadspositionen

Jolucas funktionsdrycker lanserades under Q3-25 och sedan dess har varumärket uppvisat en stark leverans, vilket har bidragit med en omsättning om cirka 8 MSEK under första kvartalet och utgör över 40 % av Bolagets totala nettoomsättning (exkl. punktskatter) under Q1-25. Sedan lanseringen har Joluca bidragit med en omsättning om närmare 35 MSEK, där det ska tilläggas att försäljningen av Jolucas funktionsdrycker bidrar med ökade marginaler och stärkt lönsamhet. I delårsrapporten uppger Umidas VD, Filip Lundquist, att Bolaget har lyckats etablera Joluca till att bli det sjunde största varumärket för funktionsdrycker i Sveriges totala dagligvaruhandel, vilket får ses som en betydligt stark prestation och bekräftar en befäst marknadsposition. Därmed är Jolucas marknadsposition före varumärken såsom Clean, GAAM, Cult och Homie, vilka har funnits betydligt längre på marknaden. Under kvartalet meddelade Umida att Joluca breddar sortimentet med nya produktlanseringar under vecka 15, där Bolagets två nya energidrycker med 180 mg koffein, med smak av Peach/Strawberry och Kiwi/Cactus, har fått central listning hos Ica, Coop och Axfood, samt att tre koffeinfria vitamindrycker har fått central listning hos Coop. Därutöver genomför Umida under andra kvartalet Bolagets första större kampanj i dagligvaruhandeln för att ytterligare ta marknadsandelar, där det ska tilläggas att sommarmånaderna och varmare väder antas bidra ytterligare till försäljningsökningar av funktionsdrycker.

Förvärvar THBC och stärker den långsiktiga potentialen

Umida meddelade den 7 april år 2025 att Bolaget har ingått ett aktieöverlåtelseavtal med Rest Drinks Sweden AB och Shewy AB om förvärv av samtliga aktier i THBC, varav förvärvet slutfördes under april månad och förväntas ha konsoliderats från och med den 10 april. Varumärkena utgörs av avslappningsdrycken Rest Drink, energidrycken FOMO och vitamintuggummit Shewy, medan THBC marknadsför och saluför både egna och externa uppdragsgivares produkter till dagligvaruhandeln via en egen säljorganisation. Köpeskillingen med villkor om en fast initial köpeskilling om 0,8 MSEK, vilket erläggs genom nyemitterade B-aktier i Umida, för förvärvet av THBC innebär en låg utspädning för befintliga aktieägare, uppgående till cirka 1,2 %, och påverkar därmed inte Umidas kassaflöde.

Under april månad uppger Umida att THBC har uppvisat en tillväxt, där omsättningen uppgick till cirka 0,4 MSEK under lönsamhet. Analyst Group estimerar att förvärvet initialt inte innebär någon betydande påverkan finansiellt, men medför en ökad försäljningspotential och stärkta synergieffekter framgent. Därutöver är Ash Pournouri – musikmanager, investerare och entreprenör – aktieägare i THBC och blir därmed indirekt aktieägare och föreslagen styrelseledamot i Bolaget, vilket förväntas utgöra en viktig resurs för THBC:s och Umidas tillväxtresa och bidra med erfarenhet kring bolags- och varumärkesbyggnad, samt i Umidas fortsatta förvärvsstrategi, samtidigt som förvärvet aktualiserar Bolagets förvärvsstrategi. Läs vår initiala kommentar här.

Stark bruttomarginalsförbättring under helåret 2024

Under det första kvartalet år 2025 uppgick Umidas bruttoresultat (justerat för övriga rörelseintäkter) till 7,1 MSEK (4), vilket motsvarar en förbättring om 80 % och en bruttomarginal om cirka 40 % (30 %). Bruttomarginalsökningen under kvartalet utgör ett kvitto på det effektiviseringsarbete Umida har bedrivit, vilket initierades under år 2024, där en förbättrad produktmix med ökad försäljning av Joluca samt förbättrade marginaler inom Ekobryggeriet förväntas ha medfört en stärkt bruttomarginal. Umidas långsiktiga mål är att uppnå en bruttomarginal om 45 %, och marginalförbättringen under kvartalet bekräftar att Umida tar successiva steg mot en högre bruttomarginalsprofil, vilket förväntas drivas av ökad försäljning inom dagligvaruhandeln och en förbättrad produktportfölj med högre marginaler.

Under de senaste tolv månaderna (LTM) uppgår bruttoresultatet (justerat för övriga rörelseintäkter) till 32,8 MSEK, vilket motsvarar en bruttomarginal (adj.) om 36,4 %. Det kan jämföras med motsvarande period föregående år, då bruttoresultatet uppgick till 14,2 MSEK, vilket motsvarade en bruttomarginal (adj.) om 19,4 %. Bruttoresultatet har därmed jämförelsevis ökat med 131 %, medan bruttomarginalen har stärkts med 17 procentenheter.

God kostnadskontroll och positivt EBITDA-resultat

Umidas totala rörelsekostnader (exkl. bruttokostnader) uppgick till 6,6 MSEK (4,6), vid en jämförelse mot föregående kvartal (Q4-24) har Bolagets totala rörelsekostnader minskat med cirka 16 %. Kostnadsmassan har ökat Y-Y med cirka 42 %, vilket förklaras av ökade marknads- och säljkostnader relaterade till varumärkena Joluca och Ekobryggeriet. Likt tidigare kommenterat förväntas etableringen av Joluca och stärkt marknadsposition av Ekobryggeriet driva kostnadsbasen under år 2025, samtidigt som det ska tilläggas att kostnadsbasen är lägre än Analyst Groups estimat. Analyst Group anser därmed att Umida fortsatt utvecklats har med god kostnadskontroll ett säsongsmässigt svagt kvartal. Detta blir även tydligt sett till rörelseresultatet på EBITDA-nivå, vilket under kvartalet uppgick till 1,3 MSEK (0,4), motsvarande en EBITDA-marginal om 7 % (3 %). EBITDA-tillväxten uppgår därmed till 258 %, medan EBITDA-marginalen har ökat med 4 procentenheter. På EBIT-nivå uppgick rörelseresultatet till 0,2 MSEK, vilket likväl utgör en betydande förbättring jämfört med motsvarande period föregående år om -0,7 MSEK.

Fortsätter stärka balansräkningen

Vid utgången av Q1-25 uppgick kassan till 2,9 MSEK, vilket motsvarar en minskning om cirka 3 MSEK jämfört med utgången av föregående kvartal (Q4-24), då kassan uppgick till cirka 6 MSEK. Kassaflödet från den löpande verksamheten före förändringar av rörelsekapitalet uppgick till 0,4 MSEK. Kassaflödet från den löpande verksamheten (efter förändring av rörelsekapitalet) uppgick till 3,2 MSEK, vilket kan sättas i relation till -1,6 MSEK under motsvarande period föregående år. Det förklaras delvis av en positiv effekt härrörande från rörelsekapitalet, där Bolagets kundfordringar minskade kraftigt, delvis förklarat av en omvärdering av en tidigare kundfordring från en amerikansk distributör, vilken omvärderats till en finansiell tillgång och därmed även påverkar kassaflödet från investeringsverksamheten.

Under helåret år 2024 har Umida stärkt balansräkningen och reglerat stora delar av lånet till DBT Bank, vilket upptogs i samband med förvärvet av Ekobryggeriet. Detta blir tydligt i delårsrapporten då räntekostnaderna minskat från 0,7 MSEK under motsvarande period föregående år till 0,3 MSEK under Q1-25. Under kvartalet påverkas kassaflödet negativt om cirka 0,6 MSEK avseende amortering och räntekostnader till DBT Bank, varav Bolagets skulder till kreditinstitut (både långsiktiga och kortsiktiga) minskar med cirka 0,8 MSEK och uppgick i slutet av kvartalet till cirka 2,4 MSEK. Därutöver fortsätter Bolagets soliditet att öka, från 7,8 % under motsvarande period föregående år till 26,1 % vid utgången av det första kvartalet år 2025, vilket sammantaget har resulterat i att Bolaget fortsätter stärka balansräkningen.

Analyst Group kommer att återkomma med en analys av Umida.