Spiffbet är verksamma inom spelindustrin. Bolaget har två verksamhetsområden, onlinespel och spelutveckling. Inom området onlinespel driver bolaget ett flertal onlinekasinon. Spiffbet utvecklar också kasinospel, bordsspel och slottar. Spelen levereras både via dator och mobil.

Pressmeddelanden

Analytikerkommentarer

Analyst Group kommenterar Spiffbets rapport

2023-05-05

Spiffbet (”Spiffbet” eller ”bolaget) har publicerat sin delårsrapport för det första kvartalet 2023. Följande är vår sammanfattade kommentar.

Som väntat en lägre omsättning under årets första månader

Spiffbet redovisade under det första kvartalet 2023 en nettoomsättning som uppgick till 13,2 MSEK (14,8), vilket motsvarar en minskning om 11 % jämfört med samma kvartal 2022, och 8 % lägre jämfört med det fjärde kvartalet 2022. Den minskade omsättningen är ett resultat av att bolaget har reducerat sin varumärkesportfölj, vilket innebär färre intäktskällor och en något sjunkande spelaktivitet hos kunderna, men samtidigt lägre marknadsföringskostnader för Spiffbet. Denna strategi är en del av det besparingsprogram som inleddes under år 2022 där Spiffbets fokus har varit marginalförbättringar bland nya kunder i syfte att öka lönsamheten, snarare än att initialt växa omsättningen.

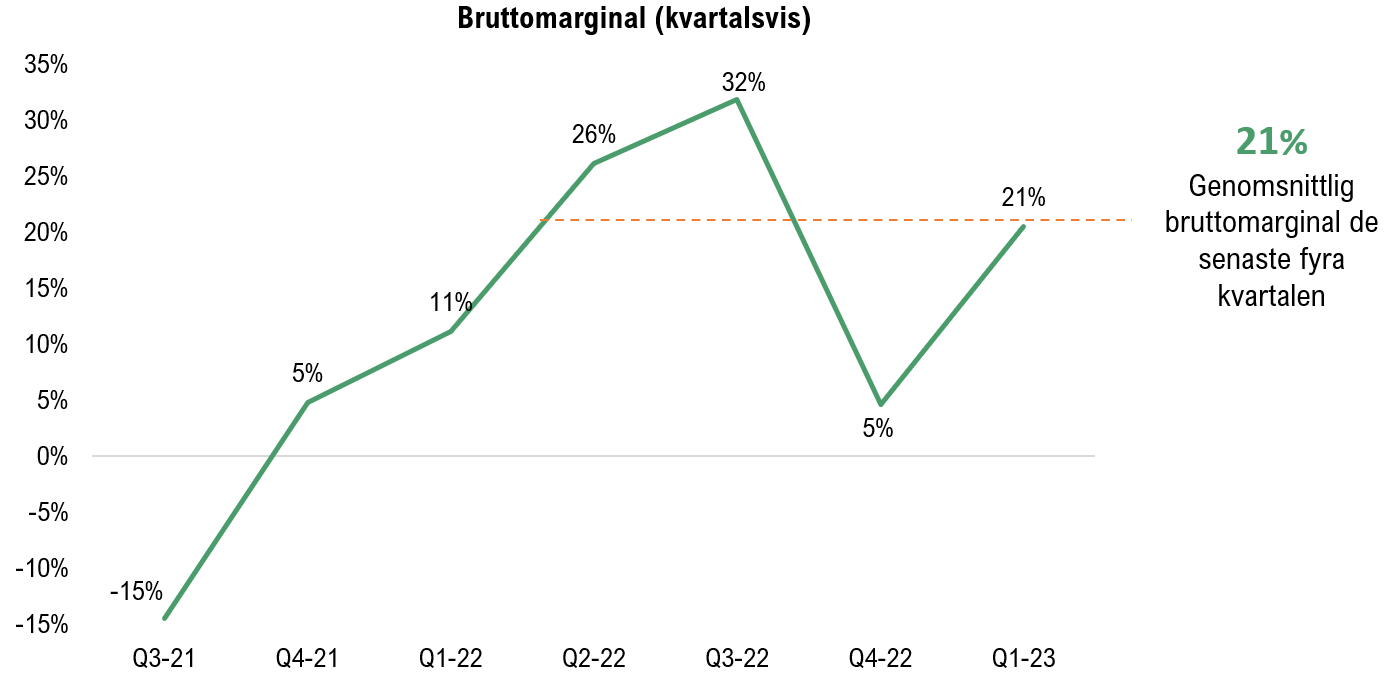

”Med Q1-rapporten presenterad bevisar Spiffbet att besparingsprogrammet fortsätter att ge frukt där vi ser en tydlig trend med en stigande bruttomarginal. Vid en ökad omsättning under kommande kvartal finns utrymme för en hävstångseffekt”, säger ansvarig analytiker på Analyst Group.

Den partnerlösning som lanserades under det fjärde kvartalet 2022 och som förväntades ge positiva utslag på omsättningen har upplevt vissa motgångar, där några områden inom tjänsten har behövts att anpassas, något som till stora delar har åtgärdats under inledningen av årets andra kvartalet. Henrik Svensson, VD för Spiffbet, uppger att bolaget nu har en mer strömlinjeformad verksamhet och att fokuset nu riktas till att öka omsättningen framgent, förutsatt att det inte sker på bekostnad av bruttomarginalen.

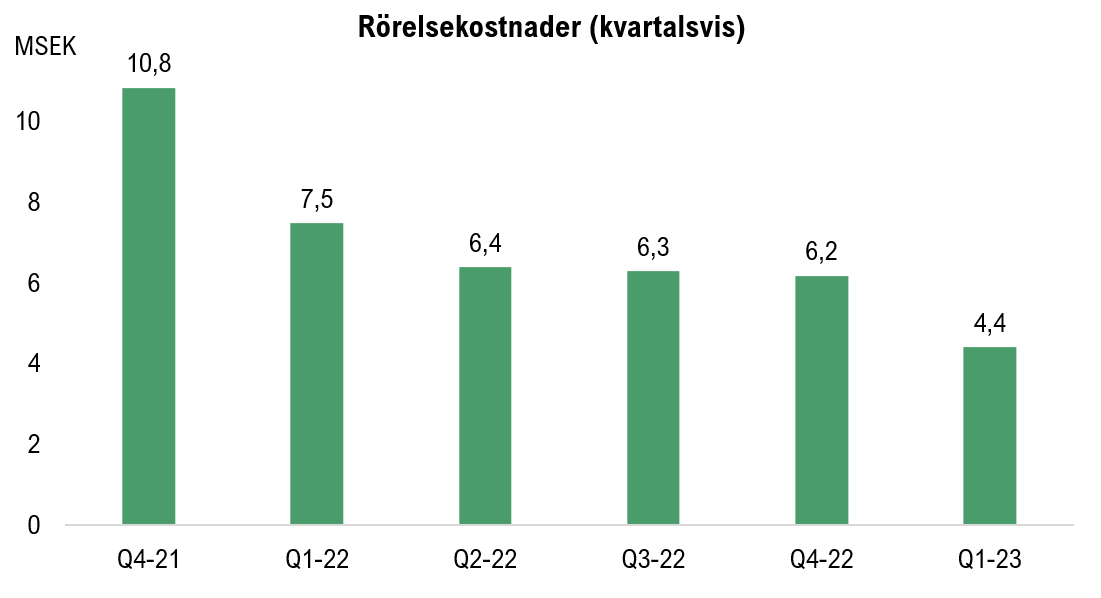

Högre bruttomarginal och lägre rörelsekostnader möjliggör ett positivt EBITDA-resultat

Trots en sjunkande omsättning så förbättrades EBITDA-resultatet under det första kvartalet till -1,7 MSEK (-5,8) och till -1,2 MSEK vid justering av engångsposter. En bidragande faktor är att Spiffbets bruttomarginal förbättrats från 11 % till hela 21 % under Q1-23 och bolaget skriver även själva att de redan under inledningen av årets andra kvartal har kunnat se ytterligare förbättringar i bruttomarginalen. Utöver minskningen av de direkta kostnaderna så har Bolaget även reducerat de externa kostnaderna till -2,7 MSEK (-4,3) och personalkostnaderna till -1,7 MSEK (-3,1), något som har varit bidragande till att sänka de totala omkostnaderna med över 40 % sedan första kvartalet 2022. Det justerade EBITDA-resultat om -1,2 MSEK är ett steg i rätt riktning om att nå målsättningen om att nå break-even på EBITDA-nivå under 2023, och ett bevis på att det genomförda besparingsprogrammet har haft en positiv effekt och att verksamheten är på väg i rätt riktning. Med dessa förutsättningar förväntar vi oss även en hävstångseffekt vid ökad omsättning under kommande kvartal.

Stärker balansräkningen

Spiffbet genomför nu en företrädesemission i syfte att fylla på bolagets kassa och en kvittningsemission där näst intill alla Spiffbets tidigare skulder ska betalas av. Emissionerna positionerar bolaget väl när ambitionen nu är att skala upp verksamheten, något som både ska ske organiskt och genom potentiella förvärv. VD Henrik Svensson menar att spelmarknaden nu har mognat och att genomförda regleringar har skapat en större förutsägbarhet vid förvärv jämfört med tidigare. Spiffbet söker förvärvskandidater som inte är tillräckligt stora på egen hand men som kan gynnas av stordriftsfördelar och bidra till Spiffbets verksamhet. Detta är något som skulle kunna snabba på att Spiffbet når break-even, vilket är det tydliga målet framgent när verksamheten ska skalas upp.

Sammanfattningsvis så har Spiffbet stärkt sin bruttomarginal genom reducerade omkostnader och en mer strömlinjeformad verksamhet. Spiffbet är nu nära att nå målsättningen om ett positivt EBITDA, vilket förväntas åstadkommas genom den operativa hävstång som affärsmodellen nu medger, kombinerat med att bolaget skalar upp i syfte att växa omsättningen. De pågående emissionerna förbättrar Spiffbets finansiella ställning och balansräkning väsentligt, vilket skapar rätt förutsättningar för att växa organiskt såväl som genom eventuella förvärv.

Aktiekurs

N/A

Värderingsintervall

2023-05-05

Bear

N/ABase

N/ABull

N/AUtveckling

Huvudägare

2023-03-29

Analyst Group kommenterar utfallet av Spiffbets företrädesemission

2023-05-23

Mellan den 28 april och den 17 maj genomförde Spiffbet en företrädesemission, i vilken det tecknades 13 409 122 units med företrädesrätt och 201 656 units utan företrädesrätt, vilket medför att bolaget tillfördes ca 5 MSEK. Samtidigt så har en kvittningsemission genomförts om nära 40 MSEK, vilket resulterat i att merparten av Spiffbets skuldsättning har blivit kvittad.

Bra utfall av emissionen – VD tecknar dessutom stort

Den genomförda emissionen skulle, givet full teckning, tillföra Spiffbet 14,4 MSEK före emissionskostnader, varav utfallet blev att 35 % tecknades och således innebär att Spiffbet tillförs drygt 5 MSEK. Värt att notera är att huvudägaren, Karl Trollborg (A Veces AB), till följd av kvittningsemissionen inte hade lov att teckna aktier i företrädesemissionen eftersom ägarandelen i det scenariot skulle blivit för stor. Med hänsyn till detta anser Analyst Group att utfallet om 35 % teckning är starkt, särskilt med tanke på att Spiffbet parallellt har genomfört den nämnda kvittningsemissionen om nära 40 MSEK. De två emissionerna innebär en nystart och positionerar Spiffbet i en attraktiv position för framtida tillväxt, dels organiskt, dels genom förvärv. Att bolagets VD, Henrik Svensson, dessutom valde att teckna för 2 MSEK i företrädesemissionen är en stark signal som tyder på att han tror på visionen när Spiffbet nu går framåt, något vi menar ingjuter förtroende i att skapa ytterligare aktieägarvärde.

Påfylld kassa möjliggör organisk- och förvärvsdriven tillväxt

Strategin framåt bygger på att organiskt växa den existerande verksamheten på befintliga marknader samt expandera i tillväxtmarknader såsom Latinamerika och Asien. Vidare finns en ambition att förvärva nya varumärken och produkter i en konsoliderande marknad samtidigt som nuvarande värderingar är relativt låga. Bolaget har sedan tidigare ett track record av att förvärva och marknaden förväntas, efter regleringar på flertalet geografiska marknader, att mogna, vilket skapar en större förutsägbarhet och öppnar upp möjligheter för konsolidering för aktörer som är redo att agera. Bolaget har därutöver en möjlighet att lägga till varumärken genom förvärv och använda befintlig organisation för att öka omsättningen utan att öka kostnaderna i takt med ökad omsättning, vilket medför en skalbar affärsmodell.

Med en påfylld kassa får Spiffbet större möjlighet att genomföra förvärv, vilka rimligen bör bidra med lönsamhet på sista raden för att överhuvudtaget vara intressanta. Med tillkommen likvid från företrädesemissionen kan dessutom Spiffbet genomföra förvärv genom att kombinera up front-betalningar med tilläggsköpeskillingar, såväl som att finansiera det senare med betalning av aktier. Sådana strukturer, vilket såklart beror på flera faktorer som ännu inte är kända och som återstår att se utfallet av vid ett potentiellt förvärv, skulle medföra en lägre utspädning för befintliga aktieägare, allt annat lika.

Sammanfattningsvis är Spiffbet nu närmare än någonsin att nå målet om break-even på EBITDA-nivå där verksamheten har strömlinjeformats och att fokus nu ligger på de nuvarande varumärken som lever upp till bolagets krav vad gäller lönsamhetsnivå. När Spiffbet nu skalar upp verksamheten både organiskt, samt genom potentiella förvärv, så skapar de genomförda emissionerna större handlingsfrihet att kunna uppfylla målsättningen om lönsam tillväxt.