Smart High Tech grundades år 2007 och har historiskt varit ett forsknings- och utvecklingsorienterat bolag med intäkter främst från statligt finansierade projekt. Under de senaste åren har Bolaget genomgått en transformation mot ett innovativt tillverkningsföretag, vilka utvecklar samt säljer högpresterande grafenförstärkt material för kylning av elektronik, kraftmoduler, lysdioder och andra värmekänsliga produkter. Smart High Tech säljer produkterna till bland annat OEM (Original Equipment Manufacturer)-företag (B2B), samt till privatpersoner verksamma inom Gaming och Crypto Mining via Bolagets Web-shop (B2C). Smart High Tech är noterade på Spotlight Stock Market sedan år 2021.

Pressmeddelanden

Global produktlansering runt hörnet

SHT Smart High-Tech AB (”Smart High Tech” eller ”Bolaget”) har inlett året intensivt genom bl.a. en utökad produktionskapacitet, breddad produktportfölj och ett ökat inflöde av nya testorders. Stort fokus allokeras nu till en global produktlanseringskampanj tillsammans med distributören Thermal Grizzly, där Bolagets konsumentprodukt, KryoSheet, lanseras i slutet av maj. Med hänsyn till en förväntad hög efterfrågan, samt att Bolaget har skapat rätt förutsättningar för att möta den starka efterfrågan, anser vi att det råder goda möjligheter för Bolaget att öka tillväxten under kommande kvartal. Analyst Group estimerar att Smart High Tech når en nettoomsättning om ca 73,1 MSEK år 2025, vilket med en tillämpad EV/S-multipel om 4,9x, samt en diskonteringsränta om 15 %, medför ett potentiellt nuvärde om 17,2 kr per aktie (17,2), i ett Base scenario.

- Tekniskt godkännande avseende embedded solutions

Under H1-23 är Bolagets produkter under tekniskt godkännande hos flertal branschledande företag och nyligen har Smart High Tech erhållit ett tekniskt godkännande, inklusive långtidstest, av ett av dessa företag avseende embedded solutions, d.v.s. att Bolagets produkter byggs in i kundens produkt till slutkund. Smart High Tech diskuterar nu pris, kapacitet och leverans i större volymer med flera av kunderna och mycket konkret med kunden fullgjort tekniskt godkännande, vilket Analyst Group anser är en viktig milstolpe. Med hänsyn till detta, samt att Smart High Tech kvalificerar sig in i kundens serieproduktion, vilka har försäljningsvolymer om +10 mdUSD, anser vi att det speglar stora potentiella intäkter i närtid.

- Stärker erbjudandet genom ny produkt – Soft Pad

Smart High Tech meddelade nyligen att Bolaget har tagit fram en ny produkt, Soft Pad, inom kärnproduktsortimentet GT-TIM. Produkten som utvecklats utifrån specifika kundkrav karaktäriseras av hög mjukhet, god återfjädring samt hög mekanisk och termisk prestanda, vilken förväntas att levereras bl.a. till kunder inom 5G och fordons-elektronik. Smart High Tech har sedan tidigare erhållit testbeställningar från flera europeiska kunder inom fordons-branschen, vilka riktar sig till elektrifiering av personbilar. Dessa kunder, i linje med andra kunder som vänder sig till Bolagets produkter, upplever utmaningar med kylning genom den kylteknik som finns på marknaden idag. Analyst Group anser att detta är en spännande marknad för Smart High Tech med potentiellt höga volymer, varför vi ser positivt på att Bolaget nu har tagit fram en ny produkt för att kunna leverera till kunder med dessa specifika kvalitetskrav.

- Vi upprepar vårt värderingsintervall

Sammantaget anser Analyst Group att Smart High Tech har fortsatt att ta viktiga operationella kliv under kvartalet, vilket lägger en solid grund för kommersiella framgångar framgent. Således har vi valt att behålla våra prognoser och värderingsintervall.

8

Värdedrivare

2

Historisk lönsamhet

7

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Kraftig tillväxt i korten

Med ett händelserikt år 2022 i ryggen där fokus framför allt har varit på att bearbeta den globala marknaden, fortsatt produktutveckling och att öka produktionskapaciteten, står nu SHT Smart High-Tech AB (”Smart High Tech” eller ”Bolaget”) inför en potentiellt kraftig tillväxtresa. I ljuset av flera framgångsrika operationella framsteg ser vi ordern inom Smart High Tech:s konsumentvertikal som extra spännande, där det totala ordervärdet estimeras till 8-12 MSEK under år 2023, vilket är i linje med vad vi tidigare prognostiserat för samtliga intäktsvertikaler, d.v.s. inklusive Bolagets intäkter från B2B. Således har vi därför i denna analysuppdatering reviderat upp försäljningsprognoserna, där vi estimerar att Smart High Tech når en nettoomsättning om ca 73,1 MSEK år 2025, vilket med en tillämpad EV/S-multipel om 5,0x, samt en diskonteringsränta om 15 %, medför ett potentiellt nuvärde om 17,2 kr per aktie (13,4), i ett Base scenario.

- Väntad minskad försäljning men stark orderingång

Nettoomsättningen under det avslutande kvartalet för år 2022 uppgick till 0,3 MSEK (1,4), där intäkterna under perioden huvudsakligen är hänförliga till Bolagets första kund, Incavo, vilka avropar återkommande produktionsorder, samt mindre testorders som beställts av större teknikföretag. Omsättningsminskningen mot jämförbart kvartal föregående år beror främst på variationer i beställningar samt att försäljningen i Kina har begränsats till följd av covidrestrektioner i regionen. I den positiva vågskålen lämnar Smart High Tech år 2022 med en betydande orderingång, vilken Bolaget förväntas leverera på under år 2023.

- Estimerar fortsatt ökade rörelsekostnader

Under Q4-22 uppgick Bolagets rörelsekostnader, exklusive COGS, till -13,1 MSEK, vilket motsvarar en ökning om 101 % Q-Q. Att rörelsekostnaderna skulle öka under rådande klimat med stigande inflation och ökade energipriser var i linje med vår förväntan, däremot ökade kostnaderna under kvartalet i en högre takt än vad vi estimerat, varför vi även sett över våra kostnadsprognoser för prognosperioden. Under år 2023 estimerar Analyst Group att Smart High Tech fortsatt kommer påverkas av hög inflation i termer av ökade råvarupriser och högre hyreskostnader, vilket förväntas lätta något under år 2024 och 2025. Med det sagt, befinner sig Smart High Tech i en expansionsfas där vi estimerar att Bolaget kommer att fortsätta skala upp personalstyrkan i en snabb takt, tillika utöka produktionskapaciteten, vilket sammantaget estimeras bidra till ökade rörelsekostnader under prognosperioden.

- Uppdaterat värderingsintervall

Mot bakgrund av att Smart High Tech har erhållit en minst sagt betydande order på Bolagets konsumentprodukt, FrostSheet, förväntas det isolerat bidra med en försäljning om 8-12 MSEK under år 2023. Till följd av ökade omsättningsprognoser, samt en generellt ökad riskvilja under årets första månader, har vi valt att höja vårt motiverade värderingsintervall i samtliga av våra Bear-, Base-, och Bull scenario.

8

Värdedrivare

2

Historisk lönsamhet

7

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Redo att skala upp försäljningen

Med tredje kvartalet rapporterat står det klart att SHT Smart High-Tech AB (”Smart High Tech” eller ”Bolaget”), står redo för att skala upp försäljningen och därmed fortsätta transformationen från ett forskningsorienterat bolag till ett innovativt tillverkningsföretag. Under år 2022, har Smart High Tech nått ett försäljningsgenombrott genom att både det svenska moderbolaget, såväl som det kinesiska dotterbolaget, erhållit volymorders. Detta, i kombination med att Bolaget fortsätter att etablera sig hos flertalet globala kunder medför att vi behåller vår positiva syn på Smart High Tech, där vi estimerar att försäljningen tar fart från år 2023, för att år 2025 uppgå till 63 MSEK. Baserat på en målmultipel om EV/S 4,1x på 2025 års försäljning, och en diskonteringsränta om 15 %, erhålls ett potentiellt nuvärde per aktie om 13,4 kr, i ett Base scenario

- Blygsam försäljning men god kostnadskontroll

Nettoomsättningen under Q3-22 uppgick till 10 tSEK (149), där minskningen till stor del anses vara hänförlig till att Bolagets återkommande kund, Incavo, inte gjort några beställningar under perioden, samt som en följd av en minskad efterfrågan till följd av covidrestriktioner i Kina. Rörelsekostnaderna, exklusive COGS, uppgick till ca -6,5 MSEK, vilket motsvarar en minskning om 26 % Q-Q. Analyst Group ser positivt på att Smart High Tech har lyckats, med en god kostnadskontroll, dels stärka Bolagets marknadsposition genom att etablera fler testorders hos globala kunder, dels göra produktionslokalerna i Sverige redo för driftsättning.

- Stärkt kassa i samband med optionsinlösen

Efter utgången av Q3-22 meddelade Smart High Tech att Bolagets teckningsoptioner av serie TO1B, vilka emitterades i samband med börsnoteringen i november 2021, tecknades till 92,4 %. Genom garantiavtal så blev inlösen fulltecknad, vilket tillför Smart High Tech 13,2 MSEK, där likviden avses att användas till att säkra Bolagets finansiering och fortsatta operativa utveckling.

- Vi behåller vår långsiktiga positiva syn

Analyst Group anser att Smart High Tech har tagit stora operationella kliv genom att bland annat göra tillverkningsanläggningen i Göteborg redo för driftsättning, erhållit betydande serieleveransorders, samt flertalet testorders, varför vi behåller vår långsiktiga positiva syn på Smart High Tech. Värderingsintervallet har dock justerats något till följd av att antalet aktier har ökat i samband med optionsinlösen. Värt att notera är att om Smart High Tech skulle materialisera flera testorders till skarpa volymleveranser, anser vi att det skulle kunna få en betydande effekt på omsättningen och således värderingsintervallet.

Tar stora kliv mot ett renodlat industriföretag

År 2022 har hittills präglats av ett skifte för SHT Smart High-Tech AB (”SHT” eller ”Bolaget”), från att vara ett forsknings- och utvecklingsbolag till ett industriellt företag där fokus ligger på försäljning av Bolagets egna produkter. Detta har således speglats i SHT:s finansiella utveckling i form av initialt låga försäljningsintäkter och höga expansionskostnader. Samtidigt har SHT tagit stora steg mot kommersialisering, genom bl.a. tre nya testorders, femte prototypordern från Huawei och en serieleveransorder, varför vi behåller vår positiva syn på Bolaget, där vi estimerar att försäljningen tar fart från år 2023, för att år 2025 uppgå till ca 60 MSEK. Baserat på en målmultipel om EV/S 4,5x på 2025 års försäljning, och en diskonteringsränta om 15 %, erhålls i ett Base scenario ett nuvärde per aktie om 14,8 kr.

- Högre rörelsekostnader än väntat

Nettoomsättningen under Q2-22 uppgick till 0,3 MSEK (2,4), där minskningen till stor del anses vara hänförlig till en minskad efterfrågan till följd av de hårda covidrestriktioner som har drabbat Kina, då leveranser i huvudsak sker till Asien i dagsläget. Rörelse-kostnaderna, exklusive COGS, uppgick till ca -8,8 MSEK (-6,9), vilket motsvarar en ökning om 29 %

Q-Q. Kostnadsökningen är något högre än väntat, vilket anses främst vara hänförlig till att bolaget skalat upp personalstyrkan samt engångskostnader till följd av uppsägningslön för tidigare VD.

- Fortsatt stort intresse för SHT:s teknik

Under H1-22 har SHT fokuserat på marknadsaktiviteter i USA och Europa, vilket har resulterat i totalt tre testorders från bl.a. ett globalt ledande multinationellt dataföretag. Även om det initialt handlar om relativt små beställningar, speglar dessa tre orders ett stort intresse för Bolagets produkter även i Europa och USA, varför Analyst Group ser det som strategiskt riktigt att bygga upp en högteknologisk elektronikkomponent-tillverkning även i Göteborg för att på sikt kunna möta en hög efterfrågan.

- Vi behåller vår långsiktiga positiva syn på Bolaget

Att omsättningen kom in lägre än estimerat samtidigt som rörelsekostnaderna hade ökat mer än väntat medför att vi har svårt att se att SHT kommer infria våra prognoser för år 2022, varför vi har valt att revidera prognoserna för innevarande år. Det är dock tydligt att SHT nu lägger grunden för framtida tillväxt, genom bl.a. uppbyggnad av tillverkningsanläggning i Göteborg, en betydande serieleveransorder, fortsatta testorders och femte prototypordern från Huawei, varför vi behåller våra omsättningsprognoser för år 2023-2025. Värt att notera dock är att om SHT skulle materialisera flera testorders till skarpa volymleveranser, anser vi att det skulle kunna få en betydande effekt på omsättningen och således värderingsintervallet. Vidare har värderingsintervallet justerats något, då vi tar hänsyn till kapitalstrukturen i värderingen.

Fortsätter på utstakad plan

Med Q1-rapporten presenterad står det klart att SHT Smart High-Tech AB (”SHT” eller ”Bolaget”) fortsätter att ta steg från att vara en projektorganisation till ett mer tillverkande utvecklingsbolag. Under Q1-22 har SHT installerat en produktionsmaskin för automatiserad tillverkning, investerat i testutrustning för att effektivisera såväl forskning som produktion, samt skalat upp personalstyrkan, vilket medfört att Bolaget nu har flera projekt nära kommersialisering. Baserat på en målmultipel om EV/S 4,8x på 2025 års försäljning om 60 MSEK, och en diskonteringsränta om 15 %, erhålls i ett Base scenario ett nuvärde per aktie om 14,8 kr.

- Rapport i linje med våra förväntningar

Under Q1-22 levererade SHT en nettoomsättning om 1,0 MSEK (0,9), ökningen är främst hänförlig till en ökad leverans av grafenförstärkta pads i storleken 50x50mm till Incavo. Fokus under perioden har varit att installera den automatiska processmaskinen för tillverkning av grafenförstärkt kylmaterial, varför vi inte räknade med någon avsevärd försäljningsökning under perioden. Rörelsekostnaderna uppgick till ca -6,9 MSEK (-1,9), motsvarande en ökning om 270 %, vilket procentuellt sett är en stor ökning, dock från låga nivåer, samtidigt som vi anser att SHT har utvecklats med förhållandevis bra kostnadskontroll relativt Bolagets finansiella ställning.

- Satsar på affärsområde inom Retail

Parallellt med försäljning av SHT:s huvudprodukt, kommer Bolaget att starta upp ett nytt affärsområde; SHT Retail. Detta innebär att Bolaget kommer att sälja pads för bättre kylning av elektronikkomponenter till privatpersoner (B2C) inom Gaming och Crypto Mining. Analyst Group ser positivt på satsningen, då Bolaget kan testa sina produkter mot en snabbrörlig och krävande marknad samt erhålla löpande intäkter, vilket förväntas dels gynna kassaflödet på kort sikt dels möjliggöra ytterligare en stabil intäktsström för SHT på längre sikt.

- Prototyporder från världsledande 5G-leverantör

Under det första kvartalet år 2022 genomförde Huawei en beställning av en större mängd prototyper för att starta interna processer för testning. Orderstorleken uppgick till 500 enheter, motsvarande ett värde om 100 tSEK, Analyst Group ser således att det finns stora möjligheter för SHT att under år 2023 börja leverera större orders, vilket estimeras vara en av de största värdedrivarna framgent.

- Vi behåller våra prognoser

SHT har utvecklats i linje med våra förväntningar, varför vi väljer att behålla våra prognoser. Med tanke på att vi tar hänsyn till kapitalstrukturen i värderingen har värderingsintervallet justeras något, då nettokassan har förändrats sedan Q4-21.

Grunden lagd för tillväxt

Genom en revolutionerande materialteknologi och en hög grad av automation avser SHT Smart High-Tech AB (”SHT” eller ”Bolaget”) växa och bli en globalt ledande leverantör av nanobaserat material och lösningar för termisk kylning av elektronik. Analyst Group ser flertalet värdedrivare som kan driva en uppvärdering i Bolaget, där en materialisering av prototyporders från Huawei, förväntas utgöra den största värdedrivaren. Försäljningen prognostiseras ta fart från år 2023, för att tills 2025 uppgå till ca 60 MSEK. Baserat på en målmultipel om EV/S 4,8x på 2025 års försäljning, och en diskonteringsränta om 15 %, erhålls i ett Base scenario ett fundamentalt nuvärde per aktie om 16,1 kr.

- Omsättningen över våra förväntningar

För det fjärde kvartalet år 2021 levererade SHT en nettoomsättning om 1,4 MSEK (-0,9), ökningen är främst hänförlig till att Bolaget har erhållit den avslutande delbetalningen om 80 000 USD i det utvecklingsprojekt SHT bedrivit för Huawei, samt som ett resultat av ökad försäljning till Incavo. Rörelsekostnaderna under Q4-21 uppgick till ca -5,4 MSEK

(-2,4), vilket främst är påverkat av betydligt ökade kostnader i samband med uppbyggnad av fabriken i Kina och expansionen i Göteborg, vilket även inneburit ökade personalkostnader, då det anställts både ny produktionspersonal och ledande befattningshavare.

- Finansiella muskler för exekvering av tillväxtplaner

Vid utgången av 2021 uppgick SHT:s kassa till ca 42,3 MSEK, varav 20,8 MSEK tillfördes via en nyemission i samband med noteringen under Q4-21. Under Q4-21 uppgick Bolagets kassaflöde från den operativa verksamheten, till ca -1,5 MSEK/månad, dock räknar vi med att SHT kommer att öka sin kapitalförbrukning framgent, i takt med att personalstyrkan ökar och Bolaget fortsätter att investera i sin expansion. Samtidigt ser Analyst Group positivt på att SHT har finansiella muskler för att etablera en större tillverkningsenhet i Göteborg och investera i marknadsföring och försäljning framförallt i Europa och USA, vilket är essentiellt för att fortsätta på inslagen tillväxtbana.

- SHT rör sig i rätt riktning

Vi ser fortsatt tydliga tecken på att SHT gör viktiga strategiska satsningar för att gå från att vara en projektorganisation till ett mer tillverkande utvecklingsbolag. Till följd av goda slutresultatet från utvecklingsprojektet hos Huawei, har en större mängd av prototyper beställts för att starta interna processer för testning. Analyst Group ser stora möjligheter för SHT att under år 2023 börja leverera volymorders, vilket antas vara en av de största potentiella värdedrivarna framgent.

Kapitaliserar på megatrender

Genom en revolutionerande materialteknologi och en hög grad av automation avser SHT Smart High-Tech AB (”SHT” eller ”Bolaget”) växa och bli en globalt ledande leverantör av nanobaserat material och lösningar för termisk kylning av elektronik. Analyst Group ser flertalet värdedrivare som potentiellt kan driva en uppvärdering i Bolaget, där en materialisering av utvecklingsprojektet med ett världsledande bolag inom 5G-telekom förväntas utgöra den största värdedrivaren. Försäljningen prognostiseras ta fart från år 2023, för att tills 2025 uppgå till ca 60 MSEK. Baserat på en målmultipel om EV/S ~5x på 2025 års försäljning, och en diskonteringsränta om 15 %, erhålls i ett Base scenario ett fundamentalt värde per aktie om 16,0 kr.

- SHT adresserar en het miljardmarknad

Till följd av den digitala transformationen som pågår blir elektroniken allt kraftfullare och mer kompakt, vilket ökar temperaturen och i hög grad begränsar prestandan samt sänker livslängden på elektronikprodukterna. Av denna anledning är temperaturreglering i form av värmeavledning i eletronikprodukter av större betydelse nu än någonsin tidigare, vilket SHT förväntas kapitalisera på med Bolagets grafenförstärkta kylmaterial. Marknadsstorleken för SHT:s produkter beräknas till 2 – 4 mdUSD, där potentiella kunder är stora globala företag såsom Intel, Nvidia, Ericsson och Huawei.

- Vallgravar förväntas skydda från konkurrens

Genom över 10 års forskning inom området har SHT byggt upp ett unikt Know-How, vilket tillsammans med elva godkända patent samt fjorton pågående patent-ansökningar, skapar goda vallgravar för att skydda framtida kassaflöden och marknadsandelar från konkurrerande företag. Bolagets patenterade produkt, SHT GT, har upp till tio gånger så hög värmeledningsförmåga än konkurrerande material och möjliggör 70 % lägre energiförbrukning utan att ge avkall på prestandan i elektroniken, vilket är unikt på marknaden.

- Utvecklingsavtal förväntas leda till stora volymer

Under hösten år 2020 erhöll SHT en genombrottsorder genom ett utvecklingsavtal med en världsledande kund inom 5G-telekom och konsumentelektronik med bas i Kina. SHT har genom ordern fått ett kvitto på att Bolaget tagit fram produkter med betydligt bättre värmeledningsförmåga än tidigare produkter, där resultatet har varit lovande. Analyst Group estimerar att SHT lyckas materialisera utvecklingsordern med den globala 5G-leverantören under år 2022 och erhålla mindre beställningar för utprovning av materialet, för att under år 2023 börja implementera materialet i produkter och därmed erhålla volymorder. Detta anses utgöra en stark värdedrivare i aktien om SHT lyckas omsätta utvecklingsbeställningarna till skarpa orders.

Analytikerkommentarer

Kommentar på Smart High Tech Q4-rapport

2023-02-17

Smart High Tech publicerade den 17 februari 2023 bolagets delårsrapport för det fjärde kvartalet 2022.

Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 340 tSEK (1 361) – en minskning mot jämförbart kvartal föregående år till följd av variationer av efterfrågan och leveranser mellan kvartalen, samt covidrestrektioner i Kina

- Avsiktsförklaring med en kinesisk teknikjätte, diskussioner om framdrift sker med kundens beslutsfattare redan i början på mars

- Rörelsekostnaderna uppgick till -13 137 tSEK, motsvarande en ökning om 101 % Q-Q

- Bolagets operativa burn rate uppgick till -1 762 tSEK/månad, vid periodens utgång uppgick likvida medel till 27 982 tSEK, vilket indikerar en fortsatt god finansiell ställning

Väntad låg försäljning men flera försäljningsdrivande projekt i bolagets pipeline

För det fjärde kvartalet 2022 uppvisade Smart High Tech en nettoomsättning om 340 tSEK (1 361), där intäkterna under perioden huvudsakligen är hänförliga till bolagets första kund Incavo, vilken avropar återkommande produktionsorders, samt testorders som beställts av större Tech-företag. Omsättningsminskningen mot jämförbart kvartal föregående år beror främst på att försäljningen i Kina har legat på is under kvartalet, till följd av covidrestriktioner i regionen. Däremot har restriktionerna i Kina nu lättats, varför Smart High Tech förväntas intensifiera samverkan och affärsutvecklingen inom koncernen under år 2023.

Under det avslutande kvartalet för år 2022 har Smart High Tech fortsatt att bearbeta den globala marknaden samt drivit på produktutvecklingen ytterligare, vilket har resulterat i högre prestanda och förfinade produktkunskaper som möter de höga kraven som bolaget möter i segmenten med högre volymer. Smart High Tech fortsätter även att erhålla fler mindre beställningar från kunder med specifika applikationer, vilka söker lösningar på uppkomna kylningsproblem. Bland annat har Smart High Tech testorders från kunder inom fordonsindustrin, där kunderna har problem med att kyla sin elektronik för fordonselektrifiering med dagens kylteknik. Dessa mindre orders bidrar med goda marginaler och lägger grunden för utökade användningsområden för bolagets produkter, vilket över tid förväntas bidra med mer diversifierade kundsegment och således en lägre försäljningsmässig risk. På den kinesiska marknaden har dotterbolaget, Ruixi, fortsatt levererat serieleveranser till en inhemsk kund inom moderna industrirobotar, vilken dessutom har aviserat ökad efterfrågan i volymer. Det totala initiala ordervärdet uppskattas till cirka 450 tSEK.

Därutöver har Smart High Tech ingått en avsiktsförklaring med en kinesisk teknikjätte för strategiskt samarbete med ett av Kinas största företag inom telekom och konsumentelektronik. Med tanke på att Smart High Tech har uppnått lyckade resultat i tester för de utmanande målspecifikationer som kunden definierat, anser Analyst Group att det finns en god möjlighet för bolaget att kvalificera in produkterna i kundens konsumentsortiment. Diskussioner om framdrift sker med kundens beslutsfattare redan i början på mars. Givet ett lyckat utfall, förväntas detta bidra med högre försäljningsvolymer, vilket därmed anses utgöra en stark värdedrivare under år 2023. Smart High Tech arbetar nu med att utöka produktionskapaciteten i Kina för att möta budgeterad efterfrågan.

Vidare har Smart High Tech upplevt en hög aktivitet på marknaderna i USA och Europa, varför bolaget under slutet av kvartalet har flyttat verksamheten till större fabriks- och kontorslokaler i Arendal, Göteborg, där fyra nya maskiner installerats för skärning av GT-TIM vilket har ökat produktionskapaciteten avsevärt. Därutöver har Smart High Tech inkontrakterat viktiga processteg för grafenbehandling, samt erhåller bolaget stora beställningar från distributör som levereras enligt plan, vilket således också anses vara viktiga faktorer för verksamhetsflytten. På den amerikanska marknaden pågår djupgående diskussioner om testleveranser och samverkan med sex av världens största teknikföretag, där flera av dessa har inlett tester av bolagets produkter.

I ljuset av flera framgångsrika utvecklingsprojekt har bolaget under det fjärde kvartalet erhållit en betydande order på konsumentprodukten FrostSheet, vilken riktar sig till slutkonsumenter inom gaming, persondatorer och terminaler. Beställaren är en globalt ledande producent och distributör av Thermal Interface Material, TIM, med försäljning i över 90 länder. Nämnda distributör kommer att, i samverkan med Smart High Tech, ledande influensers och lokala partners i 94 länder, göra en global lansering av bolagets konsumentprodukter. Därmed kommer Smart High Tech att vara i behov utav ytterligare produktionskapacitet, vilket redan är beställt och förväntas vara i drift under Q2-23. Det initiala ordervärdet uppgår till ca 1,35 MSEK med leverans under februari 2023, där bolaget erhåller förskottsbetalning i samband med ordern, vilket möjliggör för Smart High Tech att självfinansiera kapitalbindningen av varor i lager när det är långt mellan order och leverans för att säkerhetsställa god likviditet. Därefter sker månadsvisa beställningar med distributörens estimat om minst 450 tSEK per månad under Q2-23, för att sedan öka till 1,35 MSEK per månad under H2-23. Det totala ordervärdet för år 2023 estimeras således till ca 8-12 MSEK, för att sedan öka under kommande år. Analyst Group ser positivt på att Smart High Tech har fått ett genombrott på konsumentmarknaden och, som tidigare nämnt, estimeras detta bidra med återkommande intäkter med kortare ledtider, parallellt med större volymförsäljningar till tillverkningsindustrin (B2B).

Ökade rörelsekostnader, dock fortsatt stabil finansiell ställning

Smart High Techs rörelsekostnader, exklusive COGS, uppgick till -13 137 tSEK (-6 520), vilket motsvarar en kraftig ökning om 101 % Q-Q. Att rörelsekostnaderna skulle öka under rådande klimat med stigande inflation och ökade energipriser var i linje med vår förväntan, däremot ökade kostnaderna under kvartalet i en högre takt än vad vi estimerat. Ökningen på kostnadssidan är främst hänförligt till att Smart High Tech har skalat upp personalstyrkan snabbare än förväntat, samt till följd av en fortsatt hög inflation, vilket påverkar råvarupriser och högre hyreskostnader.

Under det fjärde kvartalet uppgick bolagets kassaflöde från den operativa verksamheten, efter förändringar av rörelsekapital, till -1 762 tSEK/månad. Givet en liknande kapitalförbrukning under kommande månader, och att bolagets kassa per den sista december 2022 uppgick till 27 982 tSEK, skulle kassan vara förbrukad vid utgången av Q1-24, allt annat lika. Dock räknar vi med att Smart High Tech kommer att fortsätta öka kapitalförbrukningen framgent, i takt med att personalstyrkan och försäljningskostnaderna ökar och bolaget fortsätter att investera i sin expansion. Samtidigt, om hänsyn tas till teckningsoptioner som löstes in under februari 2023, vilket tillförde bolaget 500 tSEK, i kombination med de incitamentsprogram som bolaget har vilket kan komma att tillföra Smart High Tech ytterligare kapital och en ökad försäljning framgent, anser Analyst Group att Smart High Tech har en god finansiell ställning för att fortsätta exekvera på bolagets uttalade expansionsplaner. Med det sagt så kan vi inte utesluta ytterligare kapitalanskaffningar framgent om bolaget skulle skala upp expansionen ytterligare.

Sammanfattande ord om Q4-rapporten

Med tanke på att Smart High Tech under år 2022 har präglats av ett skifte från att vara ett renodlat forsknings- och utvecklingsbolag med intäkter främst från statligt finansierade projekt, till ett industriellt företag där fokus ligger på försäljning av bolagets egna produkter, var det enligt vår förväntan att nettoomsättningen skulle komma in på låga nivåer under det fjärde kvartalet år 2022. Samtidigt anser Analyst Group att Smart High Tech har lagt flertalet viktiga pusselbitar för att generera en hög försäljning under kommande år, där en kraftigt förstärkt marknadsposition lägger en solid grund för fortsatta kommersiella framgångar.

Vad det gäller Smart High Tech:s operationella framsteg anser Analyst Group att det finns flera ljusglimtar som går att utläsa i Q4-rapporten. Bland annat har bolaget erhållit testbeställningar från flera europeiska kunder inom fordonsbranschen, vilka riktar sig till elektrifiering av personbilar. Dessa kunder, i linje med alla andra kunder som vänder sig till Smart High Tech:s erbjudande, har stora problem med kylning genom den kylteknik som finns på marknaden idag. Kvalificeringen till denna marknad bedöms vara längre men volymerna anses vara stora. Därutöver har Smart High Tech intensifierat diskussionerna med den kinesisk teknikjätte som bolaget ingick en avsiktsförklaring med under kvartalet. Diskussioner om framdrift sker med kundens beslutsfattare redan i början på mars. Givet ett lyckat utfall, förväntas detta bidra med högre försäljningsvolymer, vilket därmed anses utgöra en stark värdedrivare under år 2023.

Med tanke på den betydande order som Smart High Tech erhållit inom bolagets konsumentvertikal, förväntas försäljningen ge en synlig initial effekt från och med Q1-23/Q2-23, för att sedan fortsätta stiga i takt med ökade avrop från konsumentsidan samt större volymorders genom B2B-försäljning. Mot bakgrund av att den initiala ordern på konsumentprodukten FrostSheet estimeras uppgå till ett totalt värde om cirka 8-12 MSEK under år 2023, samt att vi tidigare prognostiserat för en nettoomsättning om cirka 13 MSEK för år 2023, kommer vi att se över våra omsättningsprognoser för innevarande år. Däremot har även rörelsekostnaderna ökat i en snabbare takt än förväntat, vilket också kommer att tas i beaktning i den uppdaterade analysen.

I samband med Q4-rapporten presenterade bolagets VD, Lars Almhem, sin syn på det senaste kvartalet samt gav en uppdatering kring nuvarande status och framtida händelser. Följande sades i en intervju efter presentationen:

Ni redovisade en minskad omsättning under det fjärde kvartalet jämfört med samma period året innan, vad beror det på?

Det beror på att vi har ganska få industriella kunder och de kommer lite oregelbundet, så den omsättningsminskningen beror på att vi fick en beställning strax efter kvartalets utgång och en beställning strax innan kvartalet. Det vi ser nu är att vi har en betydande orderingång som är mycket större, så Q1-23 är redan betydligt större än fjärde kvartalet förra året. Men det beror alltså på variationer som vi haft i beställningar.

Ni har även fått ett patent godkänt i Sydkorea avseende GT-TIM, vad betyder detta för Smart High Tech?

Sydkorea kommer troligen att bli en väldigt intressant marknad för oss så det betyder väldigt mycket för oss att vi har ett skydd. Vi har även nyligen fått ytterligare ett skydd i USA, detta, i kombination med alla andra skydd vi har sedan tidigare gör att vi har en väldigt trygg och stabil IP-rättighet kring våra marknader. Det betyder väldigt mycket för oss.

Ni tecknade en avsiktsförklaring med ett av Kinas största telekomföretag med GT-TIM, kan du ge oss någon mer uppdatering kring det?

Det är kopplat till några punkter som jag nämnde. Den här tillverkaren har bekymmer med att kyla ner sina konsumentprodukter, samma problematik som jag nämnde tidigare. Den här kunden har stora volymer men ser också att de har problem med att klara det med traditionell kylpasta eller liknande konkurrerande material. Där har vi kommit så långt att vi nu levererar produkter till dem, som är modifierade och fått ännu bättre egenskaper baserat på deras specifikationer. Det har kommit så långt att vi för diskussioner med deras ledning nu om några veckor, för att fortsätta kvalificera in den här produkten. Det är en bit kvar, men än så länge har vi klarat deras specifikationer.

Skulle man kunna säga nu att alla konsekvenser från pandemin är avklarade och att ni är på väg att ta nästa kliv?

Ja, det är vi. Nu kan vi äntligen skapa en koncern där vi samverkar på ett bättre sätt med vårt dotterbolag i Kina, de är aggressiva på den marknaden och vi är aggressiva runt om i världen. Nu kan vi träffas, utbyta marknadsarbete, hur man bygger upp produktionssystem, kvalitetssystem osv. tillsammans på ett annat sätt. Vi kan resa dit och de kan resa till oss, det är en stor fördel för oss.

Du pratade också om den globala lanseringen med lokala partners, finns det några indikationer i nuläget på vilka volymer det kan röra sig om när det kommer igång?

Vi har fått en indikation från den distributören som jag indikerade i ett pressmeddelande lite tidigare, på kanske en halv miljon i månaden i försäljning från vår sida. Vi tror, och jag tror personligen, på en betydligt högre volym. Vi kommer att ha en lansering som är global i samarbete med de absoluta topparna inom influenser-världen som pratar för varan till konsument. Min gissning är att vi kommer att få en ökad volym redan under Q2-23, och det är den vi förbereder nu genom att bygga upp ytterligare produktionskapacitet.

På tal om produktionskapacitet, som du nämnde så har ni beställt ytterligare maskiner till anläggningen i Göteborg. Kommer ni att kunna möta den efterfrågan när maskinerna är driftsatta under Q2-23?

Vi kommer nog kunna möta den efterfrågan. Vi jobbar idag i tre skift och vi kan gå upp i ytterligare skift. Vi planerar att kunna ha en baskapacitet som vi dubblar i och med denna kapacitetsökning. Vi trimmar också våra system väldigt väl, så vi har idag ökat kapaciteten mer än den teoretiska kapaciteten som vi hade vid införskaffandet. Det är möjligt att vi klarar kapaciteten, men det är också möjligt att vi får flera större orders från affärskunder. Det är långa cykler att få in en sådan kund men där får vi då parera genom att beställa mer kapacitet. Så svar, ja det kommer vi nog klara, men jag är också öppen för utmaningen att öka kapaciteten när vi får det behovet.

Vad skulle du säga blir den viktigaste milstolpen, eller milstolparna, för Smart High Tech under år 2023?

Det blir några viktiga. Den första är denna lansering tillsammans med vår distributör och dennes nätverk med influensers. Det är en mycket stor händelse som vi bygger upp hela vår kapacitet kring just nu. Vi har samverkan med Automotive, alltså fordonsvärlden, som idag vänder sig till oss med sina uppenbara problem för kylning. Vi känner alla till den stora utvecklingen av den världen, så där är också en stor tillförsikt att vi kan, snabbare än normalt, komma in med våra produkter. Sedan har vi våra Tech-jättar som jag besöker kontinuerligt och som vi har en djup dialog med och det räcker med att någon av dem vaknar till liv och vill köpa större volymer, då har vi en stor milstolpe. Det kan också bli flera. Tidsmässigt, svårt att bedöma, men det har gått fortare så här långt än vad jag trodde tidigare.

Lars Almhem, VD, Smart High Tech

Genom följande länk går det att ta del av den fullständiga presentationen.

Vi kommer att återkomma med en uppdaterad analys av Smart High Tech.

Kommentar på Smart High Tech Q3-rapport

2022-11-10

Smart High Tech publicerade den 8 november 2022 bolagets delårsrapport för tredje kvartalet 2022.

Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 10 tSEK (149) – en minskning till följd av variationer av efterfrågan och leveranser mellan kvartalen, samt breda covidrestrektioner i Asien

- Rörelsekostnaderna uppgick till -6 520 tSEK, motsvarande en minskning om 26 % Q-Q

- Bolagets operativa burn rate uppgick till -1 692 tSEK/månad, vid periodens utgång uppgick likvida medel till 23 777 tSEK, vilket indikerar en fortsatt god finansiell ställning

Väntad blygsam försäljning till följd av låga leveransnivåer

För tredje kvartalet 2022 uppvisade Smart High Tech en nettoomsättning om 10 tSEK (149), där intäkterna under perioden huvudsakligen är hänförliga till testorders som beställts av större Tech-företag. Omsättningsminskningen beror främst på att bolagets återkommande kund, Incavo, inte gjort några beställningar under perioden, samt som en följd av en minskad efterfrågan till följd av covidrestriktioner i Kina.

Under de senaste månaderna har Smart High Tech haft en hög marknadsaktivitet i Europa, USA och Asien, vilket har resulterat i bl.a. ytterligare en prototyporder avseende GT-Pad från Huawei. Detta var den femte prototypordern i rad från Huawei, vilken är ett led i att modifiera Smart High Tech:s basprodukt med varumärke GT-TIM, för att ta fram en lösning för kunden som är både prestandahöjande och mer kostnadseffektiv. Med tanke på att Smart High Tech och Huawei har haft ett utvecklingsavtal sedan år 2020, samt att Bolaget tidigare uppgett att tidsspannet mellan första utprovning av material till materialet appliceras i en produkt och Smart High Tech erhåller volymorders är ca två år, anser vi att ett fortsatt samarbete med Huawei indikerar stärkta möjligheter för Smart High Tech att under år 2023 börja leverera större orders, vilket förväntas vara en av de största värdedrivarna framgent. På den asiatiska marknaden har bolaget även, via dotterbolaget Ruixi, erhållit en serieleveransorder av GT-TIM till ett värde om 450 tSEK, samt en serieorder från Smart High Tech:s kund Incavo till ett ordervärde om ca 675 tSEK.

På de europeiska- och amerikanska marknaderna har Smart High Tech under kvartalet bland annat erhållit en första testorder till ett globalt ledande multinationellt dataföretag. Det är en initialt liten order, 50 stycken GT-TIM, samtidigt anses ordern vara ett stort och viktigt steg för Smart High Tech att bli uppmärksammade av ett stort multinationellt företag, vilket kan skapa ringar på vattnet och leda till att fler större företag får upp ögonen för Smart High Tech. Vidare har Smart High Tech erhållit en mindre order på tre av bolagets GT-TIM, av ett amerikanskt företag som är ledande inom professionella drönare, samt en mindre order från ett Göteborgsföretag som är långt framme inom rymdindustrin, vilka vill använda bolagets silikonfria GT-TIM. Dessa tre orders som Smart High Tech erhöll under Q3-22 speglar ett stort, och brett, intresse för bolagets produkter även i Europa och USA, varför Analyst Group ser positivt på att produktionslokalerna i Göteborg nu står redo att driftsättas, för att möta en förväntad hög efterfrågan framgent.

God kostnadskontroll och fortsatt stabil finansiell ställning

Smart High Tech:s rörelsekostnader, exklusive COGS, uppgick till -6 520 tSEK (-8 846), vilket motsvarar en minskning om 26 % Q-Q. Kostnadsminskningen anses främst vara hänförlig till att bolaget under Q2-22 belastades av uppsägningslön för tidigare VD. Under det tredje kvartalet uppgick bolagets kassaflöde från den operativa verksamheten, efter förändringar av rörelsekapital, till -1 692 tSEK/månad. Givet en liknande kapitalförbrukning under kommande månader, och att bolagets kassa per den sista september 2022 uppgick till 23 777 tSEK, skulle kassan vara förbrukad vid Q4-23, allt annat lika. Dock räknar vi med att Smart High Tech kommer att öka sin kapitalförbrukning framgent, i takt med att personalstyrkan ökar och bolaget fortsätter att investera i sin expansion. Samtidigt, om hänsyn tas till de två miljoner utestående teckningsoptioner som förfaller den 11 november 2022, vilket kan komma att tillföra bolaget ytterligare kapital, samt med hänsyn till en ökad försäljning framgent, anser Analyst Group att Smart High Tech har en god finansiell ställning för att fortsätta exekvera på bolagets expansionsplaner.

Sammanfattande ord om Q3-rapporten

Med tanke på att Smart High Tech de senaste kvartalen har präglats av ett skifte från att vara ett renodlat forsknings- och utvecklingsbolag med intäkter främst från statligt finansierade projekt, till ett industriellt företag där fokus ligger på försäljning av bolagets egna produkter, var det enligt vår förväntan att nettoomsättningen kom in på låga nivåer under det tredje kvartalet år 2022. Samtidigt anser Analyst Group att Smart High Tech har lagt flertalet viktiga pusselbitar för att generera en hög försäljning under kommande år, där en kraftigt förstärkt marknadsposition anses vara en viktig pusselbit. Bland annat har Smart High Tech, genom testorders, etablerat sig hos fler större kunder vilka har försäljningspotential om mer än en miljon produkter per år. På konsumentsidan har Smart High Tech startat försäljningen via bolagets e-handelsplattform, vilket Analyst Group estimerar kommer bidra med löpande intäkter med kortare ledtider, parallellt med större volymförsäljningar till tillverkningsindustrin (B2B). Således ser Analyst Group att det finns flertalet spännande värdedrivande aktiviteter i korten under kommande 12 månader.

Vi kommer att återkomma med en uppdaterad analys av Smart High Tech.

Kommentar på SHT:s Q2-rapport

2022-08-24

SHT publicerade den 20 augusti 2022 bolagets delårsrapport för andra kvartalet 2022. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen uppgick till 0,3 MSEK (2,4) – minskning till följd av breda covidrestrektioner i Asien

- Fortsatt stort och ökande intresse för SHT:s teknik, bolaget har erhållit flertalet testorders från globala kunder

- Rörelsekostnaderna uppgick till -8,8 MSEK (-6,9), motsvarande en ökning om 29 % Q-Q

- Fortsatt god finansiell ställning möjliggör realisering av expansionsplaner

Nettoomsättningen drabbades negativt till följd av hårda restriktioner i Kina

För andra kvartalet 2022 uppvisade SHT en nettoomsättning om 0,3 MSEK (2,4), där minskningen till stor del anses vara hänförlig till en minskad efterfrågan till följd av de hårda covidrestriktioner som har drabbat Kina, då leveranser i huvudsak sker till Asien i dagsläget. I takt med att restriktionerna har lättats under sommaren, har verksamheten i Kina startat upp och under augusti 2022 annonserade bolaget en större serieleveransorder från en Shanghai-baserad industrirobotproducent som tecknat en order om ca 450 tSEK, som det kinesiska dotterbolaget ska producera. Analyst Group ser positivt på att verksamheten i Kina återigen är igång, då det bevisligen råder en hög efterfrågan på SHT:s produkter framförallt i Asienregionen.

Fokus under våren har varit på marknadsaktiviteter i Europa och USA, vilket har resulterat i bl.a. en första testorder till ett globalt ledande multinationellt dataföretag. Det är en initialt liten order, 50 stycken GT-TIM, samtidigt anses ordern vara ett stort och viktigt steg för SHT att bli uppmärksammade av ett stort multinationellt företag, vilket kan skapa ringar på vattnet och leda till att fler större företag får upp ögonen för SHT. De initiala tester kunden har gjort med tidigare prover har visat att bolagets produkter har en prestanda som överträffar konkurrerande produkter. Vidare har SHT erhållit en mindre order på tre av bolagets GT-TIM, av ett amerikanskt företag som är ledande inom professionella drönare, samt en mindre order från ett Göteborgsföretag som är långt framme inom rymdindustrin, vilka vill använda bolagets silikonfria GT-TIM. Dessa tre orders som SHT erhöll efter utgången av Q2-22 speglar ett stort intresse för bolagets produkter även i Europa och USA, vilket medför att Analyst Group ser det som strategiskt riktigt att bygga upp en högteknologisk elektronikkomponenttillverkning även i Göteborg.

Ökad rörelseförlust men fortsatt god finansiell ställning

SHT:s rörelsekostnader, exklusive COGS, uppgick till ca -8,8 MSEK (-6,9), vilket motsvarar en ökning om 29 % Q-Q. Kostnadsökningen anses främst vara hänförlig till att bolaget skalat upp personalstyrkan samt engångskostnader till följd av uppsägningslön för tidigare VD. Under Q2-22 uppgick bolagets kassaflöde från den operativa verksamheten, efter förändringar av rörelsekapital, till ca -1,6 MSEK/månad. Givet en liknande kapitalförbrukning under kommande månader, och att bolagets kassa per den sista juni 2022 uppgick till ca 32,5 MSEK, skulle kassan vara förbrukad vid Q1-24, allt annat lika. Dock räknar vi med att SHT kommer att öka sin kapitalförbrukning framgent, i takt med att personalstyrkan ökar och bolaget fortsätter att investera i sin expansion. Samtidigt, om hänsyn tas till de två miljoner utestående teckningsoptioner som förfaller i november 2022, vilket kan komma att tillföra bolaget ytterligare kapital, samt med hänsyn till en ökad försäljning framgent, anser Analyst Group att SHT har en god finansiell ställning för att fortsätta exekvera på bolagets expansionsplaner.

Sammanfattande tankar om Q2-rapporten

Att omsättningen kom in lägre än estimerat samtidigt som rörelsekostnaderna hade ökat mer än väntat medför att vi kommer att se över våra prognoser för innevarande år. Värt att notera dock är att år 2022 präglas av det skifte från att vara ett rent forsknings- och utvecklingsbolag med intäkter främst från statligt finansierade projekt, till ett industriellt företag där fokus ligger på försäljning av förtagets egna produkter. Således drar vi inte några större växlar kring minskning i nettoomsättning under enskilda kvartal, utan ser istället positivt på att bolaget har accelererat utvecklingen mot ett renodlat tillverkningsbolag. Samtidigt uppvisar SHT att det finns en hög efterfrågan och en stor nyfikenhet för bolagets produkter, genom att antalet testorders fortsätter att öka, vilket öppnar upp möjligheterna för stark tillväxt under kommande år, vilket är i linje med våra tidigare prognoser. Vidare ser Analyst Group positivt på den serieleveransorder som SHT:s kinesiska dotterbolag erhöll efter utgången av Q2-22, vilket kan bädda för fortsatta orders under kommande kvartal och således ett återkommande kassaflöde. Utöver ovannämnda aktiviteter har SHT även blivit inbjudna till att delta online på en asiatiskt multinationell elektronikproducents interna inköpskonferens under innevarande månad. Det är elektronikproducentens dotterbolag i Europa med placering i Tyskland som håller i en konferens där SHT ska presentera bolagets produkter inför den potentiella kundens teknikspecialist, inköpsorganisation och ledning, såväl globalt som för samtliga affärsområden. Således ser Analyst Group att det finns flertalet spännande värdedrivande aktiviteter i korten under kommande 12 månader.

Vi kommer att återkomma med en uppdaterad analys av SHT.

Kommentar på SHT:s Q1-rapport

2022-05-13

SHT publicerade den 10 maj 2022 bolagets delårsrapport för första kvartalet 2022. Finansiellt kan kvartalet sammanfattas enligt följande:

- Nettoomsättningen uppgick till 1,0 MSEK – ökning med 17 % jämfört med Q1-21

- Bruttomarginalen uppgick till 72 % (91 %)

- Rörelseresultatet minskade till -5,1 MSEK (-0,3)

”SHT fortsätter att leverera på inslagen väg genom att öka försäljningen till bolagets kund Incavo, och samtidigt bygga upp organisationen inför en kommersialisering av huvudprodukten SHT GT TIM för att kyla processorer och grafikkort ”, säger ansvarig analytiker på Analyst Group.

Stabil försäljningsökning

Under Q1-22 uppgick nettoomsättningen till 1 010 tSEK (861), vilket är en ökning med 17 % mot jämförbart kvartal föregående år. I Q1-rapporten framgår det att intäkterna under perioden främst är hänförliga till en ökad leverans av grafenförstärkta pads i storleken 50x50mm till Incavo, vilket är i linje med våra förväntningar. Fokus under den gångna perioden har varit att installera den automatiska processmaskinen för tillverkning av grafenförstärkt kylmaterial, varför vi inte räknade med någon avsevärd försäljningsökning under det första kvartalet. Dock har SHT lyckats väl med maskininstalleringen, vilket medfört att bolaget har ökat kapaciteten med 100 % till 8 000 enheter per skift/per månad, vilket förväntas bära frukt framgent. Utöver försäljningen till Incavo har SHT fått ett flertal testprototyporder från en mindre svensk 5G-leverantör och från en thermal burn-in kund.

Bolagets bruttokostnader uppgick till -285 tSEK (-80) under Q1-21, vilket resulterade i en bruttomarginal om 72 % (91 %). Analyst Group ser det som naturligt att bruttomarginalen minskar då SHT går från att ha varit en projektorganisation, vilket innebär låga bruttokostnader, till ett mer tillverkande utvecklingsbolag, där målet är att Bolagets försäljning av pads ska vara drivande för ökad tillväxt och lönsamhet.

Ökad rörelseförlust

SHT:s rörelsekostnader uppgick till ca -6 880 tSEK (-1 861), vilket motsvarar en ökning om 270 %, dock från låga nivåer. Kostnadsökningen anses främst vara hänförlig till att bolaget har skalat upp personalstyrkan samt installerat en produktionsmaskin under kvartalet, vilket i sin tur har medfört ökade rörelsekostnader. Att kostnaderna ökar inför en bredare kommersialisering är inget nytt, men med rätt typ av investeringar antas det långsiktiga utfallet överträffa den kortsiktiga effekten. Analyst Group anser att SHT gör nödvändiga investeringar för att genomföra en lyckad kommersialisering, dessutom har SHT utvecklats med förhållandevis bra kostnadskontroll relativt bolagets finansiella ställning. Under Q1-22 uppgick bolagets kassaflöde från den operativa verksamheten, till ca -830 tSEK/månad, samtidigt som bolagets kassa per den sista mars uppgick till ca 38,9 MSEK, varför vi anser att SHT uppvisar en fortsatt god likviditet.

Satsning på retailmarknaden

Under de senaste månaderna har SHT genomfört studier inom retailmarknaden, närmare bestämt inom Gaming och Crypto Mining, där bolaget har för avsikt att starta ett nytt affärsområde; SHT Retail. Detta innebär att bolaget ska sälja pads för bättre kylning av elektronikkomponenter till privatpersoner verksamma inom området, vilket kommer att ske under produktvarumärket FrostSheet. Försäljningen kommer att ske genom e-handel, vilken planeras att driftsättas inom en snar framtid, där SHT kommer att använda tredjepartsleverantör för att hantera lagerhållning och logistik, vilket antas hålla nere kapitalbindningen. Analyst Group ser positivt på att SHT väljer att satsa på ett nytt affärsområde, där bolaget kan testa sina produkter mot en snabbrörlig och krävande marknad samt erhålla löpande intäkter, vilket förväntas dels gynna kassaflödet på kort sikt dels möjliggöra ytterligare en stabil intäktsström för bolaget på längre sikt. Dessutom kommer inte det nya affärsområdet kräva några större investeringar i försäljning eller infrastruktur, då digital distribution utgör basen i försäljningskanalen. Vidare förväntas satsningen på Gaming- och Crypto Mining industrin skapa ringar på vattnet och leda till att övrig industri såsom telekommunikation, burn-in och halvledarindustrin får upp ögonen för SHT då dessa industrier har liknande utmaningar med att hantera värmeutvecklingen i elektroniken. Således förväntas SHT erhålla löpande intäkter från retail-området (B2C), parallellt med större volymförsäljningar till tillverkningsindustrin (B2B).

Sammantaget levererar SHT en rapport relativt i linje med våra förväntningar, där bolaget fortsätter att bygga organisationen inför en bredare kommersialisering, samtidigt som försäljningen till Incavo taktar på. Vi ser fram emot att följa utvecklingen i det nya affärsområdet inom retail, samt kommersialiseringen av SHT:s huvudprodukt; SHT GT TIM.

Vi kommer att återkomma med en uppdaterad aktieanalys av SHT.

Kommentar på SHT Smart High-Techs Q4-rapport

2022-02-18

SHT publicerade idag den 18 februari sin delårsrapport för fjärde kvartalet 2021. Med fjärde kvartalet presenterat och senaste nyheterna från bolaget, står det klart att SHT står i startgroparna för en spännande period med många projekt i bolagets pipeline som ligger nära en kommersialisering.

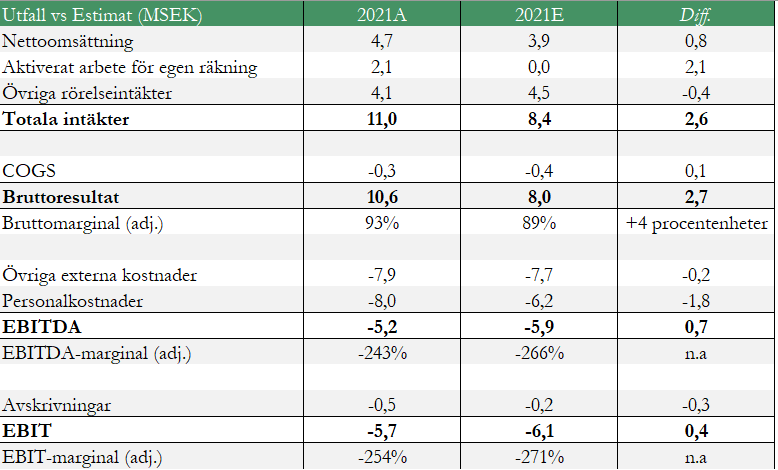

För det fjärde kvartalet år 2021 uppvisar SHT en nettoomsättning om 1,4 MSEK (-0,9), ökningen beror främst på att bolaget har erhållit den avslutande delbetalningen om 80 000 USD i det utvecklingsprojekt SHT bedrivit för Huawei. Försäljningen till Incavo har ökat under det fjärde kvartalet till följd av att SHT har erbjudit Incavo ett nytt segment av 50×50 mm grafenförstärkta pads. Det nya segmentet har, enligt bolaget, uppvisat en hög efterfrågan och Incavo har taktat upp från 200 – 400 enheter per månad till ett behov av ca 1 200 – 1 500 per månad. Trots att segmentet är nytt, vilket gör att efterfrågan är svår att överblicka, ser Analyst Group positivt på utvecklingen och anser att det finns goda möjligheter för SHT att öka försäljningen ytterligare framgent. Bolaget slår våra förväntningar både för kvartalet och för helåret, nedan följer en sammanställning och jämförelse mellan vårt helårsestimat och faktiskt utfall.

Lyfter vi blicken och tittar på helåret 2021 så levererar SHT en nettoomsättning om 4,7 MSEK, vilket med aktiverat arbete samt övriga rörelseintäkter summerar till 11 MSEK i totala intäkter, således något högre än våra förväntningar vilket främst beror på att övergången till K3-redovisning har inneburit att bolaget har valt att aktivera arbete för egen räkning. Nettoomsättningen minskade dock med ca 31 %, vilket beror på att det under år 2020 bedrevs och avslutades fler projekt som SHT varit delaktiga i. Däremot går SHT nu från att ha varit en projektorganisation till ett mer tillverkande utvecklingsbolag, där målet är att bolagets försäljning av pads ska vara drivande för ökad tillväxt och lönsamhet, varför Analyst Group inte drar några större växlar kring minskningen. Rörelsekostnaderna under 2021 uppgick till ca -15,9 MSEK, vilket främst är hänförligt till betydligt ökade kostnader i samband med uppbyggnad av fabriken i Kina och expansionen i Göteborg. Detta har även inneburit ökande personalkostnader, då det anställts både ny produktionspersonal och ledande befattningshavare.

Vid utgången av 2021 uppgick SHT:s kassa till ca 42,3 MSEK, och under Q4-21 tillfördes bolaget, via en nyemission i samband med noteringen, en emissionslikvid om ca 20,8 MSEK efter transaktionsrelaterade kostnader, vilket således har stärkt kassan. Under fjärde kvartalet för år 2021 uppgick bolagets kassaflöde från den operativa verksamheten, till ca -1,5 MSEK/månad. Givet en liknande kapitalförbrukning under kommande månader, och att bolagets kassa per den sista december uppgick till ca 42,3 MSEK, skulle kassan vara förbrukad vid Q1-24, allt annat lika. Dock räknar vi med att SHT kommer att öka sin kapitalförbrukning framgent, i takt med att personalstyrkan ökar och bolaget fortsätter att investera i sin expansion. Samtidigt ser Analyst Group positivt på att SHT har finansiella muskler för att etablera en större tillverkningsenhet i Göteborg och investera i marknadsföring och försäljning i framförallt Europa och USA, vilket kommer att vara betydande för ökad tillväxt framgent.

Fokus framåt

SHT har under årets inledning kommunicerat ett flertal positiva nyheter, där vi ser tydliga tecken på att bolaget gör viktiga strategiska satsningar för att gå från att vara en projektorganisation till ett mer tillverkande utvecklingsbolag. Bland annat har SHT fått förhandsbesked för två patent i USA, där det ena patentet stärker SHT:s skydd för tillverkning av produkten SHT GT och det andra, Graphene based Heat sink, är ett nytt spännande område med stor marknadspotential eftersom kylflänsar finns i stort sett i alla datorer, surfplattor och annan elektronik som kräver hög kylprestanda. Vidare under januari anlände en ny skärmaskin till bolagets anläggning i Göteborg som förväntas både effektivisera och öka kvantiteten av SHT GT-pads, samt förbättra kvalitén på produkten. Skärmaskinen är första steget i bolagets arbete med att effektivisera produktionen och enligt SHT, kommer ytterligare tre maskiner beställas under Q1-22 för att öka produktionskapaciteten och automationen. Maskinerna beräknas anlända och installeras under Q2-22. Under fjärde kvartalet har SHT också levererat slutresultatet från utvecklingsprojektet till Huawei som varit den ledande 5G-leverantör inom telekom och elektronik som SHT tidigare har kommunicerat. Enligt bolaget är Huawei nöjda med resultaten då SHT överträffade leveransmålen med 15 % högre prestanda jämfört med de redan högt ställda målen. Denna leverans torde också bidragit till att Huawei genomförde en beställning av en större mängd prototyper för att starta interna processer för testning, SHT beräknar att kunna leverera prototypmaterialet redan under Q1-22.

Sammanfattade ord om rapporten

SHT:s Q4-rapport ser vi som ett ytterligare steg i rätt riktning, där vi kan se att bolaget nu står i startgroparna för en spännande period med många projekt i bolagets pipeline som ligger nära en kommersialisering. Analyst Group anser att SHT har utvecklats med god kostnadskontroll under perioden och genom den lyckade emissionen har bolaget redan påbörjat arbetet med att förstärka organisationen för att bygga bolaget inför en spännande tillväxtresa.

Vi kommer att återkomma med en uppdaterad aktieanalys av SHT.

Nov

Intervju med Smart High Techs VD Lars Almhem

Maj

Intervju med SHT Smart High-Techs VD Thien Laubeck

Aktiekurs

N/A

Värderingsintervall

2023-05-17

Bear

9,2 SEKBase

17,2 SEKBull

22,3 SEKUtveckling

Huvudägare

2023-03-31

Kommentar på Smart High Tech Q1-rapport

2023-05-11

Smart High Tech publicerade den 11 maj 2023 bolagets delårsrapport för det första kvartalet 2023.

Vi delar våra tankar om rapporten nedan:

Tar fortsatta kliv mot ett försäljningsgenombrott

För det första kvartalet år 2023 uppgick nettoomsättningen till 0,6 MSEK (1,0), motsvarande en minskning om 41 % mot jämförbart kvartal föregående år men en ökning om 75 % Q-Q. Med hänsyn till att försäljningsnivåerna är fortsatt låga, då Smart High Tech ännu inte nått kommersialisering, drar vi inte några större växlar kring omsättningsminskningen (Y-Y) utan fokuserar på att bolaget tar fortsatta operationella kliv mot ett försäljningsgenombrott, vilket Analyst Group anser att Smart High Tech har gjort under det senaste kvartalet. Produktionen har ökat och går nu på 3-skift för att producera produktionsorders samt prototyp- och kundspecifika orders. Samtidigt har produktionen blivit komplett med högteknologisk processutrustning för grafentillverkning, vilket är unikt i västvärlden och medför möjligheter att styra kvalitet, utveckla- och förfina teknologin samt garantera kapacitet. Därutöver är ytterligare maskiner beställda för leverans under Q2-23, vilket förväntas resultera i en dubblad kapacitet. Att Smart High Tech fortsätter att utöka produktionskapaciteten anser vi är av stor betydelse för att kunna öka leveransförmågan och möta den höga efterfrågan, vilket förväntas resultera i en ökad försäljning under kommande kvartal.

Global lansering av konsumentprodukt i sikte

Under Q4-22 erhöll Smart High Tech en betydande order av en global distributör, vilket bolaget kommunicerade ytterligare detaljer kring i början på maj 2023. Distributören är Thermal Grizzly från Berlin, Tyskland, vilka är världsledande inom utveckling, försäljning och distribution av lösningar för thermal management till över 90 länder. Bolagets konsumentprodukt lanseras under namnet KryoSheet genom en global produktlanseringskampanj med start den 28 maj 2023. Likt vad vi kommunicerade i vår senaste analysuppdatering estimeras detta resultera i volymförsäljning under kommande kvartal, för att sedan öka succesivt under året och uppgå till ca 12 MSEK ackumulerat under år 2023.

Stabil kostnadsutveckling

Smart High Tech:s rörelsekostnader, exklusive avskrivningar, uppgick till -8,2 MSEK (-6,5), vilket motsvarar en ökning om 25 % Y-Y. Samtidigt befinner sig Smart High Tech i ett helt annat stadie och är en betydligt större verksamhet idag jämfört med Q1-22, varför jämförelsen blir något missvisande. Jämför vi istället med senaste kvartalet (Q4-22), vilket å andra sidan inte tar höjd för eventuella säsongsvariationer, minskade rörelsekostnaderna med 37 % främst till följd av minskade personalkostnader. Sammantaget anser vi att Smart High Tech har utvecklats med en god kostnadskontroll relativt i linje med våra förväntningar, där vi fortsatt estimerar att rörelsekostnaderna kommer att öka under kommande kvartal i takt med att bolaget skalar upp expansionen ytterligare.

Under det första kvartalet uppgick bolagets kassaflöde från den operativa verksamheten, efter förändringar av rörelsekapital, till -2,6 MSEK/månad. Givet en liknande kapitalförbrukning under kommande månader, och att bolagets kassa per den sista mars 2023 uppgick till 18,8 MSEK, skulle kassan vara förbrukad vid ingången av Q4-23, allt annat lika. Dock räknar vi fortsatt med att Smart High Tech kommer att öka kapitalförbrukningen framgent i takt med att bolaget skalar upp expansionen ytterligare. Samtidigt, om hänsyn tas till en ökad försäljning tillika ökade marginaler, vilket vi räknar med att Smart High Tech kan leverera under kommande månader, stärker det kassaflödet och således även likviditeten i bolaget. Med det sagt så kan vi inte utesluta ytterligare kapitalanskaffningar framgent.

Sammanfattande ord om Q1-rapporten

Sammantaget anser Analyst Group att Smart High Tech har fortsatt att ta viktiga operationella kliv under kvartalet, vilket lägger en solid grund för kommersiella framgångar framgent. Flertalet globala bolag har genomfört lyckade tester och diskuterar nu pris, kapacitet och leverans i större volymer samtidigt som inflödet av nya testorders ökar. Att Smart High Tech erhåller positiva testresultat från ledande aktörer anser Analyst Group vara ett starkt bevis på bolagets goda teknikhöjd och konkurrenskraftiga produkterbjudande avseende kylning.

Vi kommer att återkomma med en uppdaterad analys av Smart High Tech.