Refine är en koncern som äger, bygger och förädlar varumärken inom digital handel. Refine är uppdelat i två affärsområden: Products och Digital Services. Affärsområdet Products består av varumärkesbolag som säljer produkter inom tre segment direkt till konsumenter, huvudsakligen via egen e-handel, samt via utvalda återförsäljare och egenägda fysiska butiker. Affärsområdet Digital Services består av Refines tjänstebolag som levererar digitaliseringstjänster till företagskunder som siktar på att bli framgångsrika inom den digitala handeln. Refine är noterat på First North Stockholm via ett omvänt förvärv under våren 2023.

Pressmeddelanden

Strategiska initiativ stärker utsikterna för lönsamhetsförbättringar

Refine Group AB (”Refine”, ”Koncernen” eller ”Bolaget”) är en varumärkesgrupp med ett digitalt fokus som är verksamt inom två affärsområden, vilka utgörs av Products och Digital Services. Refine har verkat i en utmanande marknad under åren 2023 och 2024, men där Bolaget har förbättrat den operativa positionen för att driva lönsamma affärer genom marginalförbättrande aktiviteter och en strategisk översyn, vilket även har stärkt balansräkningen. Givet en förbättrad position, där Refine fortsätter ha ett starkt fokus på strategiska initiativ, vilket i kombination med en stegvis återhämtning av konsumentmarknaden, förväntas Refine kapitalisera på en ökad efterfråga och återgå till lönsam tillväxt framgent. För år 2025 estimeras ett EBITDA-resultat om 21 MSEK, och baserat på en EV/EBITDA-multipel om 8x härleds ett potentiellt nuvärde om 2,3 kr per aktie i ett Base scenario.

- Lönsamhetsförbättring inom Koncernens dotterbolag

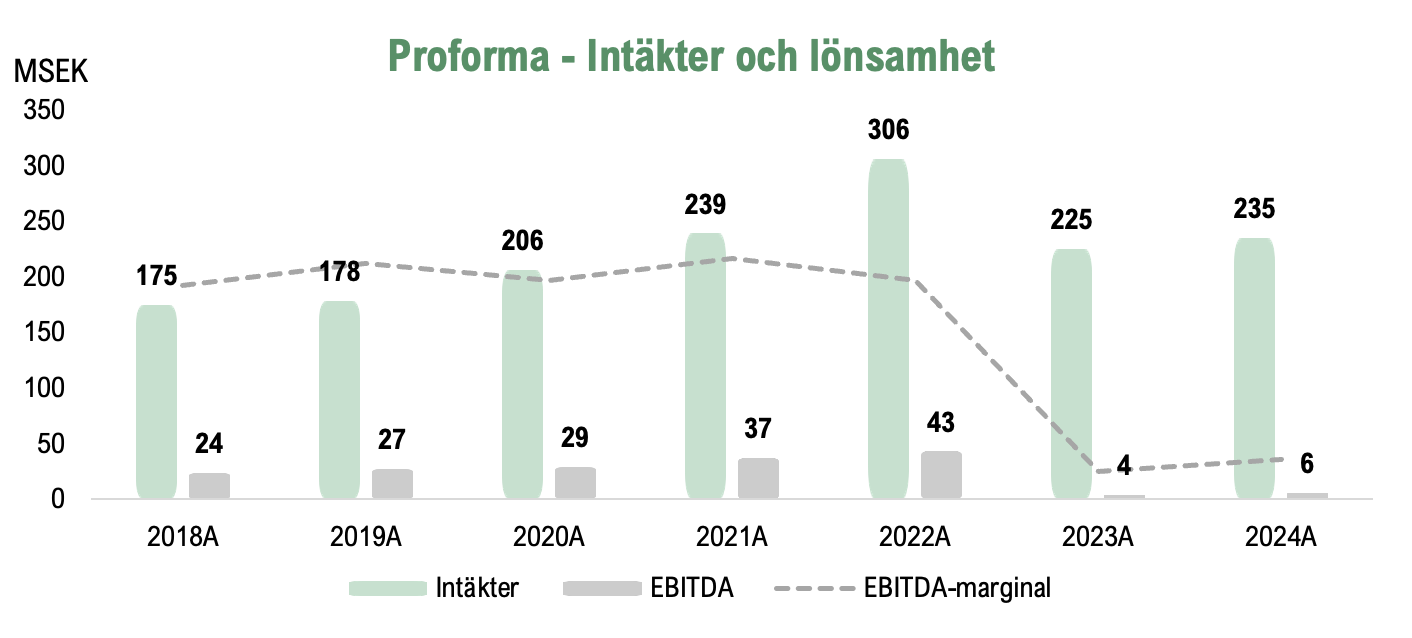

Refines nettoomsättning uppgick till 53 MSEK under Q4-24, vilket innebar att den konsoliderade omsättningen minskade med 21 % Y-Y. För helåret 2024 uppgick nettoomsättningen till 245 MSEK, vilket motsvarar en minskning om 6 % och är 2 % under våra estimat. Intäktsminskningen för kvartalet och året förklaras primärt av att Koncernen bestod av ett minskat antal underliggande operativa bolag. Sett till omsättningen för de operativa dotterbolagen inom Koncernen vid kvartalets utgång, det vill säga proforma, uppgick omsättningen till 235 MSEK under helåret 2024, vilket motsvarar en tillväxt om 4 %, och de underliggande dotterbolagen visar därmed organisk tillväxt under året. Därutöver har EBITDA-resultatet avseende de underliggande dotterbolagen inom Koncernen, rensat för koncernkostnader, förbättrats och uppgick till 6 MSEK, motsvarande en EBITDA-marginal om 2,4 %.

- Fortsatt fokus på stärkt balansräkning

Till följd av en ansträngd balansräkning har Refine genomfört en strategisk översyn under året i syfte att stärka den finansiella positionen. Som ett resultat av detta arbete har Refine betydligt stärkt Bolagets balansräkning under 2024, där Bolaget har bl.a. genomfört en riktad emission och avyttrat SQRTN Company. Sammantaget har Refine minskat de räntebärande skulderna med över 40 MSEK under helåret och förväntas fortsätta arbetet med den strategiska översikten under år 2025, i syfte att ytterligare förbättra balansräkningen och frigöra resurser för dotterbolag med störst potential.

- Förlängd prognosperiod fram till år 2027

Analyst Group har förlängt prognosperioden till år 2027. Refines helår 2024 tyder på att Bolaget fortsatt verkar i en utmanande marknad, där återhämtningen av konsumentmarknaden stegvis förbättras i rätt riktning, men i en långsammare takt än vad vi tidigare har estimerat. Trots orosmoln på kort sikt finns flera tecken på att efterfrågan ökar under år 2025, vilket i kombination med en förbättrad operativ position för Refines dotterbolag estimeras bidra till ökad tillväxt och marginalförbättringar under prognosperioden.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Stärkt balansräkning och fokus mot färre vertikaler

Refine Group AB (”Refine”, ”Koncernen” eller ”Bolaget”) är en varumärkesgrupp med ett digitalt fokus som är verksam inom två affärsområden, vilka utgörs av Products och Digital Services. Refine har verkat i en utmanande marknad under åren 2023 och 2024, men har förbättrat den operativa positionen för att driva lönsamma affärer, samtidigt som en stegvis återhämtning av köpkraften hos hushållen förväntas öka efterfrågan. Givet ett starkt fokus på Koncernens initiativ, vilket i kombination med signaler om en starkare konsumentmarknad, förväntas Refine återgå till lönsam tillväxt framgent. För år 2025 estimeras ett EBITDA-resultat om 23 MSEK, och baserat på en EV/EBITDA-multipel om 10x härleds ett potentiellt nuvärde om 3,0 kr per aktie i ett Base scenario.

- Visar sekventiellt positivt EBITDA-resultat

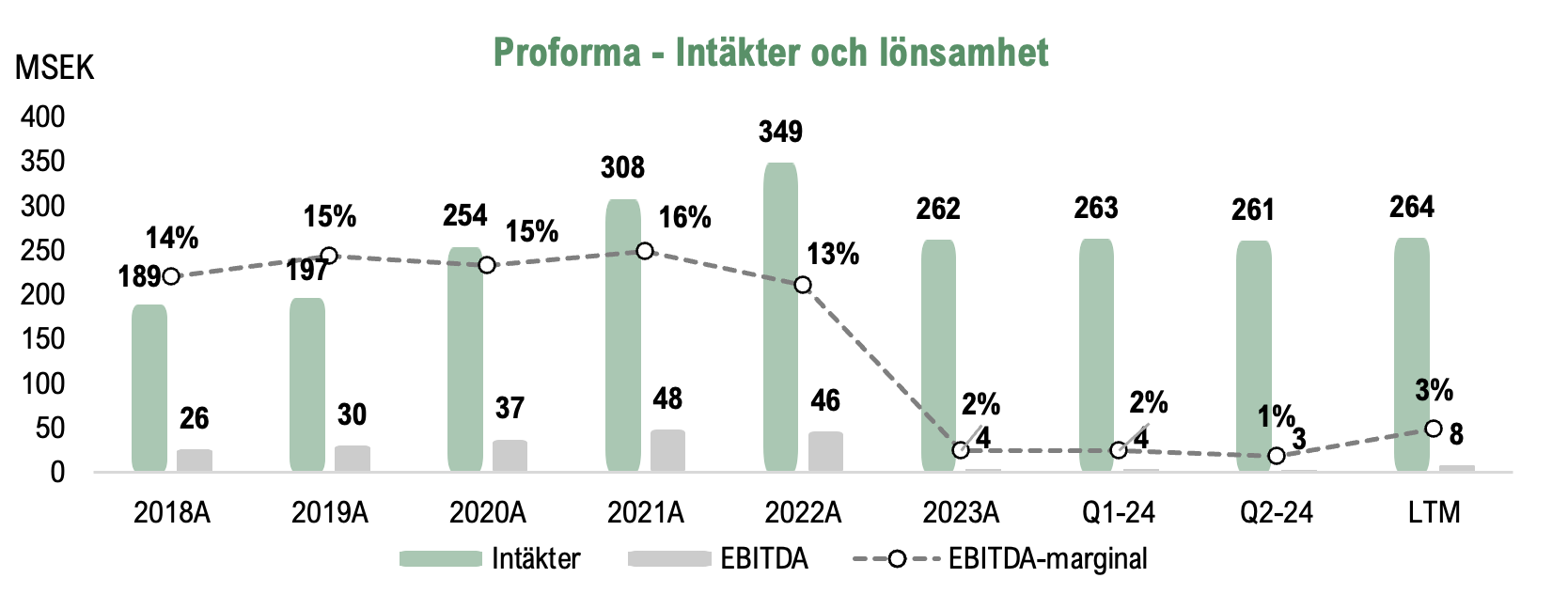

Refines nettoomsättning uppgick till 59 MSEK under Q3-24. Den konsoliderade omsättningen minskade med 21 % Y-Y, vilket förklaras av att Koncernen bestod av ett minskat antal underliggande operativa bolag. EBITDA-resultatet uppgick till 0,6 MSEK (9,8), vilket motsvarar en EBITDA-marginal om cirka 1 % och innebär att Refine uppvisar ett sekventiellt positivt EBITDA-resultat. I jämförelsen Y-Y bör det tilläggas att motsvarande period föregående år (Q3-23) inkluderade en redovisningsmässig övrig rörelseintäkt om cirka 12,5 MSEK, vilket innebär att Refine ökade EBITDA-resultatet Y-Y, justerat för rörelseintäkten. Refine har därmed levererat ett starkt tredje kvartal, vilket även blir tydligt sett till omsättningen och EBITDA för de senaste tolv månaderna (LTM) avseende de operativa dotterbolagen inom Koncernen (proforma), där omsättningen uppgick till 264 MSEK, med ett EBITDA-resultat om 8 MSEK, motsvarande en EBITDA-marginal om 3 %.

- Avyttring av SQRT Company

Efter kvartalets utgång meddelade Refine en försäljning av samtliga aktier i SQRTN Company, där köpeskillingen uppgick till 11 MSEK. Därutöver kommer SQRTN i samband med avyttringen även att återbetala en skuld till Refine Holding om cirka 1,8 MSEK. Transaktionen stängde den 23 oktober och kommer även att innebära en koncernmässig förlust (ej kassaflödespåverkande) under Q4-24. Affären innebär att Refine minskar Koncernens skuldsättning och utgör ett steg i det strategiska arbetet med att renodla Koncernen och stärka fokus där Refine bedömer en hög utvecklingspotential.

- Exekverar på uttalad strategi

Refine har hittills under år 2024 levererat på Bolagets strategi att dels driva lönsamma affärer genom strategiska initiativ, dels stärka Bolagets balansräkning. Avyttringen av SQRTN innebär dock att Analyst Group har reviderat estimaten för prognosperioden, vilket resulterar i en lägre konsoliderad nettoomsättning och ett lägre rörelseresultat från och med Q4-24, samtidigt som vi estimerar ett starkare operativt fokus på Folkhemmet och Gasoltuben, vilka förväntas driva en stark lönsam tillväxt. Följaktligen har vi justerat våra värderingsintervall i samtliga tre scenarion.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Stark position för lönsam tillväxt

Refine Group AB (”Refine”, ”Koncernen” eller ”Bolaget”) är en nordisk förvärvsdriven koncern med åtta dotterbolag idag inom affärsområdena Products och Digital Services, däribland nischade marknadsledare inom och specialiserade tjänste- och mjukvarubolag. Refine har en historisk bevisad stark tillväxttakt under god lönsamhet, men där ett utmanande år 2023 bidrog till en låg lönsamhet under samma år. Givet ett utökat fokus på att driva lönsamma affärer, vilket i kombination med signaler om en starkare konsumentmarknad, estimeras Refine återgå till lönsam tillväxt framgent. För år 2025 estimeras ett EBITDA-resultat om 36 MSEK och baserat på en EV/EBITDA-multipel om 7,9x, härleds ett potentiellt nuvärde om 3,5 kr per aktie i ett Base scenario.

- Omsättning i linje med estimat

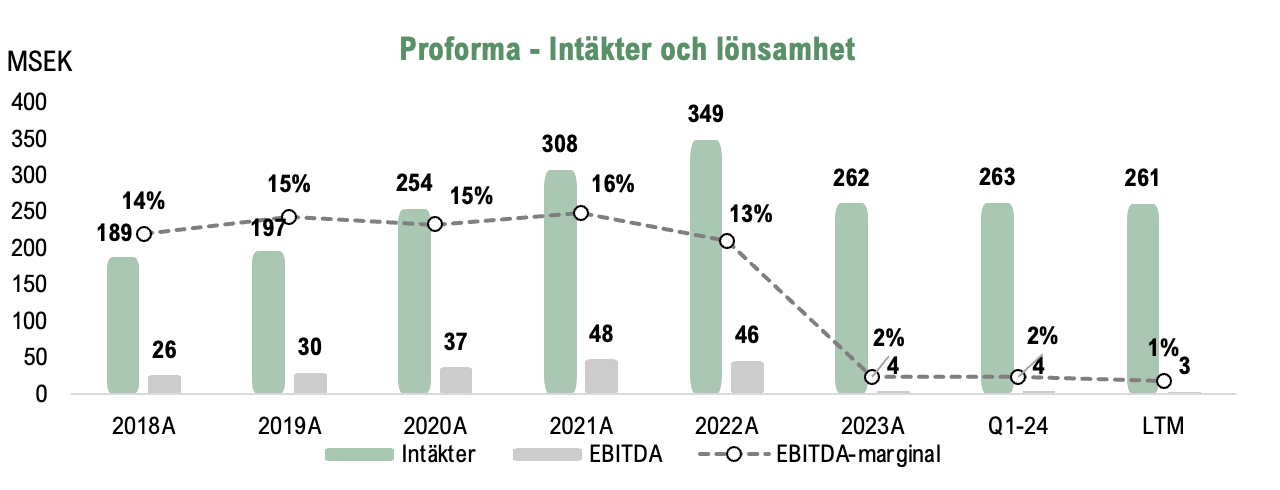

Refines nettoomsättning uppgick till 79,1 MSEK under kvartalet, vilket konsoliderat motsvarar en tillväxt om 10 % Y-Y och 45 % Q-Q. Samtidigt ska det tilläggas att tillväxten delvis är ett resultat av vilka dotterbolag som är konsoliderade i Koncernens siffror, samtidigt som det andra kvartalet utgör ett säsongsmässigt starkt kvartal för Koncernen, varför jämförelsebara perioder bör beaktas med försiktighet. Sett till omsättningen för de senaste tolv månaderna (LTM) för de operativa dotterbolagen inom Koncernen (proforma) uppgår omsättningen till cirka 261 MSEK, vilket kan jämföras med helåret 2023 om 262 MSEK (proforma) och är i linje med Analyst Groups estimat.

- Uppvisar positivt EBITDA-resultat

Under Q2-24 uppgick Refines bruttomarginal till 39 %, där Refine uppvisar en viss fluktuation i bruttomarginalen kvartal till kvartal, i synnerhet förklarat av vissa säsongsvariationer. Refine uppvisar ett positivt EBITDA-resultat under kvartalet, där EBITDA-resultatet uppgick till 2,1 MSEK (-1,1), motsvarande en EBITDA-marginal om 3 %. Därutöver har bland annat lageroptimering bidragit till ett positivt kassaflöde från den löpande verksamheten om 8,4 MSEK, vilket sammantaget tyder på en succesiv återgång mot en förbättrad operativ position och en stegvis återgång mot en normaliserad lönsamhet i Koncernen. Utifrån proforma för de helägda operativa dotterbolagen inom Koncernen LTM uppgick EBITDA-resultat till cirka 3 MSEK, vilket motsvarar en EBITDA-marginal om 1 %.

- Mindre justeringar i våra estimat

Trots fortsatta utmaningar inom marknaden har Refine rapporterat ett solitt kvartal. Refine har förbättrat den operativa positionen för dotterbolagen att driva lönsamma affärer, samtidigt som en ökad köpkraft hos konsumenterna stegvis förväntas öka efterfrågan, vilket sammantaget förväntas bidra till att Refine successivt kan återgå till en historisk tillväxttakt och normaliserade lönsamhetsnivåer. Analyst Group har valt att göra mindre justeringar i våra estimat, där en stegvis förbättrad makromiljö förväntas öka efterfrågan och i takt med att strategiska aktiviteter implementeras, räknar vi med en något högre tillväxttakt framgent.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Väldiversifierad digital koncern som står inför lönsam tillväxt

Refine Group AB (”Refine”, ”Koncernen” eller ”Bolaget”) är en nordisk förvärvsdriven koncern med åtta dotterbolag idag inom affärsområdena Products och Digital Services, däribland nischade marknadsledare inom och specialiserade tjänste- och mjukvarubolag. Refine har en historisk bevisad stark tillväxttakt under god lönsamhet, men där ett utmanande år 2023 bidrog till en låg lönsamhet under samma år. Givet varumärkesbolagens starka positioner i nischade marknader med låg e-handelspenetration, i kombination med signaler om en starkare konsumentmarknad, estimeras Refine återgå till lönsam tillväxt framgent. För år 2025 estimeras ett EBITDA-resultat om 30 MSEK och baserat på en EV/EBITDA-multipel om 7,8x, härleds ett potentiellt nuvärde om 2,8 kr per aktie i ett Base scenario.

- Nischade varumärken med stark position

Refines varumärkesgrupp består av varumärken inom affärssegmenten Home, Beauty och Lifestyle. Dotterbolaget Folkhemmet bedriver försäljning av skandinaviska designmöbler i medel- till premiumsegmentet genom en omni-channel-modell. Folkhemmet verkar i en nisch med låg online-penetration och har potential att vinna marknadsandelar givet varumärkets starka position och höga varumärkeskännedom, samt den fokuserade satsningen mot e-handel. Utöver detta har dotterbolaget Gasoltuben en stark position för att digitalisera marknaden för gasolprodukter. Gasoltuben har en stark ställning på en nischad och fragmenterad marknad, samt har blivit en konkurrenskraftig aktör inom onlinesegmentet. Den starka positionen, i kombination med en geografisk expansion, förväntas vara en viktig tillväxtdrivare framöver.

- Historiskt uppvisat stark lönsam tillväxt

Refine har en bevisad hög lönsamhetspotential och har historiskt uppvisat en stark lönsam tillväxt. Refine noterades via ett omvänt förvärv och har som koncern en relativt kort finansiell historik. Refines operativa dotterbolag har däremot på proforma-basis en lång finansiell historik, vilket påvisat en tydlig lönsam tillväxt. Under de senaste fem åren har Koncernens helägda bolag uppvisat en årlig omsättningstillväxt om 7 % (Koncernens proforma), trots en minskad omsättning om 25 % under helåret 2023, bland annat till följd av en utmanande marknad. Den genomsnittliga EBITDA-marginalen har samtidigt uppgått till 12 % under de senaste fem åren.

- Positionerade för att vinna marknadsandelar

Utifrån ett makroperspektiv så har räntehöjningar, hög inflation och geopolitisk osäkerhet lett till en minskad köpkraft för hushåll, vilket har resulterat i en utmanande marknad inom e-handeln under år 2022 och 2023, med vikande tillväxt för de flesta varukategorierna och e-handeln. I linje med branschen som helhet, har dessa faktorer medverkat till ett utmanande år 2023 även för Bolaget. Refine har under denna tid fokuserat på att positionera dotterbolagen för att kunna ta större marknadsandelar och normalisera lönsamhetsmarginalerna i takt med ett förbättrat marknadsklimat.

7

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

5

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar på Refine Groups Q4-rapport 2024

2025-02-24

Refine Group (”Refine”, ”Koncernen” eller ”Bolaget”) publicerade den 24 februari 2025 Bolagets delårsrapport för det fjärde kvartalet år 2024. Vi delar våra tankar om rapporten nedan:

- Nettoomsättning uppgick till 53 MSEK under kvartalet, 2 % lägre än våra estimat

- Organisk tillväxt för operativa dotterbolag (proforma) under helåret 2024

- Lönsamhetsförbättring för operativa dotterbolag under helåret 2024

- EBITDA-resultat om -2,9 MSEK för helåret 2024

- Fortsatt fokus på att stärka balansräkningen

Nettoomsättningen uppgick till 53 MSEK under kvartalet och 245 MSEK under helåret 2024

För det fjärde kvartalet år 2024 uppgick nettoomsättningen till 52,6 MSEK. Sett till konsoliderade siffror, det vill säga den redovisningsmässiga rapporterade nettoomsättningen, uppgick nettoomsättningen till 69,5 MSEK under motsvarande kvartal föregående år (Q4-23), vilket innebar att den redovisade omsättningen minskade med 24 % Y-Y. Jämförelsen Y-Y blir dock missvisande, och den minskade omsättningen förklaras av ett minskat antal operationella dotterbolag i Koncernen. Under oktober månad 2024 avyttrades och fullföljdes försäljningen av SQRTN Company, samt att avvecklingen av Mandyskin påbörjades under kvartalet. Därutöver avyttrades iPhonebutiken (Skogstrollen) i slutet av december 2023, liksom tillgångarna från C3 Scandinavian Lifestyle. Sammantaget påverkar förändringarna i antalet underliggande operativa bolag jämförbarheten Y-Y.

Sett till helåret 2024 uppgår den redovisade nettoomsättningen till 245 MSEK (262), vilket motsvarar en minskning om 6 % och förklaras till stor del av förändringar i underliggande operativa bolag. Omsättningen är 2 % lägre än Analyst Groups tidigare estimat för helåret 2024, där vi hade estimerat en omsättning om cirka 251 MSEK. Refine redovisar samtidigt finansiell utveckling för de nuvarande operativa dotterbolagen inom Koncernen (proforma), vilka utgörs av Folkhemmet, Gasoltuben och Browgame inom affärsområdet Products, samt Awelin, Heep och Lybe inom affärsområdet Digital Services. Sett till omsättningen för de operativa dotterbolagen inom Koncernen (proforma) uppgick omsättningen till 235 MSEK under helåret 2024 (225), vilket motsvarar en tillväxt om 4,4 %, och de underliggande dotterbolagen visar därmed på en organisk tillväxt. Därutöver har EBITDA-resultatet avseende de underliggande dotterbolagen inom Koncernen, rensat för koncernkostnader, förbättrats och uppgick till 6 MSEK, motsvarande en EBITDA-marginal om 2,4 %.

Affärsområdet Products – SQRTN avyttrades under Q4-24 och belyser värden inom Koncernen

Under inledningen av kvartalet meddelade Refine att Koncernen ingick ett avtal via Refine Holding med grundarna av SQRTN avseende försäljning av samtliga aktier i SQRTN. Köpeskillingen uppgår till 11 MSEK för samtliga aktier i dotterbolaget, vilket även innefattade att SQRTN i samband med avyttringen återbetalade en skuld till Refine Holding om cirka 1,8 MSEK. Försäljningen av SQRTN Company fullföljdes den 23 oktober och är därmed inte konsoliderad i Koncernens redovisning från och med den 23 oktober 2024. Avyttringen resulterade även i en koncernmässig förlust om cirka 32 MSEK, vilken dock inte påverkar Koncernens kassaflöde. Köpeskillingen för SQRTN uppgick till 11 MSEK, och SQRTN återbetalade även en skuld till Refine om cirka 1,8 MSEK, vilket innebär att Refine stärkte balansräkningen med totalt cirka 12,8 MSEK. Avyttringen av SQRTN belyser därutöver värdet i Refines underliggande dotterbolag, där Refines Market Cap innan annonseringen av avyttringen (stängningskurs 17 oktober) uppgick till cirka 29 MSEK och 32 MSEK baserat på stängningskursen den 21 februari (sista handelsdagen innan delårsrapporten). Läs hela vår kommentar på avyttringen här.

Efter kvartalets utgång meddelade Refine att Koncernens dotterbolag Folkhemmet lanserar en ny e-handel i samarbete med Koncernens digitala tjänstebolag Lybe och Awelin. Genom samarbetet har Folkhemmet lanserat en ny framtidssäkrad e-handel, varpå satsningen genomfördes för att stärka Folkhemmets digitala omsättning och effektivisera verksamheten för att säkerställa konkurrenskraft i takt med att e-handeln fortsätter att ta allt större marknadsandelar.

Samarbetet och lanseringen av den nya e-handeln påvisar värdet av Refines digitala handels-ekosystem och de interna synergierna Refine kan skapa för dotterbolagen att stärka konkurrenskraften och accelerera organisk omsättning, där Folkhemmet kan leverera en förbättrad användarupplevelse och öka business intelligence. Det ska samtidigt tilläggas att andelen som e-handlar möbler är bland de lägsta av varukategorierna, där e-handeln enbart har en andel om 3 %, vilket är i nära linje med byggvaror och alkohol. Detta kan sättas i relation till kläder och skor om 30 % eller skönhets- och hälsoprodukter om 17 %. Refine positionerar därmed Folkhemmet för en ökad digital närvaro och för att nyttja den digitala omställningen inom varukategorin.

Som en varumärkesgrupp med ett starkt digitalt fokus är Refines utveckling beroende av marknadsutvecklingen och hushållens köpkraft, där Svensk Handels E-handelsindikator pekade på en återhämtning under år 2024. Samtidigt är återhämtningen inom e-handeln från låga nivåer, men den påvisar att branschen i helhet befinner sig i en återhämtningsfas. Marknadens förväntningar på 2025 är att räntesänkningarna ökar konsumenternas köpkraft och stärker kundernas disponibla inkomst, vilket förväntas bidra till en förbättrad marknadssituation under år 2025. Marknadsdata för januari månad 2025, efter kvartalets utgång, visade dock att år 2025 har inletts svagt för e-handelsbranschen i helhet, med en total omsättning som minskade 6 % i jämförelse med januari månad 2024.

Justerade EBITDA-resultatet uppgick till -2,4 MSEK under helåret 2024

Under kvartalet uppgick Refines bruttoresultat till 24,3 MSEK, vilket motsvarar en bruttomarginal om cirka 46 % (47 %). Refines VD, David Wallinder, uppger i bokslutskommunikén 2024 att både Folkhemmet och Gasoltuben, vilka utgör de största bolagen inom Koncernen, har förbättrat bruttomarginalerna under H2-24. Den stärkta bruttomarginalen i Folkhemmet är ett resultat av ett utökat fokus på egna varumärken genom satsningar på egna möbelkollektioner, vilket har bidragit till en ökad omsättning för dotterbolagets egna varumärken. Inom Gasoltuben har satsningar på omsättning av etanol och etanolprodukter varit lyckosamma, samt att Gasoltuben invigde dotterbolagets logistikcenter, vilket sammantaget förväntas ha bidragit till bruttomarginalsförbättringar under H2-24 och stärker utsikterna framåt. För helåret 2024 uppgick bruttomarginalen till 42 %, vilket är marginellt högre än Analyst Groups estimat om 41 %.

Refines totala rörelsekostnader (exklusive COGS och avskrivningar) uppgick till 27,4 MSEK, vilket kan sättas i relation till 39,2 MSEK under motsvarande period föregående år eller 23,5 MSEK under föregående kvartal, där övriga externa kostnader bidrar till ökningen Q-Q. Under kvartalet uppgick EBITDA-resultatet till -3,1 MSEK (-5,4), där avvecklingarna av dotterbolagen under kvartalet bidrar till en kostnad av engångskaraktär om cirka 0,6 MSEK, och det justerade EBITDA-resultatet uppgick till -2,5 MSEK. Samtidigt uppgick EBITA-resultatet, det vill säga rörelseresultatet före goodwill-avskrivningar, till -3,2 MSEK och kan sättas i relation till -4,7 MSEK under motsvarande period föregående år. Kvartalet påverkas därutöver av en direktnedskrivning av goodwill avseende Gasoltuben om 71 MSEK, vilket resulterade i att EBIT-resultatet uppgick till -82 MSEK (-261).

För helåret 2024 uppgick EBITDA-resultatet till -2,9 MSEK, medan det justerade EBITDA-resultatet uppgick till -2,4 MSEK, där justeringen avsåg engångskostnaden under Q4-24. Under föregående år uppgick EBITDA-resultatet till 0,1 MSEK, men jämförbarheten påverkas dels av ett förändrat antal operativa dotterbolag, dels av att EBITDA-resultatet föregående år påverkades positivt av en utebliven tilläggsköpeskilling, som stärkte resultatet med 12,5 MSEK. Det justerade EBITDA-resultatet under föregående år (2023) uppgick därmed till -12,4 MSEK. Likt tidigare nämnt redovisar Refine finansiell utveckling för de nuvarande operativa dotterbolagen inom Koncernen (proforma), rensat för koncernkostnader, vilket påvisar ett förbättrat rörelseresultat under år 2024 med ett EBITDA-resultat om 6 MSEK, vilket kan jämföras med 4 MSEK under år 2023. Förbättringen tyder på en återhämtning av omsättningen samt är ett kvitto på de strategiska initiativ Refine har initierat och genomfört under år 2024, vilket även förväntas bidra till en ökad lönsamhet när marknaden förbättras.

Stärkt balansräkning under år 2024

Vid utgången av Q4-24 uppgick kassan till 11,6 MSEK, vilket motsvarar en ökning om cirka 3,4 MSEK jämfört med utgången av föregående kvartal (Q3-24), då kassan uppgick till 8,2 MSEK. Kassaflödet från den löpande verksamheten uppgick till 7,9 MSEK, vilket påverkas positivt av förändringar i rörelsekapitalet. Under helåret 2024 har Refine betydligt stärkt Bolagets balansräkning, vilket har genomförts genom en riktad emission och avyttring av dotterbolaget SQRTN Company. Arbetet med att stärka balansräkningen och renodla verksamheten mot tillgångar med stark utvecklingspotential har inneburit att Koncernen har minskat de räntebärande skulderna med över 40 MSEK, vilka vid kvartalets utgång uppgick till cirka 35,1 MSEK. Utöver att skuldsättningen har minskat och balansräkningen har förbättrats, har de strategiska initiativen och översynen även inneburit ett stärkt löpande kassaflöde, vilket likväl blir tydligt under kvartalet, samt frigör resurser för satsningar i de operativa dotterbolagen där Refine ser störst potential. I linje med arbetet att stärka balansräkningen har Refine upptagit ett lån om 10 MSEK från Buntel AB, vilket kommunicerades i slutet av Q4-24 och stärker Bolagets finansiella ställning i Q1-25. För att uppfylla villkoren för ett av lånen avser Refine att genomföra en riktad nyemission om cirka 22,7 miljoner teckningsoptioner till Buntel. Refines VD, David Wallinder, uppger därutöver i bokslutskommunikén att den strukturella översynen fortsätter under inledningen av år 2025, vilket exempelvis innefattar en möjlig avyttring av Ecomm Holding AB, det vill säga dotterbolaget Gasoltuben, som ett led i att kraftigt reducera skuldsättningen i Bolaget och stärka kassaflödet. Styrelsen har som följd av detta valt att proaktivt skriva ner värdet på aktierna i Ecomm Holding AB under kvartalet.

Sammanfattningsvis uppvisar Refine en helårsomsättning om 245 MSEK, vilket är marginellt lägre än Analyst Groups tidigare estimat för helåret. Samtidigt påvisar bokslutskommunikén att underliggande operativa bolag uppvisar en organisk tillväxt och ett förbättrat EBITDA-resultat (proforma), där fem av Koncernens sex dotterbolag har uppvisat förbättringar av rörelseresultatet på EBITDA-nivå under helåret 2024, vilket vi anser är ett kvitto på den återhämtning Koncernen befinner sig i går åt rätt håll. Därutöver har Bolaget lagt stort fokus på att stärka balansräkningen, vilket har inneburit minskade räntebärande skulder och en stärkt balansräkning. Arbetet med att stärka balansräkningen och den strategiska översynen av verksamheterna förväntas fortsätta under år 2025. Detta genomförs för att ytterligare förbättra balansräkningen och frigöra resurser för operativa dotterbolag med störst potential. Försäljningen av SQRTN exemplifierar detta, då den påvisade underliggande värden, något vi anser även finns inom Koncernen.

Bokslutskommunikén tyder samtidigt på att Refine fortsatt verkar i en marknad med utmaningar, där återhämtningen av konsumenternas köpkraft går långsamt, vilket är ett återkommande tema bland marknadens branschaktörer. Trots att det finns orosmoln på kort sikt inom marknaden, finns flera positiva tecken på att återhämtningen tar fart under år 2025, där Refine har genomfört strategiska initiativ för att positionera dotterbolagen för att nyttja den digitala omställningen och kapitalisera på en ökad efterfrågan.

Analyst Group kommer att återkomma med en analys av Refine.

Kommentar på Refine Groups Q3-rapport 2024

2024-11-08

Refine Group (”Refine”, ”koncernen” eller ”bolaget”) publicerade den 8 november 2024 bolagets delårsrapport för det tredje kvartalet år 2024. Vi delar våra tankar om rapporten nedan:

- Nettoomsättning i linje med estimat – uppgick till 58,6 MSEK

- Organisk tillväxt för dotterbolaget Folkhemmet

- Uppvisar sekventiell tillväxt på EBITDA-nivå

- Minskad skuldsättning genom avyttring

Nettoomsättningen i linje med våra förväntningar – uppgick till 59 MSEK under kvartalet

För det tredje kvartalet år 2024 uppgick nettoomsättningen till 58,6 MSEK. Sett till konsoliderade siffror, det vill säga den redovisningsmässiga rapporterade nettoomsättningen, minskade den med 21 % Y-Y. Dock är motsvarande period föregående år inte helt jämförbar, vilket förklaras av ett minskat antal underliggande operationella bolag i koncernen. Under den jämförelsebara perioden föregående år (Q3-23) bestod koncernen av iPhonebutiken (Skogstrollen) och tillgångarna från C3 Scandinavian Lifestyle, vilka har avyttrats och därmed påverkar jämförbarheten mot Q3-23. Sett till omsättningen för de senaste tolv månaderna (LTM) för de operativa dotterbolagen inom koncernen (proforma) uppgår omsättningen till 264 MSEK, vilket visar på en tillväxt för de underliggande dotterbolagen. Nettoomsättningen för helåret 2023 uppgick till 262 MSEK, och för den föregående tolvmånadsperioden (Q3-23 – Q2-24) uppgick nettoomsättningen till 261 MSEK. Analyst Group ser den underliggande tillväxten som ett styrketecken och påvisar Refines förmåga att navigera en utmanande marknad med svag köpkraft hos hushållen och en prismedveten konsument. Om vi ser till den svenska marknaden för e-handeln kan vi se en stark avslutning av kvartalet, där Svensk Handels e-handelsindikator tyder på en stark återhämtning i september månad. Liknande signaler går att tyda i Refines delårsrapport, där VD David Wallinder uppgav att Folkhemmet visade en organisk omsättningstillväxt om cirka 8 % under kvartalet, trots fortsatt påverkan av tidigare leveransstörningar. Refine upplever även en ökad efterfrågan på flera av de tjänster som dotterbolagen inom Digital Service erbjuder. Sett till den konsoliderade omsättningen LTM (Q4-23 – Q3-24) uppgick den till cirka 274 MSEK.

Utvecklingen inom affärsområdet Products visar tecken på en förbättrad marknadssituation

Som en varumärkesgrupp med ett starkt digitalt fokus är Refines utveckling beroende av marknaden. Refine har under 2023 och 2024 verkat i en utmanande marknad genom att e-handelsmarknaden som helhet i Sverige och Europa har drabbats av en lägre efterfrågan till följd av minskad köpkraft hos konsumenter. Under det tredje kvartalet har marknaden fortsatt varit utmanande, vilket även bekräftas av tongångarna på marknaden samt från andra börsnoterade bolag inom e-handeln, särskilt där en mer prismedveten konsument lyfts fram.

Marknadsdata visar dock på en återhämtning i slutet av det tredje kvartalet, och i takt med att räntesänkningarna slår igenom förväntas konsumentförtroende och köpkraft återigen öka. Refine är verksam genom dotterbolag inom två affärsområden, vilka utgörs av Products och Digital Services. Refine särredovisar inte kontinuerligt exakt utveckling för affärsområdena eller dotterbolagen i koncernen, men varumärkesportföljen inom affärsområdet Products bestod under kvartalet av fem dotterbolag (per den 8 november består koncernen av fyra dotterbolag), där de största dotterbolagen inom affärsområdet är Folkhemmet och Gasoltuben.

Under föregående kvartal (Q2-24) drabbades dotterbolaget Folkhemmet av leveransstörningar på grund av problem hos en av koncernens större leverantörer av utemöbler, vilket påverkade Folkhemmets försäljning negativt och resulterade i en minskad försäljning i jämförelse med Q2-23. Leveransproblemen drabbade Folkhemmet under våren och sommaren och påverkade till viss grad även det tredje kvartalet. I takt med att försäljningen skiftade mot inomhusmöbler under Q3-24 har Folkhemmet kunnat kompensera för leveransproblemen, vilket resulterade i en organisk omsättningstillväxt om cirka 8 % under kvartalet. Samtidigt uppger Refines VD, David Wallinder, att inledningen av Q4-23 visar på en god organisk tillväxt för dotterbolaget, vilket förväntas vara ett resultat av koncernens strategiska insatser som har ökat försäljningen av egna varumärken, samt en återgång till en mer normaliserad marknad med en successivt köpstarkare konsument. Under slutet av kvartalet meddelade Refine även att dotterbolaget Folkhemmet kommer att stänga en olönsam butik i Uppsala, vilket förväntas ha en positiv effekt på rörelseresultatet under 2025, vilket vi kommenterade här.

Efter kvartalets utgång meddelade Refine den 18 oktober att koncernen har ingått ett avtal via Refine Holding med grundarna av SQRTN avseende försäljning av samtliga aktier i SQRTN, där köpeskillingen uppgår till 11 MSEK för samtliga aktier i dotterbolaget. Därutöver kommer SQRTN i samband med avyttringen även återbetala en skuld till Refine Holding om cirka 1,8 MSEK. Den 23 oktober meddelade Refine att avyttringen av SQRTN Company har fullföljts och att SQRTN därmed inte kommer konsolideras i koncernens redovisning från och med den 23 oktober. Det ska tilläggas att avyttringen resulterar i en koncernmässig förlust om cirka 29 MSEK, men det är viktigt att förtydliga att det är en redovisningsmässig förlust som inte påverkar koncernens kassaflöde. Därmed kommer affärsområdet Products framgent utgöras av fyra dotterbolag: Folkhemmet, Gasoltuben, Browgame och Mandyskin, medan koncernen som helhet består av sju operativa dotterbolag. Köpeskillingen för SQRTN uppgick till 11 MSEK, och SQRTN återbetalade även en skuld till Refine om cirka 1,8 MSEK, vilket innebär att Refine stärkte balansräkningen med totalt cirka 12,8 MSEK. Avyttringen av SQRTN belyser samtidigt värdet i Refines underliggande dotterbolag, där Refines Market Cap innan annonseringen av avyttringen (stängningskurs 17/10) uppgick till 29,3 MSEK och 40,5 MSEK baserat på stängningskursen den 7 november (igår). Läs hela vår kommentar på avyttringen här.

Sekventiellt positivt EBITDA-resultat

Under kvartalet uppgick Refines bruttomarginal till cirka 40 % (48 %), där den jämförelsebara perioden (Q3-23) inkluderade en redovisningsmässig övrig rörelseintäkt om cirka 12,5 MSEK avseende en utebliven tilläggsköpeskilling, vilket redovisningsmässigt stärkte marginalerna och lönsamheten under den jämförbara perioden. Därutöver, som tidigare nämnts, har dotterbolag avyttrats, vilket gör att jämförelsen inte är helt rättvisande. Samtidigt ska det tilläggas att den justerade bruttomarginalen under motsvarande period föregående år (Q2-24), exklusive övriga rörelseintäkter, uppgick till 39,2 %, vilket innebär att Refine under kvartalet stärkte bruttomarginalen. Vidare har Refine drivit och fortsätter driva strategiska initiativ, vilka innefattar ett breddat sortiment av egna varumärken, automatiseringar och effektiviseringar, vilket förväntas ha stärkt bolagets försäljning och marginaler och bedöms ha påverkat kvartalet positivt samt estimeras kunna stärka bruttomarginalen framgent. Ett kvitto på de strategiska initiativen är att Folkhemmet har stärkt bruttoresultatet cirka 34 % under kvartalet.

Under kvartalet uppgick EBITDA-resultatet till 0,6 MSEK (9,8), vilket motsvarar en EBITDA-marginal om cirka 1 % (11 %). Samtidigt ska det tilläggas att jämförelseperioden är positivt påverkad av den redovisningsmässiga rörelseintäkten om 12,5 MSEK, vilket gör att den justerade EBITDA-marginalen för motsvarande period föregående år (Q3-23) uppgick till -4 %. Det positiva EBITDA-resultatet om 0,6 MSEK innebär att Refine sekventiellt uppvisar ett positivt EBITDA-resultat, där bolaget uppvisade under föregående kvartal (Q2-23) ett positivt EBITDA-resultat om 2,1 MSEK, och har stärkt lönsamheten med 3,3 MSEK Y-Y, vilket Analyst Group anser är ett ytterligare steg mot en normaliserad lönsamhet för koncernen. Sett till rörelsekostnaderna (exkl. COGS och avskrivningar), vilka uppgick till 23,5 MSEK, kan detta jämföras med föregående kvartal som var 28,7 MSEK, eller motsvarande period föregående år som var 31,9 MSEK. Refine har därmed fortsatt drivits med god kostnadskontroll, och sett till operationella dotterbolag kan vi se att Refines fokus och operativa arbete för att driva lönsamma affärer ger effekt, där EBITDA-resultatet under de senaste tolv månaderna (LTM) för de operativa dotterbolagen inom koncernen (proforma) uppgår till 8 MSEK, motsvarande en EBITDA-marginal om cirka 3 %, vilket är en förbättring mot helåret 2023 som var 2 % och LTM vid utgången av föregående kvartal (Q3-23 – Q2-24) som var 1 %.

Minskad skuldsättning genom avyttringen av SQRTN Company

Vid utgången av Q3-24 uppgick kassan till 8,2 MSEK, vilket motsvarar en minskning om cirka 10,8 MSEK jämfört med utgången av föregående kvartal som var 19,1 MSEK. Kassaflödet från den löpande verksamheten uppgick till -13,4 MSEK, vilket förklaras av en betydande minskning av kortfristiga skulder och därmed tynger kassaflödet från den löpande verksamheten under kvartalet. Efter kvartalets utgång har Refine avyttrat dotterbolaget SQRTN Company till en köpeskilling om 11 MSEK. Försäljningen av dotterbolaget är ett steg i det arbete Refine har genomfört under 2023 och hittills under 2024 för att renodla verksamheten mot färre vertikaler och stärka koncernens fokus på de dotterbolag som har starkast utvecklingspotential. Renodlingen av verksamheten genomförs även i syfte att stärka balansräkningen, vilket är ett arbete Refine har drivit under år 2024, genom dels amortering av bankskulden om cirka 27 MSEK i Q2-24, dels genom avyttringen av SQRTN, vilket har möjliggjort att Refine ytterligare kan amortera ned bankskulder med 15 MSEK. Detta har inneburit att all bankskuld i Refines underkoncernbolag, Refine Group Holding AB, har återbetalats och att bolaget inte längre har några utestående bankskulder. Sammantaget har Refine betydligt sänkt bolagets skuldsättning, vilket även innebär minskade räntekostnader framgent, något som förbättrar bolagets kassaflöde.

Sammanfattningsvis anser Analyst Group att Refine har levererat en solid rapport som visar på underliggande tillväxt för de operativa bolagen, där vi ser tecken på en successiv återhämtning i marknaden. Vi anser att Refine har levererat på bolagets uttalade fokusarbete för att dels driva lönsamma affärer genom strategiska initiativ, dels stärka bolagets balansräkning. Försäljningen av dotterbolaget SQRTN Company efter kvartalets utgång innebär att bolaget minskar skuldsättningen, samtidigt som vi anser att det belyser värdet i de operativa dotterbolagen. Avyttringen innebär dock att SQRTN inte kommer att konsolideras i koncernen från och med den 23 oktober 2024, varför vi kommer att revidera våra estimat för prognosperioden. Vidare ska det tilläggas att Refine fortsatt verkar i en utmanande marknad, men där vi anser att kvartal tre tyder på en stegvis förbättring, organisk tillväxt för de underliggande dotterbolagen och ett sekventiellt uppvisat positivt EBITDA-resultat på koncernnivå. Riksbanken genomförde i veckan en räntesänkning om cirka 50 bps, vilket förväntas stärka hushållens köpkraft, dock med en något fördröjd effekt. I kombination med underliggande drivkrafter inom marknaden bäddar detta för en gradvis förbättring i köpkraft, vilket Refine förväntas kunna kapitalisera på och därigenom driva ökad lönsam tillväxt.

Analyst Group kommer att återkomma med en analys av Refine.

Kommentar på Refine Groups försäljning av SQRTN Company AB

2024-10-21

Refine Group AB (”Refine”, ”koncernen” eller ”bolaget”) meddelade den 18 oktober år 2024 att bolaget via dotterbolaget Refine Group Holding AB (”Refine Holding”) har ingått ett avtal med grundarna av SQRTN Company AB (”SQRTN”) avseende försäljning av samtliga aktier i SQRTN. Köpeskillingen för aktierna i SQRTN uppgår till 11 MSEK. I samband med avyttringen återbetalar även SQRTN en skuld till Refine Holding AB om cirka 1,8 MSEK.

Den 18 oktober meddelade Refine att koncernen har ingått ett avtal via Refine Holding med grundarna av SQRTN avseende försäljning av samtliga aktier i SQRTN, där köpeskillingen uppgår till 11 MSEK för samtliga aktier i dotterbolaget. Köpeskillingen kommer att betalas med kontanta medel vid tillträdet av SQRTN, vilket beräknas ske under vecka 43. Därutöver kommer SQRTN i samband med avyttringen även återbetala en skuld till Refine Holding om cirka 1,8 MSEK. Nettointäkten från försäljningen av SQRTN avses användas för att stärka Refines rörelsekapital, där Refine avser att återbetala och amortera ned den återstående skulden till Swedbank. Avyttringen resulterar dock i en koncernmässig förlust om cirka 29 MSEK, där det är viktigt att förtydliga att det är en redovisningsmässig förlust och inte påverkar koncernens kassaflöde.

Sedan 2023 har Refines styrelse och ledning implementerat ett strategiskt arbete mot att renodla och stärka koncernens fokus mot färre vertikaler för ett fokus på utvecklingspotential i befintliga dotterbolag, samt också i syfte att stärka Refines balansräkning. Arbetet har tidigare bland annat lett till avyttringar, och med bakgrund till renodlingen avyttras nu även SQRTN.

Analyst Groups syn på försäljningen av SQRTN

SQRTN är ett livsstilsvarumärke som säljer egna friluftskläder, företaget skapar och säljer produkter i miljövänliga material som främjar ett sätt att leva i norra Norden, vilka primärts säljs via dotterbolagets e-handel. Under 2023 uppgick SQRTNs nettoomsättning till cirka 31,4 MSEK (29,7), vilket motsvarade en tillväxt om cirka 6 % i jämförelse med helåret 2022. EBITDA-resultatet uppgick till 2,1 MSEK, vilket motsvarade en EBITDA-marginal om 6,7 % under helåret 2023. SQRTN har utgjort ett varumärke inom Refines affärsområde Products, affärsområdet stod för 80 % av koncernens totala omsättning där Folkhemmet och Gasultuben utgör de största bolagen inom affärsområdet, vilka omsatte 84,7 MSEK respektive 80,1 MSEK under helåret 2023. Analyst Group betonar därmed värdet i Refines underliggande dotterbolag, där Refine nu ytterligare kan öka fokuset på övriga dotterbolag för att genomföra strategiska aktiviteter och fortsatt driva lönsamma affärer.

Försäljningen av dotterbolaget är ett steg i det arbete Refine har genomfört under år 2023 och hittills under år 2024 med att renodla verksamheten mot färre vertikaler, för att stärka koncernens fokus på de dotterbolag som har starkast utvecklingspotential, vilket görs i syfte att driva lönsam tillväxt framgent.

Därutöver genomförs renodlingen av verksamheten även i syfte att stärka balansräkningen, där Refines VD, David Wallinder, i samband med försäljningen uppgav att Refine avser att amortera hela skulden som bolaget har till Swedbank, vilket kommer att innebära att Refine Holding inte längre kommer ha några kvarstående banklån. Köpeskillingen uppgår till 11 MSEK, därutöver kommer SQRTN dessutom att återbetala en skuld till Refine om cirka 1,8 MSEK, vilket innebär att Refine kommer stärka balansräkningen med totalt cirka 12,8 MSEK. Samtidigt belyser försäljningen av SQRTN värdet i Refines underliggande dotterbolag, där Refines Market Cap innan annonseringen av avyttringen (stängningskurs 17/10) uppgick till 29,3 MSEK och 49,6 MSEK baserat på stängningskursen den 18 oktober.

Analyst Group ser positivt på att Refine exekverar på strategin samtidigt som det realiserar underliggande värden inom koncernen vilket dels stärker fokuset på de tillgångar som förväntas kunna driva starkast lönsamhet och tillväxt, dels i syfte att stärka balansräkningen, där försäljningen innebär att Refine kommer att stärka balansräkningen med totalt 12,8 MSEK under Q4-24 och därmed väsentligt minska bolagets totala skuld.

Kommentar på Refine Groups nyhet om Folkhemmet

2024-10-01

Refine Group AB (”Refine”, ”Koncernen” eller ”Bolaget”) meddelade den 30 september år 2024 att dotterbolaget Svenska Folkhemmet Möbler & Inredning AB (”Folkhemmet”) har tecknat ett avtal med hyresvärden som innebär att Folkhemmet kommer att stänga ned och lämna butiken i Uppsala vid årsskiftet 2024/2025. Butiken har under perioden januari – augusti 2024 genererat en omsättning om cirka 4,2 MSEK, med en negativ rörelseresultatpåverkan om cirka 1,2 MSEK.

Analyst Groups syn på dotterbolaget Folkhemmet

Refines dotterbolag Folkhemmet är en aktör på den svenska heminredningsmarknaden, som säljer skandinaviska designmöbler i medel- till premiumsegmentet. Försäljningen baseras på en omnichannel-modell, med både egen e-handel och fysiska butiker. Dotterbolaget har utöver butiken i Uppsala, fysiska butiker och showrooms i Mall of Scandinavia, Barkarby, Täby och Kungens Kurva. Folkhemmet verkar i en varugruppsnisch med låg onlinepenetration och förväntas, genom bolagets starka varumärke och omnichannel-modell, växa snabbare än marknaden och därmed kunna dra nytta av den underliggande övergången till e-handel inom varugruppen.

Under år 2024 har Refine haft ett fokus på Bolagets strategiska initiativ för att positionera koncernbolaget och dotterbolagen för lönsam tillväxt, vilket omfattar bland annat breddat sortiment, ökad effektivitet genom optimering och automatisering, samt internationell expansion av Koncernens varumärken. Det strategiska arbetet genomförs för att öka vinstmarginaler och vinna marknadsandelar på dotterbolagens underliggande marknader. Som ett steg i det strategiska arbetet, och för att positionera Folkhemmet för att driva koncernens lönsamma tillväxt, har Refine valt att avsluta dotterbolagets fysiska butik i Uppsala. Detta förväntas ha en positiv effekt på rörelseresultatet om cirka 1–2 MSEK per år, från och med år 2025. Nedstängningen av butiken bekräftar Refines fokus på att generera lönsamma affärer och stärka Koncernens marginaler, där omsättnings- eller volymtillväxt inte förväntas ske på bekostnad av lönsamhet. Analyst Group ser därmed positivt på att Refine har valt att stänga ned en olönsam butik, vilket i kombination med genomförda och fortsatta strategiska initiativ inom Koncernen, förväntas bidra till stärkt lönsamhet framgent och bekräftar Koncernens fokus på att driva lönsamma affärer.

Analyst Groups syn på Refine som en investering

Refine är en nordisk förvärvsdriven koncern med åtta dotterbolag idag inom affärsområdena Products och Digital Services, däribland nischade marknadsledare inom och specialiserade tjänste- och mjukvarubolag. Refine har en historisk bevisad stark tillväxttakt under god lönsamhet, men där ett utmanande år 2023 bidrog till en låg lönsamhet under samma år. Givet ett utökat fokus på att driva lönsamma affärer, vilket i kombination med signaler om en starkare konsumentmarknad, estimeras Refine återgå till lönsam tillväxt framgent. För år 2025 estimeras ett EBITDA-resultat om 36 MSEK och baserat på en EV/EBITDA-multipel om 7,9x, härleds ett potentiellt nuvärde om 3,5 kr per aktie i ett Base scenario.

Kommentar på Refine Q2-rapport 2024

2024-08-23

Refine Group (”Refine”, ”koncernen” eller ”bolaget”) publicerade den 23 augusti 2024 bolagets delårsrapport för det andra kvartalet år 2024. Vi delar våra tankar om rapporten nedan:

- Nettoomsättningen i linje med estimat – uppgick till 79 MSEK

- Geografisk expansion för Gasoltuben

- Vänder till lönsamhet – EBITDA-marginal om 3 %

- Stärkt balansräkning genom riktad emission

”Refine Group, en varumärkesgrupp med digitalt fokus, har trots en fortsatt utmanande marknad levererat en stark delårsrapport för det andra kvartalet, vilken visar på flertalet positiva datapunkter. Dotterbolaget Gasoltuben fortsätter att stärka dess ledande position på den nordiska marknaden inom gasolprodukter genom ökad försäljning på de utländska marknaderna. Den nya logistikanläggningen förväntas också ligga till grund för fortsatt expansion och en effektivare lager- och logistikprocess, vilket förväntas ge synergieffekter inom hela koncernen.

Därutöver visar koncernen på en lönsamhet under kvartalet, vilket ska ses i ljuset av den utmanande marknaden under helåret 2023 och inledning av år 2024, där Refine uppvisade ett positivt EBITDA-resultat om 2,1 MSEK, samt där lageroptimering bidrar till ett positivt kassaflöde från den löpande verksamheten om 8,4 MSEK. Sammantaget tyder delårsrapporten på en succesiv återgång mot en förbättrad operativ position och en stigande efterfrågan på marknaden, samt bekräftar ett steg mot en normaliserad lönsamhet i koncernen.

Genom fortsatt framgångsrik implementering av strategiska aktiviteter, såsom breddat sortiment, ökad effektivitet genom optimering och automatisering, samt internationell expansion av koncernens varumärken, förväntas Refine vinna marknadsandelar och öka den lönsamma tillväxten framgent, där koncernen även förväntas få ytterligare medvind av en succesivt köpstarkare konsument.”, säger ansvarig analytiker på Analyst Group.

Nettoomsättningen i linje med estimat – uppgick till 79 MSEK

För det andra kvartalet år 2024 uppgick nettoomsättningen till 79,1 MSEK, vilket motsvarar en konsoliderad tillväxt om 10 % Y-Y. Nettoomsättningen under motsvarande period föregående år (Q2-23) uppgick till 72,0 MSEK under föregående år. Dock ska det tilläggas att den jämförelsebara perioden föregående år (Q2-23) är påverkad av dels transaktioner som bildade koncernen Refine, där förvärvstidpunkten redovisningsmässigt är satt till månadsskiftet maj/juni år 2023 då Ecomm Holding konsoliderades (Gasoltuben och Skogstrollen), dels har dotterbolag avyttrats sedan bildandet av koncernen Refine Group, däribland iPhonebutiken (Skogstrollen) och tillgångarna från C3 Scandinavian Lifestyle, vilket påverkar jämförbarheten mot Q2-23. Sett till omsättningen för de senaste tolv månaderna (LTM) för de operativa dotterbolagen inom koncernen (proforma) uppgår omsättningen till 261 MSEK, vilket är i linje med omsättningen under helåret 2023 om 262 MSEK (proforma), vilket likväl är i linje med Analyst Group estimat. Sett till den konsoliderade omsättningen LTM (Q2-23 – Q2-24) uppgick den till cirka 290 MSEK.

Geografisk expansion för Gasoltuben

Refine Group är en varumärkesgrupp med ett digitalt fokus och är verksamma inom två affärsområden, vilka utgörs av Products och Digital Services. Refine särredovisar inte kontinuerligt exakt utveckling för affärsområdena eller dotterbolagen i koncernen, men varumärkesportföljen inom affärsområdet Products är uppdelad i tre vertikaler: Beauty, Home och Lifestyle, där de största dotterbolagen inom affärsområdet utgörs av Folkhemmet och Gasoltuben. Utifrån delårsrapporten kan vi utläsa att Gasoltuben, som är verksamt inom den nordiska marknaden för gasolprodukter, har ökat den utländska försäljningen och därmed fortsatt en geografisk expansion, vilket förväntas stärka bolagets ledande position på den nordiska marknaden ytterligare. Dessutom invigde Gasoltuben den 28 juni en nybyggd logistikanläggning som har varit under uppbyggnad sedan den tidigare kommunicerade branden år 2023. Den nya anläggningen, som även innehåller kontorsutrymmen och en butik som förväntas öppna i slutet av 2024, förväntas effektivisera lager- och logistikprocesser samt förbättra förutsättningarna för dotterbolagets fortsatta expansion.

Leveransproblem tyngde Folkhemmet trots tecken på högre efterfrågan

Under kvartalet har dotterbolaget Folkhemmet drabbats av leveransstörningar på grund av problem hos en av koncernens större leverantörer av utemöbler. Detta har lett till att dotterbolaget inte har kunnat leverera det antal produkter som Folkhemmets kunder efterfrågat. Leveransproblemen har påverkat Folkhemmets försäljning negativt under kvartalet, vilket har resulterat i en minskning av försäljningen jämfört med motsvarande period föregående år. Problemet har i synnerhet drabbat försäljningen av utemöbler, där sommarmånaderna är säsongsviktiga. Refine har därför vidtagit åtgärder för att minska beroendet av denna leverantör för att därigenom minska risken för framtida leveransstörningar. Trots dessa problem upplever Folkhemmet tecken på en högre efterfrågan än tidigare, vilket bekräftas av e-handelsindikatorn (Svensk handel) för juni och juli 2024, där varukategorin möbler har visat en stark omsättningsutveckling under perioden januari–juli 2024 (68 %), vilket tyder på en stark återhämtning från den svaga utvecklingen i möbelhandeln under 2023. För att ytterligare optimera Folkhemmets e-handel har dotterbolaget, tillsammans med Lybe, påbörjat ett projekt för att byta e-handelsplattform. Målsättningen är att dra nytta av gruppens tekniska synergier, vilket förväntas optimera den digitala handeln inom Folkhemmet och möjliggöra tillväxt genom bland annat automatiseringar, business intelligence samt koncernrelaterade kostnadssynergier.

Utveckling av dotterbolag inom Digital Services

För dotterbolagen inom Refines affärsområde Digital Services är fokus fortsatt på att öka bruttovinsten för att nå högre marginaler inom affärsområdet. Detta sker genom att positionera dotterbolagen i skiftet mot ökad digitalisering och AI i digitala e-handelslösningar, samt genom att utveckla dotterbolagens tjänsteerbjudande, vilket möjliggörs av fortsatt och accelererad nykundsanskaffning.

Positiv EBITDA-marginal

Under kvartalet uppgick Refines bruttomarginal till cirka 39 % (41 %), där den jämförelsebara perioden (Q2-23) inkluderade konsolideringen av Ecomm Holding, samtidigt som vissa dotterbolag har avyttrats, likt tidigare nämnt, vilket gör jämförelsen inte helt rättvisande. Det är också värt att notera att Refine har uppvisat en viss variation i bruttomarginalen kvartal till kvartal, vilket delvis kan Under kvartalet uppgick Refines bruttomarginal till cirka 39 % (41 %), där den jämförelsebara perioden (Q2-23) inkluderade konsolideringen av Ecomm Holding, samtidigt som vissa dotterbolag har avyttrats, vilket gör jämförelsen inte helt rättvisande. Det är också värt att notera att Refine har uppvisat en viss variation i bruttomarginalen kvartal till kvartal, vilket kan förklaras av säsongsvariationer. Dessutom har Folkhemmet haft leveransstörningar under kvartalet förklaras av säsongsvariationer. Dessutom har Folkhemmet haft leveransstörningar under kvartalet, vilket förväntas ha haft en påverkan på bruttomarginalen. Med ett minskat beroende från större leverantörer samt att Gasoltubens nya logistikanläggning nu är i drift förväntas Refine kunna nyttja koncernrelaterade synergier i större utsträckning för att effektivisera lager- och logistikprocesser, vilket bäddar för en stegvis förbättrad bruttomarginal framgent.

Under kvartalet uppgick EBITDA-resultatet till 2,1 MSEK (-1,1), vilket motsvarar en EBITDA-marginal om cirka 3 %, vilket tyder på en succesivt stärkt lönsamhet och ett steg mot en normaliserad lönsamhet för koncernen. Rörelsekostnaderna (exkl COGS och avskrivningar) uppgick till -28,7 MSEK, vilket kan jämföras mot föregående kvartal om 26,5 MSEK eller motsvarande period föregående år om 30,4 MSEK. Strax efter kvartalets utgång meddelade även Refine att bolaget har fördjupat samarbetet med Klarna kring betalningslösningar för koncernen. Genom ramavtalet som har tecknats med Klarna kommer befintliga dotterbolag i koncernen att använda Klarnas tjänster som betalningslösningar, vilket förväntas bidra till kostnadsbesparingar. Om de nya betalningsvillkoren hade tillämpats för koncernens volym under helåret 2023, hade kostnadsbesparing uppgått till 0,6 MSEK, där det ska tilläggas att besparingen är beroende av koncernens volym som genereras via Klarna.

Utifrån proformaredovisningen för de helägda operativa dotterbolagen inom koncernen LTM (Q3-23 – Q2-24) uppgick EBITDA-resultat till cirka 3 MSEK, motsvarande en EBITDA-marginal om cirka 1 %, vilket kan jämföras mot helåret 2023 om 4 MSEK, med en EBITDA-marginal om 2 % och är därmed i nära linje med helåret 2023. Refine verkar dock fortsatt i ett utmanande marknadsläge med en låg köpkraft hos konsument, vilket bland annat bidrog till minskad lönsamheten under år 2023, samtidigt har koncernen renodlats och strategiska initiativ har implementerats för att öka fokuset på lönsamma affärer istället för att driva volym i bekostnad av lönsamheten. I takt med att koncernen strategiska aktiviteter implementeras och köpkraften hos konsumenterna kommer tillbaka, förväntas Refine kunna återgå till bolaget historiska tillväxttakt samt stärkta rörelsemarginalerna.

Stärkt balansräkning genom riktad emission samt starkt kassaflöde

Vid utgången av Q2-24 uppgick kassan till 19,1 MSEK, vilket motsvarar en minskning om ca 4,5 MSEK jämfört med utgången av föregående kvartal om 23,6 MSEK. Kassaflödet från den löpande verksamheten uppgick till hela 8,4 MSEK, vilket är ett resultat av ökad lageroptimering och minskad kapitalbindning, där bland annat en minskning av kundfordringar och varulager har bidragit positivt till kassaflödet. Under kvartalet har Refine genomfört en riktad emission, vilken tillförde bolaget cirka 19 MSEK före transaktionskostnader. Emission genomfördes i syfte att stärka koncernens balansräkning, där nettolikviden användes som del för att refinansiera befintlig skuld. Genom bolagets riktade emission och refinansiering har Koncernens största banklån minskat från 41,7 MSEK till 15 MSEK, vilket bidrar till att sänka Refines skuldsättning och räntekostnader, som följaktligen förbättrar bolagets kassaflöde. Vid kvartalets utgång uppgick Refines soliditet till cirka 56 %, vilket innebär att soliditeten har stärkts från 51 % vid utgången av föregående kvartal (Q1-24).

Sammanfattningsvis anser Analyst Group att Refine har levererat en stark rapport med en omsättning i linje med våra estimat. Trots en utmanande marknad, inom båda affärsområdena, anser vi att flertalet positiva ljuspunkter går att urskilja från kvartalet, vilket tyder på att Refine dels förbättrar den operativa positionen för dotterbolagen att driva lönsamma affärer, dels en återhämtning av marknaden, där en ökad köpkraft hos konsumenterna stegvis kan öka efterfrågan, vilket sammantaget förväntas bidra till att Refine kan successivt återgå till en historisk tillväxttakt och normaliserade lönsamhetsnivåer. Samtidigt väljer vi att betona att Refine fortfarande verkar i en utmanande marknad där hushållens svaga köpkraft är ett återkommande tema bland marknadens branschaktörer. Trots att marknadsläget fortsatt utgör ett orosmoln på kort sikt, finns flera positiva tecken på en successiv återhämtning av marknaden, där bland annat tydliga signaler från Riksbanken om eventuella räntesänkningar förväntas stärka hushållens köpkraft. Dessutom har Refine stärkt dotterbolagens operativa position för lönsam tillväxt, och med en marknadsåterhämtning kan Refine få betydande medvind.

Analyst Group kommer att återkomma med en analys av Refine.

Analyst Group kommenterar Refine Groups dotterbolag Gasoltubens nya logistikanläggning

2024-07-03

Refine Group AB (”Refine”, ”Koncernen” eller ”Bolaget”) meddelade den 28 juni år 2024 att dotterbolaget Gasoltuben Nordic AB (”Gasoltuben”) har invigt och flyttat in i den nybyggda logistikanläggning som varit under uppbyggnad sedan den tidigare kommunicerade branden, vilket inträffade under år 2023. Den nybyggda logistikanläggningen innefattar även ett nytt kontorsutrymme för Gasoltubens personal samt en ny butik som kommer att öppnas senare under året.

Refines dotterbolag Gasoltuben är en aktör på den nordiska marknaden för gasolprodukter, vilket inkluderar gasolflaskor, gasolgrillar och gasolkaminer. Försäljningen sker genom en omnichannel-modell, där försäljningen sker både via egna digitala kanaler och fysiska butiker.

Under juni månad 2023 meddelade Refine att dotterbolaget Gasoltuben hade drabbats av en brand i sina lokaler. Branden förstörde bland annat delar av varulagret och verksamheten drabbades även av tillfälliga verksamhetsstörningar. Den 28 juni 2024 meddelade Refine att dotterbolaget Gasoltuben har invigt och flyttat in i den nybyggda logistikanläggningen, vilken har varit under uppbyggnad sedan branden.

Den nya anläggningen innebär att dotterbolaget kan förbättra och effektivisera Gasoltubens verksamhet, vilket bland annat omfattar ett mer digitaliserat packsystem och ökad hastighet i frakthanteringen. Därutöver öppnar även den nya logistikanläggningen upp för ytterligare möjliga synergier inom Koncernen, där flera av Refines dotterbolag kan gynnas positivt av effekterna av logistikanläggningen och därmed förstärka Koncernens ekosystem för den digitala handeln.

Analyst Groups syn på Gasoltuben och den nya logistikanläggningen

Refines dotterbolag Gasoltuben har byggt upp en stark position inom marknaden för gasolprodukter, vilket utgör både en nischad och fragmenterad marknad som förväntas visa på tillväxt. Genom Gasoltubens starka position, med en hög varumärkeskännedom, förväntas Gasoltuben driva på digitaliseringen av marknaden för gasolprodukter och fortsatt vinna marknadsandelar. Genom effektivare och förbättrad logistik, vilket förväntas ge positiva effekter för Refines övriga dotterbolag anser Analyst Group att anläggningen är ett steg i rätt riktning för att ta tillvarata på marknadspotentialen. Därutöver förbättras förutsättningarna för fortsatt expansion inom Sverige samt i Norden och Europa genom stärkt frakt- och logistikhantering, ökad kundnöjdhet och ett stärkt marknadserbjudande. Den nya butiken i logistikanläggningen förväntas också bidra till en ökad marknadsnärvaro och bevisa hög service både offline och online.

Analyst Groups syn på Refine som en investering

Refine Group är en nordisk förvärvsdriven koncern med åtta dotterbolag idag inom affärsområdena Products och Digital Services, däribland nischade marknadsledare inom och specialiserade tjänste- och mjukvarubolag. Refine har en historiskt bevisad stark tillväxttakt under god lönsamhet, men där ett utmanande år 2023 bidrog till en låg lönsamhet under samma år. Givet varumärkesbolagens starka positioner i nischade marknader med låg e-handelspenetration, i kombination med signaler om en starkare konsumentmarknad, estimeras Refine återgå till lönsam tillväxt framgent. För år 2025 estimeras ett EBITDA-resultat om 36 MSEK och baserat på en EV/EBITDA-multipel om 7,8x, härleds ett potentiellt nuvärde om 3,5 kr per aktie i ett Base scenario.

Jun

Intervju med Refine Groups VD David Wallinder

Aktiekurs

0.24

Värderingsintervall

2025-03-03

Bear

0,4 SEKBase

2,3 SEKBull

3,8 SEKUtveckling

Huvudägare

2024-12-23

Analyst Group kommenterar Refine Groups avyttring av Ecomm och indirekt Gasoltuben

2025-03-11

Refine Group AB (”Refine”, ”Koncernen” eller ”Bolaget”) meddelade den 10 mars år 2025 att Bolaget har ingått ett avtal med Molcap Growth AB avseende försäljningen av samtliga aktier i Ecomm Holding AB (”Ecomm”) och indirekt samtliga aktier i Gasoltuben Nordic AB (”Gasoltuben”). Transaktionen genomförs till ett Enterprise Value av Ecomm om cirka 60 MSEK och justerat för nettoskulden uppgår köpeskillingen till en (1) krona. Transaktionen genomfördes den 10 mars år 2025 och ägandet av aktierna i Ecomm har därmed övergått till Molcap Growth AB och avyttrats från Koncernen. I och med transaktionen reducerar Refine Koncernens räntebärande skulder med cirka 60 MSEK.

Analyst Groups syn på avyttring av Ecomm och indirekt Gasoltuben

Genom avyttringen av Ecomm, och därigenom indirekt dotterbolaget Gasoltuben, stärker Refine balansräkningen, vilket får ses som ett steg i arbetet med den strategiska översynen för att stärka Koncernens finansiella position och minska räntebärande skulder. Nettoskulden i Ecomm uppgår till 60 MSEK, vilket historiskt har belastat Koncernens balansräkning, och baserat på transaktionen uppgår företagsvärdet, så kallat Enterprise Value, till 60 MSEK, och justerat för nettoskulden, vilken köparen tar över, uppgår köpeskillingen till en krona. Transaktionen innebär därmed att Refine minskar Koncernens skuldsättning med cirka 60 MSEK och är ett resultat av det strategiska arbetet med att stärka Koncernens balansräkning, vilket resulterar i lägre amorteringar och räntekostnader framgent, vilket avsevärt förbättrar kassaflöde och resultatet.

Gasoltuben är en aktör på den nordiska marknaden för gasolprodukter, där dotterbolaget exempelvis säljer gasolflaskor, gasolgrillar och gasolkaminer. Försäljningen inom Gasoltuben baseras på en omnichannel-modell via både e-handel och fysiska kanaler. Under helåret 2024 uppgick Ecomms nettoomsättning till cirka 78 MSEK (80), vilket motsvarade en minskning om cirka 3 % i jämförelse med helåret 2023. EBITDA-resultatet uppgick till cirka -0,3 MSEK, vilket motsvarade en marginell negativ EBITDA-marginal om -0,4 % och kan jämföras med 1 % under helåret 2023.

Gasoltuben har utgjort ett varumärke inom Refines affärsområde Products, varav affärsområdet stod för cirka 75 % av Koncernens totala omsättning under helåret 2024. Avyttringen medför därmed en negativ effekt på Refines totala konsoliderade omsättning pro forma 2024 om cirka 78 MSEK och en positiv effekt på Refines EBITDA pro forma 2024 om cirka 0,3 MSEK. Därmed utgör affärsområdet Products en mindre del av Koncernens totala konsoliderade omsättning från och med mars månad 2025, där affärsområdet framåt utgörs av Folkhemmet och Browgame. Utöver att transaktionen genomförs i syfte att minska Koncernens skuldsättning och förbättra den finansiella ställningen, resulterar avyttringen i att fokus kan stärkas på färre vertikaler i Koncernen, där Bolaget riktar fokus på dotterbolag med hög utvecklingspotential.

Avyttringen av Ecomm och indirekt dotterbolaget Gasoltuben genomförs, likt tidigare nämnt, som ett steg i det arbete Refine har drivit under år 2023 och under år 2024 för att stärka Bolagets balansräkning samt renodla verksamheten mot färre vertikaler. Analyst Group har betonat att det strategiska arbetet fortsätter under inledningen av år 2025, där bland annat Ecomms värde i Refines balansräkning skrevs ned till 1 krona per 31 december år 2024 i bokslutskommunikén 2024. Genom transaktionen minskar Refine den största delen av Koncernens totala räntebärande skulder, där bland annat Refine upptog ett lån om 10 MSEK från Buntel AB, varav 4 MSEK lånades in i Ecomm, vilket kommunicerades i slutet av Q4-24 och redovisas i Koncernens finansiella ställning i Q1-25. Genom den strategiska översynen och avyttringen av Ecomm har Refine totalt reducerat Koncernens räntebärande skulder med över 90 MSEK under år 2024 och 2025. Analyst Group estimerar att fokus framgent ligger på Refines kärnverksamhet, där affärsområdet Products och Digital Services estimeras utgöra lika stor del av omsättningen framgent, vilket stärker Koncernens förutsättningar för att öka fokuset mot färre vertikaler inom Koncernen och därigenom driva tillväxt och ökad lönsamhet i kärnverksamheten framgent.

Om avyttringen av Ecomm

Ecomm, tidigare bestående av Gasoltuben och iPhonebutiken, konsoliderades i Koncernens räkenskaper under år 2023, varav iPhonebutiken (Skogstrollen AB) avyttrades i slutet av år 2023. Den 10 mars år 2025 meddelade Refine att Bolaget har ingått ett avtal med Molcap Growth AB avseende försäljningen av samtliga aktier i Ecomm och indirekt samtliga aktier i Gasoltuben Nordic AB. Transaktionen genomförs till ett Enterprise Value av Ecomm om cirka 60 MSEK och justerat för nettoskulden uppgår köpeskillingen till en (1) krona. Transaktionen genomfördes den 10 mars år 2025 och ägandet av aktierna i Ecomm har därmed övergått till Molcap Growth AB och avyttrats från Koncernen. I och med transaktionen reducerar Refine Koncernens räntebärande skulder med cirka 60 MSEK. Bakgrunden till avyttringen är att Refines styrelse sedan år 2023 har arbetat med att stärka Refines balansräkning, vilket har resulterat i flera avyttringar. Som ett led i arbetet, och mot bakgrund av Ecomms höga skuldsättningsgrad samt omfattande betalningsförpliktelser under kommande tolv månader, har Refine utvärderat ägandet i Ecomm. Efter analys av olika alternativ och förhandlingar med köparen har styrelsen i Refine konstaterat att en försäljning av Ecomm är det bästa för Refine, aktieägare samt Ecomms borgenärer.