Humble Group AB (publ) (f.d. Bayn Group) är en Food Tech-koncern med produkter inom segmenten Better For You, Functional Foods och Eco- & Sustainability. Bolaget säljer socker- och kalorireducerande såväl som proteinrik och vegansk konfektyr/snacks samt dryck. Varumärken inom denna vertikal är b.la. Pändy, Tweek, EC-GO, Green Star och Slender Chef. Vidare säljer Humble hållbara munhälsovårdprodukter inom varumärket The Humble Company. Sedan Bolagets start har Humble även utvecklat och därtill säljer sötade fribrer och sötningsmedel, EUREBA och NAVIA, där förstnämnda kan ersätta socker i en ett-till-ett skala, som dessutom används i flertalet av Bolagets egna produkter. Koncernen driver en expansiv förvärvsstrategi i syfte att konsolidera innovativa och autonoma bolag inom framtidens Fast-Moving-Consumer-Goods (FMCG), under en decentraliserad styrningsmodell.

Pressmeddelanden

Lägger i nästa växel

Humble har på kort tid transformerats från ett icke-lönsamt ingrediensteknologibolag till en snabbväxande och lönsam FMCG-koncern som tillhandahåller framtidens FMCG-produkter, primärt inom segmenten Better-For-You, Functional Foods och Eco & Sustainability. Under år 2020 implementerade Humble en expansiv M&A-strategi, för att konsolidera autonoma och innovativa bolag i en annars fragmenterad Food Tech och FMCG-industri, till låga värderingar. Förvärven av b.la. The Humble Company och Naty breddar Humbles exportnätverk kraftigt och möjliggör ökad försäljningspotential såväl som skalfördelar i takt med ökade volymer och lägre Customer Acquistions Costs via b.la. korsförsäljning och optimerad marknadsföring. Humble har värderats utifrån 2022 års estimerade EBITDA om 544 MSEK och med en tillämpad EV/EBITDA-multipel om 21x, härleds ett nuvärde per aktie om 41,9 kr i Base scenario.

- Närmar sig de långsiktiga finansiella målen

Under det tredje kvartalet 2021 uppgick Humbles nettoomsättning proforma till 872 MSEK, med en justerad EBITDA om 121 MSEK, motsvarande en justerad EBITDA-marginal om 13,9 %. Dotterbolagen har enligt Humble uppvisat en organisk försäljnings-tillväxt inom intervallet 19-24 % under det tredje kvartalet, jämfört med motsvarande period föregående år, vilket är en betydligt högre takt än Bolagets uttalade mål om 15 % årlig tillväxt. För rullande tolv månader uppgår nettoomsättningen proforma, tillika justerade EBITDA, till 3,4 mdSEK respektive 449 MSEK, vilket utgör 26 %1 samt 30 % 1 av Humble finansiella mål år 2025, varför Bolaget har kommit en bra bit på vägen.

- Genomför sitt största förvärv hittills

Under Q3-21 förvärvade Humble FMCG-aktören Solent Global Limited (”Solent”), vilka är en ledande internationell aktör av varumärken, licens- och white label-produkter inom segmenten hälsosamma livsmedel och personal care. Förvärvet var Humble största fram till dags dato, men även av strategisk karaktär då Solent stärker Humbles redan breda distributionsnätverk, samtidigt som Humble b.la. ges en starkare ställning på den brittiska marknaden, vilken är Europas näst största FMCG-marknad.

- Skruvar upp de finansiella målen ytterligare

Humble meddelade den 1 december 2021 att Bolaget höjer de finansiella målen för år 2025, koncernens nettoomsättning ska nu uppgå till 16 mdSEK (13), med ett EBITDA-resultat om 1,9 mdSEK (1,5). Detta innebär en ökning av tidigare nettoomsättningsmål med 23 % samt 27 % från tidigare EBITDA-mål. Humble har nu, inom loppet av åtta månader höjt Bolagets finansiella mål två gånger. Bakgrunden till höjningen härleds av fortsatt stark tillväxt i koncernens dotterbolag, hög tillgång till attraktiva förvärv samt positivt mottagande från marknaden för nya produkter. Humble meddelade därtill att Bolaget ska inleda processen för att byta marknadsplats till Nasdaqs huvudlista, vilket beräknas kunna ske under år 2023.

9

Värdedrivare

6

Historisk lönsamhet

9

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Fortsätter exekvera på sin förvärvsstrategi

Humble har på kort tid transformerats från ett icke-lönsamt ingrediensteknologibolag till en snabbväxande och lönsam Food Tech-koncern som verkar inom framtidens FMCG-industri, primärt inom segmenten Better-For-You, Functional Foods och Eco & Sustainability Under år 2020 implementerade Humble en expansiv M&A-strategi, för att konsolidera autonoma och innovativa bolag i en annars fragmenterad Food Tech och FMCG-industri, till låga värderingar. Förvärven av The Humble Company och Naty breddar Humbles exportnätverk kraftigt och möjliggör ökad försäljningspotential såväl som skalfördelar i takt med ökade volymer och lägre Customer Acquistions Costs via b.la. korsförsäljning och optimerad marknadsföring. Humble har värderats utifrån 2021 års estimerade försäljning om 1 257 MSEK och med en tillämpad P/S-multipel om 6x, härleds ett värde per aktie om 37,3 kr i Base scenario.

- Stark organiskt tillväxt under kvartalet

För det andra kvartalet 2021 växte Humble den organiska tillväxten med 17 %, vari nettoomsättningen uppgick till 508,7 MSEK på proformabasis1. Givet att Q2-21 jämförs med ett kvartal som präglades av hamstring av FMCG-produkter, bedömer Analyst Group att den organiska tillväxten som stark och således visar på att Humble har en produktportfölj som ligger rätt i tiden, där koncernen dessutom realiserat synergier effektivt, genom t.ex. korsförsäljning.

- Fortsatt förvärvsintensivt

Humble fortsätter att exekvera på Bolagets aggressiva förvärvsstrategi och har under Q2-21 förvärvat ytterligare tio nya bolag, varvid koncernen nu består utav 20 dotterbolag. Totalt har Humble spenderat över 1,3 mdSEK under andra kvartalet 2021 på förvärv, som väntas bidra med ca 1,5 mdSEK till topline på årsbasis. Förvärven har gjort till låga multiplar och genom att finansiera köpen med en mix av nyemitterande aktier, skuldfinansiering och egen kassa, har utspädningen hållits nere. Efter förvärven har Humble kunnat stärka sin värdekedja inom Food Tech, breddat Eco & Sustainability-vertikalen samt förbättra Bolagets distributionskanaler.

- Vi justerar vårt värderingsintervall

Analyst Group bedömer att Humble, genom de senaste förvärven, i hög grad utnyttjat värderingsgapen mellan onoterat och noterat, och lyckas förvärva bolag med lägre multiplar än Bolagets egna värdering. Att därtill möjliggöra låg utspädning, trots höga köpeskillingar, anser vi skapar aktieägarvärde och visar på Bolagets goda tillgång till kapital, dels från aktiemarknaden, dels från obligationsmarknaden. Med ett breddat distributionsnätverk, ökad produktionskapacitet och starka kassaflöden som förvärven medför, anser Analyst Group att Humble kan skala upp produktionen ytterligare och realisera synergier i en högre utsträckning kommande kvartal. Vi ser ett motiverat värde om 37,3 kr i ett Base scenario.

9

Värdedrivare

6

Historisk lönsamhet

9

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Redan realiserade synergieffekter bådar gott inför framtida förvärvsintegrationer

Humble har på kort tid transformerats från ett icke-lönsamt ingrediensteknologibolag till en snabbväxande och lönsam Food Tech-koncern som verkar inom FMCG-industrin, primärt inom segmenten Better-For-You och Functional Foods. Under år 2020 implementerade Humble en expansiv M&A-strategi, för att konsolidera autonoma och innovativa bolag i en annars fragmenterad Food Tech-industri, till låga värderingar. Förvärvet av The Humble Company öppnade upp en ny vertikal för Humble, Eco- och Sustainability, och koncernen positionerar sig nu för att bli en ledande aktör inom framtidens FMCG-produkter. Humble har värderats utifrån 2021 års estimerade försäljning om 830,7 MSEK och med en tillämpad P/S-multipel om 7,5x, härleds ett värde per aktie om 34,9 kr i Base scenario.

- Visar vinst på EBITDA-nivå under Q1-21

Som en effekt av de förvärv Humble Group har genomfört under 2020 och realisering av kostnadssynergier uppgick EBITDA-resultatet till 2,9 MSEK under Q1-21. Detta innebär att Humble Group uppvisade kvartalsvinst på EBITDA-nivå för första gången i Bolagets historia. Det vi i synnerhet tyckte var imponerande från rapporten var att EBITDA-resultatet på proformabasis1 växte med ca 98 % YoY, eftersom det visar på att Humble framgångsrikt har integrerat genomförda rörelseförvärv och snabbt kunnat realisera kostnadssynergier som bidrar starkt till lönsamheten på koncernnivå.

- Som väntat kraftig omsättningstillväxt i Q1-21

Under Q1-21 uppgick nettoomsättningen till 88,4 MSEK (2,1) vilket motsvarar en ökning om 4 201 % jämfört med motsvarande period år 2020. Mer intressant är det att studera omsättningstillväxten på proformanivå YoY, givet att hänsyn tas till den aggregerade utvecklingen hos dotterbolagen. På proformabasis uppgick nettoomsättningen under Q1-21 till 193,8 MSEK (184,1), motsvarande en tillväxt om ca 5,3 % jämfört med Q1-20. Givet att Q1-21 jämförs med ett kvartal Pre-Corona anser vi att omsättningstillväxten YoY är stark och vi kommer att hålla ett extra öga på dels hur omsättningstillväxten utvecklar sig (proforma) kommande kvartal, dels EBITDA-resultatet.

- Fem nya förvärv har genomförts under Q2-21

Humble Group stärker i och med förvärven sin position inom vertikalen Food-Tech, mer information om bolagen presenteras senare i analysen. Den totala köpeskillingen för de förvärvade bolagen uppgick till 78,5 MSEK och tillsammans genererar dessa årliga intäkter om ca 309 MSEK med ett EBITDA-resultat om ca 29,2 MSEK. I samband med förvärven köper Humble även två fastigheter för ca 36,9 MSEK, vilket möjliggör ökad produktionskapacitet och volym, samtidigt som ytterligare synergieffekter inom produktion och utveckling kan realiseras,

9

Värdedrivare

6

Historisk lönsamhet

9

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Ambition om att bli en ledande aktör inom framtidens FMCG

Humble har på kort tid transformerats från ett icke-lönsamt ingrediensteknologibolag till en snabbväxande och lönsam Food Tech-koncern som verkar inom FMCG-industrin, primärt inom segmenten Better-For-You och Functional Foods. Under år 2020 implementerade Humble en expansiv M&A-strategi, för att konsolidera autonoma och innovativa bolag i en annars fragmenterad Food Tech-industri, till låga värderingar. Förvärvet av The Humble Company öppnade upp en ny vertikal för Humble, Eco- och Sustainability, och koncernen positionerar sig nu för att bli en ledande aktör inom framtidens FMCG-produkter. Humble har värderats utifrån 2021 års estimerade försäljning om 830,7 MSEK och med tillämpad P/S-multipel, härleds ett värde per aktie om 34,9 kr i Base scenario.

- Q4-rapporten var den starkaste i Humbles historia

Nettoomsättningen för Q4-20 var 17 MSEK (1,3) vilket i relation till samma period föregående år motsvarar en tillväxt om 1 185 %, mycket hänfört till de förvärv som genomförts under 2020. Det justerade EBITDA-resultatet förbättrades avsevärt och uppgick till -1,8 MSEK, en förbättring om 56 % jämfört med Q4-19. På proformabasis uppgick nettoomsättningen samt det justerade EBITDA-resultatet till 114,7 MSEK respektive 13,7 MSEK, vilket motsvarar en EBITDA-marginal om 12 %.

- Senaste förvärvet är en Game Changer

Förvärvet av The Humble Group medför en stärkt finansiell profil och tillika framtidsutsikter. Förutom att koncernens konsoliderade lönsamhet och kassaflöde förbättras, ges flertalet synergieffekter som exempelvis bättre möjligheter att expandera globalt, korsförsäljning, marknadsföring och distribution. Förvärvet breddar även koncernens produkterbjudande och medför diversifierade intäktsströmmar, vilket dels ger goda förutsättningar för stark organisk tillväxt framgent, dels sänker riskprofilen för Humble som helhet.

- Nya finansiella mål

Den 26 mars 2021 fastställde Humble nya finansiella mål för koncernen fram till år 2025.

9

Värdedrivare

6

Historisk lönsamhet

9

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Ambitionen om att bli en ledande aktör inom framtidens FMCG

Bayn har på kort tid transformerats från ett icke-lönsamt ingrediensteknologibolag till en snabbväxande och lönsam Food Tech-koncern som verkar inom FMCG-industrin, primärt inom segmenten Better-For-You och Functional Foods. Under år 2020 implementerade Bayn en expansiv M&A-strategi, för att konsolidera autonoma och innovativa bolag i en annars fragmenterad Food Tech-industri, till låga värderingar. Förvärvet av The Humble Company öppnade upp en ny vertikal för Bayn, Eco- och Sustainability, och koncernen positionerar sig nu för att bli en ledande aktör inom framtidens FMCG-produkter. Bayn har värderats utifrån 2021 års estimerade försäljning om 610 MSEK och med tillämpad P/S-multipel, härleds ett värde per aktie om 30 kr i Base scenario.

- Q4-rapporten var den starkaste i Bayns historia

Nettoomsättningen för Q4-20 var 17 MSEK (1,3) vilket i relation till samma period föregående år motsvarar en tillväxt om 1 185 %, mycket hänfört till de förvärv som genomförts under 2020. Det justerade EBITDAresultatet förbättrades avsevärt och uppgick till -1,8 MSEK, en förbättring om 56 % jämfört med Q4-19. På proformabasis uppgick nettoomsättningen samt det justerade EBITDA-resultatet till 114,7 MSEK respektive 13,7 MSEK, vilket motsvarar en EBITDAmarginal om 12 %.

- Senaste förvärvet är en Game Changer

Förvärvet av The Humble Group medför en stärkt finansiell profil och tillika framtidsutsikter. Förutom att koncernens konsoliderade lönsamhet och kassaflöde förbättras, ges flertalet synergieffekter som exempelvis bättre möjligheter att expandera globalt, korsförsäljning, marknadsföring och distribution. Förvärvet breddar även koncernens produkterbjudande och medför diversifierade intäktsströmmar, vilket dels ger goda förutsättningar för stark organisk tillväxt framgent, dels sänker riskprofilen för Bayn som helhet.

- Nya finansiella mål

Den 26 mars 2021 fastställde Bayn nya finansiella mål för koncernen fram till år 2025.

9

Värdedrivare

6

Historisk lönsamhet

9

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Bayn fortsätter växa kraftigt

Bayn Group är en Food-Tech koncern som är aktiva inom de snabbväxande segmenten socker- och kalorireduktion samt functional och protein-enhanced foods. Bolaget har sedan början av 2020, i samband med att Bayn fusionerades med Pändy Foods, inlett en expansiv M&A strategi, där Bolaget har utnyttjat den fragmenterade marknadsstrukturen inom Food-Tech marknaden för att göra strategiska förvärv till låga värderingar, och har genom denna strategi på kort tid lyckats bygga upp en av Europas snabbast växande Food-Tech koncerner. Bolaget har visat på en mycket stark omsättningstillväxt de senaste kvartalen, med en nettoomsättningstillväxt om 6 075 %, på proformabasis, under Q3-20, och Bolaget visar även ett positivt proforma EBITDA-resultat om 4,0 MSEK under de första nio månaderna av 2020. Givet att Analyst Group bedömer förutsättningarna både för fortsatta förvärv samt för organisk tillväxt framgent som goda, sätts en P/S målmultipel om 4,0x för år 2020, baserat på estimerad tillväxt och relativvärdering. Denna målmultipel motiverar ett pris per aktie om 13,14 kr i ett Base scenario.

- Fortsätter exekvera på sin M&A strategi för att bygga en ledande Food-Tech koncern

Förvärven av AmerPharma, Koppers Candy Sweden, Tweek, GSD, samt Golden Athlete visar tydligt att Bayn är seriösa med sina uttalade ambitioner att bygga en ledande Food-Tech koncern, och Analyst Group bedömmer att det huvudsakliga fokuset för Bayn framgent kommer vara att fortsätta växa organisationen med nya förvärv och realisera synergieffekter inom koncernen. Detta bedöms leda till en kraftigt stigande omsättning, där en omsättning om 466,5 MSEK estimeras för helåret 2021, med ett estimerat EBITDA-resultat om 21,8 MSEK.

- Bayn kapitaliserar på trenden mot minskat sockeranvändande

Den rådande hälsotrenden i Europa går mot produkter som innehåller allt mindre, eller inget, tillsatt socker. Allt fler produkter av denna typ lanseras, och dessa använder sötningsmedel, av antingen naturlig eller artificiell karaktär. Utöver detta finns det uttalade mål inom EU att minska sockerintaget per capita, där EU jobbar kontinuerligt med att främja minskat sockeranvändande. Bayn är mycket väl positionerat för att kapitalisera på den underliggande sockerreduceringstrenden, då Bolaget genom sina dotterbolag har en ledande ställning inom b.la sockerreducerat godis, sockerersättande råvaror, och kalorifria såser, dressingar och sirap.

- Strategiska och kapitalstarka storägare minskar finansieringsrisken

I den riktade nyemissionen som Bayn genomförde under augusti 2020 tog Bolaget in 97,5 MSEK, där en majoritet av emissionen togs av Håkan Roos (genom Roosgruppen AB) och Handelsbanken Fonder, som genom deltagandet i emissionen även blev två av Bayns största ägare. Båda dessa parter bedöms som strategiskt långsiktiga investerare i Bayn, då de båda är kapitalstarka aktörer, som kan bidra till att fylla kommande kapitalbehov som kan uppstå i takt med att Bayn fortsätter exekvera på sin M&A strategi.

9

Värdedrivare

6

Historisk lönsamhet

9

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

AmerPharma bidrar starkt positivt till Bayns lönsamhet

Bayn Group är en Food-Tech koncern som är aktiva inom de snabbväxande segmenten socker- och kalorireduktion samt functional och protein-enhanced foods. Bolaget har sedan början av 2020, i samband med att Bayn fusionerades med Pändy Foods, inlett en expansiv M&A strategi, där Bolaget har utnyttjat den fragmenterade marknadsstrukturen inom Food-Tech marknaden för att göra strategiska förvärv till låga värderingar, och har genom denna strategi på kort tid lyckats bygga upp en av Europas snabbast växande Food-Tech koncerner. Bolaget har visat på en mycket stark omsättningstillväxt de senaste kvartalen, med en omsättningstillväxt om 1441 %, på proformabasis, under Q2-20, och visade även konsoliderat sitt första positiva proforma EBITDA-resultat under kvartalet. Givet att Analyst Group bedömer förutsättningarna både för fortsatta förvärv samt för organisk tillväxt framgent som goda, sätts en P/S målmultipel om 15,0x för år 2020, baserat på estimerad tillväxt och relativvärdering. Denna målmultipel motiverar ett pris per aktie om ca 11,29 kr i ett Base scenario.

- Fortsätter exekvera på sin M&A strategi för att bygga en ledande Food-Tech koncern

Förvärven av AmerPharma, Koppers Candy Sweden, och Tweek visar tydligt att Bayn är seriösa med sina uttalade ambitioner att bygga en ledande Food-Tech koncern, och Analyst Group bedömmer att det huvudsakliga fokuset för Bayn framgent kommer vara att fortsätta växa organisationen med nya förvärv och realisera synergieffekter inom koncernen. I och med förvärvet av AmerPharma får Bayn en ledande position inom marknaden för kalorifria såser och sirap, samt en stark position på den polska marknaden, genom Koppers kan Bayn stärka marginalerna inom produktionen, och genom Tweek får Bayn en ledande position inom marknaden för sockerreducerat godis. Givet att marknaderna som Bayn är verksamma inom är kraftigt fragmenterade, med många mindre aktörer, ser möjligheterna för framtida kompletterande förvärv goda ut.

- Bayn kapitaliserar på trenden mot minskat sockeranvändande

Den rådande hälsotrenden i Europa går mot produkter som innehåller allt mindre, eller inget, tillsatt socker. Allt fler produkter av denna typ lanseras, och dessa använder sötningsmedel, av antingen naturlig eller artificiell karaktär. Utöver detta finns det uttalade mål inom EU att minska sockerintaget per capita, där EU jobbar kontinuerligt med att främja minskat sockeranvändande. Bayn är mycket väl positionerat för att kapitalisera på den underliggande sockerreduceringstrenden, då Bolaget genom sina dotterbolag har en ledande ställning inom b.la sockerreducerat godis, sockerersättande råvaror, och kalorifria såser och sirap.

- Strategiska och kapitalstarka storägare minskar finansieringsrisken

I den riktade nyemissionen som Bayn genomförde under augusti månad tog Bolaget in 97,5 MSEK, där en majoritet av emissionen togs av Håkan Roos (genom Roosgruppen AB) och Handelsbanken Fonder, som genom deltagandet i emissionen även blev två av Bayns största ägare. Båda dessa parter bedöms som strategiskt långsiktiga investerare i Bayn, då de båda är kapitalstarka aktörer, som kan bidra till att fylla kommande kapitalbehov som kan uppstå i takt med att Bayn fortsätter exekvera på sin M&A strategi.

9

Värdedrivare

6

Historisk lönsamhet

9

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Bayn bygger en ledande Food-Tech koncern

Bayn Europe är en svensk utvecklare och producent av sockerersättande och sockerreducerade produkter, som bedriver forskning och utveckling i sitt innovationscentrum, Bayn Studio, i Gävle. Bolaget har historiskt aldrig visat positivt resultat, men har de senaste åren haft en stark omsättningstillväxt. Under 2019 visade Bolaget en omsättningstillväxt på över 85 %, och Bayns förutsättningar för att öka omsättningen framgent bedöms som goda. Dels på grund av en ökad kontroll över hela värdekedjan och förstärkta möjligheter för korsförsäljning, efter förvärven av Pändy Foods och Tweek, dels då Bolagets pågående M&A strategi förväntas driva kraftigt ökad försäljningstillväxt. På sikt väntas även marginalerna för Baynkoncernen som helhet förbättras kraftigt, i takt med att Bolaget realiserar synergieffekter och förvärvar lönsamma företag. För helåret 2020 estimerar Analyst Group därför en kraftigt stigande försäljning, och en omsättningstillväxt om ca 695 % för Bayn, i samband med att Pändy Foods och, senare på året, Tweek, blir en del av Bolaget. Med detta som bakgrund sätts en P/S målmultipel om 10,0x för 2020, baserat på estimerad tillväxt och relativvärdering, vilket motiverar ett pris per aktie om ca 5,88 kr i ett Base scenario.

- Bayn kapitaliserar på trenden mot minskat sockeranvändande

Den rådande hälsotrenden i Europa går mot produkter som innehåller allt mindre, eller inget, tillsatt socker. Allt fler produkter av denna typ lanseras, och dessa använder sötningsmedel, av antingen naturlig eller artificiell karaktär. Utöver detta finns det uttalade mål inom EU att minska sockerintaget per capita, där EU jobbar kontinuerligt med att främja minskat sockeranvändande. Under år 2015 lanserades en målsättning om att minska användandet av tillsatt socker med 10 % inom EU fram till år 2020. Bayn är mycket väl positionerat för att kapitalisera på den underliggande sockerreduceringstrenden, dels i form av Tweeks och Pändys sockerreducerade och sockerfria produkter, dels genom Bolagets sockerersättande råvaruprodukter, som har ingen till extremt liten påverkan på blodsockernivåer.

- Fortsätter exekvera på sin M&A strategi för att bygga en ledande Food-Tech koncern

Förvärvet av Tweek visar tydligt att Bayn är seriösa med sina uttalade ambitioner att bygga en ledande Food-Tech koncern, och Analyst Group bedömmer att det huvudsakliga fokuset för Bayn framgent kommer vara att fortsätta växa organisationen med nya förvärv och realisera synergieffekter inom koncernen. I och med förvärvet av Tweek får Bayn en ledande position inom marknaden för sockerreducerat godis, och givet att marknaderna som Bayn är verksamma inom är kraftigt fragmenterade, med många mindre aktörer, ser möjligheterna för framtida kompletterande förvärv goda ut.

- Skalfördelar leder till stigande rörelsemarginal (EBIT) på sikt

I takt med att Bayn växer som koncern förväntas Bolaget kunna skala upp produktionen, och åstadkomma skalfördelar. Detta, tillsammans med att Bayn i framtiden bedöms förvärva ett produktionsbolag eller starta upp egen produktion, estimerar Analyst Group kommer leda till stigande marginaler. Bolaget bedöms nå en positiv EBIT-marginal om 4,7 % år 2022 enligt Analyst Groups estimat.

8

Värdedrivare

4

Historisk lönsamhet

9

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Bayn och Pändy bildar ett ledande Food Tech bolag

Bayn Europe är en svensk utvecklare och producent av sockerersättande och sockerreducerade produkter, som bedriver forskning och utveckling i sitt innovationscentrum, Bayn Studio, i Gävle. Bolaget har historiskt aldrig visat positivt resultat, men har de senaste åren haft en stark omsättningstillväxt. Under 2019 hade Bolaget en omsättningstillväxt på över 85 %, och Bayns förutsättningar för att växa omsättningen framgent bedöms goda. Dels på grund av en ökad kontroll över hela värdekedjan och ökad potentiell försäljningstillväxt efter förvärvet av Pändy Foods, dels då Bolagets ledning har renodlat organisationen kraftigt under de två senaste åren, och då Bolagets produkter bedöms ligga helt rätt i tiden. För helåret 2020 estimerar Analyst Group därför en kraftigt stigande försäljning, och en omsättningstillväxt om ca 452 % för Bayn, i samband med att Pändy Foods blir en del i Bolaget. Med detta som bakgrund sätts en P/S målmultipel om 8,0x för 2020, baserat på estimerad tillväxt och relativvärdering, vilket motiverar ett pris per aktie om ca 3,45 kr i ett Base scenario.

- Minskat sockeranvändande är både en trend och en målsättning inom EU

Den rådande hälsotrenden i Europa går mot produkter som innehåller allt mindre, eller inget, tillsatt socker. Allt fler produkter av denna typ lanseras, och dessa använder sötningsmedel, av antingen naturlig eller artificiell karaktär. Utöver detta finns det uttalade mål inom EU att minska sockerintaget per capita, där EU jobbar kontinuerligt med att främja minskat sockeranvändande. Under år 2015 lanserades en målsättning om att minska användandet av tillsatt socker med 10 % inom EU fram till år 2020. Dessa drivkrafter, tillsammans med faktumet att Bayns produkter har ingen till extremt liten påverkan på blodsockernivåer, gör att Bolaget är mycket väl positionerat för att kapitalisera på sockerreduceringstrenden.

- Stark omsättningstillväxt under god kostnadskontroll leder till positivt resultat på sikt

Det huvudsakliga fokuset för Bayn framgent bedömer Analyst Group vara omsättningstillväxt, och att växa organisationen med nya förvärv. Bolaget estimeras visa en stark omsättningstillväxt under 2020, men EBIT-marginalen beräknas fortsatt vara negativ. Även efter 2020 väntas Bayn visa en hög tillväxttakt, och Analyst Group estimerar en omsättningstillväxt om ca 77 % under 2021 och en omsättningstillväxt om 65 % under 2022, i linje med att Bayn försätter expandera försäljningen av produkter under varumärket Pändy till nya marknader samt i takt med att EUREBA blir ett mer känt varumärke bland sockerersättande råvaror. Med växande omsättning kommer skalfördelar över tid, vilket kombinerat med synergieffekter från samgåendet med Pändy estimeras göra Bayn lönsamt på rörelsenivå under helåret 2022.

- Överhängande risk för rekapitalisering de kommande åren

Analyst Group estimerar att nuvarande kassa och lånefinansiering kommer räcka för att driva Bolaget 2020 ut, men att Bayn sedan kan behöva ytterligare finansiering. Detta är en kortsiktig risk i Bolaget, men något som kan skapa aktieägarvärde på längre sikt, då en kommande nyemission skulle användas för att tillgodose en framtida hög tillväxttakt.

8

Värdedrivare

3

Historisk lönsamhet

9

Ledning & Styrelse

7

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Produkter som ligger rätt i tiden

Bayn Europe är en svensk utvecklare och producent av sockerersättande produkter från naturliga källor, som bedriver forskning och utveckling i sitt innovationscentrum, Bayn Studio, i Gävle. Bolaget har historiskt aldrig visat positivt resultat, men har senaste åren haft en stark omsättningstillväxt. På rullande 12 månader har Bolaget en omsättningstillväxt på över 80 %, och Bayns förutsättningar för att växa omsättningen framgent bedöms goda, då Bolaget har en produkt som ligger helt rätt i tiden och då Bolagets ledning har renodlat organisationen kraftig under de två senaste åren. För helåret 2019 estimerar Analyst Group därför en omsättningstillväxt om ca 95,8 %, och för helåret 2020 förväntas försäljningen öka kraftigt, omsättningen estimeras därför stiga med 97,5 %. Med detta som bakgrund sätts en P/S målmultipel om 6,5x för 2020, baserat på estimerad tillväxt och relativvärdering, vilket motiverar ett pris per aktie om ca 2,62 kr i ett Base scenario.

- Minskat sockeranvändande är både en trend och en målsättning inom EU

Den rådande hälsotrenden i Europa går mot produkter som innehåller allt mindre, eller inget, tillsatt socker. Allt fler produkter av denna typ lanseras, och dessa använder sötningsmedel, av antingen naturlig eller artificiell karaktär. Utöver detta finns det uttalade mål inom EU att minska sockerintaget per capita, där EU jobbar kontinuerligt med att främja minskat sockeranvändande. Under år 2015 lanserades en målsättning om att minska användandet av tillsatt socker med 10 % inom EU fram till år 2020. Dessa drivkrafter, tillsammans med faktumet att Bayns produkter har ingen till extremt liten påverkan på blodsockernivåer, gör att Bolaget är mycket väl positionerat för att kapitalisera på sockerreducerings-trenden.

- Accelererande omsättningstillväxt under god kostnadskontroll leder till positivt resultat på sikt

Bolaget kommer visa en stark omsättningstillväxt under 2019, men EBIT-marginalen beräknas fortsatt vara kraftigt negativ. Framgent uppskattas tillväxttakten öka, och Analyst Group estimerar en omsättningstillväxt om ca 98 % under 2020 samt en tillväxttakt om ca 118 % under 2021, i takt med att EUREBA blir ett mer känt varumärke och ökar i popularitet. Under 2022 estimeras Bayn visa sitt första positiva helårsresultat, med en EBIT-marginal om 1,5 % och en nettomarginal om 0,7 %.

- Överhängande risk för rekapitalisering de kommande åren

Analyst Group estimerar att nuvarande kassa och lånefinansiering kommer räcka för att driva Bolaget 2020 ut, men att Bayn sedan kan behöva ytterligare finansiering. Detta är en kortsiktig risk i Bolaget, men något som kan skapa aktieägarvärde på längre sikt, då en kommande nyemission skulle användas för att tillgodose en framtida hög tillväxttakt.

5

Värdedrivare

2

Historisk lönsamhet

7

Ledning & Styrelse

7

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar på Humble Groups Q3-rapport

2021-11-26

Humble Group publicerade den 26 november 2021 bolaget delårsrapport för tredje kvartalet 2021. Följande är några punkter vi har tittat närmare på i samband med rapport.

- Nettoomsättningen proforma för rullande 12 månader uppgår till 3,4 mdSEK – motsvarande 26 % av Humbles långsiktiga finansiella målsättning år 2025

- Förvärvstakten är fortsatt hög

- Humble uppvisar första kvartalet med positivt fritt kassaflöde

Närmar sig de långsiktiga finansiella målen

Humble redovisar under Q3-21 en nettoomsättning på proformabasis om 872 MSEK, där proforma illustrerar vad omsättningen hade varit om alla kommunicerade förvärv fram till dags dato hade konsoliderats från och med 1 januari. EBITDA-resultatet, under samma förutsättningar, uppgick till 121 MSEK under Q3-21, motsvarande en EBITDA-marginal om 13,9 %. Vi kan dock inte från rapporten utläsa vad omsättningen, likväl EBITDA-resultatet, för jämförbart kvartal föregående år är under samma premisser som för Q3-21, vilket gör det svårt att bedöma hur den underliggande, tillika aggregerade, organiska tillväxten bland samtliga dotterbolag har utvecklats Y-Y.

Humble själva skriver i rapporten att de bolag som tillhörde koncernen vid ingången av 2021 har haft en organisk omsättningstillväxt om 24 % under Q3-21 jämfört med motsvarande period föregående år, medan motsvarande tillväxt för de bolag som konsoliderades per 30 september 2021 uppgick till 19 %. Den höga omsättningstillväxten påvisar dock tydligt den starka efterfrågan som finns för de hälsosamma, tillika hållbara, produkter vilka Humble tillhandahåller. Humbles positionering inom framtidens FMCG, i kombination med bolagets breda distributionsnätverk som möjliggör korssynergier inom försäljningen bland dotterbolagen, bäddar för fortsatt god omsättningstillväxt kommande kvartal enligt Analyst Group. Genom att tillhandahålla en strukturell plattform och konsolidera aktörer inom den fragmenterade FMCG-industrin tillåts Humble realisera både direkta och indirekta kostnadssynergier, allt från bättre leverantörsvillkor via högre inköpsvolymer, delning av know how och teknologi bland dotterbolag, till tillverkning och marknadsföringsoptimering. Att Humble därtill äger värdekedjan, från teknologi/R&D till distributionsnätverk, medför å ena sidan starkare marginaler, å andra sidan en högre innovationstakt, varför Humble, enligt Analyst Group, kan kvarvara konkurrenskraftiga på marknaden, genom att snabbare kunna bredda produktportföljen samt förbättra redan existerande produkter.

Vid utgången av Q3-21 uppgår Humbles nettoomsättning proforma för rullande 12 månader till 3,4 mdSEK, vilket innebär att bolaget har kommit en bra bit på vägen mot det långsiktiga finansiella målet om att uppvisa en nettoomsättning proforma om 13 mdSEK vid utgången av 2025. Motsvarande EBITDA-resultat uppgår till 449 MSEK, och indikerar således att 30 % av EBITDA-målet år 2025 (1,5 mdSEK) har uppnåtts och 26 % av nettoomsättningsmålet.

Förvärvstakten är fortsatt hög

Humble har under det tredje kvartalet fullföljt sju av de tidigare kommunicerade förvärven under Q3-21, men även ingått förvärvsavtal med ytterligare två bolag under kvartalet, däribland bolagets hittills största förvärv av Solent Global Limited (”Solent”). Förutom att Solent stärker Humbles produkterbjudande inom ECO-vertikalen, så öppnar även bolaget upp nya marknader och Point-of-Sales, vilka Humbles övriga dotterbolag kan dra nytta av för att skala upp produktionen. Förvärvet av Swedish Food Group (”SFG”) är också intressant i den bemärkelsen att SFG har en väletablerad infrastruktur i Sverige och en bred varumärkesportfölj, som möjliggör en starkare ställning för Humble inom hälsa- och sportnutritionskategorin. Efter utgången av Q3-21 har Humble gjort ytterligare fyra förvärv, varav det senaste förvärvet av ljustillverkaren Delsbo Candle kommunicerades så sent som igår. Ett förvärv som Analyst Group anser sticker ut något är förvärvet av finska Soya Oy, vilka tillverkar tofu och tempe, eftersom det innebär att Humble nu på riktigt tar klivet in i vegan-segmentet efter bolagets första strukturella förvärv inom Vegan-vertikalen. Växtbaserade mat är en kategori som växer snabbt och drivs av hälso-, hållbarhets- och klimattrender, och marknaden estimeras vara värd 74, mdUSD år 2027, motsvarande en CAGR om ca 12 % under perioden 2020–2027. Analyst Group är av uppfattningen att fler förvärv inom vegan-vertikalen är att vänta givet möjligheterna på marknaden och Humbles fokus på framtidens FMCG-produkter, vilket skulle stärka Humbles unika position på FMCG-marknaden ytterligare.

Hittills under 2021 har Humble förvärvat 17 bolag och med ett sådant högt förvärvstempo innebär det alltjämt en integrationsrisk samtidigt som det förutsätter tillgång till kapital. Analyst Group anser att Humble fram till dags dato har lyckats göra förvärven till attraktiva multiplar över lag, med en låg utspädning givet den återkommande finansieringsstrukturen som utgörs av en mix av aktier och kontanter. Kombinationen av att ägarna/entreprenörerna bakom de förvärvade bolagen tilldelas aktier i Humble, vilket ger incitament att fortsätta skapa aktieägarvärde, tillsammans med Humbles decentraliserade styrningsmodell, reducerar dock riskerna med förvärven. Analyst Group är av uppfattningen att Humble har god tillgång till kapital från dels aktiemarknaden, dels obligationsmarknaden, vilket härleds till dels en stark aktiekursutveckling, dels av att Humble fokuserar på att förvärva lönsamma bolag med god tillväxt, varför även Humble på proformabasis visar stark lönsamhet. Viktiga komponenter framöver för att Humble ska kunna fortsätta den hittills framgångsrika förvärvsstrategin är att ha fortsatt stöd av aktiekursen för att kunna möjliggör den finansieringsstruktur som Humble använt sig av hittills, samt fortsätta generera god lönsamhet inom koncernen (proforma), vilket bolaget har uppvisat historiskt och lagt god grund för att fortsätta göra framgent.

Humble uppvisar första kvartalet med positivt fritt kassaflöde

Att Humble under det tredje kvartalet för första gången uppvisar ett positivt organiskt kassaflöde är en viktig datapunkt från rapporten, där kassaflödet från den löpande verksamheten uppgick till 9 MSEK. Å andra sidan är det inte förvånande, givet att Humble på proformabasis visat lönsamhet på rörelsenivå senaste kvartalen. Analyst Group är av uppfattningen att Humble även kommande kvartal kan uppvisa positivt organiskt kassaflöde, vilket är en viktig parameter för att successivt minska bolagets skuldsättning och som på sikt kan möjliggöra rörelseförvärv via organiskt genererat kassaflöde, vilket skulle reducera finansieringsrisken.

Vi kommer återkomma med en uppdaterad analys av Humble.

Analyst Group kommenterar senaste händelser i Humble Group

2021-09-28

Humble Group AB (”Humble eller Bolaget”) kommunicerade under torsdagen den 23 september 2021 efter stängning ett flertal större bolagshändelser; förvärv av Solent Global Limited (”Solent”), tecknat LOI-avtal avseende sex (6) europeiska bolag samt att Bolaget har genomfört en riktad emission av 36 miljoner aktier och tillförs därav ca 846 MSEK. Humble meddelade även att Bolaget överväger emission av ytterligare obligationer med ett förväntat belopp om 400 MSEK under Bolagets existerande seniora säkerställda obligationslån.

Solent är en ledande internationell leverantör av varumärken, licens- och white label-produkter inom segmenten hälsosamma livsmedel och personal care. Solent adresserar konsumentsektorn i Storbritannien såväl som flera andra internationella marknader såsom Kina, Hong Kong och Australien. Den fasta köpeskillingen uppgår till 968,4 MSEK och ska finansieras genom en mix av kontanter och vederlagsfria aktier, med en fördelning om 83 % vs 17 %. De vederlagsfria aktierna, som ges ut till säljarna, emitteras till en kurs om 26,19 kr, vilket motsvarar en premie om 10 % mot det volymvägda genomsnittspriset de senaste 14 handelsdagarna. Tilläggsköpeskillingar om 325,3 MSEK kan således förekomma, vilka baseras på Solents framtida EBITDA-resultat.

För de senast rullande tolv månader uppgick Solents nettoomsättning och justerade EBITDA till 963 MSEK respektive 141 MSEK, motsvarande en justerad EBITDA-marginal om 14,6 %. Solent prognostiseras uppvisa en nettoomsättning för kommande tolv månader om ca 1,2 mdSEK samt ett justerat EBITDA-resultat om 158 MSEK, motsvarande en justerad EBITDA-marginal om 13,7 %. Givet den fasta köpeskillingen för förvärvet, som uppgick till 968,4 SMEK, genomfördes förvärvet till en EV/S-multipel om ca 1x och en EV/justerad EBITDA om 6,9x. Utspädningseffekten, som finansieringsstrukturen ger upphov till, uppgår till ca 3 %. Humble och Solent har identifierat flera materiella potentiella synergier i form av ökade produktionsmöjligheter, korsförsäljning samt stärkt in-house kompetens inom produktutveckling.

Humble meddelade även att Bolaget har tecknat LOI-avtal avseende förvärv av sex (6) europeiska bolag, verksamma inom tillverkning, distribution och försäljning av produkter och varumärken på FMCG-marknaden. De sex (6) förvärvade bolagen uppges av Humble ha en årlig nettoomsättning och justerad EBITDA om ca 260 MSEK respektive ca 40 MSEK, motsvarande en justerad EBITDA-marginal ca 15,4 %. Förvärven väntas genomföras till en genomsnittlig EV/justerad EBITDA-multipel om ca 3,5x, givet att redan överenskommande villkor inte revideras, vilket skulle innebära att den preliminära köpeskillingen uppgår till ca 140 MSEK, vilket således mynnar ut i en preliminär EV/S-multipel om ca 0,5x. Synergier som Humble identifierat mellan bolagen och koncernen utgörs av intern försäljning mellan dotterbolagen, stärkt in-house kompetens, samarbeten samt marginalförbättringar som ett resultat av ett bättre förhandlingsläge mot leverantörer givet ökad volymer.

Som ett led i att finansiera förvärvet av Solent, men även för att stödja fortsatta tillväxtsatsningar samt upprätthålla god finansiella flexibilitet, genomförde Humble under fredagen den 24 september 2021 en riktad nyemission av 36 miljoner aktier till en teckningskurs om 23,5 kr per aktie, motsvarande en rabatt om ca 1,5 % mot den volymvägda genomsnittskursen den 23 september 2021. Nyemissionen blev övertecknad av ett stort antal svenska såväl som internationella institutionella investerare, och inbringade en emissionslikvid om ca 846 MSEK före transaktionskostnader. Den totala utspädningseffekten från emissionen, efter de nyemitterade aktier i samband med förvärvet av Solent samt Swedish Food Group, uppgår till ca 14,7 %.

Analyst Groups syn på förvärven samt den riktade emissionen

”Humble lägger in en ytterligare växel i Bolagets förvärvsresa där förvärvet av Solent är det största i Bolagets historia fram till dags dato. Med Solent i koncernen stärks Humbles redan breda distributionsnätverk, däribland ges en starkare ställning på den viktiga brittiska FMCG-marknaden, samtidigt som flera materiella synergier kan realiseras vilket väntas få en god effekt på dels koncernens omsättning, dels lönsamheten, vilket möjliggörs av ökade tillväxtmöjligheter såväl som Economies Of Scale. Solent förvärvas till en EV/justerad EBITDA-multipel om 6,9x, vilket är ungefär i linje med genomsnittet för tidigare förvärv samtidigt som det är under Humbles egna värdering. Givet finansieringsstrukturen på förvärvet och de facto att vederlagsaktierna emitteras till en premie om 10 % uppgår utspädningen till låga ~ 3 %, vilket Analyst Group sammantaget anser är goda villkor givet effekten på koncernens proformasiffror.

Tempot i Humble är högt, varför det kan vara sunt att titta tillbaka på vad Humble har åstadkommit hittills i år. Givet att de sex (6) europeiska bolag vilka Humble tecknat LOI-avtal med fullföljs, har Humble förvärvat hela 21 bolag hittills under 2021. Under Q2-21 uppgick koncernens proforma för rullande tolv månader till ca 1,9 mdSEK. Motsvarande proformasiffror under samma period efter inkluderandet av Swedish Food Group och Solent Global Limited samt de sex (6) europeiska bolagen (under antagandet att de fullföljs) uppgår till ca 3,4 mdSEK i nettoomsättning samt 444 MSEK i justerad EBITDA-resultat, vilket innebär en ökning (proforma) av nettoomsättningen med 76 % och det justerade EBITDA-resultatet med 78 % på koncernnivå. Nyckeln för att kunna möjliggöra marknadskonsolidering i hög takt är tillgången till kapital, något Humble har förmånen att ha givet det höga intresset som finns för Bolaget. Att via ett accelererat book-building förfarande kunna inbringa motsvarande ca 846 MSEK på väldigt kort tid, till en i princip obefintlig rabatt om 1,5 %, är en kvalitetsstämpel av rang, och möjliggör för Humble att fortsätta exekvera på den utstakade M&A-strategin och närma sig Bolagets finansiella mål år 2025 om att takta en nettoomsättning om 13 mdSEK.

Vad som blir viktigt för Humble framöver däremot, med bakgrund till koncernens aggressiva M&A-strategi, är att dels fortsätta vara framgångsrika i att integrera förvärvade bolag, vilket Humbles decentraliserade styrningsmodell underlättar, dels vara framgångsrika i att snabbt realisera identifierade synergier, något Humble påvisat hittills”, säger ansvarig analytiker.

Analyst Groups syn på Humble som en investering

Humble har på kort tid transformerats från ett icke-lönsamt ingrediensteknologibolag till en snabbväxande och lönsam Food Tech-koncern som verkar inom framtidens FMCG-industri, primärt inom segmenten Better-For-You, Functional Foods och Eco & Sustainability Under år 2020 implementerade Humble en expansiv M&A-strategi, för att konsolidera autonoma och innovativa bolag i en annars fragmenterad Food Tech och FMCG-industri, till låga värderingar. Förvärven av The Humble Company och Naty breddar Humbles exportnätverk kraftigt och möjliggör ökad försäljningspotential såväl som skalfördelar i takt med ökade volymer och lägre Customer Acquistions Costs via b.la. korsförsäljning och optimerad marknadsföring.

Kommentar på Humble Groups förvärv av Swedish Food Group

2021-09-13

Humble Group AB kommunicerade under fredagen den 10 september 2021 att Bolaget förvärvar Swedish Food Group (”SFG”), som är en Food Tech-koncern med varumärken såsom Healthyco, Pro!Brands, Aloes Aloe Vera och Wolverine. SFG har en bred produktportfölj inom hälsa och sportnutrition, b.la. proteinmilkshakes, proteinchips, proteinbars, och Aloe Vera- samt energidrycker. SFG:s produkter har en stark ställning inom den svenska dagligvaruhandeln och återfinns inom butikskedjor som ICA, City Gross, ÖoB, Rusta, Lidl och Coop.

Den fasta köpeskillingen uppgår till 251,5 MSEK och ska finansieras genom en mix av kontanter och vederlagsfria aktier, med en fördelning om 40/60. Vederlagsaktierna emitteras till en kurs om 26,62 kr, vilket motsvarar en premie om 9 % från torsdagens stängningskurs (9 september 2021). Därutöver kan tilläggsköpeskillingar förekomma, vilka baseras på SFG:s framtida justerade EBITDA, och kan maximalt uppgå till ca 85 MSEK, vilket motsvarar SFG:s prognostiserade ackumulerade EBITDA fram till år 2023. SFG har historiskt uppvisat en hög organisk tillväxt, med en CAGR under de senaste fem åren om 20 %, och för år 2021 estimerar SFG en omsättning uppgående till 255 MSEK med ett EBITDA-resultat om 23 MSEK, motsvarande en EBITDA-marginal om 9 %. Humble estimerar därtill, med bakgrund till SFG:s finansiella historik i kombination med förväntade försäljningssynergier, att Humble kan öka omsättningen ytterligare på koncernnivå med 174 MSEK samt 38 MSEK i justerad EBITDA för Humbles befintliga varumärken under kommande 24 månader. SFG och Humble har identifierat flertalet materiella synergier såsom stärkt distribution av sportnutrition till över 25 exportmarknader samt förbättrad effektivitet i produktutveckling, logistik och R&D.

Analyst Groups syn på förvärvet

Humble förvärvar SFG till en 2021 års EBITDA-multipel om ca 11x och en försäljningsmultipel om ca 1x, vilket är, sett till förvärvad EBITDA-multipel, högre än historiskt genomförda förvärv, med Naty som undantag. Med hänvisning till att Humble, på rullande tolv månader, värderas till en EV/EBITDA-multipel om ca 20x (proforma) görs förvärvet fortfarande till en avsevärt lägre multipel än vad Humble själva värderas till, varför Humble utnyttjar värderingsgapet mellan noterat och onoterat. Därtill görs förvärvet till en låg utspädning om ca 2,9 %, vilket möjliggörs av finansieringsstrukturen på förvärvet samt att vederlagsaktierna emitteras till en premie om 9 %, vilket i sig är ett styrketecken enligt Analyst Group. Vidare anser Analyst Group att förvärvet är strategiskt rimligt då Humble stärker koncernens position inom den svenska dagligvaruhandeln genom SFG, vilket bäddar för en accelererad organisk tillväxt för Humbles befintliga varumärken som ges en ökad exponering. Med förvärvet att SFG ges Humble även en rikstäckande säljorganisation och tillgång till en 6 000 kvm stort logistikcenter belägen i Malmö, vilket säkerställer en stabil strukturell plattform för Humblekoncernens produkter. Givet tillkommande materiella synergier från förvärvet av SFG som b.la. medför stärkt distribution av sportnutrition inom den svenska dagligvaruhandeln för Humbles produkter, i kombination med en relativt attraktiv förvärvsmultipel och tillika låg utspädning, ser Analyst Group positivt på senaste förvärvet av SFG.

Kommentar på Humble Groups Q2-rapport

2021-08-27

Humble Group publicerade den 27 augusti 2021 sin delårsrapport för andra kvartalet 2021. Följande är några punkter vi har tittat närmare på i samband med rapport.

- Stark organisk tillväxt

- Kostnadssynergier ökar lönsamheten

- Lägger in en ytterligare växel – finansiella målen skruvas upp

Stark organisk omsättningstillväxt på proformabasis

Humble Group uppvisar i det andra kvartalet en nettoomsättning om 166,3 MSEK, vilket motsvarar en tillväxt om 2 954 % YoY och 88 % QoQ, primärt drivet av de rörelseförvärv som bolaget genomfört. Av den anledningen är det av intresse att studera proformasiffror för att se hur den organiska tillväxten på koncernnivå har utvecklats, under antagandet att samtliga dotterbolag per dags dato även utgjorde en del av koncernen under 2020. Omsättningen under Q2-21 uppgick på proformabasis till 508,7 MSEK (422,2), motsvarande en organisk försäljningstillväxt om 17 %, vilket är högre än vad som uppvisades under Q1-21 då omsättningstillväxten uppgick till 5 % YoY. I takt med att Humble kan fortsätta exekvera på de korssynergier inom försäljningen som bolagets breda distributionsnätverk möjliggör, estimerar vi att samtliga dotterbolag kan accelerera den organiska tillväxten kommande kvartal.

Kostnadssynergier bidrar till stark utveckling på EBITDA-nivå

Det justerade EBITDA-resultatet under Q2-21 uppgick, på proformabasis, till 68,6 MSEK (49,3) motsvarande en tillväxt om 39,2 %, vilket innebär att Humble även under det andra kvartalet växer EBITDA i en snabbare takt än omsättningen och är således ett kvitto på att Humble varit framgångsrika i att realisera kostnadssynergier inom koncernen. Genom att fler bolag ansluter sig till Humble uppkommer flertalet uppenbara kostnadssynergier såsom administrativa kostnader, samlade inköp, produktutveckling och försäljning samt marknadssamarbeten. I takt med att Humble-koncernen växer kan bolaget förhandla till sig till bättre leverantörsvillkor genom upphandling av större ramavtal för koncernen som helhet. Humble avser även att öka lönsamheten i de företag som ansluter sig till koncernen genom att dels fokusera på att sälja de produkter som är av högre lönsamhet, dels genom ökad produktionskapacitet som möjliggörs av att vara en del av koncernen. Detta visar sig tydligt i den justerade EBITDA-marginalen som under Q2-21 uppgick till 13,5 % jämfört med 11,3 % under motsvarande period föregående år. Med nyligen genomförda förvärv av b.la Fancystage, Marabu och Naty, som Humble ännu inte har kunnat realisera större synergier ur, förväntar Analyst Group sig att den organiska lönsamheten under kommande kvartal kan stärkas ytterligare.

Högt uppsatta finansiella mål skruvas upp betydligt

I slutet av Q1-21 meddelade Humble finansiella mål för koncernen fram till år 2025 som bl.a. innefattade. en nettoomsättning om 8 mdSEK med en justerad EBITDA-marginal om 10 %. Givet en starkare organisk tillväxt i flera av dotterbolagen och tillika högre förvärvstempo än vad bolaget estimerat, har Humble uppdaterat sina finansiella mål, vilket en förbättrad balansräkning möjliggör. Målet för nettoomsättningen revideras upp med 63 % till 13 mdSEK och det justerade EBITDA-resultatet höjs från 800 MSEK till 1 500 MSEK, motsvarande en ökning om 88 %. Det årliga organiska tillväxtmålet höjs således från tidigare 10 % till 15 %. Att på så kort tid skruva upp redan högt uppsatta finansiella mål ser vi starkt positivt på och visar tydligt vilket momentum Humble-koncernen har och även hur attraktiv Humble-koncernen är att för entreprenörer att bli en del av, där bolaget vittnar om ett starkt intresse utifrån. Detta möjliggör, enligt Analyst Group, att Humble kan fortsätta att förvärva bolag till attraktiva multiplar även framgent, för att därigenom skapa ytterligare aktieägarvärde.

Vi kommer att återkomma med en uppdaterad analys av Humble Group.

Analyst Group kommenterar Humble Groups senaste förvärv samt obligationslån

2021-06-29

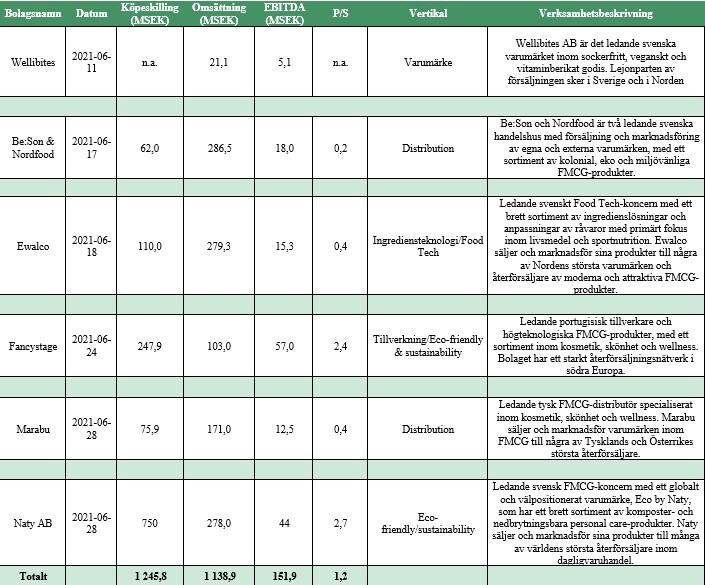

Humble Group AB (“Humble” eller “Bolaget”) har under juni månad fortsatt att exekvera på sin utstakade förvärvsstrategi vari Bolaget har genomfört hela sju förvärv, vilket ytterligare stärker Humbles postion inom de olika operativa vertikaler som Bolaget verkar inom. Förvärven visar även hög lönsamhet, i synnerhet Naty och Fancystage, vilket mynnar ut i starka kassaflöden till koncernen, och som förväntas ge Humble vidare möjligheter att expandera såväl som investera. Sammantaget har Humble investerat ca 1 245,8 MSEK i de förvärvade bolagen, vilka tillför koncernen omkring 1 138,9 MSEK till topline och 151,9 MSEK i EBITDA där förvärven därutöver har genomförts till attraktiva multiplar samt till låg utspädning. Vidare har Humble även kommunicerat att Bolaget emitterar ett seniort säkerställt obligationslån om 700 MSEK med tak upp till 1,5 mdSEK för att finansiera ytterligare förvärv, ett strategiskt viktigt steg för att nå Bolagets finansiella mål år 2025.

1 I enlighet med vad Humble har kommunicerat i samband med pressemeddelandet, där Marabu & Wellibites avser prognoser från Bolaget medan resterande är historiska siffror.

Kommentar från ansvarig analytiker

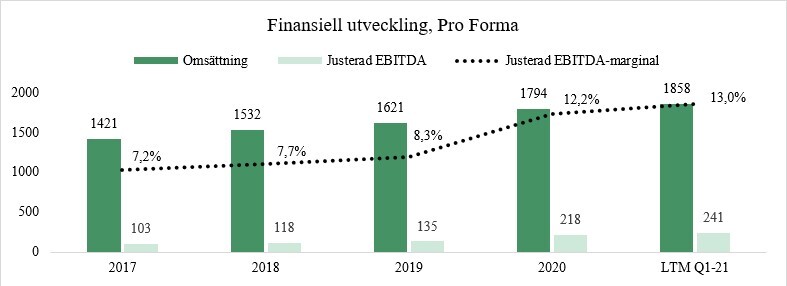

Med ytterligare sju förvärvade bolag till Humblekoncernen tillkommer flertalet spännande synergier, allt från materiella sådana till strategiska och finansiella. Vidare breddar Humble även sitt redan omfattande distributionsnätverk med tillkommande bolag såsom Naty, Fancystage och Marabu. Det är även imponerande att se att Humble kan emittera en obligation i miljardklassen till attraktiva villkor, vilket förutom att det ger förutsättningar för att finansiera dels kommunicerade förvärv, även möjliggör att fortsätta att exekvera på den utstakade förvärvsstrategin, samtidigt som det skickar signaler om det höga intresset som finns för Humble från investare. Historiskt har Humble varit duktiga på att identifiera bolag med stark underliggande organisk tillväxt och lönsamhet, vilket tydligt går att se i den finansiella utvecklingen från år 2017 fram till idag, på proformabasis, i tabellen nedan.2 Genom att utnyttja synergier inom koncernen kan Humble stärka lönsamheten även framgent, samtidigt som bolagen inom koncernen över lag har visat en historiskt stark tillväxt som kan accelereras ytterligare genom att tillvarata på Humbles nätverk och in-house kompetens.

![]()

2 Proformasiffor hämtat från Humbles presentation i samband med obligationslånet

Humble kan nu även bocka av sina första interationella förvärv efter ha förvärvat Fancystage och Marabu. Fancystage tillför inte enkom starka kassaflöden till koncernen, givet bolagets höga lönsamhet, utan medför också en helt annat typ av produktsäkring och möjlighet att med gemensamma krafter utveckla nya och innovativa produkter inom FMCG i snabb takt. Att vara snabbfotad och agil på FMCG-marknaden är essentiellt för att vara konkurrenskraftig och ta marknadsandelar, varför förvärvet av Fancystage är av stor strategisk betydelse. Att Fancystage sedan innan producerar flertalet av The Humble Co’s produkter väntas mynna ut i en stärkt bruttomarginal för The Humble Co då bolagen nu är under samma tak. Humble får även tillgång via Fancystage till ett breddat återförsäljningsnätverk i södra Europa för att distribuera andra FMCG-produkter, vilket bäddar för starkare organisk tillväxt framgent.

Naty är till köpeskillingen, tillsammans med The Humble Co, Humblekoncernens största och breddar, såväl som stärker, Eco- och Sustainabilityvertikalen betydligt, och innebär att Humble exempelvis kan nå stark korsförsäljning och effektivisera marknadsföringen genom att tillvarata på koncernens respektive återförsäljarnätverk. Med ett breddat produkterjudande inom ovannämnda vertikal stärks även Humbles position på marknaden samtidigt som införsäljningströsklar gentemot nya återförsäljare torde minska framöver.

Att samtliga förvärv därtil kan göras till mycket attraktiva multiplar och till låg utspädning anser vi är ett styrketecken och indikerar att den plattform som Humble har utvecklat de senaste 18 månaderna är attraktiv att bli en del av. Vi menar på att just detta möjliggör dessa låga multiplar eftersom företagen ser en stor potential att vara med i Humble-koncernen för att tillvarata på de möjligheter som finns inom den massiva FMCG-industrin, samtidigt som de kan skala upp produktion och stärka lönsamheten ytterligare.

Våra finansiella esitmat kommer att justeras efter konsolideringen av nämnda förvärv. Detta, i kombination med den information som presenteras i samband med den kommande Q2-rapporten, kommer att utgöra viktiga beståndsdelar för vårt värderingsintervall.

Vi avser att publicera en uppdaterad aktieanalys i samband med Q2-rapporten.

Kommentar på Humble Groups Q1-rapport

2021-05-31

Humble Group publicerade den 28 maj 2021 sin delårsrapport för första kvartalet 2021.

Följande är några punkter vi har tittat närmare på i samband med rapport.

- Redovisar första kvartalsvinsten i koncernens historia

- Genomförda förvärv bidrar till en kraftig tillväxt för första kvartalet

- Realisering av synergieffekter medförde stark resultatförbättring på proformabasis

Första kvartalsvinsten i Humbles historia

Vi ser starkt positivt på Humble vänder till lönsamhet under Q1-21 på konsoliderad nivå, även om det inte kommer som en större överraskning för oss givet de bolag som Humble har förvärvat och de siffror koncernen presenterade i bokslutskommunikén. Men det är samtidigt ett kvitto på att Humble har varit framgångsrika i att identifiera lönsamma och autonoma bolag till deras plattform, som bäddar för framtida lönsam tillväxt och positiv kassa i rörelsen.

Förvärv har bidragit starkt till tillväxten

Nettoomsättningen för koncernen uppgick under första kvartalet 2021 till 88,4 MSEK (2,1) vilket motsvarar en tillväxt om 4 201 % YoY, men jämför samtidigt i princip två helt olika bolag. Humble har sedan inledningen av 2020 gått från att vara ett ingrediensteknologibolag till en heltäckande Food Tech-koncern som verkar inom FMCG-industrin, vilket har möjliggjorts genom 12 rörelseförvärv. Med bakgrund i detta är det därför intressant att studera proformasiffrorna för Q1-21. Givet att samtliga dotterbolag inom Humble Group fram till dags dato1 ingick i koncernens räkenskaper från och med 2020-01-01, uppgår nettoomsättningstillväxten under Q1-21 till 5,3 % jämfört med Q1-20. Vänder vi istället blicken mot EBITDA-resultatet, under samma förutsättningar, var resultatförbättringen hela 97,7 % YoY vilket, givet utvecklingen av nettoomsättningen, anser vi är ett riktigt styrketecken och visar på att Humble snabbt har kunnat realisera kostnadssynergier inom koncernen från de rörelseförvärv som genomförts. Vi är av uppfattningen att Humble kommer kunna realisera flertalet intäktssynergier framöver då respektive dotterbolag tillåts att tillvarata på koncernens extensiva distributionsnätverk. Detta, i kombination med ökad produktionskapacitet som b.la. förvärven av Grahns Konfektyr och Kryddhuset i Ljung medför, talar för en större uppskalning av produktionen för att möta den ökade efterfrågan som finns inom segmenten Better-For-You, Functional Foods samt Eco- och Sustainability. Detta i sin tur bäddar för ökad tillväxt för Humbles dotterbolag och tillika koncernen som helhet framgent. Därför kommer vi att hålla ett extra öga på hur nettoomsättningstillväxten (proforma) utvecklas under kommande kvartal för att urskilja hur koncerners dotterbolag, på aggregerad nivå, utvecklas och huruvida de lyckas kapitalisera på Humbles breda distributionsnätverk.

Hur vi ser på Humble som en investering

Humble har på kort tid transformerats från ett icke-lönsamt ingrediensteknologibolag till en snabbväxande och lönsam Food Tech-koncern som verkar inom FMCG-industrin, primärt inom segmenten Better-For-You och Functional Foods. Under år 2020 implementerade Humble en expansiv M&A-strategi, för att konsolidera autonoma och innovativa bolag i en annars fragmenterad Food Tech-industri, till låga värderingar. Förvärvet av The Humble Company öppnade upp en ny vertikal för Humble, Eco- och Sustainability, och koncernen positionerar sig nu för att bli en ledande aktör inom framtidens FMCG-produkter. Humble har värderats utifrån 2021 års estimerade försäljning om 830,7 MSEK och med tillämpad P/S-multipel, härleds ett värde per aktie om 34,9 kr i Base scenario.

Vi kommer att återkomma med en uppdaterad analys av Humble Group.

Analyst Group kommenterar senaste förvärven samt kapitalanskaffning av Humble Group

2021-04-19

Humble Group AB (“Humble” eller “Bolaget”) kommunicerade i samband med torsdagens stängning (15 april) att fem nya bolag samt två fastigheter har förvärvats. I samband med detta meddelades därtill att Bolaget framgångsrikt genomfört en nyemission om 20 miljoner aktier via ett accelerat book-building förfarande, som tillför Bolaget ca 502 MSEK.

Den totala köpeskilling för de fem förvärvade bolagen uppgår till 78,5 MSEK, och de två fastigheter köps för ca 36,9 MSEK, varav ca 41,2 MSEK ska erläggas kontant och resterande 74,2 MSEK (motsvarande 64 % av totala köpeskillingen) ska betalas i form av nyemitterade aktier. Tillsammans genererar de förvärvade bolagen ca 309 MSEK i årliga intäkter med ett justerat EBITDA-resultat om 29,2 MSEK.

De förvärvade företagen är alla verksamma inom Food Tech och stärker Humbles produktportfölj i den vertikalen:

- Grahns Konfektyr AB är en ledande svensk godistillverkare med brett sortiment och stark position inom sockerfritt och socker-reducerat godis.

- Kryddhuset i Ljung AB är en ledande tillverkare av kryddor och kryddblandningar.

- Performance R Us AB, Nordic Sports Nutrition AB och Viterna AB är tre olika sportnutritionsbolag med egna varumärken och bred distribution i sport- och fackhandel i Norden.

Nettolikviden från nyemissionen är avsedd att användas för att stödja tillväxtinitiativ, främst genom ytterligare förvärv, och för att upprätthålla finansiell flexibilitet.

“Humbles senaste kapitalanskaffning är ett riktigt styrkebesked, att med den snabbhet och kvalité på tagare i nyemissionen kan få in över en halv miljard kronor visar på det stora intresset som finns för Bolaget och tillika branschen i sig. De förvärvade bolagen stärker Humbles redan starka produktportfölj inom Food Tech och görs dessutom till en, på aggregerad nivå, attraktiv multipel. Med en årsintäkter om 309 MSEK och ett EBITDA-resultat om 29,2 MSEK, görs köpet till en aggregerad P/S samt EV/EBITDA-multipel om ca 0.3x respektive ca 3x. Humble fortsätter skapa aktieägarvärde genom att utnyttja värderingsgapet mellan noterade och onoterade bolag, vilket ger en attraktiv hävstång för Humble som ett noterat bolag. Det bolag som vi särskilt tycker sticker ut är Grahns Konfektyr som senaste åren uppvisat fin tillväxt med ökad lönsamhet, där bolaget har levererat en CAGR om ca 46 % under 2016-2019 samt stärkt EBITDA-resultatet under samma period med i genomsnitt 11 % per år. De övriga bolagen har haft en relativt stillastående omsättning där å ena sidan Performance.R.us har stärkt lönsamheten senaste åren men där Kryddhuset i Ljung har, å andra sidan, visat på det motsatta. Analyst group anser dock att, med tillgång till Humbles extensiva distributionsnätverk i kombination med tydliga synergieffekter som tillkommer i samband med konsolidering av de förvärvade bolagen, finns förutsättningarna för att Humble ska lyckas öka omsättningen och tillika lönsamheten för dessa bolag. Att Humble även förvärvar fastigheterna på vilka Granhs Konfektyr AB tillverkar sina produkter ser vi positivt på då det möjliggör ökade volymer samt skapar ytterligare synergieffekter inom produktion och utveckling”, säger ansvarig analytiker på Analyst Group.

Med bakgrund av gjorda förvärv kommer vi att återkomma med en uppdaterad version av analysen.

Kommentar på Bayn Groups Q4-rapport

2021-03-08

Bayn Group publicerade den 5 mars 2021 sin delårsrapport för fjärde kvartalet 2020. Nedan följer en sammanfattning av det Analyst Group fann mest intressant från bolagets rapport för det fjärde kvartalet.

Starkaste kvartalet i Bayns historia

Med hjälp av en aggressiv förvärvsstrategi under år 2020 lyckades Bayn lyfta nettoomsättningen till 17 MSEK (1,3 MSEK) vilket motsvarar en omsättningstillväxt om hela 1 185 % jämfört med Q4-19, samtidigt som det justerade EBITDA-resultatet förbättrades med 56 % och uppgick under kvartalet till -1,75 MSEK. Det justerade EBITDA-resultatet tar inte hänsyn till poster som bolaget bedömer vara av engångskaraktär och därmed inte återkommande, varför en mer rättvis bild av utvecklingen kan ges. EBIT-resultatet å andra sidan minskade från -4,8 MSEK till -27,1 MSEK, på en icke justerad basis, och kan till stor del hänföras till ökade avskrivningar som delvis är ett resultat av rörelseförvärven och dels av att bolaget fortfarande redovisar i enlighet med K3-ramverket, vilket bland annat innebär att goodwill måste skrivas av löpande, något som genererats i takt med rörelseförvärven under år 2020.

Bayn redovisar ett positivt EBITDA-resultat för året 2020 på proforma-basis

Nettoomsättningen samt det justerade EBITDA-resultatet under år 2020 på proforma-basis uppgick till 433,4 MSEK respektive 50,4 MSEK, motsvarande en EBITDA-marginal om ca 11,6 %. Proformasifforna väver samman resultaten från samtliga rörelseförvärv under 2020 (Pändy, Tweek, Koppers Candy, AmerPharma, Green Sales Dsitribution samt Golden Athlete) samt det senaste förvärvsavtalet The Humble Company, som om de hade utgjort en del av Bayn Group sedan 2020-01-01. För det fjärde kvartalet uppgick nettoomsättningen på proformabasis till 114,7 MSEK och det justerade EBIDTA-resultatet till 13,7 MSEK, motsvarande en EBITDA-marginal om ca 12 %.

Bayn fortsätter utvecklas under god kostnadskontroll

Övriga externa kostnader, som utgör Bayns största kostnadspost, ökade under Q4-20 med 326 % till -11,6 MSEK jämfört med motsvarande kvartal föregående år, vilket är avsevärt lägre än vad organiska nettoomsättningen växte med. Vidare uppgick personalkostnaderna under fjärde kvartalet till 5,5 MSEK, motsvarande en ökning med 502,8 % jämfört med Q4-19, vilket också är lägre än den organiska nettoomsättningstillväxten för samma period. Detta är ett tecken på att synergieffekterna från rörelseförvärven har börjat realiserats inom koncernen. Vi är av uppfattningen att Bayns fortsatta bygge av en framtida FMCG-koncern (Fast-Moving-Consumer-Goods) kan skapa ytterligare synergier, vilket antas mynna ut i stärkta rörelsemarginaler framgent. Vad som blir viktigt för Bayn, å andra sidan, är att framgångsrikt integrera gjorda såväl som framtida förvärv in i koncernen, vilket hittills varit lyckosam, och var något som VD Simon Petrén kommenterade i VD-ordet, att utifrån Bayns decentraliserade styrningsmodell behålla samt värna om bolagens egen bolagskultur istället för att omforma den. Detta anser vi är rätt tillvägagångsätt för Bayns fortsatta förvärvsstrategi.

Sammanfattande kommentar om rapporten och ny riktkurs i ett Base scenario

År 2020 var året då Bayn blev en koncern inom food-tech snarare än enbart ett innovativt råvaruteknikbolag med en sockerersättande fiber som ersätter socker 1:1. De sex rörelseförvärv som genomförde under 2020 har möjliggjort en attraktiv näringskedja inom Bayn-koncernen, från ingrediensteknologi med EUREBA, till tillverkning och distribuering i form av t.ex. AmerPharma och Kopper Candy, och slutligen starka varumärken inom food-tech så som Pändy, Tweek och deBron. Utöver de uppenbara synergieffekter som detta medför, i kombination med förvärvet av The Humble Company, möjliggörs mer diversifierade intäktsströmmar och skalfördelar för Bayn. Med siktet inställt på att förvärva fler bolag, för att på så vis skapa framtidens FMCG-koncern, är vi av uppfattningen att Bayn kommer leverera ett ytterligare år av stark tillväxt, med en förbättrad lönsamhet. Vi väljer att revidera tidigare motiverat värde i ett Base scenario, från 13,14 kr till 30 kr per aktie.

En omfattande och fullständig uppdatering av aktieanalysen på Bayn Group förväntas publiceras inom ett par veckor.

Kommentar inför Bayns Q4-rapport

2021-03-04

Bayn publicerar imorgon den 5 mars 2021 sin delårsrapport för det fjärde kvartalet 2020, nedan framgår våra tankar inför rapporten där följande är de övergripande punkterna som vi kommer att se närmare på:

- Summeringen av det gångna året samt eventuell guidning/utblick för år 2021 och framåt

- Proforma-siffror

- Hur integreringen av förvärven fortlöper, kostnadsutvecklingen och synergieffekter

Att säga att Bayns fjärde kvartal har varit händelserikt är minst sagt i underkant. Under det gångna kvartalet har bolaget hunnit genomföra två förvärv, Green Sales Distributions och Golden Athlete, genomfört en riktad emission som inbringade ca 80 MSEK, emitterat säkerställda företagsobligationer om 100 MSEK samtidigt som flertalet insynsköp ägt rum. Vad som ska bli intressant att läsa i bokslutskommunikén, tillika Q4-rapporten, är VD Simon Petréns egna ord om hur verksamhetsåret 2020 varit och hur han ser på framtiden för Bayn Group.

I samband med förvärvet av The Humble Company släppte Bayn preliminära proformasiffror för 2020 där resultaträkningarna från de sex förvärvade bolagen tillgodoräknats som om de varit inom koncernen från och med 1 januari 2020, där Bayn i sådant fall hade omsatt 345 MSEK och gjort ett justerat EBITDA-resultat om 10 MSEK. Motsvarande siffror för det fjärde kvartalet uppgick till 90 MSEK respektive 5 MSEK. Vid inkludering av The Humble Company, som Bayn under februari 2021 tecknat avtal om att förvärva, uppgår de preliminära proformasifforna för Bayn-koncernen under år 2020 till 445 MSEK, med ett EBITDA-resultat om 48 MSEK. Siffrorna är som sagt preliminära. EBITDA-marginalen på proformabasis är av extra vikt att studera eftersom Bayn än idag rapporterar i enlighet med K3-regelverket, varför goodwillavskrivningar behöver göras löpande, vilket påverkar rörelseresultatet och tillika nettoresultatet.

Under det gångna året har Bayn Group förvärvat sex bolag, vilket förutom att det ger synergieffekter i termer av b.la. distribution och produktion samt stärker marknadspositionen för Bayn som koncern, även ställer höga krav på att framgångsrikt lyckas integrera dotterbolagen i koncernen. Därmed är det av intresse att höra hur integrationen fortskrider, huruvida Bolaget sett synergieffekter realiserats samt hur kostnadsbasen utvecklats i förhållande till omsättningstillväxten. Det är viktigt att kostnaderna inte skenar iväg när ett bolag har en så pass aggressiv förvärvsstrategi som Bayn har, utan att koncernen effektivt kan implementera nya dotterbolag och snabbt realisera synergieffekterna.

I samband med Q4-rapporten kommer vi att återkomma med en uppföljande kommentar.

Kommentar på Bayns senaste förvärv

2021-02-19

Bayn Group meddelade igår efter börsstängning att bolaget har ingått ett bindande avtal om att förvärva The Humble Co. Förvärvet motsvarar 100 procent av aktierna i The Humble Co, och förvärvet görs på en kassa och skuldfri basis till ett värde om 797 MSEK, där den totala köpeskillingen uppgår till 809 MSEK.

”Förvärvet av The Humble Co blir Bayns, till köpeskillingen sett, största förvärv hittills, och är även det i särklass mest lönsamma bolaget som Bayn förvärvat. The Humble Co har ett internationellt välkänt varumärke, och en ledande ställning inom hälsa-, skönhet, och munvårdsprodukter, i och med detta förvärv får Bayn en helt ny vertikal och räckvidd. Vi anser, med bakgrund av att värderingen för bolag av liknande karaktär som The Humble Co, däribland noteringsaktuella Desenio som kommer noteras till en P/S-multipel om ca 11x, att förvärvet görs till en fördelaktig värdering, och att förvärvet motiverar en uppvärdering av Bayn. Därtill ser vi det som positivt att nyckelpersonerna Noel Abdayem samt Oskar Holmblad har åtagit sig att forsätta driva The Humble Co de kommande fem åren, samt att en stor del av förvärvet, ca 50 %, finansieras med nyemitterade Bayn-aktier, vilket är särskilt fördelaktigt givet att aktien hittills i år är upp ca 70 %” säger ansvarig analytiker på Analyst Group.

Transaktionen kommer finansieras genom en kombination av befintliga kassa, emittering av vederlagsaktier, nettolivkid från emission av ytterligare säkerställda företagsobligationer, samt ett säkerställt aktieägarlån från RoosGruppen. Därtill kommer tilläggsköpeskillingar om 0,5x EBITDA för åren 2021 samt 2022 att erläggas.

Efter genomfört förvärv kommer The Humble Cos VD, grundare, samt storägare Noel Abdayem bli största ägare i Bayn, och därmed erhålla rätten at utse en representant i valberedningen. Bayns styrelse avser i samband med transaktionen att kalla till en extra bolagsstämma, för att besluta om en bolagsordningsändring, där avsikten är att bredda bolagsordningen till att inkludera flera vertikaler för framtidens FMCG-produkter.

The Humble Co har förväntade intäkter om 170 MSEK för år 2021, med en estimerad justerad EBITDA om ca 70 MSEK. The Humble Co väntas därtill även framgent ha goda förutsättningar för tillväxt, menar Bayn, och konsoliderat kommer The Humble Co bidra starkt till både Baynkoncernens omsättningstillväxt samt lönsamhet.

Bayns VD, Simon Petrén, sade följande om förvärvet:

”Genom förvärvet av Humble får vi in ett fantastiskt bolag med ett högpresterande och entreprenörsdrivet team. Jag har följt Noels resa med bolaget och tillsammans när vi nu sammanför våra krafter och därigenom transformerar vår strategiska plattform till att innefatta ett bredare affärsområde, är jag övertygad om att vi skapar en mycket attraktiv bolagsgrupp. Förvärvet innebär att vi öppnar upp ECO & Sustainability-vertikalen och tar en strategisk position mot att bli en ledande aktör för framtidens FMCG-produkter och kapaciteten att utmana de stora bolagen. The Humble Co. är ett unikt världsledande varumärke, där man på kort tid lyckats bygga bred distribution till över 30 marknader och försäljning i mer än 40 000 butiker. Tillsammans ser vi mycket spännande synergier och möjlighet att snabbt växa våra befintliga varumärken genom korsförsäljning och synonym distribution samt marknadsföring mot våra målkonsumenter. Att bolaget konsekvent levererar över 40 procent vinstmarginal under kraftig tillväxt samt med fina kassaflöden är givetvis något som även stärker Bayns finansiella position avsevärt. Vi kommer även kapitalisera på Noels nätverk inom den attraktiva eco-vertikalen och ser stor potential med ytterligare förvärv framåt, vilket passar väl in i vår antagna tillväxtstrategi. Det är med stor tillförsikt jag välkomnar Noel och hans team till Bayn Group”

Kommentar på Bayn Groups riktade emission om ca 81 MSEK

2020-12-08

Bayn Group (”Bayn” eller ”bolaget”) har framgångsrikt genomfört en placering av 9 500 000 nya aktier, genom vilken bolaget tillförs 81 225 000 kronor, samtidigt som bolaget också meddelar en plan om ytterligare förvärv.

Nyemissionen, som var kraftigt övertecknad, har riktats till strategiska långsiktiga nya, såväl som befintliga, investerare, där bland annat investmentbolaget Creades, RoosGruppen, FE Fonder (Fredrik Skoglunds nya fond med Avanza), Handelsbanken Fonder, samt Briban Invest (bland annat huvudägare i fastighetsbolaget Trianon) har deltagit. Teckningskursen i emissionen var 8,55 kr per aktie, och emissionen leder till en utspädning om ca 7,7 %.

Bayns blivande verkställande direktör, Simon Petrén, sade följande om transaktionen: