Hifab är en konsultgrupp inom samhällsbyggnad som grundades år 1947, vilka idag erbjuder oberoende rådgivning och projektledning. Tjänsterna omfattar strategi, projekt och teknik med fokus på förändring och utveckling. Hifabs kunder utgörs av privata och offentliga bolag som äger och förvaltar fastigheter och anläggningar. Bolagets avser att bidra till branschens omställning genom lång erfarenhet och hög kompetens inom ny teknik, digitalisering, energi och hållbarhet. Hifab har idag tolv kontor, varav elva är i Sverige och ett i Finland. Hifab är noterade på First North Stockholm sedan år 2005.

Pressmeddelanden

Fortsatt tydligt lönsamhetsfokus i en utmanande tid

Hifab Group AB (”Hifab”, ”Koncernen” eller ”Bolaget”) är en konsultgrupp inom samhällsbyggnad, vilka erbjuder oberoende rådgivning och ledning, med tjänster som omfattar strategi, projekt och teknik. Hifab har genomfört en turnaround och har sedan år 2022 uppvisat stark marginalexpansion och stabil tillväxt. Trots utmaningar på marknaden har Hifab strategiskt stärkt marknadspositionen och vunnit marknadsandelar genom långsiktiga initiativ samt ökad intern effektivisering och digitalisering. Genom ett nytt strategiskt ramverk har Hifab bevisat en vändning av rörelsen under de senaste åren avseende kunderbjudandet, intäkterna och lönsamheten. Bolaget estimeras fortsatt stärka marknadspositionen och kapitalisera på branschens omställning som på lång sikt drivs av bland annat regulatoriska drivkrafter och accelererad teknikutveckling inom drift och förvaltning. För år 2025 estimeras ett EBIT-resultat om 27 MSEK och baserat på en antagen EV/EBIT-multipel om 12,5x, härleds ett potentiellt nuvärde om 5,1 kr (5,3) per aktie i ett Base scenario.

- Lägre efterfrågan bidrar till minskad underkonsultaffär

Hifabs omsättning under Q2-25 uppgick till 82 MSEK (85), vilket motsvarade en minskning om 4,5 % Y-Y och var cirka 5,5 % lägre än våra tidigare estimat för kvartalet. Minskningen förklaras delvis av svagare konjunktur, vilket har inneburit att Hifab fortsatt arbetet som påbörjades i Q1-25 med ett anpassat erbjudande med bl.a. en minskad underkonsultaffär. Därutöver har Q1- och Q2-25 påverkats av en kalendereffekt om en mindre arbetsdag än föregående år för respektive kvartal. Under H2-25 uteblir kalendereffekten, medan år 2026 påverkas positivt av kalendereffekten. Hifab egen konsultaffär växte organiskt med ca 3 % Y-Y, vilket även är den del av affären som generellt genererar en högre lönsamhet.

- Intakt lönsamhetsfokus trots utmaningar i närtid

Hifab har till följd av en lägre efterfrågan och marknad-sentiment anpassat Bolagets affär, vilket delvis har bidragit till lägre lönsamhetsmarginaler Y-Y kortsiktigt, där Hifab under Q2-25 uppvisade ett EBIT-resultat om 5,4 MSEK (7,1), motsvarande en EBIT-marginal om 6,6 % (8,3 %). Bolaget har dock fortsatt ett starkt lönsamhetsfokus och den förändrade affären genomförs i syfte att i ett längre tidsperspektiv stärka lönsamheten, där det ska tilläggas att EBIT-marginal justerat för kalendereffekten var marginellt lägre Y-Y och uppgick till 7,7 %.

- Vi reviderar våra prognoser

Q2-25 påvisade en övergripande lägre efterfrågan och fortsatta utmaningar inom marknaden, vilket likväl har bekräftats av tongångarna på marknaden. Hifab har anpassat affären med en minskad underkonsultaffär och har därmed uppvisat en lägre omsättning än våra estimat. Vi väljer följaktligen att göra mindre justeringar i våra estimat, där vi reviderar ned våra prognoser för år 2025, men där en utebliven kalendereffekt, organisk tillväxt i Bolagets egen konsultaffär och fortsatt lönsamhetsfokus estimeras bidra till successiva lönsamhetsförbättringar framgent. Till följd av prognosförändringarna härleds ett lägre värderingsintervall i samtliga tre scenarion.

6

Värdedrivare

7

Historisk lönsamhet

9

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Inleder året med fortsatt lönsamhetsfokus

Hifab Group AB (”Hifab”, ”Koncernen” eller ”Bolaget”) är en konsultgrupp inom samhällsbyggnad, vilka erbjuder oberoende rådgivning och ledning, med tjänster som omfattar strategi, projekt och teknik. Hifab har genomfört en turnaround och har sedan år 2022 uppvisat stark marginalexpansion och stabil tillväxt. Trots utmaningar på marknaden har Hifab strategiskt stärkt marknadspositionen och vunnit marknadsandelar genom långsiktiga initiativ samt ökad intern effektivisering och digitalisering. Genom ett nytt strategiskt ramverk har Hifab bevisat en vändning av rörelsen, avseende kunderbjudandet, intäkterna och lönsamheten, samt estimeras stärka marknadspositionen och kapitalisera på branschens omställning som på lång sikt drivs av bland annat regulatoriska drivkrafter och accelererad teknikutveckling inom drift och förvaltning. För år 2025 estimeras ett EBIT-resultat om 30 MSEK och baserat på en antagen EV/EBIT-multipel om 11,5x, härleds ett potentiellt nuvärde om 5,3 kr per aktie i ett Base scenario.

- Minskad underkonsultaffär bidrog till lägre omsättning

Hifabs omsättning under Q1-25 uppgick till 80 MSEK (85), vilket motsvarade en minskning om 6,1 % Y-Y och var cirka 10 % lägre än våra tidigare estimat för kvartalet. Minskningen förklaras primärt av en minskad underkonsultaffär, samtidigt som kvartalet har en arbetsdag mindre än föregående år. Hifab egna konsultaffär växte organiskt med 5 % Y-Y, vilket även är den del av affären som generellt genererar en högre lönsamhet. Orderingången har samtidigt varit stabil under kvartalet, där Hifab bland annat har vunnit ramavtal med Specialfastigheter, Polismyndigheten samt uppdrag inom den privata sektorn, vilket utgör en god grund för en stabil omsättning under resterande del av året.

- Underliggande lönsamhetsförbättring Y-Y

Trots en minskad omsättning har Hifab uppvisat en relativt stabil lönsamhet under kvartalet, med en EBITDA-marginal om 11,5 % (12,4) och en EBIT-marginal om 8,5 % (8,7). Kvartalet påverkas dock negativt av valutaeffekter som påverkade rörelsen med cirka -1,1 MSEK (0,2) under kvartalet och justerat för valutaeffekten uppgick EBIT-resultatet till 7,9 MSEK, vilket motsvarar en justerad rörelsemarginal om 9,9 %.

- Mindre revideringar i våra prognoser

Hifab har sammantaget levererat ett solitt kvartal på en utmanande marknad, där Hifabs tillväxt i Bolagets egna konsultaffär och underliggande marginalförbättringar utgjorde de starkaste ljuspunkterna. Delårsrapporten påvisade dock utmaningar inom marknaden, där en något lägre efterfrågan förväntas ha bidragit till en minskad underkonsultaffär och därmed en lägre omsättning än våra estimat. Samtidigt anser vi att kvartalet är ett kvitto på Hifabs fokus på lönsamhet före tillväxt, där vi räknar med lönsamhetsförbättringar under år 2025. Vi väljer att göra mindre justeringar i våra estimat, vilka i synnerhet avser en något lägre debiteringsgrad under Q2-25, samtidigt som vi väljer att upprepa vårt värderingsintervall i samtliga tre scenarion.

6

Värdedrivare

7

Historisk lönsamhet

9

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Byggt en stark grund för fortsatt marginalexpansion

Hifab Group AB (”Hifab”, ”Koncernen” eller ”Bolaget”) är en konsultgrupp inom samhällsbyggnad, vilka erbjuder oberoende rådgivning och ledning, med tjänster som omfattar strategi, projekt och teknik. Hifab har genomfört en turnaround och har sedan år 2022 uppvisat stark marginalexpansion och stabil tillväxt. Trots tydliga utmaningar på marknaden har Hifab strategiskt stärkt marknadspositionen och vunnit marknadsandelar genom långsiktiga initiativ samt ökad intern effektivisering och digitalisering. Genom ett nytt strategiskt ramverk har Hifab bevisat en vändning av rörelsen, avseende kunderbjudandet, intäkterna och lönsamheten, samt estimeras därigenom stärka marknadspositionen och kapitalisera på branschens omställning som på lång sikt drivs av bland annat regulatoriska drivkrafter och accelererad teknikutveckling inom drift och förvaltning. För år 2025 estimeras ett EBIT-resultat om 31 MSEK och baserat på en antagen EV/EBIT-multipel om 11,5x, härleds ett potentiellt nuvärde om 5,3 kr per aktie i ett Base scenario.

- Tydliga marknadstrender driver ökad efterfrågan

Hifab har under de senaste åren genomfört långsiktiga initiativ för att anpassa erbjudandet efter marknadens och kundernas behov, däribland Hifab Advisory och Hifab Tech, vilket positionerar Bolaget inför framtidens behov på marknaden. Tydliga marknadstrender, såsom accelererad digitalisering inom drift och förvaltning, ökade rapporteringskrav och nya regelverk, driver förändringar i marknaden, något som Hifab förväntas kapitalisera på.

- Stärkta utsikter för ytterligare marginalexpansion

Hifab har sedan år 2022 stärkt lönsamheten genom en strategiförändring och en anpassning, där minskade kostnader, ökad intern effektivisering och en ökad kundnärhet har varit i fokus. Koncernen har stegvis förbättrat lönsamheten och stärkt marknadspositionen, vilket blir tydligt sett till EBIT-tillväxten om 64 % under år 2024. Hifab har stärkt kunderbjudandet, vilket i kombination med implementerade effektiviseringar och ökad intern digitalisering estimeras öka kapacitetsutnyttjandet och driva både tillväxt och ytterligare marginalexpansion framgent. Sammantaget har Hifab byggt upp en stabil position för att uppnå en EBIT-marginal överstigande 10 %, där vi estimerar att Bolaget i slutet av prognosperioden når en EBIT-marginal om 10,9 %.

- Lönsamhetsförbättringar har möjliggjort utdelning

Med det fjärde kvartalet rapporterat har Hifab bevisat att Bolaget har genomfört en turnaround och en strategisk förflyttning av erbjudandet, med en organisk omsättningstillväxt om 6,4 % och en EBIT-marginal som uppgick till 8 % under helåret 2024. Lönsamhetsförbättringarna förklaras av en ökad debiteringsgrad och intern effektivisering, däribland anpassade stödfunktioner och digitaliserade processer. Ett starkt kvitto på den förbättrade lönsamheten är styrelsens förslag om en utdelning om 0,17 kr per aktie, vilket totalt motsvarar 10,3 MSEK och utgör cirka 40 % av årets resultat efter skatt.

6

Värdedrivare

7

Historisk lönsamhet

9

Ledning & Styrelse

3

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar på Hifabs Q2-rapport

2025-07-11

Hifab Group AB (”Hifab”, ”Koncernen” eller ”Bolaget”) publicerade den 11 juli 2025 Bolagets delårsrapport för det andra kvartalet år 2025. Vi delar våra tankar om rapporten nedan:

- Förändrad affär och minskad efterfråga bidragande till lägre omsättning – uppgick till 82 MSEK

- Hifabs egen konsultaffär, exkl. underkonsulter, växte med 3 % under kvartalet

- EBIT-resultatet uppgick till 5,4 MSEK (7,1) – EBIT-marginal om 6,6 %

- Fortsatt stärkt finansiell position

Sammanfattning

Utmaningar och snabba förändringar inom marknaden har medfört att Hifab har genomfört strategiskt arbete för att anpassa Bolagets affär mot marknaden och en övergripande lägre efterfrågan. Det strategiska arbetet, med bland annat en minskad underkonsultaffär, i kombination med en lägre efterfrågan har bidragit till en lägre omsättning och påverkat resultatet negativt. Trots detta har Bolagets egen konsultaffär, exkluderat underkonsulter, växt organiskt med 3 %, vilket utgör en positiv datapunkt från delårsrapporten. Omsättningen var lägre än våra estimat och minskade med 4,5 % Y-Y, förklarat av en minskad underkonsultaffär och lägre debiteringsgrad, vilket gav en större negativ effekt än vad vi estimerat. Detta, i kombination med kalendereffekt, resulterade även i en minskad EBIT-marginal, vilken uppgick till 6,6 % och var likaså lägre än vad vi estimerat. De strategiska förändringarna inom organisationen antas bidra till en kortsiktig effekt på lönsamheten, men genomförs för att stärka lönsamheten framgent – detta, i kombination med utebliven kalendereffekt under kommande kvartal och ett antagande givet en successiv återhämtning av marknaden, antas bidra till en god lönsamhet framgent. Därtill är Hifabs affär differentierad, med en bred kundbas och lokal närvaro, vilket anses ge en solid position för att upprätthålla en god efterfrågan trots en övergripande påverkan på marknaden av makroekonomiska faktorer, något som förväntas bidra till att Hifab nyttjar möjligheten att fortsatt stärka marknadspositionen och upprätthålla en hållbar lönsamhet.

Omsättningen uppgick till 82 MSEK under Q2-24 – minskning Y-Y förklaras av minskad underkonsultaffär

För det andra kvartalet år 2025 uppgick nettoomsättningen till 81,5 MSEK (85,3), vilket motsvarar en minskning om 4,5 % Y-Y eller 3,8 MSEK i absoluta tal och är cirka 5,5 % lägre än våra tidigare estimat för kvartalet (81,5 MSEK vs. 86,3 MSEK). Hifab har verkat i en mer avvaktande marknad under år 2025, delvis förklarat av en svagare konjunktur, vilket har inneburit att Hifab fortsatt arbetet som påbörjades i Q1-25 med ett anpassat erbjudande.

Arbetet med ett anpassat erbjudande innebär att Hifab strategiskt valt att fasa ut olönsamma underkonsulter samt avvecklat eller konsoliderat enheter för att matcha marknadens efterfrågan, vilket uppges påverka Bolagets omsättning och kortsiktigt även lönsamheten. Intäktsminskningen under kvartalet förklaras därmed av Bolagets arbete med en minskad underkonsultaffär, men även av en lägre debiteringsgrad och kalendereffekten under Q2-25 med en (1) mindre arbetsdag i jämförelse med motsvarande period år 2024. Justerat för kalendereffekten uppgick omsättningen under kvartalet till 82,9 MSEK (85,3), vilket motsvarar en minskning om 2,8 % Y-Y. Trots detta och utmaningar inom marknaden så har Hifab uppvisat organisk omsättningstillväxt i den egna konsultaffären (exkluderat underkonsulter), vilken uppges växt 3 % under kvartalet och utgör en positiv datapunkt som tyder på ett välpositionerat erbjudande.

Hifab redovisar inte Bolagets definitiva debiteringsgrad, men den något lägre debiteringsgraden under kvartalet antas vara ett resultat av ett svagare marknadsläge och där en övergripande lägre efterfrågan på marknaden även förklarar Bolagets arbete med att aktivt minska underkonsultaffären. Marknadens övergripande lägre efterfrågan och en mer avvaktande hållning antas bero på en svagare konjunktur, ökad global oro och de något mer långtgående utmaningarna inom bland annat nybyggnadsmarknaden. Till följd av snabbt förändrade marknadsförhållanden har Hifab genomfört strategiska åtgärder för att skapa förutsättningar för en mer långsiktig och hållbar lönsamhet i affären och erbjudandet, vilket redan uppges ha resulterat i en mer stabil orderingång, ökad debiteringsgrad och höjda timpriser. Samtidigt har både Q1- och Q2-2025 haft en kalendereffekt med en (1) mindre arbetsdag i jämförelse med motsvarande perioder föregående år, medan H2-25 inte påverkas av någon kalendereffekt, år 2026 påverkas därmed positivt av kalendereffekt med totalt två (2) fler arbetsdagar.

Under kvartalet uppgick medelantalet årsanställda, det vill säga genomsnittligt antal anställda omräknat till heltidstjänster under perioden, till 184, vilket jämförs med 187 under motsvarande period föregående år eller 191 under föregående kvartal (Q1-25). Medelantalet årsanställda har i jämförelse med föregående år minskat med 3 personer i den svenska verksamheten och varit oförändrat i den finska verksamheten. Antalet årsanställda motsvarar en nettoomsättning per årsanställd om 443 tSEK (456) under kvartalet, vilket motsvarar en minskning om 2,9 % och där minskningen primärt antas bero på en minskad underkonsultaffär.

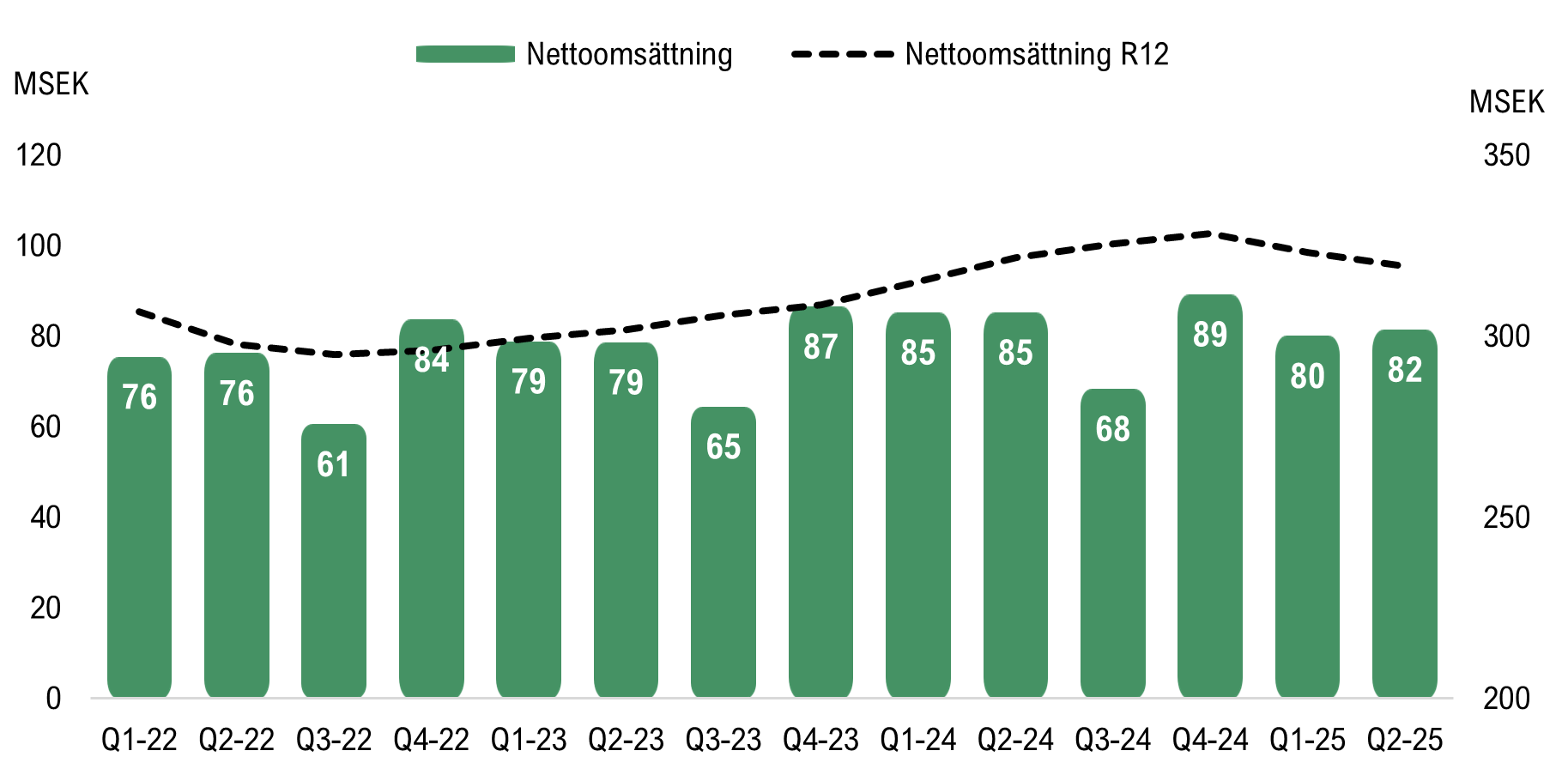

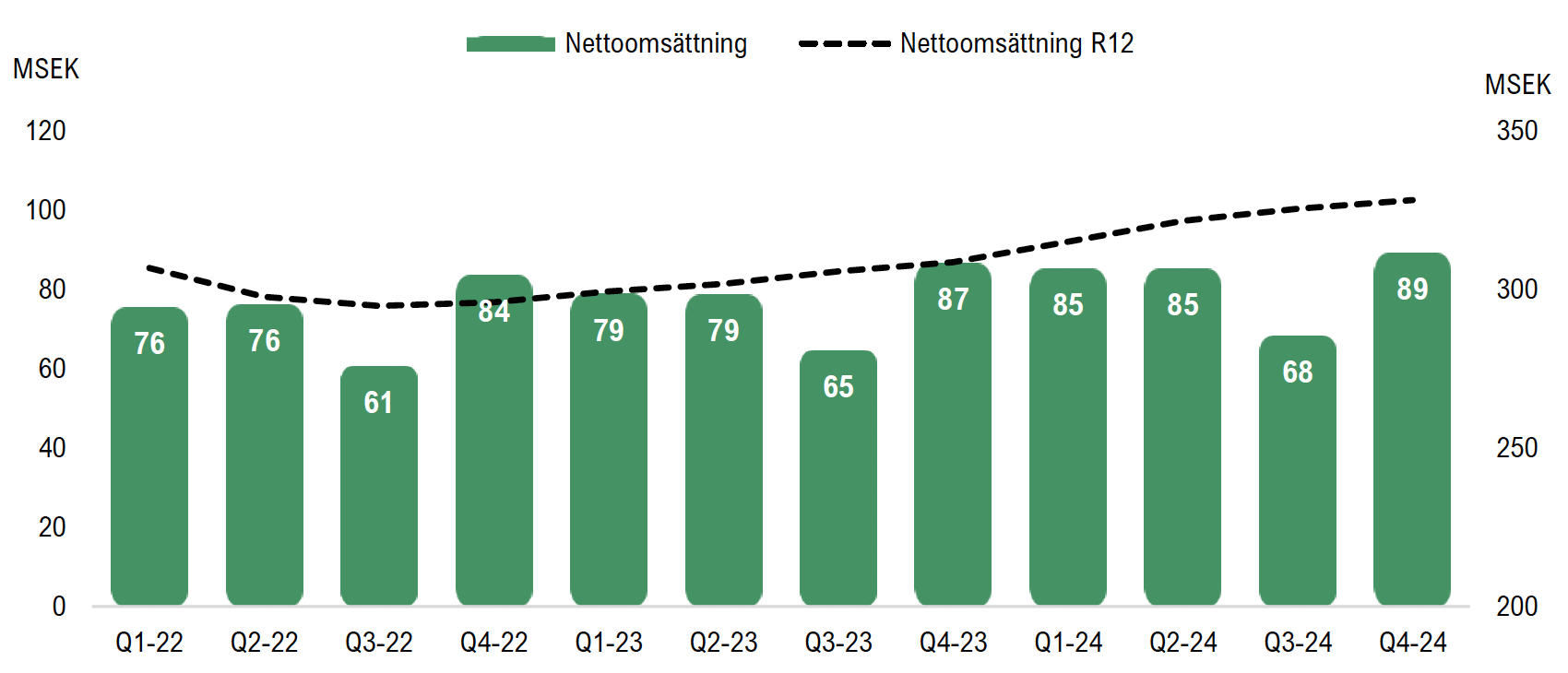

Hifabs nettoomsättning per kvartal och per LTM-basis

Förändrad affär har resulterat i ett minskat rörelseresultat – EBIT-resultatet uppgick till 5,4 MSEK

Hifab har kontinuerligt fokuserat på en hållbar och långsiktig lönsamhet sedan initieringen av Koncernens strategiska ramverk och den genomförda turnarounden, vilket tydligt har bidragit till en ökad lönsamhet under de senaste åren. Hifabs utmaningar inom marknaden har inneburit en förändrad affär, med en minskad underkonsultaffär och förändringar inom Koncernen, vilket kortsiktigt har påverkat lönsamheten och därmed bidragit till en minskad EBIT-marginal Y-Y Q1-25 och nu även Q2-25. EBIT-resultatet uppgick till 5,4 MSEK (7,1), vilket motsvarar en EBIT-marginal om 6,6 % (8,3 %). Den minskade underkonsultaffären har lett till att Hifabs övriga externa kostnader, där konsultkostnader redovisas, har minskat med 12 % Y-Y, medan personalkostnaderna ökade med 4 % Y-Y under kvartalet. Såsom tidigare nämnt påverkades kvartalet även negativt av kalendereffekten, och justerat för kalendereffekten under Q2-25 uppgick EBIT-resultatet till 6,4 MSEK, vilket motsvarar en EBIT-marginal om 7,7 %. Analyst Group hade under kvartalet estimerat en EBIT-marginal om 9,6 %, vilket jämförs mot det faktiska utfallet om 6,6 %, vilket därmed är lägre än våra estimat, men där det tilläggs att en svag utveckling av USD gentemot EUR under kvartalet har bidragit med en negativ valutaeffekt om cirka 0,2 MSEK. Därtill tilläggs att de strategiska åtgärderna som har inneburit förändringar i Hifabs affär bidrar till en kortsiktig påverkan av ett lägre resultat, men där förändringarna genomförs i syfte att långsiktigt förbättra lönsamheten och stärka hållbarheten i lönsamheten, vilket, i kombination med en utebliven kalendereffekt under kommande kvartal och ett antagande om en successiv återhämtning av marknaden, skapar goda förutsättningar för en god lönsamhet framgent.

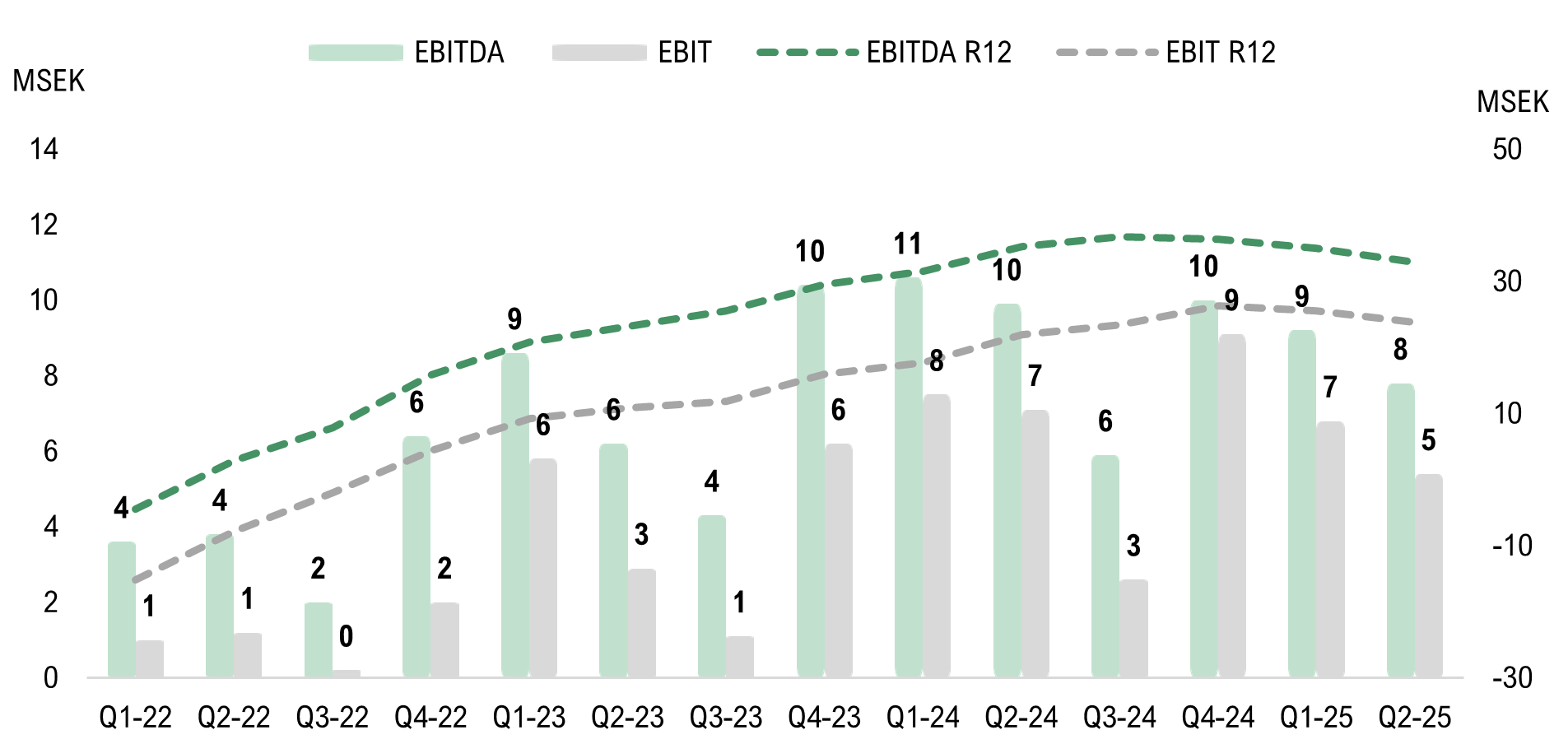

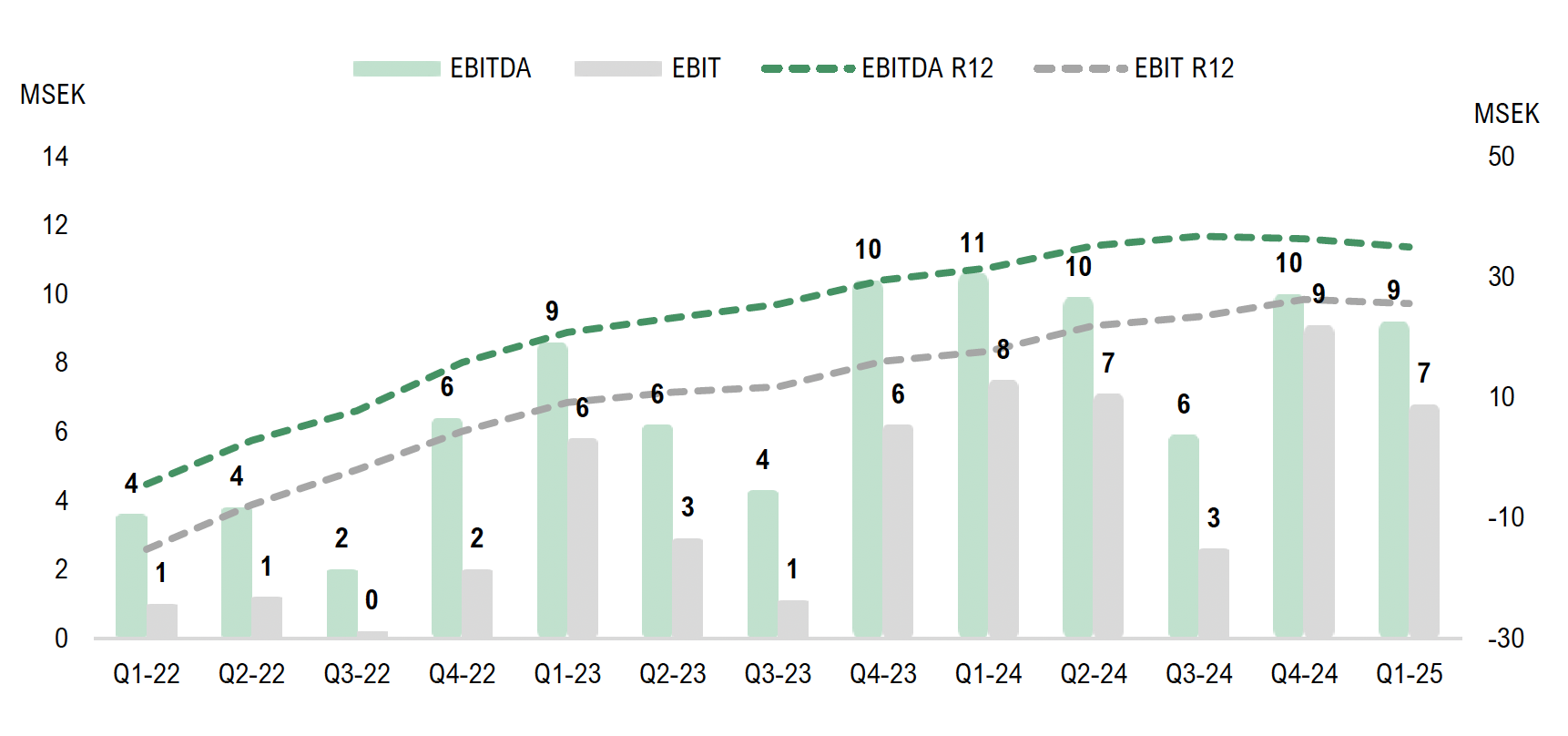

Hifabs EBITDA- och EBIT-resultat per kvartal och EBITDA- och EBIT-resultat per LTM-basis

Fortsatt stark finansiell position

Under det andra kvartalet uppgick kassaflödet från den löpande verksamheten (före förändringar av rörelsekapitalet) till 6,3 MSEK, till följd av minskade rörelsefordringar uppgick kassaflödet från den löpande verksamheten till 7,3 MSEK. Hifab har byggt upp en stark balansräkning och har låga eller inga investeringar, vilket bidrar till en god position för stark kassakonvertering. Under kvartalet har Hifab genomfört en utdelning om 10,3 MSEK eller 0,17 kr per aktie, vilket har bidragit till ett negativt totalt kassaflöde under kvartalet, kassan vid kvartalets utgång uppgick till 3 MSEK. Likvida medel inklusive beviljade krediter uppgick vid kvartalets utgång till 37,1 MSEK (27,6), samtidigt som Bolagets räntebärande skulder uppgick till 15,3 MSEK (33,2), varav 13,2 MSEK utgjorde leasingskulder för hyresfastigheter och bilar. Sammantaget besitter Hifab en god finansiell ställning, där kassalikviditeten vid kvartalets utgång uppgick till 189 % och soliditet till 56 % (42 %).

Analyst Group kommer att återkomma med en analys av Hifab.

Kommentar på Hifabs Q1-rapport

2025-04-23

Hifab Group AB (”Hifab”, ”Koncernen” eller ”Bolaget”) publicerade den 23 april 2025 Bolagets delårsrapport för det första kvartalet år 2025. Vi delar våra tankar om rapporten nedan:

- Lägre omsättning till följd av minskad underkonsultaffär – uppgick till 80 MSEK

- Stark underliggande lönsamhet – EBIT-marginal om 8,5 % och justerad EBIT-marginal om 9,9 %

- Fortsatt stärkt finansiell position

Sammanfattning

Hifab uppvisar en solid rapport med god lönsamhet trots utmaningar inom marknaden. Omsättningen kom in lägre än våra estimat och minskade Y-Y till följd av en minskad underkonsultaffär, samtidigt som det ska tilläggas att Hifabs egen konsultaffär, exkluderat underkonsulter, växte organiskt med 5 % Y-Y. Till följd av att Hifab har uppvisat organisk redovisad tillväxt Y-Y i nio efterföljande kvartal (Q4 år 2022 – Q4 år 2024), kan den minskade nettoomsättningen under kvartalet uppfattas som ett orosmoln. Analyst Group anser dock att Bolaget har haft ett tydligt fokus på lönsamhet och estimeras prioritera lönsamhet före tillväxt, vilket även delårsrapporten är ett kvitto på, med en stabil lönsamhet och stärkt underliggande lönsamhet justerat för valutaeffekter. Samtidigt påverkar en ökad global osäkerhet på marknaden och regulatoriska förändringar marknaden övergripande och förändrar affären, men där det ska tilläggas att Hifabs affär är differentierad, med en bred kundbas och en lokal närvaro, vilket estimeras bidra till en stabil efterfrågan trots en övergripande påverkan på marknaden av makroekonomiska faktorer. Detta, i kombination med ett starkt och anpassningsbart erbjudande, med fortsatt ökande synergieffekter, inom hela Koncernen estimeras bidra till att Hifab nyttjar möjligheten att fortsatt stärka marknadspositionen och ta marknadsandelar.

Omsättningen uppgick till 80 MSEK under Q1-24 – minskning Y-Y förklaras av minskad underkonsultaffär

För det första kvartalet år 2025 uppgick nettoomsättningen till 80,1 MSEK (85,3), vilket motsvarar en minskning om 6,1 % Y-Y eller 5,2 MSEK i absoluta tal och är cirka 10 % lägre än våra tidigare estimat för kvartalet. Intäktsminskningen härleds i synnerhet till en minskad underkonsultaffär, samtidigt som det bör tilläggas att motsvarande period föregående år utgjorde ett starkt kvartal. Hifabs affär växer under kvartalet exkluderat för underkonsulter, då Bolagets egen konsultaffär organiskt uppvisar en tillväxt om 5 %. Hifab har minskat delar av underkonsultaffären under kvartalet, vilket visar på en snabbrörlighet efter marknadens efterfrågan, samtidigt utgör underkonsultaffären en del av affären som har en lägre lönsamhetsnivå. Hifab redovisar inte Bolagets debiteringsgrad, men uppger att Bolaget haft en något minskad debiteringsgrad under kvartalet i jämförelse med motsvarande period föregående år, medan timpriserna i jämförelse med motsvarande kvartal föregående år har ökat. Hifabs marknad och affär är generellt sett lokal, vilket estimeras bidra till en relativt stabil efterfrågan, och trots förändringar på marknaden och en generellt ökad global osäkerhet har orderingången varit stabil, med flertalet kommunicerade uppdrag, däribland ramavtal med Specialfastigheter, Polismyndigheten och byggledningsuppdrag i Sandviken.

Den något lägre debiteringsgraden under kvartalet förväntas vara ett resultat av ett svagare marknadsläge och där en övergripande lägre efterfrågan på marknaden även förklarar valet att aktivt minska underkonsultaffären, där marknadens övergripande minskade efterfrågan bland annat antas bero på en ökad global oro och de något mer långtgående utmaningarna inom bland annat nybyggnadsmarknaden. Därutöver påverkas marknaden av nya regler och förslag inom marknaden, däribland Omnibus-förslagen som presenterades i slutet av februari månad år 2025 som övergripande syftar till att förenkla arbetet avseende hållbarhetsrapportering (enligt CSRD, CSDDD och EU-taxonomi) med bland annat rapporteringslättnader och uppskjutet ikraftträdande, samt förändringar i omfattning och innehåll. Den 3 april röstade EU-parlamentet igenom ”Stop the clock”-förslaget att skjuta fram tillämpningen av hållbarhetsrapportering enligt CSRD och EU-taxonomin, där nästa steg förväntas vara ett formellt godkännande för att utkastet ska träda i kraft och följaktligen ska medlemsländerna implementera förändringarna, vilket förväntas i olika utsträckningar påverka Hifabs kunder, där Hifab har en bred kundportfölj, samtidigt som fastighets- och samhällsbyggnadsbolag i regel har relativt hög omsättning och större balansräkningar.

Under kvartalet uppgick medelantalet årsanställda, det vill säga genomsnittligt antal anställda omräknat till heltidstjänster under perioden, till 191, vilket kan jämföras med 187 under motsvarande period föregående år. Medeltalet årsanställda har ökat med 3 personer i den svenska verksamheten och minskat med 1 person i den utländska verksamheten. Antalet medelantalet årsanställda motsvarar en nettoomsättning per årsanställd om 419 tSEK (456) under kvartalet, där minskningen förväntas primärt bero på en minskad underkonsultaffär.

Stark underliggande lönsamhet trots minskad omsättning

Hifab har kontinuerligt fokuserat på Bolagets lönsamhet sedan initieringen av Koncernens strategiska ramverk och den genomförda turnarounden, vilket även blir tydligt under kvartalet trots en något lägre nettoomsättning. Till följd av en minskad underkonsultaffär har Hifabs övriga externa kostnader, där konsultkostnader redovisas, minskat med 22 % Y-Y, medan personalkostnaderna ökade med 6 % Y-Y under kvartalet. EBIT-resultatet uppgick till 6,8 MSEK (7,5), vilket motsvarar en EBIT-marginal om 8,5 % och i jämförelse med motsvarande period föregående år då EBIT-marginalen uppgick till 8,7 %. Kvartalet påverkas även negativt av valutaeffekter som påverkar rörelsen med cirka -1,1 MSEK (0,2), där USD har utvecklats svagt gentemot EUR drivet av utländska projekt i USD inom Bolagets finska dotterbolag. Valutaeffekten har i rörelsekaraktär påverkat rörelseresultatet negativt och justerat för valutaeffekten har EBIT-resultatet och EBIT-marginalen stärkts Y-Y. Justerat för valutaeffekten uppgår EBIT-resultatet till cirka 7,9 MSEK och motsvarar en EBIT-marginal om 9,9 % under kvartalet, vilket påvisar Bolagets underliggande lönsamhetsnivå och får ses som ett kvitto på Bolagets arbete och fokus på att stärka Koncernens lönsamhet. Analyst Group hade under kvartalet estimerat en EBIT-marginal om 8,9 %, vilket kan jämföras mot det faktiska utfallet om 8,5 %, men där det ska tilläggas att till följd av den svaga utvecklingen av USD gentemot EUR under inledningen av mars månad så har kvartalet påverkats negativt, justerat för valutaeffekter har Hifab uppvisat en starkare underliggande lönsamhetsmarginal än vad Analyst Group hade estimerat, EBIT-marginal (adj. för valutaeffekter) om 9,9 % vs. Analyst Groups estimat om 8,9 %.

Hifabs EBITDA- och EBIT-resultat per kvartal och EBITDA- och EBIT-resultat per LTM-basis

Stark finansiell position

Under det första kvartalet uppgår kassaflödet från den löpande verksamheten (före förändringar av rörelsekapitalet) till 9,2 MSEK, och till följd av en negativ förändring av rörelsekapitalet uppgår kassaflödet från den löpande verksamheten till 5,8 MSEK, i synnerhet förklarat av en ökning av pågående uppdrag. Hifab har under kvartalet fortsatt minskat leasingskulden och kassan vid kvartalets utgång uppgår till 7,6 MSEK. Likvida medel inklusive beviljade krediter uppgick vid kvartalets utgång till 43,7 MSEK (24,9), där kassaflödet påverkas av Bolagets utdelning om 10,3 MSEK under andra kvartalet år 2025. Sammantaget besitter Hifab en god finansiell ställning, där kassalikviditeten uppgick vid kvartalets utgång till 196 % och soliditet till 57 %, vilket för respektive nyckeltal motsvarar en ökning både Y-Y och Q-Q.

Analyst Group kommer att återkomma med en analys av Hifab.

Kommentar på Hifabs senaste ramavtal

2025-03-04

Hifab Group AB (”Hifab”, ”Koncernen” eller ”Bolaget”) meddelade den 4 mars år 2025 att Bolaget har tecknat ett nationellt ramavtal med Polismyndigheten. Avtalet omfattar bland annat projektledning, miljösamordning och installationssamordning och gäller i ett år, med möjlighet till förlängning upp till ytterligare tre år. Ramavtalet innefattar även att Kriminalvården är avropsberättigad på avtalet.

Analyst Groups syn på det nationella ramavtalet med Polismyndigheten

Ramavtalet med Polismyndigheten innebär att Hifab tecknar ytterligare ett avtal inom den offentliga sektorn, vilket, i kombination med det tidigare tecknade ramavtalet med Specialfastigheter under år 2025, tyder på en effektiv och stark anbudsprocess mot offentlig sektor. Den 30 januari år 2025 meddelade Hifab att Bolaget tecknade ett ramavtal med Specialfastigheter, som ägs av Regeringskansliet och är ett offentligt fastighetsbolag som äger, utvecklar och förvaltar flera av landets säkraste fastigheter, däribland kriminalvårdsanstalter, ungdomshem, domstolsbyggnader och polisfastigheter. Verksamheterna utgör därmed ofta viktiga samhällsfunktioner och ställer höga krav på framför allt säkerhet, där Hifab är en av de valda ramavtalsleverantörerna och avser entreprenadbesiktning. Polismyndigheten och Kriminalvården tillhandahåller och utvecklar samhällsviktiga fastigheter, vilket, likt avtalet med Specialfastigheter, förväntas ställa höga krav på säkerhet och kvalitet, där Hifabs tecknade ramavtal under år 2025 utgör ett kvitto på Bolagets starka erbjudande inom samhällsbyggnad.

Hifab har sedan år 2022 arbetat med ett nytt strategiskt ramverk för att bygga en stabil grund för att ta ytterligare marknadsandelar, genom bland annat ökad intern effektivisering och digitalisering. I linje med detta arbete förväntas Hifab ha effektiviserat och nyttjat Koncernens gemensamma kunskap inom anbud. De två vunna ramavtalen inom den offentliga sektorn bekräftar en effektiv projekthantering i anbudsarbetet, hög kvalitet och ett starkt erbjudande. Avtalet med Polismyndigheten gäller i tolv månader, med möjlighet till förlängning om ytterligare tre år, medan avtalet med Specialfastigheter gäller i två år, med option om ytterligare två år, vilket sammantaget innebär att Hifab stärker marknadspositionen och estimeras, i kombination med en redan stark marknadsposition, bidra till en stabil intjäning med ett högt kapacitetsutnyttjande kommande år.

Om ramavtalet

Det nationella ramavtalet med Polismyndigheten innebär projekt i hela Sverige och innefattar att Kriminalvården även är avropsberättigad på avtalet. Ramavtalet gäller i en tidsperiod om tolv månader, men med möjlighet till en förlängning upp till ytterligare tre år, där avtalet kan förlängas med upp till tolv månader åt gången. Avtalet omfattar tjänster som projekteringsledare, CAD-samordnare, miljösamordnare, installationssamordnare, kontrollansvarig, kalkylator och akustiker. Hifab är en av två leverantörer på ramavtalet.

Polismyndighetens lokalförsörjningsenhet hanterar för närvarande cirka 100 större projekt samt drygt 300 mindre om- och tillbyggnationer runt om i Sverige, medan Kriminalvården samtidigt genomför en omfattande kapacitetsökning med om-, till- och nybyggnationer av häkten, anstalter och övriga lokaler.

Analyst Groups syn på Hifab som en investering

Hifab har genomfört en turnaround och har sedan år 2022 uppvisat stark marginalexpansion och stabil tillväxt. Trots tydliga utmaningar på marknaden har Hifab strategiskt stärkt marknadspositionen och vunnit marknadsandelar genom långsiktiga initiativ samt ökad intern effektivisering och digitalisering. Genom ett nytt strategiskt ramverk har Hifab bevisat en vändning av rörelsen, avseende kunderbjudandet, intäkterna och lönsamheten, samt estimeras därigenom stärka marknadspositionen och kapitalisera på branschens omställning som på lång sikt drivs av bland annat regulatoriska drivkrafter och accelererad teknikutveckling inom drift och förvaltning. För år 2025 estimeras ett EBIT-resultat om 31 MSEK och baserat på en antagen EV/EBIT-multipel om 11,5x, härleds ett potentiellt nuvärde om 5,3 kr per aktie i ett Base scenario.

Analyst Group inleder analysbevakning på Hifab och kommenterar Hifabs Q4-rapport

2025-02-11

Analyst Group inleder idag den 11:e februari 2024 analysbevakning på Hifab Group (”Hifab”, ”Koncernen” eller ”Bolaget”) vilket innefattar aktieanalys med kvartalsvis uppdatering samt analytikerkommentarer på pressmeddelanden.

Om Hifab

Hifab är en konsultgrupp inom fastigheter och samhällsbyggnader, vilka erbjuder oberoende rådgivning och ledning inom strategi, projekt och teknik. Hifab har genomfört en turnaround och har sedan år 2022 uppvisat stabil tillväxt och stärkt lönsamhet. Trots en utmanande och avvaktande marknad har Hifab strategiskt stärkt marknadspositionen och vunnit marknadsandelar genom långsiktiga omsättningsinitiativ och ökad intern effektivisering och digitalisering. Med en bevisad vändning av rörelsen, avseende kunderbjudandet, intäkterna och lönsamheten, förväntas Hifab ytterligare stärka marknadspositionen och kapitalisera på branschens omställning som på lång sikt drivs av bland annat regulatoriska drivkrafter och digital teknikutveckling.

Hifab publicerade den 11 februari 2025 Bolagets delårsrapport för det fjärde kvartalet år 2024. Vi delar våra tankar om rapporten nedan:

- Tillväxt om 3,1 % under kvartalet och 6,4 % under helåret 2024 – uppgick till 89 MSEK respektive 328 MSEK

- Fortsatt stärkt lönsamhet – EBIT-marginal över 10 % under kvartalet

- Föreslår en utdelning om 0,17 kr per aktie

- Starkt kassaflöde och stärkt balansräkning

Omsättningstillväxt under Q4-24 och under helåret 2024 – drivs av den svenska marknaden

För det fjärde kvartalet år 2024 uppgick nettoomsättningen till 89,3 MSEK (86,6), vilket motsvarar en tillväxt om 3,1 % Y-Y. Hifabs VD, Nicke Rydgren, lyfter fram i delårsrapporten att marknaden fortsatt är avvaktande, förklarat av bland annat en svag nybyggnadstakt, vilket har präglat marknaden under helåret 2024. Trots utmaningar inom marknaden har Hifab fortsatt stärkt marknadspositionen och uppvisat tillväxt, vilket antas förklaras av strategisk förflyttning av erbjudandet, långsiktiga initiativ som dotterbolaget Hifab Advisory och satsningen Hifab Tech, samt ett övergripande ökat kundfokus. I linje med Bolagets strategi drivs tillväxten av den svenska marknaden, vilken uppvisade en tillväxt om 3,9 % under kvartalet och utgjorde en allt större andel av Bolagets totala intäkter (93,4 %), där verksamheten i Finland förväntas utgöra lejonparten av resterande intäkter.

Under kvartalet uppgick medelantalet årsanställda, det vill säga genomsnittligt antal anställda omräknat till heltidstjänster under perioden, till 193, vilket är samma antal som under motsvarande period föregående år och motsvarar en nettoomsättning per årsanställd om 463 tSEK (449). Dock har medelantalet årsanställda minskat med två personer i den svenska verksamheten, medan den finska verksamheten har ökat med två personer, vilket indikerar ökade timpriser i den svenska verksamheten.

För helåret 2024 uppgår nettoomsättningen till 328,3 MSEK (308,7), vilket motsvarar en organisk tillväxt om 6,4 %. Intäktsökningen förklaras av höjda timpriser och ökad debiteringsgrad, samt i linje med det fjärde kvartalet drivs tillväxten av den svenska marknaden, vilken växte med 6,8 % och utgjorde 92,8 % av Bolagets totala intäkter.

Under helåret 2024 har Hifab kommunicerat uppdrag och ramavtal åt bland annat Bonava, fastighetsbolaget Annehem och Statens fastighetsverk. Hifab meddelade även efter kvartalets utgång, den 30 januari år 2025, att Bolaget har ingått ett ramavtal med Specialfastigheter. Avtalet gäller i två år med option på ytterligare två år och innefattar entreprenadbesiktning vid sex olika regioner i Sverige. Hifab är en av de valda ramavtalsleverantörerna, och avtalet avser entreprenadbesiktning, vilket innefattar ny-, till- och ombyggnadsprojekt.

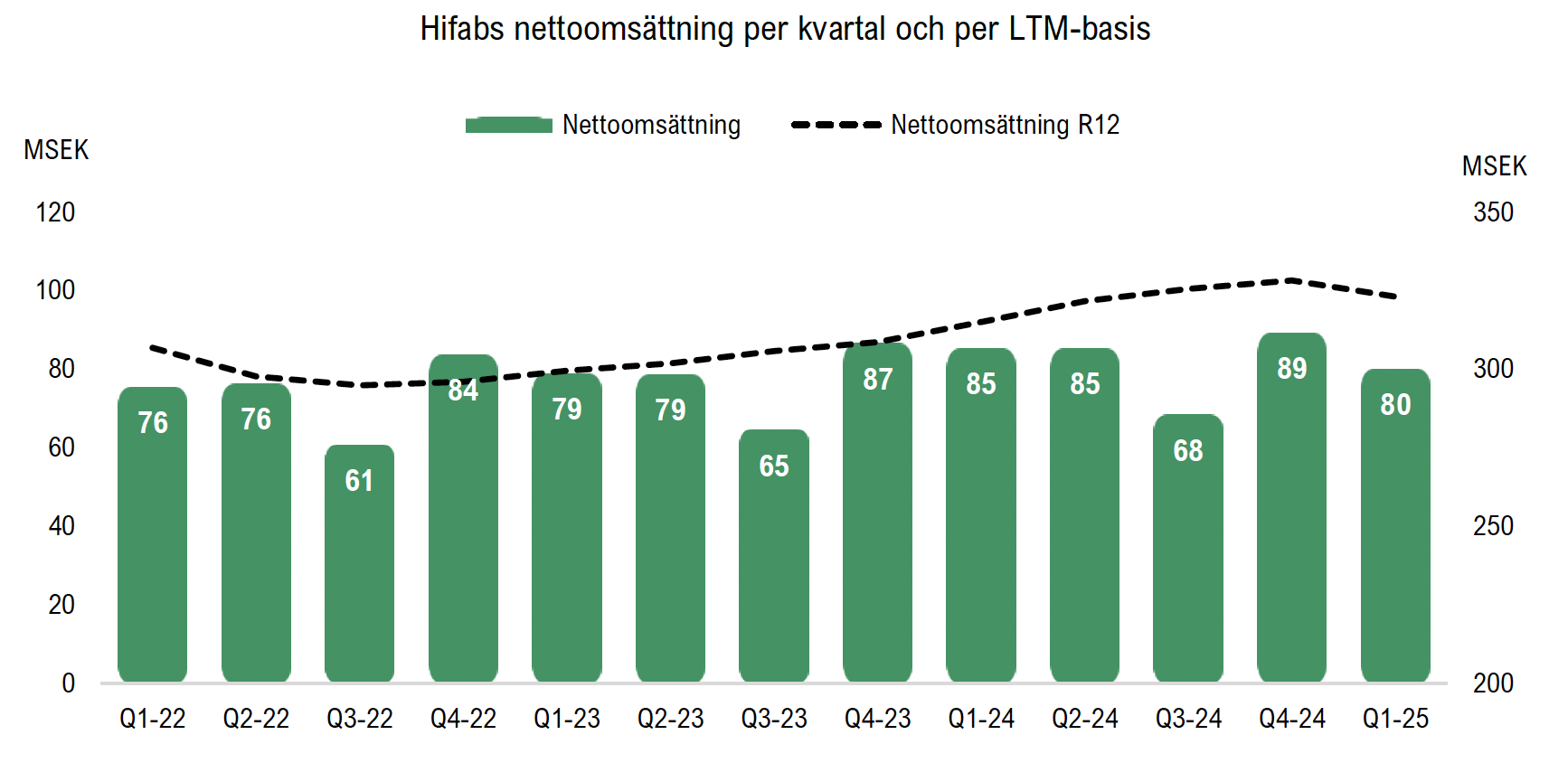

Hifabs nettoomsättning per kvartal och per LTM-basis

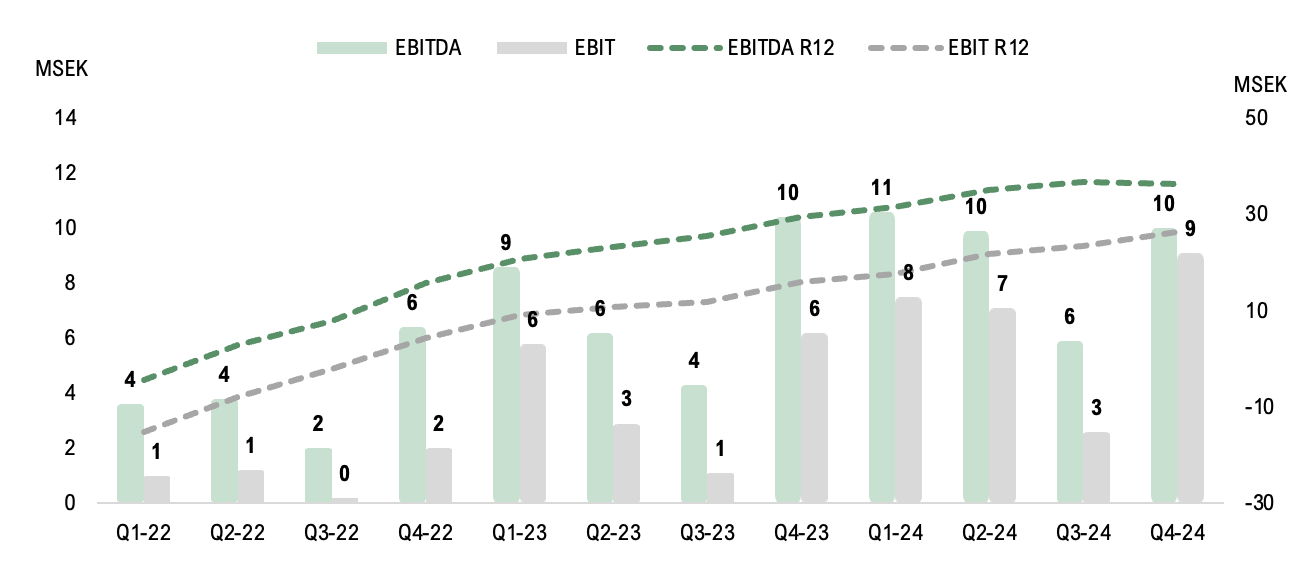

Fortsatt stärkt lönsamhet och föreslår utdelning om 0,17 kr per aktie

Hifab har kontinuerligt sedan Bolaget ”turnaround” initierades och de strategiska initiativen implementerades under år 2022, vilket innefattade anpassade interna stödfunktioner, minskade kostnader och ökad intern effektivisering och kundfokus, stärkt lönsamheten. Ett kvitto på det arbete som initierades blir tydligt under det fjärde kvartalet år 2024, då Hifab levererar en rekordhög EBIT-marginal om 10,2 %, samt att styrelsen föreslår en utdelning om 0,17 kr per aktie eller 10,3 MSEK totalt. I relation till gårdagens stängningskurs, den 10 februari, uppgår utdelningen till 5 %.

Under det fjärde kvartalet uppgick EBITDA-resultatet till 10,0 MSEK (10,4), vilket motsvarar en EBITDA-marginal om cirka 11,2 % (12,0 %). Rörelsevinsten på EBIT-nivå uppgick till 9,1 MSEK (6,2), vilket motsvarar en EBIT-marginal om 10,2 % under kvartalet (7,1 %). Hifab uppvisar därmed en EBIT-tillväxt om hela 47 % Y-Y. De totala rörelsekostnaderna (exkl. avskrivningar) uppgick till 79,2 MSEK, vilket kan sättas i relation till motsvarande period föregående år om 76,4 MSEK och ökar med 4 % Y-Y. Förbättringen på EBIT-nivå förklaras av av- och nedskrivningar som minskar med 3,3 MSEK Y-Y och uppgick till 0,9 MSEK under kvartalet.

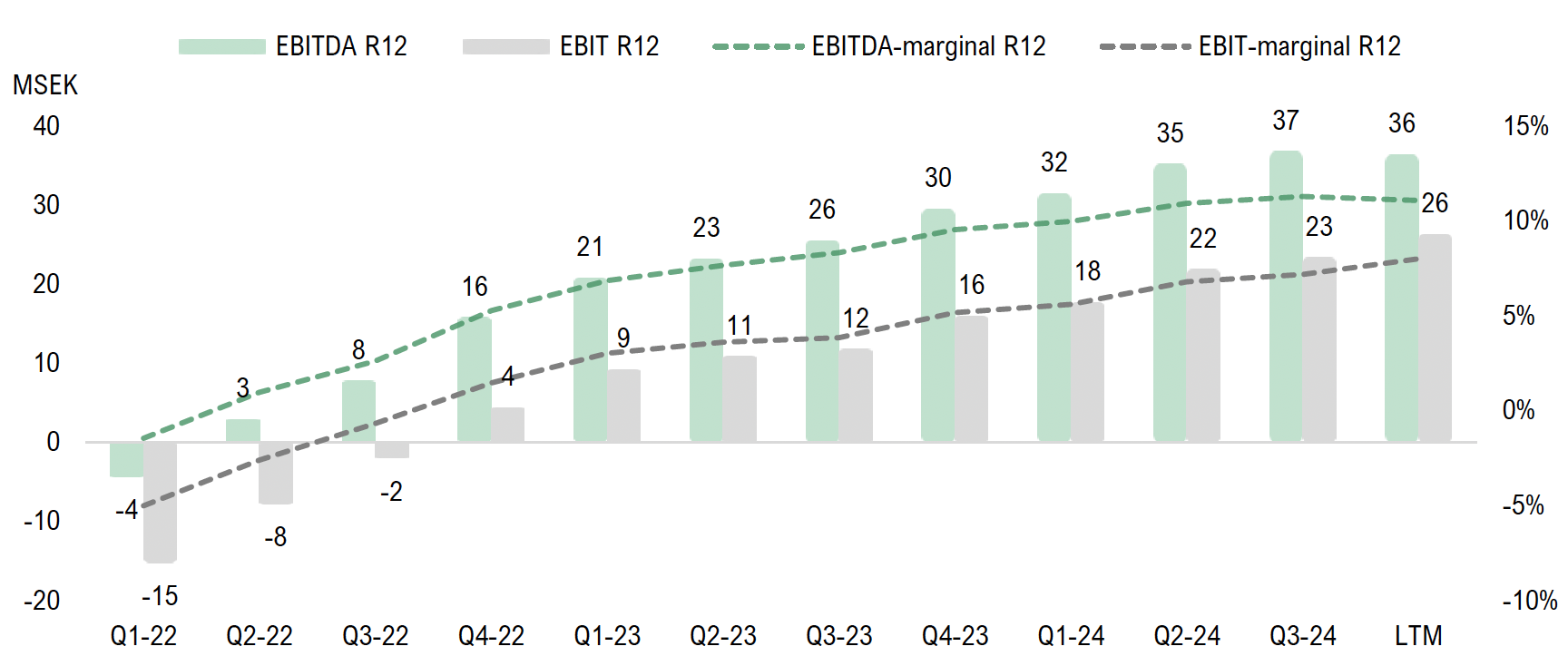

För helåret år 2024 uppgick EBITDA-resultatet till 36,5 MSEK (28), vilket motsvarar en EBITDA-marginal om cirka 11,1 % (9,1 %). EBIT-resultatet uppgick till 26,3 MSEK (16), vilket motsvarar en EBIT-marginal om 8,0 % under helåret år 2024 (5,2 %). Hifab har därmed under helåret år 2024 uppvisat en EBITDA-tillväxt om 30 % och en EBIT-tillväxt om hela 64 %. Den stärkta lönsamheten förklaras av en ökad debiteringsgrad och effektivitet inom organisationen, vilket innefattar anpassade stödfunktioner och digitaliserade processer, vilket i kombination med höjda timpriser och minskade kostnader har drivit lönsamhets- och marginalexpansionen under året.

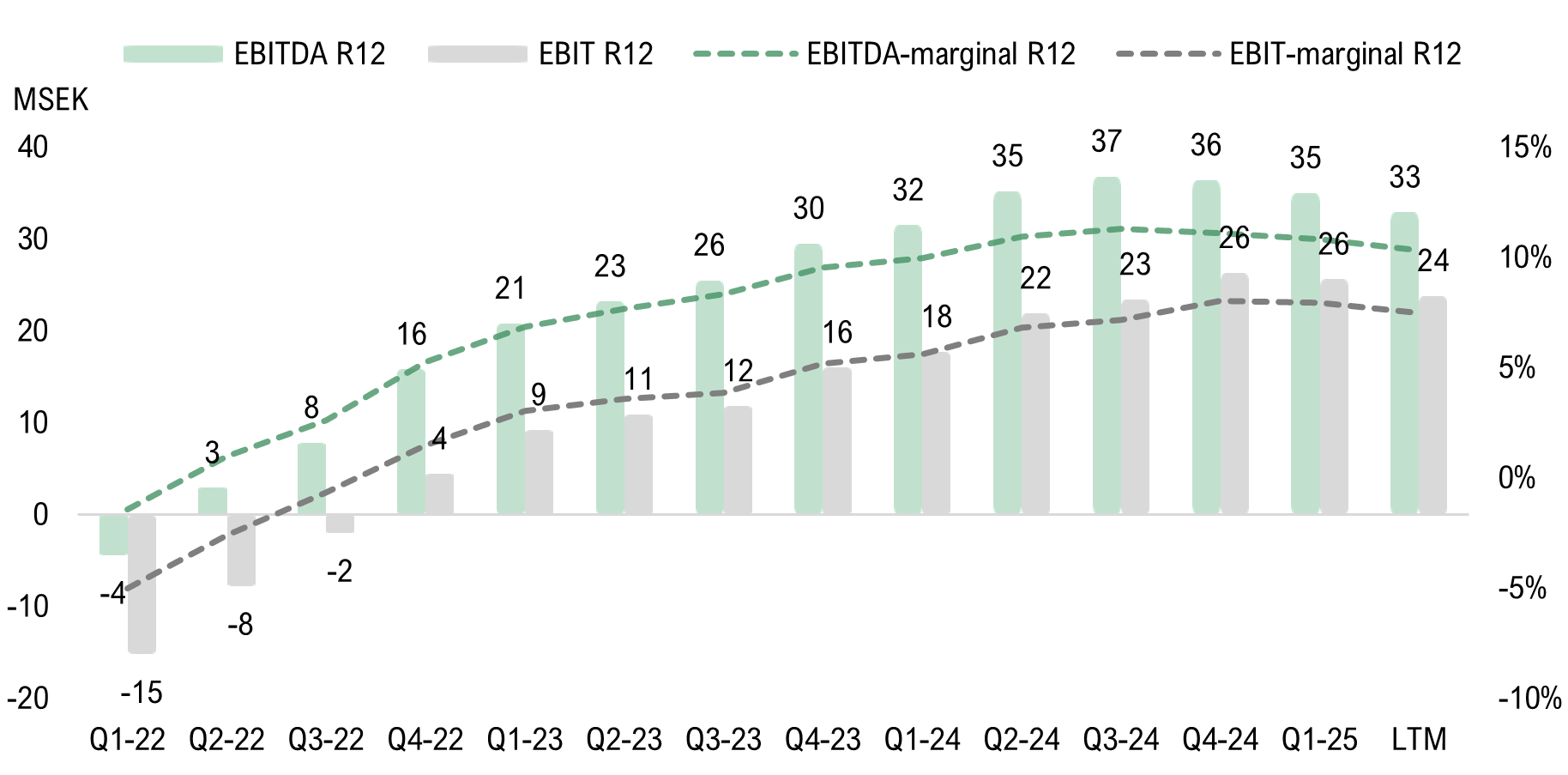

Lönsamhetsförbättringarna blir tydligt sett till EBITDA- och EBIT-resultat per LTM-basis

EBITDA- och EBIT-resultat per LTM-basis och EBITDA- och EBIT-marginal per LTM-basis

EBITDA- och EBIT-resultat per kvartal och EBITDA- och EBIT-resultat per LTM-basis

Starkt kassaflöde under kvartalet och stärkt balansräkning

Under det fjärde kvartalet uppgår kassaflödet från den löpande verksamheten (före förändringar av rörelsekapitalet) till 13,1 MSEK, och till följd av en positiv förändring av rörelsekapitalet uppgår kassaflödet från den löpande verksamheten till 21,1 MSEK, i synnerhet förklarat av minskade rörelsefordringar. Under kvartalet har Hifab amorterat checkkrediten samt minskat leasingskulden, vilket betydligt har minskat de räntebärande skulderna, varav leasingskulder för hyresfastigheter och bilar utgör samtliga räntebärande skulder. Till följd av amorteringar under kvartalet uppgår kassan till 3,1 MSEK vid utgången av Q4-24, vilket kan jämföras med 3,6 MSEK vid utgången av föregående kvartal. Under kvartalet stärker Hifab kassalikviditeten och soliditeten Y-Y. Kassalikviditeten uppgår till cirka 186 % vid utgången av helåret år 2024, vilket kan jämföras med cirka 126 % vid utgången av år 2023, medan soliditeten uppgår till 56 % vid utgången av året (37 %).

Hifabs styrelse föreslår i samband med bokslutskommunikén en utdelning om 0,17 kr per aktie för räkenskapsåret 2024, motsvarande ett totalt utdelningsbelopp om 10,3 MSEK. Förslaget om vinstdispositionen innebär att Hifabs styrelse föreslår en utdelning motsvarande 40,2 % av årets resultat efter skatt.

Sammanfattningsvis anser Analyst Group, med det fjärde kvartalet rapporterat, att Hifab tydligt har bevisat att Bolaget har genomfört en turnaround och genom en strategisk förflyttning av erbjudandet och organisationen har levererat stabil tillväxt och stärkt lönsamhet trots utmaningar på marknaden. Hifab uppvisar en tillväxt om 3,1 % Y-Y under kvartalet och en tillväxt om 6,4 % under helåret år 2024, detta trots att helåret har präglats av en avvaktande marknad. Därutöver stärker Hifab lönsamheten, där EBIT-marginalen uppgår till 10,2 % under Q4-24 och 8,0 % under helåret år 2024. Ett starkt kvitto på den förbättrade lönsamheten är styrelsens förslag om en utdelning om 0,17 kr per aktie, vilket i relation till gårdagens stängningskurs motsvarar en utdelning om 5,0 % och motsvarar cirka 40 % av årets resultat efter skatt. Analyst Group anser att Hifab har byggt upp en stark position genom långsiktiga initiativ på marknaden och väntas exekvera och kapitalisera på de drivkrafter som förändrar marknaden, och därigenom vinna marknadsandelar, stärka kunderbjudandet och driva lönsamhetsförbättringar framgent.

Analyst Group kommer att återkomma med en analys av Hifab.

Aktiekurs

3.3

Värderingsintervall

2025-07-15

Bear

2,2 SEKBase

5,1 SEKBull

5,9 SEKUtveckling

Huvudägare

2025-07-14

Kommentar på Hifabs nya strategiska inriktning och namnbyte till Hultström Group

2025-09-23

Hifab Group AB (”Hifab”, ”Koncernen” eller ”Bolaget”) meddelade den 23 september år 2025 att Hifab Group har antagit en ny strategisk inriktning för att skapa förutsättningar för Koncernens långsiktiga tillväxt. Fokuset i Bolagets nya strategiska inriktning ligger på förändring och utveckling inom samhällsbyggnad genom förvärv, organisk utveckling samt uppstart och uppskalning av nya bolag. I samband med den nya strategiska inriktningen kommer moderbolaget byta namn till Hultström Group AB.

Analyst Groups syn på Hifab Groups nya strategiska inriktning

Hifab Groups nya strategiska inriktning anser Analyst Group markerar en ny fas i Koncernens utveckling och tydliggör att Bolaget avslutar den genomförda turnarounden och påvisar att Bolaget går in i en mer offensiv fas. Sedan år 2022 har Bolaget arbetat strukturerat med att stärka lönsamheten, vilket bland annat inneburit effektivisering av interna stödfunktioner, kostnadsbesparingar, och ökat kundfokus. Detta har resulterat i en EBIT-marginal som har ökat från 1,5 % år 2022 till 8 % för helåret år 2024, samt 7,9 % LTM. Det motsvarar en EBIT-tillväxt om 258 % under år 2023 och 64 % under år 2024. Givet denna utveckling beaktar Analyst Group turnarounden som genomförd. Bolaget har även under år 2025 genomfört en utdelning om 10,3 MSEK för år 2024, motsvarande cirka 40 % av resultatet efter skatt, vilket understryker förtroendet till den förbättrade lönsamheten och finansiella stabiliteten.

Den nya strategiska inriktningen som avser skapa förutsättningar för långsiktig tillväxt via förvärv och uppskalning av nya verksamheter bedöms bygga på en finansiellt hållbar position och innebär ett tydligt skifte mot ett ökat fokus på långsiktig tillväxt samt genom att vinna marknadsandelar. Hifab har tidigare bevisat Bolagets förmåga att lansera nya tillväxtinitiativ genom etableringen av Hifab Advisory och Hifab Tech, vilka adresserar ett ökat behov av strategisk rådgivning och teknisk omställning. Det bedöms därmed som rimligt att Bolaget nu utökar tillväxtagendan genom förvärv samt uppstart och uppskalning av nya verksamheter, vilket estimeras kunna bidra till en ökad skalbarhet och stärkt konkurrenskraft genom ett breddat kunderbjudande och fler kundsegment. Den nya strategin förväntas vidare öka Hifab Groups marknadspotential inom en fragmenterad marknad, där Bolaget genom framtida förvärv och organiskt tillväxtdrivna initiativ kan förstärka Koncernens position i marknaden och i upphandlingar, vilket estimeras kunna öka Bolagets marknadsnärvaro och skala, vilket i sin tur möjliggör förbättrad operationell hävstång och ökad lönsamhet framgent. Samtidigt som den nuvarande lönsamhetsnivån och en god balansräkning skapar utrymme för selektiva förvärv, bedömer Analyst Group att det är centralt att förvärvsstrategin balanseras med en hållbar finansieringsstruktur, särskilt vid en eventuell större transaktion.

Att Hifab Group nu ompositionerar det noterade moderbolaget som Hultström Group markerar denna strategiska förflyttning. Hifabs kärnaffär förväntas fortsatt att utgöra en central del av Hifab Group, men där den nya strategiska inriktningen påvisar en mer offensiv position, vilket förväntas driva Koncernen mot en bredare bolagsstruktur och en tydligare plattform för framtida tillväxtinitiativ. Analyst Group anser att förändringen är en naturlig vidareutveckling efter genomförd lönsamhetsförbättring, och skapar förutsättningar för att realisera ytterligare värdedrivande initiativ framgent.

Om Hifabs nya strategiska inriktning och namnbytet

Styrelsen har antagit en ny strategisk inriktning och för att tydligt markera att bolaget går in i nästa fas byter det noterade moderbolaget namn till Hultström Group. Den nya inriktningen tar avstamp i ambitionen att bygga en bredare bolagsgrupp med fokus på förändring och utveckling inom samhällsbyggnad. Detta genom ett ökat fokus på förvärv samt uppstart och uppskalning av nya bolag. Befintliga Hifab-bolag fortsätter att utvecklas som oberoende rådgivare inom strategi, projekt och teknik – framgent som en hörnsten i en framväxande bolagsgrupp.

Det nya namnet är en hommage till Bror Hultström som var en entreprenör och innovatör inom fastighetsbranschen och som 1947 grundade Hifab.