Comintelli är ett svenskt mjukvarubolag som tillhandahåller Intelligence2day, en molnbaserad plattform för marknads- och konkurrensanalys (Market & Competitive Intelligence). Plattformen hjälper företag att samla in, strukturera och analysera stora mängder omvärldsdata för att stödja strategiskt beslutsfattande. Comintellis lösning används främst av medelstora och stora företag inom branscher såsom IT, telekom, energi, tillverkning och life science, med geografiskt fokus på Nordamerika och Nordeuropa. Bolaget har en återkommande intäktsmodell med hög andel SaaS-kontrakt och en växande kundbas om 78 aktiva kunder. Comintelli är listat på Spotlight Stock Market sedan år 2018.

Pressmeddelanden

Växande SaaS-bolag med AI-drivet tillväxtben

Comintelli AB (”Comintelli” eller ”Bolaget”) är ett svenskt SaaS-bolag specialiserat på omvärldsbevakning och konkurrensanalys genom den egenutvecklade plattformen Intellig-ence2day. Bolaget erbjuder en skalbar lösning med hög bruttomarginal och med återkommande intäkter (”ARR”). Under år 2024 genomförde bolaget en övergång till en SaaS-baserad affärsmodell, vilket har ökat EBITDA-marginalen från -30 % år 2023 till 17 % R12. Med en låg churn om ca 6,1 %, stark kundlojalitet och växande ARR har Bolaget etablerat en stabil position på en marknad med en förväntad CAGR om 12 % till år 2028. Strategin framöver är att satsa på den befintliga kundbasen där stor potential finns för merförsäljning genom tilläggstjänster. Lanseringen av det generativa AI-tillägget Telli stärker Comintellis värde för kunden och skapar nya tillväxtmöjligheter inom kundbasen. För år 2026 estimeras ARR uppgå till 41 MSEK och med en jämt viktad DCF samt en Peer-värdering med en tillämpad EV/ARR-multipel om 1,4x, motiveras ett potentiellt nuvärde per aktie om 6,7 SEK i ett Base scenario.

- Uppnått inflection point

Comintelli uppnådde under år 2024 lönsamhet för första gången, med en EBITDA-marginal om ca 18 %, vilket markerar ett tydligt skifte i Bolagets utveckling. SaaS-modellens inneboende skalbarhet har börjat ge effekt, där ökade ARR-intäkter kan hanteras utan proportionellt stigande kostnader. I takt med att Comintelli fortsatt förväntas växa kundbasen, öka snittintäkten per kund med omkring 5 % per år och bibehålla en låg churn om cirka 8 %, förväntas FCF-marginalen att förstärkas från 11 % till 17 % år 2028.

- AI-tillägget Telli skapar ett nytt tillväxtben

Under Q1 år 2025 lanserade Comintelli tilläggsfunktionen Telli, ett AI-drivet verktyg som integreras med plattformen Intelligence-2day för att generera analyser och insikter i linje med trenden för generativ AI. Produkten säljs som en add-on till befintliga kunder och adderar därmed ett nytt lager av potentiell ARR-baserad tillväxt, med marginalkostnad nära noll. Då flera bolag under år 2023 uttryckte behov av AI-funktioner och avsaknaden av generativ AI därmed skulle kunna innebära en ökad churn, adresserar lanseringen ett tidigare svaghetselement i erbjudandet, Bolaget har därmed ett konkurrenskraftigt svar som förväntas stärka kundvärdet.

- Strukturell tillväxt i marknaden för omvärldsanalys

Comintelli är aktivt inom segmentet Market & Competitive Intelligence (M&CI), en marknad som förväntas växa med en CAGR om 15 % fram till år 2031. Efterfrågan på mjukvarulösningar såsom Intelligence2day ökar, drivet av ökad konkurrens, digitalisering och behovet av snabba datadrivna beslut. Bolagets plattform är särskilt anpassad för medelstora till stora organisationer med cirka 10–30 tusen anställda inom sektorer såsom IT, energi, telekom och läkemedel – branscher med hög komplexitet och starkt behov av strategisk analys. Kunderna innefattar bl.a. AkzoNobel, Ericsson samt Essity.

8

Värdedrivare

5

Historisk lönsamhet

7

Ledning & Styrelse

7

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Nya licensintäkter påvisar stark plattform

Comintelli erbjuder via sin plattform Intelligence2day® omvärlds- och analysbevakning. Plattformen är ett resultat av närmare 20 års arbete med att erbjuda kundlösningar till stora och krävande multinationella kunder, bl.a. Exxon Mobile och Tetra Pak. Comintelli stärke sin kassa i och med noteringen H2-18 om 6 MSEK, vilket möjliggör ökat fokus på försäljning, där tillväxten primärt förväntas drivas av dels ökad exponering och marknadsföring, dels genom bearbetning av medelstora företag istället för som tidigare större företag. År 2020 estimeras en omsättning om 21,5 MSEK, vilket med en målmultipel om P/S 2,5, härledd från en relativvärdering, motiverar ett pris per aktie om 7,2 kr i ett Base scenario.

- Kvalitetsverifierad och prisbelönt plattform

Comintellis kunder består idag till stor del av stora multinationella företag, t.ex. Exxon Mobile och Tetra Pak, vilka ställer stora krav på komplexa lösningar. Comintelli har en churn som understiger 10 %, en hög andel återkommande kunder och intäkter skapar således en trygghet i verksamheten. Efter Q3-19 blev Comintellis plattform utnämnd till en av de mest betydelsefulla aktörerna i världen inom ramen för sitt affärsområde omvärldsbevakning- och analys av analysföretaget Forrester Research. Utnämnadet påvisar Comintellis starka plattform och att marknaden nu börjar bli uppmärksammad till följd av ökade affärer i branschen.

- Comintelli växer med ca 160 %

Under Q3-19 uppgick omsättningen till ca 6,5 MSEK (2,5), motsvarande en tillväxt om ca 160 % mot jämförbart kvartal 2018. Omsättningen är också 65 % högre omsättning jämfört med föregående kvartal (Q2-19). Trots att Bolaget känntecknas av kvartalsvägningar och att ovanligt fler försäljningsavslut genomfördes under kvartalet, påvisar Q3-19 den marknadspotential som Comintelli har framför sig.

- Motiverat potentiellt värde per aktie om 7,2 kr

Trots att Comintelli idag är ett lönsamt bolag anses en omsättningsmultipel vara rimlig som målmultipel då Bolaget nu satsar på ökad försäljning närmsta åren. Givet en målmultipel om P/S 2,5x på estimerad omsättning år 2020, härleds ett börsvärde om ca 54 MSEK, vilket motsvarar ett värde per aktie om 7,2 kr.

- Något vikande försäljning innebär risker

Comintelli verkar inom ett nischat tjänsteområde som ska definieras som en sällanköpstjänst. Tjänsten är skalbar, men kräver en handpåläggning i installations- och säljprocessen, vilket till viss del minskar skalbarheten. Dessa ledtider utgör således en risk då detta kan påverka kassaflödet negativt på kort- och medellång sikt. Däremot anses den finansiella risken vara låg då Comintelli har visat sig kunna ställa om till positiva marginaler vid behov.

6

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Omställningsarbetet ger ett hack i tillväxtkurvan

Comintelli erbjuder via sin plattform Intelligence2day® omvärlds- och analysbevakning. Plattformen är ett resultat av närmare 20 års arbete med att erbjuda kundlösningar till stora och krävande multinationella kunder, bl.a. Exxon Mobile och Tetra Pak. I samband med noteringen i november 2018 fyllde Comintelli på kassan med 6 MSEK i syfte att öka tillväxttakten. Med en stärkt kassa finns ett bra läge för att öka försäljningen, där tillväxten primärt förväntas drivas av dels ökad exponering och marknadsföring, dels genom bearbetning av medelstora företag istället för som tidigare större företag. År 2019 estimeras en omsättning om ca 20,0 MSEK, vilket med en målmultipel om P/S 2, härled från en relativvärdering, motiverar ett pris per aktie om 5,3 kr i ett Base scenario.

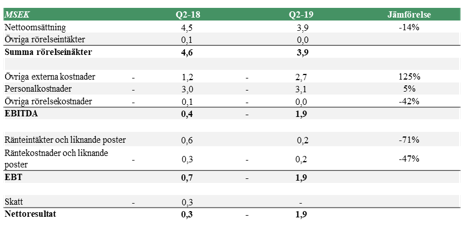

- Lägre försäljning än estimerat förändrar inte potentialen långsiktigt

Under Q2-19 uppgick omsättningen till 3,9 MSEK (4,5), motsvarande en minskning om 14 % mot jämförbart kvartal 2018. Vår omsättningsprognos om ca 25,6 MSEK för helåret 2019 var således i överkant. Bolagets omställningsarbete mot omsättningsmässigt mindre kunder tar längre tid än estimerat men hoppas förändras framöver med bl.a. nya återförsäljningsavtal som Comintelli slutit under kvartalet.

- Påfylld kassa skapar möjlighet till ökad tillväxt

Vid Comintellis notering under november 2018 kommunicerades att majoriteten av emissionslikviden, om 6 MSEK, var ämnad till att intensifiera försäljnings- och marknadsföringsarbetet. Framgent förväntas Comintelli fokusera sitt säljarbete mot omsättningsmässigt mindre företag för att på så vis nå en större del av marknaden. I kombination med att marknaden för omvärlds- och analysbevakning växer med ca 24,5 % så antas Comintelli ha goda möjligheter att framgent visa bra tillväxt. I ett Base scenario prognostiseras en tillväxt om ca 18 % 2020, vilket jämfört med marknadens generella tillväxt således är ett konservativt antagande.

- Motiverat potentiellt värde per aktie om 5,3 kr

Trots att Comintelli idag är ett lönsamt bolag anses en omsättningsmultipel vara rimlig som målmultipel då Bolaget nu satsar på ökad försäljning närmsta åren. Givet en målmultipel om P/S 2x på estimerad omsättning år 2019, härleds ett börsvärde om ca 40 MSEK, vilket motsvarar ett värde per aktie om ca 5,3 kr.

- Något vikande försäljning innebär risker

Comintelli verkar inom ett nischat tjänsteområde som ska definieras som en sällanköpstjänst. Tjänsten är skalbar, men kräver en handpåläggning i installations- och säljprocessen, vilket till viss del minskar skalbarheten. Dessa ledtider utgör således en risk då detta kan påverka kassaflödet negativt på kort- och medellång sikt. Däremot anses den finansiella risken vara låg då Comintelli visar positiva marginaler idag.

6

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Investerar för tillväxt

Comintelli erbjuder via sin plattform Intelligence2day® omvärlds- och analysbevakning. Plattformen är ett resultat av närmare 20 års arbete med att erbjuda kundlösningar till stora och krävande multinationella kunder, bl.a. Exxon Mobile och Tetra Pak. I samband med noteringen i november 2018 fyllde Comintelli på kassan med 6 MSEK i syfte att öka tillväxttakten. Med en stärkt kassa finns ett bra läge för att öka försäljningen, där tillväxten primärt förväntas drivas av dels ökad exponering och marknadsföring, dels genom bearbetning av medelstora företag istället för som tidigare större företag. År 2019 estimeras en omsättning om ca 26 MSEK, vilket med en målmultipel om P/S 2,5, härled från en relativvärdering, motiverar ett pris per aktie om 8,5 kr i ett Base scenario.

- Kvalitetsverifierad plattform genererar återkommande intäkter

Comintellis kunder består idag till stor del av stora multinationella företag, t.ex. Exxon Mobile och Tetra Pak, vilka ställer stora krav på komplexa lösningar. Comintelli har en churn som understiger 10 %, en hög andel återkommande kunder och intäkter skapar således en trygghet i verksamheten. Under 2018 hade Comintelli ca 50 kunder, till 2020 estimeras antalet uppgå till ca 95.

- Påfylld kassa skapar möjlighet till ökad tillväxt

Vid Comintellis notering under november 2018 kommunicerades att majoriteten av emissionslikviden, om 6 MSEK, var ämnad till att intensifiera försäljnings- och marknadsföringsarbetet. Framgent förväntas Comintelli fokusera sitt säljarbete mot omsättningsmässigt mindre företag för att på så vis nå en större del av marknaden. I kombination med att marknaden för omvärlds- och analysbevakning växer med ca 24,5 % så antas Comintelli ha goda möjligheter att framgent visa bra tillväxt. I ett Base scenario prognostiseras en tillväxt om ca 20 % 2019, vilket jämfört med marknadens generella tillväxt således är ett konservativt antagande.

- Motiverat potentiellt värde per aktie om 8,5 kr

Trots att Comintelli idag är ett lönsamt bolag anses en omsättningsmultipel vara rimlig som målmultipel då Bolaget nu satsar på ökad försäljning närmsta åren. Givet en målmultipel om P/S 2,5x på estimerad omsättning år 2019, härleds ett börsvärde om ca 65 MSEK, vilket motsvarar ett värde per aktie om ca 8,5 kr.

- Något vikande försäljning innebär risker

Comintelli verkar inom ett nischat tjänsteområde som ska definieras som en sällanköpstjänst. Tjänsten är skalbar, men kräver en handpåläggning i installations- och säljprocessen, vilket till viss del minskar skalbarheten. Dessa ledtider utgör således en risk då detta kan påverka kassaflödet negativt på kort- och medellång sikt. Däremot anses den finansiella risken vara låg då Comintelli visar positiva marginaler idag.

6

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Stärkt kassa och internationell expansion 2019

Comintelli erbjuder via sin plattform Intelligence2day® omvärlds- och analysbevakning. Plattformen är ett resultat av närmare 20 års arbete med att erbjuda kundlösningar till stora och krävande multinationella kunder, bl.a. Exxon Mobile och Tetra Pak. I samband med noteringen i november 2018 fyllde Comintelli på kassan med 6 MSEK i syfte att öka tillväxttakten. Med en stärkt kassa finns ett bra läge för att öka försäljningen, där tillväxten primärt förväntas drivas av dels ökad exponering och marknadsföring, dels genom bearbetning av medelstora företag istället för som tidigare större företag. År 2019 estimeras en omsättning om ca 26 MSEK, vilket med en målmultipel om P/S 3, härled från en relativvärdering, motiverar ett pris per aktie om 10,3 kr i ett Base scenario

- Kvalitetsverifierad plattform genererar återkommande intäkter

Comintellis kunder består idag till stor del av stora multinationella företag, t.ex. Exxon Mobile och Tetra Pak, vilka ställer stora krav på komplexa lösningar. Comintelli har en churn som understiger 10 %, en hög andel återkommande kunder och intäkter skapar således en trygghet i verksamheten. Under 2018 hade Comintelli ca 50 kunder, till 2020 estimeras antalet uppgå till ca 95.

- Påfylld kassa skapar möjlighet till ökad tillväxt

Vid Comintellis notering under november 2018 kommunicerades att majoriteten av emissionslikviden, om 6 MSEK, var ämnad till att intensifiera försäljnings- och marknadsföringsarbetet. Framgent förväntas Comintelli fokusera sitt säljarbete mot omsättningsmässigt mindre företag för att på så vis nå en större del av marknaden. I kombination med att marknaden för omvärlds- och analysbevakning växer med ca 24,5 % så antas Comintelli ha goda möjligheter att framgent visa bra tillväxt. I ett Base scenario prognostiseras en tillväxt om ca 20 % 2019, vilket jämfört med marknadens generella tillväxt således är ett konservativt antagande.

- Motiverad potentiellt värde per aktie om 10,3 kr

Trots att Comintelli idag är ett lönsamt bolag anses en omsättningsmultipel vara rimlig som målmultipel då Bolaget nu satsar på ökad försäljning närmsta åren. Givet en målmultipel om P/S 3x på estimerad omsättning år 2019, härleds ett börsvärde om ca 77 MSEK, vilket motsvarar ett värde per aktie om ca 10,3 kr.

- Något vikande försäljning innebär risker

Comintelli verkar inom ett nischat tjänsteområde som ska definieras som en sällanköpstjänst. Tjänsten är skalbar, men kräver en handpåläggning i installations- och säljprocessen, vilket till viss del minskar skalbarheten. Dessa ledtider utgör således en risk då detta kan påverka kassaflödet negativt på kort- och medellång sikt. Däremot anses den finansiella risken vara låg då Comintelli visar positiva marginaler idag.

6

Värdedrivare

6

Historisk lönsamhet

7

Ledning & Styrelse

4

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar inför Comintellis Q3-19

2019-11-20

Comintelli AB publicerar imorgon den 21 november 2019 sin delårsrapport för tredje kvartalet 2019.

Utnämnandet i Forrester och den amerikanska marknaden

Sedan Q2-19 rapporten har det hänt en del i Comintelli, bland annat utnämnandet från Forrester och det nya kontoret i USA, se kommenter här. Comintelli publicerade den 23 oktober 2019 information om att Bolaget blivit utsett till en ”Stark Aktör” av analysföretaget Forrester. Under oktober 2019 meddelande Comintelli att Bolaget har öppnat ett amerikansk säljkontor i Chicago och ökar därmed sin amerikanska närvaro. Detta är långsiktigt viktiga steg för att Bolaget ska fortsätta kunna ta marknadsandelar men vi förväntar oss inte att det kommer ha någon större effekt i Comintellis resultaträkning på kort sikt. Vi tror däremot att det är avgörande för att Bolaget ska nå en tvåsiffrig omsättningsökning på medel- och långsikt. Vi hoppas att Bolaget kommenterar mer ingående om Comintelli, Inc och det nya säljkontoret i Chicago lite mer ingående.

Vi kommer i delårsrapporten för Q3-19 i vanlig ordning bevaka hur omsättningen och kostnaderna har utvecklats, och mer specifikt vad marknadsföring och försäljningskostnaderna har varit under kvartalet. Vi estimerar att kostnaderna kommer vara relativt höga, vilket bland annat baseras på uppstartskostnader för Bolagets nya amerikanska verksamhet. Sammanfattningsvis så tror vi att personalkostnaderna kommer vara något högre mot föregående kvartal, bland annat har en ny säljare rekryterats. Övriga externa kostnader, där bland annat kostnader hänförliga till den amerikanska satsningen förväntas bokföras, kommer vara mellan 3-4 MSEK vilket då skulle vara på historiskt höga nivåer. Vi förväntar oss alltså att Comintelli kommer fortsätta att tillföra resurser till sitt amerikanska dotterbolag Comintelli, Inc.

Vi förväntar oss en omsättningsminskning, till ca 1,7 MSEK, under kvartalet vilket baseras på de antaganden som vi tidigare har kommenterat i kombination med att Q3 historiskt är ett omsättningsmässigt svagt kvartal. Bolaget befinner sig just nu i en transformeringsfas där mindre kunder förväntas utgöra merparten av Comintellis framtida kunder, varför omställningsarbetet ger ett hack i tillväxtkurvan.

I samband med rapporten kommer vi att återkomma med vår egen sammanfattning och åsikt.

Kommentar gällande Comintellis utnämnande och amerikanska satsning

2019-10-24

Comintelli publicerade igår den 23 oktober 2019 information om att bolaget blivit utsett till en ”Stark Aktör” av analysföretaget Forrester, och förra veckan meddelade bolaget att de öppnar säljkontor i USA.

Ytterliggare erkännande påvisar stark produkt

Comintelli har sedan tidigare inkluderats som ett ledande mjukvarubolag i tillväxtfas av Forrester, vilket vi tidigare har rapporterat om. Nu meddelar Comintelli att Bolaget har blivit utsedda till en ”Stark Aktör” av Forrester i deras rapport om ny teknologi ”The Forrester New Wave™: Market and Competitive Intelligence Platforms, Q4 2019”. Vidare har Forrester identifierat marknaden som Comintelli verkar på som en framväxande marknad och av alla de bolag som Forrester har utvärderat globalt är Comintelli en av 12 aktörer som bedöms som relevanta. Comintellis mjukvaruplattform Intelligence2day innehar plats 6 och är starkast i sin nisch där kunderna själva får bestämma sitt innehåll.

”Att Intelligence2day har ett starkt produkterbjudande har vi tyckt sedan länge men det är såklart spännande med ytterligare en utmärkelse från Forrester. Detta kan medföra att fler får upp ögonen för plattformen både i USA men också i andra delar av världen där Comintelli verkar”, säger ansvarig analytiker på Analyst Group.

Comintelli ökar sin närvaro i USA

Comintelli har tidigare kommunicerat att Bolaget vill växa på den viktiga marknaden i USA. Sedan tidigare har Bolaget starka amerikanska referenskunder såsom Exxon Mobile. Under första kvartalet intäktsfördes de första affärerna i det amerikanska dotterbolaget Comintelli Inc och nu meddelar Comintelli att Bolaget ytterligare förstärker sin närvaro på den amerikanska marknaden genom att etablera ett försäljningskontor i Chicago.

”Att Comintelli avser växa på den amerikanska marknaden är sedan tidigare känt och vi ser positivt på att Bolaget väljer att etablera sig i Chicago. Många europeiska teknikbolag gör ofta misstaget att börja sin amerikanska närvaro genom att etablera sig i Kalifornien eller New York, där kostnaderna är högre och konkurrensen hårdare vad gäller rekrytering av duktig personal. Vi tycker att Chicago eller Boston är det optimala valet för ett SaaS-bolag som Comintelli, då städerna dels har ett etablerat ekosystem för SaaS-bolag, dels är huvudkontor för ett stort antal företag som vi bedömer kan utgöra en stark kundbas för Comintelli. Ett exempel på detta är att Chicago har ett antal rekryteringsbyråer som bara specialiserar sig på rekrytering av försäljare av SaaS-produkter, vilket visar på att marknaden i Chicago för SaaS-tjänster är mogen och att det finns stor kunskap kring SaaS. Vi ser mycket positivt på att Comintelli väljer att etablera sig i Chicago”, säger ansvarig analytiker på Analyst Group.

Ytterligare kommentar gällande Comintellis amerikanska närvaro

”Vi noterar också att Christian Bjersér, som arbetat på Comintelli i över 10 år, har utsetts till VD för Comintellis amerikanska dotterbolag. Det är viktigt att någon från ledningsgruppen finns med när man börjar etablera sig på en ny marknad och det gäller speciellt den amerikanska marknaden då det finns stora kulturella skillnader. Ett exempel är att personalen i USA inte är lika självgående som i Sverige. Detta är någonting som väldigt många teknikbolag underskattar och det är därför av yttersta vikt att ha en stark fysisk närvaro då företagskulturen och visionerna måste sättas på plats direkt. Det finns få teknikbolag som har lyckas i USA om inte grundaren eller någon från ledningsgruppen har funnits fysiskt på plats. Det är således en förutsättning för att genomföra en lyckad amerikansk satsning även om en fysisk närvaro i sig inte leder till en direkt framgång”, säger ansvarig analytiker.

Läs vår senaste aktieanalys på Comintelli här

Uppföljning på Comintellis Q2-rapport 2019

2019-08-28

Comintelli publicerade på onsdagen den 28 augusti 2019 sin delårsrapport för andra kvartalet 2019.

Inför Q2-rapporten undrade vi hur omsättningstillväxten ser ut. Bolaget omsättningsmässigt starkaste kvartal har historiskt varit Q2 och Q4 och det är därför motiverat att anta den publicerade Q2-rapporten kommer sätta standarden för resten av året. Comintellis nettoomsättning uppgick under det andra kvartalet till 3,9 MSEK att jämföra med 4,5 MSEK under det andra kvartalet 2018, en minskning med 14%. Vi noterar också att Comintellis omsättning minskar Q-on-Q, motsvarande en minskning med 6 % jämfört med föregående kvartal Q1-19 då Bolaget omsatte ca 4,2 MSEK.

Bolaget fortsätter med försäljningsaktivteter

Det positiva som Bolaget lyfter fram under kvartalet är att flera återförsäljare har knutits till Bolaget i ett led att försöka attrahera fler kunder. Under september månad förstärks även Comintellis organisation med en ny säljare med stor branschkunskap, vilket borde leda till ökade försäljningsinsatser och mer kundkontakt, vilket kan gynna försäljningsprocessen framgent.

Comintelli fortsätter på den amerikanska marknaden

En viktig del i Comintelli som investeringsidé är den amerikanska satsningen, där Bolaget sedan tidigare har många fina referenskunder såsom Exxon Mobile. På den amerikanska marknaden återfinns många potentiella kunder för Comintelli, varför det är essentiellt för Bolaget att nå framgång på marknaden. Comintellis beskriver i rapporten att den amerikanska satsningen fortsätter och att Bolaget deltagit på flera branschmässor.

Viktigt att konvertera presumtiva kunder till faktiska kunder

I rapporten går det att utläsa att Övriga externa kostnader mer än dubblerats till ca 2,7 MSEK, jämfört med motsvarande period föregående år. Posten innehåller kostnader hänförliga till försäljning- och tillväxtskapande aktiviteter. Det är viktigt de kommande kvartalen att de ökade kostnaderna för kundanskaffning och försäljning konverteras till faktiska kundavtal. Comintelli är verksamma inom en bransch med långa ledtider och det är därför viktigt för Bolaget att kunna konvertera presumtiva kundcase till faktiska kundavtal.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Tankar inför Comintellis Q2-19

2019-08-27

Comintellis AB publicerar imorgon den 28e augusti sin delårsrapport för andra kvartalet 2019. Följande är våra tankar inför rapporten.

Hur ser omsättningstillväxten ut?

Inför Q2-rapporten kommer vi att lägga stor vikt hur omsättningstillväxten ser ut. Bolagets omsättningsmässigt starkaste kvartal har historiskt varit Q2 och Q4 och det är därför motiverat att anta att Q2-rapporten kommer sätta standarden för resten av året. Det blir intressant att se hur nettoomsättningen under Q2-19 förhåller sig till den jämförbara perioden Q2-18, samtidigt som det blir intressant att se hur Comintelli växer Q-on-Q, då nettoomsättningen under Q1-19 uppgick till 4 MSEK.

Efter Q1-rapporten skrev vi att vi gärna vill invänta Q2-rapporten innan vi uttalar oss om resterande delen av året, varför morgondagens rapport sannolikt kommer leda till korrigerade estimat, positiva eller negativa.

Hur utvecklas den amerikanska satsningen?

Under Q1 intäktsfördes det första affärerna i det amerikanska dotterbolaget Comintellis Inc. En viktig del i Comintelli som investeringsidé är den amerikanska satsningen, där Bolaget sedan tidigare har många fina referenskunder såsom Exxon Mobile. På den amerikanska marknaden återfinns många potentiella kunder för Comintelli, varför det är essentiellt för Bolaget att nå framgång på marknaden. Vi kommer även notera hur kostnader kopplade till den amerikanska satsningen samt andra kostnader kopplade till försäljningsarbetet utvecklats, då ökad tillväxt med bibehållen kostnadsmassa skulle vara ett optimalt utfall för ett SaaS-bolag som Comintelli.

Vi kommer att återkomma med en uppdaterad aktieanalys efter rapporten.

Uppföljning på Comintellis Q1-19

2019-05-16

Comintelli AB (”Comintelli” eller ”Bolaget”) publicerade idag torsdagen den 16 maj 2019 sin delårsrapport för första kvartalet 2019.

Inför Q1-rapporten undrade vi b.la. hur Comintelli förhåller sig till sina tilltänkta tillväxtstrategier och hur aggressivt Bolaget väljer att genomföra detta. Som tidigare kommunicerat så har Comintelli fastställt en uttalad tillväxtstrategi i samband med att Bolaget genomförde en emission inför notering under hösten 2018. Comintelli kommunicerade då att emissionslikviden skulle användas för tillväxtskapande aktiviteter. Analyst Group menar på att första kvartalet är essentiellt för hur Comintellis verksamhet under 2019 kommer utvecklas, då Bolaget kännetecknas av långa försäljningsprocesser.

Comintellis nettoomsättning uppgick under det första kvartalet till ca 4,0 MSEK att jämföra med ca 5,0 MSEK under det första kvartalet 2018, en minskning om 20 %. Omsättningen når därmed inte upp till motsvarande kvartal 2018, vilketvar Bolagets starkaste kvartal någonsin. Comintelli menar dock att omsättningsminskningen i kvartalet är i linje med Bolagets förväntningar. Historiskt har Q2 och Q4 varit Bolagets omsättningsmässigt starkaste kvartal, vilket medför att det fortfarande finns stor sannolikhet att Comintelli ändå kan uppnå vår omsättningsprognos.

Comintellis viktiga amerikanska satsning, där Bolaget sedan tidigare har kunder såsom Exxon Mobile, har också börjat ta fart, dock från låga nivåer. Under Q1-19 intäktsfördes det första affärerna i det amerikanska dotterbolaget Comintelli Inc.

I rapporten går det även att utläsa att Övriga externa kostnader har ökat som en andel av omsättningen, från tidigare 32 % av till nuvarande 47 %, vilket i sin tur motsvarar en ökning om 19 %. Det tolkar Analyst Group som att kostnader hänförliga till tillväxtskapande aktiviteter har ökat. Det bekräftas också av VD Jesper Martell som även tillägger i sitt VD-ord att kostnader för ökad marknadsaktivitet har stigit.

Avslutningsvis ökade Comintellis kassa i kvartalet med 0,5 MSEK till 3,9 MSEK. Vid utgången av 2018 uppgick Comintellis kundfordringar till ca 7 MSEK, att jämföra med ca 4 MSEK i april 2019. Det visar på en god nivå av kundinbetalning och således ett bättre kassaflöde.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Tankar inför Comintellis Q1-rapport 2019

2019-05-15

Comintelli AB (”Comintelli” eller ”Bolaget”) publicerar på onsdag den 15 maj 2019 sin delårsrapport för första kvartalet 2019.

Som tidigare kommunicerat så har Comintelli fastställt en uttalad tillväxtstrategi i samband med att Bolaget genomförde en emission inför notering under hösten 2018. Comintelli kommunicerade då att emissionslikviden skulle användas för tillväxtskapande aktiviteter.

I rapporten så kommer vi främst fokusera på hur stor del av kassan som spenderats på tillväxtskapande aktiviteter. Investeringarna under början av året kommer definiera nästkommande kvartal då Comintelli har långa försäljningsprocesser. hur aggressivt Bolaget väljer att investera i tillväxt visar också på hur Comintelli ser på 2019.

Under 2019 är det därför viktig att Comintelli fortsätter att nå ut med sitt produkterbjudande på marknaden dels genom sina egna tillväxtskapande aktiviteter, dels genom att marknaden som helhet behöver bli uppmärksammad då den är underanalyserad.

Under de tre första månaderna 2019 har Analyst Group noterat att Comintelli blivit omnämnd i en rapport från Forrester Research, som är kända för rapporter om teknikens påverkan på samhället. Där återfinns Comintelli i rapportens lista över tillväxtbolag på den globala och växande marknaden Competitive Intelligence, där Comintelli är verksamma.

Vidare skall det bli intressant att se hur Q1-19 förhåller sig mot jämförbar period 2018. Det ska dessutom bli intressant att se hur Q1-19 förhåller sig mot föregående kvartal (Q4-18) då nettoomsättningen uppgick till en rekordomsättning om 8,9 MSEK.

I samband med rapporten kommer vi att återkomma med en sammanfattning av rapporten.

Aktiekurs

2.88

Värderingsintervall

2025-06-02

Bear

3,4 SEKBase

6,7 SEKBull

9,8 SEKUtveckling

Huvudägare

2025-03-27

Uppföljning på Comintellis Q3-rapport

2019-11-21

Comintelli presenterade idag den 21 november sin delårsrapport för tredje kvartalet 2019.

Inför Q3-rapporten var vi nyfikna på hur försäljningen har utvecklats under kvartalet, där frågan var om Comintelli kunde överträffa försäljningen om ca 2 MSEK under Q2-18 efter flera kvartal av omsättningsminskning. Med dagens rapport har Comintelli brutit sin nedåtgående trend med råge visandes en omsättning som under Q3-19 uppgick till ca 6,5 MSEK (2,5), motsvarande en tillväxt om ca 160 % mot jämförbart kvartal 2018. Omsättningen är också 65 % högre omsättning jämfört med föregående kvartal (Q2-19), detta kan därmed vara inledningen på en successiv stigande trend Q-Q. Comintelli skriver dock i rapporten att fler försäljningsavslut än vanligt realiserades under årets tredje kvartal. Försäljningsavslut i detta kvartalet beträffar både förlängningar av licensavtal och utökning av antal användare för existerande kunder, samt nyförsäljning av licensavtal och SaaS-prenumerationer.

Comintelli arbetar just nu enligt en hybrid modell där Bolaget har både prenumerationsavtal (SaaS) samt traditionella licensavtal. Intäktsmodellen medför att att hela licensintäkten redovisas i resultaträkningen när avtal signeras med kund och leverans skett, vilket innebär att intäkterna inte periodiseras över avtalstiden. I takt med en högre andel prenumerationsförsäljning (SaaS) förväntas också kvartalssväningarnatill följd av minskad licensförsäljningen att minska. Justerat för detta, så är detta en bra rapport som bryter den omsättningsminskning som Bolaget under tidigare delen av 2019 har bråttats med.

I rapporten går det att utläsa att rörelsekostnaderna för bolaget har ökat till 5,6 MSEK, vilket är en ökning om ca 33 % jämfört med samma period föregående år. Bolaget beskriver att ökningen bland annat beror på utvecklingskostnader kopplade till att ta fram en mer renodlad SaaS-lösning samt ökade kostnader gällande marknadsföringsinsatser. Bolaget skriver också att en del av ökningen beror på uppbyggnaden av verksamheten i USA, där bolaget precis har startat ett kontor i Chicago samt att flera återförsäljare med rörlig ersättning har knutits till bolaget. Vi förväntade oss att övriga externa kostnader och personalkostnader skulle uppgå till mellan 3-4 MSEK. Utfallet blev ca 4,3 MSEK, vilket var över våra estimat. Vi ser dock inte detta som något större problem på kort sikt eftersom kostnaderna är hänförliga till faktiska tillväxtskapande aktiviteter och en del av det uppstartskostnader som tas nu förväntas vara av engångskaraktär.

Plattformen

Den goda omsättningstillväxten är ett kvitto på att Comintellis mjukvaruplattform håller hög kvalitet och skapar värde för sina kunder. Bolaget beskriver, precis som vi tidigare har kommenterat, att en positiv nyhet under kvartalet var att plattformen har utnämnts till en av de mest betydelsefulla aktörerna i världen inom ramen för sitt affärsområde omvärldsbevakning- och analys av analysföretaget Forrester Research.

Med ett positivt utnämnande av Forrester gällande Comintellis plattform, nytt säljkontor i USA, nya ingånga avtal med återförsäljare samt goda nyckeltal i termer av låg churn rate och en hög andel återkommande intäkter, ser vi fram emot att följa resterande delen av 2019 för Comintelli.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.