ChromoGenics knoppades av från Ångströmlaboratoriet 2003 och har sedan dess utvecklat dynamiska glas för kommersiella fastigheter. ChromoGenics utvecklar, producerar och marknadsför solskyddsglasen ConverLight® (dynamiskt) och I-Window® (statiskt). Produkterna släpper in ljus, men stoppar upp till 90 % av oönskat värmeinslag. Glasen förbättrar byggnadens energiprestanda, ökar välbefinnandet hos de som arbetar i lokalerna och är kostnadseffektiva jämfört med andra solskydd, då de är helt underhållsfria. Genom användning av dessa produkter kan förbrukning av energi för kylning av fastigheter minskas väsentligt, i vissa fall med upp till 50 %. ChromoGenics aktie är noterad på Nasdaq First North Stockholm sedan 2017.

Pressmeddelanden

Måste skala upp med högre lönsamhet

ChromoGenics presenterade nyligen sin Q2-rapport där försäljningen var lägre än vad vi estimerat. Bolagets fokus är dock fortsatt att gradvis öka, samt konvertera, intresse och affärsmöjligheter till faktiskt bokade orders. Utöver detta är det avgörande att Bolaget stärker sin bruttomarginal, vilket ska ske genom att förbättra produktionsutfallet, öka effektiviteten och sänka råmaterialkostnaderna. Vi ser att ChromoGenics har tagit steg på vägen för att uppnå detta, en trend som måste fortsätta för att varje försäljningskrona ska ge ett tillräckligt täckningsbidrag. Till följd av en lägre omsättning under H1-22 har vi i denna analysuppdatering justerat vårt helårsestimat till ca 28 (41) MSEK under 2022, vilket utifrån tillämpad målmultipel ger ett värde per aktie om 2,3 (3,5) kr i ett Base scenario.

- Lägre försäljning än väntat

Under Q2-2022 uppgick nettoomsättningen till 2,8 MSEK (1,7), motsvarande en ökning om 67 % Y-Y. I kombination med föregående kvartal (Q1-22), då omsättningen uppgick till 8,5 MSEK, samt Q3-21 och Q4-21, uppgår Bolagets försäljning rullande tolv månader till 32,7 MSEK (8,7). Under andra kvartalet levererades de sista glasen till projektet Gullhaugs torg i Oslo och slutbesiktningen av projektet kvarstår nu, vilket förväntas slutföras under Q3-22. Utöver detta har ChromoGenics producerat glas för ett antal mindre projekt samt för vissa omleveranser som Bolaget åtagit sig att åtgärda. Dessa omleveranser påverkar dock inte försäljningen. Total nettoomsättning av dynamiska glas under Q2-22 var ca 2,1 MSEK (0,2). De statiska produkterna omsatte ca 0,7 MSEK (1,5).

- Måste fortsätta stärka bruttomarginalen

Sett till den justerade bruttomarginalen vara denna positiv under Q2-22 och uppgick till 13,1 %, utifrån bruttokostnader om totalt -2,9 MSEK (-1,3), att jämföra med 3,3 MSEK i totala intäkter. ChromoGenics skriver att Q2 har färgats av högre kostnader hänförliga till varor såväl som på operativ nivå, och även om leverans- samt kvalitetsproblem av insatsvaror från vissa leverantörer under första kvartalet har förbättrats har efterverkningar funnits kvar under andra kvartalet. Under kommande kvartal är det av stor vikt att ChromoGenics kan stärka sin bruttomarginal ytterligare, vilket är viktigt att bevaka ur ett investerarperspektiv.

- Justerad prognos och värderingsintervall

ChromoGenics tar operativt fortsatt steg i rätt riktning. Dock har utsikterna för den globala ekonomin och konjunkturen försämrats de senaste månaderna, såväl som att problem har uppstått avseende minskat utbud av varor och ökade råmaterialkostnader. Till följd av detta har vi i denna analys antagit en försiktigare prognos och målmultipel, vilket ligger till grund för det uppdaterade värderingsintervallet som framgår i denna anlays.

5

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Fokus på att konvertera leads

ChromoGenics fortsätter sin resa från ett utvecklingsbolag i Uppsala till ett industribolag med internationellt fokus. Den adresserbara marknaden drivs fortsatt av ökade ESG-investeringar och digitalisering, vilket ChromoGenics kan kapitalisera på. Idag, jämfört med för ett år sedan, har ChromoGenics en stark produktportfölj, ett dokumenterat kunderbjudande och förutsättningarna att leverera, vilket bl.a. den stora affärer till Gullhaugs Torg 5 i Oslo visar på. Den nyligen presenterade Q1-rapporten visade dock på en försvagad orderbok, samtidigt som Bolaget nämner att antalet leads har ökat och inflödet av potentiella affärer ser starkt ut, varpå det nu blir viktigt att konvertera dessa intressen till faktiska orders. Parallellt med att Bolaget rent operativt tar fortsatta kliv framåt, har dock det ekonomiska klimatet blivit minst sagt turbulent, vilket påverkar även ChromoGenics. Med hänsyn till detta estimerar vi en omsättning om ca 41 MSEK (51) under 2022, vilket utifrån tillämpad målmultipel ger ett värde per aktie om 3,5 kr i ett Base scenario.

- Fortsätter att öka försäljningen

Under Q1-22 uppgick nettoomsättningen till 8,5 MSEK (1,6), motsvarande en ökning om 427 % Y-Y, vilket innebär att ChromoGenics levererade den näst högsta nettoomsättningen för ett enskilt kvartal sedan det tredje kvartalet 2019. Rullande tolv månader uppgår därmed ChromoGenics omsättning till 31,6 MSEK (11,0). Under Q1-22 har delleveranser av den stora ordern till Gullhaugs Torg 5 avseende en ny byggnad i Oslo fortsatt och faktureringen uppgick till drygt 4,5 MSEK, vilket således utgjort cirka 53 % av nettoomsättningen under Q1-22.

- Samarbetet är i linje med den nya strategin

Under februari ingick ingicks ett samarbete med Finnglass, vilket är ett led i ChromoGenics strategiska riktning, d.v.s. att ChromoGenics ska fokusera mer på sin kärnverksamhet och istället via samarbeten med aktörer i glasbranschen med redan existerande nätverk, nå slutkunden. Avtalet med Finnglass är ett steg på vägen för detta. Under maj erhöll Chromogenics sin första order från Tyskland, där projektet sker tillsammans med lokala aktörer i den tyska glasbranschen. Ordervärdet om 0,8 MSEK är av mindre karaktär, men likväl strategiskt viktigt då det innebär ett steg in i Tyskland som är en stor marknad. Detta projekt kan komma att öppna nya dörrar framöver för fler affärer.

- Justerad prognos och värderingsintervall

ChromoGenics tar operativt fortsatt steg i rätt riktning. Dock har utsikterna för den globala ekonomin och konjunkturen försämrats de senaste månaderna, såväl som att problem har uppstått avseende minskat utbud av varor och ökade råmaterialkostnader. Till följd av detta har vi i denna analys antagit en försiktigare prognos och målmultipel, vilket ligger till grund för det uppdaterade värderingsintervallet som framgår i denna anlays.

5

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Går på offensiven

Med en nyligen presenterad Q4-rapport anser vi att ChromoGenics fortsätter röra sig i rätt riktning i termer av tillväxt, och att Bolagets arbete för att kvalitetssäkra en ökad produktion börjar bära frukt. Det arbetet är oerhört viktigt eftersom det bl.a. är just det som kommer att avgöra hur snabbt ChromoGenics kan öka försäljnings- och marknadsföringstakten under kommande kvartal, och därigenom accelerera sin transformation mot ett industribolag. Vi estimerar fortsatt en omsättning om ca 51 MSEK under 2022, vilket utifrån en tillämpad målmultipel om P/S 4x på 2022 års prognos, ger ett värde per aktie om 5,4 kr i ett Base scenario. Värdet per aktie har således justerats utifrån ett ökat antal aktier, till följd av den pågående företrädesemissionen under februari/mars 2022.

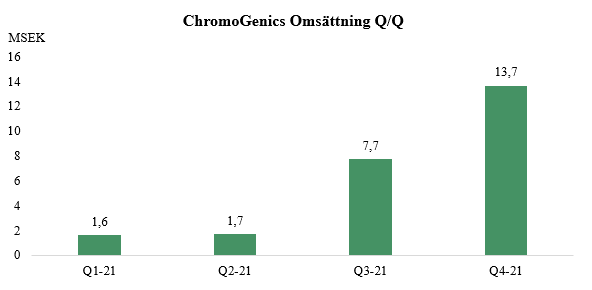

- Avslutar 2021 försäljningsmässigt starkt…

ChromoGenics avslutade 2021 starkt där omsättningen under Q4 ökade med hela 584 % mot jämförbart kvartal 2020, för att uppgå till 13,7 MSEK (2,0). Att omsättningen för andra halvan av 2021 utgjorde 87 % av den totala helårsförsäljningen 2021 ser vi som ytterligare ett tecken på att ChromoGenics börjar komma tillbaka i matchen. Att Bolaget dessutom genomfört ett antal nyanställningar på ”sälj- och marknadssidan”, såväl som att en företrädesemission om ca 68 MSEK ska genomföras, anser vi bekräftar ChromoGenics ambitioner att växla upp takten i sin internationella expansion.

- … och fyller nu på kassan för att inleda en offensiv marknadssatsning

Företrädesemissionen under februari, vilken nyligen blivit säkerställd till ca 80 %, inbringar vid full teckning en nettolikvid om 58 MSEK där merparten, närmare bestämt 66 %, är öronmärkt för driftkostnader och rörelsekapital för att finansiera den kommande marknadsexpansionen. Vi ser detta som en offensiv företrädemission som kommer ge ChromoGenics en bra krigskassa att växa från.

- Gjorda rekryteringar pekar på ökat säljfokus

Under inledningen av 2022 har ChromoGenics bl.a. rekryterat en Head of Sales såväl som en Head of Supply Chain and Delivery. Vi ser dessa rekryteringar som en signal från ChromoGenics att Bolaget räknar med stigande försäljningsvolymer under kommande kvartal, vilket är något vi kommer att följa utfallet noga kring.

- Värderingsintervall justerat utifrån emissionen

Vi anser att ChromoGenics utvecklas enligt plan, varför vi därmed håller fast vid det bolagsvärde som vi tidigare ansett varit motiverat i våra samtliga tre scenarion Base-, Bull och Bear på 2022 års prognos. Dock, med hänsyn till pågående företrädesemissionen och efterföljande balansräkning, justeras vårt värderingsintervall i termer av värde per aktie.

5

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Kämpar sig tillbaka i matchen

Med en åter stigande försäljning, i kombination med en positiv resultatutveckling, ser vi tecken på att ChromoGenics arbete mot att transformeras till ett väloljat industribolag börjar bära frukt. Vägen är dock fortsatt lång, men med Q3-rapporten presenterad känns det som att det blåser vind i seglet. Om ChromoGenics kan tillvarata rådande marknadsförutsättningar effektivt, samt säkerställa den egna produktionen, finns förutsättningarna för en spännande tillväxtresa. Vi estimerar en omsättning om 18,8 MSEK under 2021 och 51,3 MSEK under 2022. Med en tillämpad målmultipel om P/S 4x på 2022 års prognos, erhålls ett värde om 12,5 kr per aktie i ett Base scenario.

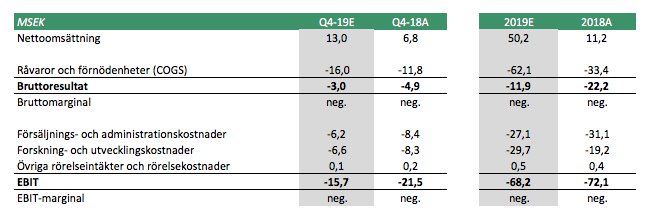

- Kvartalet levererar rekordförsäljning

Med Q3-rapporten presenterad står det klart att ChromoGenics brutit den tidigare negativa försäljningstrenden. Under kvartalet rapporterade Bolaget en omsättning om ca 7,7 MSEK (3,5), vilket således är 124 % högre mot jämförbart kvartal 2020. Jämfört med föregående kvartal i år (Q2-21), då omsättningen uppgick till 1,7 MSEK, motsvarar det en ökning om hela 360 % (!). Att omsättningen under Q3-21 dessutom överstiger den ackumulerade omsättningen för samtliga tre föregående kvartal, ser vi som ett tydligt tecken på att ChromoGenics börja komma tillbaka i matchen.

- Fortsatt god kostnadskontroll

Samtidigt som försäljningen stiger fortsätter ChromoGenics att hålla sina rörelsekostnader i schack. Det initierade besparingsprogrammet under H1-20 har visat fortsatt effekt även under Q3-21 med minskade rörelsekostnader om ca 1,5 MSEK jämfört med Q3-20. Med tanke på det läget som ChromoGenics befinner sig i idag ser vi såklart positivt på att Bolaget kan sänka sina fasta kostnader. På rörelsenivå (EBIT) kunde ChromoGenics uppvisa ett resultat om

-6,3 MSEK (-14,4), vilket om än negativt, är en klar förbättring mot samma period år 2020.

- Behåller värderingsintervallet

Då ChromoGenics utvecklas i linje med våra förväntningar väljer vi att i samband med Q3-rapporten endast göra mindre justeringar i våra prognoser, och behåller vårt värderingsintervall i våra Base-, Bull- och Bear scenarion.

- Finns fortfarande vissa orosmoln

Samtidigt vill vi lyfta ett varningens finger för att himlen ännu inte är helt fri från orosmoln. ChromoGenics, som många andra, är påverkade av osäkra leverantörskedjor runtomkring i världen, vilket påverkar leveranstider. Efter utgången av september har dessutom ChromoGenics fått störningar i sin egen produktionsprocess, där problemen dock är identifierade och att lösningen kommer att vara validerad i slutet av november. Tills vidare står produktionen i fabriken still.

5

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Ökad kapacitet och försäljning i fokus

Genom att öka kapaciteten och samtidigt ta kontroll över den egna produktionen förbereder sig ChromoGenics nu för att skala upp försäljningen, för att på sikt bli en lönsam internationell spelare som bidrar till en hållbar framtid. ChromoGenics har ett starkt kunderbjudande, något som minst sagt blev tydligt i och med den tidigare erhållna storordern från Norge om ca 23 MSEK. Om Bolaget kan tillvarata rådande marknadsförutsättningar effektivt, samt säkerställa den egna produktionen, kan ChromoGenics nå högre nivåer under kommande kvartal, där vi estimerar en omsättning om 23,5 MSEK under 2021 och 51,3 MSEK under år 2022. Utifrån en tillämpad målmultipel om P/S 4x på 2022 års prognos, erhålls ett värde om 12,5 kr per aktie i ett Base scenario.

- Fortsätter ta steg mot en ökad försäljningsvolym

Som väntat var försäljning under det andra kvartalet för 2021 låg, där omsättningen uppgick till 1,7 MSEK (4,0). Orsaken var främst att verksamheten fortsatt har påverkats negativt av att inga utleveranser av dynamiska glas har skett, då den elektrokroma folien som ska nyttjas som insatsvara i produktionen har beslutats ska tillverkas med egen kapacitet och kontrollerad kvalitet. Detta har inneburit otillräckliga volymer av material för att kunna producera och leverera produkter till ChromoGenics kunder. Trots den blygsamma omsättningen ser vi positivt på att produktionen och leveranser ändå börjar komma igång. Vi kan därav blicka framåt mot årets resterande månader, då vi förväntar oss att ChromoGenics kan öka sin försäljningsvolym och kapacitet.

- Positiva effekter från besparingsprogram

Det initierade kostnadsbesparingsprogrammet under H1-20 har visat en fortsatt positiv effekt även under Q2-21, med minskade rörelsekostnader om ca 8,3 MSEK, justerat för en reservering av omleveranser, jämfört med Q2-20. Detta har uppnåtts genom åtgärder i form av neddragning av egen personal, ingen inhyrd personal i produktionen, färre externa konsulter och översyn av nyttjandeperioden av produktionstillgångar. Sett till vår tidigare helårsprognos för 2021 avseende ChromoGenics totala rörelsekostnader (exkl. COGS) och justerat för nämnd reservering, utvecklas Bolaget bättre än våra tidigare estimat.

- Välfylld orderbok bäddar för tillväxt

Ordervolymen inför tredje kvartalet uppgår till ca 28,5 MSEK (9,7) där merparten, närmare bestämt 23,3 MSEK, är hänförligt till den tidigare kommunicerade norska storordern från Betonmast Oslo AS. En växande orderingång, förbättrad produktionskapacitet samt en ökad marknadsförings- och försäljningstakt, kan bidra till att ChromoGenics uppnår en omsättning om 23,5 MSEK år 2021 och 51,3 MSEK år 2022.

5

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Produktionen kommer igång

Under 2021 riktar ChromoGenics sitt fokus mot produktion, kvalitet och ökad kapacitet, där Bolaget har chansen att ta klivet från att vara ett utvecklingsbolag till att bli ett industriföretag inom CleanTech med högkvalitativa produkter för ett hållbart samhälle. ChromoGenics har ett starkt kunderbjudande, något som minst sagt blev tydligt i och med den tidigare storordern från Norge om ca 23 MSEK. Om ChromoGenics kan tillvarata rådande marknadsförutsättningar effektivt kan Bolaget nå högre nivåer under kommande kvartal, där vi fortsatt prognostiserar en omsättning om 42 MSEK under 2021. I samband med Q1-rapporten gör vi endast mindre justeringar i vårt värderingsintervall, där vi i ett Base scenario fortsatt ser ett värde per aktie om 12,5 kr.

- Som väntat låg försäljning under Q1…

Som väntat var försäljning under första kvartalet 2021 låg, där omsättningen uppgick till 1,6 MSEK (5,2). Orsaken var främst att verksamheten fortsatt har påverkats negativt av att inga utleveranser av dynamiska glas har skett då den elektrokroma folien som ska nyttjas som insatsvara i produktionen har beslutats ska tillverkas med egen kapacitet och kontrollerad kvalitet. Detta har inneburit otillräckliga volymer av material för att kunna producera och leverera produkter till ChromoGenics kunder.

- …men samtidigt positiva effekter från besparingsprogrammet

Det initierade besparingsprogrammet under H1-20 har visat fortsatt positiv effekt även under Q1-21, med minskade rörelsekostnader om ca 12,9 MSEK jämfört med Q1-20. Detta har uppnåtts genom åtgärder i form av neddragning av egen personal, ingen inhyrd personal i produktionen, färre externa konsulter och översyn av nyttjandeperioden av produktionstillgångar. Med tanke på det läget som ChromoGenics befinner sig i ser vi såklart positivt på att Bolaget minskade sina fasta kostnader under Q1-21.

- Orderbok överstigande 24 MSEK

Orderboken uppgår nu till ca 24,1 MSEK där merparten, närmare bestämt 23,3 MSEK, är hänförligt till den tidigare kommunicerade norska storordern från Betonmast Oslo AS. Ordern avser en leverans av både dynamiska och statiska glas under mestadels Q4-21 till Gullhaugs Torg i Oslo. Detta utgör således en stor del av vår helårsprognos om ca 42 MSEK för ChromoGenics under år 2021.

- Mindre förändringar i värderingsintervallet

ChromoGenics utvecklas i linje med våra förväntningar, varför vi endast gjort mindre justeringar i vår finansiella modell. I samband med Q1-rapport väljer vi därför att lämna vårt värderingsintervall oförändrat i vårt Base- och Bull scenario, samtidigt som vi höjer vårt Bear scenario.

5

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Kan bli en viktig aktör för en hållbarare framtid

2020 ligger bakom om oss och under 2021 handlar det för ChromoGenics om att gå från att vara ett utvecklingsbolag till att bli ett industriföretag inom CleanTech med högkvalitativa produkter för ett hållbart samhälle. Den adresserbara marknaden är omfattande, ESG-trenden är stark, kassan har nyligen fyllts på, orderboken överstiger 50 MSEK – om ChromoGenics kan tillvarata dessa förutsättningar effektivt kan Bolaget nå högre nivåer under kommande kvartal. I dagsläget estimerar vi en omsättning omkring 42 MSEK under 2021, motsvarande en tillväxt om 185 %. I samband med Q4-rapporten väljer vi att bibehålla vårt värderingsintervall, där vi i ett Base scenario ser ett motiverat värde per aktie om 12,5 kr.

- Som väntat låg försäljning under Q4…

Under Q4-20 uppgick nettoomsättningen till 2,0 MSEK (8,1) med ett rörelseresultat (EBIT) om -8,1 MSEK (-22,4). Försäljningen under kvartalet var därmed som väntat låg, där ChromoGenics fortsatt påverkades av pandemin och av förseningar vid intrimningen av sputtermaskinerna, vilket har medfört fördröjda beställningar från kunderna och att orderingång och fakturering förskjutits in i 2021.

- … men samtidigt god kostnadskontroll

Vad som överraskade positivt i rapporten var den höga grad av kostnadskontroll som ChromoGenics uppvisade under kvartalet. Det initierade besparingsprogrammet under H1-20 har haft stor effekt under Q4-20 med minskade rörelsekostnader om ca 19 MSEK jämfört med Q4-19, vilket resulterade i ett kraftigt förbättrat EBIT-resultat. Med tanke på att dagens försäljningsnivåer fortfarande är låga, ser vi såklart positivt på att ChromoGenics reducerat sina rörelsekostnader.

- Förväntade orderavslut om ~50 MSEK

Försäljningen har under 2020 relativt 2019 varit låg, vilket bl.a. berott på bristande leveransförmåga och att Covid-19 har haft en stor inverkan på Bolagets marknads-förutsättningar. Intresset från kunder verkar dock fortsatt vara högt och i Q4-rapporten skriver ChromoGenics att diskussioner pågår med förväntat avslut av orders inom sex månader om totalt ca 50 MSEK. Efterfrågan verkar således vara god, varpå det nu gäller för ChromoGenics att säkerställa sin egna produktionsprocess, kapacitet och leveransförmåga. Under slutet av februari förväntas förhandlingarna avklaras gällande den norska storordern om 23-25 MSEK, där ett positivt utfall kan utgöra en bra värdedrivare i aktien.

- Bibehåller vårt värderingsintervall

ChromoGenics utvecklas i linje med våra förväntningar, varför vi endast gjort mindre justeringar i vår finansiella modell. I samband med Q4-rapport väljer vi därför att lämna vårt värderingsintervall oförändrat i samtliga tre scenarion Base-, Bull- och Bear.

5

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Fyller på kassan för att accelerera tillväxten

2020 har varit ett utmanande år för många och så även för ChromoGenics, där Covid-19 satt tydliga spår i bl.a. försäljningen. Under december fylls kassan på via en företrädesemission, samtidigt som slutlig intrimning och installation av sputtringsmaskinerna pågår, där målbilden är att under Q2-21 leverera produkter baserade på egen sputtringskapacitet. Intresset från marknaden av ChromoGenics produkter verkar fortsatt vara högt, och givet en kvalitetssäkrad tillverkningsprocess in house, bör förutsättningar finnas för att kunna skala upp försäljningen med stigande marginal. Vi estimerar att ChromoGenics kan nå en omsättning omkring 42 MSEK under 2021, vilket utifrån tillämpad målmultipel motiverar ett värde per aktie om 12,5 kr i ett Base scenario.

- Företrädesemission för accelererad tillväxt

Under december 2020 genomför ChromoGenics en fullt säkerställd företrädesemission om ca 94 MSEK, före emissionskostnader, där nettolikviden vid full teckning tillför Bolaget ca 79 MSEK. Likviden ska bl.a. användas till intrimning och installationen av Bolagets tidigare förvärvade sputtringsmaskiner, samt för att förstärka rörelsekapitalet för att kunna möta marknadens efterfrågan av ChromoGenics produkter.

- Förväntade orderavslut om ~50 MSEK

Försäljningen har under 2020 relativt 2019 varit låg, vilket bl.a. berott på bristande leveransförmåga. Intresset från kunder verkar dock fortsatt vara högt och i Q3-rapporten skriver ChromoGenics att diskussioner pågår med förväntat avslut av orders inom sex månader om totalt ca 50 MSEK. Efterfrågan verkar således vara god, varpå det nu gäller för ChromoGenics att säkerställa sin egna produktionsprocess, kapacitet och leveransförmåga.

- ”Sputter I” förväntas börja producera från Q1-21

Produktionsstart via ChromoGenics första sputtringsmaskin Sputter I är planerad till att ske under Q1-21, för att under Q2-21 kunna genomföra de första leveranserna av produkter baserade på egen sputtringskapacitet. Detta är två viktiga händelser att bevaka, då det är avgörande för ChromoGenics långsiktiga tillväxt.

- En klimatsmart affärsmodell

Eftersom den elektrokroma film som ingår i ConverLight Dynamic kan distribueras utan att först lamineras in mellan två glasrutor, möjliggörs en partnerskapsstruktur med laminering direkt vid lokala ”hubbar”, vilket i sig resulterar i en klimatsmart affärsmodell med ett minskat klimatavtryck. ChromoGenics mål är att under Q4-21 ha ett etablerat partnerskap för en första hubb, vilken kommer att stå modell för framtida hubbar. Denna strategi är minst sagt intressant, och kan bidra till en miljövänlig och effektiv tillväxt för ChromoGenics.

5

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Arbetar in sin position för nästa fas

Sammanfattningsvis var Q2-rapporten i linje med våra förväntningar där försäljningsminskningen inte kom som någon överraskning med tanke på de effekterna som Covid-19 medfört, vilket för ChromoGenics inneburit fördröjda beställningar. Under hösten är det viktigt att installationsarbetet av sputtringsmaskinerna fortlöper enligt plan, vilket är ett viktigt steg på stigen till återtagen tillväxt för ChromoGenics. Med anledning av ett förändrat marknadsklimat väljer vi att revidera vår helårsprognos, där vi estimerar att ChromoGenics kan nå en omsättning omkring 23 MSEK under 2020. Givet gjord prognos härleds ett värde per aktie om 25 kr i ett Base scenario på 2020 års prognos.

- Som väntat låg försäljning under Q2

Under Q2-20 uppgick nettoomsättningen till 4,0 MSEK (12,5), med ett rörelseresultat (EBIT) om -15,5 MSEK (-17,6). ChromoGenics känner fortsatt av effekterna från Covid-19, vilket resulterat i bl.a. förskjutna orders från kunder. Som en konsekvens har Bolaget under våren beslutats om bl.a. om uppsägningar och permittering av personal, och de större ordervärdena som var att räkna med under våren är att vänta först längre fram.

- Burn rate under kontroll

ChromoGenics är inte är lönsamma idag och försäljningen är för tillfället sviktande, varför det blir viktigt att kassaflödet från den löpande verksamheten utvecklas så neutralt som möjligt. Under Q2-20 uppgick den operativa kapitalförbrukning till ca -6,5 MSEK/månad, att jämföra med -6,3 MSEK/månad under Q1-20. Under vårens avslutning har därmed ChromoGenics, trots en svagare försäljning, lyckats hålla sin kapitalförbrukning under kontroll, vilket vi såklart ser positivt på.

- Fortsatt fokus på säkerställd kvalitet och produktion

Som vi tidigare har kommunicerat så är det av fortsatt stor vikt att ChromoGenics kan säkerställa sin kvalitet och produktionskapacitet, där Bolaget i sin Q2-rapport skriver att arbetet med monterings- och installationsprocessen relaterat till sputtringsmaskinerna fortsätter, där intrimningen av processen för Wolframoxid beräknas vara klar under november och motsvarande intrimning av processen för Nickeloxid beräknas vara avslutad under december. Det här blir därmed två viktiga milstolpar att hålla utkik efter under hösten.

- Viktigt att utvecklas med god likviditet

Givet en fortsatt burn rate i linje med H1-20, skulle det innebära att ChromoGenics är finansierade fram tills slutdelen av 2020, allt annat lika. Samtidigt ska det nämnas i Bolaget i balansräkningen har ca 15 MSEK i tillgängliga fordringar, vilka kan komma att inkluderas i kassaflödet under hösten. Det, i kombination med en försäljning som vi fortfarande tror kan öka kommande månader, kan ge ett kontrollerat kassaflöde.

4

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Corona-pandemin resulterar i en tuff start på året

Sammanfattningsvis var Q1-rapporten i linje med våra förväntningar där försäljningsminskningen inte kom som någon överraskning med tanke på de effekterna som Covid-19 medför, vilket för ChromoGenics ger sig i uttryck av fördröjda beställningar. På kort sikt ser vi fram emot ytterligare information om hur installationsarbetet av sputtringsmaskinerna fortlöper, vilket är ett viktigt steg på stigen till återtagen tillväxt för ChromoGenics. Med anledning av ett förändrat marknadsklimat väljer vi att revidera vår helårsprognos, där vi estimerar att ChromoGenics kan nå en omsättning omkring 35 MSEK under 2020. Givet gjord prognos härleds ett värde per aktie om 0,30 kr i ett Base scenario på 2020 års prognos.

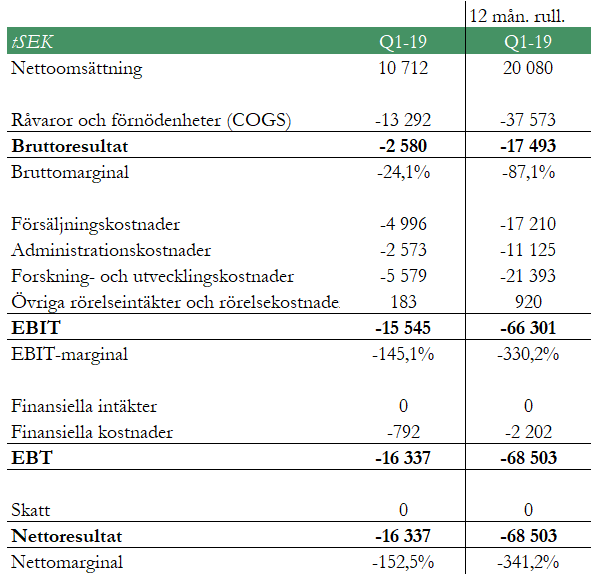

- Corona-pandemin påverkar försäljningen

Under Q1-20 uppgick nettoomsättningen till 5,2 MSEK (10,7), med ett rörelseresultat (EBIT) om -18,7 MSEK (-15,5). ChromoGenics känner av effekterna från Covid-19, där Bolaget skriver att på bara någon vecka så bromsade hela verksamheten in på grund av fördröjda beställningar från kunder. Som en konsekvens beslutades det bl.a. om uppsägningar och permittering av personal, och de större ordervärdena som var att räkna med under våren har nu blivit förskjutna. ChromoGenics bedömer därför att nettoomsättning för helåret kommer att understiga utfallet för 2019 om ca 45 MSEK. Vi har med anledning av detta reviderat ner vår prognos i samtliga våra tre scenarion Base-, Bull- och Bear.

- Trots ett tufft marknadsklimat så erhålls nya förfrågningar dagligen

Läget är minst sagt utmanande men en ljusglimt i Q1-rapporten är att trots den rådande pandemin och dess effekter på bl.a. ekonomin, så får ChromoGenics dagligen förfrågningar om sina produkter, vilket tyder på att marknaden får allt större kännedom om den glasteknologi som ChromoGenics utvecklat. Under Q1-20 har orders på sammanlagt 7,4 MSEK erhållits från starka referenskunder så som Vasakronan och Humlegården, vilket vi såklart ser positivt på. Ordervolymen inför Q2-20 uppgår nu till ca 10,2 MSEK.

- Fortsatt fokus på säkerställd kvalitet och produktion

Som vi tidigare har kommunicerat så är det av fortsatt stor vikt att ChromoGenics kan säkerställa sin kvalitet och produktionskapacitet, där Bolaget i sin Q1-rapport skriver att arbetet med monterings- och installationsprocessen relaterad till de två nya sputtringsmaskinerna och de två mindre forskningsmaskinerna för sputtring fortsätter. Målsättningen är att slutligt intrimmad produktion av sputtrad elektrokrom film ska ske under H1-20. Genom investeringen i egna sputtringsmaskiner kommer ChromoGenics att kontrollera hela produktionsprocessen, vilket vi anser är en grundfaktor för att Bolaget ska kunna fortsätta sin expansion och möta en ökade efterfrågan.

4

Värdedrivare

2

Historisk lönsamhet

5

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Investerar för nästa steg i expansionen

ChromoGenics står inför en accelererande kommersialisering av sin ConverLight-teknologi. Bolaget har under 2019 genomgått en strategisk omvandling, där förvärven av egna sputtringsmaskiner säkerställt en egen komplett produktionslinje som kan hantera en avsevärt större produktionsvolym och under bättre kvalitetskontroll. Högre försäljning i kombination med bättre bruttomarginaler kan därmed uppnås, något som vi anser är avgörande för att driva värderingen av aktien under 2020. Vi estimerar att ChromoGenics kan nå en omsättning omkring 70 MSEK under 2020 och givet gjord prognos härleds ett värde per aktie om 0,45 kr i ett Base scenario på 2020 års prognos.

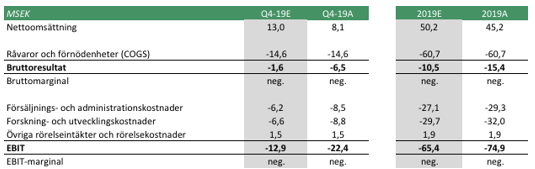

- Lägre försäljning än estimerat under Q4-19

Inför Q4-rapporten prognostiserade vi en omsättning om ca 13 MSEK, motiverat bl.a. av att ChromoGenics under tidigare kvartal haft vissa leveransproblem och att därmed vissa orders ”skjutits fram”, vilka vi räknade med skulle bokas under Q4-19. Med rapporten presenterad står det klart att ChromoGenics faktiska omsättning understeg våra estimat, då rapporterad omsättning uppgick till 8 MSEK. Att intäkterna totalt sett blev lägre förklaras av kvalitetsproblem med inkommande material, vilket i sin tur resulterat i otillräckliga volymer av produktionsmaterial för att producera och leverera varor till kunder. Det har även påverkat ChromoGenics nyförsäljning och nettoomsättningen för de dynamiska produkterna under sista kvartalet 2019.

- Genomför företrädesemission om 100 MSEK

I samband med att Q4-rapporter presenterades kommunicerade ChromoGenics att de genomför en företrädesemission om ca 100 MSEK under feb/mar 2020. Att ChromoGenics var i behov av nytt rörelsekapital är inget som förvånade oss, rapporterad kassa vid utgången av Q3-19 uppgick till ca 48 MSEK och Bolaget har i dagsläget en hög burn rate, vilket blir tydligt genom att jämföra med den utgående kassan i december om 25 MSEK. Kapitalförbrukningen var således ca 23 MSEK under Q4-19, och med samma burn rate skulle ChromoGenics vara finansierade tills slutet av mars, allt annat lika. En kapitalisering var således inget som direkt förvånade oss, men innebär likväl att befintliga aktieägare behöver ta ställning till om de ska försvara sin ägarandel.

- Gör sig redo för nästa steg i expansionen

Även om ChromoGenics under 2019 uppvisat en imponerande tillväxt, kan det ändå argumenteras för att året blev ett mellanår. Stor möda, tid och pengar har behövt läggas ned för att säkerställa den egna produktionsprocessen och kvaliteten, om detta kan börja bära frukt under 2020 i form av ökade volymer, säkrare leveranser och med dessutom bättre marginaler då produktionen sker in-house, finns möjligheten att ChromoGenics kan klättra vidare.

6

Värdedrivare

2

Historisk lönsamhet

6

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Stort fokus på försäljningen 2020

ChromoGenics säljer prestandaglas för fasader, och erbjuder ett totalt fasadkoncept, vilket man är ensam om. Konceptet består av dynamiskt glas, statiskt glas och panelglas med inbyggda solceller, vilka alla möjliggör energi- och kostnadsbesparingar för kommersiella fastigheter. ChromoGenics har riktat om organisationen mot ett större fokus på försäljning och idag finns en upparbetad offertstock om >350 MSEK. Bolaget prognostiseras omsätta 50 MSEK under 2019 och 75 MSEK under 2020. Givet gjorda prognoser härleds ett värde per aktie om 1,10 kr i ett Base scenario på 2020 års prognos.

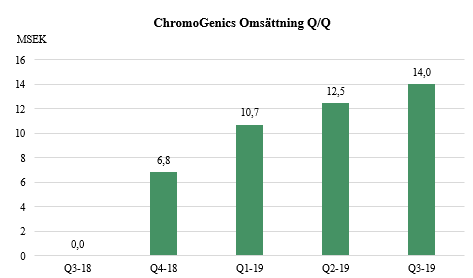

- Överträffade våra förväntningar under Q3

Inför Q3-rapporten prognostiserade vi en omsättning om ca 10 MSEK, motiverat bl.a. av att ChromoGenics haft vissa leveransproblem och att därmed vissa orders ”skjutits fram”. Med rapporten presenterade står det klart att ChromoGenics slog våra förväntningar med ca 40 %, då faktisk rapporterad omsättning uppgick till 14 MSEK, något vi anser är en mycket stark prestation. ChromoGenics befinner sig således i en positiv försäljningstrend med successivt stigande omsättning.

- Offertstock om ca 350 MSEK

Idag har ChromoGenics en upparbetad offertstock överstigande 350 MSEK, där Analyst Group estimerar att ca 13 MSEK av utestående orderbok kommer tillfalla Q4-19. Helåret 2018 omsatte ChromoGenics ca 11 MSEK. I ett Base scenario estimeras omsättningen till ca 50 MSEK år 2019, vilket därmed även är i det övre intervallet av ChromoGenics egna finansiella mål för helåret 2019.

- Sputtringsmaskinerna på plats i Uppsala

Under Q3-19 genomfördes en företrädesemission som inbringade ca 67 MSEK. Huvudsyftet med emissionen var att finansiera förvärv av två sputtringsmaskiner tillsammans med två mindre forskningsmaskiner för sputtring. Genom förvärven kommer ChromoGenics att kontrollera hela produktionsprocessen, säkra sin produktionskvalitet och öka bruttomarginalerna, vilket i kombination med kortare leveranstider möjliggör en högre tillväxttakt i försäljningen. Den sista september lyftes den första sputtermaskinen på plats hos ChromoGenics i Uppsala.

- Bolaget måste fortfarande etablera sig som en starkare aktör i marknaden

ChromoGenics arbetar intensivt för att etablera sig som en starkare aktör på marknaden, Bolaget är inte lönsamma idag och vid en försenad tillväxt med fortsatt negativt resultat så kommer det att belasta likviditeten. Det kan inte uteslutas att ChromoGenics kan komma att behöva genomföra ytterligare extern kapitalanskaffning innan Bolaget organiskt kan visa positivt kassaflöde.

7

Värdedrivare

2

Historisk lönsamhet

7

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Investerar i produktion för framtida skalbarhet

ChromoGenics säljer prestandaglas för fasader, och erbjuder ett totalt fasadkoncept, vilket man är ensam om. Konceptet består av dynamiskt glas, statiskt glas och panelglas med inbyggda solceller, vilka alla möjliggör energi- och kostnadsbesparingar för kommersiella fastigheter. ChromoGenics har riktat om organisationen mot ett större fokus på försäljning och idag finns en upparbetad offertstock om >340 MSEK. Bolaget prognostiseras omsätta 58 MSEK under 2019 där redan ca 36 MSEK, ca 62 %, estimeras finnas i orderboken tillsammans med rapporterad omsättning för H1-19. Givet gjorda prognoser härleds ett värde per aktie om 0,85 kr i ett Base scenario på 2019 års prognos.

- Nyckelinvestering i sputtringsmaskiner

Tidigare har ChromoGenics nästan haft full kontroll över produktionsprocessen, själva tunnfilmsbeläggningen (”sputtring”) har dock skett hos underleverantör utomlands. Vi har tidigare kommunicerat att en investering i sputtringsmaskiner är avgörande för att ChromoGenics ska kunna tillvarata den tillväxt som anges i både vårt Base och Bull scenario, vilket också har en stor påverkan på marginalerna. Vi ser därför positivt på att investeringen nu genomförts.

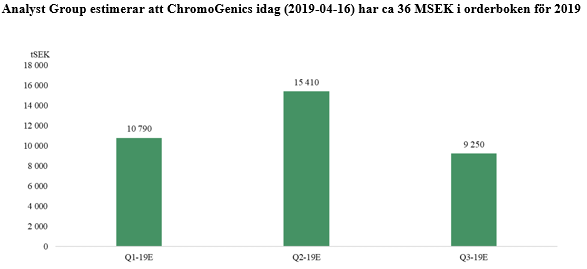

- Offertstock om ca 340 MSEK och välfylld orderbok

Idag har ChromoGenics en upparbetad offertstock överstigande 340 MSEK, där ca 13 MSEK av utestående orderbok estimeras tillfalla Q3-19. Helåret 2018 omsatte ChromoGenics ca 11 MSEK. I ett Base scenario estimeras omsättningen till ca 58 MSEK år 2019, där Analyst Group bedömer att nuvarande orderbok och rapporterad försäljning för H1-19 motsvarar ca 62 % av prognosen.

- Förstärkt säljorganisation förväntas resultera i fler orders under 2019

Mellan perioden januari 2017 till och med september 2018 har Bolaget ökat antalet säljare från en (1) person till sex personer. Med en mer omfattande säljorganisation och större fokus på att skala upp verksamheten väntas därmed Bolaget kunna nå en större del av marknaden under 2019 och framåt.

- Bolaget måste fortfarande etablera sig som en starkare aktör i marknaden

ChromoGenics arbetar intensivt för att etablera sig som en starkare aktör på marknaden, Bolaget är inte lönsamma idag och vid en försenad tillväxt med fortsatt negativt resultat så kommer det att belasta likviditeten. Det kan inte uteslutas att ChromoGenics kan komma att behöva genomföra ytterligare extern kapitalanskaffning innan Bolaget organiskt kan visa positivt kassaflöde.

7

Värdedrivare

2

Historisk lönsamhet

7

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Gör nyckelinvestering och håller fortsatt bra takt i försäljningsarbetet

ChromoGenics säljer prestandaglas för fasader, och erbjuder ett totalt fasadkoncept, vilket man är ensam om. Konceptet består av dynamiskt glas, statiskt glas och panelglas med inbyggda solceller, vilka alla möjliggör energi- och kostnadsbesparingar för kommersiella fastigheter. ChromoGenics har riktat om organisationen mot ett större fokus på försäljning och idag finns en upparbetad offertstock om >330 MSEK. Bolaget prognostiseras omsätta ca 60 MSEK under 2019, där redan ca 39 MSEK, ca 64 %, estimeras finnas i orderboken tillsammans med rapporterad omsättning för årets första kvartal. Givet gjorda prognoser härleds ett värde per aktie om 0,85 kr i ett Base scenario på 2019 års prognos. Hänsyn har då tagits till den företrädesemission som pågår under juni/juli 2019.

- Gör nyckelinvestering i sputtringsmaskiner

Tidigare har ChromoGenics nästan haft full kontroll över produktionsprocessen. Själva tunnfilmsbeläggningen (”sputtring”) har dock skett hos underleverantör utomlands. Vi har tidigare kommunicerat att en investering i sputtringsmaskiner är avgörande för att ChromoGenics ska kunna tillvarata den tillväxt som anges i både vårt Base och Bull scenario. Det får också en stor påverkan på marginalerna. Att ChromoGenics gör investeringen under våren 2019 ser vi positivt på.

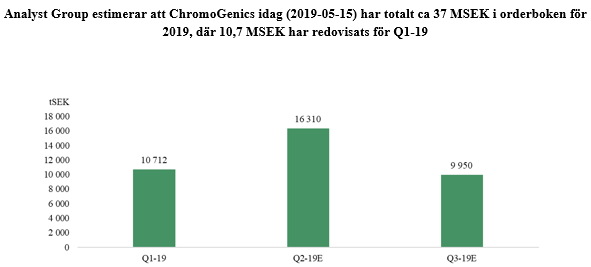

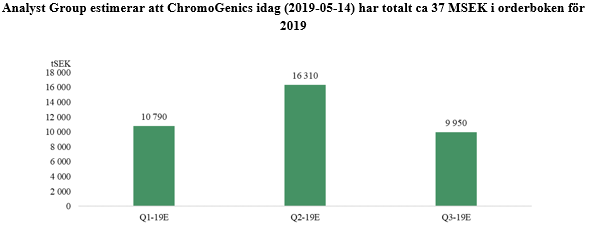

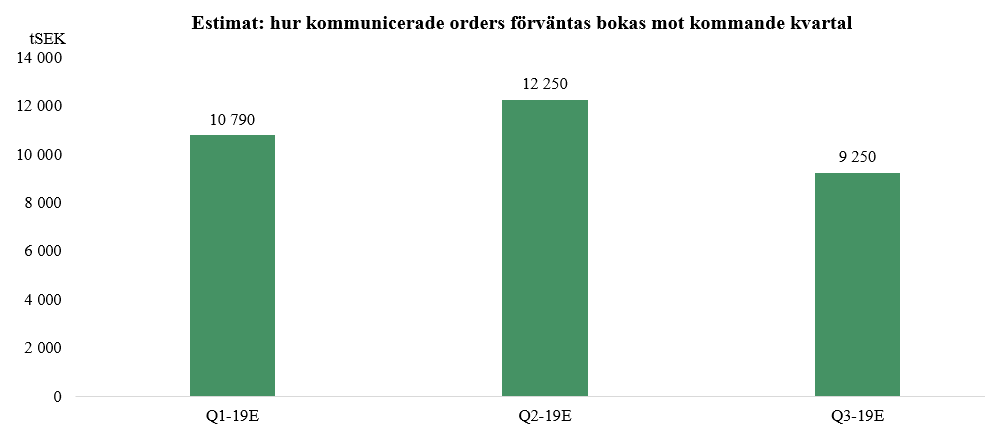

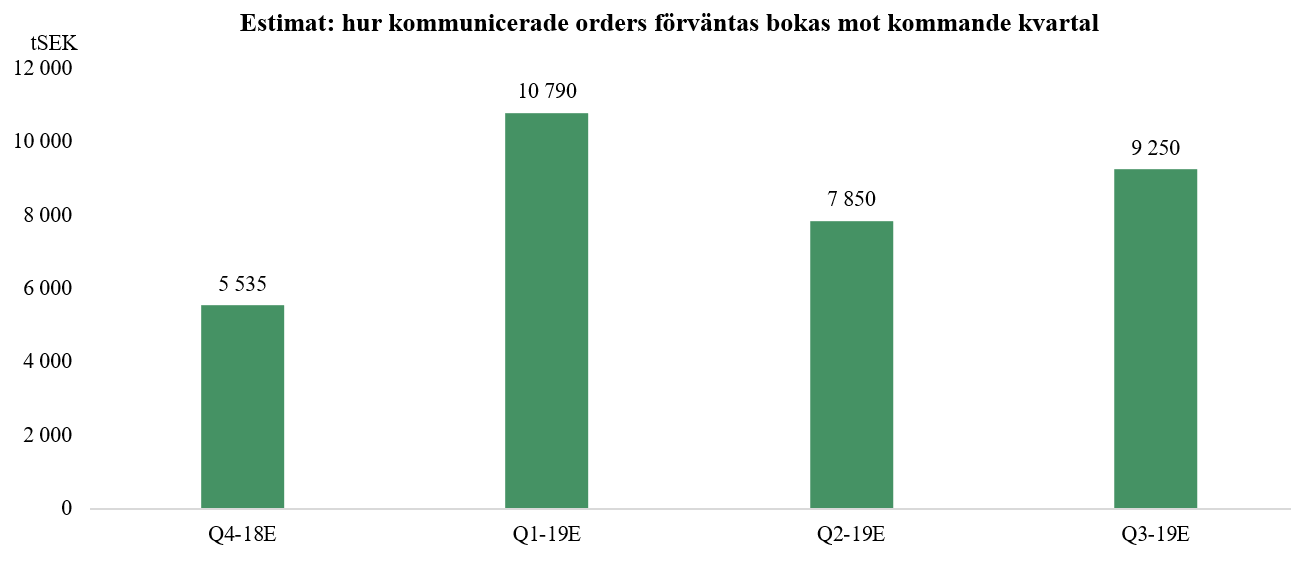

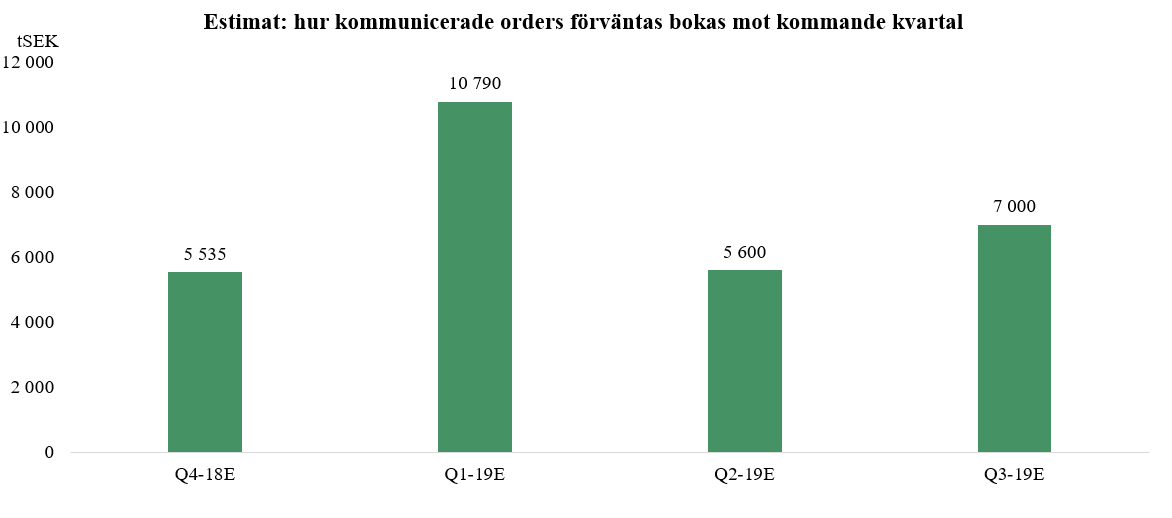

- Offertstock om ca 330 MSEK och välfylld orderbok

Idag har ChromoGenics en upparbetad offertstock överstigande 330 MSEK och en estimerad orderbok omkring 28 MSEK, som sträcker sig mellan perioden Q2-19E till Q3-19E. Helåret 2018 omsatte ChromoGenics ca 11 MSEK. I ett Base scenario estimeras ChromoGenics omsätta ca 60 MSEK år 2019, där Analyst Group bedömer att nuvarande orderbok och rapporterad försäljning för Q1-19 motsvarar ca 64 % av prognosen.

- Förstärkt säljorganisation förväntas resultera i fler orders under 2019

Mellan perioden januari 2017 till och med september 2018 har Bolaget ökat antalet säljare från en (1) person till sex personer. Med en mer omfattande säljorganisation och större fokus på att skala upp verksamheten väntas därmed Bolaget kunna nå en större del av marknaden under 2019 och framåt.

- Bolaget måste fortfarande etablera sig som en starkare aktör i marknaden

ChromoGenics arbetar intensivt för att etablera sig som en starkare aktör på marknaden, Bolaget är inte lönsamma idag och vid en försenad tillväxt med fortsatt negativt resultat kommer det belasta likviditeten. Det kan inte uteslutas att ChromoGenics kan komma att behöva genomföra ytterligare extern kapitalanskaffning, utöver den som sker under juni/juli 2019, innan Bolaget organiskt kan visa positivt kassaflöde.

7

Värdedrivare

2

Historisk lönsamhet

7

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Vinner bra referensaffärer och har en stark orderbok

ChromoGenics erbjuder dynamiska glas, baserade på över 30 års FoU, som möjliggör energi- och kostnadsbesparingar för kommersiella fastigheter. Efterfrågan för denna typ av lösningar är hög och den adresserbara marknaden är omfattande, 2018 beräknas den globala glasmarknaden ha omsatt över 100 mdUSD. ChromoGenics har riktat om organisationen mot ett större fokus på försäljning och idag finns en upparbetad offertstock om >120 MSEK. Bolaget prognostiseras omsätta ca 60 MSEK under 2019, där redan ca 28 MSEK, ca 45 %, estimeras finnas i orderboken. Givet gjorda prognoser härleds ett teoretiskt fundamentalt värde per aktie om 1,20 kr i ett Base scenario på 2019 års prognos.

- Adresserar en omfattande marknad

ChromoGenics adresserbara marknad kan grovt beskrivas bestå av ca 3,8 miljarder kvadratmeter planglas. Sett till marknaden för dynamiska glas, likt ConverLight, så väntas den växa från 0,6 miljoner kvadratmeter 2018 till 38 miljoner kvadratmeter 2027, motsvarande en årlig tillväxttakt om 74 %. ChromoGenics marknad är således minst sagt omfattande i storlek, växer i hög takt och redan vid en mindre marknadsandel kan betydande intäkter genereras.

- Offertstock om 120 MSEK och välfylld orderbok

Idag har ChromoGenics en upparbetad offertstock överstigande 120 MSEK och en estimerad orderbok omkring 28 MSEK, som sträcker sig mellan perioden Q1-19 till Q3-19E. Helåret 2018 omsatte ChromoGenics ca 11 MSEK. I ett Base scenario estimeras ChromoGenics omsätta ca 60 MSEK år 2019, där Analyst Group bedömer att nuvarande orderboken idag motsvarar ca

45 % av den prognosen.

- Förstärkt säljorganisation förväntas resultera i fler orders under 2019

Mellan perioden januari 2017 till och med september 2018 har Bolaget ökat antalet säljare från en (1) person till sex personer. Med en mer omfattande säljorganisation och större fokus på att skala upp verksamheten väntas därmed Bolaget kunna nå en större del av marknaden under 2019 och framåt.

- Bolaget måste fortfarande etablera sig som en starkare aktör i marknaden

ChromoGenics arbetar intensivt för att etablera sig som en starkare aktör på marknaden, Bolaget är inte lönsamma idag och vid en försenad tillväxt med fortsatt negativt resultat kommer det belasta likviditeten. Det kan inte uteslutas att ChromoGenics kan komma att behöva genomföra ytterligare extern kapitalanskaffning, innan Bolaget organiskt kan visa positivt kassaflöde. Företrädesemissionen under jan/feb 2019 syftade till att finansiera verksamheten under kommande 12 månader.

7

Värdedrivare

2

Historisk lönsamhet

7

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Kommersiellt genombrott för ChromoGenics energieffektiva glas

ChromoGenics erbjuder dynamiska glas, baserade på över 30 års FoU, som möjliggör energi- och kostnadsbesparingar för kommersiella fastigheter. Efterfrågan för denna typ av lösningar är hög och den adresserbara marknaden är omfattande, 2018 beräknas den globala glasmarknaden ha omsatt över 100 mdUSD. ChromoGenics har riktat om organisationen mot ett större fokus på försäljning och idag finns en upparbetad offertstock om >100 MSEK. Bolaget prognostiseras omsätta ca 60 MSEK under 2019, där redan ca 15 MSEK (25 %) estimeras finnas i orderboken. Givet gjorda prognoser härleds ett teoretiskt fundamentalt värde per aktie om 1,05 kr i ett Base scenario på 2019 års prognos.

- Adresserar en omfattande marknad

ChromoGenics adresserbara marknad kan grovt beskrivas bestå av ca 3,8 miljarder kvadratmeter planglas. Sett till marknaden för dynamiska glas, likt ConverLight, så väntas den växa från 0,6 miljoner kvadratmeter 2018 till 38 miljoner kvadratmeter 2027, motsvarande en årlig tillväxttakt om 74 %. ChromoGenics marknad är således minst sagt omfattande i storlek, växer i hög takt och redan vid en mindre marknadsandel kan betydande intäkter genereras.

- Offertstock om 100 MSEK och välfylld orderbok

Idag har ChromoGenics en upparbetad offertstock överstigande 100 MSEK och en estimerad orderbok omkring 23 MSEK, som sträcker sig mellan perioden Q4-18 till Q2-19E. Helåret 2017 omsatte ChromoGenics ca 6,8 MSEK. I ett Base scenario estimeras ChromoGenics omsätta ca 60 MSEK år 2019, där Analyst Group bedömer att det i orderboken redan finns 15 MSEK.

- Förstärkt säljorganisation förväntas resultera i fler orders under 2019

Mellan perioden januari 2017 till och med september 2018 har Bolaget ökat antalet säljare från en (1) person till sex personer. Med en mer omfattande säljorganisation och större fokus på att skala upp verksamheten väntas därmed Bolaget kunna nå en större del av marknaden under 2019 och framåt.

- Bolaget måste fortfarande etablera sig som en starkare aktör i marknaden

ChromoGenics arbetar intensivt för att etablera sig som en starkare aktör på marknaden, Bolaget är inte lönsamma idag och vid en försenad tillväxt med fortsatt negativt resultat kommer det belasta likviditeten. Det kan inte uteslutas att ChromoGenics kan komma att behöva genomföra ytterligare extern kapitalanskaffning, innan Bolaget organiskt kan visa positivt kassaflöde. Pågående företrädesemission (januari/februari 2019) syftar till att finansiera verksamheten under kommande 12 månader.

7

Värdedrivare

2

Historisk lönsamhet

7

Ledning & Styrelse

6

Riskprofil

Samtliga analyser av bolag från och med år 2020 betygssätts utifrån ett nytt betygssystem - Värdedrivare, Historisk Lönsamhet och Ledning & Styrelse sträcker sig från 1 till 10, där 10 är högsta betyg. Riskprofil sträcker sig från 1 till 10, där 10 är att anse som högst risk. Aktieanalyser av bolag publicerade innan 2020 har betygssatts utifrån en annan modell.

Analytikerkommentarer

Kommentar på ChromoGenics Q1-rapport

2022-05-19

ChromoGenics publicerade idag den 19 maj 2022 sin delårsrapport för årets första kvartal. Följande är vår kommentar av dagens Q1-rapport.

- Bolaget fortsätter att öka sin försäljning LTM

- Leveranser till Oslo-projektet fortgår

- Bruttomarginalen tyngd av engångsfaktorer

Under första kvartalet 2022 uppgick nettoomsättningen till 8,5 MSEK (1,6), motsvarande en ökning om 427 % Y-Y, vilket innebär att ChromoGenics levererade den näst högsta nettoomsättningen för ett enskilt kvartal sedan det tredje kvartalet 2019. I kombination med föregående kvartal (Q4-21), då omsättningen uppgick till 13,7 MSEK, samt Q2 och Q3 2021, uppgår bolagets försäljning rullande tolv månader till 31,6 MSEK (11,0). Under Q1-22 har delleveranser av den stora ordern till Gullhaugs Torg 5 avseende en ny byggnad i Oslo fortsatt och faktureringen uppgick till drygt 4,5 MSEK, vilket således utgjort cirka 53 % av nettoomsättningen under Q1-22.

I rapporten skriver ChromoGenics att försäljningsaktiviteterna nu intensifieras för att öka orderintaget från nya och befintliga kunder i takt med att kapaciteten höjs i produktionen och att bolaget ser ett ökat intresse i Skandinavien och Centraleuropa för den dynamiska produkten. Med dagens Q1-rapport kan vi konstatera att ChromoGenics, även med hänsyn till den starka nettoomsättningen under H2-21, fortsätter komma i fas med leveranser och försäljning.

Sett till bruttomarginalen vara denna negativ under Q1-22, där ChromoGenics bruttokostnader uppgick till -9,4 MSEK (-1,6). Kostnaderna under Q1-22 är relaterade till tillverkningen med ökad materialförbrukning i form av råglas och andra insatsvaror, kostnader för emballage avseende ordern till Gullhaugs Torg 5 i Oslo, extra fraktkostnader för import av insatsvaror samt intrimning av produktionskapaciteten. Det framgår även i rapporten att ChromoGenics har haft extra kostnader på ca 3,9 MSEK under årets första kvartal på grund av några underleverantörers försämrade leveransförmåga, tillsammans med andra störningar i leveranskedjorna med tillkommande logistikkostnader som följd. Justerat för detta skulle således ChromoGenics bruttokostnader ha uppgått till -5,5 MSEK, vilket skulle ha inneburit en justerad bruttomarginal om cirka 36 %.

Vad gäller omvärldsläget så påverkas även ChromoGenics av kriget i Ukraina i form av volatila valutakurser, högre energipriser, högre inflation och lägre utbud av varor. Att osäkerheten om den allmänna ekonomiska utvecklingen och konjunkturen har tilltagit drabbar ChromoGenics och även om bolaget ser en god tillväxt av affärsmöjligheter i Sverige och Norge, samt från Danmark, Finland, Tyskland och Schweiz, har orderboken försvagats. Det blir därmed än viktigare framgent att konvertera affärsmöjligheter till bokade orders.

Vi kommer att återkomma med en uppdaterad aktieanalys av ChromoGenics.

Kommentar på ChromoGenics Q4-rapport

2022-02-08

ChromoGenics publicerade idag den 8 februari 2022 sin delårsrapport för fjärde kvartalet 2021. I samband med detta meddelade även bolaget att de genomför en företrädesemission om ca 68 miljoner kronor. Följande är vår kommentar av dagens rapport och den kommande nyemissionen.

- Bolaget överträffade våra försäljningsestimat med råge

- Vi ser tecken på att produktionen blir alltmer kvalitetssäkrad

- Bruttomarginalen tyngd av engångsfaktorer under Q4

- Företrädesemissionen pekar på en offensiv tillväxtplan

Under fjärde kvartalet 2021 uppgick nettoomsättningen till 13,7 MSEK (2,0), motsvarande en ökning om 594 % Y-Y, vilket innebär att ChromoGenics levererade den högsta nettoomsättning för ett enskilt kvartal på två år sedan tredje kvartalet 2019, då försäljningen uppgick till 14 MSEK. Vi tolkar det som att merparten av omsättningen under Q4-21 är hänförlig till den tidigare storordern till Gullhaugs Torg 5 i Oslo, där det i Q4-rapporten framgår att delleveranser skett och att faktureringen under fjärde kvartalet uppgick till 12,5 MSEK. I vår senaste analys hade vi i ett Base scenario estimerat att ChromoGenics nettoomsättning skulle uppgå till 7,5 MSEK under Q4-21, vilket bolaget därmed överträffade med råge. Den huvudsakliga förklaringen till detta är då att ChromoGenics hunnit delfakturera en större del för det norska projektet i ett tidigare skede än vad vi räknat med i vår föregående analys. Med dagens rapport kan vi konstatera att ChromoGenics, även med hänsyn till den starka nettoomsättningen under Q3-21, nu successivt börjar komma i fas med sin försäljning.

Sett till bruttomarginalen uppgick denna under fjärde kvartalet till ca 13 %, där bruttoresultatet påverkades negativt av bl.a. det produktionsstopp som inträffade under november. I rapporten framgår det att produktionsstoppet medförde extra kostnader, tillsammans med störningar i leveranskedjorna med tillkommande högre logistikkostnader som följd, om ca 3,4 MSEK. Det har således tyngt bruttoresultatet under Q4, vilket vi ser som engångsfaktorer. I takt med att ChromoGenics tar kontroll över sin egen produktionsprocess räknar vi med att bolaget kommer att kunna uppvisa en betydligt högre bruttomarginal framgent. Sett till bolagets övriga externa kostnader uppgick dessa till -9,9 MSEK (-4,0), motsvarande en ökning om ca 5,9 MSEK. Den relativt kraftiga ökningen jämfört med Q4-20 förklaras av att ChromoGenics varit tvungna att hyra in extra personal för den utökade produktionen av glas, samt omkostnader för leveranser till Gullhaugs Torg i Oslo.

Sammanfattningsvis anser vi att dagens rapport bekräftar att ChromoGenics fortsätter röra sig i rätt riktning i termer av tillväxt, och att bolagets arbete för att kvalitetssäkra en ökad produktion börjar bära frukt. Det arbetet är oerhört viktigt eftersom det bl.a. är just det som kommer att avgöra hur snabbt ChromoGenics kan öka försäljnings- och marknadsföringstakten under kommande kvartal, och därigenom accelerera sin transformation mot ett industribolag.

Ska fylla på kassan med 68 miljoner kronor genom en offensiv företrädesemission

I samband med dagens rapport kommunicerade även ChromoGenics att bolaget genomför en företrädesemission om ca 68,2 MSEK genom nyemission av units, där teckningskursen per aktie uppgår till 3 kronor. Av nettolikviden (58 MSEK) är merparten, närmare bestämt 66 %, öronmärkt för driftkostnader och rörelsekapital för att finansiera den kommande marknadsexpansionen. Med en försäljningsmässigt bra avslutning på 2021, en förbättrad produktionsprocess, flertalet nyanställningar avseende sälj- och marknadsresurser och en, enligt oss, offensiv företrädesemission som ger ChromoGenics en bra krigskassa att växa från, får vi känslan av att bolaget gör sig redo att lämna tiden som ett utvecklingsbolag och ta klivit upp till att bli ett industribolag.

Vi kommer att återkomma med en uppdaterad aktieanalys av ChromoGenics.

Kommentar på ChromoGenics Q3-rapport

2021-11-12

ChromoGenics publicerade idag den 12 november 2021 sin delårsrapport för tredje kvartalet 2021. Inför rapporten låg vårt huvudsakliga fokus på bl.a. följande punkter:

- Hur försäljningen utvecklats under kvartalet

- Hur kostnadsbasen och resultatet utvecklats

Med Q3-rapporten presenterad står det klart att ChromoGenics brutit den tidigare negativa försäljningstrenden. Under kvartalet rapporterade bolaget en omsättning om ca 7,7 MSEK (3,5), vilket således är 124 % högre mot jämförbart kvartal 2020. Jämfört med föregående kvartal i år (Q2-21), då omsättningen uppgick till 1,7 MSEK, motsvarar det en ökning om hela 360 % (!). Att omsättningen under Q3-21 dessutom överstiger den ackumulerade omsättningen för samtliga tre föregående kvartal, ser vi som ett tydligt tecken på att ChromoGenics börja komma tillbaka i matchen.

”Sputterfabriken har under stora delar av kvartalet arbetat treskift, inklusive helger. Folietillverkning och glaslaminering har konsekvent arbetat tvåskift. Fokus för hela organisationen är och har varit att på ett kvalitetssäkrat sätt öka vår produktion. Våra medarbetare har arbetat hårt och vi är mycket tacksamma för deras insatser.”, skriver Fredrik Fränding i sitt VD-ord.

I rapporten framgår det även att ChromoGenics under flera dagar under kvartalet uppnått en produktionstakt motsvarande 200 m2 färdigt glas i veckan, en nivå som dessutom planeras att höjas under 2022. Men himlen är inte helt fri från orosmoln ännu då ChromoGenics, som många andra, fortsatt påverkas av osäkra leverantörskedjor runtomkring i världen, vilket påverkar leveranstider. Det viktiga projektet på Gullhaugs Torg i Oslo försenas som en konsekvens av detta med uppskattningsvis åtta veckor. Efter utgången av september har dessutom ChromoGenics fått störningar i sin egen produktionsprocess, där problemen dock är identifierade och att lösningen kommer att vara validerad i slutet av november. Tills vidare står produktionen i fabriken still.

Sett till bolagets kostnader fortsätter dessa att utvecklas på bra nivåer. Det initierade besparingsprogrammet under H1-20 har visat fortsatt effekt även under Q3-21 med minskade rörelsekostnader om ca 1,5 MSEK jämfört med Q3-20. Detta har uppnåtts genom åtgärder i form av neddragning av egen personal, färre externa konsulter, mindre materialförbrukning och översyn av nyttjandeperioden av produktionstillgångar. Med tanke på det läget som ChromoGenics befinner sig i idag ser vi såklart positivt på att bolaget kan sänka sina fasta kostnader. På rörelsenivå (EBIT) kunde ChromoGenics uppvisa ett resultat om -6,3 MSEK (-14,4), vilket om än negativt, är en klar förbättring mot jämförbart kvartal 2020.

Vi kommer att återkomma med en uppdaterad aktieanalys av ChromoGenics.

Kommentar på ChromoGenics Q2-rapport

2021-08-26

ChromoGenics publicerade idag den 26 augusti sin delårsrapport för årets andra kvartal. Följande är några punkter som vi valt att titta närmare på i samband med rapporten:

- Hur försäljningen utvecklats under kvartalet

- Hur bolagets kostnadsbas utvecklats

Hur försäljningen utvecklats under kvartalet

Under Q2-21 uppgick ChromoGenics nettoomsättning till 1 682 tSEK (3 994), motsvarande en minskning om 58 % mot jämförbart kvartal 2020. Omsättning avser i första hand försäljning av ConverLight Static samt med mindre inslag av ConverLight Energy. Som tidigare var orsaken till den minskade försäljningen främst att verksamheten fortsatt har påverkats negativt då den elektrokroma folien som ska nyttjas som insatsvara i produktionen ska tillverkas med egen kapacitet och kontrollerad kvalitet. Detta har inneburit otillräckliga volymer av material för att kunna producera och leverera dynamiska produkter till ChromoGenics kunder. Däremot har produktionen av de dynamiska produkterna åter startat i begränsad skala i maj och nu är bolaget igång med sina leveranser. Bolagets nya VD Fredrik Fränding kommenterade i sitt VD-ord att ”[…] I juni hade jag förmånen att närvara under leverans och installation av de första dynamiska glasen från vår egen produktion. Dessa glas installerades i en fastighet i Uppsala som ville sänka sin klimatpåverkan och förbättra inomhusmiljön”. Inför tredje kvartalet uppgår orderboken till 28,5 MSEK (9,7) och utgörs främst av den tidigare kommunicerade norska storordern. Trots den blygsamma omsättningen så ser vi positivt på att produktionen och leveranser är igång. Vi kan därav blicka fram emot resten av H2-21 och förväntar oss då att ChromoGenics kan öka sin kapacitet i den egna produktionen, samt öka marknadsförings- och försäljningstakten.

Hur bolagets kostnadsbas utvecklas

De totala rörelsekostnader uppgick under årets andra kvartal, inklusive COGS, till -30 699 tSEK (-21 691), vilket då inkluderar en reservering för omleveranser om ca 17 MSEK som kommunicerades till marknaden den 26 juli, vilket har påverkat periodens resultat negativt. Justerat för detta uppgick ChromoGenics totala kostnader till -13,5 MSEK, vilket således är en klar förbättring jämfört med Q2-20. Vi ser det som ett kvitto på att det tidigare initierade kostnadsbesparingsprogrammet, vilket inleddes under H1-20, har fortsatt att ha en positiv effekt på kostnadsbasen. Sett till vår tidigare helårsprognos för 2021 avseende ChromoGenics totala rörelsekostnader (exkl. COGS) och justerat för nämnd reservering, utvecklas bolaget bättre än våra estimat.

Vi kommer att återkomma med en uppdaterad aktieanalys av ChromoGenics.

Kommentar på ChromoGenics Q1-rapport

2021-05-20

ChromoGenics publicerade idag den 20 maj 2021 sin delårsrapport för första kvartalet 2021. Följande är våra tankar om rapporten.

Inför rapporten låg vårt huvudsakliga fokus på bl.a. följande punkter:

- Hur försäljningen utvecklats under kvartalet

- Hur kostnadsbasen utvecklats

Som väntat var försäljning under första kvartalet 2021 låg, där omsättningen uppgick till 1,6 MSEK (5,2). Orsaken var främst att verksamheten fortsatt har påverkats negativt av att inga utleveranser av dynamiska glas har skett då den elektrokroma folien som ska nyttjas som insatsvara i produktionen har beslutats ska tillverkas med egen kapacitet och kontrollerad kvalitet. Detta har inneburit otillräckliga volymer av material för att kunna producera och leverera dynamiska produkter till ChromoGenics kunder. Orderboken uppgår nu till ca 24,1 MSEK där merparten, närmare bestämt 23,3 MSEK, är hänförligt till den tidigare kommunicerade norska storordern från Betonmast Oslo AS. Ordern avser en leverans av både dynamiska och statiska glas under mestadels Q4-21, 2021 till Gullhaugs Torg i Oslo, Norge

Sett till bolagets kostnader fortsätter dessa att utvecklas på bra nivåer. Det initierade besparingsprogrammet under H1-20 har visat fortsatt effekt även under Q1-21 med minskade rörelsekostnader om ca 12,9 MSEK jämfört med Q1-20. Detta har uppnåtts genom åtgärder i form av neddragning av egen personal, ingen inhyrd personal i produktionen, färre externa konsulter och översyn av nyttjandeperioden av produktionstillgångar. Med tanke på det läget som ChromoGenics befinner sig i idag ser vi såklart positivt på att bolaget kan sänka sina fasta kostnader.

Gällande vad som ligger korten under resten av 2021 skriver VD Leif Ljunqvist följande:

”Under resten av 2021 kommer fokus att vara produktion, kvalitet och ökad kapacitet. Men vi kommer även att lägga vikt vid att utveckla våra affärer. Ett viktigt mål är att formulera den hållbara framtida hub-strategin vilken innebär att våra produkter kan distribueras på ett kostnadseffektivt och klimatsmart sätt till olika delar världen. Strategin skapar en hävstång för ChromoGenics i den tillväxtfas som förestår.”

Vi kommer att återkomma med en uppdaterad aktieanalys av ChromoGenics.

Kommentar på ChromoGenics Q4-rapport

2021-02-19

ChromoGenics publicerade idag den 19 februari 2021 sin delårsrapport för fjärde kvartalet 2020.

Inför rapporten låg vårt huvudsakliga fokus på bl.a. följande punkter:

- Hur försäljningen utvecklats under kvartalet

- Hur kostnadsbasen utvecklats

- Information kring den norska storordern

Som väntat var försäljning under fjärde kvartalet 2020 låg, där omsättningen uppgick till 2,0 MSEK (8,1). Orsaken var främst bristande produktionskvalitet i tidigare från underleverantör inköpt elektrokrom folie. ChromoGenics skriver att detta har inneburit otillräckliga volymer av material för att producera och leverera dynamiska produkter till bolagets kunder. I våra estimat så hade vi räknat med en minskad omsättning för Q4-20, men likväl att den skulle uppgå till ca 4-5 MSEK, vilket således var i överkant jämfört med faktiskt utfall.

Sett till bolagets kostnadsnivå var denna desto bättre. Det initierade besparingsprogrammet under H1-20 har haft stor effekt under Q4-20 med minskade rörelsekostnader om ca 19,0 MSEK jämfört med Q4-19. Detta har uppnåtts genom åtgärder i form av neddragning av egen personal, ingen inhyrd personal i produktionen, färre externa konsulter och översyn av nyttjandeperioden av produktionstillgångar. De totala rörelsekostnaderna, inklusive COGS, uppgick under Q4-20 till -11,4 MSEK, vilket även kan jämföras med -16,1 MSEK under föregående kvartal (Q3-20). Med tanke på att försäljningen i dagsläget är låg, ser vi såklart positivt på att ChromoGenics lyckats sänka sina kostnader och därmed samtidigt förbättrat sitt rörelseresultat. Under sista kvartalet 2020 uppgick bolagets EBIT-resultat till -8,1 MSEK, vilket kan jämföras med -22,4 MSEK under Q4-19 och -14,4 MSEK under Q3-20.

Under februari 2021 meddelande ChromoGenics att de slutförhandlar med det norska byggbolaget Betonmast (AS) med Avantor (AS) som byggherre, om en order av ConverLight® Dynamic och ConverLight® Paragon ECO för installation i en miljöcertifierad byggnad under uppförande vid Gulhaugtorg 5 i Oslo. Ordern uppgår initialt till 23,3 MSEK och kan ökas till 25,0 MSEK genom option på ytterligare beställningar. ChromoGenics har meddelat att förhandlingarna förväntas avslutas under februari månad 2021, något vi ser som en potentiellt stark värdedrivare i aktien, vilken under de senaste två veckorna har konsoliderat. Vidare, denna order är även en del i pågående diskussioner med olika kunder med förväntade avslut inom sex månader som omfattar order om mer än 50 MSEK. ChromoGenics har således en bra pipe av affärer och under kommande kvartal gäller det för bolaget att de skapar de produktionsmässiga förutsättningarna som krävs för att kunna följa upp på dessa affärsmöjligheter.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys av ChromoGenics.

Kommentar på ChromoGenics Q2-rapport

2020-08-27

ChromoGenics publicerade idag den 27 augusti 2020 sin delårsrapport för årets andra kvartal. Följande är våra sammanfattande tankar om rapporten.

Inför rapporten låg vårt huvudsakliga fokus på bl.a. följande punkter:

- Hur försäljningen utvecklats under kvartalet

- ChromoGenics kapitalförbrukning (burn rate) och finansiella ställning

- Vad som kan utläsas i VD-ordet från Leif Ljungqvist

Som väntat var försäljning under årets andra kvartal låg, där omsättningen uppgick till 4,0 MSEK (12,5), med ett rörelseresultat (EBIT) om -15,5 MSEK (17,6). Föga förvånande så har ChromoGenics fortsatt blivit påverkade av pandemin även under Q2, vilket medfört fördröjda beställningar från kunder och förskjuten orderingång samt fakturering. Som en konsekvens av ett tufft klimat har bolaget infört kostnadsbesparingar, vilka dock förväntas få störst effekt nu under årets tredje kvartal (juli-september). Bl.a. har ett tiotal uppsägningar genomförts per den 30 juni, varför vi räknar med att se lägre personalkostnader i Q3-rapporten som presenteras i november. Med tanke på att ChromoGenics inte är lönsamma idag, och att försäljningen för tillfället är sviktande, är det viktigt att likviditeten kan bevaras. Vid utgången av kvartalet uppgick kassan till ca 36 MSEK, vilket kan jämföras med ca 61 MSEK vid utgången av mars i år. Under Q2-20 uppgick bolagets operativa kapitalförbrukning, s.k. burn rate, till ca -6,5 MSEK/månad, att jämföra med -6,3 MSEK/månad under Q1-20. Under vårens avslutning har därmed ChromoGenics, trots en svag försäljningsutveckling, lyckats hålla sin kapitalförbrukning under kontroll, vilket vi såklart ser positivt på.

Frågan nu är hur länge nuvarande likviditet räcker till. Om vi skulle anta en fortsatt burn rate om

-6,5 MSEK/månad även framgent, och med hänsyn till den utgående kassan under juni om 36 MSEK, skulle det innebära att ChromoGenics är finansierade fram tills slutdelen av 2020, allt annat lika. Samtidigt ska det nämnas i bolaget i balansräkningen har ca 15 MSEK i tillgängliga fordringar, vilka kan komma att inkluderas i kassaflödet under hösten. Det, i kombination med en försäljning som vi fortfarande tror kan öka kommande månader, kan resultera i ett starkare rörelsekapital och därmed förlänga likviditetsbanan för ChromoGenics. Dessa faktorer blir därför extra viktiga för en investerare att bevaka under de närmaste månaderna, där Q3-rapporten i november utgör en värdefull datapunkt.

Gällande VD-ordet tycker vi att Leif Ljungqvist ger en bra sammanfattning av läget, där han bl.a. skriver följande:

”Jag ser som nytillträdd VD fram emot uppgiften att tillsammans med alla kompetenta personer inom ChromoGenics skapa ett avstamp för ökad omsättning med sikte på positivt resultat. Det ska bli väldigt spännande att medverka till att ta svenskutvecklad teknik inom CleanTech till en marknad som länge har efterfrågat den typ av produkter som vi kan leverera.”

Stort fokus ligger fortsatt kring intrimning och att fastställa produktionsprocessen enligt konceptet ytbeläggning på plastfolie genom s.k. rulle-till-rulle-process. Intrimningen av processen för Wolframoxid beräknas vara klar under november och motsvarande intrimning av processen för Nickeloxid beräknas vara avslutad under december. Det här blir därmed två viktiga milstolpar att hålla utkik efter.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys av ChromoGenics

Kommentar inför ChromoGenics Q2-rapport

2020-08-26

ChromoGenics publicerar imorgon den 27 augusti 2020 sin delårsrapport för årets andra kvartal.

Följande punkter kommer vi bl.a. kika närmare på i rapporten:

- Hur försäljningen utvecklats under kvartalet

- ChromoGenics kapitalförbrukning (burn rate) och finansiella ställning

- Vad som kan utläsas i VD-ordet från Leif Ljungqvist

ChromoGenics har som känt blivit kraftigt påverkade av pandemins utbrott, där bolaget tidigare kommunicerat att på bara någon vecka så bromsade hela verksamheten in på grund av fördröjda beställningar från kunder. Som en konsekvens beslutades det bl.a. om uppsägningar och permittering av personal, och de större ordervärdena som var att räkna med under våren blev förskjutna. ChromoGenics gjorde därför bedömningen att nettoomsättning för helåret 2020 kommer att understiga utfallet för 2019 om ca 45 MSEK, varpå även vi gjorde revideringar i våra prognoser där vi i vår senaste aktieanalys har ett försäljningsestimat om ca 35 MSEK för 2020. Morgondagens rapport utgör en viktig datapunkt i den prognosen och om vi kan komma att behöva göra ytterligare justeringar.

I vanlig ordning kommer vi även att bevaka vad ChromoGenics kassa uppgick till vid utgången av juni, och således vad kapitalförbrukningen (burn rate) varit under senaste kvartalet. Vid utgången av mars uppgick kassan till ca 61 MSEK, och under årets första kvartal uppgick ChromoGenics operationella burn rate till ca -6,3 MSEK/månad, vilket vi kommer ställa i relation till hur kassaflödet utvecklats under Q2-20.

Den 17 augusti tillträdde Leif Ljungqvist som ny VD med sikte på en period fram till halvårsskiftet 2021. I morgondagens rapport ser vi således fram emot att läsa hans första VD-ord för ChromoGenics, och vad för information som kan komma att återges där.

I samband med rapporten kommer vi att återkomma med en uppföljning.

Uppföljning på ChromoGenics Q1-rapport

2020-05-14

ChromoGenics publicerade idag den 14 maj 2020 sin delårsrapport för första kvartalet 2020. Följande är våra tankar om rapporten.

Under Q1-20 uppgick nettoomsättningen till 5,2 MSEK (10,7), med ett rörelseresultat (EBIT) om -18,7 MSEK (15,5). Covid-19:s framfart får stora påverkningar på samhällen och världsekonomin, ChromoGenics är inte något undantag. Under mars genomförde ChromoGenics en större företrädesemission där likviden skulle användas till att accelerera bolagets tillväxt, men i vägen kom Corona-pandemin. I rapporten skriver ChromoGenics att på bara någon vecka så bromsade hela verksamheten in på grund av fördröjda beställningar från kunder. Snabba beslut fick tas där ChromoGenics bl.a. beslutade om uppsägningar och permittering av personal. De större ordervärdena som både vi och ChromoGenics hade räknat med under våren har nu blivit förskjutna, vilket resulterar i att bolagets nettoomsättning bedöms understiga utfallet för 2019 (ca 45 MSEK).

Läget är tufft men en ljusglimt i rapporten är att trots den svåra Corona-situationen så får ChromoGenics dagligen förfrågningar om sina produkter, vilket tyder på att marknaden får allt större kännedom om den glasteknologi som ChromoGenics utvecklat. Under Q1-20 har orders på sammanlagt 7,4 MSEK erhållits från bland annat Vasakronan, Humlegården och en skola i Enköping. Ordervolymen inför Q2-20 uppgår till 10,2 MSEK. Det är nu av stor vikt att bolaget kan säkerställa sin kvalitet och produktionskapacitet, där arbetet med monterings- och installationsprocessen relaterad till de två nya sputtringsmaskinerna och de två mindre forskningsmaskinerna för sputtring fortsätter. Målsättningen är att slutligt intrimmad produktion av sputtrad elektrokrom film ska ske under H1-20. Genom investeringen i egna sputtringsmaskiner kommer ChromoGenics att kontrollera hela produktionsprocessen, vilket vi anser är en grundfaktor för att bolaget ska kunna fortsätta sin expansion.

”Sammanfattningsvis tycker vi att rapporten var i linje med våra förväntningar där försäljningsminskningen under Q1 inte kommer som någon överraskning med tanke på vilka konsekvenser Covid-19 medför. Den prognos som vi lämnade i början av året, innan pandemin på riktigt hade brutit ut, kommer att justeras i den uppdaterade aktieanalys som vi inom kort kommer att publicera. På kort sikt ser vi fram emot ytterligare potentiell information om hur installationsarbetet av sputtringsmaskinerna fortlöpt, vilket blir ett viktigt steg till återtagen tillväxt”, säger ansvarig analytiker på Analyst Group.

Vi kommer inom kort att återkomma med en uppdaterad aktieanalys.

Uppföljning på ChromoGenics Q4-rapport

2020-02-07

ChromoGenics publicerade idag den 7 februari 2020 sin delårsrapport för fjärde kvartalet 2019. Följande är våra tankar om rapporten och kommentar om företrädesemissionen om 100 MSEK.

I vår kommentar från igår estimerade vi en omsättning omkring 13 MSEK för Q4-19, motsvarande en tillväxt om 90 %. Med rapporten presenterad står det klart att ChromoGenics faktiska försäljning under Q4-19 om 8,1 MSEK var 4,9 MSEK lägre jämfört med vår prognos. Att intäkterna totalt sett blev lägre förklaras av kvalitetsproblem med inkommande material, vilket i sin tur resulterat i otillräckliga volymer av produktionsmaterial för att producera och leverera varor till kunder. Det har även påverkat ChromoGenics nyförsäljning och nettoomsättningen för de dynamiska produkterna under sista kvartalet 2019.

Likväl motsvarar 8,1 MSEK en tillväxt om nära 20 % mot jämförbart kvartal 2018, och betyder samtidigt att ChromoGenics helårsomsättning för 2019 landar på 45 MSEK (11), vilket således är inom det försäljningsintervall om 45–50 MSEK som ChromoGenics under september kommunicerade att de siktade på för helåret. Med tanke på att bolaget dragits med en hel del produktions- och leveransproblem under 2019, anser vi att 20 % tillväxt under Q4 ändå är en bra prestation och att för helåret öka försäljningen med 300 % från 2018.